21h57 – Encerramos nossas transmissões. Veja os destaques do Ibovespa hoje.

O Ibovespa fechou em alta de 1,36%, aos 119.052 pontos, maior pontuação desde setembro do ano passado, após oscilar entre 117.150 e 119.256 pontos.

21h54 – Cogna (COGN3) tem prejuízo ajustado 87,3% menor no 4º trimestre, a R$ 74,9 milhões

No ano, a empresa acumulou prejuízo ajustado de R$ 210,723 milhões, cifra 75% menos na comparação anual.

21h31 – EzTec (EZTC3) anuncia data de pagamento de dividendos

Os dividendos serão pagos em 31 de março de 2022, com base na posição acionária do dia 22 de março de 2022, tendo as ações da companhia passadas a ser negociadas ex-dividendos a partir de 23 de março.

21h17 – Guararapes (GUAR3) aprova JCP no valor bruto de R$ 30 milhões

O montante corresponde a R$ 0,0601 por ação, considerando a quantidade de 499.197.440 ações ordinárias, excluídas as ações em tesouraria. A data do pagamento será deliberada na Assembleia Geral Ordinária de 2023.

Farão jus aos juros os acionistas detentores de ações em 29 de março. Dessa forma, a partir de 30 de março, inclusive, as ações da companhia serão negociadas “ExJSCP”.

20h45 – Vale (VALE3) informa pagamento de remuneração das debêntures no total de R$ 1,120 bilhão

A empresa pagará as debêntures participativas em 31 de março de 2022, no valor bruto de R$ 2,882969514 por debênture, totalizando R$ 1.120.203.912,72, aos detentores com posição no fechamento do dia 30 de março.

Esse valor contempla os pagamentos de prêmio sobre venda de minério de ferro, R$ 1.088.025.267,85 e prêmio sobre venda de concentrado de cobre, R$ 32.178.644,87.

A liquidação financeira ocorrerá em 1º de abril.

20h21 – Enjoei (ENJU3) reportou prejuízo de R$ 33,714 milhões no 4º trimestre, alta de 56,7%

No acumulado do ano, o prejuízo ajustado salto, u de R$ 34,483 milhões em 2020 para R$ 118,785 milhões em 2021, uma alta expressiva de 244,5%.

20h15 – ClearSale (CLSA3) reverte lucro e tem prejuízo de R$ 44,3 milhões no 4º trimestre

A ClearSale (CLSA3) registrou prejuízo líquido de R$ 44,3 milhões no quarto trimestre de 2021 (4T21), revertendo lucro líquido de R$ 4,2 milhões do mesmo trimestre de 2020.

20h02 – Boa Vista (BOAS3) lucra 26% a mais no balanço do quarto trimestre

A Boa Vista (BOAS3) registrou lucro líquido de R$ 65,6 milhões no quarto trimestre de 2021 (4T21), o que representa um crescimento de 26% em relação ao mesmo trimestre de 2020.

19h35 – Tecnisa (TCSA3) registra alta de 92,1% no prejuízo no 4º trimestre

A Tecnisa (TCSA3) registrou prejuízo líquido de R$ 58,9 milhões no quarto trimestre de 2021 (4T21), o que representa um crescimento de 92,1% em relação ao mesmo trimestre de 2020.

O lucro antes juros, impostos, depreciação e amortização (Ebitda, na sigla em inglês) ajustado foi negativo em R$ 42,7 milhões no último trimestre do ano passado, uma piora de 316,7% em relação ao mesmo trimestre de 2020.

19h14 – Localiza (RENT3) aprova pagamento de JCP no valor de R$ 110,3 milhões

O conselho de administração da Localiza (RENT) aprovou a distribuição de juros sobre o capital próprio (JCP) no valor bruto de R$ 110,3 milhões. O valor bruto por ação dos JCP a ser pago é equivalente a R$ 0,146694635.

O pagamento ocorrerá no dia 20 de maio de 2022. Farão jus ao pagamento os acionistas constantes da posição acionária da companhia em 29 de março deste ano.

18h59 – Triunfo (TPIS3) sai de lucro para prejuízo de R$ 24,2 milhões no 4º trimestre

A Triunfo (TPIS3) registrou lucro líquido de R$ 24,2 milhões no quarto trimestre de 2021 (4T21), revertendo lucro líquido de R$ 256,1 milhões do mesmo trimestre de 2020.

Segundo a empresa, o resultado foi impactado principalmente em função da maior despesa financeira no período.

18h56 – Movida (MOVI3) distribuirá R$ 54 milhões em JCP

O conselho de administração da Movida (MOVI3) aprovou o pagamento de juros sobre o capital próprio (JCP) no valor de R$ 54 milhões, equivalentes a R$ 0,149454282 por ação.

Farão jus aos juros sobre o capital próprio os detentores de ações de emissão da companhia, conforme posição acionária de 30 de março de 2022.

18h39 – Iochpe-Maxion (MYPK3) aprova emissão de debêntures no valor de R$ 750 mi

O conselho de administração da Iochpe-Maxion (MYPK3) aprovou a realização da 11ª emissão de debêntures simples, não conversíveis em ações, em até duas séries, no montante total de R$ 750 milhões.

Os recursos obtidos serão utilizados para o reperfilamento de passivos financeiros consolidados da empresa ou para o seu reforço de caixa.

18h25 – Brisanet (BRIT3) lucra 92,4% a menos no 4º trimestre, para R$ 1,5 mi

A Brisanet (BRIT3) reportou lucro líquido de R$ 1,5 milhão no quarto trimestre de 2021 (4T21), montante 92,4% inferior ao observado no mesmo trimestre de 2020.

O resultado da empresa foi impactado pelo aumento das despesas financeiras, administrativas e comerciais.

18h00 – Datafolha: Bolsonaro reduz distância para Lula na disputa de segundo turno das eleições 2022

O presidente Jair Bolsonaro (PL) reduziu a distância para o ex-presidente Luiz Inácio Lula da Silva (PT) na disputa de segundo turno das eleições de 2022. É o que mostra o levantamento do Datafolha divulgado nesta quinta-feira (24) pelo site do jornal Folha de S.Paulo.

De acordo com a pesquisa, Lula tem 55% das intenções de voto em um eventual segundo turno contra Bolsonaro, que foi a 34%. Em dezembro de 2021, o placar era 59% a 30%, respectivamente.

17h39 – Inter (BIDI11), Magalu (MGLU3) e Méliuz (CASH3) lideraram altas do Ibovespa; Locaweb (LWSA3) e Hapvida (HAPV3) puxam as baixas

O Ibovespa conquistou a maior pontuação de fechamento em mais de seis meses com o auxílio de ações de peso. VALE3 fechou com alta moderada de 0,54%, a R$ 96,91, enquanto PETR3 e PETR4 avançaram, respectivamente, 1,72% e 1,15%. Os papéis da Petrobras subiram mesmo com a queda do petróleo no mercado internacional, diante da expectativa de disponibilização de estoques pelos países produtores da matéria-prima.

As maiores altas do Ibovespa foram lideradas por BIDI11, seguida por MGLU3 e CASH3. As techs e varejistas hoje foram beneficiadas pela queda forte no contrato dos juros futuros, depois de um tom mais dovish do Banco Central em seu Relatório Trimestral de Inflação (RTI) e afirmações do presidente do BC sobre o fim do ciclo de aperto monetário na reunião do Copom em maio. Empresas de tecnologia também foram destaque de alta em Wall Street, o que ajudou a impulsionar as techs brasileiras.

A exceção foi LWSA3, maior baixa do Ibovespa hoje, após a divulgação de seus resultados referentes ao 4T21 e ao acumulado do ano passado. A empresa reportou prejuízo trimestral, impactado por altos custos de aquisição. A seguida maior queda do índice foi HAPV3, também influenciada pelo balanço da empresa, divulgado ontem à noite. O número de beneficiários e o ticket médio do último resultado virem abaixo do esperado pelo mercado.

Confira as maiores altas e baixas do Ibovespa nesta quinta-feira:

Maiores altas

| Ativo | Variação % | Valor (R$) |

|---|---|---|

| HAPV3 | 7.13178 | 6.91 |

| RDOR3 | 7.0243 | 36.11 |

| SULA11 | 6.05937 | 26.08 |

| CASH3 | 5.38462 | 1.37 |

| MGLU3 | 5.06329 | 3.32 |

Maiores baixas

| Ativo | Variação % | Valor (R$) |

|---|---|---|

| JBSS3 | -3.861 | 29.88 |

| MRFG3 | -2.53353 | 13.08 |

| BPAN4 | -2.43572 | 7.21 |

| MRVE3 | -2.10711 | 11.15 |

| LWSA3 | -1.79372 | 8.76 |

17h33 – B3 (B3SA3) informa reajuste de valor de dividendos e de JCP

O valor dos dividendos referentes ao 4T21 foi reajustado de R$ 0,13096558 para R$ 0,13115418 por ação; e o de JCP do 1T22 passaram de R$ 0,05020959 para R$ 0,05028190, sendo o valor líquido de R$ 0,04267815 para R$ 0,04273961.

O pagamento de dividendos e dos juros sobre capital próprio será realizado em 8 de abril de 2022, com base na posição acionária desta quinta-feira 24 de março, com as ações sendo negociadas “ex” proventos a partir de amanhã, 25 de março.

17h15 – Ibovespa fecha em alta de 1,36%, aos 119.052 pontos, melhor fechamento em mais de seis meses

17h12 – CEO da Petz (PETZ3) reduz participação no capital da companhia, diz site

De acordo com o Brazil Journal, Sérgio Zimerman vendeu 7,5% da participação que tinha na varejista, o equivalente a 10 milhões de ações. O block trade saiu a R$ 19,20 por ação e movimentou, portanto, R$ 192 milhões, o que representa um desconto de 3,5% sobre o fechamento de ontem.

Zimerman disse ao Brazil Journal que vendeu uma fatia de sua participação na Petz para cobrir necessidades de liquidez e afirma que a venda foi pontual.

17h02 – Dólar fecha em queda de 0,25%, a R$ 4,831 na compra e R$ 4,832 na venda

16h58- Petróleo fecha em baixa com expectativa de liberação de estoques

- WTI (maio): -3,11% (US$ 111,35)

- Brent (maio): -2,98% (US$ 117,98)

16h56 – Ações da Unifique (FIQE3) disparam 13% após balanço; empresa quer desacelerar aquisições

16h55 – Ibovespa sobe 1,25%, aos 118.928 pontos, no fechamento preliminar

16h47 – Ocidente se une em apoio a Ucrânia, mas UE se divide sobre proibição de compra de energia da Rússia

16h44 – UBS recomenda compra de Dotz (DOTZ3) e sugere preço-alvo de R$ 8,00

Após resultados do 4T21, a análise aponta que marketplace e a TechFinn ganham relevância: “as principais prioridades para os próximos trimestres (são): empréstimos pessoais por meio de parcerias, garantias Dotz e melhorias no Score Dotz; acelerar o desenvolvimento a partir de parcerias estratégicas com Vivo e AntGroup; alavancar a monetização no TechFin, aprimorar o tráfego existente do Loyalty, e melhorar o UX e a venda cruzada na plataforma”.

A estimativa de faturamento do marketplace é de R$ 92 milhões em 2022, 23% do total, e da TechFin de R$ 91 milhões, 22% do total, “com maior engajamento do cliente e SuperApp”.

No momento, DOTZ3 sobe 6,22%, chegando a R$ 2,05.

16h29 – Guerra em grande escala com a Rússia é improvável, afirmou secretário-geral da OTAN

Jens Stoltenberg, em entrevista à CNN internacional, creditou a unidade dos países da OTAN como fator para diminuir a probabilidade de uma guerra em grande escala. No entanto, ele disse que a situação na Ucrânia é “extremamente imprevisível” e que a OTAN enfrenta uma nova realidade e deve estar preparada para o longo prazo.

Stoltenberg ainda ressaltou que a OTAN estará pronta para quando a Rússia quiser se comunicar com a aliança.

16h28 – Decisão da Previ de pedir voto múltiplo em assembleia da BRF surpreende acionistas

16h26 – Ibovespa sobe 1,11%, aos 118.765 pontos; dólar segue em baixa

O Ibovespa mantém ganhos consistentes na última hora do pregão desta quinta-feira. Mais cedo, o índice chegou a operar acima dos 119 mil pontos, maior pontuação desde setembro do ano passado. A Bolsa brasileira acompanha Wall Street, que emplaca mais uma sessão de alta. Pouca coisa mudou no cenário da guerra na Ucrânia e a comunidade internacional aumentou sanções contra a Rússia. Mas o petróleo hoje recua, com a perspectiva de que os países produtores possam liberar estoques.

As maiores altas do Ibovespa agora são lideradas por MGLU3, que sobe 9,67%, seguida por BIDI11 e CASH3, que avançam, respectivamente, 9,19% e 9,05%. As techs brasileiras são impulsionadas pelo bom desempenho das empresas de tecnologia lá fora, enquanto a Nasdaq renova máximas no dia.

Já as maiores baixas do índice são encabeçadas por LWSA3, em baixa de 6,76%, após divulgação do balanço da empresa. HAPV3, que também divulgou números trimestrais e do acumulado do ano passado, recua 4,76%.

O dólar comercial segue em queda e recua agora 0,51%, a R$ 4,189 na compra e R$ 4,820 na venda.

Em Nova York, o Dow Jones sobe 0,94%, enquanto S&P 500 e Nasdaq sobem, respectivamente, 1,27%e 1,69%.

16h16 – CVM abre processo contra ex-diretor da Petrobras (PETR3; PETR4) por omitir mudança na política de preços da estatal, diz jornal

Segundo a colunista Bela Megale, do jornal O Globo, o ex-diretor Financeiro e de Relações com Investidores da Petrobras, Rafael Salvador Grisolia, é o alvo de processo da CVM. A autarquia avalia que a omissão ocorrida em 2019, no primeiro ano de governo de Jair Bolsonaro, induziu o mercado a “erro”, por não publicar fato relevante sobre alteração na política.

A empresa respondeu ao jornal dizendo que “entende que não havia fato relevante a ser divulgado em abril de 2019, pois não houve alteração dos princípios da política de preços da gasolina e diesel comunicada ao mercado em 2016”.

De acordo com a CVM, houve uma alteração da premissa instituída no governo-tampão de Michel Temer, de que os preços nunca ficariam abaixo da paridade internacional, para uma política mais flexível: “ao alterar sua política de preços (ou até mesmo apenas alterar uma condição que, mesmo que eventualmente não esteja prevista na política com base nas informações públicas, era uma condição a ser sempre observada) e não divulgar ao mercado a companhia deu a entender que o piso do preço permanecia aplicável, conduzindo os participantes do mercado a erro”.

16h09 – China registra fuga de capitais sem precedentes, desde a guerra, diz instituto

16h – Presidente do BC indica fim do ciclo de aperto monetário em maio

15h40 – Hidrovias do Brasil (HBSA3) sobe 12,46% e lidera altas entre as Small Caps; enquanto Locaweb (LWSA3) perde 7,24% e é a maior queda

Outras altas em destaque são Mills (MILS3), subindo 9,48%; Armac (ARML3) avança 9,08%; Méliuz (CASH3) sobe 8,62%; e Espaçolaser (ESPA3) opera em alta de 8,35%.

Entre as principais baixas, além de Locaweb, também estão Brasilagro (AGRO3), em queda de 3,73%; Ticket For Fun (SHOW3), caindo 3,37%; Jalles Machado (JALL3), em baixa de 1,91%; e Recrusul (RCSL3), com queda de 1,68%.

O índice de Small Caps (SMLL) sobe 1,94%. Dos 137 componentes, apenas 16 descem em relação ao dia anterior.

15h30 – Unifique (FIQE3) dispara mais de 11%, na primeira sessão após balanço do 4T21

O Itaú BBA considerou os resultados neutros, levando em conta o preço das ações em relação ao valor justo e o fato de que a Unifique vem entregando resultados após o IPO. “Os números de 2021 apoiam a visão de que as ações permanecem geralmente mal precificadas nos níveis atuais”, disseram os analistas (veja nota das 9h49).

No momento, o ativo sobre 11,63%, a R$ 5,69.

15h24 – Joe Biden diz que Rússia deveria ser expulsa do G20 e sugere participação da Ucrânia em reuniões do grupo

Esta semana, a Polônia começou o movimento de expulsão da Rússia do grupo dos vinte países mais ricos do mundo e aguardava a resposta dos EUA.

“Minha resposta é sim. Depende do G20. Isso foi levantado hoje, e eu levantei a possibilidade de que, se isso não puder ser feito – se a Indonésia e outros não concordarem – então deveríamos, na minha opinião, pedir que a Ucrânia pudesse participar das reuniões, bem como basicamente (ter) a Ucrânia sendo capaz de participar da reunião do G20 e observar”, disse o presidente norte-americano.

O G20 é composto por países do G7 além de economias emergentes, como Brasil, Argentina, Índia, China, Indonésia e outros que não se declaram oficialmente contra a invasão da Rússia na Ucrânia.

15h19 – Equatorial (EQTL3): CEO diz que leilões de transmissão têm “retornos muito baixos”

Augusto Miranda, CEO da Equatorial Energia, disse a analistas de mercado, durante apresentação dos resultados da empresa no 4T21 e 2021, que a empresa está disposta a olhar os próximos leilões de transmissão.

“O que a gente não vai olhar é esses leilões aí que estão com retornos muito baixos – aí não faz sentido. Mas se ele tiver um retorno compatível e o conselho corroborar com isso… mas se tiver retorno atrativo”, destacou o executivo.

15h17 – Preços internacionais do petróleo recuam, com possível liberação de estoques

O lento progresso nas negociações sobre um acordo entre as potências mundiais e o Irã, em torno do programa nuclear do país, pode melhorar as perspectivas de retorno do petróleo iraniano ao mercado. No momento, essas conversas foram adiadas.

Segundo a CNBC, EUA e aliados discutiram uma possível liberação coordenada de petróleo dos estoques próprios para ajudar a acalmar os mercados de energia.

Assim, neste instante, o WTI para entrega em maio cai 1,35%, a US$ 113,41; enquanto o Brent para o mesmo mês recua 1,23%, a US$ 120,10.

15h11 – Burger King (BKBR3): BofA atualiza recomendação de neutro para compra; preço-alvo passa de R$ 8,00 para R$ 9,00

A base da avaliação foi o resultado de vendas mais fortes do que o esperado da empresa, com “recuperação de margem bruta impressionante e melhor alavancagem operacional em estruturas de custos mais enxutas”.

No momento, BKBR3 sobe 3,36%, a R$ 7,39.

15h09 – Unifique (FIQE3): Após 12 compras em 12 meses, empresa deve crescer menos, diz CEO

Fabiano Busardo, CEO da Unifique Telecomunicações, disse que a empresa irá desacelerar “propositalmente” o crescimento inorgânico para observar como o mercado se comporta. Mas disse que, caso o mercado se readeque a patamares de valores que gerem mais valor, a empresa pode continuar com as fusões e aquisições, já que está com boas condições financeiras. Neste caso, deverá ter “menos apetite”.

Ele ressaltou que houve 12 aquisições em 12 meses, e que os resultados da empresa já vêm lidando com esse impacto, já assimilado no caso das mais antigas. As mais recentes, no entanto, continuam “machucando” os resultados, algo que espera que fique para trás com o tempo.

No Rio Grande do Sul, no entanto, a companhia pretende incrementar o crescimento inorgânico, com a implementação de redes FTTH (sigla em inglês de fibra para o lar), de forma que o estado se torne uma “nova Santa Catarina”, unidade da federação em que tem operação mais consolidada.

15h04 – Unifique (FIQE3): Redução do ICMS em SC e RS ajuda a lidar com inflação e melhorar margens, diz CEO

Jose Wilson, CFO da Unifique Telecomunicações, afirmou que, desde novembro 2021, a empresa vem se beneficiando da redução da alíquota de ICMS de 25% para 17% em Santa Catarina. No Rio Grande do Sul, a empresa passou a se beneficiar neste ano da redução de 30% para 25%. Ele afirmou que isso deve melhorar a margem da empresa.

Fabiano Busardo, CEO da Unifique, afirmou que o benefício ajudou a empresa a superar o impacto da inflação, já que é uma grande pagadora de ICMS, além de amortecer a margem, impactada pelo forte crescimento inorgânico. Ele disse acreditar que, com o tempo, isso se reverterá em melhora de margens.

14h58 – Biden diz que sanções não objetivam parar Putin, mas causar danos

Em entrevista coletiva após encontro do G7, o presidente dos EUA, Joe Biden, afirmou que “disse desde o início que as sanções não iriam parar Putin. As sanções não impedem ninguém de fazer nada. O objetivo das sanções é aumentar os danos à máquina de guerra”, para que a Rússia não possa sustentar por muito tempo a invasão.

14h52 – Inadimplência impulsiona cancelamentos e Unifique (FIQE3) diz que implementa avaliação de crédito

Em teleconferência, Fabiano Busardo, CEO da Unifique, afirmou que, conforme são adquiridas empresas, a companhia fica responsável por cancelamentos que estavam represados. Isso contribuiu para que a taxa de churn (taxa de cancelamento em português) subisse de 1,4% no quarto trimestre de 2020 para 1,67% no mesmo período 2021.

Ele afirmou também que, nos últimos meses, houve aumento da inadimplência, o que leva a cancelamentos após processos de cobrança por 90 dias. Isso se soma aos pedidos de cancelamento, elevando a taxa de churn.

Considerando o aumento da base de assinantes, isso acende uma luz amarela na empresa, disse. Agora, a empresa pretende implementar um “score” de crédito para as próximas vendas, de forma a lidar com esse cenário.

14h44 – Base de clientes maior impacta ritmo de crescimento, diz Unifique (FIQE3)

Questionado sobre a desaceleração anunciada por outras ISPs (sigla em inglês para provedoras de serviços de internet) com o cenário macroeconômico e com a inflação, e sobre como a Unifique Telecomunicações tem se saído, Fabiano Busnardo, CEO da empresa reconheceu que há um panorama de pior no momento.

Mas disse que não foi observada redução considerável das contratações, desconsiderando períodos de atividade menor por conta da sazonalidade no final do ano, com fatores como férias de vendedores e menor interesse dos clientes. Assim, vende-se o mesmo que antes, na faixa de 14 mil ou 15 mil contratos. Ele ressaltou, no entanto, que, como a base de clientes é maior, isso representa um crescimento percentualmente menor.

14h36 – Com aquisição da Echoenergia concluída, Equatorial (EQTL3) foca no plano de negócios

Augusto Miranda, CEO da Equatorial Energia, disse há pouco durante teleconferência com analistas que a companhia está focada na “execução do plano de negócios, incluindo a integração e alinhamento estratégico da atividade de comercialização combinado com pipeline” da recém-adquirida Echoenergia.

No último dia 3, foi concluída a compra de 100% das ações da Echoenergia pela Equatorial Energia. A operação teve custo de R$ 7 bilhões. A Echoenergia opera atualmente 10 parques de geração eólica que, juntos, somam 1.2 GW em capacidade instalada. A

A Equatorial informou que os resultados da Echoenergia passarão a ser consolidados no resultado da companhia a partir do balanço do 1T22.

14h33 – Chanceler alemão critica decisão da Rússia de cobrar gás em rublos e dá ultimato a Putin sobre armas químicas: “não faça isso!”

Na saída da reunião do G7, Olaf Scholz disse a repórteres que “a moeda de pagamento (para comprar o gás russo) faz parte do contrato e é isso que vale. A maioria lê euros ou dólares”. Ontem, Putin disse que só aceitaria receber rublos na compra de produtos de energia russos, algo que a Alemanha é totalmente dependente.

Scholz ainda disse que qualquer uso russo de armas químicas ou biológicas na Ucrânia “seria uma violação de todas as regras, todos os acordos e todas as convenções existentes; só podemos dizer: não faça isso!”.

14h29 – Resultados sofrem impacto após compras, mas se recompõem com o tempo, diz Unifique (FIQE3)

Em teleconferência, Jose Wilson, CFO da Unifique, ressaltou o crescimento do market share em fibra da companhia em Santa Catarina, a expansão de 64% da receita bruta e o aumento de 61% do Ebitda ajustado.

Wilson afirmou que os dados mostram que os resultados sofrem logo após novas aquisições, mas se recompõem com o tempo. Entre as aquisições recentes da empresa estão: Clinitec, Sygo e Guaíba Telecom.

Na comparação entre o quarto trimestre de 2020 e o mesmo período de 2021, a margem Ebitda recuou de 56,4% a 50,1%. Entre 2020 e 2021 como um todo, recuou de 53,1% para 51,4%.

14h26 – Conselho Nacional de Política Fazendária (Confaz) fixa em R$ 1,0060 alíquota de ICMS para o óleo diesel S10, o mais usado no país.

A decisão dos secretários estaduais de Fazenda atende a determinação da lei complementar nº 192 de 2022, de adoção de uma alíquota uniforme. A medida valerá a partir de 1º de julho para que os Estados possam ajustar o sistema que administra a distribuição de arrecadação.

Até lá os valores congelados de novembro de 2021 desse combustível continuarão sendo aplicados. O Confaz também prorrogou por 90 dias, até 30 de junho, o congelamento do ICMS que incide sobre o preço final da gasolina, etanol e gás de cozinha. (Estadão Conteúdo)

14h15 – Banco Inter (BIDI11) sobre setor elétrico brasileiro: “uma chuva de oportunidades”

“Com a melhora dos níveis dos reservatórios e da situação climática como um todo, esperamos, então, consideráveis reduções nos custos de geração, as quais devem beneficiar de maneira relevante os resultados das empresas geradoras ao longo deste ano”, explica a análise.

Assim, o Inter alterou a recomendação de empresas ligadas ao setor. Sobre AES Brasil (AESB3), a recomendação passou a ser de compra, com preço-alvo mantido em R$ 16,00. A mesma nova recomendação vale para a Engie (EGIE3), com preço-alvo mantido em R$ 47,00.

No momento, AESB3 sobe 1,70%, a R$ 11,98; e EGIE3 avança 1,56%, a R$ 42,88.

14h07 – Bolsas europeias fecham levemente em baixa no dia em que guerra completa um mês

Reuniões da OTAN e do G7 dominam as atenções dos investidores, enquanto a guerra chega a exato um mês de duração. Não há previsão de acordo entre Rússia e Ucrânia, e a China volta a ser o ponto que pode desequilibrar o conflito.

- Stoxx 600: -0,21%;

- DAX (Frankfurt): -0,07%;

- FTSE 100 (Londres): +0,10%;

- CAC 40 (Paris): -0,39%;

- IBEX 35 (Madri): -0,28%;

- FTSE MIB (Milão): +0,42%.

14h03 – Casa Branca confirma novas sanções à Rússia; reservas internacionais voltam a ser atingidas

Em comunicado, o governo dos EUA avisou que “o G7 e a UE anunciarão uma nova rodada sanções projetada para evitar a evasão das sanções anteriores. E isso acontecerá fechando avenidas, por exemplo, para o Banco Central da Rússia sustentar o rublo”.

Os aliados “continuarão a prejudicar a capacidade do Banco Central da Rússia de implantar reservas internacionais, deixando claro que qualquer transação envolvendo ouro relacionada ao Banco Central da Rússia é proibida”. Em julho do ano passado, 20% das reservas internacionais da Rússia eram em ouro.

“Nosso objetivo agora é desarmar completamente seu baú de guerra, garantindo que suas reservas estrangeiras não sirvam para sustentar a moeda russa”, reforçou a Casa Branca.

Hoje os EUA impuseram sanções às elites russas, a mais de 300 membros da Duma e a mais de 40 empresas de defesa russas.

13h59 – China diz esperar que EUA cancelem todas as tarifas assim que possível

A China espera que os Estados Unidos cancelem todas as tarifas impostas a seus produtos assim que possível, uma vez que o governo norte-americano decidiu restaurar exclusões tarifárias para 352 bens chineses, afirmou o Ministério de Comércio chinês nesta quinta-feira.

Porta-voz do ministério chinês, Shu Jueting descreveu nesta quinta-feira a iniciativa dos EUA como benéfica e disse esperar que o comércio bilateral volte ao normal o quanto antes. (Estadão Conteúdo)

13h56 – Bradesco BBI enxerga exportação de carne da BRF (BRFS3) para o Vietnã como “marginalmente positiva”

A BRF conseguiu aprovação para exportar carne suína da fábrica de Mato Grosso para o Vietnã e agora planeja dobrar seus embarques para o país asiático, segundo a própria empresa.

Para o BBI, a notícia é “marginalmente positiva para a BRF (com preço-alvo de R$ 32,00), pois o país representa ~3% do comércio global de carne suína e ~4% do total de exportações brasileiras de carne suína. Também observamos que Mato Grosso, onde está localizada a planta que recebeu a aprovação, foi responsável por ~3% das exportações totais de suínos do Brasil”.

No momento, BRFS3 sobe 1,93%, a R$ 16,89.

13h47 – Todos os índices setoriais operam no azul neste momento

Destaque para o índice Imobiliário (IMOB), com mais 2,49%.

Na sequência, Energia Elétrica (IEE) sobe 1,68%; Utilidade Pública (UTIL), subindo 1,57%; Financeiro (IFNC), com mais 1,51%; Industrial (INDX), avançando 1,25%; Consumo (ICON), com mais 1,15%; e Materiais Básicos (IMAT), que avança 0,87%.

RADAR INFOMONEY: Locaweb tem prejuízo de R$ 7,2 mi e ação despenca; Bolsa de Moscou reabre em forte alta

13h41 – Credit Suisse entende que balanço do 4T21 da Dotz (DOTZ3) é neutro

O faturamento cresceu 19% na base anual, com fidelidade +5%, marketplace +92%, GMV +43%, Techfin +86%. “O faturamento do quarto trimestre mostra que a tese do super app Dotz continua válida, embora possa demorar um pouco mais para ganhar escala”, explica a análise.

No momento, DOTZ3 dispara 7,25%, a R$ 2,07.

13h34 – BofA vê relatório de inflação consistente com o tom da ata do Copom

O Banco Central reforçou que o cenário base é para outra alta de 100pb em maio, com projeções de inflação para horizontes mais longos seguindo em alta, afastando-se da meta.

“O cenário de alta incerteza deve indicar que o ciclo de aperto não deve terminar na próxima reunião e o BC apontou que está pronto para fazer mais altas. Esperamos que o BC mantenha o ritmo de aperto para 100bp na próxima reunião e 50bp em maio, levando a Selic terminal para 13,25%”, disse o BofA.

13h27 – Itaú BBA enxerga balanço do 4T21 da Equatorial (EQTL3) como positivo

Segundo a análise, a Equatorial apresentou um trimestre muito forte, superando: “gostamos das perspectivas promissoras de crescimento da empresa, gestão de alta qualidade e tendência de lucros sólidos, mas acreditamos que estes estão principalmente precificados pelos investidores”.

A avaliação é outperform, com preço-alvo de R$ 28,50. No momento, o ativo sobe 2,14%, indo a R$ 27,67.

13h20 – Após relatório de inflação do BC, Bradesco BBI reforça visão cautelosa

“Embora não tenha havido notícias significativas no relatório de inflação de hoje, a mensagem clara da ata (do Copom) foi reforçada pelo corte das expectativas de inflação tanto para 2023 quanto para 2024 no cenário considerado o mais provável pelo BC”, diz a análise.

Além disso, as projeções do IPCA do para 2022 em +6,3% e +7,1%, ante a meta de 3,5%, sustentam a probabilidade de um possível corte para 2022 como horizonte relevante para a política monetária.

“No geral, reforçamos nossa visão cautelosa com base nos altos e múltiplos aspectos incertos predominantes, bem como nos números atuais da inflação que continuam mostrando muito altos e pressão generalizada”, concluiu o BBI.

13h15 – Hapvida (HAPV3) e Notre Dame trabalham desde março para avançar em produtos para todo o país, diz empresa

Jorge Pinheiro, presidente da Hapvida, afirmou que já há pipelines de negócios que vêm sendo trabalhados desde março por ambas as companhias como empresas combinadas, avançando na criação de novos produtos de abrangência para todo o país.

Sobre tíquete, afirmou que as empresas “continuam fortemente” buscando incrementar verticalização, controle tecnológico e integração de redes, de forma a ofertar o melhor produto possível, repassando os preços como necessário, mas com produtividade devido a sinergias e a iniciativas anteriores.

13h09 – Campos Neto disse que participa de reuniões do governo sobre combustíveis apenas “como técnico”; algum risco fiscal é visto no futuro

“Minha participação é só como um técnico do Banco Central, que leva os diferentes efeitos que as medidas podem ter em diferentes variáveis macroeconômicas, mais notadamente na inflação”, ele salientou. “Não participo de nenhum tipo de decisão sobre o que fazer nesse sentido. E nós vamos observar o que vai ser feito (na questão dos combustíveis) e vamos usar como imput para as nossas políticas”.

Sobre o risco fiscal dessas medidas para segurar o preço dos combustíveis, o presidente do BC afirmou que sempre olha o cenário fiscal para tomar decisões de política monetária e “explicitamente deixamos claro que alguns dos impactos e riscos fiscais já estavam incorporados nos preços.”

“O Banco Central está olhando todos esses cenários e vamos sempre atualizando. Obviamente, olhando os preços de mercado e principalmente os preços de taxas de juros e inflação implícita, nos resta uma percepção de que ainda existe algum tipo de prêmio fiscal ligado à incerteza fiscal no futuro”, disse.

Hora do Mercado

13h07 – Ibovespa avança 1,21%, a 118.877 pontos

O Ibovespa ganhou força no início da tarde e opera com alta de mais de 1% após chegar a uma máxima de 119.256 pontos, com entrada do investidor estrangeiro em meio ao cenário de alta de commodities e de elevação dos juros no país impulsionando o índice. Foi a primeira vez que o banchmark da Bolsa atingiu esse patamar no ano.

Os investidores também seguem de olho na reunião da Otan que pode definir novas sanções à Rússia, enquanto avaliam o relatório trimestral de inflação divulgado pelo Banco Central.

Por aqui, os maiores destaques de alta ficam com as ações de Banco Inter (BIDI11) e Méliuz (CASH3), com ganhos de cerca de 10%, acompanhando a alta também das empresas “techs” internacionais. As ações de tecnologia impulsionavam os principais índices dos Estados Unidos nesta quinta-feira, com o Nasdaq subindo mais de 1%, após forte queda na sessão anterior.

Apenas quatro ações registravam baixa, com destaque para Locaweb (LWSA3) e Hapvida (HAPV3) após os resultados, enquanto Bradespar (BRAP4) e Santander Brasil (SANB11) tinham leves perdas.

Líderes da Otan reunidos em Bruxelas concordaram em incrementar o número de tropas em seu flanco oriental em meio à invasão da Ucrânia pela Rússia, segundo comunicado conjunto. A reunião conta com a presença do presidente norte-americano, Joe Biden, e é monitorada em meio à possibilidade do anúncio de mais sanções à Rússia, com especial atenção à postura da União Europeia sobre o setor de petróleo e gás.

No Brasil, o BC reforçou a mensagem da ata do Copom, divulgada na véspera, em relatório de inflação. A autoridade monetária admitiu que o IPCA tem até 97% de chance de estourar o teto da meta no cenário visto como mais provável.

No mercado de câmbio, o dólar registrava perdas de 0,48%, a R$ 4,821 na compra e na venda, mantendo as quedas que levaram a divisa para o menor patamar desde junho de 2020 na véspera.

12h53 – Regra de cancelar contratos após dois meses inadimplentes tem efeito não recorrente, diz Hapvida

Questionado sobre o patamar alto de cancelamentos de planos junto à empresa, Jorge Pinheiro, presidente da Hapvida, afirmou que a companhia encurtou as regras para cancelamento do atendimento em todas as operadoras para dois meses de inadimplência. E que isso tem um efeito único, não recorrente. A companhia está em processo de integração com o Notre Dame.

Além disso, a companhia também está descontinuando a atuação em determinadas regiões por conta de densidade populacional e falta de margem de manobra para melhorar a gestão. Ele disse que não há sentido em manter clientes que não trazem “saúde” para a empresa, e que o enfoque não é em crescimento de curto prazo, mas sim em estrutura sustentável.

A Hapvida ainda falou sobre a multa de R$ 15 milhões cobrada pela ANS, se deve a mais de 60 processos pulverizados. Este valor foi provisionado, mas que a empresa está recorrendo, e que se trata de um efeito único, não recorrente.

12h47 – Governo chinês nega conhecimento prévio de decisão russa de invadir a Ucrânia

Em comunicado, do Ministério da Defesa chinês disse que tais alegações são “falsas e inventadas” por parte dos EUA e que elas procuram “se esquivar da responsabilidade e difamar a China”.

Em fevereiro, a China sediava as Olimpíadas de inverno e teria pedido a Moscou para adiar sua invasão da Ucrânia, de acordo com acusações vindas do Ocidente.

12h44 – Velocidade de aumento do preço dos combustíveis tem sido mais rápido do que o antecipado, afirmou Campos Neto

O presidente do BC lembrou que, “em relação à inflação de curto prazo, tem um tema em especial, que tem gerado alguma volatilidade, que é a velocidade de repasse do aumento do combustível”.

“A gente entende, olhando os dados, mais recentemente, que o repasse tem sido um pouco mais rápido do que o antecipado e isso faz com que os números de curto prazo talvez tenham alguma diferença”, concluiu.

12h41 – Produto único nacional não significa rede própria em 100% das cidades, diz Hapvida

Em teleconferência com analistas, Jorge Pinheiro, presidente da Hapvida, afirmou que, com a unificação da rede com a Notre Dame, será possível oferecer um produto único presente em todas as regiões e grandes centros. Segundo a empresa, a estrutura nacional combinada estará presente em estados que representam 92% do PIB.

Pinheiro ressaltou que isso não significa atendimento em rede própria em 100% das cidades do país, e que ambas as empresas buscam crescer organicamente e com compras pelo país. Quanto a precificação, afirmou que o custo médio varia em cada cidade, por conta de faixa etária, tipo de produtos, participação dos usuários no pagamento junto às empresas e quantidade de vidas contratadas localmente.

Irlau Filho, presidente do Notre Dame, ressaltou que a oferta de produtos na rede própria permite custos até 50% menores, o que contribui para reduzir custos.

12h36 – “É um horizonte muito longo”, afirmou Campos Neto sobre expectativa de inflação abaixo da meta em 2024

“Com uma incerteza no curto e médio prazo bastante elevada; os modelos de fato apontam para uma inflação mais baixa do que a meta”, disse o presidente do Banco Central. “Existe uma incerteza bem acima do usual em relação a isso; quando a gente olha a taxa de juros, ela é acima da neutra por um período prolongado e esse não é nosso horizonte relevante, então nós olhamos e entendemos a curva de juros e a curva de expectativa como um imput nas nossas decisões”.

“Estamos em um diferencial entre os juros que está no Focus e o juros que nós consideramos neutro bastante elevado por um tempo mais prolongado, que causa essa expectativa de inflação mais baixa em 2024”, concluiu.

12h30 – Ibovespa amplia ganhos e ultrapassa os 119 mil pontos pela primeira vez no ano

Na máxima do dia, principal índice da B3 chegou a 119.182 pontos, com as units do Banco Inter (BIDI11) registrando a maior alta, superior a 8%, seguidas de Méliuz (CASH3), com ganhos de cerca de 7%.

O dólar segue em baixa, ainda que tenha se afastado das mínimas, quando chegou aos R$ 4,76. A divisa americana cai 0,35%, a R$ 4,827 na compra e na venda.

12h20 – Fusão entre Hapvida (HAPV3) e Notre Dame permitirá atendimento nacional, diz empresa

Irlau Machado Filho, presidente do Notre Dame, afirmou que a empresa já iniciou o processo de articulação de um produto único nacional. Hapvida e Notre Dame estão em processo de integração, sob o ticker HAPV3. A fusão entre as duas foi concluída em fevereiro e as ações da GNDI deixaram de ser negociadas.

Ele afirmou que, em função da divisão geográfica, cada empresa tinha percentuais de carteiras de grandes clientes que não eram atendidos nacionalmente, mas divididos com outras companhias. Com a fusão, grandes clientes de uma região, como Nordeste, poderão também ser atendidos em outras, como Sul e Sudeste.

Machado apontou que os custos da empresa foram impactados pelo dissídio no último trimestre. No entanto, a combinação com a Hapvida oferece a oportunidade de reduzir custos com a verticalização de operações, já que a empresa se torna capaz de oferecer serviços em mais praças sem recorrer a terceiros. A competitividade também aumenta por conta de um controle maior, afirmou. Segundo o executivo, agora é momento de recompor custos.

12h22 – Campos Neto volta a afirmar que Brasil foi o que “mais fez” em combate à inflação

Segundo o presidente do Banco Central, “se tem uma coisa que o BC tem feito, quando se olha com o que tem sido feito em termos de combate à inflação no mundo emergente, é não ficar atrás da curva. Poucos países hoje, quando se calcula a taxa neutra e vê os avanços que foram feitos em política monetária, em decorrências dos diversos choques inflacionários que tivemos, o Brasil foi o que mais fez e o que apresenta hoje os juros em campo restritivo por esse conceito”.

Ele ainda ressaltou que na última decisão do Copom, o BC olhou os diversos cenários e entendeu que havia um choque adicional, que justificava a elevação de 1 ponto percentual na Selic, projetando mais à frente, “se o cenário internacional se agravasse ou se houvesse algum outro choque que afetasse as expectativas na mesma direção, nós poderíamos repensar o cenário, fazendo um movimento adicional em junho. Não é o mais provável, como indicado na ata, mas estamos diante de um cenário muito volátil e precisamos considerar as diversas possibilidades”.

12h17 – Brasil está experimentando o ‘gosto amargo’ do aumento dos juros, diz Paulo Guedes

No entanto, repetindo a avaliação de que os demais bancos centrais do mundo estavam “dormindo no volante”, ele considerou que o País será um dos primeiros a derrubar a alta dos preços.

“Estamos experimentando o gosto amargo desse tipo de política”, afirmou Guedes em participação no congresso da Associação Brasileira de Incorporadoras Imobiliárias (Abrainc).

12h09 – Hapvida (HAPV3) espera ajuste de 15% a 18% em planos corporativos entre abril e maio

Em teleconferência para a apresentação de resultados, Irlau Filho, presidente da Notre Dame, em processo de integração com a Hapvida, disse que a previsão é que a ANS (Agência Nacional de Saúde) ajuste em 15% a 18% os planos individuais entre abril e início de maio, e que este patamar deve ser seguido para planos corporativos, em que a empresa atua. Ele disse que haverá remapeamento de custos para as novas empresas adquiridas.

12h – Roberto Campos Neto reitera que não comenta sobre política de preços da Petrobras (PETR3; PETR4)

“Em relação à política de preços da Petrobras, o Banco Central não comenta sobre esse tema”, disse o presidente do BC, durante a exposição do Relatório Trimestral de Inflação.

Ele acrescentou que observou a política em “diversos países” e que alguns têm mecanismos que absorvem a volatilidade de curto prazo. Entretanto, “em grande parte dos países que existe algum tipo de mecanismo, a alta foi tão grande, a volatilidade foi tão grande, que esses mecanismos foram superados, estão defasados”, mostrando que crise foi maior do que a esperada.

11h54 – Ações da Locaweb (LWSA3) recuam mais de 8% após balanço; resultado foi impactado por aquisições

11h51 – Banco Central admite que não deve cumprir meta de inflação pelo 2º ano seguido em 2022

No seu cenário de referência, a probabilidade de a inflação deste ano ficar acima do teto da meta, de 5%, está em 97% ante 41% do documento de três meses atrás. Se a projeção se confirmar, será o segundo ano consecutivo que o BC não cumpre a meta estipulada pelo governo.

No novo Relatório Trimestral de Inflação (RTI), no cenário em que o preço do petróleo segue aproximadamente a curva futura de mercado até o fim de 2022, terminando o ano em US$ 100 o barril e passando a aumentar 2% ao ano a partir de janeiro de 2023, o BC estima uma inflação ao final de 2022 em 6,3%, bem acima da meta de 3,5%. No RTI de dezembro, a projeção era de 4,7%.

Um outro cenário pode pressionar ainda mais a inflação em 2022, com o caso de o petróleo subir 2% ao ano. Dessa forma, 2022 terminaria com uma inflação de 7,1%. Apesar disso, para o BC, a inflação deve cair gradativamente ao longo do ano, com o segundo trimestre de 2022 chegando a 10,5%, e no terceiro a 8,4%.

11h41 – Charles Evans, do Fed de Chicago, diz que aumentos ‘oportunos’ nos juros são necessários

“A política monetária deve mudar para remover os estímulos em tempo oportuno”, disse Evans em comentários preparados para a Câmara Regional de Detroit, observando que o aumento de juros do banco central dos EUA na semana passada foi o “primeiro do que parecem ser muitos” este ano.

As autoridades do Fed, como grupo, sinalizaram na semana passada que esperam aumentar a taxa básica de juros no equivalente a sete altas de 0,25 ponto percentual neste ano e mais três vezes no ano que vem. Evans disse compartilhar dessa visão nesta quinta-feira. (Reuters)

11h35 – Biden apoia mais ajuda militar à Ucrânia; Ocidente mostra unidade contra guerra russa

11h17 – Hidrovias do Brasil (HBSA3) retoma atividade no porto de santos no segundo emestre

A Hidrovias do Brasil informou a analistas de mercado, nesta quinta (24), durante a apresentação dos resultados da empresa em 2021, que o projeto no porto de Santos consiste no arrendamento por 25 anos de um terminal para movimentação e armazenagem de granéis sólidos.

A operação foi iniciada parcialmente em 2020, ao mesmo tempo em que se iniciou o processo de reforma e adequação do terminal, previstos no edital do leilão.

A reforma foi acelerada durante 2021 e, por esse motivo, o terminal ficou sem operação durante o segundo semestre do ano passado, devendo retomar suas atividades em meados de 2022.

Nesta manhã, no Tesouro Direto, o juro oferecido pelo Tesouro Prefixado 2033, com cupom semestral, era de 12,14% ao ano às 9h20. O percentual está levemente acima dos 12,10% registrados ontem (23).

Já entre os papéis atrelados à inflação, o retorno real oferecido pelo Tesouro IPCA+ 2026 recuava de 5,37% na sessão anterior para 5,34% ao ano na primeira atualização de hoje.

11h10 – CEO da Hidrovias do Brasil (HBSA3) diz que o último trimestre de 2021 foi o “mais desafiador da história da empresa”

Fabio Schettin pontou a analistas de mercado que a empresa sofreu no período com a impossibilidade de navegação por quase dois meses e meio no chamado Corredor Sul, que transporta muito minério de ferro. O rio Ladário (na bacia do rio Paraguai), por onde trafegam suas embarcações, no quarto trimestre do ano, o nível de vazão ficou próximo das mínimas históricas observadas nos últimos 121 anos.

Segundo o executivo, o resultado ruim no Corredor do Sul foi compensado com melhor desempenho no chamado Corredor Norte, por onde trafegam as embarcações da empresa nos rios da região Norte do país.

Ele disse, entretanto, que as chuvas mais intensas em 2022 no Corredor Sul tem favorecido a navegação, ainda que “aquém das médias históricas”. De acordo ainda com o executivo, “há sinalização no Pantanal de melhor vazão esse ano na bacia do rio Paraguai”. Mas informou que em 2022 será de recuperação de calado na região. “Somente em 2023 retornaremos à normalidade”, afirmou.

HORA DO MERCADO

11h00 – Ibovespa avança 0,46%, aos 118.001 pontos

O principal índice da bolsa brasileira firmou tendência de alta, após oscilar durante a primeira hora do pregão, e acompanha a performance dos principais americanos – Dow Jones, S&P 500 e Nasdaq avançam, respectivamente, 0,34%, 0,44% e 0,33%.

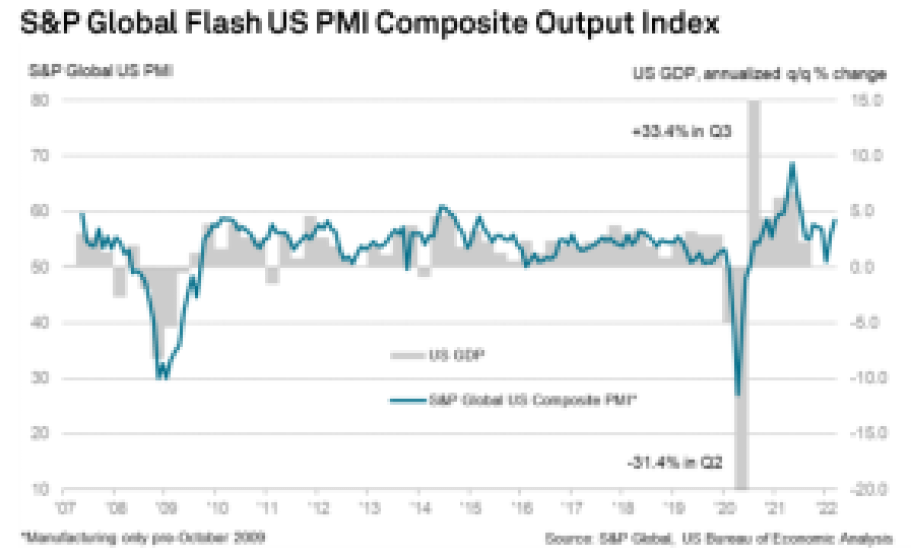

Nos Estados Unidos, os índices também oscilaram após a abertura dos mercados, mas firmaram alta após a publicação dos índices de gerentes de compras (PMIs, na sigla em inglês) de março. Os PMIs compostos, industrial e de serviços vieram, todos, acima do consenso.

Por aqui, investidores repercutem ainda a publicação, pelo Banco Central, do relatório trimestral de inflação, além de falas do ministro Paulo Guedes em evento.

O Real continua ganhando força frente ao dólar, a despeito da alta da moeda americana frente a seus pares no exterior, com o DXY subindo 0,26%. No Brasil, o dólar futuro para junho cai 0,62%, a R$ 4,805. O dólar comercial recua 1,03%, a R$ 4,794 na compra e a R$ 4,795 na venda.

São destaque entre as maiores altas do índice brasileiro as ações ordinárias da Positivo (POSI3), que sobem 5,11%, as da IRB (IRBR3), com alta de 3,88%, e as da CVC Brasil (CVCB3), com mais 3,43%.

Do lado negativo, os papéis ordinários da Locaweb (LWSA3) caem 8,59% e os da Hapvida, 6,26%. Ambas companhias divulgaram ontem seus resultados do quarto trimestre.

10h55 – Apesar das dificuldades em 2021, Hidrovias do Brasil (HBSA3) mantém guidance

A Hidrovias do Brasil (HBSA3) enfrentou ano passado quebra da safrinha de milho, e o respectivo impacto nos volumes de exportação desse grão no Corredor Norte, e ainda o baixo calado dos rios onde opera minério de ferro no Corredor Sul, o que impossibilitou navegação por mais de dois meses em 2021.

Para 2022, a empresa tem perspectivas melhores para os corredores Norte e Sul, com safra de soja “pujante” no estado do Mato Grosso, já colhida, inclusive, e, no Corredor Sul, com cenário de recomposição do calado dos rios nos seus principais pontos críticos para níveis mais próximos das zonas de normalidade.

Fabio Schettin, CEO da Hidrovias do Brasil, disse que “continuamos confiantes em relação ao atingimento da nossa guidance de médio prazo, que contempla um Ebidta ajustado consolidado de R$1,3 a 1,5 bilhão em 2025, com grande potencial de geração de caixa conforme as operações vão se tornando mais maduras, dando seguimento ao processo de desalavancagem financeira da companhia”.

10h50 – EUA: PMI composto tem leitura de 58,5 em março, ante consenso de 55,4

PMI industrial, por sua vez, ficou em 58,5, ante consenso de 56,3, e o de serviços atingiu 58,9, ante 56 esperados

10h36 – Ibovespa vira e passa cair 0,15%, a 117.284 pontos

10h35 – Bolsas americanas abrem com tendência de alta

- Dow Jones avança 0,07%, a 34.383 pontos

- S&P 500 tem alta de 0,24%, a 4.465 pontos

- Nasdaq sobe 0,30%, a 13.963 pontos

10h32 – Maioria dos setores da bolsa operam em alta na sessão de hoje, com destaque para energia elétrica

O índice IEE, que mede o desempenho das empresas do setor elétrico, avança 0,67%, aos 83.502 pontos.

10h31 – Em evento da Abrainc, Paulo Guedes afirma que ampliará redução de IPI para 33%

Ministro da economia ainda defendeu que o fiscal e o juros no Brasil estão no lugar certo e que a taxa de câmbio, com as recentes quedas, está indo “para o nível correto”.

No dia em que a invasão da Rússia na Ucrânia completa um mês, a bolsa de valores de Moscou volta a operar, algo que não acontecia desde 25 de fevereiro. O Banco da Rússia decidiu manter a negociação de 33 ações incluídas no IMOEX. O índice fechou o dia com alta de 4,37%.

O Banco da Rússia também estabeleceu uma moratória, com vigência até 1º de janeiro de 2023, sobre o fechamento de ações de emissores estrangeiros, bem como certificados de depósito que certifiquem os direitos relativos a essas ações admitidas à negociação.

“A implementação destas medidas permitirá que emitentes estrangeiros, incluindo aqueles que têm a maior parte dos seus negócios na Rússia, e fundos de investimento unitário cujos títulos se encontrem na bolsa de valores russa mantenham a cotação e o nível atual de cotação”, explica o banco.

10h24 – Ação ordinária da Hapvida (HAPV3) recua 3,76%, R$ 11,53, após balanço

10h21 – Ibovespa sobe 0,01%, a 117.469 pontos

Entre as principais altas, as ações ordinárias da CCR (CCRO3) avançam 3,89% e as da CVC (CVCB3) sobem 2,89%. As preferenciais da Gol (GOLL4) têm alta de 3,09%¨.

Entre as baixas, os papéis ordinários da Locaweb (LWSA3), que divulgou balanço ontem, são destaque, caindo 8,12%. Hapvida, que também publicou resultados, tem suas ações caindo 3,34%.

10h21 – Europa condena teste nuclear realizado pela Coreia do Norte: “programa de armas ilegais”

Em Bruxelas, o presidente do Conselho da Europa, Charles Michel, disse que o teste de míssil nuclear realizado pela Coreia do Norte hoje, horas antes da reunião de Cúpula da OTAN é uma violação à paz e segurança internacionais.

“Condenamos veementemente o lançamento de um míssil balístico pela Coreia do Norte. O país continua a violar as resoluções do Conselho de Segurança da ONU. Sua busca por um programa de armas ilegais mina a paz e a segurança internacionais e regionais”, escreveu em uma rede social.

We strongly condemn DPRK’s launch of a ballistic missile.

DPRK continues to violate @UN Security Council resolutions.

Its pursuit of an illegal weapons programme undermines international and regional peace and security.

— Charles Michel (@eucopresident) March 24, 2022

O regime do ditador Kim Jong-Um é um dos poucos a apoiar Vladimir Putin na guerra na Ucrânia e o teste foi visto em Bruxelas, como uma “provocação”. É o primeiro teste deste tipo desde 2017.

10h20 – Os papéis ON da Locaweb (LWSA3) lideram as perdas do Ibovespa, despencando 7,67%, R$ 9,57, após balanço com margens pressionadas

10h15 – Ações ordinárias da Equatorial (EQTL3) avançam 0,33%, R$ 27,19, após resultados operacionais no quarto trimestre

10h15 – Membros da OTAN discutiram em reunião a participação da China da guerra; monitoramento deve seguir

Em um clima de união, segundo uma fonte da CNN internacional, os países abordaram o desejo de evitar que a China apoiasse a Rússia na guerra contra a Ucrânia, ponto tido ainda como incerto e obscuro.

Mas também houve “uma sensação muito forte de que estamos enfrentando um momento histórico significativo e um apoio muito forte de todos os líderes que falaram sobre a necessidade de defender nossa democracia”, disse a fonte.

10h13 – Ações ON e PN da Petrobras (PETR3;PETR4) caem, respectivamente, 0,41%, a R$ 34,24, e 0,44%, a R$ 31,91, acompanhando recuo do petróleo no mercado internacional

10h06 – Ação ON da Vale (VALE3) abre com leve alta de 0,09%, R$ 96,48

10h05 – Ibovespa abre em alta preliminar de 0,11%, aos 117.639 pontos

10h03 – Apelo de Zelensky por mais ajuda militar em reunião da Otan foi “muito eloquente”, dizem fontes

A reunião de cúpula da OTAN, que foi realizada hoje em Bruxelas contou com a participação “apaixonada”, por vídeo, do presidente ucraniano, Volodymyr Zelensky. Fontes ouvidas pela CNN internacional dão conta de que Zelensky não chegou a emitir seus apelos habituais por uma zona de exclusão aérea ou adesão à OTAN, mas foi bastante eloquente para descrever os esforços solitários de seu país na guerra contra a Rússia.

Ainda de acordo com a rede americana, o presidente dos EUA, Joe Biden, falou após Zelensky, apresentando a abordagem coordenada do Ocidente sobre as sanções e reiterando o forte apoio à Ucrânia.

10h00 – Invasão da Rússia entra no 2º mês e Ocidente reforça ajuda à Ucrânia

9h55 – Locaweb (LWSA3): empresas recém-adquiridas pesam nas margens, avalia BBI

O banco destaca que o Ebitda ajustado da Locaweb veio 12% abaixo das estimativas, impactado pela consolidação das empresas adquiridas recentemente, que estão bem abaixo das margens de equilíbrio. O GMV (considerando apenas Tray, Tray Corp e Dooca), por sua vez, desacelerou ainda mais para 26% A/A (de 30% A/A no 3T21).

Os analistas acreditam que o mercado deve considerar os resultados da Locaweb como marginalmente negativos, tendo em vista a perda de Ebitda, que pode levar mais tempo do que o esperado para acelerar e que traz, potencialmente, riscos de queda para as expectativas de R$ 200 milhões de Ebitda para 2022.

Bradesco BBI mantém avaliação outperform para o papel, com preço-alvo de R$ 17.

9h53 – Hapvida (HAPV3) tem um caminho mais longo para a normalidade, avalia Credit Suisse

Para o banco, a empresa apresentou um crescimento orgânico muito fraco e reduziu o MLR versus ao cenário de pandemia (embora ainda distante dos níveis históricos). Os resultados confirmam a hipótese de que, além de integrar as operações adquiridas, há pressões adicionais sobre folhas de pagamento e materiais, consistentes com o atual cenário macroeconômico. Os gastos ficaram, no geral, acima do nível histórico, comprimindo as margens – o lucro líquido de R$ 200 milhões foi beneficiado por menores alíquotas efetivas de impostos.

Analistas acreditam que o principal impulsionador da Hapvida seja o crescimento orgânico, que foi modesto durante as pandemias. A situação econômica desfavorável pode beneficiar a nova companhia, menor pagadora de planos.

Credit Suisse reforça classificação outperform para Hapvida, com preço-alvo de R$ 16,70.

9h51 – Tim (TIMS3): Credit Suisse mantém classificação outperform e eleva preço-alvo de R$ 16 para R$ 16,50

Analistas acreditam que uma dinâmica competitiva favorável no mercado móvel deve promover revisões de estimativa para cima e sustentar as ações em uma tendência positiva. Já o aumento de preço-alvo está relacionado principalmente a um aumento de 3% em nas estimativas de receita móvel orgânica.

O banco enxerga que as ações da Tim ainda são atraentes em 5x EV/Ebitda esperado em 22 (ex-IFRS16). No entanto, a avaliação não é mais uma barganha e uma deterioração na concorrência implica em risco de queda para o preço-alvo.

9h49 – Unifique (FIQE3) tem resultado neutro no 4T21, diz Itaú BBA

O banco comentou que os resultados da Unifique ficaram cerca de 10% abaixo de suas estimativas para o ano inteiro no nível de Ebitda. No entanto, considerando o preço das ações em relação ao que acredita como o valor justo e o fato de que a Unifique vem entregando resultados após o IPO, os números de 2021 apoiam a visão de que as ações permanecem geralmente mal precificadas nos níveis atuais.

Itaú BBA reitera avaliação outperform para Unifique, com preço-alvo de R$ 13,50.

9h42 – Auren Energia (AURE3): investidores se concentrarão na estratégia de crescimento futuro, pontua Credit Suisse

Analistas do banco destacaram que as etapas finais para a fusão Cesp (CESP6) e VTRM foram aprovadas, conforme o esperado. O conselho confirmou novo número de ações, novo ticker (AURE3), conclusão da fusão até 25 de março e novas ações negociadas em 28 de março.

9h40 – Dotz (DOTZ3): Itaú BBA espera reação neutra do mercado aos resultados do quarto trimestre

Analistas do Itaú BBA comentaram que a Dotz reportou bons números operacionais e KPIs para o 4T21, mas seu desempenho de Ebitda desacelerou devido aos investimentos em crescimento.

O banco mantém classificação outperform para Dotz, e preço-alvo de R$ 22,00 frente a cotação de quarta-feira (23) de R$ 1,93.

9h33 – Hidrovias do Brasil (HBSA3) tem resultado resiliente após “tempestade perfeita”, diz Credit Suisse

O banco comentou que o Ebitda ajustado consolidado superou em 6% suas expectativas, enquanto o prejuízo líquido de R$ 187 milhões ficou pior que sua projeção de prejuízo de R$ 39 milhões. Os resultados foram impactados pela quebra da safra de milho em Mato Grosso e pelo baixo nível de calado do rio Paraná-Paraguai afetando a Operação Sul.

Em relação à 2022, o desempenho da Hidrovias deve melhorar, sem os impactos não recorrentes do ano passado. As colheitas de soja e milho devem ser fortes no Mato Grosso, conforme indicado pela afirmação da empresa de que negociou quase toda a sua capacidade na Operação Norte para o 1S22.

A Hidrovias também divulgou que vai começar a operar com comboios de 35 barcaças na Operação Norte este ano, o que vai gerar eficiência operacional com menos viagens e menor consumo de combustível. A Operação Sul ainda será impactada por um nível de calado do rio abaixo do normal, embora os impactos devam ser menores do que em 2021.

Credit Suisse mantém classificação outperform para o papel, e preço-alvo de R$ 5 frente a cotação de quarta-feira (23) de R$ 2,89.

9h31 – EUA: Número de pedidos de bens duráveis recua 2,2% em fevereiro, ante consenso de queda de 0,5%

Núcleo de pedidos, que exclui o setor de transportes, recuou 0,6%, dentro do consenso do mercado.

9h30 – EUA: Pedidos semanais de seguro desemprego ficam em 187 mil em semana terminada no dia 19 de março, ante consenso de 212 mil

Número de pedidos continuados ficou em 1,3 milhão, ante 1,4 milhão esperados.

9h23 – Locaweb (LWSA3) tem quarto trimestre em linha com esperado, com sólido crescimento orgânico e margens estáveis, avalia BBA

O Itaú BBA diz que a Locaweb apresentou resultados praticamente em linha no 4T21, com crescimento orgânico acelerado na divisão Commerce e expansão de margens no segmento BeOnline/SaaS. As margens foram afetadas negativamente pela Squid, mas o SG&A controlado resultou em margens orgânicas estáveis no trimestre.

O banco mantém classificação outperform para Locaweb, e preço-alvo de R$ 14 frente a cotação de quarta-feira (23) de R$ 10,36.

9h10 – Equatorial (EQTL3) registra bons resultados operacionais, aponta Credit Suisse

Para analistas, a Equatorial apresentou resultados regulatórios positivos (em linha com as projeções do Credit Suisse), principalmente com base em volume sólido, desempenho de custo decente e provisões para inadimplência abaixo do previsto.

Os números reportados foram auxiliados por ganhos não recorrentes com reversão de provisões, créditos fiscais, registro de VNR e contabilidade IFRS. Ainda assim, segundo o banco, o crescimento anual foi sustentado por reajustes tarifários e entrada em operação de unidades de transmissão.

O banco mantém classificação outperform para o papel, e preço-alvo de R$ 33 frente a cotação de quarta-feira (23) de R$ 27,10.

9h04 – Ibovespa futuro abre em leve alta de 0,14%, aos 118.360 pontos

Curva de juros recua em bloco. Taxa do DI para janeiro de 2023 cai dois pontos-base, para 12,96%, e a do DI para o mesmo mês de 2025 cai quatro, a 12,06%. Na ponta longa, os rendimentos dos DIs para 2027 e 2029 caem, respectivamente, três e dois pontos, a 11,82% e 11,95%, ainda na sequência.

Dólar futuro recua 0,27%, a R$ 4,822. Dólar comercial tem baixa de 0,49%, a R$ 4,819 na compra e a R$ 4,82 na venda.

8h45 – Hapvida (HAPV3) tem resultado “pouco inspirador”, diz Itaú BBA

Apesar de apresentar melhorias nos gastos, com queda gradual dos custos relacionados ao COVID, as adições líquidas de usuários ficaram aquém das expectativas do banco, apresentando tendências muito semelhantes às observadas no trimestre anterior. Dessa forma, analistas esperam uma reação ligeiramente negativa do mercado .

Na vertical Hapvida, o churn das operações recém-adquiridas em Belo Horizonte (Promed, com prejuízo líquido de 6 mil beneficiários e Premium com prejuízo líquido de 9 mil) reduziu as adições líquidas da operação, que ficaram consideravelmente abaixo das expectativas, resultando em uma perda de 3% na primeira linha. Na vertical do Notre Dame, as adições líquidas aceleraram no trimestre, bastante em linha com as estimativas BBA.

O banco mantém classificação outperform para Hapvida, e preço-alvo de R$ 18 frente a cotação de quarta-feira (23) de R$ 11,98

8h35 – Credit Suisse avalia como neutra a notícia de que Andrade Gutierrez recebeu oferta não vinculante de R$ 4,1bi por sua fatia de 14,86% na CCR (CCRO3)

Analistas do banco explicam que a oferta é de R$ 13,75 por ação, 3% acima do preço de fechamento. Camargo Correa e Soares Penido agora têm 30 dias para exercer seu direito de preferência, ou AG pode vender sua participação em 60 dias.

8h25 – Hidrovias do Brasil (HBSA3) reverte lucro e tem prejuízo de R$ 187 milhões no quarto trimestre

8h13 – Dotz (DOTZ3) registra prejuízo de R$ 24,3 milhões no 4º trimestre de 2021

Apesar de ver deterioração no cenário mundial, o Banco Central espera que a atividade econômica brasileira volte a se recuperar em fevereiro.

Quanto à inflação, a autoridade monetária continua a ver a alta dos preços aos consumidores disseminada, muito ligada ao preço dos combustíveis e a problemas de oferta. Do outro lado, a valorização do Real ajuda a conter, parcialmente, o aumento da inflação. A projeção do Banco Central é que o Índice Nacional de Preços ao Consumidor Amplo (IPCA) pode avançar até 7,10% no ano, desacelerando para 4% em 2023.

Para a Selic, a projeção do relatório é que 2022 se encerre com uma taxa de 12,75%, recuando para 8,75% no final de 2023.

7h45 – Agenda do dia: Reunião da Otan, Banco Central fala sobre inflação e PMIs

Na agenda do dia desta quinta-feira, é destaque a reunião da Organização do Tratado do Atlântico Norte (Otan), que acontece em Bruxelas ao longo do dia. No cenário político local, o Banco Central divulga relatório sobre a inflação às oito, com coletiva marcada para as 11h. O ministro da Economia Paulo Guedes, por sua vez, participa de evento da Associação Brasileira de Incorporadoras Imobiliárias (Abrainc) às 10h.

Em dados macroeconômicos, nos Estados Unidos, o dia conta com a publicação da variação de pedidos de bens duráveis de fevereiro, com o número semanal de novos pedidos de seguro-desemprego e com os índices de gerentes de compras (PMIs) de março – os dois primeiros ás 9h30 e o segundo, às 10h45.

No âmbito corporativo, a temporada de balanços continua. Após o fechamento do mercado, nomes como Cogna (COGN3), Enjoei (ENJU3) e Sabesp (SBSP3) publicam seus balanços.

7h33 – Futuros americanos têm leve alta, após baixas da véspera

Investidores também monitoram novas notícias sobre a guerra e no aguardo de dados macroeconômicos que serão publicados hoje. Além disso, há ainda a avaliação da força da economia e dos comentários mais agressivos de autoridades do banco central dos Estados Unidos em relação à inflação.

Veja o desempenho dos mercados futuros:

- Dow Jones Futuro (EUA), + 0,28%

- S&P 500 Futuro (EUA), + 0,40%

- Nasdaq Futuro (EUA), + 0,44%

7h18 – Índices europeus operam mistos, com investidores de olho em guerra na Ucrânia e em dados macroeconômicos

Investidores acompanham de perto as decisões que serão tomadas na reunião da Organização do Tratado do Atlântico Norte (Otan), que acontece hoje em Bruxelas, de olho em possíveis novas sanções e também em movimentações militares do grupo. O evento contará com a presença do presidente americano Joe Biden e também com o presidente ucraniano, Volodymyr Zelensky.

Além disso, ainda na Europa, houve a divulgação dos PMIs da Alemanha, da Zona do Euro e do Reino Unido, que surpreenderam de forma positiva, majoritariamente.

7h15 – Bolsas asiáticas fecham sem direção exata

Após as leves altas da véspera, os índices asiáticos tiveram tendência negativa nesta quinta-feira – em parte acompanhando também o fechamento do Ocidente na quarta. Destaque negativo para a performance dos índices da China e de Hong Kong, com companhias de tecnologia pesando sobre eles após a Tencent reportar um resultado que trouxe receita crescendo, mas desacelerando em nível recorde.

- Shanghai SE (China), – 0,63%

- Nikkei (Japão), + 0,25%

- Hang Seng Index (Hong Kong), – 0,94%

- Kospi (Coreia do Sul), – 0,20%

Oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje. Assista aqui.

You must be logged in to post a comment.