18h04 – Encerramos nossa cobertura, confira os destaques da Bolsa de hoje

Acessa o tempo real do InfoMoney todos os dias? Adicione este link aos favoritos do seu navegador!

18h01 – Ibovespa futuro fecha com queda de 0,99%, aos 101.405 pontos; e dólar futuro, com queda de 1,59%, cotado a R$ 5,290

17h48 – Vale (VALE3), Usiminas (USIM5) e CSN (CSNA3) são maiores quedas por peso da Bolsa

As ações ordinárias da Vale foram as que mais caíram, com menos 2,31%. Outras siderúrgicas e mineradoras, como a CSN e Usiminas também registraram baixas consideráveis.

Investidores, segundo Jennie Li, estrategista da XP, continuam monitorando notícias provenientes da China. A sessão foi de queda para o minério, com os investidores ainda de olho no impacto das políticas de Covid-zero para a economia chinesa, além dos riscos de desaceleração da economia global.

Entre as maiores quedas percentuais, foram destaques as ações ordinárias da Hapvida (HAPV3) e da CVC (CVCB3), que caíram 4,37% e 4,36%. As unitárias da SulAmérica (SULA11), por sua vez, tiveram baixa de 3,18%.

Do lado positivo, as petroleiras acompanharam a alta de 2,23% do petróleo Brent, com o barril indo a US$ 106,98.

As ações ordinárias da 3R Petroleum (RRRP3) subiram 3,14%, sendo a terceira maior alta do Ibovespa. As ordinárias da PetroRio (PRIO3) avançaram 2,45%.

Ainda entre as maiores altas, ficaram as ações preferenciais da Azul (AZUL4) e da Gol (GOLL4), com mais 6,23% e 2,17%, respectivamente, com as companhias se recuperando das baixas recentes e surfando a queda do dólar.

As varejistas também foram destaques, com os papeis ordinários da Magazine Luiza (MGLU3) subindo 2,34% e os da Via (VIIA3), 2,13%. “Apesar dos juros mais altos, as companhias vêm trazendo bons resultados em suas prévias. Tanto no Brasil quanto lá fora. Hoje a Levi1s divulgou resultado e parece que há um forte movimento de compra, após as pessoas ficarem trancadas [por conta dos lockdowns]”, diz Kalil.

Confira os destaques de ações no pregão de hoje:

17h39 – Ações com maiores quedas da semana no Ibovespa

- Gol (GOLL4): -7,73%

- Braskem (BRKM5): -7,63%

- 3R Petroleum (RRRP3): -7,56%

- Suzano (SUZB3): -5,67%

- Eletrobras (ELET3): -4,14%

17h37 – Ações com maiores altas da semana no Ibovespa

- Via (VIIA3): +28,57%

- Americanas (AMER3): +24,12%

- Magazine Luiza (MGLU3): +19,09%

- Cogna (COGN3): +16,99%

- Yduqs (YDUQ3): +14,87%

17h28 – Destaque de segunda-feira (11) são os dados do varejo no Reino Unido

O dia começa com dados da China sobre crédito. No Brasil, às 5h00, tem o tradicional IPC-Fipe semanal, com previsão de alta de 0,28%, ante 0,13% de uma semana atrás, e às 8h25 o retorno normal do Boletim Focus do Banco Central.

O Reino Unido ainda divulga dados do varejo do British Retail Consortium (BRC) em junho. Em maio, houve queda de 1,50%.

Nos EUA, às 11h00, há o índice de tendência de emprego de junho.

17h25 – Fechamento dos outros índices brasileiros

Acumulado da semana:

17h15 – Ibovespa fecha em queda de 0,44%, aos 100.288,94 pontos

- Máxima: 101.576,67

- Mínima: 99.958,49

- Volume: R$ 17,80 bilhões

Confira a evolução do IBOV durante a semana, mês e ano:

- Segunda-feira (4): -0,35%

- Terça-feira (5): -0,32%

- Quarta-feira (6): +0,43%

- Quinta-feira (7): +2,04%

- Semana: +1,36%

- Julho: +2,13%

- 2022: -3,81%

17h11 – Governo prepara medidas para antecipar benefício tributário da indústria e simplificar cobranças (Reuters)

17h05 – Fechamento Wall Street

- Dow Jones = -0,15%, aos 31.338,15 pontos

- S&P 500 = -0,08%, aos 3.899,38 pontos

- Nasdaq = +0,12%, aos 11.635,31 pontos

Confira o acumulado da semana:

- Dow Jones = +0,79%

- S&P 500 = +1,88%

- Nasdaq = +4,56%

17h03 – Fechamento dos títulos do Tesouro norte-americano

- 30 anos: +0,067 (a 3,263%)

- 2 anos: +0,068 (a 3,109%)

- 5 anos: +0,073 (a 3,127%)

- 10 anos: +0,080 (a 3,088%)

Fechamento do mercado com Pam Semezzato, da Clear Corretora

17h01 – Dólar fecha com queda de 1,44%

- Venda = R$ 5,267

- Compra = R$ 5,268

- Mínima = R$ 5,261

- Máxima = R$ 5,369

16h55 – Ibovespa fecha, preliminarmente, com queda de 0,42%, aos 100.308,07 pontos

16h46 – Índice de BDRs (BDRX) cai 1,20% nesta reta final de sessão

- Maior alta até aqui no dia: Apache (A1PA34) = +5,83%

- Maior queda até aqui no dia: TAL (T1AL34) = -6,01%

No acumulado da semana, BDRX tem mais 1,64%.

- Maior alta até aqui na semana: Coinbase Global (C2OI34) = +23,79%

- Maior queda até aqui na semana: Ecopetrol (E1CO34) = -8,48%

16h40 – Fechamento Juros

- DI (2023): +0,03 pontos, a 13,78%

- DI (2025): +0,12 pontos, a 12,96%

- DI (2027): +0,11 pontos, a 12,85%

- DI (2029): +0,08 pontos, a 13,00%

- DI (2031): +0,06 pontos, a 13,05%

16h34 – Dólar amplia perdas e mais uma vez renova mínima: queda de 1,53%, a R$ 5,261

Há 30 minutos, a mínima chegava a R$ 5,271.

16h30 – Fechamento Petróleo

- WTI (agosto): +1,97% (a US$ 104,75)

- Brent (setembro): +2,27% (a US$ 107,03)

HORA DO MERCADO

16h22 – Ibovespa cai 0,37%, aos 100.357 pontos

O principal índice da Bolsa brasileira recua na última hora do pregão desta sexta-feira (8), na contramão daquilo visto em Nova York, onde os benchmarks avançam – Dow Jones, S&P 500 e Nasdaq avançam, respectivamente, 0,23%, 0,21% e 0,19%.

Cesar Mikail, gestor de renda variável da Western Asset, aponta para o fato de o mercado estar pouco líquido, por conta das férias de julho, que acontecem no hemisfério norte.

Além disso, o especialista aponta que a divulgação do relatório payroll de empregos, com criação de 372 mil vagas de trabalho nos EUA em junho, afastou parcialmente os temores de recessão.

“O que fica, porém, é que aumenta a probabilidade de um aumento maior da fed funds, de 0,75 ponto percentual, na próxima reunião”, diz Mikail. “O que vai dar o tom, a partir de agora, são também os resultados e guidances trimestrais. Hoje a Levis, lá fora, trouxe um forte resultado do segundo trimestre, acima do esperado”.

Apesar da alta dos juros, com os treasuries yields do título para dez anos subindo 8,5 pontos-base, o mercado, segundo Mikail, está animado com o que vê – com o varejo ainda aquecido e aeroportos lotados.

No Brasil, a curva de juros avança, pressionada pela performance dos treasuries – e ignorando o fato de o IPCA de junho, publicado hoje, ter avançado menos do que o esperado.

Por aqui, varejistas são destaque entre as altas, com os papéis ON da Via (VIIA3) e da Magazine Luiza (MGLU3) subindo, respectivamente, 2,13% e 2,34%.

Além disso, as aéreas também figuram entre as companhias com maiores ganhos, com as PN da Azul (AZUL4) e da Gol (GOLL4} avançando 6,06% e 2,29%.

Do outro lado, entre as maiores quedas, os papéis ON da Hapvida (HAPV3), da CVC (CVCB3) e da Totvs (TOTS3), com menos 4,83%, 4,28% e 3,39%, na sequência.

16h20 – França confirma apoio a Fernando Haddad (PT) para disputar governo paulista

16h18 – Márcio França (PSB) diz à CNN Brasil que desistiu de concorrer ao governo de SP e que disputará Senado

16h10 – Ouro com entrega em agosto fecha em leve alta de 0,05%, a US$ 1.740,75 a onça-troy; semana termina com perdas acumuladas em 3,78%

16h05 – Dólar renova mínima, com queda de 1,37%, indo a R$ 5,271

15h53 – Governo Biden aprova 15º pacote de ajuda militar à Ucrânia, no valor de US$ 400 milhões

Segundo a CNBC, com mais essa ajuda, o montante total, desde o início da guerra, em 24 de fevereiro, chega a US$ 7 bilhões.

15h49 – Índices em Nova York se estabelecem no positivo e ampliam ganhos

- Dow Jones: +0,24% (há 30 minutos, alta era de +0,05%)

- S&P 500: +0,23% (há 30 minutos, alta era de +0,09%)

- Nasdaq: +0,27% (há 30 minutos, alta era de +0,12%)

15h42 – Ex-ministro do Tesouro Britânico se coloca na disputa para ser o próximo primeiro-ministro

“Estou concorrendo para ser o próximo líder do Partido Conservador e seu primeiro-ministro. Vamos restaurar a confiança, reconstruir a economia e reunificar o país”, escreveu Rishi Sunak, que liderou as finanças do país durante o governo de Boris Johnson.

Segundo a Reuters e o jornal The Guardian, Sunak tem recebido apoios importantes, mas não é visto como favorito.

I’m standing to be the next leader of the Conservative Party and your Prime Minister.

Let’s restore trust, rebuild the economy and reunite the country. #Ready4Rishi

Sign up 👉 https://t.co/KKucZTV7N1 pic.twitter.com/LldqjLRSgF

— Rishi Sunak (@RishiSunak) July 8, 2022

15h35 – Neste momento, grandes bancos brasileiros oscilam perto da estabilidade, sem amplitude

- Banco do Brasil (BBAS3): +1,06%

- Bradesco ON (BBDC3): +0,01%

- Bradesco PN (BBDC4): -0,06%

- Itaú Unibanco (ITUB4): +0,22%

- Santander (SANB11): +0,04%

15h29 – Sem peças, ao menos cinco fábricas de carros estão paradas no Brasil; veja quais

15h26 – Dólar encosta na mínima do dia, com queda de 1,11%, a R$ 5,286

A mínima, alcançada perto do meio-dia, é de R$ 5,282.

15h19 – Índices em Nova York viram para positivo; ganhos ainda são curtos

- Dow Jones: +0,05%

- S&P 500: +0,09%

- Nasdaq: +0,12%

15h11 – Índice de Small Caps (SMLL) sobe 0,19% nesse momento

- Maior alta até aqui no dia: Tenda (TEND3) = +10,66%

- Maior queda até aqui no dia: Infracommerce (IFCM3) = -6,35%

No acumulado da semana até aqui, SMLL ganha 3,19%.

- Maior alta até aqui na semana: Tenda (TEND3) = +36,91%

- Maior queda até aqui na semana: 3R Petroleum (RRRP3) = -7,64%

15h05 – Google (GOGL34) abre concessões para evitar processo nos EUA

Segundo o Wall Street Journal, para evitar um processo antitruste no negócios de anúncios, a Google propôs dividir partes de seus negócios com uma empresa separada sob o guarda-chuva da Alphabet. Não foi possível determinar se qualquer oferta de venda de ativos satisfaria os reguladores dos EUA.

14h59 – Ibovespa se sustenta acima dos 100 mil, apesar da queda de 0,47% neste momento, indo a 100.261,50 pontos

14h53 – Hapvida (HAPV3) acelera perdas e cai 5,73%, a R$ 6,25

Há uma hora, a queda era de 3,15%.

14h49 – Retrato do mercado no momento

- Ibovespa: -0,42%

- Dow Jones: -0,06%

- S&P 500: -0,07%

- Nasdaq: -0,03%

- Dólar: -0,77%

- Euro: -0,79%

- Brent: +2,40%

- Bond 10Y EUA: +0,085 pontos

14h43 – BCE: membro do Conselho defende aperto gradual da política monetária

Ignazio Visco defendeu hoje uma postura gradual no aperto da política monetária, com objetivo de evitar um impacto significativo à atividade econômica. Ele afirmou que, após um aumento de 25 pontos-base nos juros em julho, a autoridade monetária pode julgar apropriado promover alta superior em setembro, a depender da evolução dos indicadores de inflação. (Estadão Conteúdo)

14h35 – Índice de Fundos Imobiliários (IFIX) cai 0,10% neste momento

- Maior alta até aqui no dia: Industrial do Brasil (FIIB11) = +1,68%

- Maior queda até aqui no dia: CSHG Real Estate (HGRE11) = -1,62%

No acumulado da semana, o IFIX perde 0,07%.

- Maior alta até aqui na semana: FII Iridium Recebíveis Imobiliários (IRDM11) = +3,02%

- Maior queda até aqui na semana: XP Properties (XPPR11) = -5.73%

14h27 – Vale (VALE3) segue ampliando trajetória de queda, com baixa de 1,85%. a R$ 75,75

Às 12h46, a queda estava em 1,65%, a R$ 75,91, e há pouco chegou a perder 2,02%.

14h25 – Curva de juros futuros aponta para cima neste momento

- DI (2023): +0,04 pontos, a 13,79%

- DI (2025): +0,13 pontos, a 12,97%

- DI (2027): +0,15 pontos, a 12,89%

- DI (2029): +0,11 pontos, a 13,03%

- DI (2031): +0,10 pontos, a 13,09%

14h21 – Eleven: aquisição da Avenue faz Itaú (ITUB4) estabelecer um ecossistema robusto de investimentos internacionais para o varejo

A transação é “positiva” e contribui “para diversificação de produtos e serviços”, diz a análise, que recomenda compra de ITUB4, com preço-alvo de R$ 35.00.

Neste momento, a ação é negociada a R$ 22,91, pequena alta de 0,04%.

14h11 – No setor de transportes, Bradesco BBI mantém preferência por Vamos (VAMO3) e Marcopolo (POMO4)

A classificação para ambas as ações é outperform (desempenho acima da média de mercado), com preço-alvo de VAMO3 em R$ 19,00, e para POMO4 em R$ 4,00.

No momento, respectivamente, VAMO3 cai 1,63%, a R$ 11,43; enquanto POMO4 ganha 1,16%, a R$ 2,62.

HORA DO MERCADO

14:05h – Ibovespa acompanha NY e opera próximo da mínima

A bolsa brasileira opera com baixa de 0,64%, aos 100.085 pontos, acompanhando recuo dos mercados americanos. Os investidores repercutem o IPCA, que veio levemente abaixo do consenso do mercado, porém voltou a acelerar depois de dois meses seguidos de arrefecimento.

Nos EUA, as bolsas reverteram alta e operam no campo negativo. O Dow Jones cai 0,21%, o S&P 500 recua 0,39% e o Nasdaq opera com queda de 0,55%. Os investidores repercutem os dados do payroll, com criação de vagas de emprego nos EUA acima do esperado.

Entretanto, isso sinaliza que a economia segue aquecida, o que pode levar o Fed a seguir com ciclo de alta de juros.

O dólar comercial opera com baixa de 0,66%, cotado a R$ 5,310 na compra e na venda.

Os juros futuros sobem: DIF23, 0,02pp, a 13,78%; DIF25, +0,13pp, a 12,97%; DIF27, +0,14pp, a 12,88%; DIF29, +0,11pp, a 13,03%; DIF31, +0,10p, a 13,09%.

Entre as maiores altas, destaque para as ações da Azul (AZUL4), com ganhos 6,06%, e da Cielo (CIEL3), que sobe 5,13%.

As ações da Hapvida (HAPV3) e da CVC (CVCB3) são destaques negativos, caindo, respectivamente, 3,15% e 3,13%. Ambos papéis passam por movimento de realização após subirem forte na véspera.

14h01 – Principais índices europeus encerram semana com ganhos; sexta também fecha positiva

Investidores digeriram de forma positiva a ata do Fed esta semana e não foram impactados pela renúncia de Boris Johnson, nem pelos movimentos dos Bancos Centrais.

- Stoxx 600: +0,51%

- DAX (Frankfurt): +1,34%

- FTSE 100 (Londres): +0,10%

- CAC 40 (Paris): +0,44%

- IBEX 35 (Madri): -0,27%

- FTSE MIB (Milão): +1,00%

- MOEX (Moscou): -0,19%

Veja o acumulado da semana:

- Stoxx 600: +1,89%

- DAX (Frankfurt): +2,45%

- FTSE 100 (Londres): +0,38%

- CAC 40 (Paris): +1,72%

- IBEX 35 (Madri): -0,93%

- FTSE MIB (Milão): +1,96%

- MOEX (Moscou): +0,72%

13h49 – Estoque de veículos chega ao maior volume em dois anos, diz Anfavea

Com as montadoras segurando o ritmo de produção, apesar da irregularidade no fornecimento de peças, o mercado automotivo iniciou este mês com o maior volume de veículos em estoque dos últimos dois anos.

Conforme os números divulgados nesta sexta-feira pela Anfavea, junho terminou com 145,5 mil veículos nos pátios de fábricas e concessionárias, o que corresponde a um acréscimo de 21,6 mil unidades em relação a número apurado um mês antes. Desde junho de 2020, quando os estoques eram de 157,6 mil unidades, não se tinha tantos veículos novos à disposição do mercado. (Estadão Conteúdo)

13h44 – Fed: Williams reafirma foco em combate à inflação e prevê desaceleração do PIB

Presidente do Fed de Nova York, John Williams afirmou, em discurso nesta sexta-feira em Porto Rico, que a prioridade para a política monetária atual “é clara”: levar a inflação de volta à meta de 2%.

Williams projetou que o PIB dos EUA avançará “menos de 1%” no ano atual e “cerca de 1,0% a 1,5%” em 2023. Com o crescimento desacelerando para abaixo de seu nível de tendência, ele disse esperar que a taxa de desemprego suba “de seu nível muito baixo atual, chegando a algo acima de 4% no próximo ano”. (Estadão Conteúdo)

13h40 – Itaú (ITUB4): aquisição de fatia da Avenue é movimento estratégico positivo, avalia Ativa

Para analistas, o valor pago implica em um valuation de R$ 1,4 bilhões. Embora não seja muito significativo para o Itaú, o valuation parece esticado, com uma relação de mais de 20% Valuation/Custódia, versus 10,6% para XP, que tem um valor de mercado de R$ 53 bi (fechamento de 07/07) e R$ 500 bi sob custódia (aproximadamente).

No momento, as ações PN do banco sobem 0,39%, a R$ 22,99.

13h35 – Multilaser (MLAS3): XP recomenda compra e reduz preço de R$ 42 para R$ 7

A recomendação visa incorporar premissas mais conservadoras de crescimento devido à perspectiva macro, embora com uma melhor dinâmica de margem, dado que as categorias que mais sofrem possuem margens mais baixas. No entanto, destaca que há riscos positivos para os números, especialmente em 2023, devido às recentes aquisições e parcerias da empresa, como Watts, Hikvision e DJI.

No momento, as ações recuam 1,65%, a R$ 4,18.

13h32 – Na mínima, Ibovespa recua 0,49%, a 100.237 pontos

13h31 – Inflação de serviços sai de 0,85% em maio para 0,90% em junho, diz IBGE

Os preços de itens monitorados pelo governo saíram de um recuo de 0,51% em maio para uma elevação de 0,48% em junho. Nos serviços, houve pressão em junho das passagens aéreas, aluguel residencial e alimentação fora de casa.

Segundo o gerente do Sistema de Índices de Preços do IBGE, Pedro Kislanov, a alimentação fora de casa foi um importante fator de pressão sobre o IPCA de junho, uma vez que elevou os gastos das famílias com Alimentação e bebidas em geral. (Estadão Conteúdo)

13h28 – Bolsas em NY viram para baixa: Dow Jones cai 0,07%; S&P500 , -0,23%; e Nasdaq , -0,30%

13h27 – Vivara (VIVA3): XP recomenda compra e preço-alvo de R$ 31

Analistas enxergam a expansão da Life como uma alavanca importante de crescimento e rentabilidade, ii) gostam da capacidade da empresa de gerenciar a inflação de custos através de sua estrutura verticalizada e poder da marca, iii) base de clientes da empresa é formada de classes de renda mais altas e, portanto, são mais blindadas ao macro atual; e iv) há riscos positivos de M&A e oportunidades de internacionalização.

No momento, os papéis caem 1,48%, a R$ 22,66.

13h24 – Bolsas em NY reduzem ganhos e operam mistas: Dow Jones sobe 0,12%; S&P500 , -0,08%; e Nasdaq , -0,03%

13h23 – Bradesco BBI: números prévios do 2T22 da Moura Dubeux (MDNE3) foram sólidos

Houve uma “desaceleração natural na velocidade de vendas, pois a estratégia da empresa é atingir 2/3 de seu mix no segmento de incorporação tradicional que possui um mercado endereçável superior em relação aos condomínios”, explica.

No momento, MDNE3 cai 3,01%, a R$ 5,47.

13h20 – Ações ordinárias da Hapvida (HAPV3) registram maior baixa do Ibovespa, com menos 3,92%, a R$ 6,37

13h18 – Todos os 9 grupos do IPCA tiveram alta de preços em junho, afirma IBGE

As famílias gastaram mais com Alimentação e bebidas (0,80%), Saúde e cuidados pessoais (1,24%, impacto de 0,15 ponto porcentual), Artigos de residência (0,55%), Vestuário (1,67%, impacto de 0,07 ponto porcentual), Transportes (0,57%), Despesas pessoais (0,49%), Educação (0,09%), Habitação (0,41%) e Comunicação (0,16%). (Estadão Conteúdo)

13h15 – Eleven: acordo entre 3R Petroleum (RRRP3) e Petroreconcavo (RECV3) é positivo para ambas

“Vemos o acordo (veja nota das 7h40) como positivo, pois pode fazer com que as companhias ganhem produtividade, com uma ampliação da eficiência operacional, logística e comercial dos campos, assim como aceleração no desenvolvimento das reservas”, explica.

A recomendação é de compra das duas ações, com preço-alvo de R$ 106,00 para RRRP3 e de R$ 35,00 para RECV3. No momento, as duas sobem: respectivamente, 3,23% e 3,22%.

13h12 – Ibovespa opera com queda, de 0,23%, aos 100.497 pontos

A bolsa brasileira está descolada de NY, após operar parte da sessão com alta. Os investidores repercutem o IPCA, que veio levemente abaixo do consenso do mercado, porém voltou a acelerar depois de dois meses seguidos de arrefecimento.

Já em NY, as bolsas operam com alta, mas já diminuíram o ritmo. O Dow Jones sobe 0,06%, o S&P 500 avança 0,11% e o Nasdaq valoriza-se 0,35%. Os investidores repercutem os dados do payroll, com criação de vagas de emprego nos EUA acima do esperado.

Entretanto, isso sinaliza que a economia segue aquecida, o que pode levar o Fed a seguir com ciclo de alta de juros.

13h12 – Anfavea revê de 9,4% para 4,1% a previsão ao crescimento da produção em 2022

A Anfavea revisou para baixo as previsões ao desempenho do setor no ano, após as vendas abaixo do esperado do primeiro trimestre e as persistentes dificuldades de abastecimento das linhas de montagem.

Na produção, a expectativa agora é de crescimento de 4,1%, com 2,34 milhões de veículos, entre carros de passeio, utilitários leves, caminhões e ônibus, a serem montados no resultado final do ano. No início de 2022, a expectativa da Anfavea era terminar 2022 com crescimento de 9,4% sobre o total produzido em 2021. (Estadão Conteúdo)

13h10 – Petz (PETZ3): história de consolidação permanece sólida; Sinergias de M&A estão apenas começando, avalia XP

O time de análise continua otimista com a história de consolidação da Petz, enquanto espera que as recentes aquisições comecem a ter efeitos positivos a partir do 2S22.

XP mantém recomendação de compra para Petz, e reduz preço-alvo de R$ 26 para R$ 18. No momento, as ações sobem 0,37%, a R$ 10,79.

13h08 – Itaú (ITUB4) revisa projeção do PIB de 2022 para 2%, de 1,6%

O banco manteve em 0,2% a previsão de alta do PIB em 2023.

13h05 – Índices setoriais operam de forma mista neste momento

Três índices caem: Materiais Básicos (IMAT), com recuo 1,37%; Industrial (INDX), que desce 0,78%; e Consumo (ICON, com baixa de 0,26%.

O resto está em terreno positivo. O Imobiliário (ativo=IMOB]) lidera, com mais 0,47%; seguido pelo Financeiro (IFNC), com mais 0,43%; Utilidade Pública (UTIL), com alta de 0,41%; e Energia Elétrica (IEE), com queda de 0,31%.

13h04 – Natura (NTCO3): XP reitera avaliação neutra e reduz preço-alvo de R$ 40 para R$ 20

Analistas vislumbram premissas mais conservadoras daqui para frente, à medida que a Avon Intl. deve ter sua operação pressionada pelo conflito Rússia x Ucrânia, além da inflação de custos continuar sendo uma preocupação, enquanto a demanda está fragilizada frente à renda descartável mais limitada.

Com isso, XP assume um ano de 2022 muito mais desafiador pela frente, com o guidance de receita e rentabilidade da Natura só sendo alcançados em 2025.

No momento, as ações recuam 1,37%, a R$ 14,42.

13h01 – Fed/Bostic: economia dos EUA sustenta nova alta de 0,75 pp nos juros neste mês

O presidente da distrital do Fed em Atlanta, Raphael Bostic, argumentou que a posição ainda forte da economia dos EUA sustenta uma nova elevação agressiva dos juros este mês.

O dirigente explicou que o “cerne” da atividade econômica ainda exibe desempenho positivo, apesar de sinais iniciais de uma desaceleração “bem-vindo”. Na visão dele, o resultado do relatório de emprego divulgado nesta sexta aponta para um persistente vigor do mercado de trabalho no país. (Estadão Conteúdo)

12h58 – Bradesco BBI: Boletim Focus retomado hoje mostra reflexo de “indicadores aquecidos”

Em relação às projeções, os números do IPCA de 2022 foram significativamente reduzidos nas últimas semanas com a aprovação de desonerações fiscais, “mas essas mesmas medidas, dados de atividade fortes e dados de inflação corrente em andamento levaram a expectativas de 2023 a subir” – veja tudo nas notas das 8h48 (câmbio), 8h44 (PIB), 8h40 (Selic) e 8h37 (IPCA).

“Quanto à atividade econômica, os indicadores atuais aquecidos, bem como as recentes medidas fiscais que ajudam a aumentar a demanda, levaram a revisões para cima das estimativas do PIB para 2022. Em suma, a inflação ainda generalizada, aliada à forte atividade econômica, levaram à incorporação de juros mais altos”, conclui.

12h55 – Lojas Renner (LREN3): XP mantém recomendação de compra e reduz preço-alvo para R$ 32, de R$ 42

A XP espera um cenário mais positivo para 2022, dado que a companhia tem se mostrado mais resistente do que o esperado em meio ao cenário macroeconômico mais pressionado.

Analistas destacam que a maior parte da revisão de resultados para cima veio de melhores resultados na operação de varejo, o que ajudou a compensar uma postura mais cautelosa com a Realize.

No momento, as ações da varejista caem 0,53%, a R$ 24,62.

12h52 – Williams, do Fed de NY, vê crescimento dos EUA abaixo de 1% em 2022

A afirmação do presidente do Fed de NY vem diante da ação da instituição para conter a inflação. Porém, segundo a Reuters, ele não disse se é a favor do aumento de 0,75 ponto percentual nos juros na próxima reunião de política monetária, neste mês, enquanto vários de seus colegas já endossaram ajuste dessa magnitude.

“A inflação está altíssima e é o perigo número um para a saúde e estabilidade geral de uma economia em bom funcionamento”, afirmou. Sua perspectiva de crescimento para este ano está agora abaixo de 1%.

12h50 – Biden comemora payroll ‘forte’, mas espera desaceleração na criação de empregos

O presidente dos EUA, Joe Biden, comemorou a “forte” criação de empregos apontada pelo payroll de junho, mas antecipou expectativa por desaceleração no ritmo de geração de vagas nos próximos meses.

Biden ressaltou que o setor privado americano recuperou todos os postos de trabalho perdidos durante a pandemia e adicionou ainda mais. Segundo ele, o desempenho representa a mais rápida recuperação do setor na história. (Estadão Conteúdo)

12h49 – Ibovespa amplia queda para 0,28%, a 100.477 pontos

12h46 – Ações ON da Vale (VALE3) ampliam perdas para 1,65%, R$ 75,91

12h44 – Eleven mantém recomendação de compra para Moura Dubeux (MDNE3), com preço-alvo de R$ 11

A Moura Dubeux apresentou uma prévia operacional para o 2T22 com queda nas vendas, “o que pode sinalizar um arrefecimento da demanda, mesmo com a baixa oferta de produtos no Nordeste. Os distratos permanecem significativamente baixos e não esperamos um aumento nos próximos trimestres”

Para a Eleven, “as ações estão negociadas com um desconto relevante na comparação com os pares de mercado”.

No momento, MDNE3 cai 3,19%, a R$ 5,46.

12h41 – Ibovespa vira para baixa de 0,11%, aos 100.620 pontos

12h40 – Ibovespa estável, aos 100.731 pontos

12h39 – UBS rebaixa preço-alvo da Oi (OIBR3) de R$ 1,70 para R$ 0,60

O rating também foi rebaixado, de compra para neutro.

À beira de concluir a recuperação judicial, Oi ainda é contestada em algumas frentes, destaca a análise.

No momento, OIBR3 é negociada a R$ 0,55, alta de 1,85%.

PETR4 e VALE3 podem entrar para as maiores pagadoras de dividendos do mundo?

12h36 – IPCA de junho mostra que deflação está próxima, mas não deve mudar postura do BC sobre juros

12h33 – Sulamérica (SULA11) e D’Dor (RDOR3) afirmam que combinação de negócios está em trâmite na ANS

Ambas companhias divulgaram hoje comunicados em resposta a uma matéria do Valor, segundo a qual a fusão da SulAmérica com a Rede D’Or é alvo de críticas por concorrentes. Segundo o texto do jornal, grandes hospitais entraram como terceiros interessados no Cade, questionando o negócio, sendo que uma das diretorias da ANS emitiu parecer contra a transação.

Conforme nota das operadoras, no que diz respeito ao processo de aprovação perante o CADE, não há até o momento qualquer posicionamento deste órgão sobre o mérito concorrencial da operação.

12h28 – Dólar comercial recua 0,94%, a R$ 5,294 na compra e R$ 5,295 na venda

12h26 – Militares têm compromisso de se preparar para possível agressão interna, diz Bolsonaro

Bolsonaro disse que os militares têm o compromisso de se preparar para a possibilidade de agressões internas, destacando que não se pode comungar com uma “traição”. Sem dar detalhes sobre qual agressão interna seria possível no país, Bolsonaro fez as declarações durante solenidade de entrega de espadins aos cadetes da Força Aérea Brasileira em Pirassununga, no interior de São Paulo. (Reuters)

12h23 – Arezzo (ARZZ3) é um dos nomes mais defensivos dentro do setor de varejo, avalia XP

Segundo analistas, a empresa tem como alvo classes de renda mais altas, que são mais resistentes frente ao macro mais difícil; ii) conta com opcionalidades de crescimento que poderiam mitigar qualquer potencial desaceleração da demanda nas principais marcas; iii) tem um histórico de execução sólido; e iv) devem continuar entregando bons resultados nos próximos trimestres.

Dessa forma, mantém recomendação de compra para o papel, e reduz preço-alvo de R$ 105 para R$ 100. As ações sobem 0,79%, a R$ 72,78.

12h19 – FGV: Barômetros globais apontam que economia mundial está em franca desaceleração

O Barômetro Global Coincidente recuou pelo sexto mês seguido, caindo 2,5 pontos em julho, para 91,5 pontos. O Barômetro Global Antecedente, por sua vez, não teve variação e ficou em 86,2 pontos. Assim, ele se estabiliza 10 pontos abaixo da média histórica de 100 pontos. (Estadão Conteúdo)

12h17 – Grupo Soma (SOMA3): XP reitera recomendação de compra e reduz preço-alvo de R$ 21 para R$ 17

A equipe de research da XP projeta uma melhor dinâmica de vendas em 2022, embora com margens mais pressionadas dada a decisão estratégica de aumentar o fornecimento de produtos de terceiros da Hering.

Para 2023, analistas revisaram estimativas para cima, impulsionadas tanto pelas marcas do Grupo Soma quanto da Hering, uma vez que o crescimento de vendas em ambas as operações permanecem em patamares sólidos.

12h13 – Tesouro dos EUA publica esboço para regulação global de criptoativos

12h11 – Bradesco BBI: setor aéreo pode começar a ajustar a capacidade no segundo semestre

O entendimento veio após a Azul (AZUL4) registrar aumento de capacidade e demanda doméstica em junho: “enquanto a Azul continua voando acima dos níveis de 2019, a demanda doméstica subir 22% vs. 2019 em junho foi uma desaceleração dos mais 29% e mais 30% vs. 2019 vistos em abril e maio, respectivamente”.

Em junho de 2022, sua taxa de ocupação doméstica caiu 4,3pp vs. 2019, “o que, a nosso ver, significa que o setor pode começar a ajustar a capacidade no 2S22”.

Neste instante, no setor aéreo, AZUL4 decola 7,25% e Gol (GOLL4) voa a mais 4,70%.

12h08 – C&A (CEAB3) tem recomendação neutra e preço-alvo de R$ 3,5 mantido pela XP

Analistas enxergam a C&A como uma das mais expostas ao cenário macro mais pressionado, já que sua base de clientes é feita principalmente de classes de renda mais baixas, e que acabam sendo mais afetadas pela dinâmica macroeconômica.

No momento, as ações caem 0,39%, a R$ 2,56.

12h05 – Taxa de desocupação no segmento logístico mantém tendência de queda e alcança 10,98%; Ifix estável

12h03 – Ações PN da Azul (AZUL4) ampliam alta para 7,42%, a R$ 12,59

12h02 – Após bateria de indicadores e alta de 2% na véspera, Ibovespa opera com leve alta

A bolsa brasileira chegou a operar no negativo, em alguns momento da sessão, pela manhã, mas agora sobe 0,15%, aos 100.884 pontos.

A melhora veio acompanhada da recuperação das bolsas em NY, que após abrirem em queda, viraram para alta no final da manhã.

Os investidores, aqui e lá fora, digerem os dados do IPCA e do Payroll.

11h58 – Ações da Vale (VALE3) recuam 1%, cotadas a R$ 76,42

11h57 – UBS eleva preço-alvo da Eneva (ENEV3) de R$ 16 para R$ 18

A recomendação ainda é de compra: “vemos a Eneva como uma história convincente, dadas as oportunidades de crescimento nos próximos dois anos”.

Neste momento, ENEV3 sobe 2,31%, a R$ 15,50.

11h54 – UBS corta preço-alvo de B3 (B3SA3) de R$ 19, para R$ 16

Os analistas mantêm a recomendação de compra, com a “volatilidade pré-eleitoral, novos produtos e pessoas físicas”.

No momento, a ação sobe 0,18%, indo a R$ 11,38.

11h52 – UBS: novo plano da Telecom Italia pode dar mais flexibilidade à TIM Brasil (TIMS3)

A Telecom Italia traçou um novo plano de transformação para separar ativos de rede fixa (NetCo) de serviços (ServiceCo). “Acreditamos que o plano pode dar mais flexibilidade à TIM Brasil e pode levar a uma estrutura de capital mais eficiente.”, explica.

A recomendação é de compra, com preço-alvo de R$ 19,00. No momento, TIMS3 é negociado a R$ 13,46, queda de 0,44%.

11h50 – Alpargatas (ALPA4): XP mantém recomendação de compra e reduz preço-alvo para R$ 28, de R$ 42

A instituição atualizou estimativas para incorporar um momento de resultados de curto prazo mais desafiador frente à renda disponível mais pressionada, efeitos da Covid ainda em curso e uma inflação de custos persistentemente elevada.

A XP diz que manteve recomendação de compra, pois espera que a dinâmica de resultados melhore no 2S22, quando as margens devem se recuperar frente à diluição de preço/mix e despesas, sazonalidade favorável nas operações internacionais e acomodação de preços de matérias-primas.

No momento, as ações caem 0,39%, a R$ 20,65.

11h48 – Bolsas em NY passam a operar em alta: Dow, +0,27%; S&P500, 0,25%; Nasdaq, +0,26%

11h45 – Ibovespa sobe 0,26%, aos 100.993 pontos

11h41 – Ibovespa e bolsas em NY viram para alta

11h38 – Bradesco BBI: com aquisição nos EUA, Randon (RAPT3) amplia participação internacional

Com a aquisição da Hercules (veja nota das 7h46), a Randon deve “reduzir a volatilidade dos lucros, já que os EUA são um mercado maduro, e abrir caminho para a venda cruzada” com sua divisão de autopeças.

A classificação é outperform (desempenho acima da média de mercado), com preço-alvo de R$ 18,00. No momento, o ativo é negociado a R$ 8,74, alta de 0,58%.

11h31 – Levante: com aquisição da Avenue, Itaú (ITUB4) passa a “bater” de frente com seus concorrentes

“Esperamos um impacto positivo em suas ações no curto prazo, já que, com a aquisição da participação na Avenue, o banco passa a disponibilizar para seus clientes uma plataforma completa de investimentos”, entende a Levante. “Com a aquisição da Avenue e a evolução do Íon, o Itaú passa a ‘bater’ de frente com seus concorrentes, oferecendo uma solução mais completa que os demais players” – veja mais na nota das 7h39.

No momento, ITUB4 cai 0,13%, a R$ 22,87.

11h14 – Goldman Sachs/IPCA: pressões ascendentes de preços entre os serviços continuam muito intensas e altamente disseminadas

Entretanto, a análise espera um IPCA negativo em julho, impulsionado pelos cortes de impostos recentemente promulgados, “mas continuamos preocupados com as pressões intensas e altamente disseminadas subjacentes sobre serviços e não comercializáveis em um cenário de um mercado de trabalho apertado e grandes estímulos fiscais adicionais para o 2S22”.

11h12 – Ações ON da CVC (CVCB3) ampliam queda para 4,28%, a R$ 7,16

11h10 – Itaú BBA mantém expectativa de subida da Selic para 13,75% ao ano na próxima reunião do Copom

Para 2023, a projeção é de cortes apenas na segunda metade do ano, para 9,75% a.a.

11h07 – Itaú BBA reduz projeção do IPCA 2022 de 7,5% para 7,2%

“Além das diversas medidas de redução de impostos incidentes nos preços de combustíveis, energia elétrica e telecomunicações já consideradas na nossa última revisão, incorporamos também o efeito da fixação do preço médio ponderado ao consumidor final, utilizado no cálculo do ICMS de gasolina e GLP na média dos últimos 60 meses”, explica.

Para 2023, a projeção segue em 5,6%.

HORA DO MERCADO

📌11h – Ibovespa cai em linha com exterior, após IPCA e payroll

Após abrir em alta, o principal índice da bolsa brasileira virou para baixa de 0,31%, aos 100.413 pontos, acompanhando recuo dos mercados americanos, após divulgação do IPCA e do relatório de empregos payroll.

Em Wall Street, as bolsas recuam com investidores apostando que um relatório de empregos acima das estimativas provavelmente manterá o Fed no caminho para aumentos mais agressivos das taxas de juros. Dow Jones cai 0,40%; S&P500, -0,61%; e Nasdaq, -0,72%.

Enquanto isso, o dólar comercial tem nova sessão de baixa e recua 0,38%, cotado a R$ 5,324 na compra e a R$ 5,325 na venda.

Os juros futuros sobem: DIF23, 0,01pp, a 13,76%; DIF25, +0,04pp, a 12,88%; DIF27, +0,07pp, a 12,80%; DIF29, +0,06pp, a 12,98%; DIF31, +0,08p, a 13,07%.

Entre as maiores altas, destaque para as ações da Azul (AZUL4), com ganhos 3,16%, e da 3R Petroleum (RRRP3), que sobe 2,38%. A petroleira e a PetroRecôncavo anunciaram que estudam compartilhamento de instalações e recursos.

As ações da Yduqs (YDUQ3) e da Magazine Luiza (MGLU3) são destaques negativos, caindo, respectivamente, 3,15% e 3,13%.

10h54 – Dólar comercial recua 0,36%, cotado a R$ 5,325 na compra e a R$ 5,326 na venda; na mínima hoje atingiu R$ 5,304 e, na máxima, R$ 5,369

10h52 – Ibovespa vira para baixa de 0,08%, aos 100.650 pontos

10h50 – XP sobre IPCA de junho: dinâmica inflacionária parece ter permanecido a mesma

“A dinâmica inflacionária parece ter permanecido a mesma: desaceleração gradual de bens industriais, mas vários itens seguem pressionados, especialmente vestuário e automóveis. E serviços ainda em trajetória de aceleração, devido aos efeitos da reabertura e inflação corrente elevada”, explica Tatiana Nogueira, da XP.

Com as sanções dos projetos que diminuem impostos de energia elétrica, gás natural, combustíveis, telecomunicações e transportes coletivos, “o IPCA deve entrar em campo deflacionário”, projeta. “Estimamos deflação de -0,81% em julho e IPCA de 7,0% no ano”.

10h47 – Ações ordinárias da Ecorodovias (ECOR3) sobem 0,18%, a R$ 5,72, após prévia operacional

10h46 – Vale (VALE3) vira para queda de 0,08%, a R$ 77,16

10h45 – Ações PN da Randon (RAPT4) sobem 1,11%, a R$ 10,02; companhia adquiriu fábrica de reboques nos EUA

10h44 – Bolsonaro e Joe Biden lamentam morte de ex-primeiro ministro japonês

“Estou chocado, indignado e profundamente triste com a notícia de que meu amigo Abe Shinzo, ex-primeiro-ministro do Japão, foi baleado e morto. Ele foi um campeão da amizade entre nosso povo. Os Estados Unidos estão com o Japão neste momento de luto”, escreveu Biden no Twitter.

I am stunned, outraged, and deeply saddened by the news that my friend Abe Shinzo, former Prime Minister of Japan, was shot and killed. He was a champion of the friendship between our people.

The United States stands with Japan in this moment of grief.

— President Biden (@POTUS) July 8, 2022

Já Bolsonaro falou que recebe com “extrema indignação e pesar a notícia da morte de Abe Shinzo, líder brilhante e que foi um grande amigo do Brasil. Estendo à família de Abe, bem como aos nossos irmãos japoneses, a minha solidariedade e o desejo de que Deus cuide de suas almas neste momento de dor”.

– Recebo com extrema indignação e pesar a notícia da morte de @AbeShinzo , líder brilhante e que foi um grande amigo do Brasil. Estendo à família de Abe, bem como aos nossos irmãos japoneses, a minha solidariedade e o desejo de que Deus cuide de suas almas neste momento de dor.

— Jair M. Bolsonaro (@jairbolsonaro) July 8, 2022

10h42 – Azul (AZUL4) entre as maiores altas da bolsa, com +4,52%; Gol (GOLL4) sobe 2,53%

10h40 – Varejo sobe em bloco após IPCA de junho abaixo do esperado

Magazine Luiza (MGLU3) tem alta de 0,78%, a R$ 2,58; Americanas (AMER3) +1,16%, a R$ 15,68; Soma (SOMA3) +1,09%, a R$ 10,17; Lojas Renner (LREN3) +1,98, a R$ 25,24; Petz (PETZ3) +0,84%, a R$10,84; Natura (NTCO3) +0,34%, a R$ 14,67; e Via (VIIA3) opera estável, a R$ 2,35

10h36 – Moura Dubeux (MDNE3) recua 1,95%, a R$ 5,53, após prévia operacional

10h35 – Tesla (TSLA34) bate recorde de vendas de veículos produzidos na China

Foram 78.906 veículos vendidos em junho, incluindo exportações, um recorde desde que a Tesla abriu sua fábrica em Shangai, em 2019. Neste momento, o BDR cai 1,56%.

10h34 – Ibovespa sobe e caminha para encerrar semana no positivo

A bolsa brasileira opera com alta de 0,44%, aos 101.177 pontos, após IPCA de junho abaixo do projetado pelo consenso Refinitiv. Nova alta das ações da Petrobras impulsiona ganhos do índice.

10h31 – Índices de Nova York abrem a sexta-feira em queda, após payroll acima do esperado

- Dow Jones: -0,11%

- S&P: -0,36%

- Nasdaq: -0,84%

10h28 – Defasagem dos preços dos combustíveis volta a subir no Brasil, diz Abicom

Ontem, a defasagem da gasolina havia zerado, mas hoje, com a alta recente dos preços internacionais do petróleo, voltou a subir, enquanto a defasagem do diesel deu uma forte recuada. Já são 21 dias sem aumentos nos combustíveis aqui no país.

Diesel (média nacional): -1%, ou R$ 0,04 (ontem era -5% ou 0,27)

Gasolina (média nacional): -4%, ou R$ R$ 0,15 (ontem era 0% ou 0,02)

10h25 – Ações PN do Itaú Unibanco (ITUB4) sobem 0,61%, a R$ 23,04; banco anunciou compra de 35% da Avenue

10h23 – Ibovespa opera com alta de 0,64%, aos 101.372, com sequência do rally de commodities

Ações de petroleiras, mineradoras e siderúrgicas operam com alta, ajudando na expansão da bolsa. Ademais, os ativos domésticos refletem o IPCA de junho abaixo do projetado pelo consenso Refinitiv.

Já lá fora os índices futuros de NY operam com baixa, na esteira dos dados do mercado de trabalho americano, com números acima do esperado.

Queda dos índices pode demonstrar que os investidores avaliaram que um relatório de empregos mais forte do que o esperado provavelmente manterá o Federal Reserve no caminho para aumentos de juros.

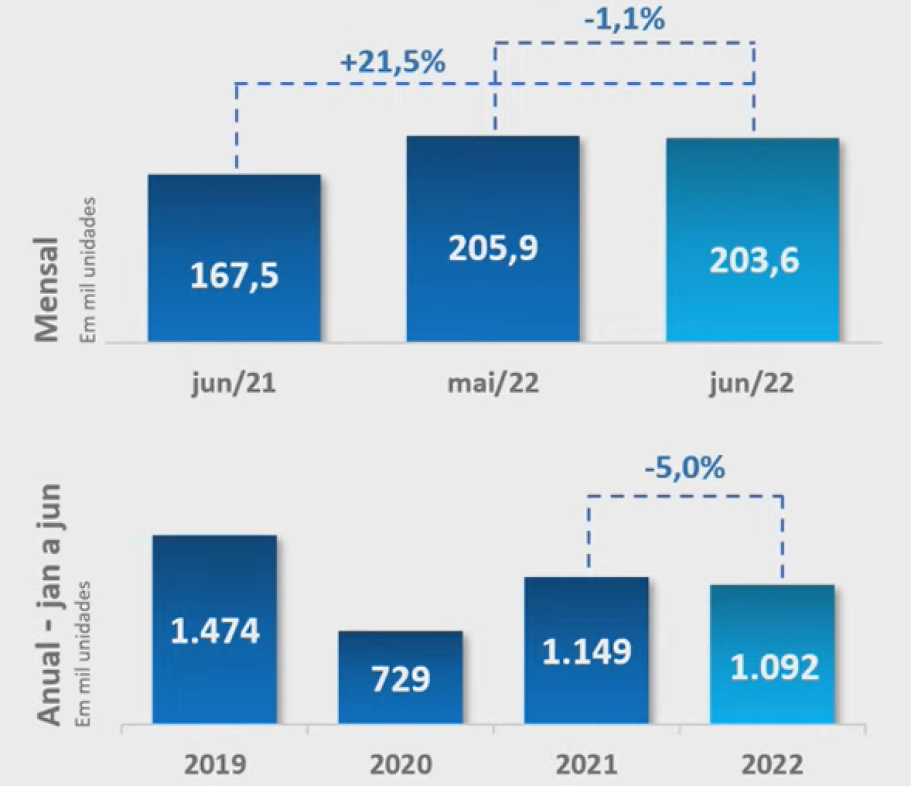

10h16 – Anfavea: produção cai 1,1% em junho e vendas recuam 4,8%

A produção de junho foi de 204 mil unidades, contra 206 mil de maio, queda de 1,1%. As vendas caíram de 187,1 mil em maio para 178,1 mil em junho, queda de 4,8% e um recuo de 2,4% em relação ao mesmo mês do ano passado. No semestre, a queda de venda foi de 14,5%, de 1,074 milhão de veículos em 2021, para 918 mil em 2022.

Dados de produção de autoveículos (automóveis, comerciais leves, caminhões e ônibus)

10h15 – 3R Petroleum (RRRP3) registra maior alta do Ibovespa, subindo 3,70%, a R$ 33,08; companhia avalia compartilhar recursos com PetroRecôncavo (RECV3)

10h11 – Ações ON e PN da Petrobras (PETR3;PETR4) sobem, respectivamente, 0,74%, R$ 31,15, e 0,42%, R$ 28,60

Sessão traz novamente de alta para o preço do petróleo, com WTI avançando 0,58%, a US$ 103,33, e o Brent subindo 0,72%, a US$ 105,27.

10h09 – Ibovespa opera com alta de 0,49%, aos 101.220 pontos

10h08 – Vale (VALE3) abre em baixa de 0,91%, a R$ 76,48

10h07 – Bradesco BBI: desempenho inferior da 3R Petroleum (RRRP3) “é um exagero”

“Acreditamos que a necessidade de financiar recentes aquisições levou a uma maior percepção de risco relacionada aos juniores brasileiras, com taxas de juros crescentes e temores crescentes sobre uma recessão”, explica ao BBI.

“Vemos a 3R como capaz de resolver problemas de financiamento para a aquisição da Potiguar nos próximos 2-3 meses e achamos que o desempenho inferior do preço de suas ações nos últimos 7 dias é um exagero em comparação com seus pares mais próximos”, entende.

10h05 – Ibovespa abre, preliminarmente, com alta de 0,15%, aos 100.880 pontos

10h04 – Morgan Stanley revisa preço-alvo de siderúrgicas nacionais

Usiminas (USIM5) desceu de R$ 15,00 para R$ 10,00; enquanto CSN (CSNA3) caiu de R$ 27,00 para R$ 18,00; e Gerdau (GGBR4), de R$ 32,00 para R$ 26,50. Todas são classificadas como equal-weight.

“Estamos cortando nossas estimativas para refletir preços mais baixos de aço e minério de ferro e preços atualizados de commodities e premissas cambiais”, explica a análise.

10h03 – RD (RADL3): XP reduz recomendação para neutra e preço-alvo de R$ 28 para R$ 21

A equipe research diz que a nova classificação incorpora resultados recentes e um custo de capital mais alto (+180bps). Embora continuem vendo a RD como um nome de alta qualidade e com forte posicionamento de mercado, ela foi rebaixada pelo potencial de alta limitado.

10h01 – Via (VIIA3): XP mantém avaliação neutra e reduz preço-alvo de R$ 7 para R$ 3

Para analistas, a dinâmica do cenário macro continua sendo um vento contrário para o varejo, especialmente para a categoria de produtos duráveis.

No entanto, a instituição espera uma melhora de rentabilidade frente ao ambiente competitivo e comercial mais racional e uma oferta mais ampla de soluções financeiras através do banQi.

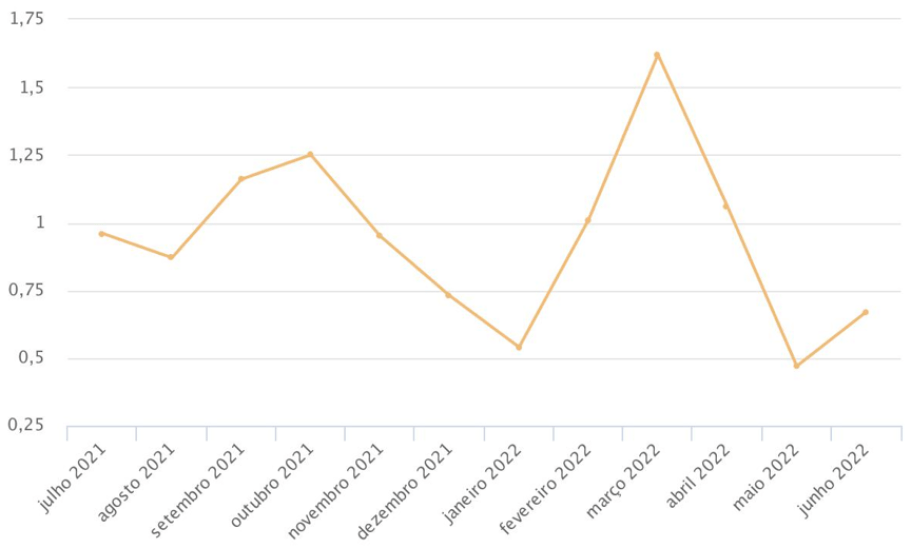

9h57 – Em junho, Índice Nacional da Construção Civil fica em 1,65%, diz IBGE

Em relação ao mês anterior, o índice caiu 0,52pp, quando avançou 2,17%. Essa foi a 2ª maior taxa de 2022. Em 12 meses, o resultado acumulado é de 14,53%, enquanto no 1ª semestre do ano fechou em 7,52%.

9h53 – Juros Futuros passam a avançar, após Payroll: DIF23, +0,01pp, a 13,76%; DIF25, +0,01pp, a 12,86%; DIF27, +0,03pp, a 12,77%; DIF29, +0,02pp, a 12,94%

9h51 – Magazine Luiza (MGLU3): XP reitera recomendação neutra e reduz preço-alvo de R$ 12 para R$ 4,50

Segundo analistas, premissas mais conservadoras de GMV devido ao cenário macro desafiador levaram a redução do preço-alvo. No entanto, a XP assume uma melhora de rentabilidade frente ao ambiente competitivo e comercial mais racional. Finalmente, a gestão de estoques da empresa e o ciclo de investimentos reduzido devem trazer uma geração de caixa (FCF) positiva no ano de 2022.

9h46 – Enjoei (ENJU3): XP mantém recomendação neutra e reduz preço-alvo de R$ 5 para R$ 1,50

A nova classificação reflete premissas mais conservadoras em termos de receita, à medida que a empresa continua ajustando seu modelo de negócios, com novas políticas comerciais em vigor e uma abordagem de marketing mais otimizada.

Com isso, analistas esperam que a margem bruta da companhia compense as despesas gerais e administrativas até meados de 2023, atingindo patamares positivos na linha do Ebitda até 2025.

9h44 – EUA criam 372 mil empregos em junho, mostra payroll, acima do esperado

Pesquisa da Reuters com economistas projetava a abertura de 268 mil vagas de trabalho fora do setor agrícola no mês passado.

9h42 – Índices Futuros de NY ampliam perdas após Payroll

Queda dos índices pode demonstrar que os investidores avaliaram que um relatório de empregos mais forte do que o esperado provavelmente manterá o Federal Reserve no caminho para aumentos de juros.

- Dow Jones Futuro: -0,20%

- S&P Futuro: -0,61%;

- Nasdaq Futuro: -0,97%

9h41 – Americanas (AMER3): XP mantém classificação neutra e reduz preço-alvo de R$ 40 para R$ 21

Segundo analistas, o principal motivo da revisão de preço-alvo foi um custo de capital mais alto (+150bps), além de premissas de longo prazo mais conservadoras. Além disso, continuam cautelosos com a dinâmica do e-commerce, embora o sortimento de produtos da Americanas deva ser mais resistente em meio ao macro mais desafiador.

9h40 – IPCA/IBGE: Todos os grupos de produtos e serviços pesquisados tiveram variação positiva em junho

| Grupo | Variação (%) | Impacto (p.p.) | ||

|---|---|---|---|---|

| Maio | Junho | Maio | Junho | |

| Índice Geral | 0,47 | 0,67 | 0,47 | 0,67 |

| Alimentação e bebidas | 0,48 | 0,80 | 0,10 | 0,17 |

| Habitação | -1,70 | 0,41 | -0,26 | 0,06 |

| Artigos de residência | 0,66 | 0,55 | 0,03 | 0,02 |

| Vestuário | 2,11 | 1,67 | 0,09 | 0,07 |

| Transportes | 1,34 | 0,57 | 0,30 | 0,13 |

| Saúde e cuidados pessoais | 1,01 | 1,24 | 0,12 | 0,15 |

| Despesas pessoais | 0,52 | 0,49 | 0,05 | 0,05 |

| Educação | 0,04 | 0,09 | 0,00 | 0,01 |

| Comunicação | 0,72 | 0,16 | 0,04 | 0,01 |

9h36 – Economista Ainda não consegue observar ponto de inversão da trajetória do IPCA

“As incertezas quanto ao resultado do IPCA de julho tornam difícil seu ajuste na margem, ao passo que grande parte da calibragem dependerá do poder judiciário ao longo desse mês”, disse Étore Sanchez, economista-chefe da Ativa.

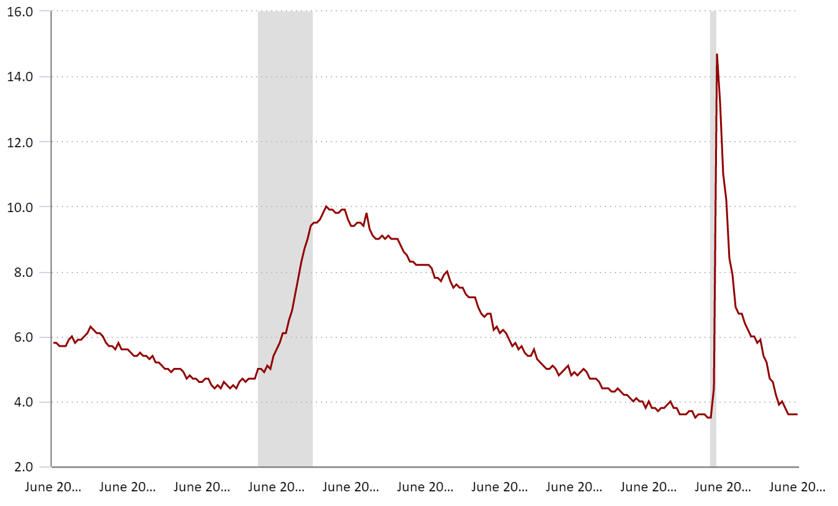

9h35 – Payroll: Confira a evolução da taxa de desemprego nos EUA (em %):

9h31 – Payroll: número de desempregados permaneceu inalterado em 5,9 milhões em junho

9h31 – Payroll: taxa de desemprego foi de 3,6% pelo 4º quarto mês consecutivo

9h30 – EUA criam 372 mil empregos em junho, mostra payroll, acima do esperado

9h22 – ADR PBRA da Petrobras sobe 0,19%, a US$ 10,66; PBR cai 0,09%, a US$ 11,55

Preço do petróleo WTI recua -0,01%, a US$ 102,72, enquanto o Brent sobe 0,11%, a US$ 104,76.

9h21 – 9h19 – ADR da Vale recua 1,38%, a US$ 14,29; índices Futuros de minério caem

9h20 – Índices Futuros de NY estão mistos antes de Payroll: Dow Jones (+0,11%), S&P (-0,08%) e Nasdaq (-0,37%)

9h18 – Ibovespa Futuro recua 0,39%, aos 102.030 pontos

9h15 – XP reduz preços-alvo de todas varejistas cobertas, sendo o custo de capital mais elevado principal motivo

No entanto, manteve recomendações inalteradas, com exceção de RD, que rebaixou para neutro frente ao potencial de valorização limitado.

Além disso, a XP está mais cautelosa com Natura e nomes de e-commerce para 2022, e mais otimistas para 2023, mesmo após cortes de estimativas.

9h11 – IPCA sobe 0,67% em junho, puxado pela alta dos alimentos; dado fica levemente abaixo do esperado

9h09 – Juros Futuros recuam após IPCA: DIF23, -0,04pp, a 13,72%; DIF25, -0,06pp, a 12,79%; DIF27, -0,01pp, a 12,73%; DIF29, -0,01pp, a 12,90%

9h07 – Alta do IPCA foi influenciada, principalmente, pelo aumento de 0,80% do grupo de alimentação e bebidas, que tem peso de 21,26% no índice geral

Segundo o IBGE, o resultado foi influenciado pelo aumento nos preços dos alimentos para consumo fora do domicílio (1,26%), com destaque para a refeição (0,95%) e o lanche (2,21%).

“Nos últimos meses, esses itens não acompanharam a alta de alimentos nos domicílios, como a cenoura e o tomate, e ficaram estáveis. Assim como outros serviços que tiveram a demanda reprimida na pandemia, há também uma retomada na busca pela refeição fora de casa. Isso é refletido nos preços”, explica o gerente da pesquisa, Pedro Kislanov.

9h05 – Hermes Pardini (PARD3) amplia participação no capital da Sansão Holding

As ações adquiridas, por meio do exercício de opção de venda detida pelos minoritários, representam 17,96% do capital social da Sansão Holding. Dessa forma, a companhia passará a deter 82,04% do capital da Sansão Holding.

O conselho da companhia também aprovou a incorporação de sua subsidiária integral DaVita Centros Médicos.

9h04 – IPCA acelera em junho (0,67%) na comparação com maio, quando subiu 0,47%

9h03 – Dólar Futuro sobe 0,19%, a R$ 5,386; comercial abre com alta de 0,26%, a R$ 5,359 na compra e na venda

9h02 – Ibovespa Futuro abre com queda de 0,36%, aos 102.075 pontos

9h01 – IPCA acumulado no ano soma 5,49%; em 12 meses, sobe 11,89%

9h00 – IPCA de junho sobe 0,67%; projeção Refinitiv era de alta de 0,7% ante maio

8h58 – FGV: IPC-S acelera a 0,69% na 1ª quadrissemana/julho (0,67% no fechamento/junho)

O indicador acumula alta de 10,06% em 12 meses, menor do que o avanço de 10,31% no período até junho.

Quatro das oito categorias de despesas que compõem o indicador aceleraram da última quadrissemana de junho para a primeira de julho, com destaque para Alimentação, que subiu de 1,30% para 1,65%. O item com maior influência no grupo foi laticínios, a 7,90%, após 6,07% em junho. (Estadão Conteúdo)

8h55 – Análise técnica por Pamela Semezatto, analista de investimentos e especialista em day trader da Clear Corretora

Ibovespa

“Dia de alta ontem, mas ainda dentro do range de consolidação e no alargamento. Se romper e conseguir se manter acima de 103.000 pontos, podemos considerar que segue na lateralização maior, anulando o pivot de baixa que foi acionado”.

Dólar

“Depois de um forte movimento de alta, chegou na região da média de 200 e ontem deu o primeiro sinal de correção. O comportamento do dólar desde o dia 30 de maio é o de corrigir em um único candle e voltar a subir. Porém, pela região que se encontra e por já estar em um movimento esticado, seria saudável uma correção maior, que pode se confirmar, caso a queda continue hoje”.

8h52 – BBI segue preocupado com a qualidade dos ativos de crédito no país

O time de research do banco reconhece os esforços recentes do governo que adicionaram mais liquidez ao sistema, antecipando acesso a diversos recursos, bem como elevando o nível de pagamento de benefícios.

No entanto, analistas continuam preocupados com o tempo que pode levar para que essas melhorias se concretizem em termos de endividamento e inadimplência, uma vez que a aparente estabilização ainda está em um alto patamar de 77,3% ante a média histórica de 62,9%.

8h48 – Boletim Focus: projeções para o câmbio dos relatórios divulgados hoje

Relatório 06/05

*Câmbio de 2022: R$ 5,00

*Câmbio de 2023: R$ 5,10

Relatório 13/05

*Câmbio de 2022: R$ 5,02

*Câmbio de 2023: R$ 5,10

Relatório 20/05

*Câmbio de 2022: R$ 5,05

*Câmbio de 2023: R$ 5,10

Relatório 27/05

*Câmbio de 2022: R$ 5,03

*Câmbio de 2023: R$ 5,06

Relatório 03/06

*Câmbio de 2022: R$ 5,05

*Câmbio de 2023: R$ 5,05

Relatório 10/06

*Câmbio de 2022: R$ 5,01

*Câmbio de 2023: R$ 5,05

Relatório 17/06

*Câmbio de 2022: R$ 5,06

*Câmbio de 2023: R$ 5,10

Relatório 24/06

*Câmbio de 2022: R$ 5,10

*Câmbio de 2023: R$ 5,10

Relatório 01/07

*Câmbio de 2022: R$ 5,09

*Câmbio de 2023: R$ 5,10

Ex-primeiro-ministro do Japão, morre após ser baleado; PEC dos Auxílios e Itaú compra 35% da Avenue

8h46 – Governo eleva faixas de renda do Casa Verde e Amarela

8h44 – Boletim Focus: projeções para o PIB dos relatórios divulgados hoje

Relatório 06/05

*PIB de 2022: 0,79%

*PIB de 2023: 1%

Relatório 13/05

*PIB de 2022: 0,81%

*PIB de 2023: 1%

Relatório 20/05

*PIB de 2022: 1,03%

*PIB de 2023: 0,9%

Relatório 27/05

*PIB de 2022: 1,17%

*PIB de 2023: 0,80%

Relatório 03/06

*PIB de 2022: 1,2%

*PIB de 2023: 0,76%

Relatório 10/06

*PIB de 2022: 1,42%

*PIB de 2023: 0,55%

Relatório 17/06

*PIB de 2022: 1,50%

*PIB de 2023: 0,5%

Relatório 24/06

*PIB de 2022: 1,50%

*PIB de 2023: 0,5%

Relatório 01/07

*PIB de 2022: 1,51%

*PIB de 2023: 0,5%

8h40 – Boletim Focus: projeções para a Selic dos relatórios divulgados hoje

Relatório 06/05

*Selic de 2022: 13,25%

*Selic de 2023: 9,25%

Relatório 13/05

*Selic de 2022: 13,25%

*Selic de 2023: 9,50%

Relatório 20/05

*Selic de 2022: 13,25%

*Selic de 2023: 9,75%

Relatório 27/05

*Selic de 2022: 13,25%

*Selic de 2023: 9,75%

Relatório 03/06

*Selic de 2022: 13,25%

*Selic de 2023: 9,75%

Relatório 10/06

*Selic de 2022: 13,25%

*Selic de 2023: 9,75%

Relatório 17/06

*Selic de 2022: 13,75%

*Selic de 2023: 10,25%

Relatório 24/06

*Selic de 2022: 13,75%

*Selic de 2023: 10,25%

Relatório 01/07

*Selic de 2022: 13,75%

*Selic de 2023: 10,50%

8h37 – Boletim Focus: projeções para o IPCA dos relatórios divulgados hoje

Relatório 06/05

*IPCA de 2022: 8,02%

*IPCA de 2023: 4,12%

Relatório 13/05

*IPCA de 2022: 8,33%

*IPCA de 2023: 4,20%

Relatório 20/05

*IPCA de 2022: 8,63%

*IPCA de 2023: 4,29%

Relatório 27/05

*IPCA de 2022: 8,73%

*IPCA de 2023: 4,35%

Relatório 03/06

*IPCA de 2022: 8,89%

*IPCA de 2023: 4,39%

Relatório 10/06

*IPCA de 2022: 8,50%

*IPCA de 2023: 4,70%

Relatório 17/06

*IPCA de 2022: 8,27%

*IPCA de 2023: 4,83%

Relatório 24/06

*IPCA de 2022: 8,27%

*IPCA de 2023: 4,91%

Relatório 01/07

*IPCA de 2022: 7,96%

*IPCA de 2023: 5,01%

8h35 – No STF, André Mendonça nega suspensão da tramitação da “PEC Kamikaze”

8h33 – Reajustes no programa Casa Verde e Amarela são positivos para construtoras de baixa renda, avalia Ativa investimentos

“Com o reajuste das faixas de renda e a redução das taxas de juros, mais pessoas podem acessar os imóveis do programa CVA, potencialmente aumentando a demanda, o que é positivo para as empresas com grande exposição ao segmento de residências populares, como MRV, Direcional e Tenda”, escreveram analistas.

8h29 – CCR (CCRO3): BBI considera positivo reequilíbrio econômico dos contratos em SP

Os prazos do reequilíbrio econômico vieram acima da expectativa inicial do BBI, com pagamento bimestral e reajuste tarifário em dezembro de 2022.

De acordo com estimativas, a CCR deve receber R$ 300 milhões referente aos reajustes tarifários do 2S22. Além disso, embora a Ecorodovias (outperform, R$ 13,00) não tenha se manifestado, BBI estima que deva receber R$ 92 milhões do reequilíbrio relacionado à Ecovias dos Imigrantes e Ecopistas.

BBI mantém avaliação outperform para CCR e preço-alvo de R$ 16.

8h23 – Privatização da Corsan é suspensa por Tribunal de Contas do Rio Grande do Sul

8h21 – Credit Suisse diz que construtoras em SP podem enfrentar ambiente desafiador, após reunião com Secovi-SP

Analistas destacam que as empresas ainda não reduziram significativamente seus lançamentos e, com a desaceleração das vendas, o estoque da cidade provavelmente continuará aumentando. O risco de excesso de oferta de unidades específicas não está descartado.

8h19 – Mudanças do Casa Verde e Amarela devem proporcionar impulso significativo para construtoras de baixa renda, avalia BBA

BBA ainda espera que a redução da taxa de juros desbloqueie a demanda para todos os players, mas beneficie principalmente empresas com uma pegada maior na faixa um pouco acima dos limites mais altos do programa, como a Cury.

MRV (MRVE3) continua sendo a principal escolha do banco no setor imobiliário.

8h09 – Marcopolo (POMO4): vendas de ônibus à beira da recuperação, mas o preço das ações fica para trás, destaca BBI

A recomendação outperform é baseada em: 1) eleições deste ano potencialmente aceleram a entrega de pedidos de ônibus escolares; 2) mais passageiros usando transporte público à medida que os trabalhadores retornam ao escritório; e 3) tarifas aéreas altas estão mudando cada vez mais a demanda para mais viagens de ônibus.

O banco mantém classificação outperform para Marcopolo, e preço-alvo de R$ 4 frente a cotação de quinta-feira (7) de R$ 2,58.

8h05 – Construtoras vão aproveitar ampliação das faixas de renda do programa Casa Verde-Amarela para aumentar preços, pontua Credit Suisse

Para analistas, este é um alívio significativo para um segmento que viu suas margens altamente pressionadas pelo aumento inflacionário, e provavelmente ainda há mais por vir.

A Câmara também está discutindo a extensão do prazo do empréstimo para 35 anos dos atuais 30 anos, o que acreditam que poderia reduzir a parcela em 5% e o uso do FGTS dos trabalhadores em prestações de hipoteca.

8h01 – Após ataques sistemáticos, Bolsonaro afirma que Petrobras (PETR4) deve, sim, ter lucro

7h59 – Ecorodovias (ECOR3) mantém desempenho sólido, apesar da queda no tráfego de junho, diz BBI

O time análise do banco destaca que os números de maio e junho não foram totalmente comparáveis aos desempenhos observados entre fevereiro e abril, devido aos meses anteriores terem sido impactados positivamente por composições de feriados ou pelas restrições do ano passado para conter novos casos de COVID-19.

O banco mantém classificação outperform para o papel, e preço-alvo de R$ 13 frente a cotação de quinta-feira (7) de R$ 5,71.

7h58 – Ecorodovias (ECOR3) e CCR ([ativo=CCOR3]): reequilíbrio financeiro dos contratos de concessão em SP é positivo, avalia XP

Para analistas, o reequilíbrio foi estabelecido rapidamente (contrariando situações anteriores em que os termos demoraram anos para serem definidos); e a compensação também será feita integralmente neste ano, aliviando as preocupações de fluxo de caixa da decisão.

XP mantém recomendação neutra para ECOR3, e recomendação de compra para CCRO3, com preferência relativa à CCR no segmento de rodovias brasileiras por enquanto.

7h57 – Athena Saúde (ATEA3) pede cancelamento de registro de companhia aberta à CVM

7h56 – Metalúrgica Gerdau (GOAU4): Kapitalo diminui participação acionária na companhia para 4,71%

7h55 – Rumo (RAIL3): Fundo Soberano de Cingapura (GIC) reduz participação na companhia de 5,41% para 4,99%

7h54 – Priner (PRNR3): receita bruta cresce 66% no segundo trimestre, para R$ 200,6 milhões (comparação anual)

7h53 – Locaweb (LWSA3): conselho aprova aumento de capital com emissão de novas ações

Empresa aprovou a emissão de mais 2.263.080 ações ordinárias, “decorrente dos recebimentos de tempestivas notificações dos exercícios de opções de compras/subscrições/integralizações de ações por parte de 17 Beneficiários dos Planos SoP, devidamente qualificados”.

O acréscimo é de R$ 3.960.390,00.

7h50 – Moura Dubeux (MDNE3) lança R$ 561 milhões em valor geral de vendas (VGV), no segundo trimestre

O volume representa uma alta de 11,2% na comparação anual. No semestre, são R$ 915 milhões lançados, valor 54,6% maior que o registrado no mesmo período de 2021.

7h48 – Petrobras ([ativo=PETR3;PETR4]): balanço do segundo trimestre será divulgado em 28 de julho

Antes disso, a petrolífera divulgará seu relatório de produção referente ao período, no dia 21 de julho.

7h46 – Randon (RAPT4) compra fabricante americana de reboques Hercules

O Conselho de Administração da Randon (RAPT4) aprovou a compra da sociedade que desenvolve atividades de fabricação de reboques e semirreboques. A Hercules está localizada em New Jersey, nos Estados Unidos, e a aquisição foi feita pelo preço estimado de US$ 39,55 milhões.

7h43 – Ecorodovias (ECOR3): tráfego de veículos cai 9,3% em junho e 5,2% no semestre

A Ecorodovias divulgou prévia operacional com 30,637 milhões de veículos pagantes em junho, o que corresponde a 9,3% a menos do que o mesmo mês de 2021. No acumulado do primeiro semestre de 2022, foram 189,580 milhões, queda de 5,2% diante do mesmo período de um ano atrás.

7h40 – PetroRecôncavo (RECV3) e 3R Petroleum (RRRP3) assinam memorando para compartilhamento de ativos

As empresas vão analisar oportunidades de compartilhamento de instalações e recursos relacionados aos seus ativos de produção de petróleo e gás natural, localizados nas Bacias Potiguar e do Recôncavo.

O memorando demonstra a intenção das partes de coordenarem esforços e iniciativas, com o objetivo de ampliar a eficiência operacional, logística e comercial.

7h39 – Itaú Unibanco (ITUB4) adquire 35% do capital social da Avenue Corretora

A aquisição vai ser feita por meio de um aporte de capital de R$160 milhões e da compra secundária de ações, que juntos totalizam aproximadamente R$ 493 milhões. Após 2 anos da data de fechamento desta primeira etapa, o Itaú adquirirá participação adicional de 15,1%, por um valor a ser determinado a partir de um múltiplo de receita ajustada pré-definido, atingindo o controle com 50,1% do capital total e votante.

Após 5 anos da data de fechamento da primeira etapa, o Itaú poderá exercer uma opção de compra para adquirir a participação remanescente detida pelos atuais acionistas da Avenue.

7h36 – Futuros em Nova York reduzem perdas e invertem sinal, na contagem regressiva pelo payroll

Os dados oficiais do mercado de trabalho dos Estados Unidos serão divulgados às 9h30 (horário de Brasília). De acordo com o consenso Refinitiv, a previsão é que tenham sido criadas 268 mil vagas de emprego no mês de junho e que a taxa de desemprego permaneça estável em 3,6%.

O payroll é um dos indicadores usados pelo Fed para definir o ritmo de aperto da política monetária do país e um fator central na avaliação do mercado sobre a probabilidade de recessão. Por outro lado, as Bolsas em Nova York tem chances de fechar esta semana com saldo positivo.

Veja o desempenho dos mercados futuros:

- Dow Jones Futuro (EUA), +0,17%

- S&P 500 Futuro (EUA), +0,03%

- Nasdaq Futuro (EUA), -0,18%

7h32 – Ex-Odebrecht, Novonor tenta virar a página ao se especializar em construção civil

7h30 – Bolsas europeias operam entre perdas e ganhos; libra esterlina apaga ganhos da véspera

A libra caiu abaixo da marca de US$ 1,20 na manhã de sexta-feira para apagar os ganhos de quinta-feira, que ocorreram quando o primeiro-ministro do Reino Unido, Boris Johnson, anunciou que deixaria o cargo após mais de 50 renúncias de seu governo. O principal índice do mercado acionário britânico recua.

Na zona do euro, a presidente do Banco Central Europeu, Christine Lagarde, deve fazer um discurso hoje.

Veja o desempenho das Bolsas europeias agora:

- FTSE 100 (Reino Unido), -0,11%

- DAX (Alemanha), +0,57%

- CAC 40 (França), +0,14%

- FTSE MIB (Itália), +0,68%

- Stoxx 600, +0,19%

7h20 – Bolsas asiáticas fecham mistas; ex-premiê do Japão, Shinzo Abe, é morto em atentado

As Bolsas da China interromperam um ciclo de cinco semanas consecutivas de alta, diante de preocupações com a possibilidade novos lockdowns, em função da Covid-19, e tensões geopolíticas entre China e Estados Unidos.

No Japão, o índice Nikkei reagiu à chocante notícia do atentado que matou o ex-primeiro ministro Shinzo Abbe. O atual premiê, Fumio Kishida, disse que foi um “ato desprezível e bárbaro que ocorreu no meio de uma eleição, que é a base da democracia”.

Abe continuava sendo um peso pesado no Partido Liberal Democrata do Japão, disse a Reuters. Ele estava fazendo um discurso na cidade de Nara, em campanha com para eleger outros membros do LDP, antes das eleições para a câmara alta do Japão no domingo.

Veja como fecharam as Bolsas asiáticas nesta sexta-feira:

- Shanghai SE (China), -0,25%

- Nikkei (Japão), +0,10%

- Hang Seng Index (Hong Kong), +0,38%

- Kospi (Coreia do Sul), +0,70%

Acessa o tempo real do InfoMoney todos os dias? Adicione este link aos favoritos do seu navegador!

Oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje. Assista aqui.

You must be logged in to post a comment.