18h15 – Encerramos nossa cobertura, confira os destaques da Bolsa de hoje

Acessa o tempo real do InfoMoney todos os dias? Adicione este link aos favoritos do seu navegador!

18h10 – Relatório de inflação e desemprego são destaques da agenda no Brasil

Nesta quinta-feira, logo cedo, às 8h00, o BC informa o Relatório Trimestral de Inflação. Já às 9h00, será a vez da taxa de desemprego de maio, que deve ficar em 10,2%, segundo pesquisa da Revinitiv.

Nos EUA, saem às 9h30 os dados de inflação ao consumidor (PCE), cuja projeção para o núcleo é de alta de 0,4% em maio ante abril. Também está programada a divulgação de pedidos de auxílio-desemprego, que devem ficar em 228 mil.

Na Europa, saem às 3h00 as vendas do varejo da Alemanha de maio, com previsão de alta de 0,5% ante abril, e queda de 2,0% na comparação anual; e o PIB do 1º do Reino Unido, com previsão de alta 0,8% sobre período anterior e aumento de 8,7% em um ano.

Por fim, na China, saem os dados do PMI da indústria de junho, às 22h30, com previsão de 50,5, assim como o PMI de serviços.

18h07 – Dia do Investidor 2022 da Valid (VLID3) é confirmado para amanhã (30), às 15h

18h04 – Ibovespa futuro fecha com queda de 0,96%, aos 101.115 pontos; e dólar futuro, com queda de 1,65%, cotado a R$ 5,188

17h59 – Governo oferecerá R$ 340,88 bilhões no âmbito do Plano Safra 2022/23

O governo federal oferecerá na próxima safra agrícola, que começa oficialmente no dia 1º de julho, R$ 340,88 bilhões em crédito rural, no âmbito do Plano Safra 2022/23. É um montante 36% superior aos R$ 251,2 bilhões anunciados para a safra 2021/22, que termina amanhã. O maior incremento virá da oferta de crédito com taxas de juros de mercado, que deve chegar a R$ 145,18 bilhões, uma alta de 69% em comparação ao ofertado neste ciclo que se está encerrando (R$ 86 bilhões).

Com juros controlados (com e sem equalização), serão R$ 195,7 bilhões, 18% a mais do que na safra 2021/22. Deste montante, R$ 115,8 bilhões terão taxas de juros equalizadas pelo Tesouro Nacional, valor 31% maior do que no ciclo vigente.

Do total de recursos, R$ 246,28 bilhões serão destinados ao custeio e comercialização, alta de 39% em relação ao ano anterior. Outros R$ 94,6 bilhões serão para investimentos (+29%). (Estadão Conteúdo)

17h55 – Qualicorp (QUAL3), Positivo (POSI3) e CVC (CVCB3) são maiores quedas da Bolsa

As ações ON da Qualicorp (QUAL3) recuaram 8,36%. As ON da Positivo (POSI3) e da CVC (CVCB3), por sua vez, caíram 6,36% e 5,52%, respectivamente.

Ajudaram na queda do índice as blue chips, que sucumbiram à desvalorização das commodities. Assim, as ações da Vale (VALE3) caíram 0,83%, e as da Petrobras (PETR3;PETR4) recuaram, respectivamente, 1,37% e 0,88%.

Entre entre os destaques de alta, estiveram as ações ON da Magazine Luiza, com alta de 1,26%, e de MRV (MRVE3). Luiz Adriano Martinez, gestor da Kilima Asset, aponta que a publicação da PEC dos auxílios beneficiou companhias focadas no mercado interno.

“O novo auxílio emergencial, apresentado à Câmara em relatório, deve trazer um impacto positivo para alguns papéis, como em Magazine Luiza (MGLU3), ao menos no curto prazo”, diz.

Confira os destaques do dia:

Secretária especial de Produtividade e Competitividade do Ministério da Economia, Daniella Marques, é o nome mais cotado para substituir Guimarães.

Segundo fontes do Estadão, a escolha de uma mulher para o posto ajudaria a estancar as denúncias de assédio contra funcionárias do banco que envolvem o nome de Pedro Guimarães.

17h43 – Light (LIGT3) informa renúncia do diretor-presidente

Raimundo Nonato Alencar de Castro renunciou “por motivos pessoais”. Para seu lugar, de forma interina, entra Wilson Martins Poit, atual presidente do Conselho de Administração.

17h25 – GPS (GGPS3) conclui aquisição da Motus

A compra foi anunciada em março deste ano, feita pela controlada In-Haus, que adquiriu 60% da Motus. A conclusão se deu após “a prática de todos os atos aplicáveis, incluindo o cumprimento das condições precedentes”.

17h15 – Ibovespa fecha em queda de 0,96%, aos 99.621,58 pontos

- Máxima: 101.313,08

- Mínima: 99.218,13

- Volume: R$ 19,98 bilhões

Confira a evolução do IBOV durante a semana, mês e ano:

- Segunda-feira (27): +2,12%

- Terça-feira (28): -0,17%

- Semana: +0,99%

- Junho: -10,62%

- 2022: -4,99%

17h13 – Ucrânia corta relações com a Síria

Segundo a AFP, o presidente ucraniano, Volodymyr Zelensky, afirmou que os laços com a Síria foram cortados após o governo sírio reconhecer independência de repúblicas separatistas.

17h09 – Em evento na CNI, Bolsonaro (PL) diz pretende ampliar os atuais 17 setores com desoneração da folha

Em sua fala, Bolsonaro disse que não vai discutir a mudança no teto dos gastos públicos, mas afirmou que há um estudo da equipe do ministro da Economia, Paulo Guedes, para se prever ampliar a desoneração. O presidente afirmou que a intenção é “perder um pouco” no superávit primário para abater a dívida a fim de gerar empregos no Brasil. (Reuters)

17h05 – Fechamento Wall Street

- Dow Jones = +0,27%, aos 31.029,31 pontos

- S&P 500 = -0,07%, aos 3.818,83 pontos

- Nasdaq = -0,03%, aos 11.177,89 pontos

17h03 – Fechamento dos títulos do Tesouro norte-americano

- 30 anos: -0,097 (a 3,215%)

- 2 anos: -0,067 (a 3,057%)

- 5 anos: -0,111 (a 3,155%)

- 10 anos: -0,110 (a 3,097%)

17h01 – Dólar fecha perto da mínima do dia, com queda de 1,39%

- Venda = R$ 5,192

- Compra = R$ 5,193

- Mínima = R$ 5,190

- Máxima = R$ 5,260

16h55 – Ibovespa fecha, preliminarmente, com queda de 1,10%, aos 99.484,90 pontos

Fechamento do mercado com Pam Semezzato, da Clear Corretora

16h53 – Acontecimentos noticiados pela imprensa sobre o MEC “são graves e precisam ser apurados”, diz Rodrigo Pacheco (PSD-MG)

16h49 – Em entrevista coletiva agora há pouco, Rodrigo Pacheco (PSD-MG) diz que vai se reunir com colégio de líderes no início da semana para avaliar CPIs

16h46 – Rodrigo Pacheco (PSD-MG), sobre CPIs, incluindo a do MEC: “vamos avaliar o cumprimento dos requisitos e tomar uma decisão no início da próxima semana”

16h42 – Fechamento Juros

- DI (2023): +0,07 pontos, a 13,79%

- DI (2025): -0,12 pontos, a 12,88%

- DI (2027): -0,51 pontos, a 12,78%

- DI (2029): -0,69 pontos, a 12,89%

- DI (2031): -0,54 pontos, a 12,97%

16h36 – Reta final do Ibovespa: índice segue em queda e abaixo dos 100 mil nesses últimos minutos do pregão

16h34 – Faturamento líquido do setor avançou 18,6% em maio ante abril, diz Abimaq

O faturamento líquido total de vendas da indústria de máquinas e equipamentos em maio avançou 18,6% relativamente ao valor faturado em abril, informou hoje a Associação Brasileira da Indústria de Máquinas e Equipamentos (Abimaq). Isso equivale, em valores, a um montante de R$ 28,084 bilhões.

Na comparação com maio do ano passado, a expansão verificada no faturamento do setor foi de 3,6%, de acordo com a Abimaq.

O faturamento também registrou crescimento de 5,3% no comparativo dos últimos 12 meses encerrados em maio, mas no acumulado de janeiro a maio houve uma queda de 4,1%. (Estadão Conteúdo)

16h33 – Dólar renova mais uma vez a mínima, R$ 5,195, com queda de 1,35%

16h31 – Superintendência do Cade aprova venda de ativos da Unidas (LCAM3) para Grupo Brookfield

Neste instante, Unidas (LCAM3) avança 0,31%, a R$ 23,53.

16h30 – Fechamento Petróleo

- WTI (agosto): -2,16% (a US$ 109,34)

- Brent (agosto): -2,03% (a US$ 115,58)

16h26 – Índice de Small Caps (SMLL) recua 1,03% neste instante

- Maior alta até aqui: Jalles Machado (JALL3) = +4,08%

- Maior queda até aqui: Recrusul (RCSL3) = -12,96%

16h23 – Índice de BDRs (BDRX) cai 1,32% neste instante

16h18 – Ouro fecha em queda de 0,07%, a US$ 1.819,10 a onça-troy

16h16 – Dólar renova mínima, R$ 5,196, com queda de 1,32%

HORA DO MERCADO

16h06 – Ibovespa firma tendência de queda, mas se afasta das mÍnImas

Após oscilar durante a manhã, o principal índice da Bolsa brasileira agora cai 0,87%, aos 99.719 pontos – se afastando, porém, da mínima vista mais cedo, quando chegou a cair quase 1,50%.

O Ibovespa acompanha, parcialmente, o que é visto em Nova York. O índice Dow Jones, que mais cedo caía, conseguiu virar e agora sobe 0,28%. S&P 500 e Nasdaq, recuam, respectivamente, 0,15% e 0,27%.

A curva de juros brasileira cedeu e passou a cair, majoritariamente. O DI para 2023 é o único, agora, que tem sua taxa avançando, com alta de um ponto-base, para 13,80%.

Os rendimentos dos DIs para 2025 e 2027 caem, respectivamente, dois e cinco pontos, para 12,88% e 12,79%. Na ponta longa, os yields dos DIs para 2029 e 2023 têm baixas de seis e sete pontos, a 12,92% e 12,97%.

Ajudou a tirar a pressão da curva brasileira o fato de o Governo Central, em maio, ter acumulado um superávit de R$ 39,2 bilhões no acumulado do ano – ante R$ 19,9 bilhões em 2021.

Com a possível melhora fiscal, companhias ligadas ao crédito e ao mercado interno são as que mais sobem do Ibovespa. As ações ON da Rede D’Or (RDOR3) avançam 2,86%, as da MRV (MRVE3), 2,83%, e as da Magazine Luiza (MGLU3), 2,52%.

Do outro lado, entre as maiores quedas, estão as ações ON da CVC (CVCB3), com menos 5,84% as da Positivo (POSI3), com menos 5,35% e as da Light (LIGT3), recuando 8,54%.

16h02 – Ibovespa segue abaixo dos 100 mil pontos, com queda de 0,90%, aos 99.690 pontos

15h59 – Valle, do Tesouro, diz que trajetória fiscal de maio não muda, com PEC

Segundo ele, segue a projeção de um déficit de R$ 65 bilhões no acumulado do ano, já anunciado, porque as entraram receitas extras de R$ 55,4 bilhões, como, por exemplo, da privatização da Eletrobras e de dividendos da Petrobras, que devem compensar os gastos a mais, de R$ 55,5 bilhões, da PEC.

15h45 – Paulo Valle, secretário do Tesouro: Brasil tem condições de voltar à trajetória de queda da dívida bruta

Segundo ele, ao apresentar as perspectivas para a dívida pública nos próximos dez ano [veja nota das 15h34], o governo “visa recuperar, no futuro, o grau de investimento”, conquistado há alguns anos, mas perdido por conta da fragilidade fiscal.

15h41 – Bolsonaro, sobre reforma tributária: “a gente vai no varejo, em vez de ir no atacado”, reduzindo impostos aos poucos

15h38 – Bolsonaro: “parece que a CPI está encerrada”, referindo-se à do MEC

“Quando se abre uma CPI, é um mar de oportunidades para os oportunistas fazerem campanha”, disse o presidente da República, em evento na CNI. “Pago um preço altíssimo (por não fazer conchavo)”.

15h34 – Tesouro apresenta cenário fiscal e perspectivas para a dívida pública nos próximos 10 anos

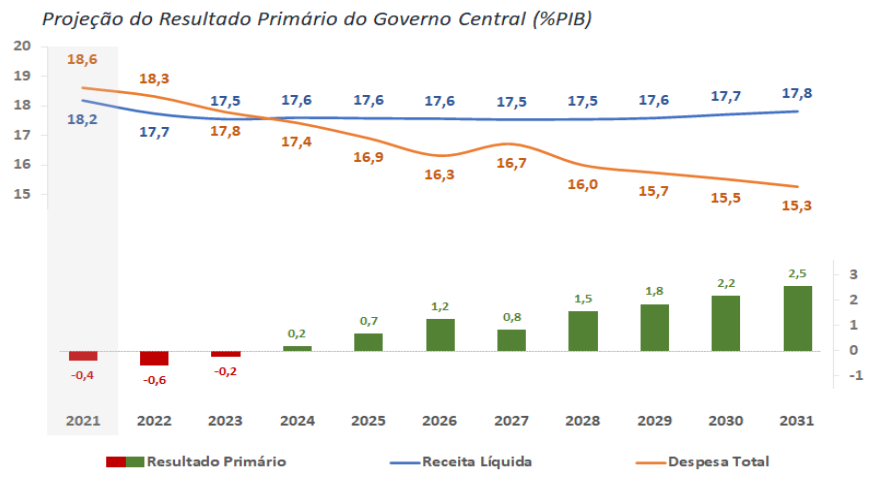

Projeção é de reversão para superávit primário em 2024, primeira vez desde 2013. “Resiliência das receitas combinada com a manutenção do teto de gastos leva à trajetória de consolidação fiscal”, diz o documento.

Os dados serão publicados semestralmente, baseado em cenário macroeconômico elaborado pela Secretaria de Política Econômica do Ministério da Economia. O ponto de partida são as projeções do Relatório de Avaliação de Receitas e Despesas Primárias de maio.

15h29 – Bolsonaro defende sua atuação na pandemia e diz que não errou em nenhuma declaração

Para ele, a política do “fique em casa, a economia a gente vê depois”, segue sendo a maior culpada pela crise atual.

15h26 – Bolsonaro diz que seu governo realizou “a maior abertura comercial dos últimos 30 anos”, sem romper contratos

15h23 – Bolsonaro: “Brasil vai de vento em popa; o mundo todo busca fazer negócios conosco”

15h20 – Evento na CNI, Bolsonaro diz que pretende recriar Ministério da Indústria e Comércio, caso seja reeleito

15h07 – Melhora do Ibovespa acontece com virada para o positivo dos indicadores em NY: Dow Jones, +0,58%; S&P, +0,27%; e Nasdaq, +0,68%

15h05 – Ibovespa volta brevemente a operar acima dos 100 mil pontos, agora recua 0,62%, aos 99.922 pontos

14h59 – Tesouro: resultado primário do Governo Central deve ficar deficitário em 0,6% do PIB em 2022

As estimativas foram apresentadas pelo Tesouro com base no cenário macroeconômico fornecido pela Secretaria de Política Econômica do Ministério da Economia.

De acordo com o documento, ao final do ano, o Governo Central deve registrar receitas total e líquida da ordem de 22,3% e 17,7% do PIB, respectivamente.

Enquanto isso, as despesas devem alcançar 18,3% do PIB, já descontados os R$ 10 bilhões necessários para respeito ao teto de gastos no ano.

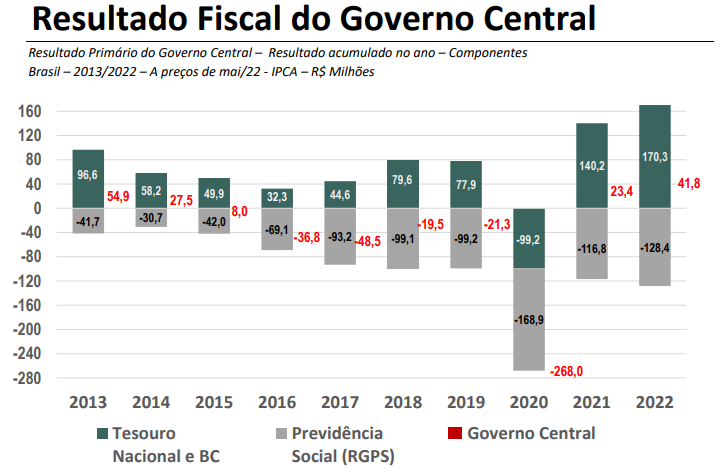

14h46 – Tesouro: com maio, resultado do Governo Central soma superávit, em termos nominais, de R$ 39,2 bi no ano, ante superávit de R$ 19,9 bi um ano antes

14h44 – Tesouro Nacional e o BC foram superavitários em R$ 7,6 bi em termos nominais em maio; Previdência Social (RGPS) teve déficit primário de R$ 47,0 bi

14h43 – Tesouro: déficit primário, de R$ 39,4 bilhões, de maio de 2022, foi superior à mediana das expectativas da pesquisa Prisma Fiscal, de déficit de R$ 23,1 bilhões

14h40 – Tesouro: resultado do governo central atinge déficit de R$ 39,3 bilhões em maio; projeção era de -R$ 30,638 bilhões

14h34 – Índice de Fundos Imobiliários (IFIX) avança apenas 0,01% neste momento

14h29 – Grandes bancos seguem sofrendo com cenário de aversão ao risco e operam no vermelho

- Banco do Brasil (BBAS3): -0,81%

- Santander (SANB11): -2,11%

- Bradesco ON (BBDC3): -1,54%

- Bradesco PN (BBDC4): -2,07%

- Itaú Unibanco (ITUB4): -1,03%

14h19 – Natura (NTCO3), Avon e O Boticário continuam a aumentar preços, aponta XP

Segundo analistas, o aumento foi em média de 8,5% no acumulado do ano, sendo a Natura a marca que mais repassou preços, seguida pela Avon e pelo O Boticário.

A Natura está normalizando os requisitos de pedidos mínimos, enquanto a Avon está flexibilizando as exigências de vendas mínimas para os níveis mais baixos de representantes. Além disso, a Natura e a Avon possuem iniciativas interessantes implementadas que devem contribuir para melhoria de produtividade e/ou margens.

No momento, NTCO3 cai 4,63%, a R$ 13,42.

14h17 – Ibovespa renova mínima, a 99.218,13, queda de 1,38%, com fiscal e queda em NY

14h15- Retrato do mercado no momento

- Ibovespa: -1,12%

- Dow Jones: -0,06%

- S&P 500: -0,45%

- Nasdaq: -0,57%

- Dólar: -0,92%

- Euro: -1,71%

- Brent: -0,19%

- Bond 10Y EUA: -0,092 pontos

14h08 – Vale (VALE3) amplia queda: -1,03%, a R$ 78,63

Às 11h, a queda era de 0,19%.

14h05 – Bolsa amplia queda e perde os 100 mil pontos após PEC e estado de emergência, além de presidentes de BCs

O Ibovespa perdeu os 100 mil pontos e opera com baixa de 1,14%, aos 99.446 pontos, com os investidores analisando o substitutivo da PEC dos Combustíveis e declarações de dirigentes de bancos centrais.

O pacote de benefícios deve aumentar os gastos neste ano em R$ 38,75 bilhões, ampliando os receios de riscos fiscais, o que eleva também os juros futuros.

Do exterior, seguem as preocupações com a inflação, alongando as expectativas de juros mais elevados, por mais tempo, como sinalizaram Jerome Powell e Christine Lagarde, presidentes dos Banco Centrais dos EUA e da Europa.

Dow Jones sobe 0,08%, aos 30.970 pontos; S&P500, -0,29%, aos 3.810 pontos; e Nasdaq,-0,37%, aos 11.140 pontos.

Enquanto isso, o dólar comercial recua 0,81%, cotado a R$ 5,223 na compra e R$ 5,223 na venda.

Já os juros futuros sobem após parecer da PEC dos combustíveis: DIF23, +0,01 pp, a 13,80%; DIF25, +0,07 pp, a 12,86%; DIF27, +0,02 pp, a 12,88%; DIF29, +0,01 pp, a 12,99%; e DIF31, +0,02 pp, a 13,06%.

As ações da SLC (SLCE3) e da Rede Dor (RDOR3) são destaques positivos, subindo, respectivamente, 2,44% e 1,78%.

Entre as maiores quedas percentuais, destaque para as ações da Qualicorp (QUAL3), com menos 7,19%, e da Positivo (POSI3), que recua 5,69%.

Para analistas, as ações de empresas de tecnologia são impactadas negativamente pela expectativa de aperto monetário global, uma vez que necessitam de capital intensivo para expansão de seus negócios.

14h03 – Preços internacionais do petróleo têm poucos ganhos nesse momento

- WTI (agosto): +0,12%, a US$ 111,89

- Brent (agosto): +0,11%, a US$ 118,11

13h58 – Qualicorp (QUAL3) registra maior queda do Ibovespa, recuando 6,96%, a R$ 11,77

13h56 – Ações da Petrobras ampliam queda: (PETR3), -1,05%, a R$ 30,98; (PETR4), -0,99%, a R$ 28,05

13h55 – Tesla demite aos menos 200 funcionários nos EUA

13h52 – Principais indicadores da indústria química melhoram em maio, diz Abiquim

As vendas internas subiram 2,51%, o volume de importações cresceu 42,1% e a demanda interna, medida pelo consumo aparente nacional (produção + importações – exportações), apresentou alta de 7,1%; todas as variações em relação ao mês de abril.

A produção recuou 15,82% no mês e o índice de utilização da capacidade instalada despencou para 64%, segundo pior resultado mensal desde janeiro de 2007, sobretudo devido a paradas programadas e não programadas para manutenção. Já o Índice Geral de Preços Abiquim-Fipe repetiu o movimento de alta verificado em abril e subiu 2,06%, em maio. (Estadão Conteúdo)

13h47 – Piora do risco fiscal e aperto monetário nas economias desenvolvidas elevou os contratos de 5 anos do CDS

13h46 – Risco Brasil supera os 300 pontos, na máxima desde maio de 2020, segundo IHS Markit

13h45 – Principais índices europeus voltam a fechar no vermelho, depois de duas sessões positivas

Investidores voltam a olhar a possibilidade de recessão real no horizonte, com falas do presidente do Fed, Jerome Powell, de que é melhor desacelerar a economia, com altas taxas, do que deixar a inflação aquecida.

Stoxx 600: -0,67%

DAX (Frankfurt): -1,73%

FTSE 100 (Londres): -0,15%

CAC 40 (Paris): -0,90%

IBEX 35 (Madri): -1,56%

FTSE MIB (Milão): -1,21%

MOEX (Moscou): -1,25%

13h39 – Otan convida Finlândia e Suécia para aliança e diz que Rússia é “ameaça direta”

13h37 – Powell reconhece que combate à inflação pode envolver ‘alguma dor’

Presidente do Fed, Jerome Powell reconheceu hoje que o processo de aperto monetário muito provavelmente envolverá “alguma dor” do ponto de visto econômico, mas que a ameaça ainda mais grave seria fracassar em controlar a inflação.

Powell reforçou o compromisso da instituição em restaurar a estabilidade de preços nos Estados Unidos. “É importante que as pessoas entendam o quão estamos comprometidos em retornar inflação à meta de 2%”, disse.

Sobre o dólar, afirmou que o seu fortalecimento tende a ter efeito desinflacionário marginal aos EUA, que o Fed não tem “responsabilidade” sobre o seu nível e que monitora o câmbio apenas como um dos componentes da situação financeira. (Estadão Conteúdo)

13h34 – Ibovespa renova mínima e operam com baixa de 1,31%, aos 99.272 pontos

13h33 – Estoques de petróleo dos EUA têm queda de 2,82 milhões de barris, mostra DoE

13h30 – Dólar comercial reduz perdas para 0,40%, a R$ 5,244 na compra e R$ 5,245 na venda

13h26 – Ações da Petrobras ampliam queda: (PETR3), -0,93%, a R$ 31,02; (PETR4), -0,88%, a R$ 28,08

13h25 – Ibovespa amplia queda para 1,20%, aos 99.382 pontos

13h18 – Audi investe R$ 100 milhões na retomada da produção no Brasil

A Audi anunciou nesta quarta-feira, 29, que investiu R$ 100 milhões na reativação, neste mês, da linha de produção que ficou por um ano e meio parada no Paraná.

Instalada no parque industrial da Volkswagen, marca do mesmo grupo, em São José dos Pinhais, a unidade foi modernizada, com a instalação de novas máquinas e equipamentos para a produção dos modelos Q3 e Q3 Sportback. (Estadão Conteúdo)

13h15 – Na mínima, Ibovespa recua -1,10%, aos 99.484 pontos

13h15 – OPEP admite que produção ficou aquém das metas estipuladas e posição do grupo está mais fragilizada

O grupo de 23 países produtores de petróleo bombeou quase 3 milhões de barris por dia a menos do que sua meta coletiva de produção de cerca de 42 milhões de barris por dia estipulada em maio. Segundo o Wall Street Journal, o déficit deveu-se principalmente à queda na produção na Rússia atingida por sanções e a problemas crônicos de produção na Nigéria, Angola e alguns outros países.

Ao mesmo tempo, a chamada capacidade ociosa do grupo produtor de petróleo – a diferença entre o que está bombeando agora e o nível que pode atingir – está diminuindo.

13h11 – Citi sinaliza aumento de hipotecas imobiliárias apoiadas por cripto em meio à crise

13h08 – Empresas de tecnologia e varejo recuam com juros e temores de recessão

Os papéis de varejo e tecnologia sofrem com as perspectivas de apertos monetários mais agressivos e temores de uma recessão global.

No momento, Positivo (POSI3) figura entre as maiores baixas do Ibovespa, com desvalorização de 6,02%, a R$ 5,62, seguida por Alpargatas (ALPA4), em queda de 4,42%, a R$ 18,882; Locaweb (LWSA3) -4,25%, a R$ 5,63; Méliuz (CASH3) -2,59%, a R$ 1,13; Grupo Soma (SOMA3) -2,35, a R$ 9,15; e Natura (NTCO3) -4,05%, a R$ 13,50.

13h04 – Novo texto da PEC dos Combustíveis é “positivo”, segundo Credit Suisse

Proposta do relator senador Fernando Bezerra (MDB-PE) mostram que os esforços políticos vão além dos preços dos combustíveis. “Texto declara emergência nos preços dos combustíveis, amplia programas de auxílio social, cria auxílio temporário para caminhoneiros e indeniza produtores de etanol”, destaca o Credit Suisse.

13h00 – Bolsa amplia queda e perde os 100 mil pontos após PEC e estado de emergência, além de presidentes de BCs

O Ibovespa perdeu os 100 mil pontos e opera próximo das mínimas do dia, com os investidores analisando o substitutivo da PEC dos Combustíveis e declarações de dirigentes de bancos centrais.

O pacote de benefícios deve aumentar os gastos neste ano em R$ 38,75 bilhões, ampliando os receios de riscos fiscais, o que eleva também os juros futuros.

Do exterior, seguem as preocupações com a inflação, alongando as expectativas de juros mais elevados, por mais tempo, como sinalizaram Jerome Powell e Christine Lagarde, presidentes dos Banco Centrais dos EUA e da Europa.

12h59 – Euro recua 1,01% neste instante

Venda = R$ 5,488

Compra = R$ 5,489

Mínima = R$ 5,468

Máxima = R$ 5,532

12h58 – Dólar no momento cai 0,44%

Venda = R$ 5,242

Compra = R$ 5,243

Mínima = R$ 5,210

Máxima = R$ 5,260

12h57 – Risco de fragmentação é muito inerente à construção da zona do euro, diz Lagarde

A presidente do BCE, Christine Lagarde, afirmou que a fragmentação é ameaça inerente a uma união monetária “imperfeita” como a zona do euro, que não dispõe de integração fiscal, bancária e de mercados de capital. Ainda assim, a dirigente explicou que, sempre que houver problemas na transmissão da política monetária, o BC precisa agir.

Fragmentação é o fenômeno no qual os custos de empréstimos em economias endividadas avançam em ritmo muito mais forte que os de países mais fiscalmente sólidos. (Estadão Conteúdo)

12h53 – Todos os índices setoriais operam em queda neste momento

Energia Elétrica (IEE) lidera, com queda de 1,12%; seguido por Industrial (INDX), que cai 1,09%; Materiais Básicos (IMAT), caindo 0,98%; Consumo (ICON, com menos 0,95%; Utilidade Pública (UTIL), com baixa de 0,93%; Financeiro (IFNC), com menos 0,62%; e Imobiliário (IMOB), baixa de 0,52%.

12h43 – Rússia e Noruega trocam ameaças por arquipélago

Moscou acusou a Noruega de bloquear o trânsito de mercadorias para russos que vivem no arquipélago norueguês de Svalbard e ameaçou Oslo com retaliação.

“Exigimos que o lado norueguês resolva essa questão o mais rápido possível”, disse o governo. “Enfatizamos que ações hostis em relação à Rússia levam a medidas de retaliação”.

A Noruega alega seguir as diretrizes das sanções ocidentais contra os russos.

Ofensiva de Bolsonaro: PEC dos Combustíveis com impacto de R$ 38,75 bilhões é protocolada no Senado

12h35 – Airbnb anuncia proibição de festas em todas as propriedades anunciadas na plataforma

12h30 – Pedro Guimarães vai a evento da Caixa com esposa e diz ser ‘pautado pela ética’

Alvos de várias acusações de assédio sexual e pressionado para deixar imediatamente o cargo, o presidente da Caixa, Pedro Guimarães, iniciou a quarta-feira, 29, com participação em um evento do banco que acontece em Brasília. Jornalistas foram impedidos de entrar no espaço. Guimarães compareceu ao evento acompanhado de sua esposa e não mencionou nenhuma palavra sobre as acusações de assédio, as quais são investigadas pelo Ministério Público Federal e que foram reveladas pelo site Metrópoles.

Ao falar para a plateia de funcionários, Guimarães disse que tem um relacionamento profissional “pautado na ética”. (Estadão Conteúdo)

12h22 – Ibovespa renova mínima e opera com baixa de 1,04%, aos 99.545 pontos

12h21 – Presidente do BoE não descarta aumento de 50 pontos-base nos juros na próxima reunião

O presidente do Banco da Inglaterra (BoE), Andrew Bailey, afirmou hoje que tal aumento deve vir se a inflação persistir.

Bailey acrescentou que a economia do Reino Unido está sendo atingida por “substanciais” choques externos, que corroem a renda e devem atingir a demanda doméstica. (Estadão Conteúdo)

12h18 – Tesouro Direto: títulos de inflação voltam a pagar mais de 6% ao ano

12h12 – Após abrirem no positivo, ações da Petrobras passam a recuar: (PETR3), -0,22%, a R$ 31,24; (PETR4), -032%, a R$ 28,24

12h09 – Guerra e clima ameaçam oferta global de alimento, dizem líderes do setor agrícola

12h06 – Ibovespa opera próximo da mínima do dia, com menos 0,88%, aos 99.700 pontos

12h03 – UBS diminui preço-alvo de Weg (WEGE3) para R$ 30: “atraente, mas nem tanto”

Para os analistas, o retorno de risco é justo, considerando o cenário macro atual: “ajustado pelo maior custo de capital próprio e dada a longa duração do fluxo de caixa da Weg, em nossa visão continua sendo uma justa recompensa de risco”.

A recomendação é neutra, com preço-alvo caindo de R$ 35,00 para R$ 30,00. No momento, o ativo sobe 0,31%, para R$ 26,23.

12h00 – Ciro Gomes (PDT): “vou recriar o Ministério da Indústria e Comércio”

Em evento na Confederação Nacional da Indústria, o candidato disse que vai criar rotinas para “discutir, acompanhar, supervisionar, criticar, trocar prioridades do projeto nacional de desenvolvimento”. O ministério foi incorporado ao da Economia durante o governo Bolsonaro, em 2019.

11h57 – Ibovespa amplia queda, recuando 0,66%, e perde os 100 mil pontos (99.941 pontos)

11h45 – Fed não pode assumir que expectativas de inflação seguirão ancoradas, diz Powell

11h41 – Parte do Capex atual tem relação com obrigações legadas, diz diretor da Oi (OIBR3;OIBR4)

Com fim de recuperação judicial, prevista para as próximas semanas, Rogério Takayanagi, diretor de Estratégia e Experiência do Cliente disse que a Oi deve focar em investimentos no novo core business.

Conforme ele, mesmo assim, a diretoria conseguirá reduzir seus novos investimentos – visto que parte dos últimos Capex são delegados pelo acordo de recuperação judicial.

Takayanagi acrescentou que, após a recuperação judicial, a empresa poderá, por exemplo, “largar os sistemas de concessão para passar para um sistema de autorização”.

11h38 – Arezzo (ARZZ3) está bem posicionada em tempos voláteis, afirma BTG

A equipe de research tem visão positiva para empresa devido a expansão resiliente no mercado local, auxiliado pelo crescimento do e-commerce e a multicanalidade nos próximos anos, impulsionado também pela recuperação do consumo das classes de renda mais alta e o poder de precificação da Arezzo.

O banco mantém recomendação de compra e preço-alvo de R$ 103,00.

11h32 – Oi (OIBR3;OIBR4) espera chegar ao fim de recuperação judicial em poucas semanas

Rogério Takayanagi, Diretor de Estratégia e Experiência do Cliente, afirmou que a companhia espera chegar ao fim da recuperação judicial, após a apresentação do relatório ser feito nesta semana.

Após a aprovação do fim da RJ, a Oi espera focar mais nos novos negócios, se desprendendo judicialmente de amarras estipuladas pela justíça, além de trabalhar o reposicionamento da nova marca.

As declarações ocorreram durante teleconferência para comentar os resultados do balanço do 1º trimestre. Os papéis da tele sobem: (OIBR3), +3,70%, a R$ 0,55; e (OIBR4), +4,81%, a R$ 1,09.

11h30 – Fed não pode assumir que expectativas de inflação seguirão ancoradas, diz Powell

Presidente do Fed, Jerome Powell disse hoje que a autoridade monetária não pode assumir que as expectativas de inflação permanecerão indefinidamente ancoradas nos EUA. Segundo ele, se houver aumento desenfreado dessas métricas, o Fed “ficará atrás da curva”.

Ele admitiu que há possibilidade de o BC exagerar no aperto monetário, caso a inflação caia mais rapidamente do que o esperado. No entanto, na visão dele, o risco principal é de que a estabilidade de preços não seja restaurada. (Estadão Conteúdo)

11h24 – Levante Investimentos: geração de empregos pode influenciar política do BC

“Um maior número de vagas pode pressionar a inflação de serviços, o que pode influenciar o BC em um maior aperto na política monetária. A grande discussão é se a Selic Meta teria que subir ainda mais ou o quanto o período de alta de juros teria que ser prolongado”, pontua.

11h21 – Siderúrgicas caem em bloco com desvalorização preço do minério de ferro em Qingdao

- CSN (CSNA3) -1,93%, R$ 16,74;

- Usiminas (USIM5) -1,54%, R$ 8,98;

- Gerdau (GGBR4) -0,17%, R$ 23,36;

- Met. Gerdau (GOAU4) -0,20%, R$ 9,89; e

- CSN Mineração (CMIN3) -1,19%, R$ 4,14.

11h18 – Itaú (ITUB4) cai 0,47%, a R$ 23,41; Banco do Brasil (BBAS3) -0,69%, a R$ 33,02; Santander (SANB11) -1,17%, a R$ 29,50; e Bradesco (BBDC4) -1,17%, a R$ 17,70.

11h15 – Ibovespa acelera queda, com menos 0,48%, aos 100.111 pontos

HORA DO MERCADO

11h09 – Instável, Ibovespa opera entre perdas e ganhos, enquanto dólar recua

O principal índice da bolsa brasileira opera com baixa de 0,01%, aos 100.583 pontos, descolado do exterior, que opera em ligeira alta.

Em Wall Street, as bolsas firmaram alta após comentários do presidente do Fed, Jerome Powell, que afirmou que o Fed está comprometido com ferramentas para reduzir a inflação. Dow Jones sobe 0,49%; S&P500, +0,23%; e Nasdaq,+0,26%.

Enquanto isso, o dólar comercial recua 0,69%, cotado a R$ 5,229 na compra e R$ 5,230 na venda.

Já os juros futuros recuam: DIF23, -0,01 pp, a 13,78%; DIF25, -0,03 pp, a 12,86%; DIF27, -0,02 pp, a 12,82%; DIF29, -0,02 pp, a 12,96%; e DIF31, -0,01 pp, a 13,03%.

As ações do Rede Dor (RDOR3) e da SulAmérica (SULA11) são destaques positivos, subindo, respectivamente, 4,14% e 3,53%.

Entre as maiores quedas percentuais, destaque para as ações da Eneva (ENEV3), com menos 3,78%, e da Positivo (POSI3), que recua 3,68%.

Para analistas, as ações de empresas de tecnologia são impactadas negativamente pela expectativa de aperto monetário global, uma vez que necessitam de capital intensivo para expansão de seus negócios.

11h07 – UBS reitera recomendação de compra de Eletrobras (ELET3;ELET6), com preço-alvo de R$ 70,00

A análise ressalta “os catalisadores positivos de curto prazo, incluindo a definição da nova gestão, estruturação de um segmento de trading, redução de opex, reestruturação de dívida e gestão passiva”.

No momento, tanto ELET3 quanto ELET6 sobem 0,83%, respectivamente a R$ 45,92 e R$ 46,08.

11h04 – Simone Tebet (MDB) diz que o caminho para o setor energético no Brasil é diversificar

Em evento na Confederação Nacional da Indústria, a presidenciável afirma que “nós temos uma energia cara, insegurança energética e o caminho é diversificar, subsidiar a energia limpa no Brasil”.

11h02 – TIM (TIMS3): Credit Suisse reitera ação da tele como top pick do setor; Vivo (VIVT3) segue neutra

11h01 – Entre perdas e ganhos, Ibovespa agora recua 0,07%, aos 100.525 pontos

10h59 – Economia dos EUA está bem posicionada para enfrentar aperto monetário, diz Powell

Presidente do Fed, Jerome Powell reiterou hoje que a economia dos EUA está em “boa posição” e pode conseguir enfrentar o processo de aperto das condições financeiras, em meio ao aumento de juros. Powell comentou que um dos objetivos do aumento das taxas básicas é moderar o crescimento econômico, com intuito de equilibrar as dinâmicas de oferta e demanda.

O dirigente entende que “ainda há um caminho” para controlar a inflação sem causar significativo avanço do desemprego – o chamado “pouso suave”. No entanto, Powell reconheceu que os eventos recentes tornaram essa tarefa mais desafiadora, particularmente a guerra na Ucrânia. (Estadão Conteúdo)

10h55 – Bradesco BBI acredita que o risco de escassez de combustível existe, mas deve diminuir no 3T22

A projeção se baseia nos 4-5 milhões de barris por dia em operações adicionais de refinarias globais, à medida que o Hemisfério Norte sai da temporada de recuperação. Além disso, se o empurrão acontecer, o Brasil poderia misturar mais biodiesel ao combustível.

“Um risco adicional, no entanto, seria o governo Biden proibir as exportações de combustíveis dos EUA, já que o Brasil é altamente dependente das importações dos EUA. Essa decisão não é trivial, no entanto, pois afetaria também países europeus que também são fortemente impactados em termos de energia, e também poderia custar ao governo dos EUA gastos extras em um período de inflação intensa”, explica.

10h53 – Ibovespa volta a subir e registra alta de 0,18%, aos 100.773 pontos

10h52 – UBS: “estamos otimistas com o setor de saneamento”

“O novo marco regulatório exige a universalização dos serviços, o que estimamos exigir cerca de R$ 620 bilhões de investimentos até 2033”, projeta o UBS, que ressalta que Sabesp (SBSP3) “ainda é a nossa principal escolha, principalmente por sua valorização atrativa”.

O preço-alvo da ação é de R$ 57,00. Na abertura do pregão hoje, a alta é de 0,28%, a R$ 42,25.

10h48 – Ações ON da Vale (VALE3) vira para queda de 0,19%, R$ 79,30

10h46 – Powell diz que movimento da curva de juros não é uma preocupação prioritária

10h46 – Powell diz que Fed está comprometido com ferramentas para reduzir inflação; maior risco é não restaurar estabilidade de preços

10h45 – Ibovespa vira para queda de 0,15%, aos 100.437 pontos

10h43 – Após redução do ICMS promovido pelo governo de SP, postos reduzem valor na bomba

Alíquotas do imposto caíram de 25% para 18%, conforme anunciado pelo governado Rodrigo Garcia (PSDB), há dois dias. Hoje, a Agência O Globo noticia que alguns postos da capital paulista reduziram o valor do litro da gasolina para R$ 5,99 (de R$ 6,46). Alguns postos reduziram ainda mais, de R$ 6,99 para R$ 6,19, e de R$ 8,89 para R$ 6,69, dependendo do posto pesquisado.

De acordo com uma fonte de O Globo, o preço vai cair “conforme o estoque antigo for saindo”.

10h41 – Ações ordinárias da Positivo (POSI3) registram maior baixa do Ibovespa, caindo 3,34%, a R$ 5,78

10h39 – UBS considera atraente avaliação de Equatorial (EQTL3) e revisa preço-alvo

A Equatorial caiu 16% desde em abril, com sua taxa interna de retorno (TIR) real próxima a 9,5% após atingir cerca de 7,6%. “Consideramos a avaliação do EQTL atraente, pois sua TIR está acima da média do setor de cerca de 8% e a ação está sendo negociada abaixo do preço de sua oferta subsequente que ocorreu em fevereiro”, explica.

Preço-alvo sugerido subiu para R$ 33,50, de R$ 30,50, também para incorporar os procedimentos de oferta e aquisição da Echoenergia.

10h37 – Dólar comercial amplia perda para 0,98%, R$ 5,213 na compra e R$ 5,214 na venda

10h35 – Ibovespa reduz alta para 0,15%, aos 100.746 pontos, após abertura de NY

10h34 – Powell diz que mercados estão bem alinhados sobre para onde o Fed está indo

10h33 – Bolsas em Nova York abrem em queda

- Dow Jones cai 0,02%

- S&P 500 cai 0,25%

- Nasdaq cai 0,59%

10h32 – Bezerra Coelho: Questionamentos são naturais, mas consultoria do Senado nos deu embasamento necessário ao substitutivo

10h32 – Bezerra Coelho: Estamos respeitando o ordenamento jurídico do país

10h31 – Lagarde diz esperar que política fiscal apoie aos segmentos mais vulneráveis, e não amplos da população

10h31 – Lagarde afirma que não se voltará a um ambiente de inflação baixa

10h31 – Christine Lagarde, do BCE, diz que expectativas de inflação estão muito maiores do que antes

10h30 – Bezerra Coelho: Benefícios serão pagos em cinco parcelas dentro de limites de flexibilização do Teto dos Gastos

10h30 – Bezerra Coelho: Emenda sugeriu auxílio a motoristas de aplicativos

10h29 – Ações ON e PN da Oi (OIBR3;OIBR4) disparam, respectivamente, +5,56%, a R$ 0,57, e +6,73, a R$ 1,11, após balanço

10h27 – Bezerra Coelho: Benefícios serão pagos em cinco parcelas dentro de limites de flexibilização do Teto dos Gastos

10h26 – Bezerra Coelho: Possibilidade de ser aprovada alguma coisa com impacto para o ano que vem é quase zero

10h25 – Relatório da PEC dos Auxílios traz impacto de R$ 38,75 bilhões e estado de emergência

10h24 – Bezerra Coelho: Zerar fila do Auxílio Brasil foi condição para aumentar valor do benefício em R$ 200

10h23 – Magazine Luiza (MGLU3) registra maior alta do Ibovespa, subindo 4,20%, a R$ 2,48

10h22 – Powell: eventos dos últimos meses fizeram trabalho do Fed ser mais desafiador

10h22 – Powell diz que há caminhos para inflação voltar a 2% com mercado de trabalho forte

10h21 – Bezerra Coelho: Tenho expectativa de que a Câmara também vai chancelar essas iniciativas

10h20 – Bezerra Coelho: Estamos ampliando gastos com programas já existentes e novos, tendo em vista o estado de emergência provocado pela crise dos combustíveis

10h19 – Powell diz que economia pode resistir aos movimentos de política monetária; mercado de trabalho está forte

10h19 – Bezerra Coelho: Não estamos aumentando dívida, temos receitas extraordinárias

10h18 – Bezerra Coelho: Estamos pedindo para segurar o abatimento da dívida, pegar os R$ 38 bilhões e dar um alívio aos mais pobres do Brasil

10h18 – Bezerra Coelho: Com essa emergência em função dos preços de energia, estamos pedindo “licença” para gastar e atender mais pobres

10h17 – Bezerra Coelho: Governo não tem espaço orçamentário para poder gastar, em função do teto

10h16 – Vale (VALE3) abre com alta de 0,43%, a R$ 79,79

10h15 – Ações ON e PN da Petrobras (PETR3;PETR4) sobem, respectivamente, +0,96%, R$ 31,61, e +0,99%, R$ 28,61

10h14 – Bezerro Coelho: Faremos apelo às lideranças partidárias para que não ultrapassem esses limites

10h14 – Bezerra Coelho: Governo vai ter receita extraordinária muito maior do que o impacto fiscal que está sendo oferecido no substitutivo da PEC

10h13 – Jerome Powell, do Fed, diz que é preciso encontrar estabilidade de preços mesmo com alta da inflação

10h13 – Dólar comercial amplia queda para 0,85%, a R$ 5,221 na compra e R$ 5,221 na venda

10h12 – Ibovespa abre com alta de 0,60%, a 101.197 pontos

10h11 – Bezerra Coelho: A estimativa é que esses dividendos vão variar entre R$ 20 bilhões e R$ 30 bilhões

10h10 – Bezerra Coelho: Incluimos nas estimativas repasse de dividendos adicionais ou complementares do BNDES, Caixa Econômica Federal e Banco do Brasil

10h10 – Bezerra Coelho: Contamos com receita da capitalização da Eletrobras, de R$ 26,6 bilhões, que já estão entrando nos cofres do Tesouro Nacional

10h09 – Bezerra Coelho: Decisão de zerar fila do Auxílio Brasil foi previsão de maior impacto

10h09 – Bezerra Coelho: Substitutivo prevê impacto de R$ 38,5 bilhões no teto; aumento de R$ 9 bilhões em relação à proposta original

10h08 – Bezerra Coelho: Outros países estão cedendo voucher para compensar alta do combustível

10h08 – Bezerra Coelho: Todas as iniciativas que o Congresso está apoiando vem sendo prática dominante em economias mundo afora

10h07 – Juros futuros recuam: DIF23, -0,04 pp, a 13,75%; DIF25, -0,10 pp, a 12,79%; DIF27, -0,11 pp, a 12,73%; DIF29, -0,12 pp, a 12,86%; e DIF31, +0,12 pp, a 12,92%.

10h04 – Ibovespa abre, preliminarmente, com alta de 0,25%, aos 100.844 pontos

10h03 – Bezerra Coelho: Não é um cheque em branco, mas um reconhecimento limitado às medidas que estão sendo sugeridas

10h03 – Bezerra Coelho: Estado da emergência não será porta aberta para realização de novas despesas

10h02 – Bezerra Coelho: Estado da emergência é condição para criar programas emergenciais

10h01 – Bezerra Coelho: Vamos reconhecer estado de emergência no substitutivo, decorrente da elevação extraordinária dos preços do petróleo e seus derivados

10h – Bezerra Coelho: Vamos reconhecer estado de emergência no substitutivo

9h59 – Bezerra Coelho: Substitutivo prevê ressarcimento aos Estados com redução de tributo sobre etanol

9h57 – Bezerra Coelho: Compensação para atender gratuidade para idosos em transporte público vai custar R$ 2,5 bilhões até o final do ano

9h56 – Dirigente do BCE vê amplo espaço para aumentos de juros depois de setembro

9h55 – Bezerra Coelho: Benefício é para quem estiver cadastrado no Registro Nacional até o último 31 de maio

9h55 – Bezerra Coelho: Queremos ajudar quem tem custos de manutenção maior

9h54 – Bezerra Coelho: Vamos utilizar Registro Nacional de Transportador Rodoviário de Carga, administrado pela ANTT

9h53 – Bezerra Coelho: Auxílio de R$ 1 mil para transportadores autônomos de carga vai custar R$ 5,4 bilhões até o final do ano

9h51 – Bezerra Coelho: Elevação do auxílio-gás prevê R$ 120 a cada dois meses; custo de R$ 1,05 bilhão

9h50 – Bezerra Coelho: Iremos zerar fila de beneficiários a espera do Auxílio Brasil

9h49 – Bezerra Coelho: Elevação em R$ 200 do Auxílio Brasil tem estimativa de custo da ordem de R$ 26 bilhões até o final do ano

9h48 – Mester do Fed apoia alta de 75 pontos base em julho se as condições permanecerem as mesmas

Presidente do Federal Reserve de Cleveland, Loretta Mester, disse hoje que, se as condições econômicas permanecerem as mesmas quando o banco central dos EUA se reunir para decidir seu próximo movimento de política monetária em julho, ela defenderá um aumento de 75 pontos base nas taxas de juros.

Senador Fernando Bezerra Coelho apresenta PEC dos Combustíveis

9h45 – Futuros em Nova York operam sem direção definida

- Dow Jones futuro sobe 0,11%

- S&P 500 futuro cai 0,03%

- Nasdaq futuro cai 0,16%

9h39 – Exportação de metais siderúrgicos russos aumenta, apesar de sanções da União Europeia

9h34 – Rumo (RAIL3): XP reitera recomendação de compra e preço-alvo de R$ 22

A ação da Rumo vem superando o mercado em meio a uma queda recente da bolsa (RAIL3 -1% nos últimos 30 dias, vs IBOV -10%). A equipe de research listou cinco razões que justificam o desempenho relativo da Rumo em meio a um mercado de ações mais turbulento recentemente.

1) Redução do risco de safra no Mato Grosso; 2) China suspendeu as restrições à importação de milho do Brasil; 3) Cosan day (nenhuma notícia é notícia boa); 4) A MRS assinou sua renovação antecipada; e 5) Licenciamento do projeto LRV aprovado antes do esperado.

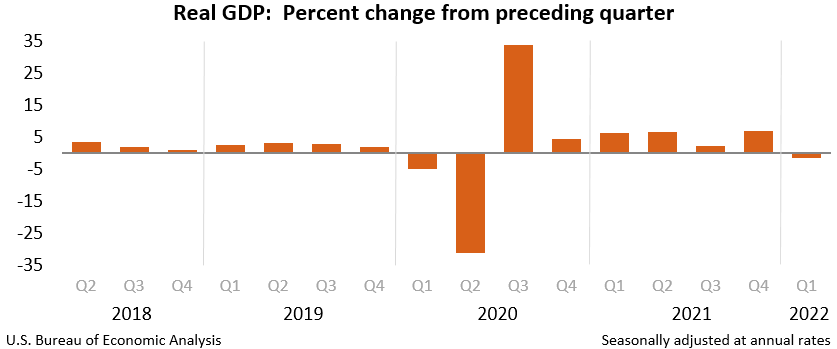

9h30 – PIB dos EUA recua 1,6% no primeiro trimestre de 2022, de acordo com segunda revisão; expectativa era de baixa de 1,5%

9h28 – Dólar comercial recua 0,66%, a R$ 5,230 na compra e R$ 5,231 na venda

9h24 – IGP-M sobe 0,59% em junho, abaixo do esperado

9h20 – Randon (RAPT4): BTG reitera recomendação de compra e preço-alvo de R$ 20

9h18 – Análise técnica por Pamela Semezatto, da Clear Corretora

Ibovespa: “Segue em região de briga, as barras de venda sem continuidade e as barras compradoras tambem sem continuidade que caracterizam um alargamento. Alargamento geralmente sugere reversão de tendencia, mas ainda nao temos sinais de força compradora para acreditar que volta a trabalhar acima dos 103.000 pontos. Então segue na indecisão em região de fundo de um movimento forte de queda.”

Dólar: “Não conseguiu mostrar força para correção depois do teste no topo anterior de 5.280, mas tambem não conseguiu mostrar força na compra para o rompimento dessa resistencia. Tendencia ainda indefinida, se acontecer o rompimento concreto de 5.300 teremos o sinal de reversão para altas, se começar a mostrar força na venda teremos sinal de lateralização entre 4.700 e 5.300.”

9h15 – ADRs da Petrobras PBRA e PBR sobem, respectivamente, +1,30%, a US$ 10,89 e +0,93%, a US$ 12,00

- Petróleo WTI: +1,35%, a US$ 113,27

- Petróleo Brent: +1,10%, a US$ 119,28

9h13 – S&P reafirma rating A+ da China, com perspectiva estável

9h11 – ADR da Vale sobe 0,47%, a US$ 15,09, com valorização do minério na China

9h05 – Juros futuros oscilam entre altas e baixas nos primeiros negócios do dia

DIF23, -0,01 pp, a 13,78%; DIF25, – 0,01 pp a 12,88%; DIF27, estável, a 12,84%; e DIF29, estável, a 12,98%.

9h04 – Futuros em Nova York reduzem perdas e invertem sinal

- Dow Jones futuro sobe 0,12%

- S&P 500 futuro sobe 0,03%

- Nasdaq futuro cai 0,04%

9h03 – Ibovespa futuro amplia ganhos e sobe 0,42%, aos 102.530 pontos

9h02 – Dólar futuro para julho cai 0,5%, a R$ 5,248

9h – Ibovespa futuro abre entre perdas e ganhos e tem ligeira alta de 0,15%, aos 102.250 pontos

8h56 – Oi (OIBR3) reporta bons resultados e Genial muda recomendação

Do lado operacional, a companhia apresentou melhoras de margem na comparação anual, corroborada por uma redução eficaz de custos, sem contar a forte expansão dentro do mercado de fibra.

Segundo analistas, a alteração do rating foi muito mais baseada na forte desvalorização da ação ao longo do ano, ao mesmo tempo em que os grandes riscos regulatórios foram superados e a questão da dívida passa a ser endereçada.

Genial Investimentos elevou recomendação de manter para comprar, com preço-alvo de R$ 1,10 (potencial upside de +103,7%).

8h49 – Neotrust vê recuperação de tráfego em lojas como obstáculo para e-commerce

A Neotrust ainda vê um escopo de categoria ampliado para o comércio eletrônico no Brasil, com verticais de maior frequência ganhando participação no mix de vendas; alimentos e bebidas, farmácia, beleza e cuidados com animais de estimação foram destaques positivos, tanto na receita quanto nos pedidos para 2021 e 2022.

Por outro lado, telefones e computadores, que estão entre as principais categorias de comércio eletrônico por receita, mostraram quedas anuais entre janeiro e maio deste ano.

8h43 – C&A (CEAB3): XP mantém recomendação neutra e reduz preço-alvo de R$ 8 para R$ 3,50 após encontro com administração da empresa

O time de análise da XP justifica a redução por conta de premissas de custo de capital mais elevadas e uma perspectiva macroeconômica mais desafiadora.

Um dos principais tópicos discutidos na reunião foi a implementação e resultados do C&A Pay, a iniciativa está evoluindo melhor que as expectativas, com aumento de vendas no varejo variando entre 45 a 50%, maior tíquete médio (20%), taxas de recompra mais altas e sendo uma alavanca importante na captação de novos clientes.

8h39 – Ventos contrários para preços da celulose em 2023 estão se intensificando, aponta Morgan Stanley

O consultor Hawkins Wright expressou uma visão cautelosa sobre o mercado de celulose. Apesar da tendência de alta dos preços da celulose em curso – com novos aumentos de preços anunciados para julho – o palestrante acredita que os preços da celulose na China acabarão caindo em direção ao custo marginal de produção.

Uma vez que a correção ocorra, ele acredita que os preços podem se estabilizar em um fundo mais alto do que em ciclos anteriores, já que o custo marginal de produção do setor aumentou estruturalmente devido às pressões inflacionárias. No entanto, o momento do ponto de inflexão nos preços permanece incerto, pois as restrições de oferta persistem e a demanda permanece forte.

Por fim, analistas do banco enxergam os preços da celulose atingindo o pico em agosto, antes de iniciar uma queda suave ao longo do 2S22.

8h29 – Cyrela (CYRE3) abre programa de recompra de até 4,74% das ações

O programa tem como principal objetivo a geração de valor para seus acionistas.

As ações adquiridas podem ser mantidas em tesouraria, canceladas ou posteriormente alienadas no mercado ou no âmbito de planos de incentivos, baseados em ações da empresa.

8h24 – Credit Suisse mantém Vivo (VIVT3) em neutro com preço-alvo de R$ 54 e a TIM (TIMS3) em outperform com preço-alvo de R$ 16,50

Analistas não esperam que o segundo trimestre seja um catalisador para as ações, mas gostam do ponto de entrada e da ideia de participar da história de médio prazo, no valuation atual da TIM (de 14x P/L 22).

A equipe de research do banco prefere a TIM, pois espera ganhos de eficiência com a aquisição da Oi Mobile para impulsionar a empresa a entregar uma expansão mais significativa no fluxo de caixa livre (FCF) e superar o mercado nos próximos anos. A inflação é o principal risco para ambos.

8h19 – Tupy (TUPY3) deve surfar na tendência de descarbonização, aponta BBA

Para analistas, a descarbonização é uma tendência não linear e deve levar a oportunidades em combustíveis alternativos, em vez de simplesmente mudar os motores de combustão interna para motores elétricos. A Tupy parece estar pronta para explorar oportunidades em biocombustíveis.

O banco mantém classificação outperform para o papel, e preço-alvo de R$ 27 frente a cotação de terça-feira (28) de R$ 22,79.

8h09 – Musk tem dados do Twitter (TWTR34), mas obter número de contas falsas pode ser difícil

8h – Cosan (CSAN3): Compass vai distribuir R$ 9,4 milhões em JCP

Será R$ 0,0132919782 por ação de emissão da companhia, sem distinção de espécie e classe.

A distribuição dos JCP será efetuada de acordo com a posição acionária 1 de julho de 2022 (data base), sendo que a partir de 2 de julho de 2022, as ações da companhia serão negociadas “ex-proventos”.

7h58 – BR Partners (BRBI11): Fich eleva rating na escala nacional para AA-(bra), com perspectiva estável

7h58 – Unifique (FIQE3) encerra segundo programa de recompra

Foram adquiridas 3 milhões de ações ordinárias da companhia, equivalentes a 0,83% do seu capital social. As ações serão mantidas em tesouraria.

7h57 – 3R Petroleum (RRRP3): Gestora Singulare reduziu participação de 9,8% para 2,27% do capital da companhia

7h52 – Eneva (ENEV3): Atmos passa a deter 4,73% das ações ordinárias

7h50 – Orizon (ORVR3): Tarpon adquire participação de 5,19% do capital social da companhia

7h48 – Cemig (CMIG4) e Copel (CPLE6) avaliam impacto da devolução de tributos a consumidores

As elétricas se manifestaram sobre a publicação no Diário Oficial da União da Lei nº 14.385/2022. A lei disciplina a devolução de valores de tributos de Pasep/Cofins sobre ICMS recolhidos pelas prestadoras do serviço público de distribuição de energia elétrica, sendo sancionada no dia 27.

A Cemig disse que está avaliando os impactos contábeis e regulatórios e eventuais medidas adicionais. A Copel afirmou que avalia os desdobramentos da referida lei, seu regulamento futuro e impactos envolvendo aspectos contábeis, tributários, jurídicos e regulatórios.

A Light apontou que, ao mesmo tempo em que aguarda a regulamentação e a operacionalização da questão pela agência reguladora, avalia as medidas adequadas a serem tomadas “a fim de resguardar os seus interesses e o equilíbrio econômico-financeiro da distribuidora, especialmente para preservação da coisa julgada e da segurança jurídica”.

7h43 – Alupar (ALUP11): XP inicia cobertura com recomendação de compra e preço alvo de R$ 29

Analistas enxergam a Alupar como um nome atrativo, com uma taxa interna de retorno (TIR) real de 10,5%, além de uma promissora melhora no dividend yield para os próximos anos, após o fim do recente ciclo de Capex intensivo da companhia.

7h37 – B3 (B3SA3) ajusta valor de dividendos

A B3 ajustou os valores atribuídos por ação relacionados aos dividendos referentes ao 1T22 foram ajustados de R$ 0,06957822 para R$ 0,06987217, e valores atribuídos por ação relacionados ao pagamento de juros sobre capital próprio, referentes ao 2T22, foram ajustados de R$ 0,06064724 para R$ 0,06090346.

O pagamento de ambos será realizado em 8 de julho de 2022, com base na posição acionária de hoje. As ações passam a ser negociadas na condição “ex” proventos a partir de 29 de junho de 2022.

7h27 – Futuros em Nova York operam em leve baixa; mercado aguarda novo discurso de Jerome Powell

O presidente do Federal Reserve participa hoje do fórum do Banco Central Europeu, em Portugal. Além disso, a agenda também traz a leitura final do PIB americano no 1º trimestre. Na segunda revisão, um mês atrás, a economia americana apresentava retração de 1,5%.

Veja o desempenho dos mercados futuros:

- Dow Jones Futuro (EUA), -0,09%

- S&P 500 Futuro (EUA), -0,24%

- Nasdaq Futuro (EUA), -0,32%

7h25 – Oi (OIBR3) reverte prejuízo e tem lucro de R$ 1,782 bi no 1º trimestre

7h24 – Bolsas europeias operam em baixa de mais de 1%; inflação na Espanha e confiança na zona do euro são destaques

Os mercados europeus operam em baixa nesta quarta-feira, à medida que investidores avaliam as perspectivas econômicas. As perdas para os mercados europeus seguiram a tendência observada em outros lugares do mundo.

Em indicadores, a inflação da Espanha ultrapassou 10% em junho pela primeira vez desde 1985, mostraram dados preliminares nesta quarta-feira. A inflação anual subiu para 10,2%, ante 8,7% em maio e acima da previsão de 9% de analistas consultados pela Reuters.

Já a confiança do consumidor na zona do Euro ficou em -23,6 em junho, dentro do esperado pelo mercado. Os investidores seguem acompanhando o desenrolar do Banco Central Europeu, em Lisboa.

- FTSE 100 (Reino Unido), -0,48%

- DAX (Alemanha), -1,55%

- CAC 40 (França), -1,05%

- FTSE MIB (Itália), -1,11%

- Stoxx 600, -1,07%

7h18 – Criptos hoje: Bitcoin cai 5% e ameaça perder sustentação após nova maré de más notícias no mercado

7h16 – Bolsas asiáticas fecham em baixa; dados de confiança do consumidor no Japão e Coreia decepcionam

O índice de sentimento do consumidor da Coreia do Sul caiu, ficando em 96,4 em junho de 2022, uma queda de 6,2 pontos em relação à impressão de maio, de acordo com a pesquisa do Bank of Korea.

No Japão, a confiança do consumidor japonês caiu em junho, com o índice em 32,1, ante 34,1 em maio.

Por outro lado, as vendas no varejo japonês aumentaram 3,6% em maio, em comparação com um ano atrás, crescendo pelo terceiro mês consecutivo, mostraram dados do governo.

- Shanghai SE (China), -1,40%

- Nikkei (Japão), -0,91%

- Hang Seng Index (Hong Kong), -1,88%

- Kospi (Coreia do Sul), -1,82%

Acessa o tempo real do InfoMoney todos os dias? Adicione este link aos favoritos do seu navegador!

Procurando uma boa oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje.

You must be logged in to post a comment.