20h45 – Encerramos nossas transmissões. Confira os destaques do Ibovespa hoje.

20h37 – Even (EVEN3) reverte prejuízo e tem lucro de R$ 41,7 milhões no 4º trimestre

O lucro antes juros, impostos, depreciação e amortização (Ebitda, na sigla em inglês) recuou 58,8%, totalizando R$ 57,7 milhões.

20h32 – Track & Field (TFCO4) lucra 67,7% a mais no 4º trimestre

A Track & Field (TFCO4) lucrou R$ 35,1 milhões e teve Ebitda ajustado 26,4% maior, de R$ 39,2 milhões.

Weg (WEGE3) aprova pagamento de R$ 154,2 mi em JCP

O conselho de administração da Weg (WEGE3) aprovou a distribuição de juros sobre capital próprio (JCP) no valor total de R$ 154,2 milhões, correspondente a R$ 0,036764706 por ação, aos titulares de ações da companhia em 25 de março de 2022.

De 28 de março de 2022 em diante, as ações serão negociadas “ex-juros sobre capital próprio”. O pagamento de JCP ocorrerá em 17 de agosto de 2022.

20h01 – PetroRecôncavo (RECV3) registra alta de 14,6% no lucro no 4º trimestre

Lucro somou R$ 72,2 milhões e Ebitda atingiu R$ 137,2 milhões, aumento de 4,6%, totalizando R$ 137,2 milhões.

Excluindo efeitos não recorrentes, que elevaram o resultado um ano antes e a base de comparação com o 4º trimestre deste ano, houve uma queda de 72,1% no resultado líquido.

19h25 – Vibra (VBBR3) lucra R$ 1,025 bi no 4º tri, queda de 67,4% na base anual

A Vibra (VBBR3) reportou lucro antes juros, impostos, depreciação e amortização (Ebitda, na sigla em inglês) ajustado 1,1% menor, totalizando R$ 1,598 bilhão.

19h15 – Melnick Even (MELK3) lucra 417,2% a mais no 4º trimestre, para R$ 36 milhões

19h12 – Westwing (WEST3) vê prejuízo líquido aumentar para R$ 16,7 milhões no quarto trimestre

18h47 – Eneva (ENEV3) e companhias de tecnologia são destaques entre altas; Vale (VALE3) e mineradoras, entre as baixas

O setor de tecnologia subiu forte na sessão de hoje, após alívio da curva de juros. A Méliuz (CASH3) e a B3 (B3SA3) subiram, respectivamente, 6,05% e 5,40%, por exemplo.

Já as ações da Eneva repercutiram os resultados positivos do quarto trimestre e o anúncio de uma proposta em conjunto com a PetroRecôncavo (RECV3) por um polo da Petrobras (PETR3;PETR4) na Bahia.

Os destaques negativos ficaram com as mineradoras e siderúrgicas, devido à baixa do minério de ferro na China. As ações da Vale (VALE3) e da Bradespar (BRAP4) recuaram, respectivamente, 2,24% e 1,81%, seguidas pela JBS (JBSS3), com baixa de 1,81%.

18h45- IRB (IRBR3) lucra 5,37 vezes mais em janeiro, com ganho não-recorrente

O IRB (IRBR3) teve lucro líquido de R$ 114,1 milhões no mês de janeiro de 2022, montante 537,4% superior ao reportado em janeiro de 2021. Segundo o ressegurador, o desempenho foi impactado por efeito não-recorrente referente ao ganho de ação judicial que impactou o resultado antes de impostos positivamente em R$ 110,2 milhões em janeiro de 2022.

O total de prêmios emitidos somaram 1,023 bilhão em janeiro deste ano, um crescimento de 25,8% em relação a janeiro de 2021, sendo o incremento no prêmio no Brasil de 31,9%, para R$ 611,6 milhões, e no exterior, um aumento de 17,7%, para R$ 411,9 milhões.

18h05 – Gafisa (GFSA3): controlada investe R$ 70 mi para desenvolvimento de empreendimento de alto padrão

A Gafisa (GFSA3) anunciou que a Gafisa Capital, braço de investimentos imobiliários da empresa, realizou transação de aproximadamente R$ 70 milhões com a Kinea Investimentos para o desenvolvimento de empreendimento com R$ 175 milhões de valor geral de vendas (VGV) direcionado ao alto padrão localizado no bairro do Itaim em São Paulo.

A transação é composta por duas tranches, sendo R$ 40 milhões destinados para a compra de terreno no formato de permuta financeira e R$ 30 milhões para financiamento da construção.

18h00 – Dólar futuro fecha em queda de 0,63%, a R$ 4,925

Curva de juros avança na ponta curta e cai na longa: DIF23, +0,04 pp, a 12,95%; DIF25, – 0,13 pp, a 12,07%; DIF27 – 0,14 pp, a 11,85%; DIF29 -0,13 pp, a 11,97%.

17h46 – Tim (TIMS3) pagará JCP de R$ 195 milhões

O conselho de administração da Tim ([TIMS3]) aprovou a distribuição de R$ 195 milhões a título de juros sobre capital próprio (JCP).

O pagamento ocorrerá no dia 27 de abril de 2022, sendo a data de 28 de março de 2022 como aquela que servirá para identificar os acionistas com direito a receber tais valores.

17h37 – França afirma que não há acordo à vista para um cessar-fogo

Em comunicado hoje, o governo francês afirmou que o presidente Emmanuel Macron conversou com o colega ucraniano, Volodymyr Zelensky, e o russo, Vladimir Putin, em momentos distintos nesta terça e não há acordo possível neste momento.

“Por enquanto não há acordo, mas o presidente Macron continua convencido da necessidade de continuar seus esforços”, disse o comunicado.

17h13 – Ibovespa fecha em alta de 0,96%, aos 117.272 pontos

17h00 – Fechamento Wall Street

- Dow Jones avança 0,74%, aos 34.807 pontos

- S&P 500 tem alta de 1,13%, aos 4.511 pontos

- Nasdaq sobe 1,94%, aos 14.108 pontos

16h55 – Ibovespa fecha de forma preliminar em alta de 0,87%, aos 117.160 pontos

16h48 – Fechamento petróleo

- WTI (abril): -0,73% (US$ 111,30)

- Brent (maio): -0,37% (US$ 115,19)

16h40 – Líderes ocidentais vão impor novas sanções à Rússia no próximo dia 24

16h36 – PetroRecôncavo (RECV3) sobe 7,99%, liderando altas entre as Small Caps; Enauta (ENAT3) perde 5,58% é a maior queda

Outras altas em destaque são Dexxos (DEXP3), mais 6,53%; Méliuz (CASH3), com mais 6,51%; Westwing (WEST3), com alta 6,48%; e Ambipar (AMBP3), avançando 6,37%.

Entre as principais baixas também estão São Martinho (SMTO3), menos 3,43%; Unipar Carbocloro (UNIP6), com menos 2,38%; Paranapanema (PMAM3), baixa de 2,06%; e Valid (VLID3), queda de 2,00%.

O índice de Small Caps (SMLL) sobe 2,00%. Dos 137 componentes, apenas 22 descem em relação ao dia anterior.

16h29 – Zelensky vai participar da reunião de cúpula da OTAN nesta semana

A confirmação é da agência de notícias Interfax, que não detalhou como será a participação do presidente ucraniano. A reunião foi marcada pela OTAN no final da semana passada e contará com membros do G7, incluindo o presidente norte-americano Joe Biden, que chega a Bruxelas, na Bélgica, nesta quinta (24).

A Ucrânia se aproximar da OTAN é um dos motivos alegados pelo presidente russo, Vladimir Putin, para iniciar a invasão militar ao país vizinho.

16h25 – Reino Unido assegura à Ucrânia que aumentará as sanções contra a Rússia

“Foi bom falar com o ministro das Relações Exteriores ucraniano Dmytro Kuleba. Discutimos como o Reino Unido, ao lado de aliados e parceiros G7, aumentará a pressão econômica contra o regime de Putin. Não vamos parar em nossa missão de cortar fundos para a brutal máquina de guerra da Rússia”, escreveu em uma rede social a secretário britânica passa assuntos externos Liz Truss

Good to speak to Ukrainian FM @DmytroKuleba. We discussed how the UK, alongside #G7 allies and partners, will increase economic pressure against Putin’s regime.

We will not stop in our mission to cut off funds for Russia’s brutal war machine. pic.twitter.com/fUzddHkaQv

— Liz Truss (@trussliz) March 22, 2022

16h13 – Oferta de ações de aumento de capital da Eletrobras (ELET3;ELET6) pode ser agosto

O aumento definido pelo governo de aumento de capital da Eletrobras (ELET3;ELET6) por meio de oferta primária de ações, que é um das ações previstas na modelagem da privatização da empresa, inicialmente estava prevista de realizar em 13 de maio, mas o presidente da companhia, Rodrigo Limp, disse que pode ser realizada em meados de agosto, seguindo as regras de mercado.

Há uma série de desafios a serem superados para que a oferta ocorra ainda em maio, como definição da AGO, TCU e BNDES, segundo a Eletrobras.

HORA DO MERCADO

16h10 – Ibovespa continua sobe 0,87%, aos 117.169 pontos

O principal índice da bolsa brasileira avança no meio da tarde desta segunda-feira, acompanhando os principais índices americanos. O Dow Jones sobe 0,63%, o S&P 500, 1,11% e a Nasdaq, 2,04%.

No exterior, os índices se recuperam da queda da véspera. Os setores financeiros e de tecnologia são destaque entre as altas de Nova York.

Por aqui, as companhias de tecnologia também puxam o índice. A Méliuz (CASH3) avança 6,51%, a R$ 2,29, sendo a principal alta do Ibovespa. Na sequência, a Eneva (ENEV3) sobe 6,05% – a companhia fez uma proposta em conjunto com a PetroRecôncavo (RECV3) por um polo da Petrobras (PETR3;PETR4) na Bahia – e a brMalls (BRML3) sobe 5,26%.

Em parte, as companhias de tecnologia se recuperam das quedas recentes, surfando ainda no alívio da curva de juros. O DI com vencimento em janeiro de 2023 é o único que avança, com sua taxa subindo três pontos-base, para 12,95%. O rendimento dos DIs para 2025, 2027 e 2029 caem, todos, 13 pontos-base, para 12,07%, 11,86% e 11,97%, respectivamente.

Ajuda a aliviar a pressão nos juros uma nova queda do dólar. O contrato futuro para abril da moeda americana recua 0,49%, a R$ 4,931. O dólar comercial cai 0,55%, negociado a R$ 4,917 na compra e na venda.

Entre as maiores baixas do pregão, companhias de commodities – as ON da Vale (VALE3) recuam 2,43% e as da CSN (CSNA3), 2,16%. As PN da Gerdau (GGBR4) caem 2%.

15h50 – EUA devem lançar novo pacote de sanções na quinta (24), junto com aliados europeus

O conselheiro de segurança nacional dos EUA, Jake Sullivan, antecipou que o anúncio deve ser feito durante viagem do presidente norte-americano Joe Biden à Europa.

“Não vou antecipar um anúncio, que será lançado em conjunto com nossos aliados na quinta-feira, quando o presidente tiver a oportunidade de falar”, referindo-se a um novo pacote de sanções, conforme reportado pela CNN internacional.

“O que vou dizer é que um dos elementos-chave desse anúncio se concentrará não apenas em adicionar novas sanções, mas em garantir que haja um esforço conjunto para reprimir a evasão, a quebra de sanções, qualquer tentativa de qualquer país de ajudar a Rússia basicamente a minar, enfraquecer ou contornar as sanções”, explicou.

15h41 – Privatização da Eletrobras (ELET3;ELET6) ainda não tem data, afirma CEO

Rodrigo Limp, presidente da estatal, disse a analistas de mercado, em teleconferência, nesta terça (22), que a empresa “obteve a primeira deliberação do TCU em fevereiro referente ao valor da outorga”.

Segundo o executivo, o TCU está trabalhando na segunda etapa, que envolve modelagem, valuation e preço mínimo. “Não temos informação de quando será a deliberação do tribunal (para a privatização). Não temos informação de quando será apreciado pelo tribunal”, complementou.

15h35 – PetroReconcavo (RECV3) confirma, em fato relevante, proposta de aquisição do polo Bahia Terra em conjunto com a Eneva (ENEV3)

Notícia já havia circulado mais cedo, pelo Brazil Journal. As negociações das ações das duas companhias estão interrompidas por conta da publicação do fato relevante.

“A efetiva realização da potencial aquisição, assim como seus termos e condições, montante envolvido, a estrutura final da operação do ativo entre a Companhia e a Eneva, estão sujeitas à aceitação da oferta pela Petrobras, à negociação e celebração do contrato de compra e venda e outros instrumentos relacionados à aquisição, às aprovações legais e regulatórias competentes”, comenta a companhia.

15h31 – Governo ucraniano vê China em “posição neutra” na guerra até o momento

A percepção foi passada por Andriy Yermak, chefe de gabinete do presidente da Ucrânia, Volodymyr Zelensky. Segundo a Reuters, ele espera um diálogo “muito em breve” entre Zelensky e o presidente chinês, Xi Jinping.

“Até agora vimos a posição neutra da China. E acreditamos que a China deveria desempenhar um papel atuante para o fim desta guerra e para a construção de um novo sistema de segurança global”, disse. “Tratamos a China com o maior respeito e esperamos que ela desempenhe um papel proativo”.

15h10 – Olaf Scholz diz que efeitos das sanções à Rússia estão ficando “mais dramáticos a cada dia”

Chanceler alemão ressaltou que cortar o fornecimento de energia da Rússia deve ser algo “administrável” para os países europeus, especialmente para a Alemanha, que é totalmente dependente do gás russo.

Segundo a CNN internacional, Scholz disse que a posição da Alemanha sobre a proibição da União Europeia às importações de energia russa não mudou: “isso também se aplica a muitos outros países [europeus] que são ainda mais dependentes do carvão, petróleo e gás [russos], ainda mais do que a Alemanha”, que agora batalha para o mais rápido possível se ver livre dessa dependência.

15h02 – Goldman Sachs projeta que BC promova mais dois aumentos para a Selic em 2022; cortes devem vir só em 2023

Diante do cenário atual, com alta da inflação e choque dos preços das commodities, a projeção é que o BC aumente a Selic em 100 pontos-base na reunião de maio, para 12,75%, e “possivelmente um aumento final de 25bp-50bp na reunião de junho, para uma taxa terminal de 13,00%-13,25%”.

“Nossa convicção na alta de junho diminuiu após a ata. Em todos os casos, esperamos que o Copom espere até o início de 2023 para começar a cortar as taxas”, ressalta.

14h43 – XP projeta “fortes resultados” da Positivo (POSI3) no 4T21; balanço será divulgado após fechamento

A Positivo terá uma queda substancial do lucro líquido, na ordem de 87%, segundo a XP, indo a R$ 19 milhões (de R$ 150 milhões no 4T20). Mas o Ebitda deve avançar 30%, para R$ 97 milhões, com margem estável de 8,4%; e a receita líquida, outros 31%, para R$ 1,158 bilhão, “impulsionado principalmente pelos setores corporativo e público (esperamos uma receita bruta de ~R$60 milhões nas urnas neste trimestre), apesar da contração do segmento de varejo no trimestre”.

No momento, o ativo avança 4,97%, indo a R$ 8,02.

14h31 – Por fusão, Localiza (RENT3) e Unidas (LCAM3) buscam comprador para desinvestimento acordado com o Cade

A diretoria da Unidas afirmou que mantém a estratégia de buscar crescimento com ampliação de margem, e que ainda não há autorização para pensar em uma estratégia conjunta com a Localiza até a decisão final do Cade sobre a fusão de ambas.

A aprovação pelo Cade ocorreu em dezembro, e transitou em julgado na semana passada. Agora, a diretoria afirma que Localiza e Unidas buscam um comprador para o desinvestimento negociado com o Cade.

Depois disso, a aprovação ainda precisaria ser ratificada pelo Cade para a conclusão do acordo. A expectativa é que isso ocorra “ao longo das próximas semanas e meses”, sendo difícil precisar um prazo, afirmou a diretoria.

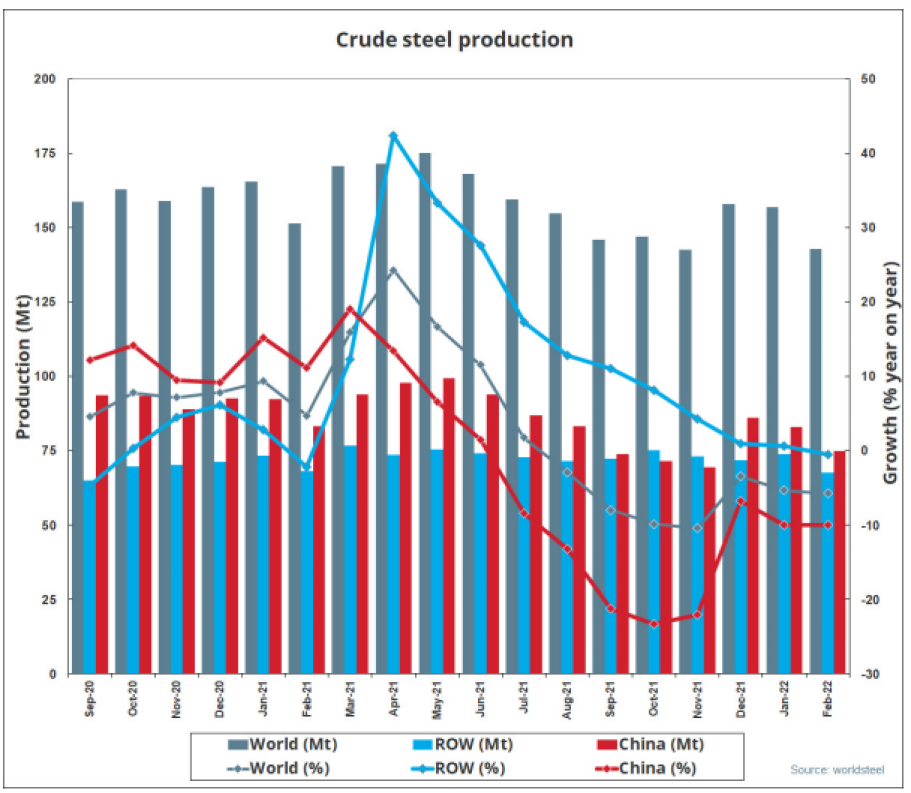

14h22 – Produção mundial de aço bruto em fevereiro cai 5,7% na base anual

A informação é um compilado dos 64 países que reportam à World Steel Association. Foram 142,7 milhões de toneladas (Mt) em fevereiro de 2022, contra 151,4 mt em fevereiro de 2021.

Ásia, Oceania e América do Sul apresentaram as maiores, em torno de 7% cada região. A China, maior produtora, viu o total cair 10,0%, para uma estimativa de 75 mt. O Brasil recuou 6,9%, para 2,7 mt em fevereiro de 2022.

14h15 – Bolsas europeias fecham em alta, lideradas por setor financeiro

A perspectiva de aumentos mais agressivos nas taxas de juros dos bancos centrais do continente elevou as ações dos bancos europeus e permitiu ganhos nos principais mercados.

Mas a guerra na Ucrânia ainda é uma preocupação, a dois dias de completar um mês de duração e sem perspectivas concretas de qualquer acordo diplomático.

- Stoxx 600: +0,84%;

- DAX (Frankfurt): +1,02%;

- FTSE 100 (Londres): +0,46%;

- CAC 40 (Paris): +1,17%;

- IBEX 35 (Madri): +1,17%;

- FTSE MIB (Milão): +0,98%

14h13 – Após pandemia, provisões vêm se normalizando, diz Unidas (LCAM3)

Em teleconferência para apresentação de resultados, a diretoria da Unidas afirmou que a PDD (provisão para devedores duvidosos) ficou pior no quarto trimestre de 2021 em comparação com o quarto trimestre de 2020 porque o provisionamento havia sido muito alto por conta da pandemia. Mas afirmou que houve reversões no terceiro e quarto trimestre por conta de impacto menor do que o esperado. Agora, o cenário está mais normalizado, afirmou a diretoria.

14h05 – Bradesco BBI prevê Selic em 13,25%, com mais duas altas este ano

Segundo a análise, a ata de hoje do Banco Central foi clara em sua mensagem de uma taxa final em 12,75% e, para minimizar as incertezas à frente, quer chegar a esse nível mais rápido do que o esperado, por meio de uma alta final de 100bps na reunião em 4 de maio.

Entretanto, dada a inflação em alta e o cenário incerto (preços do petróleo e de outras commodities, conflitos geopolíticos, desafios fiscais, eleições à frente), “continuamos acreditando que o BC precisará fazer um ajuste adicional de 50bps após a reunião de maio, levando a taxa Selic a 13,25%”.

13h57 – Com entrega maior pelas montadoras, Unidas (LCAM3) espera mais vendas a partir do final do 2º trimestre

A empresa afirmou que tem expectativa de volume maior de vendas a partir do final do segundo trimestre por conta do recebimento de carros neste ano, reforçando que as montadoras estão confiantes quanto a uma entrega maior do que no ano passado.

13h53 – XP espera resultados neutros da Even (EVEN3); empresa divulga balanço do 4T21 após fechamento

A Even até vai reverter prejuízo em lucro (prejuízo de R$ 89 milhões no 4T20 contra lucro de R$ 53 milhões no 4T21), diz a XP, mas a receita líquida deve cair 5%, para R$ 431 milhões, e a margem bruta ajustada deve perder 1,7 pontos percentuais na base anual.

No momento, o ativo sobe 0,82%, indo a R$ 6,14.

13h48 – Margens estão pressionadas por custos de manutenção de frota mais velha que o normal, diz Unidas (LCAM3)

Em teleconferência para apresentação de resultados, Marco Tulio de Carvalho, CFO da Unidas, afirmou que a idade média da frota para aluguel está mais alta do que o normal, o que traz custos maiores de manutenção. Os carros para venda também estão mais velhos do que o normal, o que eleva o custo de preparação dos veículos. Esses fatores pressionam as margens neste trimestre, que tendem a cair com a renovação da frota.

Leia também:

Já Luís Fernando Porto, CEO da Unidas, afirmou que a empresa se preparou com investimentos em estrutura de unidades para uma entrega maior de carros nos próximos trimestres, elevando a alavancagem operacional e as margens nos próximos trimestres.

A empresa afirmou, no entanto, que também foram fechadas unidades que tiveram um desempenho abaixo do adequado para novos e seminovos, algumas das quais deverão ser reabertas em 2022.

13h43 – Apenas índice de Materiais Básicos (IMAT) opera em baixa, com menos 0,62%

Todos os outros estão no azul, neste momento. Imobiliário (IMOB) lidera, com alta de 3,17% ; seguido por Financeiro (IFNC), com mais 2,27%; Consumo (ICON), com mais 2,13%; Utilidade Pública (UTIL), subindo 1,88%; Energia Elétrica (IEE), com alta de 1,67%; e Industrial (INDX), avançando 0,74%.

13h41 – Vendas menores de carros na Rússia devem compensar por menos peças vindas da Ucrânia, aponta (LCAM3)

Em teleconferência com analistas, a diretoria da Unidas afirmou que não há nenhuma expectativa de mudanças quanto às previsões de recebimento de carros das montadoras, apesar de notícias sobre falta de componentes fundamentais vindos da Ucrânia.

Nos últimos anos, o mercado vem sendo pressionado pela falta de peças. A diretoria afirmou que as montadoras vêm afirmando que a queda, ou mesmo paralisação, do mercado de carros da Rússia é o suficiente para compensar pelas faltas de peças vindas da Ucrânia.

13h35 – JBS (JBSS3) vê repasse de custos aos produtos com guerra mais lento no Brasil que exterior

13h31 – Bank Of America afirma que Brasil é o mercado favorito na América Latina

O país se beneficia por uma união de fatores, incluindo a pouca exposição aos problemas gerados para a Rússia com a guerra, em termos de mercado; alta de preços de commodities podem ser algo positivo para os negócios; Selic subindo perto da máxima esperada; e substancial exposição de commodities no mercado de ações.

Mas há riscos: inflação alta, eleições em outubro, erros de política monetária e alta do preço e escassez de fertilizantes (20% importados da Rússia).

HORA DO MERCADO

13h14 – Ibovespa avança 0,93%, a 117.230 pontos

O Ibovespa avançava nesta terça-feira, em meio aos ganhos das ações nos Estados Unidos e à medida que o mercado local digeria o conteúdo da ata da última reunião de política monetária do Banco Central (BC).

Os bancos puxavam o avanço do índice, com ganhos de cerca de 1,5% e 2% para Santander Brasil (SANB11), Itaú (ITUB4), Bradesco (BBDC4) e Banco do Brasil (BBAS3). Os investidores repercutem a ata do Comitê de Política Monetária (Copom), que reiterou a intenção de subir a Selic – atualmente em 11,75% – em 1 p.p. em seu próximo encontro, e disse que está pronto para ajustar a intensidade do aperto caso o cenário evolua desfavoravelmente.

Os ganhos das ações por aqui estavam em linha com a alta dos três principais índices de Wall Street, que também eram impulsionados pelos bancos, também em meio às apostas de que o Federal Reserve pode acelerar o ritmo de alta de juros em sua reunião de política monetária de maio. Na semana passada, o Fed aumentou os custos dos empréstimos pela primeira vez desde 2018, em 0,25 ponto.

Mesmo tendendo a sofrer em um cenário de alta de juros, tech como Locaweb (LWSA3) e a fintech Banco Inter (BIDI11) avançavam cerca de 6%. Papéis de crescimento registravam alta forte, ajudados por exterior positivo e após queda na segunda.

A Eneva (ENEV3) avançava cerca de 6% após os resultados do quarto trimestre, em que a companhia teve lucro líquido de R$ 489,4 milhões de outubro a dezembro, 28,7% abaixo do registrado em igual período do ano anterior.

Já a Vale (VALE3) e siderúrgicas caíam, com VALE3 em baixa de cerca de 2,5%, seguindo os futuros do minério de ferro em Dalian, na China, que recuaram 3,6%, diante das medidas de controle devido ao recente aumento nos casos de Covid-19 no país, o que afetou transporte, produção e níveis de demanda.

A Petrobras (PETR3;PETR4), por sua vez, registrava leve queda, com baixa de cerca de 0,6% para as ações PN, em uma sessão de baixa de cerca de 1% para o contrato futuro do petróleo brent para maio. O petróleo passou a queda, após disparada na véspera sob influência de uma potencial proibição da União Europeia ao petróleo russo e preocupações por causa de um ataque a estruturas da commodity na Arábia Saudita.

No mercado de câmbio, o dólar saiu das mínimas, mas ainda registra queda, com baixa de 0,15%, com a divisa comercial a R$ 4,937 na compra e na venda, em meio ao cenário de alta de juros por aqui.

No mercado de juros futuros, contratos mais curtos e longos sobem: DIF23, +0,07 pp, a 12,99%; DIF25, + 0,02 pp, a 12,22%; DIF27, alta de 0,03 pp, a 12,01%; DIF29 +0,03 pp, a 12,13%.

12h55 – Evergrande promete anúncio de plano de reestruturação até final de julho

12h51 – Argentina tem aval do FMI para nova abordagem da dívida

Por conta da guerra na Ucrânia, o Conselho Executivo do Fundo se reunirá na sexta-feira (25) para discutir o pedido da Argentina de apoio do FMI a uma nova abordagem da dívida.

O Fundo explicou que as autoridades argentinas informaram ao FMI “que combinarão as obrigações da dívida com vencimento em 21 e 22 de março em uma única recompra antes de 31 de março. A decisão do governo, que não requer a aprovação do Conselho Executivo do FMI, é consistente com as regras do FMI e com a Argentina mantendo-se em dia com seus pagamentos ao Fundo e, portanto, não incorrendo em atrasos”.

12h49 – Tribunal dos EUA dá sinal verde para Latam iniciar votação do plano de Chapter 11

12h32 – Bank Of America projeta Selic terminal em 13,25% até junho deste ano

Dada a resiliência da alta inflação de curto prazo e projeção do BofA acima da meta média para a inflação de 2023 (projetada em 4%), o banco ainda espera que o BC suba mais duas vezes a Selic.

Em maio, deve subir mais 100bps, seguido de alta final de 50bps em junho, levando a Selic para 13,25% a.a. O BopfA mantém a projeção para o ano de 2023 em 10,5% ao ano.

12h19 – Coreia do Norte e Rússia desenvolvem relações

Ambos os países, que possuem armas nucleares, mobilizaram seus ministérios das Relações Exteriores para promover a aproximação, com a Rússia cada vez mais isolada e buscando apoio no oriente. Segundo a Reuters, o embaixador da Coreia do Norte na Rússia discutiu o desenvolvimento de relações bilaterais “no contexto das mudanças que acontecem na arena internacional”.

12h12 – EUA e a OTAN acreditam que Bielorrússia poderia entrar militarmente na guerra

É cada vez mais “provável” que a Bielorrússia, aliada de primeira hora da Rússia, se junte a Putin na guerra contra a Ucrânia, de acordo com a CNN internacional, ouvindo fontes dentro da OTAN. “Putin precisa de apoio. Qualquer coisa ajudaria”, explicou um militar da Aliança.

“Não se trata do que [Alexander] Lukashenko quer”, seguiu, referindo-se ao presidente bielorrusso. “A questão é: Putin quer outro país instável na região?”.

Na opinião da fonte, isso terá menos impacto militar do que geopoliticamente, dadas as implicações de que a guerra passaria a ter três países envolvidos.

12h04 – Polônia sugere que Rússia seja excluída do G20 e recebe uma “resposta positiva”

De acordo com a Reuters, o ministro polonês de Desenvolvimento Econômico e Tecnologia, Piotr Nowak, explicou que o assunto deve ser encaminhado ao presidente norte-americano Joe Biden.

Nowak afirmou que Gina Raimondo, secretária de Comércio dos EUA, estava na reunião semana passada, quando a proposta foi feita. Mas a Reuters não conseguiu uma resposta do Departamento de Comércio dos EUA.

Tal medida, se concretizada, retiraria mais privilégios comerciais da Rússia.

11h56 – Produção total da Petrobras (PETR3;PETR4) cai 4,9% em fevereiro ante janeiro, diz ANP

11h47 – Eneva (ENEV3) deve participar de quatro leilões de energia no ano

A Eneva (ENEV3) informou a analistas de mercado do balanço do 4T21 e 2021, nesta terça (22), que avalia participar dos quatro leilões de geração programados pela Aneel (Agência Nacional de energia Elétrica) os quais estão previstos a contratação de energia termelétrica, sendo um de energia nova, dois de reserva de capacidade e um para suprimento de sistemas isolados. Todos esses leilões estão previstos de ocorrer no segundo semestre de 2022.

11h41 – Zelensky fala com Papa Francisco e pede mais sanções ao parlamento italiano

O presidente ucraniano, Volodymyr Zelensky, falou hoje em sessão do parlamento italiano e pediu “mais sanções, mais pressão” contra a Rússia: “a Ucrânia para as forças russas é o muro que os separa da Europa. Os bárbaros não devem passar”.

“Precisamos de mais sanções, mais pressão para que a Rússia não tenha reservas de mercenários na Líbia, mas para que a Rússia busque a paz “, acrescentou. “Vocês sabem quem trouxe a guerra para a Ucrânia. Quase todos eles usam a Itália como um resort de férias. Portanto, não sejam um resort para eles. Bloqueie suas propriedades, confisque suas contas, seus iates”, implorou.

Mais cedo, Zelensky revelou também uma conversa com o Papa Francisco: “disse a Sua Santidade sobre a difícil situação humanitária e o bloqueio dos corredores de resgate pelas tropas russas. O papel mediador da Santa Sé para o fim do sofrimento humano seria apreciado. Obrigado pelas orações pela Ucrânia e pela paz”.

Talked to @Pontifex. Told His Holiness about the difficult humanitarian situation and the blocking of rescue corridors by Russian troops. The mediating role of the Holy See in ending human suffering would be appreciated. Thanked for the prayers for Ukraine and peace. pic.twitter.com/wj4hmrTRGd

— Volodymyr Zelenskyy / Володимир Зеленський (@ZelenskyyUa) March 22, 2022

11h36 – Truxt e Miles são os primeiros acionistas da brMalls (BRML3) a manifestar publicamente apoio à fusão com a Aliansce Sonae (ALSO3)

As gestoras de ativos Truxt e Miles Capital têm juntas menos de 5% do capital da brMalls.

O Bradesco BBI lembra que o limite mínimo de aceitação para aprovar a fusão é de 50% do capital, o que representa um desafio para a Aliansce Sonae conseguir quórum significativo na assembleia.

“A BRML3 teve um desempenho inferior nos últimos dias e atualmente está sendo negociada com um desconto de 8,4% em relação à troca proposta pela Newco, o que implica que o mercado vê uma probabilidade menor de aprovação do negócio”, lembra o BBI. “No entanto, ainda achamos que a fusão faz sentido estratégico e é provavelmente a melhor opção para os acionistas da brMalls, e vemos espaço para que isso aconteça”.

11h28 – Eneva (ENEV3) prevê menor despacho térmico no 1º semestre

Marcelo Habibe, CFO da Eneva (ENEV3), em apresentação a analistas de mercado do balanço do 4T21 e 2021, nesta terça (22), disse que houve melhoria do cenário hidrológico e também redução no consumo de energia – ambos impactaram o PLD (preço de liquidação de diferenças) médio do quarto trimestre do ano passado e reduziram necessidade de despacho térmico no período.

A empresa, que tem atuação na geração por termelétrica, prevê menor despacho térmico projetado para o ano de 2022.

O CFO explicou que o cenário atual aponta para baixo despacho térmico devido os reservatórios do Subsistema Norte terem 98% de EARM (energia armazenada) e geração hidrelétrica no Subsistema Norte 2x a níveis do mesmo período em anos anteriores, ocupando praticamente toda capacidade de transmissão e atendendo integralmente demanda do submercado.

11h22 – Itaú espera que Copom leve Selic a 13,75%, em três aumentos este ano

De acordo com a análise, o “plano de jogo era aumentar a Selic em mais 100 pontos-base na próxima reunião de política monetária, e encerrar o processo, com o ciclo terminando em 12,75% ao ano. Mas o Copom também reconhece que, caso o cenário prospectivo mostre mais deterioração, aumentaria um pouco mais a taxa Selic, mais profundamente em território contracionista”.

Entretanto, o aumento dos preços das matérias-primas, que impacta na inflação, deve fazer o Comitê ter outra dinâmica: “esperamos agora que o Copom leve a taxa básica para 13,75% ao ano, em três parcelas (100pb+50pb+50pb). Anteriormente, tínhamos 13% ao ano (100pb+25pb)”.

11h14 – “Essa guerra não pode ser vencida”, disse secretário-geral da ONU

António Guterres afirmou que “mais cedo ou mais tarde terá que passar dos campos de batalha para a mesa da paz”.

E acrescentou: “isso é inevitável. A única questão é quantas vidas mais devem ser perdidas? Quantas bombas mais devem cair? Quantos casais devem ser destruídos ou muitos mais ucranianos e russos serão mortos?”.

Guterres ainda disse que os preços “vertiginosos” de alimentos, energia e fertilizantes estão “ameaçando gerar em uma crise global de fome”, com impacto mais profundo em países em desenvolvimento.

11h11 – Ibovespa sobe 0,98%, aos 117.296 pontos; dólar volta a cair

As techs lideram as altas do índice nesta manhã, mesmo com os juros futuros subindo após a alta do Copo. Locaweb (LWSA3) sobe mais de 7% e lidera os ganhos do índice, seguida por Positivo (POSI3), em alta de 6,68% e Banco Inter (BIDI11), avançando mais de 5%. Poucos papéis do Ibovespa operam em baixa hoje, porém são ações de peso, que limitam os ganhos do Ibovespa.

Vale (VALE3) lidera as baixas da carteira, acompanhando uma queda de mais de 2% nos preços internacionais do minério de ferro. O papel, que se reaproximava dos R$ 100, agora recua 1,68%, a R$ 97,10. Petrobras também recua hoje, com incertezas sobre o futuro da gestão da companhia e a baixa nos preços do petróleo na sessão de hoje. As ações PETR3 recuam 1,6% enquanto PETR4 cai 1%.

Em Nova York, os índices de recuperam da véspera, com o Dow Jones subindo 0,83%, enquanto S&P 500 e Nasdaq sobem, respectivamente, 0,83% e 1,24%. O mercado americano segue volátil e no aguardo de novas informações sobre o futuro da política monetária nos Estados Unidos. Os investidores também continuam acompanhando a guerra na Ucrânia – negociações entre autoridades russas e ucranianas não têm avançado e os bombardeios continuam.

O dólar comercial segue em baixa, depois de fechar a sessão de ontem na menor cotação em oito meses. A moeda americana recua 0,45%, a R$ 4,921 na compra e R$ 4,922 na venda.

Os juros futuros sobem após a divulgação da ata do Comitê de Política Monetária (Copom) agora pela manhã. O Banco Central voltou a dizer que está pronto para adotar uma política monetária mais agressiva caso a inflação persista. Contratos mais curtos e longos sobem: DIF23, +0,06 pp, a 12,98%; DIF25, + 0,04 pp, a 12,24%; DIF27, alta de 0,06 pp, a 12,04%; DIF29 +0,05 pp, a 12,15%.

11h02 – Vale (VALE3) vai fornecer à Northvolt produtos de baixo carbono de níquel para a produção de baterias de lítio

A Vale Canadá e a produtora de baterias de íon-lítio Northvolt AB anunciaram hoje um acordo plurianual. A Northvolt é uma empresa sueca e fabrica baterias para veículos elétricos.

“O acordo reafirma a posição da Vale como fornecedora preferencial para a indústria de veículos elétricos em rápido crescimento e se alinha com o imperativo da Northvolt de minimizar as emissões de carbono e outros impactos ambientais na cadeia de valor das baterias”, explica a Vale, em comunicado.

A empresa multinacional brasileira é líder global na produção de produtos de níquel de baixo carbono e alta pureza.

10h52 – Programa Metano Zero do governo federal pode beneficiar Raízen (RAIZ4) e Vibra (VBBR3), segundo Bradesco BBI

O programa foi lançado ontem (21) com medidas de incentivo à produção e uso do biometano, com isenção de impostos para produtores que utilizam resíduos urbanos e agrícolas para produzir combustível. O metano também foi incluído no mercado de créditos de carbono, iniciativa inédita em todo o mundo.

Tanto a Raízen quanto a Vibra possuem projetos de biometano e podem se beneficiar com tais medidas. A exposição da Vibra vem de sua parceria com a ZEG Biogás, empresa focada em soluções de biogás, enquanto a Raízen planeja construir 38 usinas de biogás nos próximos 10 anos. “O biometano deve ser uma das próximas grandes indústrias de energia do Brasil”, de acordo com o BBI.

10h50 – Negociações entre Rússia e Ucrânia continuam, mas os dois lados seguem trocando acusações

“A guerra definitivamente não é sobre território, comércio ou embargos de petróleo. A Ucrânia está lutando há 27 dias por sua liberdade, contra a invasão da barbárie, desumanidade e massacre de civis. Contra tudo que simboliza o ‘mundo russo’. Coragem para nossos heróis e cidades”, escreveu Mykhailo Podolyak, membro da delegação ucraniana nas negociações de paz com a Rússia.

O tuíte é mais uma amostra de como as negociações andam azedando entre os dois países. Ontem, o Kremlin acusou Kiev de atrasar as negociações ao apresentar propostas inaceitáveis para a Rússia. Já a Ucrânia disse que está disposta a negociar, mas não vai se render ou aceitar ultimatos russos.

Além disso, o presidente ucraniano, Volodymyr Zelenskiy, afirmou que não seria possível negociar sem encontrar seu colega russo, Vladimir Putin, enquanto a Rússia diz que só avança a esse ponto se a Ucrânia recuar em algumas questões, como a entrada na União Europeia e na OTAN e o reconhecimento da independência de Donetsk e Lugansk.

The war is definitely not over territory, trade or oil embargoes. 🇺🇦 is fighting for the 27th day for its freedom, against the invasion of barbarism, inhumanity & massacre of civilians. Against everything that symbolizes the "Russian world". Fortitude to our heroes & cities. pic.twitter.com/DAhjXJkzQx

— Михайло Подоляк (@Podolyak_M) March 22, 2022

10h40 – Membro da equipe de Paulo Guedes é possível nome para presidência da Petrobras (PETR3; PETR4); Bradesco BBI aposta em fundo de estabilização de preços

Caio Paes de Andrade é chefe da Secretaria Especial de Desburocratização e assessor do ministro da Economia Paulo Guedes. Segundo o jornal Valor Econômico, ele surge como outro possível candidato ao cargo de presidente da Petrobras. O mandato do general Joaquim Silva e Luna termina em 13 de abril, data da eleição do novo conselho de administração da empresa. O governo federal, acionista majoritário, quer mudar o comando.

Mas para o BBI, quem vai assumir o cargo deverá acompanhar o que será feito em relação à política de preços, independentemente de quem seja eleito: “entendemos que os atuais gestores da empresa estão seguindo rigorosamente a lei do Brasil, seguindo a dinâmica do mercado sem comprometer as finanças da empresa. A maneira mais eficaz de resolver a questão do preço do combustível no Brasil é aprovar um fundo temporário de estabilização de combustível ou subsídios temporários para períodos de estresse no preço do petróleo/cambio”.

10h34 – JBS (JBSS3) diz que trabalha para suprir frango a mercados que eram da Ucrânia

Wesley Batista Filho, presidente da JBS (JBSS3) na América Latina, afirmou que o frango vem se tornando uma “ótima opção” de proteína em um momento de redução da renda no Brasil. Assim, a demanda interna vem aumentando por produtos da Seara.

No mercado externo, ressaltou que a Ucrânia é exportadora não só de grãos, mas de frango, e que a JBS vem trabalhando para suprir mercados para os quais o país exportava.

10h32 – Listagem dos EUA continua prioridade, diz JBS, sem mencionar prazo

Questionado sobre os planos para a listagem da JBS (JBSS3) nos Estados Unidos, o CEO Gilberto Tomazoni afirmou que o grande objetivo da listagem da empresa nos EUA é destravar valor para os acionistas, e que nunca deixou de ser uma prioridade. Mas disse que é necessário que o procedimento seja feito no momento certo e não mencionou uma possível data para o procedimento.

André Nogueira, presidente da JBS na América do Norte, afirmou que o fator mais importante da operação nos Estados Unidos é o consumo global, já que o país é um grande exportador. Ele destacou que a Ásia vem sendo um fator de demanda muito importante, e que esta deve subir conforme a pandemia de Covid fica para trás. Quanto a preços, disse que estes devem ficar elevados neste ano por conta da demanda, mas não tanto quanto aqueles do ano passado.

Agora, diz que observa como o investidor reagirá à redução de estímulos nos Estados Unidos e à inflação de diversas áreas, com destaque para a gasolina.

10h31 – Todos os setores da bolsa sobem nesta terça-feira, com destaque para imobiliário

O índice IMOB avança 2,79%, aos 733,22 pontos.

10h30 – Bolsas em Nova York abrem em alta nesta terça-feira

- Dow Jones avança 0,54%

- S&P 500 sobe 0,37%

- Nasdaq abre em alta de 0,3%

10h28 – Ações ordinárias da brMalls (BRML3) avançam 2,92%, R$ 8,80, com notícia de que acionistas pediram convocação de assembleia para votar fusão

10h25 – Ações ordinárias da Eneva (ENEV3) sobem 6,42%,a R$ 14,25, após a elétrica reportar melhor Ebitda trimestral de sua história

10h24 – Lula (PT) volta a afirmar que se eleito vai “abrasileirar” o preço dos combustíveis

Em entrevista à Rádio Som Maior (SC), o ex-presidente e líder nas pesquisas de intenção de voto, afirmou que não há razão “para ter o preço da gasolina dolarizado” e, mais uma vez, ressaltou a importância da construção de novas refinarias no país.

“Se destruiu a BR [Distribuidora]. Hoje nós temos 392 empresas importando gasolina dos EUA, a preço de dólar, quando nossa gasolina é produzida em real. É importante que o preço da gasolina seja em função da nossa moeda, do custo real”, disse.

Além disso, o pré-candidato mais cedo reafirmou a pretensão de formar chapa com o ex-governador de SP, Geraldo Alckmin, que se filia ao PSB nesta quarta (23): “o fato de ser adversário não quer dizer que você é inimigo. O Alckmin está se filiando ao PSB, os partidos e nós ainda vamos ter que conversar e eu ainda estou definindo a candidatura. Se nos aliarmos e ganharmos as eleições, tenho certeza que podemos fazer um grande governo”.

O fato de ser adversário não quer dizer que você é inimigo. O Alckmin está se filiando ao PSB, os partidos e nós ainda vamos ter que conversar e eu ainda estou definindo a candidatura. Se nos aliarmos e ganharmos as eleições, tenho certeza que podemos fazer um grande governo.

— Lula (@LulaOficial) March 22, 2022

10h20 – Papéis ON da Unidas (LCAM3) avançam 1,47%, R$ 24,92, após balanço

10h19 – Apenas quatro ações do Ibovespa operam em queda neste momento, entre elas Vale (VALE3)

10h18 – Ações da JBS (JBSS3) sobem 2,37%, a R$ 38,51, após bater vários recordes positivos no 4T21

10h17 – Ibovespa amplia ganhos e sobe 1,05%, aos 117.379 pontos

10h15 – Dólar comercial segue em baixa e recua 0,71%, a R$ 4,909 na compra e R$ 4,910 na venda

10h11 – As ações da Petrobras (PETR3;PETR4) sobem, respectivamente, +0,12%, a R$ 34,31, e +0,13%, a R$ 31,80, acompanhando alta do petróleo no mercado internacional

10h10 – Ibovespa sobe 0,78%, aos 117.061 pontos, após encerramento dos leilões

10h07 – Ação ON da Vale (VALE3) abre em baixa de 0,44%, R$ 98,38, após alta de quase 3% da véspera

10h05 – Ibovespa sobe 0,35%, aos 116.562 pontos, com papéis ainda em leilão

10h – Repasses de preços por guerra na Ucrânia são mais lentos no Brasil do que no mercado internacional, diz JBS

André Nogueira, presidente da JBS (JBSS3) na América do Norte, destacou a alta do preço do trigo, que teve alta especialmente forte com a guerra na Europa, trazendo dificuldade de repassar preços de grãos para o continente europeu. Nos Estados Unidos, há demanda muito forte no mercado doméstico e nos itens de exportação. O executivo destacou as margens fortes na carne de frango por conta da demanda aquecida.

Nogueira afirmou que tem havido esforço da empresa para repassar os preços, mas com repasses mais lentos no Brasil e mais rápidos no internacional.

9h57 – Guerra na Ucrânia pressiona Seara no primeiro trimestre, mas safrinha no Brasil pode atenuar efeito, diz JBS

Em teleconferência de apresentação de resultados, Wesley Batista Filho, presidente da JBS (JBSS3) na América Latina, reconheceu que a guerra na Ucrânia traz pressão de preços dos grãos, principalmente na primeira metade do ano. Isso deve pressionar o mercado e as margens da empresa. O executivo destacou a inflação de custos na unidade Seara.

Batista afirmou, no entanto, que a produção de grãos terá uma safrinha no Brasil até a primeira metade do ano, com boa perspectiva. Assim, disse ver um desafio especialmente grande no primeiro trimestre, e mais suave no segundo trimestre. O impacto da alta dos preços, no entanto, deve se estender por todo o ano. Este fator se soma a um dólar mais fraco, o que traz um primeiro trimestre especialmente desafiador para a Seara.

9h52 – IGB Eletrônica (IGBR3): STF vai decidir disputa entre Apple e Gradiente sobre uso da marca “Iphone” no Brasil

A IGB Eletrônica, em recuperação judicial, informou que em 17 de março de 2022, o Supremo Tribunal Federal (STF), por unanimidade, deu provimento ao Recurso Extraordinário com Agravo (ARE) 1.266.095, reconhecendo a repercussão geral e a constitucionalidade da discussão acerca da propriedade da marca “Iphone” no país.

Em virtude dessa decisão, o recurso extraordinário anteriormente interposto pela companhia será julgado pelo STF, em data ainda não estabelecida pela corte.

A dona da Gradiente lembra que não houve qualquer decisão quanto ao mérito do processo e não há qualquer garantia de ganho futuro para a companhia, razão pela qual a empresa não faz qualquer tipo de lançamento contábil ou projeção em suas demonstrações financeiras.

A IGB ressalta que a questão primordial do caso não é a busca de qualquer compensação pecuniária ou remuneração, mas sim salvaguardar seus direitos de registro sobre a marca.

9h49 – Demanda nos Estados Unidos por proteínas continua “fortíssima”, diz JBS

André Nogueira, presidente da JBS (JBSS3) na América do Norte, afirmou que os últimos anos vêm sendo de grandes incertezas, ressaltando a guerra na Europa, que traz riscos humanitários e impactos na cadeia de produção, em grãos e transporte, além de uma perspectiva de redução de incentivos nos Estados Unidos e pressão inflacionária forte.

Apesar disso, afirmou que a demanda nos Estados Unidos e nos mercados para os quais o país importa continua “fortíssima” para as três proteínas (carne de boi, frango e porco). Ele ressaltou que a produção de carne de vaca nos EUA e de porco serão mais de 1% menores do que a do ano passado, mas a de frango será 0,7% maior. Este fator poderá impulsionar os preços, disse. As vendas para as três proteínas vêm sendo, no trimestre atual, maiores do que aquelas do mesmo período do ano passado, o que deve impulsionar as margens.

9h46 – Fusões e aquisições recentes podem acrescentar US$ 2 bilhões ao faturamento, diz JBS

Em teleconferência com analistas, Gilberto Tomazoni, CEO da JBS (JBSS3), afirmou que fusões e aquisições recentes da empresa deverão representar mais US$ 2 bilhões de acréscimo no faturamento, com base no esperado pelo projeto da decisão de compra.

Mas ele ressaltou que a empresa vem observando resultados acima daqueles previstos durante a compra. Ele afirmou que uma vantagem competitiva da empresa é a capacidade de integrar os negócios rapidamente à empresa.

9h42 – JBS (JBSS3) tem trimestre forte, mas todos estão de olho no 1T22, diz Morgan Stanley

O Ebitda ficou 8% acima das projeções do banco. Assim como ocorreu em resultados anteriores, foi outro sólido trimestre para sua principal divisão (USA Beef), o que para o Morgan não foi uma grande surpresa.

Olhando para o futuro, o banco está particularmente interessado na perspectiva de rentabilidade para o 1T22 (para o qual permanece bastante construtivo).

Morgan Stanley permanece overweight em JBS, com preço-alvo de R$ 68.

9h36 – Projeto abre brecha para intervir na Petrobras (PETR3;PETR4), dizem empresas do setor

9h30 – Produção de aço chinesa está em alta, mas preocupações com Covid-19 permanecem, destaca BBI

Os preços do minério de ferro permaneceram acima de US$ 145 por tonelada nos últimos dias, sustentados por: recuperação da produção de aço na China; preços do aço doméstico um pouco mais altos; estoques de minério de ferro e aços acabados ligeiramente mais baixos. Por outro lado, mantêm-se as preocupações quanto aos impactos da propagação do Covid-19 no setor.

Para os analistas, as medidas rígidas de contenção da Covid-19 em andamento não devem diminuir no curto prazo, o que pode afetar os mercados de aço e minério de ferro, embora as medidas de estímulo do governo chinês em andamento possam sustentar os investimentos em um período de demanda sazonalmente mais forte, no segundo trimestre.

9h29 – Receita tarifárias dos bancos podem sofrer pressão com avanço do Pix, diz BBI

O Bradesco BBI mantém a visão de que, à medida que o Pix avança em termos de penetração na população brasileira e integração entre diferentes sistemas como meio de pagamento, as linhas de renda de tarifas dos bancos podem sofrer pressão.

9h27 – JBS (JBSS3) registra resultado robusto no 4T21, em linha com as expectativas da Ativa

Analistas da casa de análise comentaram que o frigorífico apresentou forte expansão de receita e Ebitda na comparação anual, com destaque para as operações nos EUA, que estão apresentando altas margens, sustentadas pelo retorno do food service e a capacidade de repasse de preços da companhia. Com isso, o lucro líquido também ficou em linha com as estimativas.

A geração de caixa foi de R$ 5,9 bilhões, levando a alavancagem para 1,52x Dívida Líquida/EBITDA, um excelente nível em perspectiva histórica. O destaque negativo ficou com as operações domésticas da JBS Brasil e da Seara, que sofreram com alta de custos das matérias primas e ainda a “vacilante demanda interna” por carne bovina, além do embargo chinês às carnes brasileiras, que perdurou ao longo do trimestre.

9h26 – Entrada da XP no segmento de middle market pode fornecer oportunidades de monetização de médio/longo prazo, avalia BBI

No entanto, analistas do Bradesco BBI acreditam que o mercado principal da XP deva continuar sendo o segmento de investimento de varejo, cujo pool de lucros é substancialmente maior.

9h24 – Eneva (ENEV3) tem um trimestre forte, avalia Itaú BBA

Itaú BBA comentou que o Ebitda ajustado da elétrica superou a estimativa e apresentou um sólido ganho em bases anuais, apesar da forte base de comparação, auxiliado por um aumento significativo nas receitas variáveis (CVUs).

O banco mantém classificação outperform para Eneva, e preço-alvo de R$ 18,60 frente a cotação de segunda-feira (21) de R$ 13,39, com base nas promissoras oportunidades de crescimento que o Itaú vislumbra para a empresa e seu sólido plano estratégico para os próximos anos.

9h21 – Unidas (LCAM3) apresenta resultados fortes, conforme esperado, diz XP

Analistas da XP comentaram que a locadora apresentou números fortes, embora dentro do esperado, com o resultado de R$ 277 milhões vindo apenas um pouco abaixo do consenso.

Eles destacaram um forte desempenho geral, com RaC compensando os volumes estáveis no trimestre com melhores preços; e aluguel de frotas continuando seu ritmo de crescimento consistente. Por fim, os analistas notaram mais um trimestre forte para a rentabilidade dos seminovos, com a margem Ebitda permanecendo em patamares elevados, refletindo maiores preços de carros usados, embora os volumes fracos tenham reduzido o faturamento da divisão.

A corretora reitera sua recomendação de compra para a Unidas, respaldados por expectativas positivas de crescimento de médio/longo prazo para o setor.

9h11 – JBS (JBSS3) reporta Ebitda 14% superior ao consenso, com margens mais fortes de carne bovina nos EUA, aponta BBI

Para analistas do banco, os resultados foram positivos, com Ebitda ajustado 14% acima do consenso e 19% acima das estimativas do BBI, impulsionado principalmente por margens Ebitda acima do esperado para as divisões de carne bovina e suína dos EUA.

A rentabilidade acima do esperado deveu-se ao CPV inferior ao esperado (principalmente de matérias-primas), que ficou 3% abaixo das estimativas, levando a margem bruta consolidada superando a perspectiva em 480 pontos-base. Por fim, o lucro líquido ficou 20% acima do consenso e 10% acima do projetado pelo BBI, principalmente graças ao EBITDA mais forte.

Bradesco BBI mantém recomendação neutra para JBS, com preço-alvo de R$ 36.

9h03 – Ibovespa futuro abre em alta de 0,18%, aos 117.350 pontos

8h56 – Embarques de distribuidores brasileiros de aços planos continuam se recuperando, aponta BBI

Analistas do banco comentaram que os embarques continuaram a melhorar em fevereiro, mas um pouco abaixo das expectativas do Inda (Instituto Nacional dos Distribuidores de Aço) e com desempenho inferior ao mercado de aços planos como um todo, sugerindo que o canal de distribuição perdeu alguma participação de mercado.

Olhando para o futuro, o Inda compartilhou uma perspectiva positiva para março, esperando que os embarques cresçam 5% na comparação mês a mês e as compras permaneçam estáveis por dia. Caso essas estimativas se concretizem, os estoques chegariam a 2,3 meses, o menor nível desde 21 de maio. Essa dinâmica (melhoria sequencial da demanda + estoques abaixo da média) pode dar suporte para a implementação do aumento de 20% nos preços anunciados para abril pelas siderúrgicas planas domésticas.

Bradesco BBI classifica a Usiminas (USIM5) como top pick, Gerdau (GGBR4) e CSN (CSNA3) como outperform.

8h45 – Eneva (ENEV3) registra receitas levemente superiores às expectativas da Ativa Investimentos

A casa de análise explica que o desempenho foi suportado pelo aumento de suas receitas fixas indexadas à inflação e receitas variáveis impactadas pelo aumento nos preços do gás natural e do carvão.

Embora compensadas em parte pelo aumento nos custos variáveis e pelo menor despacho em relação ao 4T20, os números levaram a companhia a apresentar o seu melhor Ebitda trimestral da história. No trimestre, a Ativa Investimentos destaca a relevância do upstream e da geração à carvão para a obtenção do resultado, que acredita que será bem recepcionado pelo mercado.

8h37 – JBS (JBSS3) tem 4º trimestre forte e acima das estimativas; EUA compensou performance mais fraca no Brasil, pontua XP

A XP diz que, embora dentro do esperado, a JBS apresentou bons resultados no 4T21 e 2021, com inúmeros recordes positivos. A receita líquida consolidada no 4T21 veio 5% acima das estimativas da XP, com o Ebitda ajustado 11% acima das projeções, enquanto o lucro líquido veio em linha.

As operações brasileiras seguem performando abaixo do esperado, com margens estáveis em relação ao ano anterior para Friboi, enquanto a Seara apresentou uma contração já esperada, levando a 86% do Ebitda da empresa vindo das operações no exterior.

No entanto, a principal questão agora é o ciclo do gado nos EUA e no Brasil, possivelmente em direções opostas. A empresa também anunciou o cancelamento de ações em tesouraria e um novo programa de recompra de ações. Assim, a XP restabeleceu sua recomendação de Compra em JBSS3 com preço-alvo de R$ 51,8/ação, reforçando sua posição como top pick no setor de proteínas.

8h34 – Ambev (ABEV3) está à “frente dos concorrentes”, mas não imune à desaceleração do setor, diz Credit Suisse

Embora estime um declínio de 1,5% para os volumes de cerveja do Brasil neste ano, o banco acredita que a AmBev continua bem posicionada para proteger sua participação de mercado por conta de sua impressionante execução de vendas, inovação de portfólio e recursos digitais.

Na opinião do banco, a ação é negociada com valorização assimétrica de 17x P/E-22 (contra cerca de 22x média histórica).

8h27 – Unidas (LCAM3) tem crescimento sólido, mas resultados ficam um pouco abaixo das previsões do Credit Suisse

O banco suíço diz que, à primeira vista, os resultados foram sólidos. O Ebitda consolidado de foi 3% abaixo das estimativas do banco, devido a um menor número de carros vendidos no trimestre. O Ebitda dos negócios de locação superou as projeções do banco em 8%, enquanto o lucro líquido superou as expectativas do banco em 21%.

No entanto, analistas explicam que o resultado da locadora de automóveis foi ajudado por créditos fiscais. O resultado dos negócios de locação deve-se aos estudos técnicos que reduziram a vida útil dos carros RAC utilizados para fins fiscais de 60 para 24 meses, gerando PIS/COFINS extra. Se for excluído esse efeito para melhor comparar os dados reportados, o Ebitda teria ficado aquém das expectativas em todas as linhas de negócios.

Credit Suisse mantém avaliação outperform para Unidas, com preço-alvo de R$ 33,00.

8h25 – Fleury (FLRY3): Itaú BBA mantém avaliação market perform e preço-alvo de R$ 25, após encontro com administração da empresa

O Itaú BBA destacou que a administração da empresa acredita que há espaço para crescimento orgânico e inorgânico no segmento de Diagnósticos, tendo em vista que o mercado ainda é fragmentado.

Os novos links devem ter um papel ainda mais importante na estratégia futura do Fleury, já que o objetivo é aumentar o share-of-wallet dos clientes por meio de novos serviços.

Por fim, a administração espera crescimento de receita em todos os segmentos em 2022, embora as margens possam ficar estáveis, devido à participação de novos links no negócio consolidado.

8h24 – Ata do Copom foi mais dovish que o comunicado da reunião, avalia economista

“A ata dá mais sinais de que o Copom pretende encerrar [o ciclo de aperto monetário] com a Selic em 12,75%, mas deixa a porta aberta para ir além”, afirma Gustavo Cruz, estrategista da RB Investimentos. Para ele, há mais chances da inflação persistir e a autoridade monetária encerrar o ciclo de aperto apenas em junho, com “uma alta bem menor”.

“Mas é preciso reconhecer que a ata foi escrita desenhando um cenário mais dovish, para encerrar as altas na próxima reunião de maio”, afirma Cruz.

8h18 – Ata do Copom: É apropriado que o ciclo de aperto monetário continue avançando significativamente em território ainda mais contracionista

8h17 – Ata do Copom: Comitê está pronto para ajustar tamanho do aperto monetário, caso o cenário evolua desfavoravelmente

8h16 – Ata do Copom: Comitê optou por uma trajetória de juros mais tempestiva do que a embutida em seus cenários

8h14 – Ata do Copom: Trajetória de juros projetada implica patamar significativamente contracionista da política monetária, com impacto em 2023

8h12 – Ata do Copom: Hipótese usual vê barril de petróleo a US$ 118 em março e se eleva para cerca de US$ 121 no fim de 2023

8h09 – Ata do Copom: Incerteza em relação ao arcabouço fiscal mantém elevado o risco de desancoragem das expectativas de inflação

8h08 – Ata do Copom: Piora da trajetória fiscal futura pode impactar negativamente preços de ativos e elevar prêmios de risco do país

8h07 – Ata do Copom: Possível reversão, ainda que parcial, do aumento nos preços das commodities internacionais produziria trajetória de inflação abaixo dos seus cenários

8h05 – Ata do Copom: Inflação ao consumidor segue elevada, com alta disseminada entre vários

componentes, e mais persistente que o antecipado

8h03 – Ata do Copom: Reorganização das cadeias de produção globais podem ter consequências de longo prazo e trazer pressões inflacionárias mais prolongadas

8h02 – Ata do Copom: No cenário externo, o ambiente se deteriorou substancialmente

8h01 – Bradesco (BBDC4): AGE aprova aumento de capital de R$ 4 bilhões com bonificação em ações

7h58 – Unidas (LCAM3) registra forte desempenho dos Seminovos, embora o ROIC comece a se acomodar, avalia BBI

Analistas do Bradesco BBI destacaram que o Ebitda de R$ 638 milhões ficou em linha com as projeções do banco e 9% abaixo do consenso de mercado. A receita líquida também veio em linha com a estimativa do BBI, mas 11% abaixo do consenso. A gestão de frota teve faturamento recorde, impulsionado por volumes maiores e preços mais altos de aluguel. Os volumes de rent-a-car também aumentaram, juntamente com uma diária média de R$ 92,80; e a receita líquida de Seminovos caiu -43% devido ao menor volume de -58% A/A, embora parcialmente compensado pelo aumento de +35% A/A dos preços médios dos carros vendidos.

O banco mantém classificação outperform para o papel, e preço-alvo de R$ 28 frente a cotação de segunda-feira (21) de R$ 24,56.

Leia mais: Unidas (LCAM3) lucra 40,5% a mais no 4º trimestre de 2021, a R$ 276,9 milhões

7h54 – Confira a análise técnica de Pam Semezzato para Ibovespa e dólar

Ibovespa tem condições para nova alta. Dólar pode romper novo piso.

7h53 – Petróleo opera próximo da estabilidade; Brent segue acima dos US$ 115

Mais cedo, as cotações recuavam mais de 1%, porém reduziram perdas, indicando que pode haver uma virada no mercado. Os preços do petróleo estão sendo impulsionados pela possibilidade de um embargo à produção russa pelos países da União Europeia, assim como fizeram os Estados Unidos.

- WTI (abril) – 0,55% a US$ 111,50

- Brent (maio) – 0,16% a US$ 115,44

7h47 – JBS (JBSS3) reporta resultados sólidos no 4T21, com destaque para operações no exterior, avalia BBA

O Itaú BBA diz que a JBS reportou Ebitda no 4T21 14% acima de suas estimativas e 10% acima do consenso. A JBS US Beef mais uma vez foi a grande responsável pela surpresa positiva. A empresa gerou fluxo de caixa ao acionista (FCFE) de R$ 5,9 bilhões e anunciou outro programa de recompra para adquirir até 116 milhões de ações.

Por outro lado, a Seara registrou mais um trimestre de compressão de margem devido à inflação de custos e menores exportações, enquanto a JBS Brazil Beef continuou sofrendo com a baixa disponibilidade de gado e redução nas exportações devido à proibição na China.

O banco mantém classificação outperform para JBS, e preço-alvo de R$ 47 frente a cotação de segunda-feira (21) de R$ 37,63

7h45 – Futuros americanos operam com ganhos moderados e indicam recuperação para as Bolsas

Depois da queda de ontem, as Bolsas em Wall Street tendem a abrir em alta, conforme indicam os índices futuros. Os investidores repercutiram as últimas falas de Jerome Powell, presidente do Banco Central dos Estados Unidos. Em um evento com empresários, Powell voltou a dizer que o Federal Reserve está aberto a fazer ajustes mais agressivos nos juros para combater a inflação. Na semana passada, o Fed aumentou a taxa em 0,25 ponto percentual – a primeira alta desde 2018.

Confira o desempenho dos futuros:

Dow Jones Futuro (EUA), + 0,51%

S&P 500 Futuro (EUA), + 0,41%

Nasdaq Futuro (EUA), + 0,43%

7h39 – Eneva (ENEV3) registra lucro de R$ 489,4 mi no 4º trimestre, recuo de 28,7% na base anual

7h36 – Bolsas europeias operam em alta, mesmo sem avanços em negociações na Ucrânia

As conversas entre autoridades russas e ucranianas sobre um cessar fogo não têm avançado. Ontem, a Ucrânia não cedeu ao ultimato de Moscou, que exigiu que os ucranianos se rendessem na cidade de Mariupol. Mesmo com a permanência do conflito, as Bolsas na Europa operam em alta hoje, enquanto o rendimento dos títulos públicos recua. Os investidores seguem acompanhando o desenrolar da guerra na Ucrânia e os próximos passo do Federal Reserve e outros Bancos Centrais pelo mundo no combate à inflação.

Veja a performance das bolsas europeias neste momento:

- DAX (Alemanha), + 0,93%

- CAC 40 (França), + 0,63%

- FTSE (Reino Unido), + 0,53%

- FTSE MIB (Itália), + 0,97%

- STOXXX 600 (Zona do Euro), + 0,45%

Leia mais: BCE: podemos descartar possibilidade de estagflação na zona do euro, diz Guindos

7h27 – Bolsas asiáticas fecham alta; Hong Kong sobe mais de 3%

O destaque ficou com as ações do Alibaba, que avançaram mais de 11% depois que empresa anunciou um aumento em seu programa de recompra de ações (de US$ 15 bilhões para US$ 25 bilhões). Na contramão, as ações da companhia aérea China Eastern caíram 2,55% – a empresa operava o Boeing 737 que caiu, com 132 pessoas a bordo. Os investidores seguem acompanhando o desenrolar da guerra na Ucrânia e os próximos passo do Federal Reserve e outros Bancos Centrais pelo mundo no combate à inflação.

Confira como fecharam as bolsas asiáticas

- Shanghai SE (China),+ 0,19%

- Nikkei (Japão), + 1,48%

- Hang Seng Index (Hong Kong), + 3,15%

- Kospi (Coreia do Sul), + 0,89%

Oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje. Assista aqui.

You must be logged in to post a comment.