20h55 – Encerramos nossas transmissões. Confira os destaques do Ibovespa, que com ganhos moderados renovou sua maior pontuação de fechamento em sete meses.

20h53 – Cruzeiro do Sul (CSED3) vê lucro líquido cair 55,3% no 4º trimestre; despesas com juros pesam

A Cruzeiro do Sul (CSED3) informou lucro líquido ajustado de R$ 39,9 milhões no quarto trimestre de 2021 (4T21), uma queda de 55,3% em relação aos R$ 89,3 milhões do 4T20.

No acumulado dos 12 meses de 2021, o lucro líquido ajustado caiu 15,4%, para R$ 146,0 milhões, de R$ 172,5 milhões de 2020.

20h35 – Desktop (DESK3) vê lucro disparar 184% no 4º trimestre, para R$ 16,9 milhões

A Desktop Sigmanet (DESK3) reportou lucro líquido de R$ 16,9 milhões no quarto trimestre de 2021 (4T21), o que representa um crescimento de 184% em relação ao mesmo trimestre de 2020.

Em 2021, a companhia lucrou R$ 30,6 milhões, um avanço de 15% frente ao resultado apurado em 2020.

O lucro antes juros, impostos, depreciação e amortização (Ebitda, na sigla em inglês) ajustado cresceu 140%

19h59 – Ser Educacional (SEER3) amplia oferta de vagas de medicina

A Ser Educacional (SEER3) informou que o Ministério da Educação (MEC) aprovou 48 novas vagas do curso de Medicina, ofertado pela UNESC Vilhena, mantida pela Sociedade Educacional de Rondônia, que com isso passou de uma oferta de 50 vagas anuais para 98 vagas anuais.

Com a aprovação do MEC para o aumento das vagas de Medicina na UNESC Vilhena, a Ser Educacional passa a ter um total de 521 vagas anuais autorizadas.

Desta forma, conforme estipulado no contrato de compra e venda, celebrado em dezembro de 2020, a CENESUP pagará, a título de earnout, o montante de R$ 52,8 milhões em até 6 meses.

19h45 – Controladora da Riachuelo, Guararapes (GUAR3) aprova migração para Novo Mercado

A Guararapes Confeccções aprovou, em Assembleia Geral Extraordinária, a migração da Companhia para o segmento especial de listagem da B3, Novo Mercado, com a consequente alteração de seu Estatuto Social para adaptação ao novo segmento.

As ações ordinárias da Companhia passarão a ser negociadas no Novo Mercado em 5 de abril de 2022.

19h35 – Mobly (MBLY3) registrou prejuízo líquido de R$ 16,6 milhões no 4º trimestre, queda de 29,8%

O volume bruto negociado (GMV, na sigla em inglês) somou R$ 253,6 milhões no 4T21, uma retração de 4,5% na comparação com igual etapa de 2020.

19h15 – PetroRio (PRIO3) altera moeda funcional de sua atividade para o dólar

Segundo fato relevante, a alteração da moeda funcional utilizada pela companhia de real para dólar norte-americano foi aprovada em reunião do Conselho de Administração realizada hoje e foi promovida para representar “mais fidedignamente os resultados e patrimônio da companhia, em conformidade ao ambiente econômico ao qual está inserida.”

19h08 – Viver (VIVR3) diminui prejuízo em 33,4% no 4º trimestre

A Viver (VIVR3) reportou prejuízo líquido de R$ 42,7 milhões no quarto trimestre de 2021 (4T21), uma queda de 33,4% em relação aos R$ 64,1 milhões aferidos de prejuízo no 4T20. Na relação com o 3T21, porém, o prejuízo aumento em 139,9%.

No acumulado do ano, também houve queda do prejuízo: 68,0%, para R$ 57,9 milhões, ante os R$ 181,2 milhões de 2020.

18h51 – Priner (PRNR3) lucra 66,8% a menos no 4º trimestre, a R$ 5,5 milhões

A Priner (PRNR3) registrou lucro líquido de R$ 5,5 milhões no quarto trimestre de 2021 (4T21), o que representa um recuo de 66,8% em relação ao mesmo trimestre de 2020.

O lucro antes juros, impostos, depreciação e amortização (Ebitda, na sigla em inglês) cresceu 12,2% no último trimestre do ano passado, totalizando R$ 9,1 milhões.

18h37 – Governo vai ampliar corte do IPI para 33% na sexta-feira, diz fonte

18h18 – Raia Drogasil (RADL3) aprova pagamento de R$ 66 milhões em JCP

O conselho de administração aprovou a distribuição de juros sobre capital próprio no montante total bruto de R$ 66 milhões, correspondente a R$ 0,040054682 por ação.

O pagamento será feito até o dia 01 de dezembro de 2022, em data a ser oportunamente fixada pela administração da companhia, com base na posição acionária do dia 04 de abril deste ano.

18h14 – Camil (CAML3) conclui aquisição de empresa de alimentos no Uruguai

Através da sua subsidiária Saman no Uruguai, a Camil concluiu a compra da Silcom, empresa de alimentos com estratégia de distribuição direta, que atende mais de 5 mil clientes, em mais um passo da companhia para expandir suas operações na América Latina. O negócio foi anunciado em dezembro de 2021.

“A Silcom trará complementaridade às operações da Camil no Uruguai, aumentando sua cobertura atual e permitindo crescimento das atuais categorias de produtos”, explicou a Camil. “Além disso, posicionará a companhia como um dos principais provedores de produtos saudáveis no Uruguai, um dos mercados de maior crescimento atualmente”.

17h57 – Governo federal estuda dar reajuste de 5% a todos os servidores a partir de julho, diz agência

Segundo o Broadcast do Estadão, citando fontes, esse percentual de reajuste por seis meses impactaria as contas em cerca de R$ 5 bilhões.

17h38 – Petrobras (PETR4) e Vale (VALE3) sobem com alta das commodities e ajudam Ibovespa a descolar do exterior

Contrariando, mais uma vez, o movimento dos índices no exterior, o Ibovespa conseguiu fechar com ganhos moderados em um dia marcado pela aversão ao risco. O desempenho foi garantido por ações de peso do Ibovespa, com destaque para a Petrobras. As ações da petrolífera acompanharam o desempenho do preço do petróleo no mercado internacional, que hoje voltaram a subir. PETR3 fechou em alta de 1,77%, a R$ 35,11, enquanto PETR4 avançou 2,14%, a R$ 32,99.

Os papéis da Vale (VALE3) também avançaram nos negócios de hoje com a perspectiva de uma demanda maior na China quando as restrições por conta da Covid-19 forem suspensas. Os papéis VALE3 fecharam em alta de 1,43%, a R$ 95,87.

O Banco Pan (BPAN4) encabeçou as maiores altas do índice hoje, subindo 5,68% a R$ 10,97. Na sequência, vieram Yduqs (YDUQ3) e Minerva (BEEF3) com alta de 3,45% e 2,82%. Méliuz (CASH3) foi a quarta colocada, fechando em alta de 2,65%. Com receita forte, mas Ebitda negativo no quarto trimestre, a ação da empresa de cashback teve forte volatilidade na sessão pós-resultado.

Qualicorp (QUAL3) encabeçou as maiores baixas do índice hoje, caindo 5,99%, com um balanço descrito por analistas “fraco” e “sem brilho”. Na sequência, vieram Natura (NTCO3) e Azul (AZUL4), recuando 4,56% e 4,26%, respectivamente. Juros mais altos no mercado futuro hoje impactaram os papéis das duas empresas. A Azul repercutiu ainda mais uma alta no preço do petróleo no mercado internacional.

Veja quais foram as maiores altas e baixas do Ibovespa hoje:

Maiores altas

| Ativo | Variação % | Valor (R$) |

|---|---|---|

| BPAN4 | 5.68 | 10.97 |

| YDUQ3 | 3.44 | 21.92 |

| BEEF3 | 2.81 | 12.4 |

| CASH3 | 2.65 | 2.71 |

| CSNA3 | 2.45 | 26.68 |

Maiores baixas

| Ativo | Variação % | Valor (R$) |

|---|---|---|

| QUAL3 | -5.98 | 15.86 |

| NTCO3 | -4.55 | 25.77 |

| AZUL4 | -4.25 | 24.3 |

| IGTI11 | -3.81 | 20.65 |

| ECOR3 | -3.71 | 7.51 |

17h25 – Rússia teria garantido que Europa não precisa pagar em rublos pelo fornecimento de gás, diz TV

Segundo a Deutsche Welle, o gabinete do chanceler Olaf Scholz informou via comunicado oficial que o presidente russo, Vladimir Putin, consentiu que as empresas europeias podem continuar pagando em euros ou dólares, e não em rublos, pelos produtos de energia.

Havia um impasse nesse sentido, já que a Rússia passou a exigir pagamento em rublos, o que poderia levar ao racionamento de energia na Alemanha.

Em um telefonema com Scholz, Putin disse que o dinheiro seria pago ao Gazprom Bank e depois transferido em rublos para a Rússia, já que o banco não está atualmente sujeito a sanções.

“Scholz não concordou com esse procedimento na conversa, mas pediu informações por escrito para entender melhor o procedimento”, acrescentou o comunicado.

17h12 – Ibovespa fecha em alta de 0,2%, aos 120.259 pontos

17h02 – Dólar comercial fecha em alta de 0,62%, a R$ 4,787 na compra e na venda

17h02 – Bolsas em Nova York interrompem sequência de altas e fecham em queda

- Dow Jones caiu 0,19%, aos 35.228 pontos

- S&P 500 recuou 0,63%, aos 4.602 pontos

- Nasdaq teve queda de 1,21%, aos 14.442 pontos

16h55 – Ibovespa sobe 0,17%, aos 120.219 pontos, no fechamento preliminar

16h49 – Boa Safra (SOJA3): balanço mostra resiliência em 2021, mas espera-se mais crescimento à frente, avalia Itaú BBA

A avaliação é que o resultado do 4T21 foi neutro, com Ebitda de R$ 38 milhões, queda de 15% da base anual e elevando o total de 2021 para R$ 145 milhões. A comparação anual foi prejudicada pela piora do mix de vendas, uma vez que a safra de plantio de soja em 2021 foi mais cedo do que o normal, impulsionando as vendas de sementes de soja de maior margem no 3T21 e deixando o 4T21 com vendas proporcionalmente maiores de grãos de soja de menor margem.

O BBA observa que o Boa Safra possui caixa líquido de R$ 137 milhões, “o que é confortável para a execução de projetos de crescimento e avaliação de potenciais operações de fusão e aquisição com agregação de valor.

A classificação é outperform, com preço-alvo de R$ 19,00. No momento, SOJA3 cai 2,61%, a R$ 13,83.

16h44 – Petróleo volta a subir em dia de aversão ao risco nos mercados

- WTI (maio): +2,87% (US$ 107,23)

- Brent (maio): +2,07% (US$ 112,51)

16h26 – Bolsas em Nova York aprofundam perdas na última hora de negociações

- Dow Jones cai 0,63%, aos 35.073 pontos

- S&P 500 cai 1,05%, aos 5.583 pontos

- Nasdaq cai 1,56%, aos14.390 pontos

16h25 – Ibovespa zera ganhos e vira; índice tem leve queda de 0,04%, aos 119.961 pontos

16h20 – Ações da Qualicorp (QUAL3) recuam 5% após balanço “fraco” e “sem brilho”

16h04 – Resultados da Rede D’or (RDOR3) no 4T21 foram mistos, segundo Bradesco BBI

Os destaques positivos foram pacientes-dia devido a uma queda na taxa de ocupação menor do que o esperado na sazonalidade (menos 1,9 pontos percentuais na base trimestral, para 76,5%, contra expectativa do BBI de 75,4%) e um pequeno aumento nos leitos operacionais (+0,6 % assumindo que 80% da capacidade de Novo Atibaia está operacional).

Além disso, menores despesas financeiras com custos da dívida e uma queda acentuada nos custos não recorrentes relacionados ao Covid-19 impactaram positivamente no resultado.

Mas, por outro lado, ticket médio caiu 2% na base trimestral, no mix Covid-19; e os custos caixa ficaram acima do esperado, levando a uma perda de 6% no Ebitda.

Assim, o BBI mantém a classificação neutra para RDOR3, com preço-alvo de R$ 68,00 e upside de 32%. No momento, o ativo é negociado a R$ 50,16, baixa de 2,62%.

16h – Cemig (CMIG4): Presidente se incomoda com excesso de perguntas sobre desinvestimentos

Reynaldo Passanezi Filho, presidente da Cemig (CMIG4), foi questionado por analistas do mercado nesta quarta (30), sobre as empresas que fazem parte do plano de desinvestimento da estatal.

“Nosso objetivo é seguir com o programa de desinvestimento. Eu estou convencido cada vez mais que a gente tem que fazer o plano de desinvestimento para as perguntas serem sobre a Cemig”, disse.

“Quando a gente vê, a gente tá falando de Santo Antônio (UHE que tem participação), Gasmig, Taesa, e não estamos falando da Cemig. Isso é a maior demonstração que temos que concentrar na Cemig. Nosso objetivo é de seguir o programa de desinvestimentos e a gente tem expectativa de concluir (a venda da) Taesa entre outras vendas nesse ano de 2022”, concluiu.

15h55 – UE investiga se Gazprom está superfaturando preços de energia, em meio a guerra na Ucrânia

Representantes da União Europeia realizaram buscas nos escritórios das unidades alemãs da Gazprom como parte de uma investigação sobre superfaturamento por parte da empresa russa, de acordo com matéria da Bloomberg, citando fontes familiarizadas com o assunto.

As investigações iniciais aconteceram nos escritórios da Gazprom Germania GmbH e da Wingas. Ambas fornecem cerca de 20% do gás para a Alemanha e a suspeita é que se o comportamento da Gazprom causou um aumento nos preços do gás e um agravamento da crise de energia na região.

15h45 – ArcelorMittal (ARMT34) vai retomar atividades na Ucrânia

Após a paralisação forçada em março, a ArcelorMittal de Kryvyi Rih está preparando o alto-forno número 6 para voltar à ativa em abril. A siderúrgica é a maior do país.

Segundo a própria empresa, será criada uma “ilha de energia” independente na infraestrutura e do sistema de comunicação do país. Isso é necessário para evitar o desligamento do forno e a destruição irreversível de equipamentos em caso de desligamento repentino de eletricidade, gás natural ou água.

“Devido ao fato de que os portos de Odessa e Mykolayiv estão atualmente bloqueados, a empresa deve efetivamente se concentrar no frete ferroviário e estabelecer o fornecimento de carvão e outras matérias-primas críticas para a produção”, disse a ArcelorMittal em comunicado.

15h43- Cemig (CMIG4) foca em Minas Gerais e afirma que ações fora do Estado “não deram certo”

Durante a apresentação dos resultados do 4T21 e de 2021, Reynaldo Passanezi Filho, presidente da Cemig (CMIG4), disse que o trabalho atual é desfocar nos ativos de participações minoritários fora de Minas Gerais. Segundo o executivo, ações societárias fora do Estado “não deram certo”.

“Seguimos o plano de desinvestimentos, com a Taesa, Aliança, venda de 49% de Gasmig, da participação em (usinas de) Belo Monte e Santo Antônio, além de outras participações menores, como Axxiom e Ativas”, disse o executivo.

“Esse plano (de desinvestimento) é estratégico para o acionista controlador e estratégico para pensar na Cemig em suas atividades core”, complementou. No ano passado, a Cemig concluiu a alienação da Light e anunciou a venda da Renova Energia, aguardando finalização da operação.

15h34 – Apple (AAPL34) está desenvolvendo tecnologia própria para processamento de pagamentos

A estrutura voltada para futuros produtos financeiros faz parte de um esforço ambicioso que reduziria a dependência da empresa de parceiros externos ao longo do tempo, de acordo com a Bloomberg. O plano inclui processamento de pagamentos, avaliação de risco para empréstimos, análise de fraudes, verificações de crédito e funções adicionais de atendimento ao cliente, como o tratamento de disputas.

Hoje, a Apple já oferece serviços financeiros, com um cartão de crédito, pagamentos ponto a ponto, o aplicativo Wallet e um mecanismo para os comerciantes aceitarem cartões de crédito de um iPhone. A Apple também está trabalhando em seu próprio serviço de assinatura para hardware e um recurso “compre agora, pague depois” para transações do Apple Pay.

15h19 – Atividade econômica brasileira deve mostrar um desempenho melhor em fevereiro do que o registrado em janeiro, prevê Ipea

A expectativa do instituto é de que a produção industrial tenha um crescimento de 1,4% na passagem de janeiro para fevereiro, após o recuo de 2,4% no mês anterior. O volume vendido pelo comércio varejista subiria 1,2%, ante uma alta de 0,8%. Se considerado o varejo ampliado, que inclui os segmentos de veículos e material de construção, a alta em fevereiro seria de 1,3%, após queda de 0,3%. Já o volume de serviços prestados aumentaria 1,5%, depois de redução de 0,1%, já descontados os efeitos sazonais.

Todas as projeções têm como referência os resultados das pesquisas mensais conjunturais do IBGE.

“O desempenho recente dos indicadores de atividade econômica tem apresentado alguma instabilidade. Após a aceleração verificada nos dois últimos meses do ano passado, refletida no avanço de 0,5% do PIB no quarto trimestre, a maioria dos segmentos produtivos sofreu acomodação em janeiro de 2022 – mês marcado pelo forte avanço de novos casos da variante ômicron da covid-19”, notou a Carta de Conjuntura divulgada hoje. (Estadão Conteúdo)

15h11 – Governo central tem déficit de R$ 20,6 bi em fevereiro, diz Tesouro

O governo central, que reúne Tesouro Nacional, Banco Central e Previdência Social, registrou um déficit primário de 20,619 bilhões de reais em fevereiro, informou o Tesouro nesta quarta-feira. O dado veio pior que a projeção do mercado, de déficit de 13,8 bilhões de reais, segundo pesquisa da Reuters com analistas.

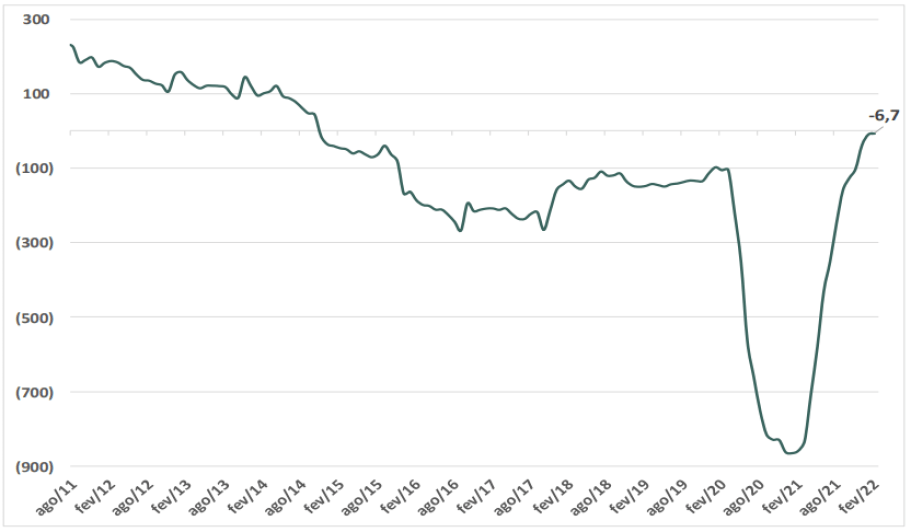

No acumulado do primeiro bimestre, houve superávit nas contas públicas de 55,956 bilhões de reais, contra 22,166 bilhões de reais em igual período de 2021. Em 12 meses, o déficit primário é de 6,7 bilhões de reais, equivalente a 0,01% do PIB. (Reuters)

Resultado Primário do Governo Central – Acumulado em 12 meses – Brasil – 2012/2022 – R$ Bilhões – A preços de fev/22– IPCA

15h08 – Copasa (CSMG3) lidera quedas entre as Small Caps, com menos 11,07%

Entre as principais baixas também estão Tupy (TUPY3), com menos 8,15%; Jalles Machado (JALL3), com menos 6,13%; CBA (CBAV3), baixa de 6,02%; e Qualicorp (QUAL3), com menos 5,45%.

Entre as maiores altas, estão Log-In (LOGN3), com alta 4,82%; Recrusul (RCSL3), com mais 4,62%; Yduqs (YDUQ3), com mais 4,15%; Ferbasa (FESA4), com alta 3,11%; e JHSF (JHSF3), avançando 2,48%.

O índice de Small Caps (SMLL) cai 1,18%. Dos 137 componentes, 41 sobem em relação ao dia anterior.

14h59 – Com fim da janela partidária sexta (1º), composição no Congresso muda e base governista se fortalece

Segundo análise da Levante, na Câmara, os parlamentares ligados ao campo governista agora somam um terço (171) do total, sendo o PL, partido do presidente Jair Bolsonaro, o principal beneficiado nesta janela, passando de 33 para 66 deputados. Depois, vêm o Republicanos (30 para 41), PP (38 para 46), PSD (35 para 41) e PSC (8 para 12).

Já entre os que perderam cadeiras, estão partidos como o recém-criado o União Brasil (81 para 54), seguido do PHS (de 6 para nenhum), PDT (28 para 22), PRP (4 para nenhum) e PTB (10 para 6). Ou seja, partidos nanicos vão perdendo espaço.

No Senado o maior beneficiado desta janela é o MDB, que já tinha a maior bancada e passou de 11 senadores para 16. Em seguida, o PL aumentou a bancada de 2 para 7 senadores, e o PSD de Gilberto Kassab, de 7 para 11. Os maiores perdedores foram, novamente, o União Brasil (11 para 6 senadores), PHS (2 para nenhum) e PTB (2 para nenhum).

14h50 – EUA darão à Ucrânia US$ 500 milhões em ajuda orçamentária

O acerto foi feito em conversa telefônica agora há entre o presidente dos EUA, Joe Biden, e o presidente ucraniano, Volodymyr Zelensky.

Os dois falaram por quase uma hora sobre os esforços contínuos dos EUA e seus aliados para fornecer assistência militar, econômica e humanitária à Ucrânia, de acordo com a Casa Branca.

Zelenskiy nunciou em uma rede social a conversa: “acabei de terminar uma conversa de uma hora com Joe Biden. Avaliação compartilhada da situação no campo de batalha e na mesa de negociações. Falamos sobre apoio de defesa específico, um novo pacote reforçado de sanções, ajuda macrofinanceira e humanitária”.

Just finished an hour-long conversation with @POTUS. Shared assessment of the situation on the battlefield and at the negotiating table. Talked about specific defensive support, a new package of enhanced sanctions, macro-financial and humanitarian aid.

— Volodymyr Zelenskyy / Володимир Зеленський (@ZelenskyyUa) March 30, 2022

14h37 – Para Itaú BBA, mudança no comando da 3R Petroleum (RRRP3) é positiva

Roberto Castello Branco será nomeado presidente da 3R Petroleum, no lugar de Paulo Mendonça, um dos fundadores da empresa. Harley Scardoelli, vindo da Gerdau, também terá indicação ao Conselho de Administração.

“As designações provavelmente melhorarão as percepções do mercado sobre a governança corporativa da 3R”, entende o BBA, que afirma que Roberto Castello Branco é muito bem visto pelo mercado. Sob sua gestão como CEO da Petrobras, a empresa melhorou “significativamente sua governança corporativa, proporcionando maior transparência”.

No momento, RRRP3 sobe 2,48%, a R$ 42,51.

14h33 – Segundo Credit Suisse, Aliansce Sonae (ALSO3) vê mais potencial na fusão com BrMalls (BRML3)

Na conferência sobre os resultados do 4T21, a Aliansce disse que não está adquirindo mais ações da BrMalls.

Há R$ 210 milhões de sinergias na potencial fusão. O cálculo é baseado em dados internos e benchmark com pares internacionais. A administração ainda mencionou que as carteiras de ambas as empresas são semelhantes, entretanto a Aliansce é mais eficiente do que a BrMalls, além de ter uma conversão de caixa mais forte.

O Credit Suisse classifica ALSO3 como neutra, com preço-alvo de R$ 28,00. No momento, a ação tem queda de 0,38%, a R$ 23,61.

14h20 – ‘Não vai mudar nada’, diz Mourão, sobre novo indicado para comando da Petrobras (PETR3;PETR4)

O vice-presidente da República, Hamilton Mourão, afirmou hoje que a atuação da Petrobras deve ser mantida como está, mesmo após o governo federal indicar Adriano Pires para a presidência da estatal no lugar de general Silva e Luna.

“Esse novo presidente da Petrobras que vai ser nomeado, o Adriano Pires, se você ler tudo que ele escreve, vai continuar tudo como dantes no quartel de Abrantes, não vai mudar nada”, afirmou Mourão, na chegada ao Palácio do Planalto.

“A Petrobras é uma empresa com ação em bolsa, tem conselho de administração, tem toda uma governança. Ela não pode voltar aos fatos que ocorreram durante o governo do PT”, acrescentou. (Estadão Conteúdo)

14h14 – Quadra Capital arremata Codesa por R$ 106 milhões em primeira privatização portuária do país

14h09 – Bolsas europeias fecham em queda, com receio de que a Rússia não cumpra promessa de retirada de tropas

O sentimento dos investidores foi impulsionado ontem com as negociações entre autoridades russas e ucranianas na Turquia, nas quais o vice-ministro russo da Defesa disse que Moscou decidiu “drasticamente” reduzir sua atividade militar perto de Kiev.

Não demorou muito e o mundo viu que não era bem assim: a capital foi bombardeada durante a noite e o Kremlin amanheceu dizendo que as conversas em Istambul não foram tão produtivas.

Os EUA e a União Europeia não enxergam retirada de tropas, mas “reposicionamento”, o que mantém a guerra em seus atuais níveis, sem perspectivas de arrefecimento.

- Stoxx 600: -0,41%;

- DAX (Frankfurt): -1,45%;

- FTSE 100 (Londres): +0,55%;

- CAC 40 (Paris): -0,74%;

- IBEX 35 (Madri): -0,74%;

- FTSE MIB (Milão): -0,03%;

- MOEX (Moscou): +4,34%

14h05 – Banco Central não divulgará dados de fluxo cambial nesta quarta-feira

A assessoria de imprensa do BC informou que os indicadores econômicos previstos para esta quarta-feira não serão divulgados. “Informaremos quando houver uma definição de data da publicação”, diz a nota.

Leia também:

14h02 – Itaú BBA diz que “forte 4T21” aumenta confiança em Eletromidia (ELMD3)

Os números da Eletromidia ficaram 11% e 10% acima da previsão do BBA para receita líquida e Ebitda, respectivamente: “a empresa apresentou uma recuperação notável no 4T21”.

“Os resultados do 4T21 aumentam a confiança em nossas expectativas para 2022. As tendências subjacentes sugerem um crescimento sustentado da receita no curto prazo, à medida que a empresa executa seu plano de expansão”, afirma o BBA.

A classificação é outperform, com preço-alvo de R$ 16,00. A ação sobe 1,06% neste momento, a R$ 14,31.

13h55 – Entre os índices setoriais, apenas o Materiais Básicos (IMAT) sobe, com mais 0,90%

Os demais índices caem, liderados por Energia Elétrica (IEE), com menos 0,73%; seguido por Financeiro (IFNC), com queda de 0,68%; Utilidade Pública (UTIL), com menos 0,67%; Consumo (ICON), caindo 0,46%; e Imobiliário (IMOB), descendo 0,30%.

O índice Industrial (INDX) oscila em torno da estabilidade neste momento.

13h49 – Aprovação de Vladimir Putin na Rússia chega ao maior nível em cinco anos, diz pesquisa, que é alvo de questionamentos

De acordo com o Levada Center, que é o principal pesquisador independente da Rússia, a aprovação de Putin cresceu para 83% em março, de 71% em fevereiro. Segundo o jornal inglês The Guardian, citando a pesquisa, a última vez que Putin alcançou índices de aprovação semelhantes foi em 2017, antes da introdução de uma impopular reforma previdenciária que elevou a idade de aposentadoria do país.

A parcela daqueles que disseram que a Rússia está se movendo na direção certa também cresceu para 69%, o que representa uma alta de 17% em relação ao mês anterior.

Questionamentos

O Guardian ouviu sociólogos, que questionaram a lógica de pesquisar a opinião pública em um país onde as informações sobre a guerra são cuidadosamente selecionadas pela televisão estatal, e onde os entrevistados podem ter medo de dizer aos pesquisadores que se opõem à guerra. No início deste mês, o parlamento russo aprovou uma lei impondo uma pena de prisão de até 15 anos por divulgar intencionalmente notícias “falsas” sobre os militares.

Pesquisas de opinião promovidas pelo Estado russo não indicaram resultado muito diferente: cerca de 70% apoiam as ações do país na Ucrânia.

13h43 – Alemanha prepara plano de racionamento de gás, diante do impasse com a Rússia; outros países europeus buscam saídas

A Rússia quer aceitar apenas rublos como pagamento pelo gás que vende, e a Alemanha já afirmou que isso seria quebra de contrato. Tal impasse pode levar a maior economia da Europa a racionar a energia se o fornecimento for interrompido.

Segundo a Reuters, o problema se estende a outros países da Europa, como a Grécia, que teve que convocar uma reunião de emergência de fornecedores, enquanto o governo holandês disse que pediria aos consumidores que usem menos gás e o regulador de energia francês tentou acalmar os consumidores.

Diante da dependência dos europeus com as commodities russas, o Kremlin pode ampliar a demanda por pagamentos em rublos, incluindo petróleo, grãos, fertilizantes, carvão e metais, aumentando o risco de recessão na Europa e nos Estados Unidos.

13h39 – Marcos Montes assumirá como ministro da Agricultura após saída de Tereza Cristina

A ministra, que será candidata ao Senado por Mato Grosso do Sul, disse na semana passada esperar que Montes, atual secretário-executivo do Ministério, continuasse o seu trabalho. Ela será candidata ao Senado por Mato Grosso do Sul.

Graduado em Medicina, Montes foi deputado federal e prefeito de Uberaba (MG), além de secretário de Desenvolvimento Social do Estado de Minas Gerais.

A transmissão de cargo está marcada para quinta-feira, às 15h. Em sua atuação na Câmara dos Deputados, Montes foi presidente da Comissão de Agricultura e Pecuária. (com Reuters)

13h35 – Aprovações regulatórias de compra da SulAmérica (SULA11) são esperadas para 2022, diz Rede D’Or (RDOR3)

Paulo Junqueira Moll, CEO da Rede D’Or, afirmou que a empresa espera as aprovações regulatórias sobre a aquisição da SulAmérica ainda em 2022. Ele também disse que espera que a operação fortaleça a dinâmica da empresa e sua eficiência.

Anunciado no final de fevereiro de 2022, o negócio precisa de aprovação pelos órgãos reguladores competentes, em especial Cade, ANS (Agência Nacional de Saúde Complementar), Susep (Superintendência de Seguros Privados) e Banco Central.

Ele avalia que o ganho de escala das empresas no setor de saúde, com número de redução de operadoras, é um processo que ocorreu no exterior, e que isso leva a ganho de eficiência. O executivo afirmou que o Brasil ainda é um país de hospitais pequenos e que, com players maiores e com mais escala, diz ver mais capacidade de implementar protocolos e controles de qualidade, além de corte de custos.

13h30 – Quadra Capital arremata Codesa por R$ 106 milhões em primeira privatização portuária do país

13h26 – Rede D’Or (RDOR3) diz ver espaço para elevar margem bruta em 2022 com enfraquecimento da pandemia

Questionado sobre margem bruta, Otávio de Garcia Lazcano, CFO da Rede D’Or, afirmou que há espaço para ganhar pontos adicionais por meio de negociações com “milhares” de fornecedores. Também ressaltou que a empresa enfrentou desafios impostos pela Covid, como a compra de itens de IPI. Mas que, à medida que a pandemia se torna mais endêmica, há oportunidade para elevar em 2022 a margem bruta mais próxima dos níveis históricos.

O número de cirurgias e o de pacientes internados com ventilação em UTIs atingiram patamares próximos aos anteriores à pandemia, afirmou a empresa.

13h23 – Itaú BBA sobre Helbor (HBOR3): resultados ligeiramente negativos no 4T21

A Helbor foi pressionada por uma contração da receita mais forte do que o previsto, na visão do BBA. A margem bruta foi o lado positivo do trimestre, atingindo níveis ainda saudáveis.

A empresa anunciou o lançamento de dois empreendimentos até o momento neste ano, ambos concentrados no segmento de alto padrão e com VGV de R$ 297 milhões, com co-participação.

A classificação é outperform, com preço-alvo de R$ 8,10. Neste instante, a ação é negociada com alta de 0,25%, a R$ 3,99.

13h20 – Itaú BBA viu resultados do 4T21 do Méliuz (CASH3) como neutros

Méliuz reportou boas métricas operacionais no 4T21, segundo a análise. Os destaques dos resultados foram o crescimento de 34% na base trimestral em shoppers e 52%, na mesma base, em GMV no Brasil. Enquanto a operação do Shopping Brasil continuou a gerar a maior parte da receita, R$ 77 milhões no período, as receitas de Serviços Financeiros caíram para R$ 6 milhões no trimestre, com a redução dos cartões co-branded.

O ritmo de cashback acelerou (como resultado de campanhas mais agressivas de Black Friday durante o período), reduzindo a taxa de aceitação líquida para apenas 0,4% do GVM no 4T21. “A empresa já indicou uma recuperação na taxa de apreensão líquida para 2% no 1T22, mas o desempenho do 4T21 foi mais fraco do que o esperado”, sublinha o BBA.

A classificação é outperform, com preço-alvo de R$ 10,70. No momento, CASH3 opera em alta de 2,65%, a R$ 2,71.

13h16 – Rede D’Or (RDOR3) aponta crescimento do setor de oncologia

Paulo Junqueira Moll, CEO da Rede D’Or, afirmou que a empresa observou crescimento “expressivo e orgânico” do setor de oncologia, agregando serviços e oncologistas aos hospitais. “Em todos os estados em que adquirimos hospitais, esses se tornaram referência”, disse. Segundo resultados apresentados mais cedo pela empresa, entre 2020 e 2021 houve alta de 30,3% na receita bruta de oncologia, a 1,812 bilhão; o tíquete médio subiu 13,2% no período, a R$ 8.458.

Sobre tíquetes, afirmou que a empresa busca protocolos padronizados para toda a rede. O CFO Otávio afirmou que a empresa mantém um prazo de pagamento mais curto em suas compras, o que baixa seus custos com fornecedores.

HORA DO MERCADO

13h08 – Ibovespa sobe 0,14%, a 120.172 pontos; dólar avança

O Ibovespa tenta se segurar no patamar dos 120 mil pontos e tem leves ganhos, apoiado por ações de commodities como Petrobras (PETR3;PETR4) e Vale (VALE3), enquanto Wall Street registra perdas.

As bolsas dos EUA têm baixa com o otimismo menor em relação às negociações entre Rússia e Ucrânia, em meio a dúvidas sobre o comprometimento de Moscou com uma promessa de reduzir suas operações militares em Kiev.

Isso impulsionava os preços do petróleo com alta de mais de 3% nesta quarta-feira, com o barril do tipo Brent para maio rondando os US$ 114. Ainda no mercado de commodities, nova sessão de ganhos do minério de ferro na Ásia com expectativa de demanda robusta na China quando as restrições do Covid-19 forem suspensas.

Já o dólar era negociado em alta frente o real nesta quarta-feira, apesar da fraqueza da moeda no exterior, com a divisão comercial em alta de 0,28%, a R$ 4,771 na compra e na venda. A divisa americana tinha registrado uma baixa generalizada na véspera em meio às expectativas quanto as negociações entre Rússia-Ucrânia.

Do outro lado, porém, o preço das commodities também pressiona a curva de juros brasileira. Os DIs com vencimento em janeiro de 2023 têm o rendimento subindo seis pontos-base, para 12,76%, e as taxas dos para 2025 avançam 15 pontos, a 11,45%. Na ponta longa, as taxas dos DIs para 2027 e 2029 sobem, na sequência, onze e dez pontos, a 11,28% e 11,46%.

Entre as maiores quedas do índice, estão as ações da Vibra (VBBR3) e da Azul (AZUL4), com a última companhia, em queda de cerca de 3%, sendo afetada pela alta do dólar e do petróleo, que aumenta os custos da companhia. Qualicorp (QUAL3) e Rede D’Or (RDOR3), que divulgaram resultados na véspera, têm perdas de cerca de 3%.

Já entre as maiores altas, está Locaweb (LWSA3), com alta de mais de 4%, depois de perdas recentes após a divulgação de resultado e de ter tido a recomendação reduzida pelo Bradesco BBI. Mas a maior variação positiva fica para o Banco Pan (BPAN4), com ganhos superiores a 6%.

13h – RADAR INFOMONEY: Acordo entre Tesla e VALE3 para compra de niquel; dividendos de BRAP4 e lucro da ALSO3

12h59 – Rede D’Or (RDOR3) diz que sinistralidade ampliou número de dias das contas a receber

Em teleconferência com analistas, Otávio de Garcia Lazcano, CFO da Rede D’Or, afirmou que o aumento da sinistralidade levou a um alargamento do número de dias das contas a receber, e que a empresa trabalha bastante para fazer voltar aos patamares anteriores.

No primeiro trimestre de 2022, diz ver estabilidade no indicador, o que representa uma inversão de tendência. Ele afirma que espera uma redução no terceiro e no quarto trimestres. Em 2021, o prazo médio de recebimento ficou em 121 dias, frente a 120 em 2020 e 100 em 2019, antes dos efeitos da pandemia.

12h55 – Resultados do Mater Dei (MATD3) “foram fracos no geral”, de acordo com o Bradesco BBI

O Ebitda ajustado ficou 6% abaixo da expectativa e, apesar dessa “pequena queda”, a maior falha foi devido a uma receita orgânica que caiu mais do que o esperado na comparação trimestral (7% vs. os 3% esperados) em menor hospitalização por Covid-19; e uma queda na margem Ebitda, também na base trimestral, apesar de menores custos e materiais relacionados, “até 5pp que foi o declínio de sequencial (em parte favorecido mix de Porto Dias)”.

O BBI classifica Mater Dei como neutro, com preço-alvo de R$ 20,00 e upside de 19%. No momento, a ação é negociada a menos 4,22%, chegando a R$ 16,10.

12h52 – Aliansce Sonae (ALSO3): Não temos pressa em resolver combinação de negócios com brMalls (BRML3), afirma CEO

Questionado por uma analista de mercado em teleconferência se a Aliansce faria uma terceira proposta de combinação de negócios com a brMalls, para que os papéis das duas empresas possam voltar a oscilar de acordo com fundamentos e não mais pela expectativa de M&A, o CEO Rafael Sales afirmou não ter pressa em resolver a questão “só porque fica chato para as ações”.

“Estamos falando de troca de ações com um patrimônio relevante que juntas criariam a maior empresa [do segmento] na América Latina. Então não tem porque ser decidido logo porque está chato”, afirmou Sales. A Aliansce, que tem mais de 8% do capital da brMalls, fez duas propostas de combinação com a empresa, mas ambas foram negadas. Sales disse que, se a proposta de combinação de negócios for votada em assembleia, acredita que poderia haver uma “surpresa”. “Mas a gente só vai saber disso quando a proposta for colocada em votação”.

EXCLUSIVO

12h47 – Administrador judicial da RJ da Oi pretende entregar quadro de credores antes de 60 dias

Adriana Conrado Zamponi, advogada da Wald Advogados, administrador judicial da Oi (OIBR3;OIBR4), disse ao InfoMoney que a ideia é tentar apresentar um quadro geral de credores (QGC) ao juiz Fernando Viana, da 7ª Vara Empresarial do Rio, “um pouco antes do prazo limite dado por ele”. Viana deu um prazo de 60 dias para que a Wald Advogados apresente a situação dos acordos para pagamento de dívidas dos credores da empresa.

A advogada explica que essas informações já vinham sendo compiladas, diante do grande volume de credores e incidentes que chegavam por meio da plataforma on-line de negociações com os credores. Segundo Adriana, desde que a Oi entrou em recuperação judicial, em 2016, chegavam, por mês, mais de mil incidentes. “Na época em que pediu a recuperação, a Oi tinha mais de 500 mil ações”, explica a advogada, e elas não pararam de chegar. O juiz determinou que a plataforma on-line de negociações fosse encerrada, o que deve acontecer assim que a determinação for publicada em Diário Oficial.

“O encerramento da plataforma é uma consequência lógica para o próximo passo da recuperação judicial. Não dá para seguir alterando valores. O que dava para mediar, já foi mediado”, afirma a advogada. (por Mitchel Diniz)

12h45 – Qualicorp (QUAL3) se sente confortável em manter margem Ebitda na faixa dos 50%

Conforme o diretor financeiro da empresa, Fred Oldani, o desempenho do 4º trimestre do ano passado, foi impactado por gastos não recorrentes, além de pressão de dissídios coletivos e inflação de dois dígitos.

Entretanto, afirmou, durante teleconferência com analistas, que uma “margem Ebitda de 50% é um nível sustentável e factível ao longo dos próximos trimestres”.

A empresa destacou que a pandemia e o cenário macroeconômico mais adverso, com o impacto de dois reajustes de preço de planos de saúde no mesmo ano, uma maior inflação e juros em alta, entre outros fatores conjunturais, afetaram os resultados de 2021.

Sobre cancelamentos por inadimplência, Elton Carluci, VP comercial, de inovação e novos negócios, disse já vem “melhorando”, mas que ainda “é um vilão”.

SulAmérica e Rede D’Or

Em relação à compra da SulAmerica (SULA11) pela Rede D’Or, o CEO da empresa, Bruno Blatt, minimizou o movimento, destacando a independência como distribuidor de benefícios.

“Credenciamos mais de 67 operadoras de forma orgânica e via aquisições. Vamos seguir nosso foco de distribuir todos os produtos. A SulAmérica é importante para Qualicorp, mas outras empresas também, cada uma em sua região.”

12h41 – Itaú BBA vê como positiva aquisição da Motus pelo Grupo GPS (GGPS3)

Após o fechamento do mercado ontem (29), o Grupo GPS anunciou a assinatura de um contrato de aquisição de 60% de participação na Motus, prestadora de serviços de logística, que registrou receita bruta de R$ 107 milhões nos últimos doze meses encerrados em fevereiro de 2022.

É a quarta aquisição da GPS em 2022 e a décima primeira desde seu IPO em abril de 2021.

“A empresa está avançando rapidamente em direção ao seu guidance, ultrapassando a metade do caminho antes do final do primeiro trimestre”, diz o BBA, que reafirma a classificação outperform para a ação e preço-alvo de R$ 24,50.

No momento, GGPS3 sobe 0,75%, a R$ 17,35.

12h39 – Nova pesquisa PoderData mostra Lula (PT) com 41% e Bolsonaro (PL) com 32%

Há duas semanas, a mesma pesquisa trazia para primeiro turto Lula com 40% e Bolsonaro com 30%. Como a margem de erro é de dois pontos percentuais, ambos variaram dentro dessa margem, assim como a diferença que caiu de 10% para 9%.

Os demais candidatos pontuam da seguinte forma: Ciro Gomes (PDT) tem 7%, e Sergio Moro (Podemos), 6%; na sequência, empatados na margem de erro estão João Doria (PSDB), com 3%; André Janones (Avante), com 2%; e Eduardo Leite (PSDB) e Simone Tebet (MDB), com 1% cada um.

Num eventual segundo turno entre Lula e Bolsonaro, a pesquisa atual aferiu que distância entre os dois é a menor já registrada em 2022: 12 pontos, com o atual presidente marcando 38% das intenções de voto, e o petista, 50%. Em janeiro, essa distância era de 22 pontos.

12h36 – Boris Johnson afirma que Putin “não é confiável” e questiona poder das negociações; Kremlin diz que não há avanços em conversas de paz

Primeiro-ministro do Reino Unido questionou hoje os esforços do presidente francês Emmanuel Macron para persuadir o presidente russo, Vladimir Putin, por um cessar-fogo na Ucrânia: “minha opinião é que claramente Putin não é confiável”.

Segundo a Bloomberg, quando questionado sobre quando as sanções contra a Rússia poderiam ser suspensas, ele respondeu: “eu certamente não acho que você poderia esperar que o G7 suspendesse as sanções simplesmente quando tivermos um cessar-fogo na Ucrânia”. Entretanto, Johnson se recusou a responder se a Rússia teria que retirar da Crimeia, que anexou em 2014.

Mais cedo, o Kremlin disse que não há avanços nas negociações com a Ucrânia, com a OTAN avaliando se a promessa da Rússia de reduzir as operações militares no país invadido marca um ponto de virada no conflito, ou simplesmente uma mudança tática, ou se Moscou está só ganhando tempo.

12h33 – Oferta de produtos ainda não é a mesma na operação internacional, afirma Méliuz (CASH3)

Em teleconferência com analistas, Israel Salmen, CEO do Méliuz, afirmou que 100% daquilo que é desenvolvido no Brasil poderá ser aplicado em sua aplicação internacional. Mas disse que no momento não é isso o que ocorre.

Ele disse que a equipe estabelecida vem focando no novo app no Brasil, enquanto que uma equipe polonesa cuida das aplicações internacionalmente. Segundo o executivo, o objetivo é que todas as funções da Méliuz possam ser utilizadas também em suas operações internacionais.

12h29 – Pix supera cartões em número de transações e bancos podem sofrer pressões, entende o Bradesco BBI

A análise diz que à medida que o Pix avança em termos de penetração entre os brasileiros, as receitas dos bancos com tarifas de conta corrente e tarifas de transferência podem sofrer pressão. “No entanto, isso deve ser parcialmente compensado por melhores iniciativas de venda cruzada, pois os clientes precisarão usar os aplicativos dos bancos”, ressalva o BBI.

O Banco Central informou que as transações via Pix totalizaram 3,89 bilhões no 4T21, um aumento de 34% no trimestre, enquanto os cartões de débito totalizaram 3,85 bilhões de transações, aumento de 9% no trimestre; os cartões de crédito aumentaram para 3,73 bilhões de transações, aumento de 12% no trimestre; e tiveram 1,92 bilhão de transações usando cartões pré-pagos, alta de 20% na base trimestral.

12h25 – Méliuz (CASH3) diz que pretende manter cautela para crescer no cartão de crédito

Questionado sobre monetização dos serviços, o CFO do Méliuz, Luciano Valle, afirmou que no primeiro trimestre há tendência de retorno ao net take rate (porcentagem de pessoas que aproveitam um benefício em comparação com o total das que não realizaram a ação) do mesmo período de 2020.

Falando sobre outras linhas de negócios, em especial na linha de serviços financeiros, afirmou que a linha de cartões de créditos fornece uma captura maior de volume e receita com novas tarifas. Também citou as margens com a compra de Bitcoins.

Sobre financiamento para o produto de crédito, afirmou que a empresa tem uma postura muito conservadora, já que o setor é pressionado por inflação, que leva a menor poder de compra da população. Ele afirmou que a empresa pretende ser cautelosa, de forma a manter o custo de capital baixo, e que não tem pressa em avançar nesta frente.

12h20 – Com SulAmérica (SULA11) e dívida líquida menor, há espaço para investir e distribuir dividendos, diz Rede D’Or (RDOR3)

Em teleconferência com analistas, o CFO da Rede D’Or, Otávio de Garcia Lazcano, afirmou que a compra da SulAmérica contribui com um Ebitda significativo à nova empresa, o que permite reduzir o “net leverage” (endividamento líquido), o que pode permitir acelerar investimentos e/ou distribuir dividendos a acionistas. Também afirmou que a SulAmérica traz imóveis que podem ser utilizados pela nova empresa. Há oportunidade de aceleração de processos de crescimento orgânico, afirmou.

12h16 – Credit Suisse reduz preço-alvo de DASA (DASA3), de R$ 75 para R$ 32

Segundo a análise, a empresa está “vivendo a transição da maturação hospitalar” e reduziu também o ganho por ação de R$ 2,25 para perdas de R$ 0,19. A classificação outperform foi mantida.

A análise considera um custo de capital maior; o efeito negativo das recentes aquisições na ocupação e passagens do negócio hospitalar no curto prazo, principalmente em 2022; o menor ramp-up de tickets e margens nos hospitais, dado o processo de maturação; e o aumento das despesas financeiras, dada a maior alavancagem e taxas de juros no país, impactando o resultado.

No momento, DASA3 sobe 1,20%, a R$ 24,53.

12h10 – Qualicorp (QUAL3) espera recuperar adições líquidas orgânicas no 1º trimestre

Segundo o CEO da empresa, Bruno Blatt, espera-se que o novo patamar de vendas alcançado em 2021 se mantenha em 2022, por meio da normalização dos cancelamentos, para “retomar as adições líquidas orgânicas, o que deve ocorrer no 1º trimestre”.

Em 2021, a carteira total aumentou 2,2%, ultrapassando a marca de 2,6 milhões de vidas, apesar de um saldo líquido negativo de 21,9 mil vidas em Adesão. “Nossa expectativa para 2022 é manter o novo patamar de adições brutas alcançado em 2021”, disse

Segundo ele, a empresa espera “normalização dos cancelamentos em níveis históricos após dois anos atípicos, como resultado de diversas ações já adotadas, de modo a alcançar nossa meta de adições líquidas orgânicas positivas”.

12h07 – KPMG aprovou com ressalva as demonstrações financeiras da Copasa (CSMG3)

Sobre o balanço patrimonial em 31 de dezembro de 2021 e as respectivas demonstrações do resultado de 2021 da Copasa (CSMG3), a KPMG Auditores Independentes informou que a “companhia quebrou acordos contratuais (covenants) dos seus contratos de dêbentures no exercício findo em 31 de dezembro de 2021, tornando o passivo vencido e pagável à ordem do credor”.

De acordo com o relatado pela KPMG no balanço, “o passivo deve ser classificado como circulante porque, à data do balanço, a entidade não tem o direito incondicional de diferir a sua liquidação durante pelo menos doze meses em 31 de dezembro de 2021. A Companhia não atendeu ao item citado e manteve o passivo classificado no não circulante. Portanto, em 31 de dezembro de 2021, o passivo circulante, individual e consolidado, está apresentado a menor e o passivo não circulante, individual e consolidado, a maior em R$1.933.212 mil”.

O Comitê de Auditoria Estatutário (COAUDI) da COPASA manifestou discordância quanto à opinião com ressalva da KPMG do balanço. Segundo o comitê, “seu entendimento de que a reclassificação de ‘passivo não circulante’ para ‘passivo circulante’, como requerido pela KPMG, não atende aos preceitos pétreos da Estrutura Conceitual para Relatórios Financeiros, a qual preconiza que as demonstrações contábeis devem ser elaboradas seguindo o conceito de ‘visão verdadeira e justa’”.

12h02 – Zelensky fala ao parlamento norueguês, pede mais armas e que a Europa feche seus portos para navios russos

O presidente ucraniano, Volodymyr Zelensky, disse que “todas as armas com as quais vocês puderem nos ajudar serão usadas apenas para proteger nossa liberdade, a sua liberdade”.

Zelensky afirmou que a Rússia está bloqueando os portos da Ucrânia, o que equivale a atos “de pirataria”: “a Rússia não deveria poder usar livremente os portos mundiais. Esta é uma questão de segurança marítima global”.

11h57 – Ministério das Relações Exteriores da China diz que relações com a Rússia resistiram “ao teste da mudança do cenário internacional”

Hoje os ministros das Relações Exteriores dos dois países se encontraram numa demonstração de força ao mundo ocidental: “a China está pronta para trabalhar com a Rússia para levar as relações China-Rússia a um nível mais alto na nova era”, disse o ministro Wang Yi, após encontro com Sergei Lavrov.

Em um comunicado, o ministério chinês afirmou que “a China tem feito um esforço pela paz e continuará a desempenhar um papel construtivo na promoção da redução das tensões na Ucrânia, à sua maneira”, em recado direto aos EUA. “Trabalharemos com outras partes na direção geral da resolução do conflito Rússia-Ucrânia e na restauração da paz na Europa em breve”.

“A longo prazo, devemos tirar lições da crise da Ucrânia, responder às preocupações legítimas de segurança de todas as partes com base no princípio do respeito mútuo e da indivisibilidade da segurança, construir uma arquitetura de segurança europeia equilibrada, eficaz e sustentável através do diálogo e da negociação”, acrescentou Wang Yi.

11h52 – Boa Safra (SOJA3) prefere ganhar fatia de mercado a expandir margem; ações caem após balanço

11h50 – Morgan Stanley tem visão positiva com Copasa (CSMG3) e classifica como overweight, com preço-alvo de R$ 20,00

Os principais pilares que sustentam essa visão positiva são o aprimoramento legal e regulatório que o setor de saneamento deverá enfrentar nos próximos anos; o perfil de risco-recompensa atraente, oferecendo uma vantagem em relação ao preço-alvo e um desvio de alta para baixa; o risco hidrológico relativamente baixo (~100% do nível dos reservatórios atualmente); a revisão tarifária recente abre caminho para um período relativamente maior de visibilidade regulatória; e o fato da Copasa possuir uma bem-vinda opção de privatização.

No momento, o ativo despenca 8,85%, a R$ 13,50. Ontem, a empresa divulgou seu balanço do 4T21, com queda de 76,1% no lucro líquido.

11h43 – Ações de Méliuz (CASH3) viram para positivo, com alta de 0,38%, a R$ 2,64, após abrir em queda com balanço

11h39 – Méliuz Nota Fiscal ainda sofre com “desafios de monetização”, diz CEO

Em teleconferência com analistas para a apresentação de resultados, o CEO do Méliuz, Israel Salmen, ressaltou que mais de 680 mil usuários únicos usaram em 2021 o aplicativo Méliuz Nota Fiscal, que permite “cashback” para quem usa notas fiscais. Mas reconheceu que ainda há “desafios de monetização” no aplicativo.

O Méliuz registrou um prejuízo líquido de R$ 34,334 milhões no ano passado, revertendo lucro apurado de R$ 19,630 milhões de 2020. Nos documentos enviados à CVM, não houve o detalhamento do resultado líquido do quarto trimestre de 2021. No quarto trimestre de 2021, a receita líquida foi de R$ 98,4 milhões, alta de 127% frente ao mesmo período do ano anterior. No ano, a receita líquida teve alta de 110%, a R$ 263,5 milhões.

Em teleconferência de apresentação de resultados, Luciano Valle, CFO do Méliuz, afirmou que a empresa vinha observando no terceiro trimestre campanhas mais agressivas por conta da aproximação da Black Friday, e que parte da alta da receita se deve à incorporação desse resultado.

11h37 – Aliansce Sonae (ALSO3): Entendemos que a combinação com brMalls (BRML3) deve ser uma decisão do acionista, afirma CEO

Em teleconferência com acionistas, Rafael Sales, CEO da Aliansce Sonae, afirma que é dever fiduciário exercer uma influência na base de acionistas para atingir bons resultados, com visão focada no negócio e no crescimento. “É uma visão que a gente pretende colocar em prática, independente da discussão da fusão”. A Aliansce possui mais de 8% do capital da BrMalls.

Por duas vezes, a Aliansce Sonae tentou combinar negócios com a brMalls, mas em ambas as ocasiões teve a oferta recusada. A última proposta previa o pagamento de R$ 1,805 bilhão em dinheiro e 276,2 milhões de ações da Aliansce. A combinação resultaria em sinergias de R$ 210 milhões, de acordo com a Aliansce.

Sales explica que a Aliansce vai monitorar o investimento em brMalls “com todo cuidado e fidúcia”. “Se formos indicar conselheiros, vai ter esse perfil de gerar valor”, afirmou o CEO. Sales diz que a Aliansce pretende levar a combinação de negócios para aprovação em assembleia na brMalls “quando achar mais adequado”, mas o momento é de trabalhar em criar consenso com acionistas da empresa. “Até porque o processo de aprovação de uma transação [como essa] é longo”, afirma o CEO.

11h30 – Tupy (TUPY3) tem margens impactadas por Teksid, como esperado, aponta BBI

Analistas do banco mantiveram recomendação outperform para a ação, com preço-alvo de R$ 27.

Segundo a análise, a manutenção é baseada em forte demanda dos setores off-road e infraestrutura; ganhos de sinergia esperados da Teksid; potencial de upside atrativo de 38%; e início da redução do risco de seus negócios ao enfrentar a tendência crescente de descarbonização.

Ontem, a Tupy reportou lucro 28,9% menor no 4T21, impactado por falta de semicondutores e outros insumos.

11h27 – Pesquisa mostra que Trump venceria Biden em eleições de 2024 por 47% a 41%

Pesquisa Harvard CAPS-Harris Poll divulgada na noite de ontem (29), mostra que se a eleição fosse realizada agora o ex-presidente Donald Trump venceria também a atual vice-presidente Kamala Harris, por 49% a 38%. Ainda há mais de 12% de eleitores indecisos nas duas hipóteses.

A pesquisa, tida como “muito precoce” pelo site The Hill, que a publicou com exclusividade, pressagia problemas para os democratas em seu esforço para manter o controle da Casa Branca em 2024. Trump já deu a entender repetidamente que está considerando outra candidatura à presidência e continua profundamente popular entre a base conservadora do Partido Republicano.

O atual favorito para a indicação republicana seria o governador da Flórida, Ron DeSantis. Como Biden acenou que pode não concorrer à reeleição, a pesquisa fez um embate de DeSantis com Harris, que venceu por margem pequena de 2 pontos percentuais: 40% a 38%.

11h22 – Aliansce Sonae (ALSO3): Apesar de crescimento no valor do aluguel, lojistas lidam com custos de ocupação sustentáveis, afirma CEO

Em teleconferência com analistas e acionistas, o CEO da Aliansce Sonae, Rafael Sales, também afirmou que hoje existem 5 mil lojistas conectados a estruturas digitais de venda da empresa. Apoiada por uma expansão nas vendas, com a retomada da movimentação nos shoppings, a companhia conseguiu ajustar o valor dos aluguéis cobrados, com redução de descontos.

A Aliansce Sonae reduziu os custos de condomínio em R$ 34 milhões no trimestre, reportando margens maiores e custos de ocupação mais eficientes.

11h13 – Após resultados do quarto trimestre da Getninjas (NINJ3), Bradesco BBI vê ambiente ainda desafiador para crescimento

“Acreditamos que o mercado deve entender os resultados como negativos, tendo em vista o ambiente ainda desafiador tanto para o engajamento profissional-clientes, quanto para a geração de receita. Dito isso, não vemos um potencial material para uma reclassificação das ações no curto prazo”, explica o BBI.

A ação é classificada como outperform, com preço-alvo sugerido de R$ 29,00 e upside de 607%. No momento, o ativo sobe 0,24%, a R$ 4,11.

11h12 – Plano de investimentos da Copasa (CSMG3) para intervalo entre 2022 e 2026 é de R$ 7,4 bilhões

Em teleconferência sobre os resultados a analistas de mercado, a Copasa informou que o investimento em 2022 será de R$ 1,395 bilhão – em 2021, o investimento foi de R$ 906,9 milhões.

Em 2023, os investimentos previstos são de R$ 1,410 bi; em 2024, R$ 1,6 bi; em 2025 R$ 1,6 bi e em 2026, R$ 1,410 bi. No total, entre 2022 e 2026, os investimentos alcançam R$ 7,4 bilhões.

Os recursos para 2022 estão assim divididos: obras em água (R$ 324,5 milhões), obras em esgoto (R$ 520,5 mi), crescimento vegetativo de água (R$ 59,3 mi), crescimento vegetativo de esgoto (R$ 75,7 mi), combate a perdas (R$ 96 mi) e outros (R$ 319 mi).

11h09 – Grupo SBF Centauro (SBFG3) tem 4T21 forte, segundo Bradesco BBI, mas em linha com as expectativas

“No geral, este é mais um conjunto de resultados sólidos do Grupo SBF, que mostra uma forte recuperação das vendas no varejo Centauro e um desempenho de receita superior ao esperado na Fisia (distribuidora oficial da Nike no Brasil)”, explica o BBI.

Além disso, a empresa sai da pandemia com margens mais altas no negócio online do que no pré-pandemia. O BBI ainda projeta uma “recuperação total da lucratividade das lojas ainda em 2022 e maior expansão de margem na Fisia impulsionada pelo maior mix de canais DTC”. Embora 2022 seja provavelmente um ano de investimento, o que pode conter a expansão da margem, a perspectiva de rentabilidade subjacente no médio prazo está, na opinião do BBI, “em seu nível mais forte desde o IPO da empresa em 2019”.

A classificação é outperform, com preço-alvo de R$ 35,00 e upside de 38%. No momento, SBFG3 cai 0,5%, a R$ 25,28.

HORA DO MERCADO

11h00 – Ibovespa oscila entre leves altas e baixas, lutando para manter os 120 mil pontos

O principal índice da bolsa brasileira, às 11h, avança 0,24%, aos 120.307 pontos, após recuar por toda a primeira hora de pregão. Nos EUA, os principais índices americanos também não têm direção exata – o Dow Jones avança 0,14%, enquanto o S&P 500 e a Nasdaq recuam, respectivamente, 0,25% e 0,48%.

Investidores continuam monitorar as notícias dúbias sobre a guerra da Rússia e a Ucrânia – ao mesmo tempo em que o país governado por Vladimir Putin fala que houve avanço das negociações e retirada de tropas de Kiev, ucranianos relatam a intensificação de ataques em algumas regiões do país e o Pentágono defende que os russos estão apenas se reorganizando.

Com as incertezas, o petróleo tem mais um dia de alta – o barril WTI para maio avança 3,7%, a US$ 108,12, e o Brent para junho tem alta de 3,52%, a US$ 144,11.

A 3R Petroleum (RRRP3) é, em parte por conta disso, a principal alta do Ibovespa, com suas ações ordinárias avançando 3,45%. As ações ordinárias e preferenciais da Petrobras (PETR3;PETR4), por sua vez, sobem 0,70% e 0,87%.

Do outro lado, porém, o preço das commodities também pressiona a curva de juros brasileira. Os DIs com vencimento em janeiro de 2023 têm o rendimento subindo cinco pontos-base, para 12,75%, e as taxas dos para 2025 avançam 10 pontos, a 11,40%. Na ponta longa, as taxas dos DIs para 2027 e 2029 sobem, na sequência, oito e sete pontos, a 11,25% e 11,43%.

Entre as maiores quedas, estão as ações ordinárias da Copasa (CSMG3), da Rede D’Or (RDOR3) e da Méliuz (CASH3), com quedas de, respectivamente, 7,43%, 3,53% e 2,65% – todas as três companhias divulgaram seus balanços ontem.

10h54 – Enauta (ENAT3) recebe oferta não-vinculante e assina acordo de exclusividade para venda parcial do Campo de Atlanta

Empresa comunicou a operação em fato relevante, e o acordo assinado assegura período de exclusividade para due diligence e negociações confidenciais no âmbito de uma potencial venda de 50% de sua participação, sem operação, no Bloco BS-4, onde está o Campo de Atlanta, na Bacia de Santos.

A oferta foi apresentada pela Karoon Energy e o acordo de exclusividade vale até 31 de maio de 2022.

“As partes têm discricionariedade para prosseguir ou não com a operação”, ressalta a Enauta, que vem, desde abril do ano passado buscando novos parceiros para o desenvolvimento do Campo de Atlanta.

10h50 – Bolsas americanas operam mistas, após valorizações das últimas sessões

Os investidores seguem monitorando a manutenção dos ataques russo à Ucrânia, mesmo após uma aparente sinalização russa na véspera de redução de sua presença militar em algumas partes do país invadido.

- Dow Jones: +0,05%

- Nasdaq: -0,25%

- S&P 500: -0,16%

10h43 – Itaú BBA vê resultados do quarto trimestre da Tupy (TUPY3) mistos, marcados pela consolidação da Teksid

Os números foram considerados “neutros”, com o balanço do 4T21 sendo o primeiro a incorporar a Teksid, “o que implicou um crescimento substancial do faturamento, mas com alguma pressão nas margens (a serem compensadas nos próximos trimestres) e maior alavancagem, conforme esperado”.

Eliminando o fator Teksid, o BBA percebe que “ventos contrários adicionais também tiveram impacto na lucratividade”.

A classificação é outperform, com preço-alvo sugerido de R$ 27,00. No momento, a ação é negociada a R$ 19,01, queda de 2,56%.

10h41 – Itaú BBA sobre Light (LIGT3): “ações parecem caras” neste momento

A análise rebaixa a Light para underperform (de market perform) e define novo preço-alvo para 2022 em R$ 9,80 (de R$ 20,80) – ante R$ 10,74 na abertura do pregão desta quarta

“Embora tenhamos visto uma melhora nas perdas regulatórias de energia, ainda esperamos uma perspectiva desafiadora para a empresa, pois o gap de ineficiência do Ebitda regulatório permanecerá alto no curto prazo, juntamente com um cenário macro mais difícil, prejudicando os resultados da empresa”, justifica o BBA. “A Light parece cara. A empresa está negociando atualmente com uma TIR implícita de 7,1%, abaixo da média do setor”, conclui.

10h40 – Dívida federal fica em R$ 5,73 trilhões em fevereiro, alta de 2,03% na base mensal, diz Tesouro Nacional

10h37 – Setor de petróleo avança na bolsa, com valorização da commodity: Brent, +3,22%, US$ 113,87; WTI, +3,60%, a US$ 108,02

- Petrobras ON (PETR3): +0,44, a R$ 34,65;

- Petrobras PN (PETR4): +1,05%, a R$ 32,64;

- PetroRio (PRIO3): +0,56%, a R$ 25,37;

- 3R Petroleum (RRRP3): +2,80%, a R$ 42,64;

- PetroReconcavo (RECV3): +0,89%, a R$ 26,13.

10h36 – Bolsas em Nova York abrem em queda, com investidores de olho em guerra entre Rússia e Ucrânia

- Dow Jones recua 0,12%, aos 35.251 pontos

- S&P 500 cai 0,36%, aos 4.615 pontos

- Nasdaq cai 0,40%, aos 14.545 pontos

10h35 – Aliansce Sonae (ALSO3): Credit Suisse destaca gestão de custos eficiente, mas mantém recomendação neutra para ação

Relatório do Credit Suisse avalia que os resultados vieram fortes, apoiados por uma expansão nas vendas, o que permitiu um ajuste nos valores dos aluguéis cobrados, com uma redução de descontos. Além disso, o banco aponta que a Aliansce Sonae reduziu os custos de condomínio em R$ 34 milhões no trimestre, reportando margens fortes e melhores custos de ocupações. “Também capturou sinergias de R$ 30 milhões em sinergias por ano com a fusão com a Sonae, reforçando sua estratégia gradual de M&A”.

O Credit destacou ainda a redução do nível de endividamento da empresa e acredita que a companhia está bem posicionada para o bom momento do setor. “Contudo, mantemos nossa preferência por portfólios mais resilientes, expostos a públicos de renda mais alta”, dizem os analistas.

O banco mantém recomendação neutra para os papéis ALSO3 e preço-alvo de R$ 28.

10h30 – Para Bradesco BBI, resultados do 4T21 da Oncoclínicas (ONCO3) são neutros, dentro do esperado

“Por pouco não fica abaixo da expectativa”, observou o BBI. “Apesar do Ebitda mais forte, o lucro líquido ajustado ficou 15% abaixo da nossa estimativa, devido às despesas financeiras e a uma maior alíquota de imposto de renda (55% vs. nossos 34%; que esperamos normalizar em 2022)”.

O BBI reafirma a classificação outperform para Oncoclínicas, com preço-alvo de R$ 19,00 e upside de 74%, por ser “altamente defensivo; e por fortes fundamentos de crescimento, tanto organicamente quanto por meio de fusões e aquisições”.

10h27 – Ações da Oi (OIBR3;OIBR4) recuam após prorrogação de recuperação judicial

Os papéis ON caem 1,16%, a R$ 0,84, enquanto os PN desvalorizam-se 2,07%, a R$ 1,42.

10h25 – Ibovespa opera estável, entre leves altas e baixas, aos 120.390 pontos

Principal índice da bolsa brasileira ao mesmo tempo que é puxado para cima por ações de companhias de commodities como Vale (VALE3) e Petrobras (PETR3;PETR4), sofre com o desempenho de varejistas e de companhias de tecnologia, uma vez que a curva de juros sobe em bloco.

10h23 – Veja o desempenho de mais companhias que soltaram balanço do 4º trimestre:

- Qualicorp (QUAL3): -4,86%, a R$ 16,04

- TC (TRAD3): -3,11%, 4,36

- Allied (ALLD3): -0,805, a R$ 16,06

- Grupo SBF (SBFG3): -1,26%, R$ 25,08

- Oncoclínicas (ONCO3):-1,10%, a R$ 10,77

- Tupy (TUPY3): -2,66%, a R$ 19,04

- Helbor (HBOR3): -1,76%, a R$ 3,91

10h21 – Vladimir Medinsky, principal negociador russo, diz que Ucrânia mostrar estar disposta a atender principais demandas

Segundo a Reuters, Medisnky afirmou ainda que as conversas continuam e que a posição do país governado por Vladimir Putin sobre Donbass e sobre a Criméia permanecem inalteradas – o controle sobre as duas regiões é um dos principais pontos de discordância entre as duas nações.

10h17 – Ações ordinárias da Vale (VALE3) abre em alta de 1,75%; preço do minério de ferro sobe 3% no porto chinês de Dalian

10h14 – Ações da Méliuz (CASH3) ampliam queda a 5,30%, a R$ 2,50, após balanço

10h12 – Veja o comportamento das ações das empresas que divugaram balanço na abertura dos negócios:

- Cemig (CMIG4): -0,21%, a R$ 14,64

- Aliansce Sonae (ALSO3): +1,31%, a R$ 24,01

- Rede D’Or (RDOR3): -1,75%, a R$ 50,57

- Copasa (CSMG3): -3,79%, a R$1 4,23

- Boa Safra (SOJA3): -0,78%, a R$ 14,09

- Eletromidia (ELMD3): +3,88%, a R$ 14,71

- GetNinjas (NINJ3): -0,24%, a R$ 4,10

10h08 – Ações ON e PN da Petrobras (PETR3;PETR4) sobem, respectivamente, 0,84% e 1,15%, seguindo alta do preço do petróleo

10h05 – Ibovespa abre em alta preliminar de 0,01%, aos 120.027 pontos

9h57 – Boa Safra (SOJA3) aposta no crescimento de sementes com tecnologia agregada

Marino Colpo, CEO da Boa Safra Sementes, disse que as “oportunidades são imensas na produção de sementes de soja com alta tecnologia agregada”.

As vendas de sementes pela empresa em 2021 foi 13% maior do que o ano anterior. Já para as sementes de biotecnologia, o avanço entre 2020 e 2021 alcançou 35,5%. O TSI, que é o tratamento de semente industrial, o crescimento no ano passado foi de 75%.

Segundo a companhia, a biotecnologia é o melhoramento genético da semente, que cria mais resistência, por exemplo, a lagartas (reduzindo o uso de defensivos), e com maior tolerância a herbicidas. O chamado TSI é a aplicação de produtos de forma automatizada, por meio de equipamentos de alta tecnologia de controle de fungos e doenças iniciais na cultura.

9h54 – Allied (ALLD3) reporta um conjunto decente de resultados, considerando as comparações difíceis e o ambiente difícil para bens duráveis, diz BBI

Analistas explicam que a Allied conseguiu retornar à estratégia de diversificação traçada durante o IPO, com o digital ganhando relevância sobre a distribuição, levando à expansão da margem.

A diversificação de produtos além dos smartphones também está ajudando a diminuir o risco, com videogames, acessórios e linha branca se tornando categorias importantes. A Allied conseguiu construir uma participação de mercado considerável de 23% em videogames.

Olhando para o futuro, novas avenidas de crescimento, como o negócio de smartphones recondicionados, estão em construção, com uma oportunidade de mercado considerável.

O banco mantém recomendação neutra para ação, com preço-alvo de 23,00.

9h52 – Allied (ALLD3) reporta resultados neutros, em linha com o esperado, diz XP

A XP diz que a Allied apresentou resultados neutros, em linha com as expectativas, mas sólidos ainda assim, tendo em vista a forte base comparativa no quarto trimestre de 2020. Como esperado, o crescimento no segmento de distribuição (+3% ao ano) combinado ao crescimento em varejo digital (+22% A/A), compensou o cenário mais difícil no varejo físico (-8% A/A).

No geral, analistas da instituição mantêm visão construtiva para Allied, apesar de cautelosos diante dos impactos do cenário macroeconômico sob a performance da empresa.

9h49 – Helbor (HBOR3) tem resultado misto com receita líquida fraca, mas tendências operacionais decentes, diz BBI

O faturamento fraco (-29% abaixo das projeções BBI) seria justificado por lançamentos e vendas mais suaves durante o trimestre.

Apesar da Helbor ter uma quantidade razoável de trabalho em andamento que deve render frutos, à medida que muda seu mix de receita de projetos para lançamentos recentes mais saudáveis, o Bradesco BBI não espera que os resultados do 4T21 sejam suficientes para os investidores superarem a aversão aos nomes de baixa liquidez do setor.

O banco mantém avaliação neutra para Helbor, com preço-alvo de R$ 10.

9h47 – Oncoclínicas (ONCO3) têm resultados positivos, estritamente alinhados com as estimativas da XP

Analistas destacam que a receita líquida aumentou 34% na base anual, impulsionada principalmente por aquisições, mas com crescimento orgânico significativo em base anual e trimestral.

A margem EBITDA ajustada comprimiu 2,4 ponto percentual no ano, com redução de custos sendo mais do que compensada por despesas de operações recentemente adquiridas – a empresa aguarda ainda a aprovação do Cade para concluir a aquisição da Unity, mantendo um grande saldo de caixa e, assim, reduzindo as despesas financeiras líquidas.

A corretora reitera recomendação de compra para as ações devido ao crescimento de lucro esperado para o curto prazo. O preço-alvo é de R$ 18,70.

9h45 – Eletromidia (ELMD3) registra fortes resultados no quarto trimestre, avalia Bradesco BBI

Analistas do banco comentaram que os resultados do 4T21 foram positivos para as ações, tendo em vista as boas tendências de receita e o Ebitda superado pelo consenso.

O banco mantém classificação outperform para o papel, e preço-alvo de R$ 24 frente a cotação de terça-feira (29) de R$ 14,16.

9h40 – Tupy (TUPY3) reporta resultados levemente mais fracos do que o esperado pela XP

Analistas da corretora destacam a queda de 4% da receita (excluindo a receita da Teksid de R$300 milhões para fins de comparação), refletindo uma menor sazonalidade nos volume, ainda prejudicados por gargalos relacionados à cadeia de suprimentos (fortes indicações de demanda reprimida permanecem, no entanto).

Apesar disso, a baixa foi parcialmente compensada por um melhor posicionamento de preços, com margem EBITDA ajustada de 9,9%, ou 11,2% excluindo os números da Teksid, queda de 3 pontos percentuais na base anual e de 5 na trimestral, refletindo os efeitos negativos acima mencionados.

A XP reitera recomendação de compra da Tupy e preço-alvo de R$ 32,00 por papel.

9h39 – Rede D’Or (RDOR3) apresenta indicadores operacionais estáveis, mantendo um bom nível de rentabilidade, apesar das pressões macroeconômicas, diz Credit Suisse

Comparações de longo prazo são difíceis devido ao rápido crescimento inorgânico e às distorções da pandemia de Covid-19. Mesmo assim, o desempenho pode ser explicado principalmente pela estabilidade de planos, ocupação abaixo do potencial e gestão de custos disciplinada. Os resultados reforçam a tese sobre o pedágio da transição durante a maturação da base hospitalar.

Apesar do valor de longo prazo da Rede D’Or, analistas enxergam pouca possibilidade de um catalisador operacional este ano, dada a maturação necessária da base. Por outro lado, a possível aquisição da SulAmerica (SULA11) pode servir como um gatilho.

Credit Suisse mantém recomendação neutra para o papel, com preço-alvo de R$ 54,00.

9h35 – PIB dos EUA cresce 6,9% no 4º tri de 2021, mostra revisão final, frustrando projeções do mercado

9h34 – Méliuz (CASH3): investimentos em crescimento impulsionam a perda de margem no trimestre, pontua Morgan Stanley

Como a Meliuz continua a construir sua equipe (tanto organicamente quanto por meio de aquisições) e investe em marketing, a margem Ebitda ajustada caiu 44 pontos percentuais, negativa em 34,0%, abaixo da estimativa de -11,8% do banco e do consenso de -16,7% do mercado.

O banco permanece equal-weight no papel, com preço-alvo de R$ 4,50.

9h31 – Rede D’Or (RDOR3) apresenta resultados positivos no quarto trimestre, avalia XP

As receitas aumentaram 23%na base anual, devido principalmente a um aumento acentuado no número de leitos hospitalares, mas com ticket médio estável.

Os efeitos relacionados ao Covid-19 estão se tornando menos significativos e, portanto, impactando menos os resultados da empresa, mas, por outro lado, a alta alavancagem aliada ao aumento das taxas de juros aumentam as despesas financeiras líquidas.

A corretora reitera recomendação de compra para o papel, com preço-alvo de R$ 88 frente a cotação de terça-feira (29) de R$ 51,50.

9h26 – Itaú BBA avalia como positiva aquisição da Vadu pela Totvs (TOTS3)

Analistas estimam que essa aquisição e a da Dimensa adicionará aproximadamente R$ 40 milhões em receitas de M&A em 2022, ao passo que já investiu R$ 90 milhões dos R$ 600 milhões captados na B3. A aquisição da Vadu, para o banco, é a prova de que a empresa está no caminho certo com seu plano de expansão inorgânica.

O banco reitera sua visão de que a empresa, embora ainda não muito relevante para a Totvs, deve continuar tendo uma leitura cruzada negativa para a Sinqia ao executar sua estratégia de crescimento e fortalecer sua posição no segmento de software financeiro.

Dessa forma, mantém a Totvs como a melhor escolha em sua cobertura, com rating outperform e valor justo de R$ 39 por ação.

9h24 – Copasa (CSMG3) têm números fracos afetados por itens não recorrentes, aponta Credit Suisse

Os números, segundo o banco americano, foram impactados principalmente devido a gastos administrativos acima do previsto, com custos de energia elétrica e volumes abaixo do esperado, além do efeito negativo da revisão tarifária. Os resultados reportados foram afetados por efeitos não recorrentes e auxiliados por melhores provisões para inadimplência ano a ano.

O banco mantém classificação outperform para o papel, e preço-alvo de R$ 16,60 frente a cotação de terça-feira (29) de R$ 14,81.

9h23 – Méliuz (CASH3): XP vê resultados do quarto trimestre como positivos

Analistas escreveram que apesar do resultado abaixo do esperado, pressionado por maiores despesas de cashback e desembolsos atribuíveis às suas recentes aquisições, a empresa manteve um ritmo de crescimento robusto e superou as estimativas de receita para o trimestre.

Além disso, seus investimentos em M&A estão alinhados com sua estratégia de alocação de capital, que visam ampliar seus serviços e produtos financeiros para sua crescente base de clientes. Com o resultado, a XP não espera uma reação negativa das ações e mantém visão positiva de longo prazo sobre a empresa.

9h15 – EUA: Número de novos empregos privados gerados em março fica em 455 mil, diz ADP, ante consenso de 450 mil

9h05 – Ibovespa futuro abre em alta de 0,25%, aos 120.707 pontos

Curva de juros sobe em bloco. Rendimento do contrato DI para 2025 avança três pontos-base, para 12,73%. As taxas dos DIs para 2025 e 2027 avançam, ambas, quatro pontos, para 11,34% e 11,21%, respectivamente. O DI para janeiro de 2029 vê seu rendimento subir três pontos-base, para 11,39%.

O dólar futuro cai 0,41%, aos R$ 4,743.

9h01 – Alemanha: Inflação ao consumidor avança 2,5% na base mensal em março, ante consenso de alta de 1,6%

9h00 – IPP brasileiro avança 0,56% em fevereiro na base mensal, diz IBGE, ante consenso de alta de 0,90%

8h45 – Grupo SBF (SBFG3), dona da Centauro, registra resultados mistos no quarto trimestre, avalia BBA

Analistas comentaram que os resultados da SBF superaram as expectativas, principalmente em termos de rentabilidade. Em nota à parte, a atualização dos números financeiros de 2020 (embora claramente explicada) deve ser levada em conta, porém, pela comunidade de investidores, e com isso os números devem ser vistos como mistos.

A administração divulgou sua estratégia de crescimento para os próximos anos, e a entrega do guidance terá papel fundamental na reavaliação da ação.

O banco mantém classificação market perform para o Grupo, e preço-alvo de R$ 40 frente a cotação de terça-feira (29) de R$ 25,40.

8h40 – Celesc (CLSC3) distribuirá R$ 34,7 milhões em JCP

À razão de R$ 0,84894080949 por ação ordinária e R$ 0,93383489043 por ação preferencial. Farão jus aos JuCP os detentores de ações de emissão da companhia em 30 de março de 2022.

8h32 – Qualicorp (QUAL3) tem resultados “sem brilho” no quarto trimestre, conforme o esperado, diz BBI

Os resultados da Qualicorpo foram fracos na visão do Bradesco BBI, mas muito em linha com as expectativas e resultados mais recentes. As adições líquidas orgânicas em foram negativas em 26 mil vidas (acima da queda de 13 mil previstos pelo BBI), enquanto o ticket recorrente caiu 1,5%, levando a receita total a cair, devido ao churn ainda alto na inadimplência.

Do lado positivo, as comissões de caixa de novas vendas por vida caíram 7% no trimestre para R$ 888, o que analistas do banco esperam que continue em 2022.

O banco mantém classificação neutra para a ação, e preço-alvo de R$ 26 frente a cotação de terça-feira (29) de R$ 16,87.

8h25 – Rede D’Or São Luiz (RDOR3) tem bons resultados, conforme esperado pelo Morgan Stanley

Analistas do banco destacam o aumento acima do esperado em leitos operacionais e da utilização da capacidade, parcialmente compensando preços mais fracos.

Em suma, a empresa entregou receitas e Ebitda ajustada em linha com as estimativas dos analistas, enquanto o lucro líquido veio acima do consenso. Com isso, o Morgan Stanley permanece equal-weight em Rede D’Or, com preço-alvo de R$ 81.

8h21 – Minério de ferro tem alta de 2,99% no porto chinês de Dalian, a US$ 140,90 a tonelada

8h19 – Méliuz (CASH3): “Ebitda afunda profundamente em território negativo”, diz BBI

O Bradesco BBI acredita o mercado deve considerar os resultados como negativos, considerando que a forte receita líquida foi um pouco antecipada pelos números preliminares divulgados anteriormente e a principal surpresa foi relacionada ao fato de o Ebitda ter ficado longe do consenso – negativo em R$ 34 milhões ante expectativa de negativo em R$ 8 milhões.

Embora a empresa deva continuar perseguindo sua estratégia de crescimento nos próximos trimestres, o banco acredita que os investidores podem estar preocupados com a rentabilidade no curto prazo, o que deve pesar no desempenho das ações. O BBI mantém classificação outperform para o papel, e preço-alvo de R$ 3,90 frente a cotação de terça-feira (29) de R$ 2,64.

8h13 – Copasa (CSMG3) registra resultados fracos no quarto trimestre e uma “decepção nos dividendos”, diz XP

Os resultados ficaram abaixo das expectativas refletindo receitas menores e custos de administração acima do esperado.

Dessa forma, a XP continua vendo um risco-retorno pouco atraente para as ações e mantém recomendação de venda, com preço-alvo de R$ 15/ação.

8h10 – Aliansce Sonae (ALSO3) vê lucro disparar 2.106% no 4º trimestre de 2021, para R$ 115,7 milhões

8h09 – Cemig (CMIG4) lucra 24,3% a menos no 4º trimestre e propõe proventos de R$ 1,996 bilhão

7h52 – Agenda do dia: IPP brasileiro, inflação na Alemanha e Bolsonaro em eventos