18h10 – Encerramos nossa cobertura. Confira os destaques da Bolsa de hoje.

Acessa o tempo real do InfoMoney todos os dias? Adicione este link aos favoritos do seu navegador!

18h04 – B3 (B3SA3) tem queda de 8,5% no volume financeiro médio diário em maio

O volume do mês ficou em R$ 30,410 bilhões, contra R$ 33,238 bilhões do mesmo mês de 2021, queda de 8,5%.

O número de investidores individuais, porém, cresceu 38,7%, também na base anual, para 4.355.774 CPFs, bem como o número de empresas listadas, que subiu para 452, contra as 437 de maio de 2021.

O giro de mercado cresceu de 145,4% para 163,1%.

17h46 – Via (VIIA3), Positivo (POSI3) e CVC (CVCB3) são maiores quedas da Bolsa

Entre as maiores quedas do Ibovespa, os papéis da Via foram destaque, com menos 10,20%, pressionados pela curva de juros. Positivo, Méliuz (CASH3) e Magazine Luiza (MGLU3) também sofreram pelo mesmo motivo, recuando 5,94%, 5,15% e 4,87%, respectivamente.

“Temos a preocupação com a inflação e há a possibilidade de o Banco Central ser mais forte em seu ajuste ou fazer novas sinalizações”, diz César Mikail, gestor de renda variável da Western Asse. “O mercado aqui também está refletindo isso. Ações de companhias menos líquidas e com valuations mais fortes têm seus preços sendo ajustados”.

Já as ações da CVC caíram 6,70%, com a alta do dólar pressionando o poder de compra dos brasileiros.

Entre as maiores altas, destaque para os papéis da Eletrobras (ELET3;ELET6), que fecharam em alta de 3,37% e de 2,36%, após evento de capitalização da companhia, tido como o fim do processo de privatização.

17h32 – Telefonica (VIVT3) aprova JCP de R$ 480 milhões

O montante bruto dos Juros sobre Capital Próprio equivale a R$ 0,28712558126 por ação ordinária da companhia.

O JCP deverá ser creditados de cordo com a posição acionária do final do dia 30 de junho de 2022. Após esta data, as ações serão consideradas “ex-juros”. O JCP será imputado ao dividendo mínimo obrigatório do exercício social de 2022 e o pagamento será realizado até o dia 31 de julho de 2023, devendo a data ser fixada posteriormente.

17h18 – Dólar fecha em alta de 0,38%

- Venda = R$ 5,134

- Compra = R$ 5,133

- Mínima = R$ 5,087

- Máxima = R$ 5,152

17h16 – Ibovespa fecha em queda de 0,52%, aos 102.063,25 pontos

17h05 – Fechamento Wall Street

- Dow Jones = -0,49%, aos 30.365,95 pontos

- S&P 500 = -0,37%, aos 3.735,88 pontos

- Nasdaq = +0,18%, aos 10.828,35 pontos

16h55 – Ibovespa fecha, preliminarmente, com queda de 0,68%, aos 101.897 pontos

16h48 – DXY, que mede força do dólar frente a outras moedas mundiais, avança 0,44%, aos 105.540 pontos

Índice chega ao seu maior patamar desde dezembro de 2022, com investidores procurando a divisa norte americana em um cenário de maior aversão ao risco.

16h47 – Super quarta ainda mais decisiva para os mercados: o que esperar das reuniões do Fomc e do Copom?

16h41 – Servidores do BC aprovam continuidade da greve por tempo indeterminado

O Sindicato Nacional de Funcionários do Banco Central (Sinal) informou hoje que os servidores do órgão aprovaram a continuidade da greve por tempo indeterminado. A manutenção do movimento de paralisação, que começou no dia 1º de abril, foi aprovada por 80% dos votos. A próxima assembleia acontece semana que vem, em dia 21 de junho.

Segundo uma fonte que está participando da assembleia, está marcada para amanhã uma reunião dos sindicatos com a diretora de Administração do BC, Carolina de Assis Barros.

A greve no BC continua mesmo após o governo ter confirmado que os servidores não terão reajustes salariais este ano. O clima interno é de insatisfação com a forma com que o tema tem sido conduzido. (Estadão Conteúdo)

16h37 – Fechamento Petróleo

- WTI (julho): -2,35% (a US$ 118,10)

- Brent (agosto): -1,62% (a US$ 120,29)

16h29 – Ações da Petrobras (PETR3;PETR4) diminuem os ganhos, seguindo petróleo, e pressionam ainda mais o Ibovespa

PETR3 ganha apenas 0,71%, enquanto PETR4 avança 0,82%, seguindo a queda das referências internacionais – o WTI norte-americano cai 1,39% e o Brent, 1,81%.

Os preços são afetados pela possibilidade do governo dos EUA taxa o lucro das petroleiras (veja nota das 16h13).

O Ibovespa, neste instante, está recuando 0,70%.

16h21 – Rendimento do título de 10 anos do Tesouro dos EUA chegou ao ponto mais alto em uma década

O rendimento da nota de 10 anos do Tesouro dos EUA subiu 7 pontos-base para 3,45%, algo não visto desde abril de 2011. O rendimento de 2 anos subiu 14 pontos-base para 3,425% e estava a caminho de seu maior fechamento desde novembro de 2007.

A inflação alta levou os investidores a abandonar os títulos e aumentaram suas apostas para um aperto agressivo do Fed.

“O Federal Reserve ainda está muito atrás de onde o mercado está trazendo as taxas”, disse Timothy Lesko, da Mariner Wealth Advisors, para a CNBC. “Mesmo que o Federal Reserve aumente os agora esperados 75 pontos-base e alguns aumentos depois de 50 ou 75 pontos-base, o mercado está à frente do Fed de forma bastante significativa”.

16h13 – Joe Biden não descarta imposto sobre lucros de petroleiras

A afirmação é de Bharat Ramamurti, vice-diretor do Conselho Econômico Nacional, em entrevista à Bloomberg: “há um problema real aqui com o nível de produção das empresas petrolíferas e os lucros que elas estão obtendo”, disse. No Congresso, o senador democrata Ron Wyden planeja até 42% de impostos federais para empresas que registram uma margem de lucro superior a 10%, segundo pessoas informadas sobre a proposta.

A notícia vem depois que Biden anunciou que viajará para a Arábia Saudita no próximo mês e discutirá a produção de energia, de acordo com o coordenador do Conselho de Segurança Nacional dos EUA, John Kirby. Os esforços diplomáticos ocorrerão em um momento de maior risco para a economia global devido à inflação alta impulsionada por custos recordes de energia.

Hoje, o WTI para entrega em julho negociou abaixo dos US$ 120,00, com queda de 2,15%.

HORA DO MERCADO

16h02 – Ibovespa cai 0,91%, aos 101.668 pontos

O principal índice da Bolsa brasileira voltou a firmar, na última hora, tendência de queda, após a baixa ter enfraquecido mais cedo. Ele acompanha, majoritariamente, o que é visto nos Estados Unidos, onde os ativos de risco também recuaram.

Por lá, Dow Jones, S&P 500 e Nasdaq caem, respectivamente, 0,88%, 0,76% e 0,12%. Investidores se posicionam com cautela, aguardando a decisão do Federal Reserve, marcada para sair nesta quarta, sobre a taxa de juros no país.

Os títulos do tesouro americano voltam a subir, com pressão dos últimos dados da inflação – o com vencimento em dez anos é negociado a uma taxa de 3,479%, com alta de 10,8 pontos-base e no maior patamar desde o começo de 2010; o com vencimento em dois anos avança 15,2 pontos, para 3,433%.

Investidores continuam avessos ao risco, procurando segurança. O DXY, índice que mede a força do dólar frente a outras divisas do mundo, avança 0,39%.

A aversão ao risco faz o dólar se fortalecer frente ao real, com o contrato futuro subindo 0,47%, a R$ 5,168, e o dólar comercial avançar 0,54%, a R$ 5,14 na compra e a R$ 5,143 na venda.

Também há pressão na curva de juros, sendo que amanhã o Banco Central brasileiro também define a nova taxa básica. Os DIs para 2023 têm sua taxa subindo 11 pontos-base, para 13,69%, e os para 2025, 28 pontos, para 13,07%. Na ponta longa, os rendimentos dos DIs para 2027 e 2029 avançam, na sequência, 26 e 28 pontos, para 13,01% e 13,08%.

Companhias de varejo e de tecnologia, com esse cenário, são destaque entre as quedas do Ibovespa. As ações ordinárias da Via (VIIA3) caem 8,63%, as da Positivo (POSI3), 5,78%, e as da Méliuz (CASH3), 5,15%.

Os papéis ON da CVC (CVCB3) também registram forte queda, com menos 6,46%, bem como os preferenciais da Gol (GOLL4), que caem 4,63%. A leitura é que a alta do dólar deve impedir, no futuro, brasileiros de viajar, além de minar o poder de compra dos cidadãos do país.

Entre as altas, destaque para os papéis ON e PN B da Eletrobras (ELET3;ELET6), que sobem 3,39% e 2,16% após o evento de capitalização da agora antiga estatal na B3.

15h59 – Confiança do pequeno empresário sobe pelo 4º mês consecutivo em maio, diz Sebrae

A confiança dos donos de micro e pequenas empresas subiu em maio, pelo quarto mês consecutivo, alcançando o maior patamar desde outubro do ano passado, segundo sondagem feita pelo Sebrae em parceria com a Fundação Getulio Vargas (FGV). Em maio, o índice de confiança nas micro e pequenas empresas avançou 1,8 ponto, chegando a 98,1 pontos, a maior pontuação em sete meses.

O otimismo do pequeno empresário com o rumo dos negócios é atribuído à maior circulação de pessoas nas ruas, o que tem permitido uma melhora nas vendas, e à prorrogação das condições mais acessíveis de crédito permitidas pelo Pronampe.

Apesar disso, o estudo do Sebrae ainda alerta que há algum receio dos pequenos empresários com o futuro em razão de desafios como a inflação e o aumento dos juros, com seus efeitos no poder de compra dos brasileiros, principalmente de baixa renda. (Estadão Conteúdo)

15h50 – Ouro fecha em queda em Nova York

Os contratos para entrega em agosto fecharam em US$ 1.810,10, queda de 1,18%.

15h37 – “As energias renováveis são o plano de paz do século XXI”, afirmou secretário-geral da ONU

Em artigo publicado hoje, António Guterrez repetiu o apelo aos governos do G20 para “desmantelar a infraestrutura de carvão, com uma eliminação completa até 2030 para os países da OCDE e 2040 para todos os outros”.

“No ano passado, as emissões globais de dióxido de carbono relacionadas à energia cresceram 6% quando deveriam estar caindo”, alertou. “Peço a todos os atores financeiros que abandonem o financiamento de combustíveis fósseis e invistam em energia renovável”.

Para ele, abandonar os combustíveis fósseis poluentes, especialmente o carvão, e acelerar a transição energética baseada em energias renováveis é o único caminho para a segurança energética, preços de energia estáveis, prosperidade e um planeta habitável.

Guterrez afirmou que a Guerra na Ucrânia mostrou que “as energias renováveis são o plano de paz do século XXI”.

15h28 – Prejuízo do turismo na pandemia ultrapassa R$ 515 bi, diz CNC

As atividades turísticas já somam um prejuízo de R$ 515 bilhões desde o agravamento da pandemia no País, em março de 2020, até abril de 2022. O cálculo é da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC). No entanto, a geração de receitas está finalmente próxima do nível anterior à crise sanitária, avaliou o economista responsável pelo levantamento, Fabio Bentes.

“A expectativa da CNC é que o turismo brasileiro restabeleça o nível de geração de receitas do período pré-pandemia no terceiro trimestre deste ano, devendo encerrar 2022 com alta de 2,8% em relação ao ano passado – a previsão anterior era de +2,4%”, escreveu Bentes, em relatório.

O agregado especial de Atividades turísticas cresceu 2,5% em abril ante março (veja nota das 13h25). (Estadão Conteúdo)

15h25 – “Eletrobras (ELET3;ELET6) está capitalizada e é garantia da segurança energética”, diz Guedes

O ministro da Economia discursou durante evento de toque da campainha de capitalização da companhia na sede da B3, em São Paulo, onde também está o presidente da República, Jair Bolsonaro.

Guedes voltou ainda a afirmar que da operação, R$ 5 bilhões irão para Programa de Energia Nuclear, R$ 32 bilhões para modicidade tarifária, e R$ 10 bilhões para a revitalização das bacias hidrográficas do País. “Ela [a privatização], tem inúmeras dimensões”, disse Guedes em tom de comemoração.

Votando-se para o presidente Bolsonaro, o ministro disse que seria impossível o governo fazer o que tem feito sem a confiança do mandatário. “Quando começamos o governo, sentamos e conversamos sobre tudo isso. Ela [privatização da Eletrobras] mexe com todas as dimensões da sociedade, como disse o Adolfo [Sachsida, ministro de Minas e Energia]”, afirmou. (Estadão Conteúdo)

15h19 – Queda do Bitcoin: MicroStrategy não enfrentará uma chamada de margem, diz CEO

15h08 – Recrusul (RCSL3) lidera as perdas entre as Small Caps, com 10,78%; enquanto maior alta é de Camil (CAML3), com 3,62%

Entre as maiores altas estão também Espaçolaser (ESPA3), com mais 3,14%; Direcional (DIRR3), com mais 2,28%; IRB Brasil (IRBR3), que ganha 1,90%; e Light (LIGT3), subindo 1,68%.

Já entre as maiores quedas, as perdas são mais elásticas: Enjoei (ENJU3) perde 8,67%; Via (VIIA3) cai 7,06%; CBA (CBAV3), baixa de 6,31%; e Positivo (POSI3), menos 6,09%.

O índice de Small Caps (SMLL) cai 1,53% neste instante. Dos 137 componentes, apenas 24 sobem em relação ao dia anterior.

14h56 – Ações da Eletrobras aceleram alta (ELET3;ELET6) após fim de evento na B3

Papéis ON e PN B sobem, respectivamente, 4,56% e 3,15%, a R$ 41,93 e R$ 40,62.

14h44 – Tesouro Direto: em dia de forte volatilidade, negociações de títulos são suspensas

As negociações no Tesouro Direto foram suspensas por volta das 13h20 da tarde desta terça-feira (14), diante da forte volatilidade nos preços e taxas. Com isso, investidores podem apenas negociar papéis como o Tesouro Selic.

Quando isso ocorre, o Tesouro suspende temporariamente as vendas e compras para evitar que o investidor feche temporariamente as transações a um preço que possa ficar rapidamente defasado.

14h30 – CEO da Eletrobras (ELET3;ELET5) afirma que próximo passo é “assinar novos contratos de concessão de usinas”

Rodrigo Limp, em coletiva após o evento de privatização da companhia na B3, afirmou que a aprovação das assinaturas, dependente de assembleia, deve sair até julho.

Além disso, ele informou que o novo quadro de acionistas da elétrica e suas respectivas participações será informado pela Eletrobras somente após a conclusão do processo referente ao lote suplementar de ações ofertado na operação

Marisete Pereira, secretária-executiva do Ministério de Minas e Energia, defendeu ainda que o aporte de R$ 5 bilhões feito pela companhia para buscar a redução de tarifas também deve sair até julho. Os recursos deverão aliviar reajustes tarifários na casa de dois dígitos aprovados pela Agência Nacional de Energia Elétrica para este ano. (Com Reuters)

14h25 – “Eletrobras (ELET3;ELET6) entra numa fase nova após a privatização, com um novo modelo de governança”, diz CEO

Discursando em evento na B3, Rodrigo Limp afirmou que a capitalização veio na sequência de uma ampla reestruturação, realizada a partir de 2016, e representou um processo importante não só para a companhia, mas também para o país.

A oferta de ações para privatização da Eletrobras, precificada na semana passada, movimentou mais de 33 bilhões de reais, considerado o possível lote suplementar de ações destinado à estabilização de preços. O valor da operação a colocou como a segunda maior oferta de ações do ano no mundo no ano. (Com Reuters)

14h21 – Arthur Lira mais uma vez critica lucros “abusivos” da Petrobras (PETR3;PETR4)

“A Petrobras é tratada como se fosse uma empresa somente pública, que pratica monopólio. Ela pratica monopólio, mas é uma empresa que distribui a maior taxa de rendimento aos seus acionistas, acima de 30% de lucro. Não há necessidade desse lucro abusivo, em um momento de crise, quando ela não cuida do ESG, do seu ambiente local”, reiterou o presidente da Câmara dos Deputados, Arthur Lira (PP-AL), à CNN Brasil.

“Então, quando a Petrobras não faz, nós vamos cobrar ao CADE para fazer uma fiscalização mais efetiva de monopólio, já votamos semana passada um projeto que dá transparência nos preços da Petrobras na Câmara e esperamos que seja aprovado no Senado, e que os efeitos das cargas de impostos diminuam os impactos do preço ao consumidor. Isso não tenho dúvidas de que vai acontecer. E não tenho dúvidas de que terá impactos sobre a inflação”, afirmou.

Lira ainda disse que Estado de Calamidade é “danoso” para a economia e que a saída para a diminuição dos preços dos combustíveis é mesmo diminuir ou zerar impostos.

14h06 – Lira garante que não haverá diminuição de arrecadação em qualquer estado

“É importante dizer que não está nos planos do Congresso diminuição de arrecadação em qualquer estado. O que houve com essa contenção de tornar esses bens essenciais é que as arrecadações não cresçam exponencialmente como vinha fazendo em cima da população, em um processo inflacionário que não é desencadeado apenas no Brasil”, disse Lira, em entrevista exclusiva à CNN Brasil.

“Sairemos de uma previsão de alta de arrecadação nesses itens (energia, combustíveis, comunicação e transportes) de R$ 116 bilhões a mais do que em 2021 para possivelmente R$ 70 ou R$ 80 bilhões em 2022. Mas é em alta de arrecadação comparado com 2021, o que rechaça qualquer hipótese de perda de recursos para a educação, ou para saúde. Isso é uma versão criada pelos governadores e pelos seus secretários, para arrefecer uma mudança que ira contribuir e muito com as pessoas mais vulneráveis de um efeito danoso da inflação”, disse.

14h03 – Governo Central tem superávit de R$ 28,6 bilhões em abril, ante R$ 17,6 bilhões no mesmo mês de 2021

Em termos reais, a receita líquida apresentou aumento de R$ 9,2 bilhões (+5,9%), enquanto a despesa total diminuiu R$ 0,7 bilhão. No ano, instituição tem saldo positivo de R$ 79,2 bilhões.

Em abril, o Tesouro Nacional somou R$ 52,9 bilhões ao resultado do Governo Central, enquanto a Previdência Social e a o Banco Central retiraram, respectivamente, R$ 24 bilhões e R$ 64 milhões.

14h02 – Arthur Lira (PP-AL) afirma que projeto de teto do ICMS deve ser votado hoje na Câmara dos Deputados

A matéria foi aprovada no Senado Federal na noite de ontem (13), com alterações, de modo que precisa voltar à Câmara. “Iremos apreciar apenas as alterações do Senado”, pondera o presidente da Câmara dos Deputados.

Lira teve reunião com os líderes dos partidos de oposição e agora está em reunião com os líderes da base governista, na busca de acelerar a aprovação da medida.

13h58 – Biden diz estar trabalhando em um plano para retirar grãos da Ucrânia

O presidente dos Estados Unidos, Joe Biden, afirmou nesta terça-feira, 14, que está trabalhando em um plano, com os “parceiros europeus”, para escoar 20 milhões de toneladas de grãos que estão presos na Ucrânia, na esteira da invasão russa. Segundo Biden, o objetivo é ajudar a diminuir os preços dos alimentos.

“Estamos trabalhando num plano para fazer com que os grãos escoem para outros países de trem. Vamos construir silos temporários nas fronteiras da Ucrânia, como na Polônia, para levar esses grãos ao resto do mundo”, destacou Biden, durante discurso na 29th AFL-CIO Quadrennial Constitutional Convention. (Estadão Conteúdo)

13h54 – BofA reafirma classificação underperform da Jalles Machado (JALL3), devido ao ambiente regulatório incerto

A Jalles Machado reportou resultados mais fracos do que o esperado em 21/22, com Ebitda ajustado abaixo da previsão do BofA em 20%, devido a preços mais baixos de etanol e volumes de açúcar (veja nota das 7h56).

O guidance para a próxima temporada mostra operações fortes com moagem de 5,3 milhões de toneladas, mas capex recorrente acima do esperado.

O BofA reafirmar a classificação underperform (desempenho inferior à média de mercado), com preço-alvo de R$ 10,00, “devido à baixa exposição aos preços spot do açúcar e ao ambiente regulatório incerto”.

13h49 – Maioria dos índices setoriais opera em queda neste momento

Quem puxa a fila é o índice de Materiais Básicos (IMAT), que perde 2,26%; seguido por Industrial (INDX), com menos 1,87%; Consumo (ICON), com menos 1,36%; Financeiro (IFNC), que perde 0,52%; e Imobiliário (IMOB), com baixa de 0,32%.

Apenas dois sobem: Energia Elétrica (IEE) ganha 0,31%; e Utilidade Pública (UTIL), mais 0,10%.

13h47 – Principais índices europeus continuam em queda e fecham mais um dia no vermelho

Os investidores reagem à possibilidade do Fed divulgar um aumento mais forte dos juros esta semana e aos indícios de que uma recessão se torna cada vez mais inevitável nos EUA e na Europa.

Além disso, a OCDE disse que o PIB do G20 avançou 0,7% no 1T22, desacelerando dos 1,3% do trimestre anterior.

Stoxx 600: -1,26%

DAX (Frankfurt): -0,91%

FTSE 100 (Londres): -0,25%

CAC 40 (Paris): -1,20%

IBEX 35 (Madri): -1,43%

FTSE MIB (Milão): -0,32%

MOEX (Moscou): +0,19%

13h40 – Se guerra demorar mais 2, 4 anos, Brasil está pronto para gastar mais, diz Guedes

O ministro da Economia, Paulo Guedes, afirmou nesta terça-feira, 14, que o Brasil está pronto para lidar com as consequência de um possível prolongamento por anos da guerra na Ucrânia. “Se a guerra demorar mais 2, 4 anos, estamos prontos, em equilíbrio. Estamos prontos para gastar mais se precisar”, disse, após defender a melhora da situação fiscal do Brasil após a pandemia de covid-19.

Ele lembrou que o déficit primário do País saiu de 10,5% do Produto Interno Bruto (PIB) em 2020 para zero no ano passado. “Da mesma forma, nosso Banco Central independente se antecipou, já está praticando juros reais. Os Estados Unidos vão demorar 6, 7, 8 meses para chegar lá.”

Apesar das dificuldades do mundo, Guedes voltou a dizer que o Brasil vai crescer, após citar mais uma vez as previsões mais negativas do mercado ante o governo para o PIB nos últimos anos. (Estadão Conteúdo)

13h35 – Goldman Sachs destaca surpresa negativa do setor de serviços brasileiro

A atividade de serviços no Brasil surpreendeu negativamente, com uma leve variação em abril de 0,17% em relação a março, contra um consenso de alta de 0,5%. Além disso, os números de fevereiro e março foram revisados para baixo em -58bp e -26bp, respectivamente, para qued de 0,14% e alta de 1,43%, respectivamente (veja nota das 9h00).

O crescimento na base anual foi de 9,4%, abaixo do consenso de 10,5%.

A transferência para o 2T22 está agora em mais 1,1%, base trimestral. A transferência para 2022 como um todo agora é de mais 5,6%.

“Esperamos que alguns dos setores de serviços ainda afetados pelo Covid (em particular os serviços às famílias) se recuperem ainda mais nos próximos meses, apoiados em parte por estímulos fiscais renovados”, diz o Goldman Sachs, que pondera riscos ainda crescentes, como inflação de dois dígitos, condições monetárias e financeiras domésticas muito mais restritivas.

13h30 – Bradesco BBI destaca crescimento da Marcopolo (POMO4) em São Paulo

No 1T22, a Marcopolo entregou 45 micro-ônibus Volare na região metropolitana de São Paulo e no litoral paulista, quase dobrando as vendas em relação ao ano anterior. O aumento foi impulsionado pelas entregas para o segmento de fretamento e pelo programa “Caminho da Escola”, do governo federal.

Segundo o BBI, a notícia positiva para a Marcopolo, “pois a empresa está aumentando gradativamente as vendas em São Paulo, onde a empresa tradicionalmente tem baixa participação de mercado”.

A classificação é outperform (desempenho acima da média de mercado), com preço-alvo de R$ 4,00. No momento, a ação é negociada a R$ 2,48, queda de 1,20%.

13h25 – Atividades turísticas sobem 2,5% em abril ante março, revela IBGE

O agregado especial de Atividades turísticas cresceu 2,5% em abril ante março, segundo os dados da Pesquisa Mensal de Serviços, divulgados pelo Instituto Brasileiro de Geografia e Estatística (IBGE).

O segmento ainda opera 3,4% aquém do patamar de fevereiro de 2020, no pré-pandemia.

Na comparação com abril de 2021, o índice de volume de atividades turísticas no Brasil teve alta de 85,7% em abril de 2022, 13ª taxa positiva seguida, impulsionada pelos ramos de transporte aéreo; restaurantes; hotéis; locação de automóveis; rodoviário coletivo de passageiros; serviços de bufê; e agências de viagens. (Estadão Conteúdo)

13h20 – Bradesco BBI: licença para instalação ferroviária de Lucas do Rio Verde retira risco do projeto da Rumo (RAIL3)

A Rumo anunciou ontem que foi emitida a licença de instalação que autoriza a empresa a iniciar a construção dos primeiros 8,6 quilômetros do seu projeto de extensão Lucas do Rio Verde-Cuiabá.

Para o BBI, é uma notícia positiva para a Rumo, “já que a empresa já pode iniciar a construção do seu ramal, retirando o risco do projeto”.

A classificação para a RAIL3 é outperform (desempenho acima da média de mercado), com preço-alvo de R$ 24,00. No momento, a ação é negociada a R$ 17,08, com alta de 0,35%.

13h16 – Projeto sobre ICMS é desespero eleitoral e não reduz preço ao consumidor, diz FUP

O coordenador-geral da Federação Única dos Petroleiros (FUP), Deyvid Bacelar, criticou a aprovação do Projeto de Lei Complementar 18/2022 (PLP 18) que estabelece o teto de 17% na cobrança de Imposto sobre Circulação de Mercadorias e Serviços (ICMS) sobre combustíveis, energia elétrica, transportes e telecomunicações, que passam a ser considerados bens essenciais. Para ele, a medida é “eleitoreira” e não terá impacto para o consumidor final.

“É mais uma proposta fruto do desespero eleitoral do presidente da República, que tenta jogar para os governadores a culpa pela alta dos combustíveis, e consequente disparada da inflação, como se ele não tivesse responsabilidade com a carestia”, disse Bacelar em nota.

O sindicalista voltou a afirmar que o problema da alta de preço dos combustíveis é da política de preço da Petrobras, de paridade com a importação (PPI), que eleva em conta o preço do petróleo, a cotação do real frente ao dólar e os custos de importação. (Estadão Conteúdo)

13h10 – Senado aprova em 1º turno PEC dos Biocombustíveis

O plenário do Senado Federal aprovou no início da tarde desta terça-feira (14) em primeiro turno a PEC que estabelece benefícios tributários para fontes limpas de energia, batizada de PEC dos Biocombustíveis.

A proposta recebeu 68 votos a favor e nenhum contra.

Inicialmente, governistas defenderem o adiamento da votação da PEC para realização de ajustes às propostas, mas posteriormente recuaram e decidiram apoiar a votação da proposta da forma como foi apresentada e procurar fazer modificações nela durante a tramitação na Câmara dos Deputados.

A ideia é apoiar o apelo pelos biocombustíveis, em especial o etanol, depois que as propostas sobre diminuição de tributação sobre gasolina e diesel passarem. (Reuters)

13h06 – Eleven dá recomendação neutra para Vittia (VITT3), com preço-alvo de R$ 14,00

A empresa aprovou a criação de programa de recompra de 2 milhões de ações, cerca de 3,94% do capital em circulação, que corresponde, com os valores do último fechamento, a cerca de R$ 20 milhões.

O prazo de recompra será de 12 meses com início em 14 de junho de 2022 e as ações serão adquiridas para permanência em tesouraria, cancelamento ou posterior alienação, visando maximizar a geração de valor para os acionistas da companhia por meio das transações a serem posteriormente definidas.

No momento, VITT3 cai 1,31%, a R$ 9,76.

13h – Guedes cita que ‘caminho da Petrobras’ será o mesmo feito na Eletrobras

O ministro da Economia, Paulo Guedes, citou nesta terça-feira, 14, que “o caminho da Petrobras” será o mesmo feito na Eletrobras, que passou por um processo de capitalização que terminou com o controle estatal sobre a companhia. “Não conseguimos apoio para fazer desestatização muito rápida. Focalizando as empresas. Primeiro, a Eletrobras era monopólio verticalizado, vendeu a cadeia de distribuição, depois as cadeias de transmissão. E agora finalmente privatizamos a empresa”, disse. “A Petrobras é a mesma coisa. Vendeu a cadeia de distribuição. No final, está limitada ao core business, que é a exploração de petróleo. Aí nós podemos também privatizar e aumentar a competição”, completou.

Para Guedes, o único resultado de monopólio verticalizado é desinvestimento. “Estamos subinvestindo em energia elétrica e petróleo há décadas. Brasil cresce menos e a distribuição não é justa.”

A pouco mais de seis meses para o fim do mandato de Jair Bolsonaro, o ministro da Economia prometeu que o governo vai aprofundar e acelerar as privatizações. Para isso, voltou a falar na criação do Fundo Brasil, que, segundo ele, será composto por meio de ativos com maior liquidez de empresas públicas. (Estadão Conteúdo)

12h57 – Paulo Guedes: capitalização da Eletrobras (ELET3; ELET6) é sinônimo do “Brasil que dá certo”

12h54 – Paulo Guedes: capitalização da Eletrobras (ELET3; ELET6) é a “garantia da segurança energética do Brasil” na “dimensão de energia renovável”

12h50 – Sachsida afirma que a capitalização da Eletrobras (ELET3; ELET6) é “a mais democrática e a mais verde da história brasileira”

12h49 – Guedes: Eletrobras estava perdendo fôlego e capacidade financeira de investimento

12h48 – Guedes diz que Eletrobras (ELET3;ELET6) está livre e capitalizada

12h47 – Evelen reitera recomendação de compra para Jalles Machado (JALL3) e preço-alvo de R$ 16, após balanço

Para analistas, a Jalles Machado divulgou um bom resultado no 4T22, se aproveitando dos altos preços comercializados de açúcar e etanol.

O etanol apresentou uma queda no volume comercializado de 8,2% a/a, devido principalmente a queda na demanda por saneantes, o que foi mais que compensando por uma alta de preços de 29,2% a/a.

Os volumes comercializados de açúcar também tiveram uma queda (-18,7% a/a), justificada pela redução brusca nas exportações, devido à menor disponibilidade de navios e containers, fazendo com que os preços de frete disparassem.

12h46 – Bento Albuquerque diz que os maiores beneficiados da capitalização da Eletrobras (ELET3; ELET6) serão “as próximas gerações”

Ex-ministro das Minas e Energia, demitido para a entrada do atual, Adolfo Sachsida, sobe ao palco em evento sobre a capitalização da estatal realizado na Bolsa de Valores de SP, para um discurso simbólico de apoio: “sim, esse é um dia histórico e quem ganha, o grande beneficiário disso, é a sociedade brasileira e as futuras gerações”.

Sachsida, na sequência, afirma que “sai de cena uma empresa estatal e entra em cena a maior corporação de energia renovável da América Latina, com capacidade de investimento renovado.

12h42 – Brasil deve apoiar expansão da oferta de petróleo nos mercados em 2022, diz Opep

A Organização dos Países Exportadores de Petróleo (Opep) afirmou, em seu relatório mensal publicado mais cedo, que o Brasil deve apoiar o crescimento da oferta da commodity em 2022. Segundo o levantamento, o País teve crescimento de 18 mil barris por dia (bpd) em sua produção de petróleo em abril, a uma média de 3,0 milhões de bpd.

Segundo a Opep, o Brasil deve ter oferta de combustíveis líquidos em média de 3,6 milhões de bpd neste ano, um corte de 78 mil bpd ante a projeção do mês passado.

Para 2022, a oferta de combustíveis líquidos do País, incluindo biocombustíveis, deve aumentar 200 mil bpd, na comparação anual, a uma média de 3,8 milhões de bpd, número inalterado ante o mês anterior. (Estadão Conteúdo)

12h36 – Presidente do BNDES afirma que capitalização da Eletrobras (ELET3; ELET6) é “histórica” para o Brasil

“Hoje é um bom dia para o Brasil. Um dia histórico. Um dia que a gente deixa de legado para as próximas gerações não apenas uma energia mais barata, não apenas o Brasil como um hub global de investimentos, mas um legado de ideias, um legado de visões”, disse Gustavo Montezano, em evento de capitalização da Eletrobras, na sede da B3.

O presidente da instituição elogiou a gestão de Jair Bolsonaro (PL), afirmando que o presidente deu “condições inéditas de trabalho, uma independência técnica, uma capacidade de gerir uma empresa estatal como a gente nunca viu no Brasil”.

12h30 – PETR4 pode reajustar preços nesta semana, diz imprensa; Latam livre da recuperação judicial?

12h25 – Para Credit Suisse, troca de comando na Caixa Seguridade (CXSE3) é “inesperada, mas não disruptiva”

André Nunes, VP de estratégia da Caixa Econômica Federal, ex-CEO da CaixaPar e Caixa Cartões, em substitui Camila Aichinger como novo CEO.

Segundo o Credit Suisse, “a CEO Camila Aichinger foi escolhida para substituir a vice-presidente de distribuição de varejo da CEF, após sua saída. Este é um cargo chave dentro da CEF; e deve manter o alinhamento com o CXSE”.

Neste momento, CXSE3 avança 0,29%, a R$ 6,95.

12h20 – XP, sobre setor bancário: “contratempos macroeconômicos não vão quebrar a banca”

A XP atualiza as estimativas para os bancos brasileiros, dizendo que, “apesar do cenário macro ainda desafiador”, vê impacto limitado nos resultados e destaca o Banco do Brasil (BBAS3)) e o Itaú Unibanco (ITUB4) “como mais bem posicionados para navegar no ambiente atual”.

“Isso se deve, em grande parte, ao portfólio mais defensivo (e protegido) do BB contra eventuais aumentos na inadimplência. Quanto ao Itaú, vemos que sua carteira está bem posicionada para crescer, mantendo a inadimplência sob controle”.

Assim, a XP reitera o BBAS3 como top pick no setor, com preço-alvo de R$ 57,00, e atualiza ITUB4 para recomendação de compra, com preço-alvo de 31,00.

Além deles, Bradesco (BBDC4) tem recomendação neutra, com preço-alvo de R$ 22,00; e Santander (SANB11), recomendação de venda, com preço-alvo de 32,00.

No momento, BBAS3 sobe 0,33%, a R$ 33,62; ITUB4 cai 1,05%, a R$ 23,56; BBDC4 cai 0,74%, a R$ 18,69; e SANB11 sobe 0,13%, a R$ 30,54.

12h14 – É ‘patético’ dizer que vai ter congelamento, afirma Guedes

O ministro da Economia, Paulo Guedes, comentou nesta terça-feira, 14, a aprovação no Senado do projeto de lei complementar (PLP) 18, que limita a alíquota do Imposto sobre Circulação de Mercadorias e Serviços (ICMS) sobre alguns itens, como combustíveis e energia, no Senado. O projeto ainda volta à Câmara.

Guedes refutou a ideia de que o pacote de redução de tributos sobre os combustíveis seja congelamento de preços. Na semana passada, Guedes apoiou pedido do presidente da República, Jair Bolsonaro, para que o setor de supermercados segure os preços em evento da Associação Brasileira de Supermercados (Abras) para que o setor segure os preços.

“É patético dizer que vai ter congelamento, é fantasma de tolices feitas no passado. Reduzimos a cunha fiscal”, disse o ministro.

Guedes argumentou que a medida proposta pelo governo, em conjunto com a redução anterior do IPI, visa a dar uma “margem de folga” para que, mesmo que ocorram aumentos de custos, tenha uma gordura para “não ficar reajustando toda hora”. “Se quiser fazer bem, se não quiser, que se dane”, completou. (Estadão Conteúdo)

12h08 – “Não tenho a menor dúvida de que terá recessão na Europa e nos EUA”, afirma Paulo Guedes

“Por uma razão muito simples: eles mesmo já sabiam que estavam tentando um ‘pouso suave’. Quando veio o covid e veio a guerra, desorganizou as cadeias produtivas e não existe mais o ‘pouso suave’. Eles não têm mais essa alternativa. Vai dar errado. E o Brasil tá no sentido contrário, começando a decolagem de novo”, disse.

Para ele, o Brasil já estava decolando quando a pandemia chegou, mas o país “caiu menos” e “voltou mais rápido e fizemos as reformas”.

12h03 – Para Paulo Guedes, Brasil é a “maior fronteira do investimento aberta no mundo”

“Estamos sob tempos turbulentos. Lá fora, o mar é turbulento e vai piorar. O lado bom é o Brasil, que é a maior fronteira de investimento aberta no mundo hoje”, afirmou o ministro da Economia.

Ele cita aqueles que considera avanços do governo de Jair Bolsonaro, como “criação de 12 milhões de empregos”, diminuição de impostos, privatizações e marcos regulatórios.

12h – Entrevista: Leandro Martins, um dos maiores vencedores de carteiras recomendadas do Brasil

11h58 – A “reconfiguração das cadeias produtivas” é uma oportunidade para o Brasil, segundo Paulo Guedes

“Se eu disser que dizer o que tá acontecendo no mundo, o mais importante do ponto de vista de oportunidades para o Brasil, é a reconfiguração das cadeias produtivas. Tem a parte ruim, a crise, e tem a parte boa”, alertou o ministro.

“A ruim é que a inflação vai subir muito, vai ter recessão e o sistema político vai continuar sob pressão. O Fed vai subir juros e as bolsas vão cair. Muita dificuldade lá fora”, afirmou. “Ao mesmo tempo, é uma oportunidade. Nós escutamos a secretária do Tesouro norte-americano, a (Janet) Yellen, dizendo que a partir de agora existem dois grandes requisitos para os investimentos internacionais. Primeiro, a logística. Os investimentos precisam estar próximos. Segundo, tem que ser amigo, exigência geopolítica. Aí, estamos falando do Brasil”.

11h54 – Opep mantém previsão para alta da demanda por petróleo em 3,36 milhões de bpd

A Organização dos Países Exportadores de Petróleo deixou inalterada a previsão de aumento na demanda global por petróleo em 2022, em 3,36 milhões de barris por dia (bpd), segundo relatório mensal publicado hoje. Se confirmado, o consumo atingiria 100,29 milhões de bpd este ano.

Do crescimento, a Opep estima que a Organização para a Cooperação e Desenvolvimento Econômico (OCDE) responderá por 1,77 milhão de bpd e países de fora do grupo, por 1,6 milhão de bpd.

A Opep espera que o arrefecimento nos gargalos de oferta contribua para sustentar a demanda por petróleo, bem como a retomada do turismo global. (Estadão Conteúdo)

11h50 – Guedes afirma que uma das causas da inflação são salários mais altos

“A pressão competitiva da Ásia impede o crescimento dos salários e ganhos do Ocidente. Então, esse teorema de equalização dos preços dos fatores de produção diz que, como as tecnologias são conhecidas, quando você vai produzir isso na Ásia, os salários começam a subir lá e ficam sob pressão no Ocidente. Isso causa toda pressão política nos regimes democráticos”, teorizou o ministro da Economia, no Brasil Investment Forum 2022.

“Aí, você tem o Brexit na Inglaterra; aí, você tem um Macron na França; você tem um Trump nos EUA; a pressão sobre o Ocidente é dramática, porque o Ocidente esqueceu as fontes de sua própria riqueza, esqueceu que ficou rico trabalhando, competindo, comercializando”, afirmou

Segundo ele, “enquanto o Ocidente desfruta de sua riqueza, dando férias de seis meses, dando aposentadoria generosa antes da hora… Enquanto o Ocidente desfruta dessa riqueza, o outro lado do mundo trabalha 24 horas por dia, compete, não tem encargos trabalhistas, não tem nada disso”, afirmou.

11h45 – Tesouro publica nesta terça-feira resultado primário do Governo Central em abril

O Ministério da Economia informou nesta terça-feira, 14, que o Tesouro Nacional publicará nesta mesma data, às 14 horas, o resultado primário das contas do governo central (Tesouro, Banco Central e Previdência) do mês de abril. A publicação do Resultado do Tesouro estava suspensa desde que os servidores da categoria entraram em greve.

Na terça-feira da semana passada, 7, a categoria encerrou o movimento.

De acordo com a assessoria de imprensa, a próxima entrevista coletiva do Tesouro deverá ocorrer no final deste mês, com a divulgação do resultado das contas do Governo Central do mês de maio.

11h41 – Bolsonaro sobe o tom contra o TSE em evento de investidores

“É justo, meus senhores, o ministro Fachin, o que tirou o Lula da cadeia, estar à frente do processo eleitoral? É justo ele se reunir há dez dias com 70 embaixadores e falar para eles de forma indireta que eu estou solapando a democracia do Brasil? E quando aparecer o final do retrato da apuração no primeiro turno, peçam aos seus respectivos chefes de Estado que reconheçam imediatamente o resultado das eleições? O cara não sai nem para tomar uma pinga num botequim e a pesquisa, o Datafolha, é que vai validar o nome de quem vai ser votado? Eu sou do tempo que o eleito tinha voto na urna e não amigo contando na sala-cofre”, disse o presidente da República, elevando a voz, no Brasil Investment Forum 2022, quinta edição do considerado maior evento de investimentos estrangeiros da América Latina.

11h38 – Bolsas em NY passam a operar no negativo: S&P 500, -0,61%; Dow Jones, -0,33%; e Nasdaq, -0,04%

11h37 – Ibovespa passa a operar com queda de 0,54%, aos 102.924 pontos, acompanhando piora em NY

11h15 – Bolsonaro diz que Fachin teve uma ‘tremenda colaboração com o narcotráfico”

Em discurso carregado de peso eleitoral no Brasil Investment Forum 2022, Jair Bolsonaro (PL) deu, ironicamente, parabéns ao ministro do STF Edson Fachin por “colaborar com o narcotráfico”.

“Nos morros do Rio, onde o Fachin diz que a polícia não pode entrar, nem sobrevoar helicóptero, tá cheio de fuzil. Virou lá um refúgio da bandidagem do Brasil todo. Parabéns, ministro Fachin, tremenda colaboração com o narcotráfico, com a bandidagem. Não podemos criticar a decisão? Por que não? Quem eles pensam que são? O que resta a mim? Eu pedir uma audiência com o ministro (Luís) Fux (presidente atual do STF) e ‘toma a chave aqui para vossa excelência e administra o Brasil’. Ou posso falar: não vou cumprir! Isso é pesado? É real. Chega de bananas na política brasileira, de demagogos, que fica falando bonito para você e por trás faz outra coisa diferente”.

HORA DO MERCADO

11h04 – Ibovespa tem, agora, leve alta, de 0,03%, aos 102.579 pontos

O principal índice da bolsa brasileira oscilou durante a primeira hora do pregão desta terça-feira, acompanhando a performance das bolsas americanas – o Dow Jones e o S&P 500 avançam, respectivamente, 0,12% e 0,01%, enquanto o Nasdaq cai 0,20%.

Investidores continuam se posicionando com cautela, aguardando as decisões das instituições monetárias americana e brasileira, que decidem as novas taxas básicas de juros dos dois países amanhã.

Nos Estados Unidos, o mercado continua a considerar que o Federal Reserve deve acelerar sua alta de juros. O título do tesouro com vencimento em dois anos tem seu yield subindo 4,1 pontos-base, para 3,222% O com vencimento em dez anos, porém, tem sua taxa recuando 2,3 pontos, para 3,35%.

Por aqui, a curva de juros também avança – o DI para janeiro de 2023 tem sua taxa subindo dois pontos e o para janeiro de 2025, cinco pontos, indo a 13,60% e 12,85%, respectivamente. Na ponta longa, os DIs para 2027 e 2029 sobem, ainda na sequência, quatro e seis pontos-base, para 12,78% e 12,86%.

Entre as maiores quedas do Ibovespa, estão as ações ordinárias da Raia Drogasil (RADL3) e da Eneva (ENEV3), com menos 2,48% e 2,15%, respectivamente.

Do outro lado, entre as altas, destaque para as ordinárias da Eletrobras (ELET3), com mais 2,99%, e para as preferenciais da Petrobras (PETR4), com mais 2,43%.

- Ações em destaque

Maiores altas

| ATIVO | ÚLTIMO (R$) | VAR. DIA (%) | VAR. SEM. (%) | VAR. MÊS (%) | VAR. ANO (%) |

| ELET3 | 41,25 | 2,87 | 0,61 | -2,11 | 25,79 |

| IRBR3 | 2,7 | 2,66 | -2,53 | -8,16 | -32,84 |

| PETR4 | 29,96 | 2,36 | 1,05 | -0,33 | 27,98 |

| RENT3 | 49,96 | 2,21 | -3,5 | -13,14 | -5,02 |

| PETR3 | 33,11 | 2,16 | 0,61 | -0,45 | 28,88 |

| ELET6 | 40,16 | 1,98 | 1,16 | -3,53 | 26,45 |

| ENBR3 | 21 | 1,94 | 2,59 | -2,14 | 10,69 |

| YDUQ3 | 13,59 | 1,8 | -4,63 | -16,01 | -33,39 |

| LCAM3 | 22,4 | 1,77 | -3,2 | -12,47 | -3,39 |

| CMIG4 | 10,94 | 1,67 | 0,18 | -6,09 | 14,04 |

Maiores baixas

| ATIVO | ÚLTIMO (R$) | VAR. DIA (%) | VAR. SEM. (%) | VAR. MÊS (%) | VAR. ANO (%) |

| VIIA3 | 2,41 | -5,49 | -14,84 | -23,25 | -54,1 |

| CVCB3 | 7,95 | -3,17 | -14,52 | -27,2 | -40,76 |

| RADL3 | 19,71 | -2,43 | -5,24 | -4,55 | -18,75 |

| ENEV3 | 13,65 | -2,15 | -5,01 | -12,39 | -3,53 |

| ALPA4 | 18,1 | -2,06 | -5,88 | -16,78 | -50,9 |

| CMIN3 | 4,97 | -1,97 | -4,79 | 2,9 | -19,11 |

| MGLU3 | 2,62 | -1,87 | -9,66 | -29,57 | -63,71 |

| BPAN4 | 6,44 | -1,83 | -5,71 | -19,3 | -39,49 |

| QUAL3 | 11,56 | -1,78 | -5,25 | 3,03 | -30,19 |

| USIM5 | 9,45 | -1,77 | -6,53 | -13,78 | -34,29 |

11h01 – Petrobras (PETR3;PETR4) avalia dar reajuste esta semana, diz Broadcast

Conforme fontes afirmaram ao Broadcast, um reajuste pela Petrobras esta semana se faz inevitável, diante do cenário de petróleo e câmbio em alta. Atualmente, a defasagem do preço dos combustíveis no mercado interno em relação ao mercado internacional tem se sustentado em torno dos 16%.

No caso da gasolina, já são 96 dias com preços congelados, enquanto o diesel entra no seu 36º dia sem alteração.

Demitido pelo presidente Jair Bolsonaro no dia 23 de maio, o presidente José Mauro Coelho não teria nada a perder ao fazer o aumento, segundo fontes próximas ao executivo afirmaram ao Broadcast. Ele tem alertado o governo de que sem o reajuste faltará diesel no País.

10h54 – Minério de ferro e margens das siderúrgicas chinesas caem, diz BBI

Analistas do BBI destacam que os preços do minério de ferro estão novamente abaixo do nível de US$ 140/t, impactados pelo sentimento mais fraco do mercado, já que a China impôs novamente algumas restrições da Covid-19 em Pequim e Xangai, enquanto as margens das siderúrgicas estão novamente em território negativo.

BBI mantém, porém, avaliação outperform para Gerdau, Usiminas, Vale, CSN e CSN Mineração.

10h51 – PIB do G20 avança 0,7% no 1º trimestre ante 4º trimestre de 2021, diz OCDE

A Organização para Cooperação e Desenvolvimento Econômico (OCDE) afirmou que o Produto Interno Bruto (PIB) do G20 avançou 0,7% no primeiro trimestre deste ano, na comparação com o trimestre anterior. No quarto trimestre de 2021, a alta havia sido de 1,3% ante o trimestre anterior, portanto o quadro é de desaceleração.

Em comunicado, a OCDE diz que a perda de fôlego se deve sobretudo ao desempenho mais fraco dos Estados Unidos, com contração de 0,4% no PIB no primeiro trimestre, após avanço de 1,7% no quarto trimestre.

Apesar da tendência do G20 como um todo, alguns países, como Brasil, Alemanha, México, Arábia Saudita, África do Sul, além da União Europeia como um todo, tiveram crescimento maior no primeiro trimestre de 2022 do que no quarto trimestre de 2021, segundo a OCDE. (Estadão Conteúdo)

10h48 – Entre perdas e ganhos, Ibovespa avança, agora, 0,13%, aos 102.731 pontos

10h47 – Bolsonaro critica Macron, dizendo que França quer “evitar concorrência” com o Brasil

“Mas por que o mundo cai na minha cabeça?”, perguntou o presidente da República, quando falou de desmatamento e incêndios na Amazônia. “Interesse econômico de um grande país da Europa, cujo presidente foi reeleito agora, que tem seus commodities, que quer evitar a concorrência, nos deixar sempre em um canto. Mas agora, com a guerra, com a Ucrânia exportando muito menos e com a crise do gás chegando lá, a Europa toda começou a mudar sua legislação ambiental. Não existe terra de repouso, está se plantando em qualquer local”.

Ele ainda sentenciou: “nós preservamos nossas florestas. Dois terços aqui no Brasil estão como quando Pedro Álvares Cabral chegou aqui”.

10h45 – Ibovespa vira para queda, de 0,11%, aos 102.485 pontos

10h43 – Em nova sessão negativa para o varejo, Via (VIIA3) recua 5,1%; Magalu (MGLU3), -3,00%; e Americanas (AMER3), -3,38%

10h41 – Bolsonaro diz que agronegócio brasileiro “não é perfeito” e que Biden admitiu que americanos destruíram a América do Norte

“O nosso agronegócio não é perfeito. Nós somos dependentes de fertilizantes. Fomos negociar. Resolver a questão. A presidente da OMC, há dois meses, falou comigo e disse ao mundo que sem o Brasil o mundo passa fome. Apanhei muito da imprensa quando fui conversar com o presidente da Rússia”, disse o presidente da República, referindo-se à visita à Vladimir Putin dias antes da guerra na Ucrânia começar.

Ele também revelou a conversa que teve com Joe Biden, na Cúpula das Américas, semana passada: “quando tive uma bilateral ampliada com Biden ele disse: ‘queremos ajudar a preservar a Amazônia, mas nós destruímos a América do Norte’. Sinceridade. Não vou falar para ele: ‘e a Califórnia já pegou fogo de novo?’, porque quando pega fogo no Pantanal, o mundo cai na minha cabeça”.

10h39 – Ucrânia diz que tropas resistem em Sievierodonetsk após destruição de última ponte

A Ucrânia disse nesta terça-feira que suas forças ainda estão resistindo dentro de Sievierodonetsk e tentando retirar civis, depois que a Rússia destruiu a última ponte para a cidade devastada no leste em um potencial ponto de virada em uma das batalhas mais sangrentas da guerra.

“A situação é muito difícil, mas há comunicação com a cidade”, apesar da destruição da última ponte sobre o rio Siverskyi Donets, afirmou o prefeito ucraniano de Sievierodonetsk, Oleksandr Stryuk. “As tropas russas estão tentando invadir a cidade, mas os militares estão se mantendo firmes.”

A Ucrânia diz que mais de 500 civis estão presos dentro de uma fábrica de produtos químicos em uma zona industrial da cidade, onde suas forças têm resistido a semanas de bombardeios e ataques russos. (Reuters)

10h34 – Bolsonaro voltou a colocar a culpa da inflação atual na gestão da pandemia

“O que nós vivemos no momento, o problema de inflação, o mundo todo (passa), combustíveis e alimentos. Quem mandou o povo ficar em casa não fui eu. Eu tinha poder para fechar o Brasil todo. Uma decisão lamentável do STF. Tirou de mim a possibilidade de conduzir as questões da pandemia”, insistiu o presidente da República no Brasil Investment Forum 2022.

10h31 – Bolsas em NY abrem com alta:

- Dow Jones: + 0,10%

- S&P 500: +0,41%;

- Nasdaq: +0,80%.

10h28 – Sete papéis do Ibovespa operam em queda: Qualicorp (QUAL3) lidera as perdas, com menos 2,29%

10h26 – “Eleição no Brasil é self service, é o que tem na mesa”, diz Bolsonaro

“Na América do Sul, força a gente do lado esquerdo. Aqui, eu venci por Deus. Foi o momento que a mão de Deus foi colocado sobre o Brasil. Eleição para presidente é um self service. É o que tem na mesa. Não adianta pedir camarão se não tem camarão. Vamos escolher o melhor ou menos ruim. E assim foi em 2018. Eu ganhei no primeiro turno, mas não vou entrar em detalhes”, disse o presidente da República, no Brasil Investment Forum 2022, agora há pouco.

O presidente ainda citou o Chile, a Argentina e a Venezuela como países que tomaram um rumo considerado por ele equivocado e chegou a chamar o povo sul-americano de “cabeça de burro” por escolher representante considerados por ele como “de esquerda”.

10h22 – Jalles Machado (JALL3) recua 1,96%, a R$ 8,99, apesar da divulgação resultados positivos

10h20 – Ações da Eletrobras (ELET3;ELET6) avançam, respectivamente, 2,57% e 2,36%

10h18 – Carrefour (CRFB3) operam em alta de 1,35%, a R$ 17,32, com pagamento de proventos

10h16 – CVC (CVCB3) sobe 0,97%, a R$ 8,29, após anúncio de oferta restrita de ações

10h13 – Ações ON e PN da Petrobras (PETR3;PETR4) sobem, respectivamente, +1,94%, R$ 33,04, e +2,32%, R$ 29,95, acompanhando alta do petróleo

10h12 – Após leilões, Ibovespa sobe 0,29%, aos 102.893 pontos

10h09 – Paulo Guedes afirma que economia mundial “não vai melhorar tão cedo”

“Eu não acho que vai melhorar tão cedo. Acho que vai se agravar bastante a situação da economia mundial”, afirmou o ministro brasileiro da Economia, na abertura de sua fala no Brasil Investment Forum 2022.

10h07 – Vale (VALE3) abre em alta de 0,76%, a R$ 82,50, apagando parte das perdas dos últimos pregões

10h05 – Preços do petróleo avançam: WTI, +1,75%, a US$ 123,09; Brent, +1,81%, a US$ 124,47

10h04 – Ibovespa abre, preliminarmente, com alta de 0,25%, aos 102.873 pontos

10h01 – Cenário continua desafiador para PagSeguro (PAGS34) e Stone (STOC31), com maiores taxas de churn e erosão da base de clientes

Para analistas, custos de financiamento e as despesas operacionais devem continuar pesando nas margens, apesar dos esforços das empresas para aumentar as taxas de participação, e a lucratividade do setor ainda deve ser moderada ao longo de 2022 – e provavelmente também em 2023.

Dessa forma, BBI mantém recomendação neutra para PagSeguro, ajustando preço para US$ 12 (5% upside), e classificação underperform para Stone, com R$ 6 (26% downside).

9h49 – Ibovespa Futuro opera em queda de 0,02%, aos 102.750 pontos

9h48 – Dólar comercial recua 0,31%, abaixo dos R$ 5,10; no momento está cotado a R$ 5,099 na compra e na venda

9h43 – Lula escreve no Twitter que está curado de Covid

Queria dar uma boa notícia para vocês: hoje eu fui comunicado pelo médico que estou negativado para Covid e vou poder ir para Uberlândia. Estou só um pouco rouco ainda.

— Lula (@LulaOficial) June 14, 2022

9h41 – O resultado da PMS surpreendeu negativamente em abril, diz economista da Ativa

“A abertura dos dados também não foi positiva, com destaque para o desempenho ruim de ‘outros serviços prestados às famílias’ e ‘transportes'”, escreveu Guilherme Sousa, em comentário. Do lado marginalmente positivo temos o resultado de ‘Serviços prestados às famílias’.

“Distintamente da pesquisa do comércio divulgado na última sexta-feira, o resultado da pesquisa de serviços exerce grande peso sobre as nossas perspectivas de crescimento, e com a surpresa negativa, decidimos retirar o viés positivo deixado pela PMC”, acrescentou.

9h39 – Índice de expectativas econômicas sobe de -34,3 para -28,0 em junho na Alemanha

O índice de expectativas econômicas na Alemanha, do instituto ZEW, avançou de -34,3 em maio a -28,0 para o mês de junho, informou nesta terça-feira, 14, a própria entidade. Analistas ouvidos pelo Wall Street Journal previam -26,3.

Já o índice para as condições atuais teve alta de -36,5 em maio a -27,6 em junho. (Estadão Conteúdo)

9h34 – Braskem Idesa (BRKM5) vende 50% do terminal de importação de etano no México

A Braskem informou que sua controlada indireta Braskem Idesa (BI) firmou acordos com a Advario B.V para alienação de participação de 50% do capital social da Terminal Química Puerto México (TQPM), subsidiária da BI responsável pelo desenvolvimento e operação do projeto do terminal de importação de etano no México.

A operação está sujeita às aprovações aplicáveis e, uma vez aprovada, BI e Advario terão, cada uma, 50% do capital social da TQPM.

O terminal de importação de etano da TQPM terá capacidade de 80 mil barris diários de etano, fornecendo condições para que a BI importe toda sua necessidade de matéria-prima.

9h30 – Inflação ao produtor nos EUA sobe 0,8% em maio ante abril, em linha com o esperado

9h27 – 3R Petroleum (RRRP3) registra alta de 10,2% na produção de maio

A 3R Petroleum (RRRP3) atingiu uma produção média diária de 10.286 barris de óleo equivalente (boe) em maio de 2022, desempenho 10,2% superior ao registrado em abril de 2022, quando a produção diária foi de 9.330 boe.

9h21 – Inepar (INEP4): Sefran pede prorrogação de 30 dias para realizar pagamento das UPIs arrematadas

Em 10 de maio, havia sido homologada a venda das unidades produtivas isoladas (UPIs) IOG e IPM para a Sefran Fabricação e Comércio de Equipamentos Industriais, por US$ 153 milhões. A Sefran tinha 30 dias corridos a partir da homologação para a efetivação do pagamento.

9h15 – Blau Farmacêutica (BLAU3) aprova recompra de até 2,5% das ações circulação da companhia

O programa tem como objetivo maximizar a geração de valor para os acionistas, uma vez que, na visão da Administração da companhia, o valor atual das suas ações não reflete o valor real dos seus ativos e a perspectiva de rentabilidade e geração de resultados.

As ações adquiridas serão mantidas em tesouraria, podendo ser posteriormente canceladas, alienadas no mercado ou destinadas ao eventual exercício de direitos no âmbito de plano de opção de compra de ações da Companhia, sem redução do capital social da companhia.

9h10 – Varejo cresce 6,9% em maio, de acordo com ICVA

As vendas no varejo em maio desto ano subiram 6,9%, descontada a inflação, em comparação com igual mês de 2021. Em termos nominais, que espelham a receita de vendas observadas pelo varejista, o Índice Cielo do Varejo Ampliado (ICVA) apresentou alta de 23,9%.

Segundo o relatório, a expansão das vendas está relacionada à base comparativa de maio do ano passado, período atingido por restrições ao funcionamento do comércio graças à covid-19. O mesmo fenômeno foi registrado nos meses anteriores.

9h08 – Juros futuros longos e médios recuam: DIF23, +0,01pp, a 13,59%; DIF25, -0,07pp, a 12,73%; DIF27, -0,07pp, a 12,68%; DIF29, -0,04pp, a 12,76%; e DIF31, -0,04pp, a 12,80%.

9h06 – Suzano (SUZB3) cria Suzano Ventures para investir em startups

A partir da iniciativa, a Suzano pretende acelerar o processo de inovação aberta e se tornar uma plataforma global no estímulo ao empreendedorismo em torno de soluções para a bioeconomia com base na floresta plantada.

O foco dos investimentos da Suzano Ventures será em (i) tecnologias e aplicações de biomassa celulósica, (ii) embalagens celulósicas, (iii) empresas de agrotecnologia que acelerem a produtividade agroflorestal e na (iv) captura, mensuração e gestão de carbono, em negócios nas fases de Pre-Seed a Series A.

O Corporate Venture Capital da companhia terá US$ 70 milhões em recursos disponíveis para realizar investimentos.

9h04 – CVC (CVCB3) aprova oferta primária de 46,5 milhões de ações ordinárias, com esforços restritos

Com base na cotação de fechamento das ações ordinárias de emissão da CVC na B3, em 13 de junho de 2022, de R$ 8,21 por ação ordinária, o montante total da oferta seria R$ 381,7 milhões, sem considerar as ações adicionais, e R$ 477,2 milhões, considerando a colocação da totalidade do lote adicional.

Segundo comunicado, os recursos provenientes da oferta serão direcionados para reforço do capital de giro da companhia para desenvolvimento de sua estratégia de crescimento; e pagamento de parte do saldo devedor em aberto de debêntures de emissão da empresa.

9h02 – Dólar comercial abre em queda de 0,10%, a R$ 5,109 na compra e a R$ 5,110 na venda; Futuro recua 0,33%, a R$ 5,127

9h01 – Ibovespa Futuro abre em alta de 0,46%, aos 103.195 pontos

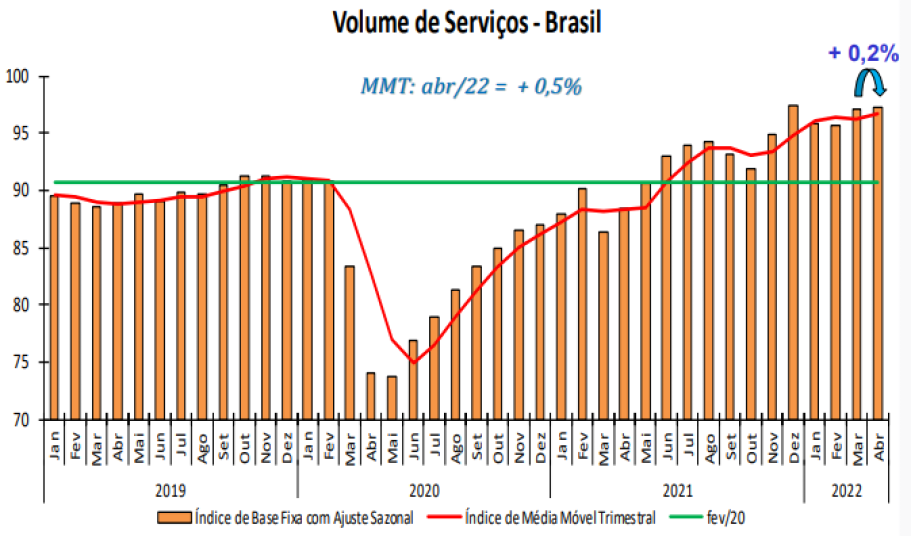

9h00 – Dados de serviços de abril avançam 0,2% ante março; projeção Refinitiv era de alta mensal de 0,4%

O volume do setor de serviços cresceu 0,2% em abril na comparação com março, apontam dados com ajuste sazonal divulgados nesta terça-feira (14) pelo Instituto Brasileiro de Geografia e Estatística (IBGE).

O indicador avança 9,4% na comparação anual, com abril de 2021, e acumula alta de 9,5% neste ano e 12,8% nos últimos 12 meses. Os dados são da Pesquisa Mensal de Serviços (PMS).

Média móvel trimestral

8h47 – Cyrela (CYRE3): CashMe já opera com resultado positivo, mas ainda depende dos recursos da controladora, aponta Credit Suisse

O banco suíço realizou ontem (13) um evento com o Alexandre Rappaport, CEO da CashMe, fintech da Cyrela. Segundo Rappaport, a carteira de crédito da empresa está em R$ 1,4 bilhão e pode chegar a R$ 2 bilhões até o final de 2022.

A empresa acredita que já construiu a estrutura necessária para a ampliação da carteira de crédito e estima que, se as operações contassem integralmente com uma estrutura de alavancagem, sem os recursos da Cyrela e por meio da venda de recebíveis via CRIs, o breakeven seria alcançado em 2023. A CashMe espera reduzir gradativamente sua dependência da Cyrela e quando a carteira de crédito atingir R$ 7- R$ 8 bilhões, pode ser necessário buscar parceiros alternativos.

8h44 – Senado limita ICMS nos combustíveis; Raízen lança 1º ponto de carga e Banco do Brasil como top pick

8h35 – Jalles Machado (JALL3) tem fechamento de ano “açucarado”, pontua XP

Para analistas, a Jalles apresentou bons resultados no 4T22 com receita líquida crescendo 12% acima das estimativas, principalmente devido aos maiores preços de açúcar, etanol anidro e sanitizantes, enquanto as vendas de açúcar orgânico ainda estão atraso devido à disponibilidade limitada de contêineres.

A margem bruta ficou 200 bps acima das estimativas da XP devido a um aumento do custo do produto vendido (CPV) abaixo do esperado, elevando o lucro bruto em 17% A/A.

Por fim, a diluição das despesas gerais e administrativas acima do previsto, aliada à maior receita de incentivos fiscais relacionados às vendas de etanol anidro no mercado interno, levou o EBIT a ficar 28% acima das projeções.

8h29 – Opep vê menor crescimento da demanda global por petróleo em 2023

O crescimento da demanda mundial por petróleo irá desacelerar em 2023, disseram delegados da Opep e fontes do setor, já que o aumento dos preços do petróleo e dos combustíveis ajuda a elevar a inflação e atrapalha a economia global.

A Organização dos Países Exportadores de Petróleo (Opep) deve publicar sua primeira previsão para a demanda de 2023 em julho. A estimativa do grupo, juntamente com a da Agência Internacional de Energia, será observada de perto pelas sinalizações sobre como a política de oferta da Opep pode se desenvolver.

Um delegado da Opep e outra fonte familiarizada com o assunto disseram esperar um crescimento da demanda mundial de 2 milhões de barris por dia (bpd) ou menos em 2023, um aumento de apenas 2%, em comparação com o crescimento de 3,36 milhões de bpd esperado em 2022.

“Mesmo que seja apenas 1 milhão de bpd, ainda é um crescimento e não um pico”, disse o delegado sobre as perspectivas para o próximo ano. (Reuters)

8h15 – Defasagem média dos combustíveis está em -16% no óleo diesel e em -16% para a gasolina, diz Abicom

Leia também:

- Preço do litro da gasolina pode cair R$ 2,44 se impostos federais e estaduais forem zerados; entenda

8h09 – Bitcoin sustenta os US$ 22 mil, Cardano sobe 8% e altcoins tentam se recuperar após pânico

8h06 – BrMalls (BRML3) informa sobre alteração acionária

A brMalls (BRML3) informou que a SPX Investimentos reduziu participação de 7,64% para 3,66% em ações ON emitidas pela companhia, passando a deter 23,7 milhões de papéis do tipo.

8h05 – A Log-in (LOGN3) atualiza informações sobre OPA

A companhia informou que, como não houve recurso de terceiros ou avocação do Tribunal do Cade, a Superintendência-Geral do órgão emitiu a certidão de trânsito em julgado aprovando, sem restrições, a oferta pública voluntária (OPA) para aquisição de seu controle, realizada pela SAS Shipping Agencies, subsidiária da Mediterranean Shipping Company (MSC).

8h04 – Grupo Soma (SOMA3) informa alteração acionária

A Truxt Investimentos atingiu participação agregada de 39.476.804 de ações ON de emissão do Grupo Soma (SOMA3), ou 5,03% dos papéis do tipo emitidos pela companhia.

8h03 – A Raízen (RAIZ4) inaugurou primeiro posto de recarga para veículos elétricos

A estação, que começou a funcionar nesta segunda-feira (13), está situada na zona norte de São Paulo e o objetivo é formar uma rede de 35 estações de abastecimento.

Os eletropostos são de recarga rápida e utilizam energia renovável. Possui ainda carregadores de 50kW e 150kW e podem abastecer veículos elétricos em até 35 minutos.

8h01 – EUA: aumenta chance de que Fed surpreenda com alta de 75 pontos-base

7h57 – Carrefour Brasil (CRFB3): XP mantém recomendação neutra e reduz preço-alvo de R$ 22 para R$ 20

A equipe de research da XP vê um potencial de valorização das ações limitado nos níveis atuais de mercado, enquanto as sinergias do Grupo BIG só devem ser vistas de forma mais material a partir de 2023.

Além disso, a corretora prefere a exposição ao Assaí no setor, dado que é uma companhia exposta apenas ao formato de Atacarejo, que enxerga como a melhor opção no cenário atual, além de negociar a múltiplos mais atrativos (em 9,3x Preço/Lucro 2023e vs. CRFB3 em 15,6x).

7h56 – Jalles Machado (JALL3) lucra 58,7% a mais

A Jalles Machado (JALL3) registrou lucro líquido de R$ 113 milhões no quarto trimestre do ano safra 2021/2022, alta de 58,7% na comparação anual.

O Ebitda ajustado somou R$ 341,8 milhões, crescimento de 51,6% ante um ano antes.

7h55 – Petrobras (PETR4) assina protocolo de intenções na área de gás natural

A Petrobras (PETR3; PETR4) assinou com o governo de Sergipe um protocolo de intenções para a identificação de oportunidades de negócios com o uso do gás natural considerando o desenvolvimento, pela estatal, de uma nova fronteira no estado.

O objetivo do protocolo é externar o propósito de prospecção e estruturação de oportunidades de negócios, com o fornecimento de gás natural, seja como matéria prima ou como fonte de geração de energia e calor.

7h54 – Carrefour (CRFB3) aprova R$ 264 mi em JCP e mais

O Carrefour Brasil, ou Atacadão (CRFB3), anunciou juros sobre capital próprio de R$ 264 milhões, ou R$ 0,12553215 por ação.

Segundo o comunicado, o pagamento será realizado em 29 de junho de 2022, para os acionistas com posição acionária na em 17 de junho de 2022.

Além disso, o Atacadão anunciou também que o pagamento de dividendos aprovado em assembleia no dia 26 de abril, no total de R$ 39 milhões, será realizado no dia 28 de junho.

7h51 – Aura Minerals (AURA33) pagará dividendos

A Aura Minerals (AURA33) pagará dividendos correspondentes a US$ 0,14 por ação no próximo dia 28 de junho. O pagamento será realizado com base na posição acionária do dia 23 de junho.

7h48 – Casa Branca diz que monitora de perto situação nos mercados acionários

7h46 – Abramat: vendas da indústria de materiais recuam 5,6% em maio na comparação anual

A indústria de materiais de construção registrou queda de 5,6% nas vendas de maio na comparação com o mesmo mês do ano passado e uma alta de 1,6% em relação a abril deste ano. Os dados são de pesquisa divulgada nesta segunda-feira, 13, pela Associação Brasileira da Indústria de Materiais de Construção (Abramat).

No acumulado de janeiro a maio, as vendas do setor recuaram 9,1% frente ao mesmo período do ano passado. E no acumulado dos últimos 12 meses até maio, houve baixa de 5,2%.

Segundo a Abramat, essa baixa continuará a ser observada por mais alguns meses, pois reflete a base de comparação mais elevada do primeiro semestre do ano passado. Apenas nos últimos meses do ano, o sinal deve voltar a se inverter. A projeção de crescimento para 2022 é de 1%. (Estadão Conteúdo)

7h45 – Senado aprova projeto que limita ICMS sobre combustíveis; texto voltará à Câmara

7h43 – Governo espera ter aval do TCU para venda do Porto de Santos até outubro

Após passar por audiências públicas, o edital do Porto de Santos está em fase final de elaboração e deve ser enviado nas próximas semanas ao TCU, que pode solicitar ajustes e alterações. A expectativa é de que, até outubro, a Corte já tenha concluído seu parecer e que o edital definitivo seja publicado.

Como o prazo para a realização da oferta costuma ser de 90 dias, pode ser que o leilão ocorra só no início de 2023, mas o governo corre para fazer a licitação ainda neste ano.

Dos R$ 18,5 bilhões em investimentos obrigatórios, R$ 14,1 bilhões serão aplicados em manutenções ao longo dos 35 anos da concessão. Cerca de R$ 3 bilhões estão reservados para a construção de um canal ligando Santos e Guarujá.

O R$ 1,4 bilhão restante deve ser injetado em obras como acessos rodoviários e aprofundamento do canal. (Estadão Conteúdo)

7h38 – Confira dos destaques da agenda do dia

Depois da divulgação das vendas do varejo brasileiro em abril, que ficaram acima das expectativas, a terça-feira (14) vai trazer o desempenho de setor de serviços para o mesmo mês. O Itaú prevê um crescimento de 0,3% na comparação com março e de 10,4% na comparação anual, “com o componente de serviços oferecidos às famílias expandindo 2,7% mês a mês”. Nos EUA, saem novos dados de inflação com a divulgação do índice de preços ao produtor de maio.

Brasil

9h: Pesquisa de serviços de abril, consenso Refinitiv aponta para alta de 0,4% na comparação com março e de 10,4% na base anual;

9h: Paulo Guedes, ministro da Economia, participa da Cerimônia de Abertura das Reuniões de Alto Nível Apex-Brasil – BIF 2022;

9h30: Primeira sessão da Reunião do Copom;

12h: Jair Bolsonaro e Guedes participam do toque de campainha da privatização da Eletrobras na B3, em SP.

EUA

9h30: Preços ao produtor de maio, consenso Refinitiv espera alta de 0,8% em relação a abril e de 10,9% frente a maio de 2021;

17h30: Estoques de petróleo semanal – API.

7h37 – Commodities: Petróleo opera em alta e minério tem retração

Os preços do petróleo sobem nesta terça-feira (14), mesmo com temores de recessão e potenciais novas restrições à Covid-19 na China que podem diminuir a demanda, já que o mercado continua enfrentando problemas com a oferta apertada. A crise política na Líbia e as restrições à Rússia seguem limitando maiores quedas dos preços da commodity.

- Petróleo WTI, +0,73%, a US$ 121,82 o barril;

- Petróleo Brent, +0,77%, a US$ 123,21 o barril

- Minério de ferro negociado na bolsa de Dalian teve baixa de 0,11%, a 901,50 iuanes, o equivalente a US$ 133,83

7h36 – Futuros em NY registram recuperação

Após a forte liquidação da véspera, os índices futuros dos EUA operam em alta nesta terça-feira (14) com investidores aguardando novos dados de inflação antes da “super quarta”. Desta vez, às 9h30, sai o índice de preços ao produtor de maio, a expectativa é de que o índice acelere em relação ao mês de abril.

Ainda em destaque, alguns investidores estão esperando um tom mais agressivo do Fed depois que os relatórios de inflação da semana passada mostraram que os preços estão mais altos do que o esperado.

- Dow Jones Futuro (EUA), +0,65%

- S&P 500 Futuro (EUA), +0,81%

- Nasdaq Futuro (EUA), +1,05%

7h33 – Mercados Europeus operam sem sinais definidos

Os mercados europeus operam sem uma direção definida nesta terça, com investidores avaliando risco de recessão. Isso porque o mercado teme que os bancos centrais sejam forçados a um aperto agressivo da política monetária com a inflação permanecendo alta.

- FTSE 100 (Reino Unido), +0,20%

- DAX (Alemanha), +0,15%

- CAC 40 (França), -0,34%

- FTSE MIB (Itália), +0,06%

7h30 – Mercados da Ásia fecham de forma mista

Maioria dos mercados asiáticos fecharam em baixa na sessão de hoje (14), com exceção da China, que se recuperou das perdas do pregão anterior. Os mercados chineses registram volatilidade após regiões do país recolocarem restrições à mobilidade por conta do Covid-19, apenas algumas semanas após flexibilização pela redução de casas.

As bolsas da Ásia também repercutiram a expectativa de um Fed mais agressivo em relação a política monetária, o que pode levar o mundo à uma recessão.

- Shanghai SE (China), +1,02%

- Nikkei (Japão), -1,32%

- Hang Seng Index (Hong Kong), +0,00%

- Kospi (Coreia do Sul), -0,46%

Acessa o tempo real do InfoMoney todos os dias? Adicione este link aos favoritos do seu navegador!

Procurando uma boa oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje.

You must be logged in to post a comment.