17h59 – Encerramos nossa cobertura. Confira os destaques da Bolsa de hoje.

Acessa o tempo real do InfoMoney todos os dias? Adicione este link aos favoritos do seu navegador!

17h58 – Atacadão (CRFB3) anuncia dividendos de R$ 264 milhões, ou R$ 0,12553215 por ação

Segundo o comunicado, o pagamento será realizado em 29 de junho de 2022, para os acionistas com posição acionária na em 17 de junho de 2022.

Além disso, o Atacadão anunciou também que o pagamento de dividendos aprovado em assembleia no dia 26 de abril, no total de R$ 39 milhões, será realizado no dia 28 de junho.

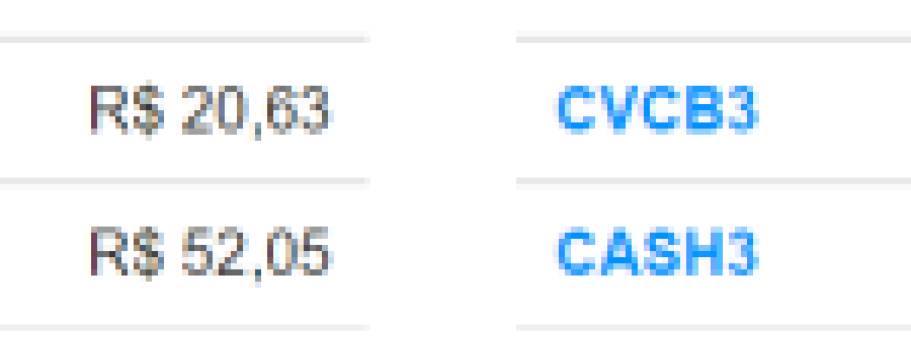

17h55 – Azul (AZUL4), Gol (GOLL4) e Méliuz (CASH3) são maiores queda da Bolsa

As ações da Gol (GOLL4) e da CVC (CVCB3) foram os destaques negativos, recuando, respectivamente, 14,46% e 11,72%, seguidas das ações da Méliuz (CASH3), com perda de 11,11%.

Segundo analistas da Ativa Investimentos, quedas mais acentuadas foram observadas nos setores de varejo, tecnologia e aéreas refletindo a inclinação das curvas de juros e alta do dólar.

Destaque ainda, entre as quedas por peso, destaque para o setor de siderurgia e mineração, que sofre com a notícia de novos lockdowns na China por conta da reincidência da Covid-19. A Vale (VALE3) caiu 3,35%. Usiminas ([ativo=USMI5]) e Gerdau (GGBR4) tiveram baixas de, respectivamente, 4,25% e 4,81%.

Apenas quatro ações do Ibovespa encerraram a sessão no campo positivo, foram os papéis da Cielo (CIEL3) e da Suzano (SUZB3) subindo, respectivamente, 1,32% e 0,70%, seguidas pelas ações da EDP Brasil (ENBR3) e Taesa (TAEE11) com ganhos de, respectivamente, 0,64% e 0,30%.

17h24 – Atom (ATOM3) tem alteração acionária relevante

A J.P. Tuchê informou que sua participação na Atom chegou a 5,23% de ações, equivalente a 1.244.286 ATOM3. A compra que elevou a participação foi realizada nesta segunda-feira (13).

17h16 – Ibovespa fecha em queda de 2,73%, aos 102.598 pontos

17h02 – Fechamento Wall Street

- Dow Jones cai 2,79%, aos 30.518 pontos

- S&P 500 recua 3,87%, aos 3749 pontos

- Nasdaq tem baixa de 4,68%, aos 10.809 pontos

16h55 – Ibovespa fecha em queda preliminar de 2,97%, aos 102.350 pontos

16h50 – Serasa Experian: Indicador de Falências e Recuperação Judicial recua em maio 37%, base anual

Neste período de 2022 foram feitos 58 pedidos, enquanto em 2021 foram realizados 92. As micro e pequenas empresas lideraram, com 36 pedidos, ficando muito à frente de médias empresas (16) e grandes companhias (6). Porém, mesmo representando a maior quantidade, a análise anual mostra que houve uma diminuição de 40% nas solicitações de recuperações judiciais por parte do segmento, uma vez que em maio de 2021 houve 60 pedidos.

Na avaliação comparativa entre maio de 2021 e maio de 2022, os pedidos de falência caíram 27,2%, indo de 103 para 75 solicitações. A liderança continua com os micro e pequenos negócios, com 49 requisições. (Estadão Conteúdo)

16h49 – Elétricas se destacam entre as poucas 5 altas do Ibovespa

Os papéis da Light (LIGT3) avançam 1,7%; seguido por Cielo (CIEL3), +1,06%; EDP Brasil (ENBR3), +0,44%; Sanepar (SAPR11), +0,10%; e Klabin (KLBN11), + 0,05%.

16h45 – Queda de índices americanos acelera: S&P 500 recua 4,07%, aos 3.741 pontos

Dow Jones e Nasdaq recuam, respectivamente, 3,12% e 4,73%.

16h41 – Fechamento Petróleo

- WTI (julho): -0,49% (a US$ 120,08)

- Brent (agosto): -0,53% (a US$ 121,37)

16h29 – Devido à guerra, a Ucrânia perdeu 25% de sua área para agricultura

O anúncio foi feito hoje pelo Primeiro Vice-Ministro de Política Agrária, Taras Vysotsky, que ponderou: “apesar da perda de 25% das áreas semeadas, a estrutura das lavouras neste ano como um todo é mais do que suficiente para garantir o consumo, que por sua vez também diminuiu devido à migração”.

Segundo Vysotsky, houve também uma mudança nas prioridades dos agricultores. Em particular, uma redução parcial na produção orientada para a exportação, que tem sido bastante dificultada com a guerra, incluindo culturas como milho, girassol e soja.

“O milho foi menos semeado do que no ano passado – 4,6 milhões de hectares contra 5,5 milhões de hectares um ano atrás”, acrescentou Vysotsky.

16h18 – Tesouro Direto: taxas avançam com Super Quarta e aversão ao risco global

Dentro do Tesouro Direto, a maior alta era do título prefixado de curto prazo. O Tesouro Prefixado 2025 oferecia na última atualização desta segunda-feira (13), um retorno anual de 12,79%, superior aos 12,62% vistos na sexta-feira (10).

Já o Tesouro Prefixado 2029 entregava às 15h23 uma rentabilidade anual de 12,89%, acima dos 12,76% da sessão anterior.

16h09 – DXY vê alta acelerar para 0,86%, aos 105,07 pontos, maior patamar desde 2002

16h01 – Abraciclo: Produção de motos cresce 15,2% em maio contra abril

A produção de motos no Brasil teve crescimento de 15,2% na passagem de abril para maio, somando 129,8 mil unidades no mês passado. Frente a igual período de 2021, a alta foi de 25%, segundo a Abraciclo, a entidade que representa as montadoras do polo industrial de Manaus (AM), onde estão concentradas as fábricas de motocicletas do país.

Desde o primeiro dia de 2022, as montadoras de motos já produziram 569,6 mil unidades, com crescimento de 22,9% em relação aos cinco primeiros meses do ano passado e no maior volume em sete anos entre períodos equivalentes.

A produção vem sendo estimulada pela expansão dos serviços de entrega na pandemia. As vendas de motos subiram 23,8% contra abril e 20,8% na comparação com igual mês do ano passado. A meta da indústria é terminar o ano com crescimento de 7,9% na produção de motos. (Estadão Conteúdo)

15h58 – Ibovespa cai 2,63%, a 102.704 pontos; dólar sobe a R$ 5,13

O principal índice da bolsa brasileira registra forte queda faltando uma hora para encerrar o pregão desta segunda-feira (13), ainda que longe da mínima de 3,59% registrada mais cedo.

A sessão é também de forte recuo para as Bolsas americanas – nos EUA, Dow Jones, S&P 500 e Nasdaq recuam, respectivamente, 2,19%, 3,10% e 3,87%.

Investidores continuam se posicionando com cautela para a Super Quarta, que contará com decisões de taxa de juros do Banco Central brasileiro e do Federal Reserve, principalmente após, na última sexta, a inflação de maio dos EUA ter avançado 1% na base mensal, número bem acima do consenso do mercado.

O dado reviveu os temores de que o Fed precise ser mais duro na política monetária, o que poderia gerar uma recessão e estabelecer um quadro que causa muito temor na comunidade financeira: a estagflação.

“Os juros futuros americanos estão esticados. Há a possibilidade de o Fed acelerar a alta de juros na próxima quarta-feira, o que estressa todo o mercado”, comenta Julio Hegedus Netto, economista-chefe da Mirae Investimentos.

Ainda segundo Hegedus, é necessário também observar a dinâmica entre os treasuries com vencimento em dois e dez anos – a taxa do primeiro acima da do segundo, de acordo com o especialista, indicaria que o mercado está precificando uma recessão.

O título para dez anos, neste momento, é negociado a 3,36%, o para dois anos, a 3,268%.

Neste cenário, a curva de juros brasileira sobe em bloco, acompanhando a performance dos treasuries, bem como o dólar frente ao real, junto do DXY, que avança 0,79%. “Há o chamado fly to quality, com investidores buscando ativos seguros, o que normalmente acontece nessas horas de tensão”, diz o economista-chefe da Mirae.

O dólar futuro com vencimento para julho avança 2,33%, a R$ 5,133; o dólar comercial avança 2,34%, a R$ 5,105 na compra e R$ 5,106 na venda. O DI com vencimento em 2023 vê sua taxa avançar 17 pontos-base, para 13,55%. O DI para 2025 tem seu rendimento subindo 24 pontos, para 12,75%. Os DIs para 2027 e 2029, por sua vez, sobem, respectivamente, 23 e 19 pontos, para 12,72% e 12,82%.

Entre as maiores quedas percentuais do Ibovespa, estão as ações da Gol (GOLL4) e da Azul (AZUL4), com menos 13,86% e 10,86%. Companhias aéreas sofrem com a alta do dólar frente ao real. A CVC (CVCB3) também tem queda, de 11,18%. O Méliuz (CASH3) tem baixa de 9,15% e a Locaweb (LWSA3) cai 8,24%, pressionada pela curva de juros.

Destaque entre as quedas por peso, destaque para o setor de siderurgia e mineração, que sofre com a notícia de novos lockdowns na China. A Vale (VALE3) cai 3,35%. Usiminas e Gerdau têm baixas de, respectivamente, 4,25% e 4,81%.

15h51 – Apenas sete ações sobem entre as Small Caps neste momento

Entre as maiores altas estão Cielo (CIEL3), com mais 1,23%; AES Brasil (AESB3), com mais 1,15%; Wiz (WIZS3), que ganha 1,12%; Light (LIGT3), subindo 1,05%; e Alupar (ALUP11), com alta de 0,77%.

Já entre as maiores quedas, as perdas são mais elásticas: Gol (GOLL4) perde 13,60%; Sequoia (SEQL3) cai 13,43%; Recrusul (RCSL3), baixa de 12,61%; Espaçolaser (ESPA3), menos 12,11%; e Azul (AZUL4), com baixa de 10,66%.

O índice de Small Caps (SMLL) despenca 4,01% neste instante.

15h42 – Treasury com vencimento em dez anos tem taxa avançando 20 pontos-base, para 3,355%, maior nível desde 2008

15h37 – Analistas projetam alta de mais de 10% no setor de serviços brasileiro em abril, na base anual

Ouvidos pela Reuters preveem que o setor vai crescer 0,4% em abril, na relação com março, e 10,4%, na comparação com abril de 2021. Os dados serão oficialmente divulgados às 9:00h desta terça-feira (14).

Outros dados serão divulgados amanhã. Os analistas projetam inflação ao produtor de maio nos EUA com alta de 0,8%, mas chegando a 10,9% em 12 meses. O dado oficial sai 9:30h, horário de Brasília.

Já a inflação alemã pode chegar a 7,9% nos 12 meses encerrados em maio, segundo projeção dos especialistas consultados pela Reuters. O número oficial chega às 3:00h, horário de Brasília.

15h22 – Recursos tentam barrar leilão de debêntures de Eike na falência da MMX

Duas semanas após o Tribunal de Justiça de Minas Gerais (TJ-MG) publicar o edital do leilão de debêntures da Anglo Ferrous Brazil, principal ativo incluído no processo de falência da MMX, de Eike Batista, já houve dois recursos judiciais tentando barrar a venda, dando contornos de novela ao caso. Um dos recursos foi negado na última quinta (9). No outro, foi determinado que a primeira instância analisasse o pedido de suspensão do leilão.

Os títulos de dívida são da empresa criada para operar o projeto Minas-Rio, complexo de produção de minério de ferro da mineradora Anglo American. Foram emitidos e repassados a Eike quando a multinacional britânica comprou o Minas-Rio da MMX, em 2008. Incluídos nos ativos da massa falida da mineradora do ex-bilionário em 2021, os papéis são valiosos e, principalmente, considerados os bens mais fáceis de vender para pagar dívidas.

A MMX tem dois processos de recuperação judicial – e, em ambos, já teve a falência decretada. (Estadão Conteúdo)

15h01 – Balança Comercial tem superávit de US$ 4,9 bilhões em maio, diz Ministério da Economia

Saldo é resultante de um US$ 29,6 bilhões em exportações contra US$ 24,7 bilhões de importações.

14h56 – Para Moody’s, venda dos ativos da Localiza (RENT3) e Unidas (LCAM3) para Brookfield é passo importante para fusão

“O anúncio de venda de ativos da Unidas para a Brookfield, incluindo cerca de 49 mil veículos, é positivo para o perfil de crédito da Localiza por representar um passo importante para o fechamento da fusão entre as duas companhias, afirma Yael Shavitt, analista da Moody´s Local Brasil.

A venda atende parte das condições impostas pelo CADE. A fusão fortalecerá a posição competitiva da empresa como a líder do setor de aluguel de veículos no Brasil.

No momento, RENT3 cai 4,38% e LCAM3 recua 3,85%.

14h40 – Bank of America sobre a economia brasileira: “dever de casa (foi) feito”

“O Brasil está à frente do mundo e do ciclo de alta, a atividade surpreende pelo lado positivo e as preocupações fiscais e eleitorais estão esquentando”, resume a análise, que mantém classificação overweight sobre a economia brasileira.

Sobre o mercado, o BofA diz que reduziu a exposição ao consumidor, removendo a Multilaser (MLAS3), continua a gostar de nomes de consumidores de alta renda, como Grupo Soma (SOMA3) e Arezzo(ARZZ3), e aumentou alocação para proxies, como a Multiplan (MULT3) e agora também em Neoenergia (NEOE3), “uma das principais escolhas do setor em momentum de ganhos e avaliação”. Dentro dos setores protegidos pela inflação, retira o Assai (ASAI3).

Por fim, destaca opção defensiva dos bancos nacionais e segue construtivo em commodities, como óleo, alumínio e celulose. Sobre o minério de ferro, a visão é neutra.

14h30 – Preço do litro da gasolina pode cair R$ 2,44 se impostos federais e estaduais forem zerados; entenda

14h24 – Charles Schwab (SCHW34) aceita multa milionária para encerrar investigação

A Charles Schwab pagará mais de US$ 186 milhões para encerrar a investigação da SEC sobre divulgação inadequada de uso de uma grande parte dos ativos dos clientes em dinheiro. Segundo o Wall Street Journal, a Schwab concordou em resolver a investigação e pagar multas sem admitir ou negar má conduta.

A Securities and Exchange Commission disse que as carteiras de consultores-robôs da Schwab mantinham entre 6% e 29,4% dos ativos em dinheiro, em vez de investir em ações ou outros títulos. A prática rendeu lucro para o banco afiliado da Schwab, que emprestou o dinheiro, mas o consultor de investimentos fez “declarações falsas e enganosas” sobre o conflito de interesses, disse a SEC.

A Schwab alegou que a quantidade de dinheiro em suas carteiras de consultores-robôs foi decidida por algoritmos econômicos sofisticados destinados a otimizar os retornos de seus clientes quando, na realidade, era drenado para a própria empresa ganhar dinheiro.

14h13 – Fed começa a sinalizar que taxas de desemprego mais altas podem ser uma consequência necessária na luta contra inflação

É uma reversão em relação ao ano passado, quando suas políticas forneceram forte estímulo econômico destinado a estimular a recuperação do mercado de trabalho dos efeitos prejudiciais da pandemia.De acordo com o Wall Street Journal, nas projeções econômicas a serem divulgadas esta semana pelo Fed, mais diretores devem indicar aumentos das taxas este ano para níveis altos o suficiente para desacelerar deliberadamente as contratações e o crescimento econômico em um esforço para esfriar a inflação.

Assim, os formuladores de políticas podem projetar taxas de desemprego um pouco mais altas nos próximos dois anos do que haviam previsto no início deste ano.

14h08 – Em 5 anos, BC cobra mais de R$ 130 milhões em multas ao sistema financeiro

No mês passado, o Banco Central multou a Caixa Econômica Federal em R$ 29,4 milhões por cobranças de tarifas indevidas, o maior valor da história do Comitê de Decisão de Processo Administrativo Sancionador (Copas), que completa cinco anos no fim deste ano. O montante representa cerca de 20% do total de R$ 134,3 milhões em multas efetivamente cobradas pelo colegiado desde sua criação.

Mas o valor das multas é maior. O total em processos administrativos sancionadores já encosta em R$ 800 milhões, mas o BC tem que obedecer a um teto punitivo determinado pelo arcabouço regulatório. Em novembro de 2017, uma mudança legislativa aumentou a penalidade máxima de R$ 250 mil para R$ 2 bilhões – ou 0,5% da receita de serviços e produtos financeiros do ano anterior ao ilícito, o que for maior.

Mas, como o processo é moroso, só recentemente começaram a chegar ao comitê as irregularidades cometidas após a vigência da lei de novembro de 2017. Com isso, a tendência é que as punições financeiras aumentem daqui em diante, o que é visto também como “inibidor” de infrações. (Estadão Conteúdo)

14h06 – Senado analisa PLP 18, que limita ICMS sobre combustíveis

O plenário do Senado Federal inicia, nesta segunda, as discussões sobre o Projeto de Lei Complementar (PLP 18/2022) que estabelece um teto para a cobrança de Imposto sobre Circulação de Mercadorias e Serviços (ICMS) sobre combustíveis.

Saiba mais: Entenda o projeto que limita ICMS sobre combustíveis

14h03 – Principais índices europeus começam a semana como terminaram a anterior: em forte queda

Os sinais cada vez mais claros de recessão, especialmente nos EUA, onde o Federal Reserve reúne seu comitê de política monetária esta semana para decidir sobre nova alta da taxa de juros, fazem os investidores ficarem mais cautelosos e avessos ao risco.

Stoxx 600: -2,36%

DAX (Frankfurt): -2,43%

FTSE 100 (Londres): -1,53%

CAC 40 (Paris): -2,67%

IBEX 35 (Madri): -2,47%

FTSE MIB (Milão): -2,79%

MOEX (Moscou): não operou

13h36 – BofA destaca segunda mudança de CEO desde o IPO da Caixa Seguridade (CXSE3)

A Caixa Seguridade informou que Camila Aichinger deixou o cargo de CEO para assumir o cargo de Vice-Presidente de Rede de Distribuição de Varejo na Caixa Econômica Federal (CEF), acionista controladora da CXSE. O conselho de administração elegeu André Nunes como novo CEO. Esta representa a segunda mudança de CEO desde o IPO em abril de 2021, dada a saída do Eduardo Dacache em junho do ano passado.

O BofA mantém classificação Neutra para as ações, com preço-alvo de R$ 8,00 – “embora não esperemos que a mudança de CEO leve a qualquer mudança significativa na estratégia da empresa, acreditamos que a nomeação de um segundo CEO em pouco mais de um ano pode levantar questões sobre a execução”.

No momento, CXSE3 cai 1,40%, a R$ 7,03.

13h41 – Índice dólar renova máxima de 20 anos nesta segunda-feira, com receio de recessão

O índice do dólar contra uma cesta de moedas de países ricos renovou hoje sua máxima em quase 20 anos, impulsionado por busca por segurança em meio a temores de estagflação.

O índice foi a 105,07, deixando para trás o pico anterior de 105,01, alcançado há exato um mês. É o maior valor desde 12 de dezembro de 2002, quando marcou uma máxima de 105,43.

O índice mede o dólar contra uma cesta de rivais composta por euro, iene japonês, libra britânica, dólar canadense, coroa sueca e franco suíço. Às 13h04 (de Brasília), o indicador subia 0,43%, a 104,90. (Reuters)

13h31 – Ibovespa sem altas, Bitcoin despencando, NY em queda livre: o que está acontecendo com os mercados?

13h28 – Índices setoriais operam em queda ampla neste momento

São apenas três ações subindo neste momento no Ibovespa – Cielo (CIEL3), com mais 1,59%; Energias do Brasil (ENBR3), alta de 1,22%; e BB Seguridade (BBSE3), com mais 0,37%.

Quem puxa a fila é o índice de Materiais Básicos (IMAT), que perde 3,46%; seguido por Imobiliário (IMOB), com baixa de 3,10%; Consumo (ICON), com menos 3,09%; Industrial (INDX), com menos 3,00%; Utilidade Pública (UTIL), caindo 1,55%; %; Financeiro (IFNC), que perde 1,31%; e Energia Elétrica (IEE), com perdas de 1,16%.

13h22 – Levante Investimentos entende que será necessário aumento de preços para que não falte combustível no país

“Acreditamos que um reajuste nas próximas semanas seja essencial para que não falte combustível no país, principalmente o diesel. Importamos cerca de 30% deste combustível para suprir a demanda interna, que possui maior sazonalidade no segundo semestre por conta principalmente do agronegócio”, analisa a Levante.

O mercado atual está extremamente apertado e sem perspectivas favoráveis, visto que os estoques mundiais estão em níveis baixíssimos, há pouca capacidade ociosa de refino e estamos chegando na temporada de furacões no Golfo do México, que afeta a produção local.

O Brasil, assim como a maioria dos países, está passando por um momento crítico e a Petrobras (PETR3; PETR4) se encontra no meio do tumulto. “Não enxergamos uma saída no curto prazo para este momento sem que haja consequências em diferentes setores”.

HORA DO MERCADO

13h11 – Ibovespa se afasta das mínimas, mas cai 2,16%, a 103.203 pontos; dólar sobe a R$ 5,10

O principal índice da bolsa brasileira registra forte queda na tarde desta segunda-feira (13), ainda que longe da mínima de 3,59% registrada mais cedo.

A sessão é de forte queda para as Bolsas americanas – nos EUA, Dow Jones, S&P 500 e Nasdaq recuam, respectivamente, 2,18%, 3,05% e 3,82%.

Investidores continuam se posicionando com cautela para a Super Quarta, que contará com decisões de taxa de juros do Banco Central brasileiro e do Federal Reserve, principalmente após, na última sexta, a inflação de maio dos EUA ter avançado 1% na base mensal, numero bem acima do consenso do mercado.

Os números reviveram os temores de que o Fed precise ser mais duro na política monetária, o que poderia gerar uma recessão e estabelecer um quadro que causa muito temor na comunidade financeira: a estagflação.

“Os juros futuros americanos estão esticados. Há a possibilidade de o Fed acelerar a alta de juros na próxima quarta-feira, o que estressa todo o mercado”, comenta Julio Hegedus Netto, economista-chefe da Mirae Investimentos. Ainda segundo Hegedus, é necessário também observar a dinâmica entre os treasuries com vencimento em dois e dez anos – a taxa do primeiro acima da do segundo, de acordo com o especialista, indicaria que o mercado está precificando uma recessão.

Neste cenário, a curva de juros brasileira sobe em bloco, acompanhando a performance dos treasuries, bem como o dólar frente ao real, junto do DXY, que avança 0,79%. “Há o chamado fly to quality, com investidores buscando ativos seguros, o que normalmente acontece nessas horas de tensão”, diz o economista-chefe da Mirae.

O dólar futuro com vencimento para julho avança 2,16%, a R$ 5,125; o dólar comercial avança 2,26%, a R$ 5,10 na compra e R$ 5,101 na venda. O DI com vencimento em 2023 vê sua taxa avançar 15 pontos-base, para 13,53%. O DI para 2025 tem seu rendimento subindo 22 pontos, para 12,73%. Os DIs para 2027 e 2029, por sua vez, sobem, respectivamente, 19 e 17 pontos, para 12,68% e 12,80%.

Entre as maiores quedas percentuais do Ibovespa, estão as ações da Gol (GOLL4) e da Azul (AZUL4), com menos 12,39% e 9,75%. Companhias aéreas sofrem com a alta do dólar frente ao real. A CVC (CVCB3) também tem queda, de 8,92%, a R$ 8,47. O Méliuz (CASH3) tem baixa de 7,84% e a Locaweb (LWSA3) vem logo atrás, com menos 7,77%, pressionada pela curva de juros.

Destaque entre as quedas por peso, destaque para o setor de siderurgia e mineração, que sofre com a notícia de novos lockdowns na China. A Vale (VALE3) cai 3,19%. Usiminas (USIM5) e Gerdau (GGBR4) têm baixas de, na sequência, 5,74% e 6,55%.

Poucas ações do Ibovespa avançam: Energias do Brasil (ENBR3), Cielo (CIEL3) e BB Seguridade (BBSE3) estão entre as poucas altas.

13h17 – Defasagem se sustenta nas refinarias da Petrobras (PETR3; PETR4); Acelen sobe diesel em quase 8%

A defasagem da gasolina e do diesel segue em alta no Brasil no mês de junho, com exceção do mercado baiano. De acordo com a Associação Brasileira dos Importadores de Combustíveis (Abicom), a defasagem média da gasolina é de 17% e do diesel, 16%, taxas amenizadas pelo fato da Refinaria de Mataripe, na Bahia, do fundo de investimento árabe Mubadala, realizar reajustes semanais, ao contrário da Petrobras, dominante no segmento de refino.

Na estatal, as defasagens chegam a 20%, no caso da gasolina, e 19% no caso do diesel. Na Bahia, a diferença de preços com o mercado internacional é de apenas 4% e 3%, respectivamente. Se a Petrobras quiser alinhar hoje seus preços com o mercado internacional, teria que elevar o litro da gasolina em R$ 0,82 e do diesel em R$ 0,95, se levada em conta a defasagem média.

A Acelen, braço do fundo Mubalada que controla a Refinaria de Mataripe, aumentou a gasolina em torno dos 5% na última sexta-feira e o diesel entre 7,8% e 7,9%. (Estadão Conteúdo)

HORA DO MERCADO

13h11 – Ibovespa se afasta das mínimas, mas cai 2,16%, a 103.203 pontos; dólar sobe a R$ 5,10

O principal índice da bolsa brasileira registra forte queda na tarde desta segunda-feira (13), ainda que longe da mínima de 3,59% registrada mais cedo.

A sessão é de forte queda para as Bolsas americanas – nos EUA, Dow Jones, S&P 500 e Nasdaq recuam, respectivamente, 2,18%, 3,05% e 3,82%.

Investidores continuam se posicionando com cautela para a Super Quarta, que contará com decisões de taxa de juros do Banco Central brasileiro e do Federal Reserve, principalmente após, na última sexta, a inflação de maio dos EUA ter avançado 1% na base mensal, numero bem acima do consenso do mercado.

Os números reviveram os temores de que o Fed precise ser mais duro na política monetária, o que poderia gerar uma recessão e estabelecer um quadro que causa muito temor na comunidade financeira: a estagflação.

“Os juros futuros americanos estão esticados. Há a possibilidade de o Fed acelerar a alta de juros na próxima quarta-feira, o que estressa todo o mercado”, comenta Julio Hegedus Netto, economista-chefe da Mirae Investimentos. Ainda segundo Hegedus, é necessário também observar a dinâmica entre os treasuries com vencimento em dois e dez anos – a taxa do primeiro acima da do segundo, de acordo com o especialista, indicaria que o mercado está precificando uma recessão.

Neste cenário, a curva de juros brasileira sobe em bloco, acompanhando a performance dos treasuries, bem como o dólar frente ao real, junto do DXY, que avança 0,79%. “Há o chamado fly to quality, com investidores buscando ativos seguros, o que normalmente acontece nessas horas de tensão”, diz o economista-chefe da Mirae.

O dólar futuro com vencimento para julho avança 2,16%, a R$ 5,125; o dólar comercial avança 2,26%, a R$ 5,10 na compra e R$ 5,101 na venda. O DI com vencimento em 2023 vê sua taxa avançar 15 pontos-base, para 13,53%. O DI para 2025 tem seu rendimento subindo 22 pontos, para 12,73%. Os DIs para 2027 e 2029, por sua vez, sobem, respectivamente, 19 e 17 pontos, para 12,68% e 12,80%.

Entre as maiores quedas percentuais do Ibovespa, estão as ações da Gol (GOLL4) e da Azul (AZUL4), com menos 12,39% e 9,75%. Companhias aéreas sofrem com a alta do dólar frente ao real. A CVC (CVCB3) também tem queda, de 8,92%, a R$ 8,47. O Méliuz (CASH3) tem baixa de 7,84% e a Locaweb (LWSA3) vem logo atrás, com menos 7,77%, pressionada pela curva de juros.

Destaque entre as quedas por peso, destaque para o setor de siderurgia e mineração, que sofre com a notícia de novos lockdowns na China. A Vale (VALE3) cai 3,19%. Usiminas (USIM5) e Gerdau (GGBR4) têm baixas de, na sequência, 5,74% e 6,55%.

Poucas ações do Ibovespa avançam: Energias do Brasil (ENBR3), Cielo (CIEL3) e BB Seguridade (BBSE3) estão entre as poucas altas.

12h47 – Mercados de títulos estão se preparando para uma rodada de aumentos de taxas de juros, diz Julius Baer

Em todos os lugares fora do Japão, os mercados de títulos estão se preparando para uma rodada de aumentos nas taxas do banco central. “Após a inflação de maio publicada na sexta-feira (10), a questão no mercado é se o FOMC aumentará as taxas ‘apenas’ em 0,5 pp ou decidirá aumentar as taxas em 0,75 pp, a fim de sublinhar o seu compromisso com a estabilidade de preços”, pergunta o Julius Baer.

Especulações sobre aumentos mais rápidos das taxas elevaram os rendimentos do Tesouro dos EUA no curto prazo. É justo dizer que o mercado está posicionado para uma declaração do FOMC muito agressiva, limitando o lado negativo no curto prazo.

Na sexta-feira (17), o Banco do Japão se reúne e qualquer mudança em sua comunicação pode causar as próximas ondas de choque nos mercados de títulos.

12h31 – Pesquisa mostra que 70% dos economistas acham EUA entrarão em recessão no próximo ano

A pesquisa realizada pelo Financial Times em parceria com a Initiative on Global Markets da Universidade de Chicago sugere ventos contrários para a maior economia do mundo após uma das recuperações mais rápidas da história, à medida que o Federal Reserve encara a maior inflação em cerca de 40 anos.

Quase 40% dos 49 entrevistados projetam que o National Bureau of Economic Research – o árbitro de quando as recessões começam e terminam – declarará uma no primeiro ou segundo trimestre de 2023. Já outros 33% acreditam que a recessão vira no segundo semestre de 2023. O NBER caracteriza uma recessão como um “declínio significativo da atividade econômica que se espalha por toda a economia e dura mais do que alguns meses”.

Os resultados da pesquisa, coletados entre 6 e 9 de junho, contrariam a posição do Fed de que pode reduzir a demanda sem causar problemas econômicos substanciais.

“Isso não é pousar um avião em uma pista de pouso regular. Isso é pousar um avião na corda bamba e os ventos estão soprando”, disse Tara Sinclair, economista da Universidade George Washington. “A ideia de que vamos reduzir a renda o suficiente e os gastos o suficiente para trazer os preços de volta à meta de 2% do Fed não é realista”.

12h24 – “Entendo que expectativa de alta de juros mais rápida é precipitada”, diz Gustavo Cruz, estrategista da RB Investimentos

Segundo o especialista, o Federal Reserve não deve impor uma taxa superior a 0,50 ponto percentual na próxima quarta-feira.

“O Federal Reserva falou repetidas vezes publicamente que 0,50 ponto era o plano. Para as seguintes, pode ser que seja discutido”, pontua. “Se subir como foi sinalizado, a reação no restante da semana deve ser positiva. Até quarta, porém, a sensação é que bolsas ficarão em queda e juros em alta”, comenta.

12h14 – Itaú BBA entende que os riscos de uma recessão iminente parecem exagerados

A análise considera o crescimento resiliente nos EUA e na Europa e a reabertura na China. “No entanto, esses fatores não devem trazer um alívio significativo e duradouro para preços de ativos, uma vez que a inflação elevada irá levar a maiores taxas de juros nos Estados Unidos e na Europa”.

Nos EUA, a desaceleração moderada do crescimento econômico e inflação muito alta devem levar o Fed a subir a taxa básica de juros para 3,25%-3,50% em 2022 (com altas de 0,50 pp em todas as reuniões que restam no ano) e 3,75%-4,00% em 2023.

Sobre a China, o BBA revisou a projeção de crescimento do PIB para 4,2% (expectativa anterior de 4,7%), “mas a reabertura da economia e os estímulos devem garantir expansão robusta no segundo semestre”.

Para a Europa, a perspectiva é que o Banco Central Europeu (BCE) deve subir juros para 1,0% (altas de 0,25 pp em julho, 0,50 pp em setembro e outubro, e retomando o ritmo de 0,25 pp em dezembro) devido ao crescimento resiliente e à inflação elevada.

12h09 – Próximos passos do Fed são previsíveis, entende o Bank Of America

O Comitê Federal de Mercado Aberto (Fomc, na sigla em inglês) tem um “cronograma de caminhadas esperado”, diz o BofA.

A reunião de junho deve entregar o aumento esperado de 50 pontos-base. “Nenhuma outra mudança no caminho deve ser observada desta vez. Não esperamos mais mudanças nas taxas administradas, uma vez que a taxa efetiva de fundos federais permanece na faixa da meta do Fed. Permanecemos otimistas em relação ao dólar no curto e médio prazo”, explica.

12h05 – Segundo Luiz Adriano Martinez, gestor da Kilima, Ibovespa recua com “medo de aceleração de alta dos juros pelo Fed” e China

O Ibovespa agora cai 2,91%, aos 102.410 pontos. “A inflação americana na semana passada, com alta de 1%, surpreendeu para cima e agora está virando consenso de que o Fed por acelerar a alta de juros. Se acontecer, há uma saída de capital de ativos de risco do mundo inteiro, com fluxo para bonds americanos, agora com remuneração maior”, explica o gestor.

Além disso, novos lockdowns na China foram decretados, após o mercado precificar que as reclusões diminuiriam. “O setor que lidera as quedas no Brasil é o de commodities, com recuo do petróleo e do minério”, comenta.

12h00 – Bradesco BBI: Santander (SANB11) pode rentabilizar melhor ativos imobiliários por meio da SHI

O Santander criou a SHI, empresa de investimentos imobiliários, para gerar valor adicional para seus ativos imobiliários, incluindo agências fechadas e outros ativos recebidos como garantias relacionadas a operações de crédito e dívida (como casas, apartamentos e armazéns). A SHI atua diretamente por meio de parcerias com incorporadoras imobiliárias, na construção ou reforma desses ativos, e já possui 16 mil apartamentos em desenvolvimento, que devem entregar R$ 4 bilhões em vendas.

Para o BBI, “isso deve significar que o Santander precisa vender menos imóveis diretamente por meio de leilões que normalmente têm um desconto em relação ao valor de mercado desses ativos”.

11h54 – Bolsas americanas veem quedas acelerarem, acompanhando alta dos juros

Dow Jones cai 2,55%, aos 30.592 pontos, S&P 500 recua 3,55%, aos 3.762 pontos, Nasdaq cai 4,25%, aos 10.857 pontos.

11h49 – Solana e Dogecoin lideram quedas das criptos enquanto traders alertam para “grandes perdas” à frente

11h40 – Dólar futuro avança 2,55%, a R$ 5,145, e curva de juros sobe em bloco

Segundo Luciano Costa, economista-chefe da Monte Bravo Investimentos, o mercado está em um movimento de “risk off“, com uma movimentação global de aversão ao risco – o DXY avança 0,78%, a 104,96 pontos, com investidores procurando a segurança do dólar.

“Há um movimento global de fortalecimento do dólar”, diz Costa. “Nesse contexto, o impacto aqui dentro está sendo de abertura da curva de juros, junto com as treasuries. Está pesando na curva doméstica, com o mercado respondendo à aversão ao risco”.

O juros DI com vencimento em 2023 tem sua taxa subindo 12 pontos-base, para 13,50%. O yield do DI para 2025 sobe 22 pontos, para 12,72%. Na ponta longa, os DIs para 2027 e 2029 têm rendimentos subindo, respectivamente, 16 e 12 pontos, para 12,65% e 12,75%.

11h32 – Credit Suisse: novas resoluções da CVM têm impacto limitado para B3 (B3SA3)

A resolução 134 refere-se à melhor execução; a Resolução 135 foca em mercados organizados e organizações autorreguladoras. As duas estão “amplamente alinhadas” à compreensão do Credit Suisse de impacto limitado para a B3.

“O novo regulamento dá mais flexibilidade à negociação de grandes blocos, mantendo o modelo atual de autorregulação e nenhuma regulamentação sobre internalização de ordens. As novas deliberações reforçam nossa visão adequada formação de preços, melhor execução e preservação da descoberta de preços foram elementos-chave a serem considerados pela CVM. Vemos a remoção do risco de cauda da internalização ilimitada de ordens como positiva para as ações”, comentam.

A classificação para B3SA3 é outperform (desempenho acima da média de mercado) e preço-alvo de R$ 15,00. No momento, B3SA3 cai 2,66%, a R$ 11,33.

11h22 – BTG eleva preço-alvo de ON da Cielo (CIEL3) de R$ 4 para R$ 5 e reafirma como nome de preferência no setor

O preço-alvo anterior era de R$ 4,00 e passou para R$ 5,00. O acréscimo veio após reunião com a direção da Cielo e “reforçando a visão de que a ação ainda é um bom nome para se ter”, ponderando ainda uma “cautela” sobre todo o setor de pagamentos.

“Estamos crescendo de forma mais positiva na Cielo desde o início do ano”, afirma o BTG. “Dado o forte rali de 66% no acumulado do ano, estávamos imaginando que o lado positivo da ação já havia sido drenado. Mas depois de analisar os resultados de todas as empresas de pagamento, conversar com a administração da Cielo e revisar nossas estimativas, acreditamos que ainda há espaço para mais”, entende.

O BTG continua cauteloso com o setor e por isso mantém a classificação neutra para CIEL3, “apesar de nosso viés mais positivo”. No momento o papel cai 0,53%, a R$ 3,76.

Na primeira atualização do dia, o juro oferecido pelo Tesouro Prefixado 2029 era de 12,88% ao ano, valor superior aos 12,76% vistos na sexta-feira (10). Tal percentual está bem próximo do recorde registrado pelo título que é de 12,89%. Esse papel começou a ser negociado em fevereiro deste ano.

11h19 – Binance suspende temporariamente saques de Bitcoin

11h13 – Ibovespa apaga ganhos do ano e agora acumula queda de 2,76% em 2022

Entre as maiores baixas do ano, estão as ações ON da Magazine Luiza ([ativo=MGLU3), com menos 62,63%, seguidas das ON da Locaweb (LWSA3), com menos 55,78%, e pelas ON da Méliuz (CASH3), com menos 55,25%.

Ordinárias da Americanas (AMER3) e da Embraer (EMBR3) completam o top 5, com menos 54,12% e 53,10%, respectivamente.

HORA DO MERCADO

11h03 – Ibovespa cai 2,93%, aos 102,485 pontos

O principal índice da bolsa brasileira registra forte queda após a primeira hora do pregão desta segunda-feira (13), acompanhando a performance das Bolsas americanas – nos EUA, Dow Jones, S&P 500 e Nasdaq recuam, respectivamente, 1,96%, 2,61% e 2,64%.

Investidores continuam se posicionando com cautela para a Super Quarta, que contará com decisões de taxa de juros do Banco Central brasileiro e do Federal Reserve, principalmente após, na última sexta, a inflação de maio dos EUA ter avançado 1% na base mensal, numero bem acima do consenso do mercado.

“Os juros futuros americanos estão esticados. Há a possibilidade de o Fed acelerar a alta de juros na próxima quarta-feira, o que estressa todo o mercado”, comenta Julio Hegedus Netto, economista-chefe da Mirae Investimentos.

Ainda segundo Hegedus, é necessário também observar a dinâmica entre os treasuries com vencimento em dois e dez anos – a taxa do primeiro acima da do segundo, de acordo com o especialista, indicaria que o mercado está precificando uma recessão.

Neste cenário, a curva de juros brasileira sobe em bloco, acompanhando a performance dos treasuries, bem como o dólar frente ao real, junto do DXY, que avança 0,61%. “Há o chamado fly to quality, com investidores buscando ativos seguros, o que normalmente acontece nessas horas de tensão”, diz o economista-chefe da Mirae.

O dólar futuro avança 2,16%, a R$ 5,125. O DI com vencimento em 2023 vê sua taxa avançar nove pontos-base, para 13,47%. O DI para 2025 tem seu rendimento subindo 17 pontos, para 12,68%. Os DIs para 2027 e 2029, por sua vez, sobem, respectivamente, 13 e 11 pontos, para 12,62% e 12,74%.

Entre as maiores quedas percentuais do Ibovespa, estão as ações da Gol (GOLL4) e da Azul (AZUL4), com menos 8,09% e 7,93%. Companhias aéreas sofrem com a alta do dólar frente ao real. A Locaweb (LWSA3) vem logo atrás, com menos 7,92%, pressionada pela curva de juros.

Destaque entre as quedas por peso, destaque para o setor de siderurgia e mineração, que sofre com a notícia de novos lockdowns na China. A Vale (VALE3) cai 4,07%. Usiminas (USIM5) e Gerdau (GGBR4) têm baixas de, na sequência, 6,63% e 6,34%.

10h49 – Treasury com vencimento em dois anos avança 15 pontos-base, para 3,201%, maior patamar desde outubro de 2007

10h44 – Doria volta à iniciativa privada e descarta urnas em 2022

O ex-governador de São Paulo e ex-pré-candidato à Presidência da República pelo PSDB, João Doria, afirmou que vai voltar à iniciativa privada, como membro do conselho do Grupo de Líderes Empresariais, o LIDE.

“Vivi seis anos na vida pública, não tenho uma longa trajetória na política, mas ela foi intensa. Tomei a decisão de deixar a minha postulação, ainda que legitimada pelas previas, mas isso não me coloca em antagonismo com o PSDB, não me desfilei, continuo no PSDB”, ponderou, deixando em aberto novas candidaturas no futuro.

“Volto pro setor privado, orgulhoso do trabalho que realizamos, daquilo que fizemos, pelas vidas que foram salvas”, acrescentou. “Seguirei com sentimento público e paixão pelo Brasil”.

10h35 – Bolsas americanas abrem em queda, com investidores de olho em inflação

- Dow Jones recua 1,77%, aos 30.836 pontos

- S&P 500 cai 2,27%, aos 3.812 pontos

- Nasdaq tem baixa de 2,46%, aos 11.060 pontos

10h33 – Bolsonaro afirma que governo não vai “colocar o pé no acelerador” para privatizar a Petrobras (PETR3;PETR4)

“Quando você fala em privatizar qualquer empresa, leva no mínimo quatro anos. A gente apresentou uma proposta inicial, mas não vamos colocar o pé no acelerador”, afirmou Jair Bolsonaro à Rádio CBN de Recife. “Por que isso? Até bem pouco atrás não tinha esse apoio popular para privatizar a Petrobras. Só que o povo está vendo que a Petrobras só visa o lucro”.

10h32 – Todos os setores da bolsa operam no vermelho, com destaque para imobiliário

O índice imobiliário (IMOB) recua 2,45%, a 632 pontos.

10h28 – Taesa (TAEE11) sobe 0,10%, a R$ 40,38, e é a única empresa do Ibovespa no terreno positivo

10h25 – Bolsonaro pede que os governadores “pensem no povo” e não na arrecadação

“O combustível está caro no Brasil. A Petrobras, que é uma empresa gigante, excepcional, mas não tem um viés social, previsto na própria Constituição, está tendo lucros abusivos, quanto maior a crise, maior o lucro que a Petrobras tem”, reafirmou o presidente da República para a Rádio CNB Recife, em entrevista nesta manhã.

O presidente defendeu o projeto que limita o teto do ICMS em 17%, hoje em tramitação no Senado Federal e deu um recado aos governadores, que alertam para a queda de arrecadação: “não é que deixa de arrecadar, de ganhar, é o povo que deixa de pagar e tem que pensar no povo, porque quem tá perdendo é o povo que tá pagando gasolina muito cara. A previsão é cair por volta de R$ 2,00 o litro da gasolina e cair por volta de R$ 1,00 o preço do diesel”.

10h21 – Localiza (RENT3) cai 2,14%, a R$ 50,66, mesmo após vender ativos por R$ 3,5 bi

Unidas (LCAM3) recua 2,25%, a R$ 22,62

10h20 – Ibovespa recua 1,85%, aos 103.526 pontos

“A inflação americana de maio, com alta de 1%, causou certo mau humor nos mercados. Os juros futuros, nos EUA, estão esticados. Há a possibilidade de uma alta maior na próxima quarta-feira, na reunião do Fomc”, comenta Julio Hegedus Netto, economista-chefe da Mirae Investimentos. “A taxa do tresury com vencimento em dois anos ameaça superar a do título com vencimento em dez anos, o que sinaliza recessão”.

No pré-mercado americano, o título com vencimento em dez anos é negociado a uma taxa de 3,285%, enquanto o com vencimento em dois, vai a 3,218%.

O especialista da Mirae lembra ainda que o temor de recessão pesa sobre commodities, bem como a questão dos lockdowns na China. “É uma mini tempestade perfeita que estamos vendo neste momento”, pontua.

10h17 – Marfrig (MRFG3) ON recua 1,25%, a R$ 15,07, após suspensão de compras de carne bovina de unidade em MT pela China

10h14 – Vale (VALE3) ON abre em baixa de 2,44%, a R$ 82,50, acompanhando minério de ferro na China

10h10 – Ações ON e PN da Petrobras (PETR3;PETR4) caem, respectivamente, 1,49%, a R$ 32,42, e 2,12%, a R$ 29,02

- Petróleo WTI (julho): -1,45%, a US$ 118,92

- Petróleo Brent (agosto): -1,32%, a US$ 120,40

10h07 – BBA eleva projeção de crescimento do PIB de 1,0% para 1,6% em 2022 após a divulgação dos resultados do 1T22

A revisão antecipa forte crescimento no 1º semestre de 2022 e desaceleração no segundo semestre de 2022. Para 2023, o banco espera um crescimento modesto de 0,2%.

BBA também revisou as projeções de taxa de desemprego para 11,0% (de 12,0%) em 2022 e para 12,3% (de 12,6%) no próximo ano.

No campo da inflação, a projeção para a inflação do IPCA em 2022, passou de 8,5% para 8,7%. Para 2023, a projeção saiu de 4,2% para 5,6%, levando em conta alguma reversão de cortes de impostos, além de maior persistência do processo inflacionário.

Por fim, analistas continuam esperando que Copom eleve a taxa básica de juros para 13,25% na próxima reunião e sinalize uma alta final para 13,75% aa em agosto.

10h05 – Marfrig (MRFG3): China suspende compras de carne bovina de unidade em MT por quatro semanas

Segundo o Valor, a Administração Geral de Alfândegas da China suspendeu por quatro semanas as importações de carne bovina da unidade da Marfrig em Tangará da Serra (MT). As interrupções entram em vigor hoje.

Além da unidade brasileira, também estão suspensas as compras de produtos de duas empresas americanas. O GACC não explicou o motivo para a suspensão temporária, acrescentou o Valor.

10h04 – Ibovespa abre em queda preliminar de 0,18%, aos 105.294 pontos

9h58 – PIB do Reino Unido encolhe 0,3% em abril ante março; previsão era de alta de 0,1%

9h43 – Bemobi (BMOB3): XP reitera recomendação de compra e preço-alvo de R$ 35, após roadshow

Para analistas, a Bemobi continua capitalizada, com forte geração de caixa e continuará engajada na agenda de fusões e aquisições, e espera evoluir com as negociações em curso.

Na frente de Microfinanças, as oportunidades derivam da grande fragmentação e baixo nível de sofisticação das soluções que existem no mercado frente a nova plataforma da empresa, muito mais robusta, que nasce com a junção da expertise de Scoring da Tiaxa com a especialidade de canais digitais da Bemobi.

Em Pagamentos, a empresa enxerga oportunidades claras tanto em suas parcerias já existentes com operadoras de telefonia no Brasil através de ganhos de market share possíveis a partir de incentivos nos canais white-label de recarga, pelo maior fomento da venda de planos controle conhecidos como sem fatura com debito direto no cartão de crédito e pelo início de digitalização das companhias de banda larga.

9h41 – Ibovespa futuro cai mais de 1% com juros nos EUA e restrições na China; dólar avança além dos R$ 5

9h39 – Análise técnica por Pamela Semezatto, analista de investimentos e especialista em day trader da Clear Corretora

Ibovespa

“Segue com força vendedora e com uma barra muito expressiva no gráfico semanal. Seria interessante um repique desse movimento e ainda espero por teste nos fundos anteriores de 103 mil e 100 mil pontos. Se romper esses pontos de suporte, podemos considerar um pivot de baixa acionado no gráfico semanal.”

Dólar

“Barra com bom deslocamento na compra em região de suporte no gráfico semanal, indica por enquanto lateralização entre: R$ 4,700 e R$ 5,300. Possível fundo duplo formado e a reversão será confirmada caso rompa a resistencia de R$ 5,300.”

9h37 – Senado começa a votar nesta segunda propostas para diminuir preços de combustíveis

O presidente do Senado, Rodrigo Pacheco, convocou uma sessão extraordinária de Plenário para 14h desta segunda-feira (13). Na pauta estão duas propostas relativas a combustíveis. O Projeto de Lei Complementar (PLP) 18/2022, que estabelece um teto para cobrança de ICMS, e a Proposta de Emenda à Constituição (PEC) 15/2022, que estimula a competitividade dos biocombustíveis em relação aos concorrentes fósseis.

O PLP 18/2022 é o primeiro item a ser votado. O projeto define que combustíveis — assim como energia, transportes coletivos, gás natural e comunicações — são bens essenciais e indispensáveis. Com isso, os governos estaduais não podem cobrar acima de 17% de ICMS. (Agência Senado)

9h30 – PL para redução de tarifas de energia aprovado pode se traduzir em menores índices de perdas e inadimplência para distribuidoras, Credit Suisse

Na semana passada, a Câmara aprovou o PL 1280/2022 que visa reduzir as tarifas de energia devolvendo o PIS/Cofins cobrado sobre o ICMS integralmente aos consumidores finais.

Em suma, o time de análise do banco suíço destaca que os impostos são um componente de repasse das tarifas de energia, o que deve, consequentemente, reduzir as contas de energia para os consumidores finais, não impactando diretamente o fluxo de caixa das distribuidoras. Como efeito colateral positivo, tarifas mais baixas podem se traduzir em menores índices de perdas e inadimplência.

9h25 – Defasagem média dos combustíveis ficam em -16% no óleo diesel e em -17% para a gasolina

Os dados foram divulgados nesta segunda-feira (13) pela Associação Brasileira dos Importadores de Combustíveis (Abicom).

9h21 – PIB do Reino Unido encolhe 0,3% em abril ante março

A economia do Reino Unido teve contração em abril, somando-se a uma tendência de crescimento lento, à medida que a inflação elevada atuou como um empecilho para a atividade.

O PIB britânico encolheu 0,3% em abril em relação ao mês anterior, informou o Escritório de Estatísticas Nacionais (ONS, na sigla em inglês) nesta segunda-feira.

Economistas consultados pelo The Wall Street Journal esperavam um aumento de 0,1%. (Estadão Conteúdo)

9h15 – B3 (B3SA3): mudanças regulatórias devem potencialmente levar a pequenas perdas de participação de mercado em grandes blocos, avalia BBI

A CVM publicou novas deliberações sobre a regulamentação da negociação de grandes blocos, decidindo manter o atual modelo de autorregulação, sem a exigência de uma unidade centralizada de supervisão de mercado.

Quanto à negociação de grandes blocos, as novas regras permitem a negociação de grandes blocos fora da bolsa, desde que preservada a formação de preços e mantendo as melhores regras de execução.

Nesse sentido, analistas destacam que a perda de market share pela B3 deve ser limitada, pois as regras de melhor execução e formação de preços ainda precisam prevalecer.

9h11 – Diferentemente de maio, pesquisa BTG/FSB não indica vitória de Lula no 1º turno

Nesta rodada, o petista somou 48% dos votos válidos. Além disso, pela primeira vez na atual série histórica, a avaliação negativa do governo Bolsonaro ficou abaixo de 50%: a atual gestão manteve 29% de ótimo/bom e agora tem 21% de regular e 49% de ruim/péssimo.

Lula oscilou, dentro da margem de erro, 2 pp para baixo, e agora aparece com 44% das intenções de voto, enquanto Jair Bolsonaro manteve os mesmos 32% da rodada anterior. Ciro (9%) e Simone Tebet (2%) também ficaram no mesmo patamar.

A pesquisa ouviu, por telefone, 2.000 pessoas entre os dias 10 e 12 de junho. A pesquisa está registrada no TSE sob o número BR-03958/2022.

9h06 – Juros Futuros sobem, contrato de médio e longo prazo se destacam: DIF23, +0,06pp, a 13,43%; DIF25, +0,16pp, a 12,67%; DIF27, +0,16pp, a 12,65%; DIF29, +0,13pp, a 12,76%; e DIF31, +0,11pp, a 12,84%.

9h02 – Dólar futuro avança 1,12%, a R$ 5,073; comercial sobe 1,48%, cotado a R$ 5,061 na compra e a R$ 5,062 na venda

9h01 – Ibovespa futuro abre com queda de 2,12%, aos 103.225 pontos

8h59 – Ser Educacional (SEER3): XP reitera recomendação de compra e preço-alvo de R$ 18,20, após encontro com administração

Entre os assuntos discutidos, analistas destacaram como principais pontos: (i) a rampagem de novos negócios; (ii) a recuperação dos níveis de eficiência no presencial, o que pode render 7 p.p. de expansão da margem EBITDA; (iii) os riscos de médio prazo atrelados ao segmento de escolas de medicina; (iv) ventos favoráveis que podem fomentar o crescimento do segmento digital; e (v) o foco da empresa na desalavancagem ao invés de crescimento inorgânico.

Sendo assim, XP reitera recomendação de compra para as ações pelo valuation descontado, uma vez que o papel atualmente está sendo negociado a múltiplos P/E e EV/Ebitda de 6,0x e 4,3x para 2023, respectivamente.

8h53 – Localiza (RENT3) e Unidas (LCAM3) vendem ativos por R$ 3,570 bilhões

A Localiza (RENT3) e Unidas (LCAM3) firmaram, nesta segunda-feira (13), contrato para a alienação, pela Unidas, a um fundo de investimentos administrado por afiliadas da Brookfield Asset Management, de determinados ativos a serem segregados das operações de aluguel de veículos (RAC) e Seminovos, incluindo cerca de 49 mil carros, de controladas da Unidas.

O preço de venda é de R$ 3,570 bilhões e está sujeito a ajustes, conforme usual em operações dessa natureza, após o fechamento da operação.

8h41 – Defasagem em preços da Petrobras está 17% e 18%, diz presidente do IBP

O presidente do Instituto Brasileiro do Petróleo e do Gás (IBP), Eberaldo Almeida, disse nesta sexta que a defasagem dos preços do diesel e da gasolina praticados pela Petrobras está entre 17% e 18% abaixo das cotações internacionais.

“(Uma defasagem de) 17% já é significativa. Se isso perdurar, vai levar a distorções, porque um importador não vai importar mais caro para vender mais barato aqui”, disse.

Hoje, uma parcela de três quartos do diesel consumido no Brasil é fornecida pela Petrobras e o restante é importado pela própria Petrobras e pelas três grandes distribuidoras do país, Ipiranga, Raízen e Vibra.

Almeida reiterou o risco de escassez “pontual” de combustível nos próximos meses, sobretudo diesel, se não houver respeito aos preços de mercado. (Estadão Conteúdo)

- Futuros de NY despencam; Criptos perdem mais de US$ 130 bi; Oposição conselheiros indicados à PETR4

8h39 – Raia (RADL3) elimina o ‘Droga’ do nome em mudança de marca

A rede de farmácias Droga Raia – do grupo RD, que inclui outra gigante, a Drogasil – vai tirar o “Droga” do nome da bandeira, seguindo de perto um movimento já visto em negócios como Porto Seguro (agora Porto) e Ponto Frio (hoje, Ponto).

Para dar o pontapé inicial na transformação, a empresa inaugurou a primeira unidade Raia no Jardim Paulista, em São Paulo, com a nova identidade visual. “Raia já é como nossos clientes se referem a nós, é só uma atualização”, disse o presidente da RD, Marcílio Pousada.

Com uma segunda unidade em reforma, também em São Paulo, a Raia ainda não tem data para chegar às demais lojas. (Estadão Conteúdo)

8h37 – Produção industrial do Reino Unido cai 0,6% em abril ante março

A produção industrial do Reino Unido caiu 0,6% em abril ante março, segundo dados publicados nesta segunda-feira, 13, pelo Escritório Nacional de Estatísticas (ONS, na sigla em inglês) do país.

O resultado ficou abaixo da expectativa de analistas consultados pelo The Wall Street Journal, que previam avanço de 0,1% na produção.

Na comparação anual, a produção geral da indústria do Reino Unido teve alta de 0,7%. O resultado ficou abaixo da projeção dos analistas, que esperavam crescimento de 1,5%. (Estadão Conteúdo)

8h30 – Custos de construção continuam pressionando margens de construtoras, afirma BBI

De acordo com a Pesquisa CNI, os custos de construção são o principal problema das construtoras desde janeiro de 2020, com 46,7% dos respondentes apontaram para essa questão no 1T22, o que é agravado pelo fato de o INCC não refletir os custos reais – conforme Sinducon-SP – minando os orçamentos dos construtores e comprimindo as margens financeiras.

Analistas do BBA esperam que as construtoras sejam seletivas com seus lançamentos, tendo em vista a persistente pressão de custos, que tende a exigir preços unitários mais altos para sustentar a rentabilidade dos projetos, potencialmente impactando a velocidade de vendas.

8h28 – Após venda da Eletrobras (ELET3;ELET6), 22 hidrelétricas vão ter novas regras de concessão

A Eletrobras e o governo avançam as tratativas relativas à assinatura de novos contratos de concessão de 22 usinas hidrelétricas, que passarão a poder vender energia a preços de mercado, no Ambiente de Comercialização Livre (ACL).

Conforme definiu o Conselho Nacional de Política Energética (CNPE), o valor adicionado pelas novas concessões envolve R$ 67 bilhões. Desse total, R$ 25,3 bilhões serão pagos à União, em uma única parcela, a título de bonificação pela outorga dos novos contratos, como prazo de 30 anos.

Nos novos contratos, boa parte das hidrelétricas sairá do atual regime de cotas – que só remunera operação e manutenção e no qual o risco hidrológico é alocado ao consumidor – e passará ao regime de produção independente, dando à companhia mais liberdade de comercialização, mas também exigindo a administração dos riscos associados à oscilação da produção por causa das chuvas.

A Eletrobras também terá novos contratos de concessão das usinas de Tucuruí, Mascarenhas, Sobradinho e Itumbiara. (Estadão Conteúdo)

8h22 – Mercados no exterior registram fortes perdas, em semana marcada por reunião do Fomc

- Dow Jones Futuro: -1,78%;

- S&P futuro: -2,28%;

- Nasdaq Futuro: -2,96%;

- Dax: -1,88%;

- FTSE: -1,63%;

- CAC: -2,25%;

- Stoxx600: -2,11%

8h16 – Investidores estão positivos com shoppings e cautelosos com construtoras, aponta Credit Suisse

A equipe de research do Credit Suisse diz que investidores têm um interesse elevado pelos shoppings, sustentado por uma visão positiva sobre a microdinâmica do setor e o potencial de valorização que pode vir de uma queda nas taxas do país.

Os investidores vêm aumentando a exposição tanto no curto quanto no longo prazo, tentando capturar uma potencial reclassificação das ações a partir de fortes resultados e revisões de estimativas de lucros e de uma inflexão nas taxas do país. Os nomes preferenciais são Multiplan (qualidade) e Iguatemi (qualidade e avaliação com desconto).

Quanto às construtoras, os investidores têm estado mais distantes e não dispostos a aumentar a exposição ao segmento no momento, preocupados com o desempenho das vendas e a alta inflacionária.

- Análises do gráfico semanal e diário de IBOV, ALSO3, BMOB3, EVEN3, NEOE3, RECV3 [Coffee Trader]

8h09 – Governo espera por reajuste de combustíveis esta semana, diz coluna de O Globo

Segundo o colunista Lauro Jardim, de O Globo, o governo espera que a estatal anuncie um novo aumento de preços do diesel e da gasolina no início da semana. Essa é a expectativa tanto no Palácio do Planalto quanto no Ministério da Economia, destacou a coluna.

Conforme dados da Associação Brasileira dos Importadores de Combustíveis (Abicom), a defasagem média – entre os preços internacionais e o local, encontra-se em -18% no óleo diesel e de -19% para a gasolina.

8h02 – Estados vão ao STF para negociar corte gradual e reduzir impacto de teto para ICMS

7h58 – Hapvida (HAPV3): BBA reitera avaliação outperform, mas reduz preço-alvo de R$ 17 para R$ 10

Após sofrer os impactos do aumento dos custos com saúde relacionados à covid, da aceleração da inflação e da dinâmica desfavorável ao crescimento orgânico, a Hapvida, que por muito tempo foi creditada como o modelo vencedor de crescimento sustentável no conturbado espaço de saúde no Brasil, foi colocado em uma situação difícil pelos investidores.

Embora analistas reconheçam que a dinâmicas de curto prazo provavelmente permanecerão desafiadoras, o banco ainda está confiante com as perspectivas de longo prazo para a Hapvida, pois acreditam que será o player com melhor capacidade de controlar custos médicos assim que a inflação voltar aos níveis normais.

7h54 – Bitcoin desvaloriza 10,81% nas últimas 24 horas; em 7 dias recua 25,22%

Mercado cripto segue desempenho de bolsas globais e cai forte após dados maiores que o esperado de inflação nos EUA.

7h51 – EWZ recua 3,02% no pré-mercado em NY

7h48 – Companhias globais já perderam US$ 59 bi por suas operações na Rússia e sanções

As empresas globais acumularam mais de US$ 59 bilhões em perdas em suas operações na Rússia, com mais problemas financeiros por vir à medida que as sanções atingem a economia e as vendas e paralisações continuam, de acordo com uma revisão de declarações públicas e registros de títulos.

Quase mil empresas do Ocidente se comprometeram a sair ou reduzir as operações na Rússia, após a invasão da Ucrânia, segundo pesquisadores de Yale.

7h44 – Produção industrial do Reino Unido cai 0,6% em abril ante março

A produção industrial do Reino Unido caiu 0,6% em abril ante março, segundo dados publicados nesta segunda-feira, 13, pelo Escritório Nacional de Estatísticas (ONS, na sigla em inglês) do país.

O resultado ficou abaixo da expectativa de analistas consultados pelo The Wall Street Journal, que previam avanço de 0,1% na produção.

Na comparação anual, a produção geral da indústria do Reino Unido teve alta de 0,7%. O resultado ficou abaixo da projeção dos analistas, que esperavam crescimento de 1,5%. (Estadão Conteúdo)

7h40 – Carrefour Brasil (CRFB3): BBA avalia como neutra divulgação detalhes sobre a consolidação do Big

Após a aprovação da transação Big pelo CADE, o Carrefour apresentou ao mercado uma visão geral das operações consolidadas do grupo (números pro forma 2021) com mais detalhes sobre o que esperar do plano de integração.

Dado o tamanho e a complexidade da transação, analistas acreditam que os investidores estão dispostos a aguardar mais detalhes sobre as primeiras conversões de lojas, que devem ser gatilhos para a movimentação das ações.

O banco mantém classificação outperform para Carrefour, e preço-alvo de R$ 24 frente a cotação de sexta-feira (10) de R$ 17,83.

7h39 – Bolsas mundiais caem forte antes da super quarta e com Covid na China

7h36 – Preços de commodities recuam

Os preços do petróleo operam em forte baixa nesta segunda-feira, com um surto de casos de Covid-19 em Pequim reprimindo as esperanças de uma rápida recuperação na demanda de combustível da China, enquanto as preocupações com a inflação global e o crescimento econômico deprimiram ainda mais o mercado.

- Petróleo WTI, -1,83%, a US$ 118,46 o barril

- Petróleo Brent, -1,76%, a US$ 119,86 o barril

- Minério de ferro negociado na bolsa de Dalian teve baixa de 1,85%, a 903,50 iuanes, o equivalente a US$ 134,21

7h35 – Índices Futuros de NY recuam

Os índices futuros dos EUA operam em forte baixa nesta segunda-feira (13), seguindo a repercussão com a inflação americana de maio acima do esperado divulgada na última sexta-feira (10) , que aumentou ainda mais a pressão sobre o Federal Reserve para intensificar seu aperto monetário na reunião da próxima quarta-feira (15).

O CPI subiu 1,0% em maio, na comparação com abril, segundo dados divulgados pelo Departamento do Trabalho americano.

Na comparação com abril de 2021, a alta foi de 8,6% (o pior resultado em 12 meses desde dezembro de 1981). Já o núcleo de inflação, que exclui alimentos e energia (cujos preços são mais voláteis), subiu 0,6% na comparação mensal e 6,0% na anual.

- Dow Jones Futuro (EUA), -1,96%

- S&P 500 Futuro (EUA), -2,43%

- Nasdaq Futuro (EUA), -2,99%

7h33 – Mercados europeus operam no vermelho

Os mercados europeus operam no vermelho após o dado de inflação nos EUA de maio vir mais alta do que o esperado na sexta-feira, reacendendo temores de que o Federal Reserve precisará aumentar as taxas de forma mais agressiva.

- FTSE 100 (Reino Unido), -1,75%;

- DAX (Alemanha), -2,14%;

- CAC 40 (França), -2,02%;

- FTSE MIB (Itália), -2,30%.

7h30 – Mercados asiáticos fecham em forte retração

Os mercados asiáticos fecharam em forte baixa na sessão de hoje (13), com preocupações em torno da situação do Covid na China e expectativa de um aperto monetário mais agressivo nos EUA após inflação acima do esperado.

Olhando para o resto da semana, uma série de dados econômicos chineses, incluindo produção industrial e vendas no varejo para maio, devem ser divulgados na quarta-feira.

- Shanghai SE (China), -0,89%

- Nikkei (Japão), -3,01%

- Hang Seng Index (Hong Kong), -3,39%

- Kospi (Coreia do Sul), -3,52%

Acessa o tempo real do InfoMoney todos os dias? Adicione este link aos favoritos do seu navegador!

Procurando uma boa oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje.

You must be logged in to post a comment.