Destaques da bolsa ao vivo

O Ibovespa devolveu boa parte do que ganhou na sessão de ontem, se afastou outra vez dos 108 mil pontos, mas terminou a semana com saldo positivo.

Nesta sexta-feira (12), a temporada de balanços corporativos do terceiro trimestre chegou ao ápice e as ações, em sua maioria, repercutiram esses números, sobretudo as varejistas, que dominaram as listas de maiores altas e baixas do índice e também figuraram entre os papéis mais negociados da sessão.

Enquanto isso, a PEC dos Precatórios entrou em modo de espera, já que a votação no Senado não deve ocorrer antes dos próximos 15 dias – o que, em certa medida, acalma os ânimos entre os investidores sobre os riscos fiscais.

Últimas atualizações

18h25 – Maiores altas e baixas da sessão desta sexta-feira

O dólar comercial fechou em alta de 0,97%, a R$ 5,456 na compra e R$ 5,457 na venda; Na semana, a moeda americana acumulou queda de 1,2%.

No mercado de juros futuros, o DI para janeiro de 2023 recuou um ponto-base, a 11,95%; DI para janeiro de 2025 caiu seis pontos-base a 11,69%; e o DI para janeiro de 2027 recuou dois pontos a 11,62%.

18h07 – Fechamento de Wall Street

- Dow Jones fechou em alta de 0,5% a 36.100 pontos;

- S&P teve alta de 0,72% a 4.682 pontos;

- Nasdaq avançou 1% a 15.860 pontos.

Apesar dos números serem bem avaliados, ações da Renner registram baixa; maior destaque positivo ficou com a SBF.

17h35 – PEC dos precatórios é limite para risco fiscal, diz presidente do Banco Central

17h25 – IRB (IRBR3): analistas veem mais um “trimestre difícil” e reiteram cautela com companhia; ações caem

Negócios seguiram impactados pelos negócios descontinuados, em que a companhia deixou de operar, mas que permanecem no balanço.

Os três pré-candidatos do PSDB à Presidência da República em 2022 – Arthur Virgílio, ex-prefeito de Manaus (AM), e os governadores Eduardo Leite, do Rio Grande do Sul, e João Doria, de São Paulo – voltaram a se encontrar, nesta sexta-feira (12).

Em evento desta vez foi promovido pelo jornal O Estado de S.Paulo, os políticos discutiram sobre o apoio da bancada do PSDB a pautas do Governo Bolsonaro – Dória e Virgílio enquadraram Leite sobre o apoio de deputados gaúchos a políticas de Bolsonaro. Leite, por sua vez, bateu na tecla da rejeição e elegebilidade.

16h45 – Discursos do FED e “prévia do PIB” marcam agenda da próxima semana, com feriado na segunda-feira; confira:

- Segunda-feira (15)

Feriado no Brasil, sem negociações na B3. Mas tem Índice de Atividade Industrial Empire State nos EUA e balança comercial da Zona do Euro.

- Terça-feira (16):

No Brasil, tem divulgação do IGP-10 de novembro e IBC-Br de setembro. Na Zona do Euro, sai o PIB do terceiro trimestre. Nos EUA, vendas do varejo em outubro e discursos de membros do FED.

- Quarta-feira (17):

Dados de inflação (CPI) da Zona do Euro referente a outubro. Nova rodada de discursos do FED e estoques semanais de petróleo nos EUA.

- Quinta-feira (18):

Tem leilão de títulos do Tesouro Nacional, no Brasil, e dos Treasuries de 20 anos, nos Estados Unidos. Por lá, saem Indicadores Antecedentes de outubro e membros do FED voltam a discursar.

- Sexta-feira (19):

Monitor do PIB da FGV.

16h40 – Conheça o mais novo ETF de micro e small caps da B3, o Trígono Teva Ações Micro Cap

Com o ticker TRIG11, fundo de índice começou a ser negociado nesta sexta-feira e conta com papéis como Light (LIGT3), Burger King (BKBR3) e CVC (CVCB3). Trata-se do quinto ETF focado nesse tipo de companhia listado na B3.

16h22 – Ações de construtoras operam de forma mista; XP vê bons resultados, mesmo entre as de baixa renda. Veja os destaques:

Segundo relatório, apesar do recente aumento dos custos de construção, as pressões nas margens brutas começaram a se estabilizar, com o aumento no preço das unidades e ajuste de mix de projetos permitindo um alívio marginal nas margens.

Cury (CURY3): +0,9%. Empresa teve resultado sólido, em linha com as estimativas, com recuperação na margem bruta, apesar da pressão latente da inflação nos custos. Do lado negativo, despesas comerciais acima do esperado devido ao crescente volume de lançamentos.

Lavvi (LAVV3): -1,09%. Construtora teve sólido resultado, com margem bruta e forte crescimento na receita, e sem demonstrar sinal de pressão dos custos.

Cyrela (CYRE3): -3,8%. Companhia teve resultados acima das nossas estimativas, com melhora na margem bruta. Reconhecimento de receita de produtos de mais alta renda compensou maiores custos de construção.

Após a interrupção de uma hora, o mercado de títulos públicos opera com direção mista nas taxas. Papéis prefixados apresentam recuo nos prêmios, enquanto títulos atrelados à inflação são negociados perto da estabilidade.

15h42 – Veja o desempenho das ações das empresas que divulgam resultados na volta do feriado:

- Anima (ANIM3): estável

- Iochpe-Maxion (MYPK3): +1%

- Eletrobras (ELET6): -0,4%

- Espaço Laser (ESPA3): -5,5%

- BR Partners (BRBI11): -1,2%

- Méliuz (CASH3): -7,7%

- Mosaico (MOSI3): -4,7%

- Sinqia (SQIA3): -3,2%

15h35 – Veja o desempenho das ações das empresas que divulgam balanço hoje após o fechamento do mercado:

15h01 – Alta dos preços está disseminada pelo mundo, diz Campo Neto

Segundo presidente do BC, “notícias mostram inflação alta nos EUA, no Brasil, no México, na China, com a inflação de produtos chinesa acima de 12%. Também mostram falta de suprimentos, metal e reorganização de cadeias produtivas.”

Ele ressaltou que o consumo maior de bens na pandemia elevou preços, sendo que os países que mais fizeram transferências de renda tiveram esse fenômeno mais forte. Campos Neto destacou ainda que a produção de bens necessita de mais energia, gerando aumento na demanda pelo insumo. (Estadão Conteúdo)

14h58 – Ibovespa recua 1,41%, aos 106.076 pontos; dólar sobe 1,09%, cotado a R$ 5,46

14h38 – Maiores altas e baixas

13h53 – Natura despenca mais de 18% após reportar balanço fraco e anunciar estudo sobre listagem em NY

Em meio à expansão global, a companhia enfrenta um cenário mais desafiador e viu uma queda da receita, ambos apontados como principais motivos para a baixa desta sexta. Repasse de preços foi responsável, em parte, pela queda das vendas. “Não vamos deixar de fazer melhora de margem apenas no último ano da expansão”, afirmou o presidente da Natura (NTCO3) Roberto Marques, segundo o Valor Econômico.

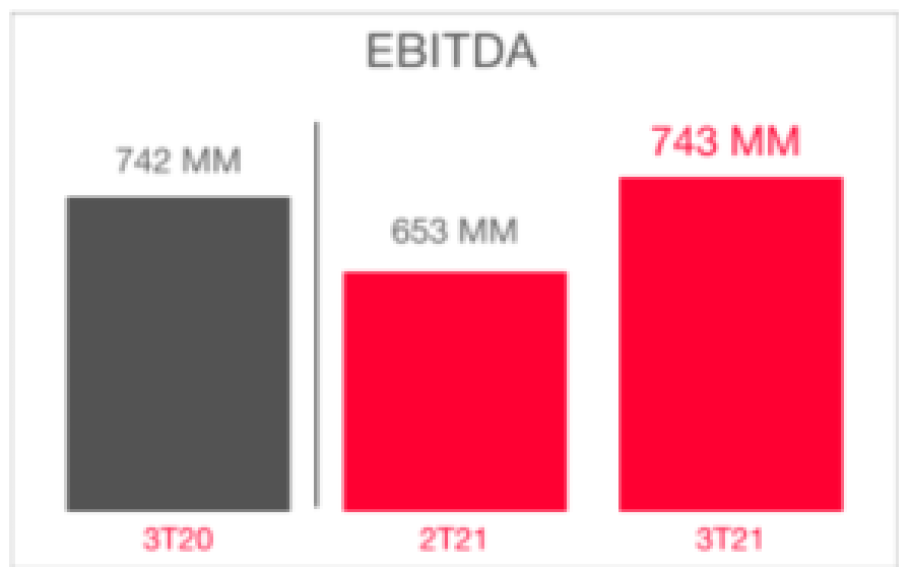

Para Morgan Stanley, resultados da companhia desapontaram na receita, vindo 1% menor do que o consenso, no Ebitda, 5% menor, e na margem Ebitda – esta sendo o cenário mais grave, ficando em 8,6%, longe do consenso de 12,1% da instituição. Apesar do repasse nos produtos, a companhia também vendeu menos. O Itaú BBA esperava uma margem de 10%.

13h30 – No pós-balanços, ações da Magazine Luiza despencam e das Americanas disparam; entenda

O lucro líquido da Magazine Luiza (MGLU3) despencou 89,5% no ano, para R$ 22,6 milhões. Mais do que isso, porém, a diminuição na rentabilidade e a desaceleração das vendas impactaram a visão dos analistas sobre o resultado.

Para as Americanas, analistas apontaram como destaque o crescimento do volume de vendas e a alta da rentabilidade, que melhorou 1,4 ponto percentual, para 11,8%.

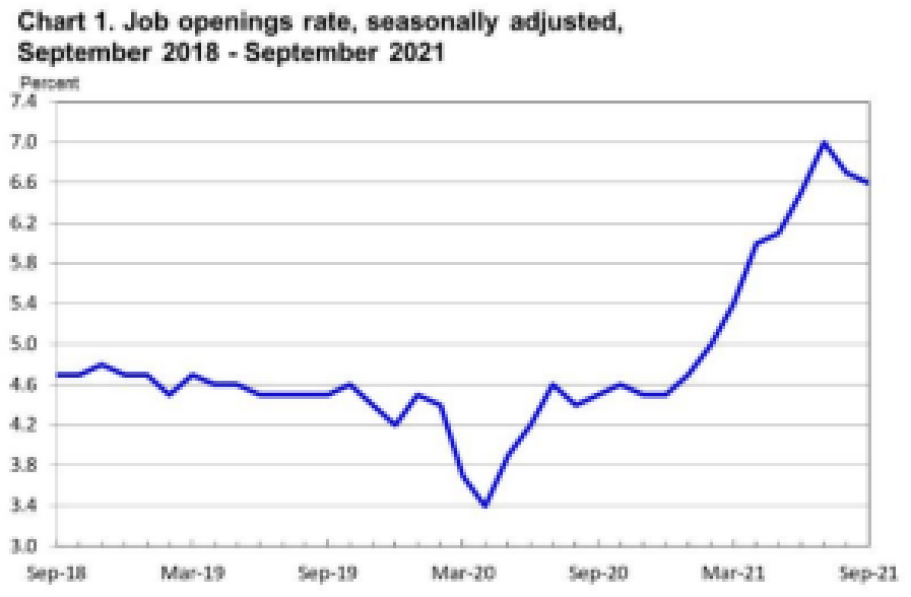

12h05 – EUA: vagas de empregos criadas foi de 10,4 milhões em setembro, superando o consenso de 10,3 milhões, diz Jolts

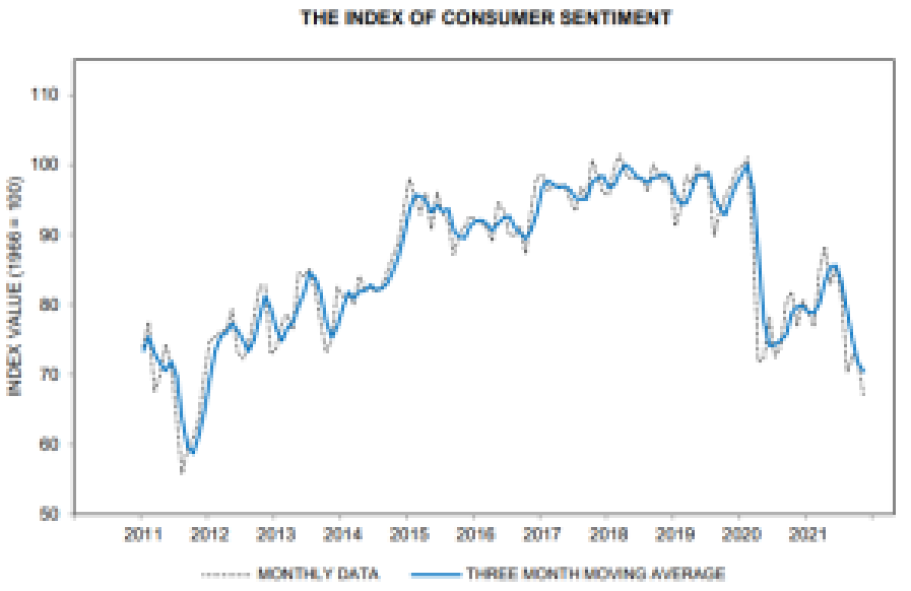

12h05 – EUA: Confiança do consumidor da Universidade de Michigan tem leitura de 66,8 em setembro, ante consenso de 72,4

11h50 -Ibovespa amplia perdas e recua 1,42% aos 106.071 pontos

11h36 – Bolsas americanas abrem em leve alta, com mercado de olho em dados sobre geração de empregos

- Dow Jones sobe 0,25%, a 36.009 pontos

- S&P 500 sobe 0,15%, a 4.659 pontos

- Nasdaq sobe 0,18%, a 15.727 pontos.

11h30 – Números da B3 frustram expectativas do Morgan Stanley; ações caem 1,37%, negociadas a R$ 12,98

O banco ressalta que as receitas dos papéis listados ficaram 6% abaixo de sua estimativa, por conta de volumes menores e contração da margem. O volume médio diário negociado de empresas listadas caiu 5% na comparação trimestral, mas avançou 10% na anual.

A receita com renda fixa, câmbio e commodities ficou 7% abaixo da estimativa do banco, devido à depreciação do dólar frente ao real e a maior concentração de negociações em contratos futuros de taxas de juros. O Ebitda recorrente frustrou em 6% a estimativa do banco.

11h22 – Ibovespa renova mínima, em queda de 0,67%, aos 106.869,55 pontos

11h15 – Itaú BBA comenta que Bemobi trouxe resultados sólidos; papéis sobem 5,50%, negociados a R$ 15,87

Para o banco, o crescimento da receita e do Ebitda foram impulsionados pela melhoria em todos os negócios e pela diversificação das receitas do novo negócio, bem como pela consolidação de um mês de resultados da Tiaxa.

O banco mantém avaliação outperform para ações da Bemobi (BMOB3), e preço-alvo de R$ 29,20.

11h10 – Maiores altas e baixas do Ibovespa

11h07 – Cogna avança 2,53%, para R$ 2,84 e Ser, 0,87%, negociada a R$ 11,62: Itaú BBA aponta para alto nível de desistências

O Itaú BBA avaliou os resultados da Cogna (COGN3) apontando que o número maior de matrículas no segmento presencial foi ofuscado por maiores desistências. O ensino a distância continuou a ter resultados superiores à média do mercado e a ganhar participação no número consolidado. A composição dos ganhos, resultou em uma expansão atrativa da margem, diz o banco. O Ebitda superou sua expectativa em 6%.

Na Ser (SEER3), a avaliação foi parecida, com um nível alto de desistências, resultando em queda de 1,4% na base de estudantes na comparação anual, do ponto de vista orgânico. Fora isso, o banco diz que faturamento bruto e Ebitda estão em linha com as suas expectativas.

10h59 – Credit Suisse vê Sanepar com resultados decentes, apesar de provisões mais elevadas.

Segundo o banco, o desempenho operacional acima do estimado é fruto de reajustes de tarifas, melhores tarifas médias e bons custos gerenciáveis. As provisões de custos de compra de energia, porém, vieram acima do esperado.

O banco mantém avaliação underperform para ações da Sanepar (SAPR11), e preço-alvo de R$ 27,10. As ações sobem 1%, negociadas a R$ 19,93.

10h50 – Ibovespa vira e passa a cair 0,20%, aos 107.403 pontos

O mercado de títulos públicos opera sem direção definida no começo das negociações desta sexta-feira (12). Mais uma vez, as remunerações pagas pelos papéis prefixados recuam, enquanto os títulos de inflação demostram alta nas taxas.

10h31 – Para Bradesco BBI, Grupo Mateus (GMAT3) reportou resultado forte, com destaque para crescimento

O banco aponta que o ritmo expansão continua acelerado, com 45 novas lojas adicionadas nos últimos 12 meses e mais aceleração no pipeline, com um plano de expansão agressivo nos estados do nordeste do Brasil, com cinco lojas Mix Atacarejo Cash & Carry atualmente em construção na nova sub-região.

O banco mantém avaliação outperform para ações da Grupo Mateus (GMAT3), e preço-alvo de R$ 11,00. As ações operam estaveis, negociadas a R$ 7,34

10h25 – Varejistas nas pontas extremas após balanços: Lojas Americanas entre maiores altas; Renner e Magalu nas baixas

Na abertura do pregão desta sexta-feira, os investidores digerem os balanços do setor de varejo.

No topo das altas, os papéis de Lojas Americanas (LAME3) e (LAME4) subindo, respectivamente, 7,6% e 7,3% [veja nota das 9h10]. C&A Modas (CEAB3) tem alta de 3,7%

Já Magazine Luiza (MGLU3) cai mais de 8,5%, com resultados considerados “decepcionantes” [veja nota das 9h15]. Enquanto isso, Renner (LREN3) recua mais de 5%.

10h17 – Ibovespa abre entre perdas e ganhos; índice avança 0,28% aos 107.891 pontos

A retração do Ebitda foi impulsionada principalmente por despesas gerais e administrativas mais altas, devido à desalavancagem operacional das vendas mais fracas da Natura Brasil e dos negócios da Avon International.

Em relação ao anúncio sobre estudos para transferência da listagem primária de ações para a NYSE, o banco acredita que a empresa também mudará seu domicílio para fora do Brasil, o que provavelmente tornará a Natura (NTCO3) mais eficiente em termos fiscais

O banco mantém avaliação outperform para ações da Natura & Co e preço-alvo de R$ 61,00, ontem o preço era de R$ 40,02.

10h07 – B3 tem resultado em linha com consenso: Para Bradesco BBI, foco do mercado agora está no futuro

O lucro líquido e o Ebitda vieram em linha, apesar de as receitas caírem levemente, em razão de volumes um pouco menores e taxas de transação mais baixas, com a implementação de uma nova tabela de preços. O foco do mercado agora, para o BB BI, é se a B3 vai continuar mantendo seus em um cenário de taxas de juros mais altas”.

A recomendação do BBI para o papel da B3 (B3SA3) é outperform (acima do desempenho do mercado) e o preço-alvo é de R$ 18, ante R$ 13,15 no fechamento desta quinta.

9h58 – IRB tem “mais um trimestre difícil”, diz Credit Suisse

O banco vê os resultados da resseguradora como negativos para as ações devido à deterioração do índice de sinistralidade para 119%, levando a resultados de subscrição muito negativos e a um prejuízo líquido recorrente de R$ 285 milhões.

O CS mantém avaliação underperform para ações da IRB (IRBR3), e preço-alvo de R$ 5,00, frente à cotação de quinta-feira (11) de R$ 5,01.

9h54 – Bradesco BBI avalia os resultados da C&A como mistos

Se de um lado as vendas estão se recuperando, do outro, esta recuperação parece mais lenta do que os pares. O banco também destaca que a margem bruta da varejista de moda ainda é muito inferior à do 3T19.

O Bradesco mantém avaliação neutra para ações da C&A (CEAB3), e preço-alvo de R$ 10,00, frente à cotação de quinta-feira (11) de R$ 7,98.

9h40 – Para Credit Suisse, Raízen divulgou resultado em linha, com destaque para Ebitda 3% acima do consenso

Por segmento, o banco diz que tanto açúcar quanto renováveis registraram um trimestre forte, com o primeiro superando substancialmente as expectativas.

O banco mantém avaliação outperform para ações da Raízen (RAIZ4), e preço-alvo de R$ 10,00, frente à cotação de quinta-feira (11) de R$ 6,80.

9h34 – Credit Suisse vê resultados da BR Malls em linha com as expectativas tanto do ponto operacional quanto do financeiro

O banco afirma que administradora de shoppings apresentou forte recuperação, com vendas praticamente em níveis pré-pandêmicos, e melhora na ocupação. No entanto, como esperado, a recuperação fica aquém de seus pares mais premium em vendas, aluguéis e, principalmente, na inadimplência – corroborando a preferência do banco por Multiplan (MULT3) e Iguatemi (IGTA3).

O banco mantém rating neutro para ações da BR Malls (BRML3), e preço-alvo de R$ 10,50, frente à cotação de quinta-feira (11) de R$ 8,27.

O Ibovespa futuro abriu os negócios desta sexta-feira (12) em queda, descolado do exterior, após uma enxurrada de resultados corporativos divulgados entre a noite de ontem e na manhã de hoje.

Na agenda doméstica, o principal indicador do dia foi o do setor de serviços, divulgado agora há pouco pelo IBGE, e que apresentou retração de 0,6% no mês de setembro em relação à agosto. A estimativa dos economistas era de variação mensal positiva de 0,5%.

Os investidores, após ontem o varejo também demonstrar desaceleração, interpretam os dados – apesar de mostrar uma deterioração da economia, neste momento de inflação alta a queda desses números pode resultar em uma menor alta da taxa de juros pelo Banco Central. Juros mais altos são usados para controlar a inflação, mas também impactam custos de capital e tornaM a renda fixa mais atraente

9h15 – Ibovespa futuro abre em queda e recua 0,37% aos 108.395 pontos

Dólar comercial opera próximo da estabilidade com ligeira queda de 0,07% a R$ 5,400 na compra e R$ 5,400 na venda

No mercado de juros futuros, os contratos recuam: o DI para janeiro de 2023 cai nove pontos-base, a 11,87%; DI para janeiro de 2025 recua três pontos-base a 11,72%; e o DI para janeiro de 2027 opera estável a 11,64%

9h15 – Resultado do Magazine Luiza decepciona analistas do Credit Suisse

As lojas físicas continuaram sofrendo com os desafios macroeconômicos e entregaram vendas mesmas lojas (SSS) abaixo dos níveis normalizados, enquanto os canais online tiveram um desempenho decente e cresceram cerca de 22%.

Segundo o banco, a rentabilidade da Magalu também foi fraca, com margens Ebitda ajustadas em 4,1%, mesmo excluindo provisões de estoques.

9h10 – Americanas tem números em linha com às expectativas, diz Credit Suisse

As vendas mesmas lojas (SSS, na sigla em inglês) vieram ligeiramente acima das estimativas, enquanto o crescimento do marketplace foi abaixo do consenso. O Credit Suisse pontua, porém, que o mercado havia revisado para baixo as expectativas da Americanas (AMER3).

Com relação a rentabilidade, o banco diz que o Ebitda ajustado mostrou uma boa aceleração sequencial. Em suma, o banco considera os resultados neutros.

A projeção da Refinitiv era de alta de 0,5% na base mensal e de 13,5% na comparação anual.

O noticiário corporativo desta quinta-feira (11) tem como destaque os balanços de Magazine Luiza (MGLU3), B3 (B3SA3), IRB (IRBR3), Lojas Renner (LREN3), Cogna (COGN3), entre outros. Nesta data, ainda serão divulgados os números de CVC (CVCB3), Infracommerce (IFMC3), Cosan (CSAN3) e Enjoei (ENJU3).

A Natura (NTCO3) informou, em fato relevante ontem (11), que iniciou estudos para realçar sua presença global com uma mudança de sua listagem primária para a NYSE, ao mesmo tempo em que mantém a dupla listagem por meio de BDRs listados na B3

Além disso, a Petrobras (PETR3, PETR4) vendeu sua Unidade de Industrialização do Xisto (SIX) por US$ 33 milhões.

8h35 – Dados do setor de serviço, derradeira dos balanços e mais destaques da agenda

No Brasil, destaque nesta sexta-feira para a publicação, pelo IBGE, dos dados do setor de serviço de setembro, logo às nove da manhã. Mais tarde, por volta da uma da tarde, o presidente do Banco Central Roberto Campos Neto fala em palestra em Lisboa.

Ainda por aqui, o mercado deve repercutir os balanços de companhias como Magazine Luiza (MGLU3), Americanas (AMER3), BR (B3SA3), entre outros divulgados na noite desta quinta-feira, bem como suas teleconferências de resultados.

Nos Estados Unidos, ao meio dia, a Universidade de Michigan divulga o índice do sentimento do consumidor preliminar para novembro. Às 14h10, o presidente do Federal Reserve de Nova York John Williams discursa em evento.

8h30 – Radar Cripto: Bitcoin perde força, saques de DOGE suspensos e mais assuntos que vão movimentar o mercado nesta sexta

8h20 – Índices futuros americanos têm leve alta nesta sexta

As bolsas dos Estados Unidos se preparam para fechar a semana de maneira positiva nesta sexta-feira, se tudo se manter como está, ignorando a inflação divulgada nesta semana, que reforçou a tendência de alta da inflação – a maior dos últimos 30 anos. Os futuros do Dow Jones, do S&P 500 e da Nasdaq, avançam, respectivamente, 0,23%, 0,16% e 0,20%.

Na Ásia, todos os principais índices também operam no verde, em meio a ganhos das ações do setor de tecnologia. Os papéis da fabricante chinesa de chips Semiconductor Manufacturing International Corporation, porém, recuaram 4,47% após a empresa afirmar que um alto executivo e diversos membros de seu conselho deixaram seus cargos.

Na Europa, a maioria dos índices, com exceção do FTSE 100, de Londres, tem leve alta. Após uma pesquisa divulgada pela Reuters nesta quinta indicar riscos de também a inflação superar a meta do banco central da Zona do Euro em 2022, na manhã de hoje a Espanha divulgou uma alta de preços menor do que a esperada.

8h15 – Veja o desempenho das commodities

As commodities recuam. Após a forte alta de ontem, os contratos de minério de ferro futuro negociados no porto de Dalian registraram queda de 1,62%, negociados a 546 iuanes. Já o Brent cai 1,81%, a US$ 81,40 – ontem, a OPEP revisou para baixo a projeção de demanda de petróleo para 2022.

Curso inédito “Os 7 Segredos da Prosperidade” reúne ensinamentos de qualidade de vida e saúde financeira. Faça sua pré-inscrição gratuita.

You must be logged in to post a comment.