Publicidade

A temporada de resultados do terceiro trimestre de 2023 (3T23) tem início com os números de Romi (ROMI3) nesta terça-feira (24) e se prolonga até meados de novembro, com grande expectativa pelo que as empresas da Bolsa têm a dizer diante de um cenário global e doméstico ainda desafiadores.

Isso porque, apesar de ter havido o início do ciclo de cortes de juros no Brasil, o cenário se deteriorou com i) bancos centrais de países desenvolvidos ainda sinalizando que devem manter os juros mais altos por mais tempo; (ii) alta das taxas de juros longo prazo, impulsionado pelas Treasuries; (iii) uma recuperação da economia chinesa ainda tímida; e, domesticamente, (iv) riscos fiscais com discussões de potenciais mudanças na tributação das empresas. Esses fatores acabaram levando a revisões dos lucros para 2023 para baixo.

De forma geral, contudo, a perspectiva para essa temporada de resultados é mista, apontam Fernando Ferreira e Jennie Li, estrategistas da XP Investimentos.

Ebook Gratuito

Como analisar ações

Cadastre-se e receba um ebook que explica o que todo investidor precisa saber para fazer suas próprias análises

Ao informar os dados, você concorda com a nossa Política de Privacidade.

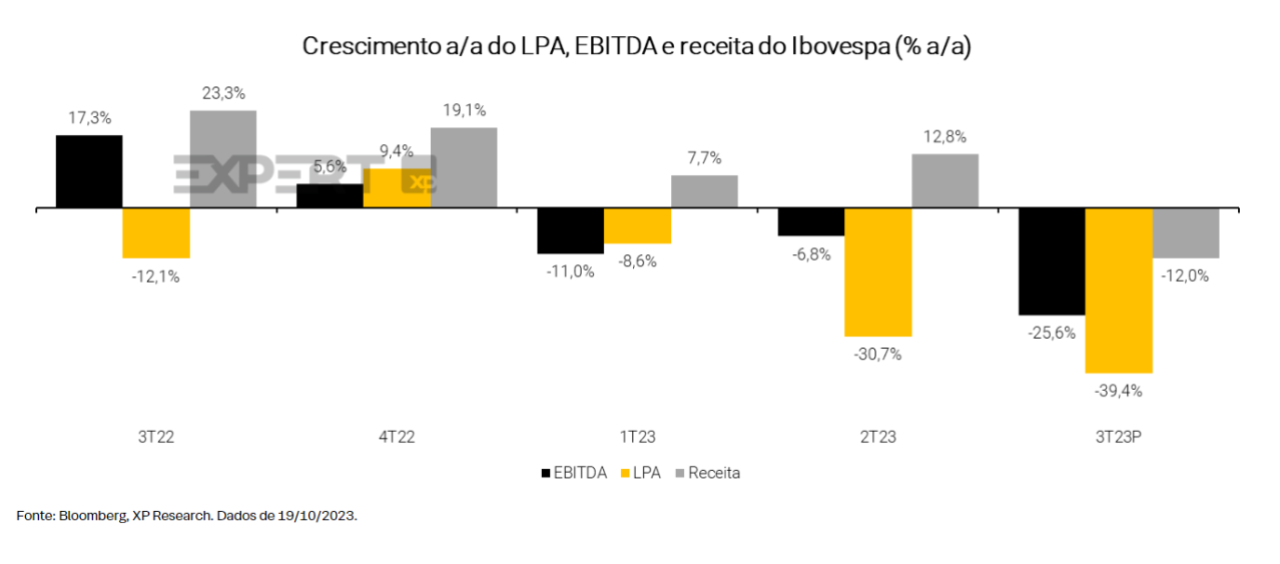

Em comparação com o terceiro trimestre de 2022, o consenso Bloomberg espera uma queda do lucro por ação, Ebitda (lucro antes de juros, impostos, depreciações e amortizações) e receita em 39%, 26% e 12%, respectivamente, para as empresas do Ibovespa.

Os preços de commodities subiram em relação ao trimestre anterior, com o índice Bloomberg Commodity com alta de, em média, quase 3% versus o 2T23, porém caíram 11% na comparação anual. O preço de petróleo subiu muito mais, com a média trimestral do Brent em +11% na base trimestral, mas também caiu em 12% ano a ano, o que deverá pressionar o setor de Energia. Quanto ao câmbio, o real se valorizou quase 7% contra o dólar em relação ao 2T23, o que poderá pesar empresas ligadas a commodities e exportadoras.

“Já olhando para os setores mais voltados para o consumo doméstico, ainda vemos o último trimestre como desafiador para as empresas brasileiras. Apesar do processo de desinflação em curso, as taxas de juros seguem em níveis restritivos, o que deve continuar a pressionar as empresas ligadas à economia doméstica”, avaliam Ferreira e Jennie.

Continua depois da publicidade

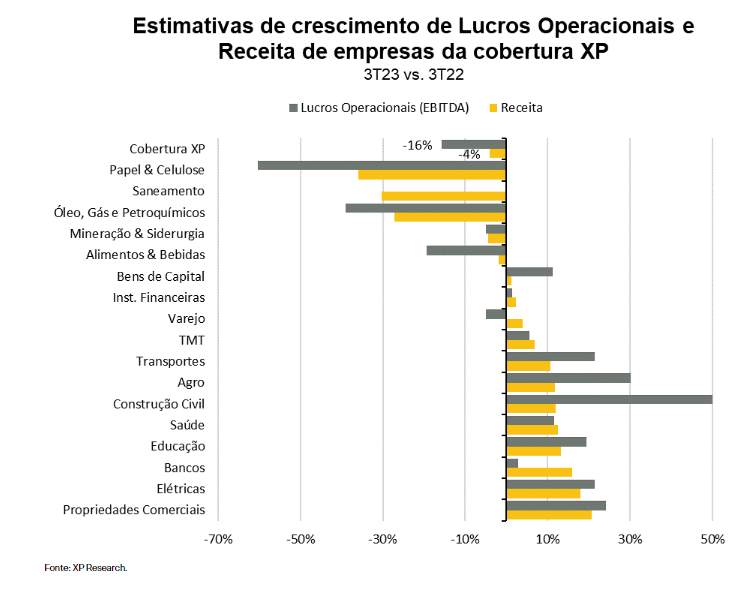

Levando em conta as empresas cobertas pela XP (quase 150 empresas na cobertura), os analistas veem uma contração agregada de ao redor de 4% de receita na comparação anual, baixa de 16% de lucros operacionais e de 27% de lucro líquido.

Os estrategistas da XP veem três setores sendo os destaques da temporada:

1. Financeiro, na qual bancos incumbentes devem continuar a tendência do 2T23, com crescimento saudável da carteira de crédito, sendo que o Itaú (ITUB4) e Banco do Brasil (BBAS3) devem ser destaques). Já Neo-Banks e Fintechs devem continuar mostrando melhorias na rentabilidade.

Continua depois da publicidade

2. Elétricas, com o setor continuando a mostrar resultados resilientes, com destaque para as distribuidoras por conta do maior consumo de energia depois das ondas de calor pelo país.

3. Shoppings e Propriedades Comerciais, com forte crescimento de shoppings, com expectativa de resultados positivos para Iguatemi (IGTI11) e Multiplan (MULT3).

Também na visão de Andre Fernandes, head de renda variável e sócio da A7 Capital, a expectativa para a temporada de balanços é boa para alguns setores em especifico, mas longe de ser um consenso de que a maioria deva surpreender.

Publicidade

“A taxa básica de juros ainda está alta, e isso acaba impactando no resultado das empresas pelas despesas financeiras. O custo de crédito está alto ainda e isso impacta diretamente nas despesas financeiras de empresas que exigem maior capex [investimentos em capital]”, aponta o especialista.

Para Fernandes, as petrolíferas devem surpreender positivamente nos resultados com o avanço da commodity. “Além disso, as principais empresas do setor vem reportando em seus relatórios produção recordes, portanto acredito que deve surpreender em seus resultados”, avalia.

Assim, como a XP, Fernandes também espera que os bancos devam entregar bons resultados. Os grandes bancos que fizeram a lição de casa de manter a inadimplência em níveis baixos devem voltar a entregar uma boa rentabilidade (ROAE – Retorno sobre o patrimônio líquido médio) e manter a liderança no setor, avalia.

Continua depois da publicidade

Já entre os destaques negativos, está o setor de saúde, principalmente ligados a planos de saúde, que deve continuar com uma performance baixa. “A sinistralidade segue alta, houve a discussão sobre o piso dos enfermeiros, e há muitos processos de pacientes por procedimentos que antes os planos liberavam e hoje estão mais criteriosos”, avalia.

Além disso, o setor de mineração não deve empolgar na visão do analista, devido à desaceleração da China, que somente nessa reta final, começou a divulgar estímulos para retomar o ritmo de crescimento no segmento de infraestrutura, que demanda bastante aço.

Bons resultados para bancos, cenário desafiador para o varejo

Na visão de Alan Martins, analista da Nova Futura Investimentos, os bancos, com destaque para Itaú e BB, devem ter bons resultados. O varejo, por sua vez, não deve trazer boas notícias no geral mais uma vez.

Publicidade

A XP também projeta mais um trimestre desafiador para as varejistas. “No geral, esperamos um terceiro trimestre fraco para o setor, possivelmente sendo o ponto de inflexão de resultados para as varejistas, uma vez que o quarto trimestre deverá contar com bases de comparação fáceis, clima favorável e uma melhora marginal do cenário macro (inflação e taxas de juro mais baixas)”, avalia.

O Bradesco BBI também destacou ver novamente mais resultados negativos do que positivos do 3T23 em sua cobertura, com fraca dinâmica de lucros para a maioria das empresas.

“Entre os poucos pontos positivos, esperamos que a contínua consistência da Vivara (VIVA3) como destaque nesta temporada de resultados, sendo a única a aumentar o Ebitda em aproximadamente 20% ou mais na comparação anual, desde que suas alavancas micro superem as persistentes e desafiadoras condições macroeconômicas. A Arezzo&Co (ARZZ30 também pode apresentar resultados bons, completando a pequena lista das empresas com LPA [lucro por ação] em expansão no trimestre”, avalia o banco.

Por outro lado, entre as empresas com lucro positivo, espera que a Lojas Renner (LREN3) e o Grupo Soma (SOMA3) apresentem um crescimento morno, combinado com contração das margens, enquanto o Grupo SBF (SBFG3) ainda enfrenta problemas de estoque/remarcações -todos os três podem ver o LPA pressionado na comparação anual.

Para o e-commerce, os players locais ainda estão pressionados desde a receita bruta até o lucro líquido, avalia o BBI. “Os tempos continuam difíceis para bens duráveis e, portanto, esperamos que as tendências gerais de vendas do 1S23 persistam no 3T23”, pontua, vendo como destaque negativo as Casas Bahia (BHIA3), ex-Via.

Setores no radar

A XP também traçou um panorama para outros setores da Bolsa que devem ser acompanhados de perto no terceiro trimestre.

Entre as empresas agro, de bebidas e alimentos, melhores preços do açúcar também devem ser um vento favorável, embora o pico recente ainda deve demorar um pouco para refletir nos resultados das empresas. No lado negativo, os preços do etanol ainda são menos atrativos na comparação anual, e as empresas enfrentarão uma base de comparação difícil. Portanto, a estratégia das vendas entre as empresas terá um papel fundamental em suas finanças.

Enquanto isso, AmBev (ABEV3) e M. Dias Branco (MDIA3) ainda devem ver um ambiente de consumo fraco afetando negativamente os volumes das empresas, o que deve frustrar parte dos investidores. No lado positivo, prevê recuperação das margens para ambas as empresas, refletindo principalmente a queda nos preços das commodities.

Para frigoríficos, a projeção é de um trimestre misto, refletindo a diversificação geográfica de proteínas entre as empresas. “Considerando as divisões de Aves e Suínos, tanto no Brasil quanto nos EUA, temos a opinião de que o pior já passou. Portanto, projetamos margens em recuperação, principalmente como resultado da redução nos preços da ração, mas também devido à recuperação dos preços em função de uma perspectiva mais racional de oferta e demanda”, avalia.

A projeção também é de um trimestre forte para as operações de carne bovina no Brasil, como resultado da queda nos preços do gado, devido ao momento positivo do ciclo. No lado oposto, o ciclo do gado ainda é difícil nos EUA, com visão de margens em queda devido à piora do spread.

Em grãos, para os produtores, a expectativa é de que o fraco momentum nos resultados permaneça, refletindo a queda nos preços das commodities, embora as empresas devam enfrentar uma base de comparação fácil. Para os players que atuam na cadeia de insumos agrícolas, a visão também é de que o que o pior no setor ficou para trás. Portanto, estima que as vendas das empresas se recuperem e retomem sua tese de crescimento.

Como já destacado, para bancos e mercados de capitais, antecipa-se que os resultados do 3T23 provavelmente serão uma continuação das tendências observadas no trimestre anterior.

“Do lado dos bancos incumbentes, devemos ver outro trimestre de crescimento modesto da carteira de crédito, com os bancos apresentando sinais iniciais dos testes realizados recentemente com as linhas de crédito que eles desaceleraram a originação. Esperamos um leve aumento na iadimplência, refletindo as altas taxas de juros e o cenário macroeconômico desafiador”, avalia.

As empresas do mercado de capitais devem apresentar receitas pressionadas, já que os volumes de negociação e de negócios não foram como esperado após os fortes volumes registrados no final do 2T. No entanto, taxas maiores do que o esperado podem colaborar com o lucro líquido de algumas delas. Para Neo-Banks e Fintechs, esperam contínua melhora na rentabilidade à medida que os ganhos da alavancagem operacional são realizados. Os analistas da casa reiteram preferências por Itaú (ITUB4), Banco do Brasil (BBAS3) e Inter&Co (INBR32) no setor.

Para bens de capital, projetam Tupy (TUPY3) como destaque positivo, com melhores receitas e potenciais sinergias levando a uma melhor rentabilidade após resultados fracos nos últimos trimestres; com (ii) Marcopolo (POMO4) e Kepler Weber (KEPL3) apresentando melhora após um 2T23 pressionado; e (iii) a Frasle (FRAS3) mantendo os resultados fortes (embora em desaceleração).

Olhando para a WEG (WEGE3) , tem uma perspectiva mista, com a demanda constante levando a um crescimento contínuo de receita (embora desacelerando), com as margens potencialmente contraindo, levando a discussões sobre rentabilidade no futuro. A projeção é de que Iochpe-Maxion (MYPK3) seja o destaque do lado negativo, principalmente devido à piora dos níveis de rentabilidade no 3T23.

Entre as construtoras, a XP avalia que as prévias operacionais do 3T23 no segmento de baixa renda mostraram sólidas vendas líquidas para a maioria das empresas, apoiadas por um cenário de forte demanda com novos tetos de preço no programa MCMV em pleno potencial. No entanto, os resultados devem apresentar um cenário misto. Isso porque as empresas que já estavam operando de forma rentável devem manter uma margem bruta forte, levando a mais um trimestre de crescimento de lucro líquido; e (ii) as empresas com processo de recuperação de rentabilidade em andamento devem melhorar gradualmente a margem bruta, mas ficando aquém dos níveis históricos, o que pode levar a resultados mais fracos.

Para renda média/alta, as prévias operacionais do 3T23 mostraram lançamentos mais brandos em comparação com o 2T23, mas as vendas de estoque mantiveram um desempenho de vendas razoável para a maioria das empresas. No entanto, também vê resultados mistos. Isso porque as vendas líquidas mais baixas em comparação com o 2T23 devem levar a um desempenho de receita líquida praticamente estável, o que parece saudável considerando os lançamentos mais baixos. Além disso, os descontos nas vendas de estoques ainda devem impactar negativamente as margens brutas.

Já entre as educacionais, os “terceiros trimestres” historicamente são o segundo mais importante do ano para as empresas de ensino superior, devido ao ciclo de captação de meio de ano. Para o 3T23, projetam: (i) números mistos de captação no segmento presencial, enquanto os volumes devem permanecer fortes no segmento digital; (ii) leve aumento de ticket tanto no ensino presencial quanto no digital; e (iii) escolas de medicina continuando a apresentar um comportamento defensivo em relação às bases de alunos, com algum potencial de aumento dos tickets. “A maioria das empresas que cobrimos possui alta alavancagem, o que deve continuar pressionando os fluxos de caixa e os lucros por mais um trimestre”, apontam.

Para elétricas, após o apagão de agosto, vimos um aumento nos curtailments (redução deliberada da produção abaixo do que poderia ter sido produzido devido a restrições de transmissão) pelo operador, o que deve impactar negativamente os resultados do 3T23 das geradoras com maior exposição a energia eólica e solar. Houve ainda um trimestre misto em termos de recursos eólicos, com julho forte, agosto fraco e setembro estável. A XP espera que as geradoras reportem um Ebitda mais fraco, salvo nos casos de entrada de novos ativos no seu portfólio.

Enquanto isso, o consumo de energia teve um pico durante setembro, devido a ondas de calor por todos o país, o que deve resultar em maiores volumes para as distribuidoras. Além disso, as distribuidoras que também devem refletir os processos de revisão tarifária ocorridos nos últimos 12 meses.

Já as empresas de transmissão de energia devem refletir um resultado mais forte devido a entrada do novo ciclo 23/24 da RAP (Receita Anual Permitida).

No caso das empresas de saneamento, esperam que reflitam os reajustes tarifários mais recentes, especialmente no caso da Sabesp (SBSP3).

No setor de papel e celulose, a XP projeta um 3T23 geral fraco para as ações, embora espere uma perspectiva melhor no 4T23.

Para o terceiro trimestre, a visão é de que: (i) preços mais baixos de celulose e papel no 3T23 afetem o faturamento e rentabilidade; com (ii) uma melhor perspectiva para os preços de celulose no 4T23 após anúncios de aumentos de preços ao longo do 3T23 (embora anúncios de novos aumentos ainda não estejam claros neste momento) e volumes sazonalmente melhores. A XP vê Suzano (SUZB3) e Klabin (KLBN11) com quedas sequenciais de Ebitda, enquanto a Irani (RANI3) deve ter melhora com maiores volumes e menores custos.

Para mineração e siderurgia, a visão é de um trimestre misto. “Destacamos: (i) maiores preços do minério de ferro no 3T23 (+3% na base trimestral), apoiados por um otimismo renovado na China após incentivos governamentais; (ii) um ambiente desafiador para aumentos de preços na indústria siderúrgica, especialmente no Brasil, dados os maiores volumes de aço importado (preços de BQ e vergalhão -10% e -4% na base trimestral em reais, respectivamente); e (iii) uma perspectiva de custos continuada sob pressão, contribuindo para uma piora no desempenho sequencial do Ebitda para todas as siderúrgicas, com um melhor desempenho relativo para as mineradoras”, avalia.

Para a XP, Usiminas (USIM5), CBA (CBAV3) e Gerdau (GGBR4) aparecem como pontos baixos do 3T23, enquanto CSN Mineração (CMIN3) e Vale (VALE3) devem registrar os desempenhos mais fortes.

No setor de petróleo, a XP ressalta que o petróleo brent denominado em moeda local aumentou 8,6% no trimestre. O desempenho da commodities deverá proporcionar um impulso adicional nos resultados, mas as empresas estão submetidas a particularidades.

A Petroreconcavo (RECV3) continua a enfrentar desafios como escoamento de produtos, enquanto a Prio (PRIO3) e a 3R Petroleum (RRRP3) deverão refletir melhor os efeitos do aumento da produção e da alavancagem operacional (embora a última ainda enfrente lifting costs mais elevados).

“Para a Petrobras PETR4), os analistas devem se concentrar em entender os objetivos da gestão e avaliar as probabilidades de pagamento de dividendos. Para as empresas do setor petroquímico, esperamos que a queda trimestral dos spreads e das taxas de utilização pressionem as margens”, pontuam.

No setor de saúde, para os pagadores, a sinistralidade do 3T geralmente tem um leve aumento sequencial, embora deva ver um comportamento diferente no 3T23, considerando que: (i) o 2T23 deve ser uma base de comparação fácil, uma vez que essa métrica está atualmente próxima de sua máxima histórica; (ii) os preços estão sendo ajustados de forma agressiva; e (iii) as empresas têm adotado várias iniciativas para ajudar a reduzir os custos assistenciais.

Para os prestadores hospitalares, a XP projeta que mix e aumento de preços e de utilização traga algum alívio na receita, enquanto os laboratórios e prestadores de oncologia devem continuar crescendo e se beneficiando de maior alavancagem operacional. A dinâmica negativa enfrentada pelos pagadores pode continuar pressionando a cadeia de valor da saúde, e as empresas com menos exposição a esses efeitos devem ter melhores resultados.

Enquanto isso, que o clima atipicamente mais quente está impactando diretamente o mercado de antigripais e, portanto, a Hypera (HYPE3), que não deve chegar ao guidance de receita para 2023, embora as reduções de custos possam ajudar nas margens.

Em shoppings e propriedades comerciais, operacionalmente, a XP projeta ver outro trimestre com um ritmo de crescimento mais normalizado, com desempenho saudável das vendas dos lojistas, ajudado pelo mês de julho, com as vendas aumentando acima do nível geral esperado (+10,9% para a Multiplan e +11,3% para o Iguatemi). No entanto, não acredita que as vendas tenham mantido esses níveis durante agosto e setembro, levando potencialmente a um crescimento de um dígito (na base anual) no 3T23. Além disso, o aluguel nas mesmas lojas (SSR) das empresas deve aumentar em um ritmo mais brando, afetado pela dinâmica negativa do IGP-DI e do IGP-M.

Para telecomunicações, antecipa fortes desempenhos financeiros tanto da Vivo (VIVT3) quanto da TIM (TIMS3).

As iniciativas estratégicas da Vivo nos segmentos pós-pagos e fixos, juntamente com ajustes de preços, estão posicionadas para impulsionar o crescimento da receita e expandir as margens do segmento móvel. No segmento FTTH (Fiber to the Home, ou “fibra para casa”), o aumento das vendas e os ajustes de preços também devem gerar resultados positivos. “Da mesma forma, o crescimento da receita da TIM será impulsionado por aumentos de preços e dinâmicas competitivas favoráveis, e somado ao término do contrato TSA com a Oi devem impulsionar a rentabilidade”, avalia.

Em tecnologia, espera que a Totvs (TOTS3) seja o destaque positivo, estando posicionada para se beneficiar de sua robusta geração de caixa e resiliência nas suas linhas de negócios, especialmente no segmento de gestão e na evolução positiva no segmento de Business Perfomance. Por outro lado, a Techfin pode continuar enfrentando impactos negativos decorrentes de incertezas macroeconômicas em curso. No lado negativo, a Intelbras (INTB3) é o principal destaque.

Para transportes, destaca o desempenho positivo da Rumo (RAIL3) com um forte volume e com níveis recordes em setembro, além de Ecorodovias (ECOR3), com surpresa positiva no desempenho do tráfego no trimestre.

Do lado negativo, está a Vamos (VAMO3), com as concessionárias continuando a prejudicar os resultados, já que as vendas de caminhões Euro 6 e máquinas agrícolas permanecem fracas. Porém, pontua que (a) a diretoria indicou melhora ao longo do trimestre, e (b) as operações de aluguel continuaram apresentando crescimento sequencial.

Para as aéreas Azul (AZUL4) e Gol (GOLL4), a XP vê a continuidade de um movimento de recuperação.

Por fim, para o varejo, no segmento alimentar, espera novamente uma performance negativa de vendas mesmas lojas, impactada pela inflação alimentar, dinâmica de volumes pressionada pela baixa renda disponível e pelo aumento da concorrência, enquanto a rentabilidade deve vir pressionada pelos robustos planos de expansão das empresas e pelo processo de maturação das lojas. “O Grupo Mateus (GMAT3) deve superar seus pares na dinâmica vendas mesmas lojas novamente, enquanto esperamos que o Carrefour Brasil (CRFB3) seja o destaque negativo”, avalia.

No discricionário, as varejistas de alta renda continuam apresentando crescimento sólido de faturamento, com Vivara e T&F (TFCO4) se destacando nesse quesito. Quanto aos varejistas de média/baixa renda, a projeção é de resultados fracos por conta de poder de compra ainda frágil, comprometendo o crescimento das receitas e levando a margens pressionadas por conta de maiores descontos, enquanto os índices de inadimplência permanecem elevados. “Por fim, empresas em processo de reestruturação, como Alpargatas ALPA4 e Multi MLAS3, deverão continuar apresentando resultados fracos”, aponta a XP.

No e-commerce, a visão é de um crescimento modesto do faturamento pelo macro ainda desafiador, enquanto as margens devem seguir pressionadas pela desalavancagem operacional e níveis de alavancagem ainda estão altos, com Casas Bahia sendo o destaque negativo com crescimento e rentabilidade pressionados.

Já o varejo farmacêutico é um “porto seguro”, com projeção de crescimento sólido de receita, apesar de um menor reajuste de preços, enquanto a rentabilidade permanece resiliente por alavancagem operacional e/ou melhorias operacionais.

You must be logged in to post a comment.