Publicidade

Com o avanço dos juros no País, alguns investidores se questionam se não seria a hora de abandonar os FIIs e seguir para a renda fixa. Muitos fundos imobiliários, porém, se beneficiam do atual cenário econômico e conseguem turbinar a distribuição de rendimentos. Entre as carteiras com maior liquidez na Bolsa, 18 têm taxas de retorno com dividendos acima de 13,25% em 12 meses.

Nesta quarta-feira (14), o Comitê de Política Monetária (Copom) do Banco Central voltou a se reunir para definir o novo patamar da taxa taxa básica de juros da economia nacional, a Selic, e elevou o indicador em 0,50 ponto percentual, para 13,25% ao ano. Foi a 11ª primeira elevação da taxa desde fevereiro de 2021.

A elevação da Selic – que alcança o nível mais alto desde dezembro de 2016 – torna as aplicações de renda fixa mais rentáveis, atraindo investidores de produtos de renda variável, como os próprios fundos imobiliários, que oferecem maior risco.

Continua depois da publicidade

Especialistas e representantes do mercado, porém, evitam relacionar FIIs e Selic e lembram que, mesmo se a comparação fizesse sentido, vários fundos imobiliários ainda pagam dividendos acima do indicador.

FIIs que pagam dividendos acima de 13,25%

Levantamento da Economatica – plataforma de informações financeiras – lista pelo menos 18 fundos imobiliários que apresentam retorno com dividendos (dividend yield) acima de 13,25% em 12 meses, percentual da atual taxa Selic.

A relação considera apenas os fundos que compõem o Ifix – índice dos FIIs mais líquidos da B3. A lista aponta retornos com dividendos de até 18%, percentual do Valora Hedge Fund ( VGHF11), destaque do estudo. Confira os demais resultados:

Continua depois da publicidade

| Ticker | Fundo | Tipo | P/VPA | Dividend Yield (12m/%) |

| VGHF11 | Valora Hedge Fund | TVM | 1,04 | 18,02 |

| URPR11 | Urca Prime | TVM | 1,12 | 17,10 |

| ARRI11 | Átrio Reit | TVM | 1,02 | 15,62 |

| SPTW11 | SP Downtown | Outros | 0,83 | 15,32 |

| DEVA11 | Devant | TVM | 1,01 | 15,06 |

| KNIP11 | Kinea Índice de Preços | TVM | 1,03 | 14,83 |

| VCJR11 | Vectis Juros Real | TVM | 1,04 | 14,82 |

| RECR11 | REC Recebíveis | TVM | 1,05 | 14,77 |

| ARCT11 | Arctium Real Estate | Outros | 1,09 | 14,65 |

| VGIP11 | Valora CRI | TVM | 1,07 | 14,59 |

| NCHB11 | NCH High Yield | TVM | 1,01 | 14,49 |

| VSLH11 | Versalhes Recebíveis | TVM | 0,90 | 14,41 |

| KNHY11 | Kinea High Yield | TVM | 1,06 | 14,30 |

| KNSC11 | Kinea Securities | TVM | 1,03 | 14,08 |

| AFHI11 | AF Invest CRI | TVM | 1,07 | 14,03 |

| HCTR11 | Hectare | TVM | 0,93 | 13,86 |

| HABT11 | Habitat | TVM | 1,04 | 13,80 |

| RZAK11 | Riza | TVM | 1,04 | 13,75 |

Fonte: Economatica – 14/06/2022

(*) Preço sobre valor patrimonial – indicador usado para medir o desconto da cota

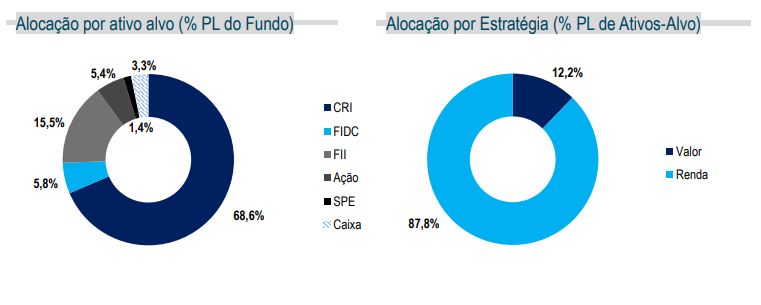

Destaque entre os maiores pagadores de dividendos, o Valora Hedge Fund é um fundo com perfil multiestratégia, que pode investir em CRI, cotas de outros FIIs, fundos de investimento em direitos creditórios (FIDC), fundo de investimento e participações (FIP), além de debêntures imobiliárias e ações de empresas listadas na Bolsa.

Continua depois da publicidade

Atualmente, 12,2% da carteira do fundo está na estratégia de ganho de capital, com ações de empresas de shoppings e incorporadoras. Dentro do portfólio voltado para a renda, os certificados de recebíveis imobiliários (CRI) respondem por 70,9% da carteira, ou 68,6% do patrimônio líquido do fundo.

Em maio, o Valora Hedge Fund pagou R$ 0,14 por cota, equivalente a um retorno mensal com dividendos de 1,42%.

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

Continua depois da publicidade

Fundos de “papel” seguem como protagonistas

Dos 18 fundos com rendimentos acima dos 13,25%, 16 são do tipo “papel”, FIIs que investem em títulos de renda fixa atrelados a índices de inflação ou à taxa do CDI (certificado de depósito interbancário), que acompanha a Selic.

Diante do atual aperto monetário, o mercado tem reforçado aposta nos fundos de “papel”, como sinaliza Flávio Pires, analista da Santander Corretora, em relatório sobre a carteira teórica de FIIs da instituição.

“Para este mês, decidimos aumentar marginalmente a participação do VBI CRI (CVBI11) e do CSHG Recebíveis (HGCR11), que ampliam nossa exposição no segmento de recebíveis imobiliários, um dos nossos setores preferidos no cenário atual”, sinaliza Pires.

Continua depois da publicidade

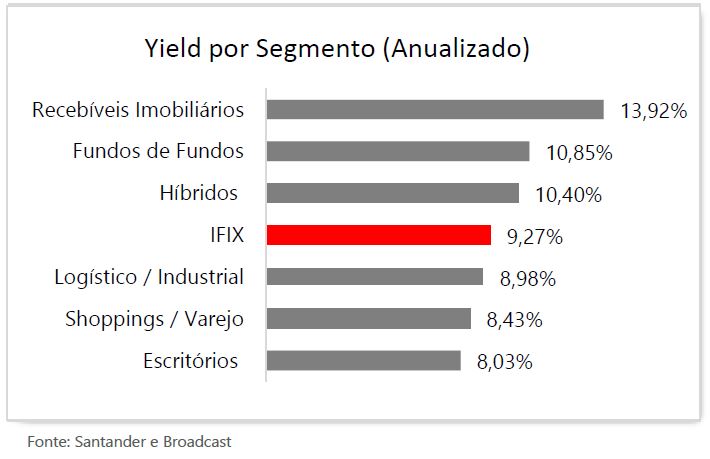

Blindados da elevação dos juros e da inflação, os FIIs de “papel”, em média, estão pagando 13,9% de dividend yield nos últimos 12 meses. O percentual é o maior entre os principais segmentos dos fundos imobiliários e acima da média do mercado, de 9,2%, do Ifix.

Análise além dos dividendos

Na visão de Maria Fernanda Violatti, analista da XP, a Selic não é a melhor métrica para analisar a atratividade dos fundos imobiliários. Para ela, quem tem como objetivo a geração de renda passiva e recorrente deve comparar os FIIs com a curva de juros de longo prazo, que pode ser representada pelos rendimentos da NTN-B com vencimento em 2035, título público emitido pelo governo federal.

“A diferença entre a taxa de retorno com dividendos do Ifix e os rendimentos dos títulos de longo prazo do Tesouro Nacional está em patamares muito saudáveis, em um nível próximo da máxima da série histórica”, afirma a analista.

Segundo Maria Fernanda, o dividend yield do Ifix hoje alcança aproximadamente 10,4%, cerca de 4 pontos percentuais acima do rendimento da NTN-B, desconsiderando a inflação.

Thiago Otuki, economista do Clube FII, também lembra que um fundo imobiliário não deve ser escolhido apenas pelo retorno com dividendos, que no caso dos FIIs de “papel”, pode atrair muitos investidores pelos percentuais elevados.

“O FII de ‘papel’ investe em títulos de dívida e, por isso, é importante observar o risco de crédito embutido no portfólio das carteiras”, alerta Otuki. “Um cenário de inflação persistente e juros elevados tende a aumentar o nível de inadimplência, que poderia afetar as receitas do fundo”, complementa.

Maria Fernanda e Otuki discutiram o tema na edição desta terça-feira (14) do Liga de FIIs, programa semanal do InfoMoney sobre fundos imobiliários. Na atração, os especialistas destacaram três fundos de “papel” com bons fundamentos e com dividend yield acima de 14%.

Vale a pena investir em fundos de “tijolo”?

Moise Politi, gestor da REC Capital, também rejeita a simples comparação entre FIIs e Selic e sugere ao investidor uma análise mais profunda antes da troca do fundo imobiliário por aplicações de renda fixa, que se tornam mais rentáveis com a elevação da Selic.

“Os fundos imobiliários seguem como um bom investimento para o investidor de longo prazo”, diz. “Quando se investe no setor imobiliário, é preciso ter uma visão de três ou quatro anos, não se trata de uma aplicação de curto prazo”, que pode ser trocada por outro produto que aparentemente esteja pagando um pouco mais, reflete Politi.

O gestor defende até mesmo os FIIs de “tijolo”, que investem diretamente em imóveis do segmento logístico, corporativo ou de shoppings. Os fundos dessas classes estão pagando um dividend yield entre 8% e 9% nos últimos 12 meses.

“O percentual é isento de imposto de renda e está próximo ao rendimento líquido das aplicações de renda fixa, se considerarmos a tributação cobrada neste tipo de investimento”, calcula. “Além disso, há fundos sendo negociados até 40% abaixo do valor patrimonial, o que representa um grande potencial de ganho de capital”, finaliza.

You must be logged in to post a comment.