Publicidade

Conforme boa parte do mercado esperava, o Comitê de Política Monetária (Copom) do Banco Central elevou a Selic em 0,50 ponto percentual, para 13,25%, na reunião desta quarta-feira (15). Com isso, a taxa básica de juros atingiu o seu maior patamar desde dezembro de 2016 e com uma alta pela 11ª vez seguida.

Entre os agentes de mercado há diversos pontos de consenso, mas também certas divergências na forma como preferem guiar a alocação de ativos de agora para frente. Há quem diga que neste momento ainda é preciso ser o mais conservador possível, investindo em ativos pós-fixados – que acompanhem a Selic ou a taxa do CDI (Certificado de Depósito Interbancário), que agora fica em torno de 13,15% ao ano.

É o caso de Marília Fontes, economista e sócia-fundadora da Nord Research. Ela avalia que para a Selic cair, a inflação precisa estar controlada, cenário que considera “longe da realidade”. “Mesmo se o Banco Central parar de subir a Selic de forma estratégica, por conta das eleições, como já ocorreu em 2014, será necessário retomar o ciclo de alta após o período eleitoral se a inflação continuar subindo”, destaca.

Continua depois da publicidade

Leia mais:

Para a economista, o momento exige cautela, atenção ao cenário macroeconômico e, principalmente, liquidez. Ela recomenda fugir de títulos longos prefixados ou atrelados ao IPCA. Para quem quiser ter um pouco deles na carteira, a solução é fazer uma alocação de curtíssimo prazo, com vencimento em até um ano, segundo Marília.

Que os pós-fixados ainda são boas opções, nenhum agente de mercado discute. Mas ao contrário de Marília, há os que já colocam um pé na inflação, com muita cautela, para garantir preços convidativos antes do ciclo de queda da Selic começar.

Continua depois da publicidade

Para Arley Junior, estrategista de investimentos do Santander, ativos indexados ao IPCA oferecem taxas atrativas e funcionam como uma proteção de patrimônio frente à alta da inflação, que ainda pode surpreender o mercado. Contudo, ele sugere limitar a alocação e os prazos – até 2028. A preferência é por crédito privado (CRI, CRA, debêntures) e fundos de previdência.

Há também os mais arrojados, como o sócio-diretor de Renda Fixa da Empírica, Renato Lazaro Ramos, para quem a melhor alternativa para investidores de longo prazo – com intenção de carregar a aplicação até o vencimento e sem urgência de liquidez – são títulos longos atrelados ao IPCA, sejam públicos, corporativos ou fundos de crédito.

De modo geral, os especialistas ouvidos pelo InfoMoney apontam que os prefixados podem ser uma opção arriscada neste cenário, suscetível a perdas se a inflação continuar subindo. Na dúvida, o melhor é evitar, dizem. A renda fixa internacional também ainda não convence muitos deles.

Continua depois da publicidade

Para os mais dispostos a tomar risco, os agentes do mercado destacam fundos multimercados e fundos imobiliários de “papel”, principalmente os que investem em recebíveis, que acompanham CDI ou IPCA. Na Bolsa, as ações são atrativas pelo desconto recente, mas a sugestão é selecionar atentamente papéis de setores resilientes ou beneficiados pela alta dos juros.

Títulos públicos e bancários

Nos Títulos Públicos, a escolha de Marilia, da Nord Research, é pelo Tesouro Selic, que acompanha a evolução da taxa básica de juros. Trata-se, em sua visão, do ativo de renda fixa mais adequado para o cenário atual. Por terem vencimentos no mínimo em 2025 e 2026, ela não recomenda nem o Tesouro Prefixado, nem o Tesouro IPCA.

Para o Santander, todas as classes de títulos públicos – pós-fixado, prefixado e atrelado ao IPCA – podem ser interessantes, desde que o vencimento seja até 2028.

Continua depois da publicidade

Papéis emitidos por instituições financeiras – como CDBs (Certificado de Depósito Bancário), Letras de Crédito Imobiliário (LCIs) e do Agronegócio (LCAs) – tem forte apelo entre os especialistas consultados pelo InfoMoney. Entre os motivos de destaque estão prazos de vencimentos diversos, a partir de três meses, e a isenção de Imposto de Renda das letras, além da proteção do FGC (Fundo Garantidor de Crédito).

Nesta categoria, Marília recomenda ativos pós-fixados ou, no caso de prefixados ou indexados ao IPCA, papéis com prazos até janeiro de 2023. A ressalva, segundo ela, é no caso do LCI e LCA. Em um cenário adverso, o investidor deve ficar atento ao risco de crédito e escolha de bancos ou instituições seguras e consolidadas. Aqueles com fundamentos ruins costumam passar aperto com os juros elevados.

Para o Santander, a melhor escolha entre os títulos bancários são os que seguem o CDI, sejam CDBs, LCIs ou LCAs. “As letras têm isenção do Imposto de Renda e oferecem um retorno maior, mas não alocamos somente nelas por conta do prazo de carência”, explica Arley Junior.

Continua depois da publicidade

Na visão de Pedro Albuquerque, analista do Inter, os destaques são CDB, LCI e LCA atrelados ao IPCA, de preferência com retornos a partir de IPCA + 6% ao ano. Nos pós-fixados, Albuquerque cita que, com liquidez diária, a taxa mínima aceita pelo investidor no CDB deveria ser 100% do CDI. Para prazos de um ano, o ideal seria 105% ou 110% do CDI, no caso dos CDB, e 80% a 90% do CDI para LCI e LCA. “A nossa preferência é pelos títulos livres de imposto. À medida que o juro e inflação sobem, maior é o efeito da isenção”, diz.

Crédito corporativo

No crédito privado, as recomendações diminuem, dado que alguns especialistas ficam desconfortáveis com a baixa liquidez e prazos longos de vencimento dos ativos.

Mas a categoria ainda representa oportunidade para o Santander, que cita um cenário interessante para esta classe de investimentos– embora menos atrativo do que há seis meses. Como diversificação, o destaque fica com fundos de previdência, seguidos por uma pequena exposição a Certificados de Recebíveis do Agronegócio (CRAs) e Imobiliário (CRIs), além de debêntures incentivadas.

Segundo Arley Junior, os fundos de previdência oferecem a opção de diluir o risco, além da facilidade de alterar o vencimento conforme o cenário, sem custos. Já o investimento em CRI, CRA e debênture incentivada entraria como diversificação complementar, observando a qualidade de crédito da empresa, prazo de emissão e taxas. Ele lembra que o retorno buscado no crédito corporativo deve ser sempre superior ao do Tesouro IPCA de vencimento equivalente.

Já para Ramos, da Empírica, há oportunidade também em prazos longos em CRA, CRI e debêntures, desde que o investidor não precise de liquidez imediata. “Quem aplicou nos últimos anos em ativos indexados ao CDI e viu a inflação subir acima disso perdeu dinheiro. Mas se tivesse aplicado em títulos longos indexados ao IPCA, no patamar de juros reais acima de 5%, não perderia para a inflação no longo prazo”, destaca Ramos.

Na carteira recomendada de debêntures incentivadas de junho da corretora Ativa, é possível encontrar ativos com retornos entre 5% e 7,21% ao ano, mais a variação do IPCA. Os vencimentos vão de 2025 até 2036.

Veja também:

Fundos multimercados e FIIs de “papel”

Acrescentando um risco moderado para a carteira, o Santander também recomenda alocação em fundos multimercados que, segundo Arley Junior, têm sido um dos grandes destaques da indústria recentemente, entregando bons retornos.

Um dos motivos é o investidor conseguir acessar estratégias que, de forma individual, não conseguiria com facilidade. “Ele não precisa ficar comprado em Bolsa, câmbio, porque pode delegar essa função para os gestores”, destaca.

Embora o investimento em renda fixa internacional não esteja entre os preferidos pelos especialistas no momento, o estrategista do Santander destaca que muitos multimercados têm conseguido ganhar dinheiro com posições em juros globais. O investimento via fundos é visto como uma forma de se expor a essa classe de ativos com menos risco em um cenário de incerteza.

Na renda variável, os especialistas consultados pelo InfoMoney também destacam os fundos imobiliários de “papel”, com aplicações atreladas ao CDI e índices de preços. Segundo Bruno Komura, analista da Ouro Preto Investimentos, o segmento de recebíveis deve ter um bom desempenho, entregando resultados mesmo com a alta da inflação e dos juros, por ser um setor mais defensivo.

Levantamento publicado pelo InfoMoney aponta que em tempos de Selic elevada, os FIIs e Fiagros de “papel” entregam retornos e dividendos maiores. Já entre os fundos de “tijolo”, Komura desta o setor de shoppings, que mesmo com juros elevados deve ver a retomada das atividades e receitas.

Bolsa brasileira

A Bolsa brasileira é uma escolha atraente, segundo os analistas. O motivo é o desconto das ações frente aos pares internacionais. Segundo Rodrigo Oliveira, analista da DVInvest, observando a relação entre preço e lucro (PL), o patamar do Ibovespa é de 5 vezes – contra uma média de 13,5 nos últimos dez anos. Sinal de que está barata.

Pares latinos, como Argentina e Chile, também apresentam uma situação fiscal desafiadora e descontos nas ações, mas eles são maiores no Brasil.

É visto com bons olhos o peso relevante das empresas de commodities na Bolsa brasileira, pois elas são menos afetadas no cenário atual, destaca Enrico Cozzolino, analista a Levante Investimentos.

O que vale nesta hora, segundo os analistas, é o stock picking, separando o que é bom e se beneficia com os juros em alta, do que também é bom, mas é afetado temporariamente, e do que é ruim ou não possui fundamentos claros. Entre os setores que surfam a Selic em alta estão commodities, agronegócio e energia elétrica, na visão da Levante Investimentos.

Para a DV Invest, os destaque são bancos e seguradoras, pelo aumento do spread bancário e da remuneração do dinheiro mantido em caixa, além das elétricas, pela indexação das receitas à inflação.

No setor elétrico, Komura, da Ouro Preto, cita como oportunidades Alupar (ALUP11) e Eletrobras (ELET6) após a privatização. “A eleição do Conselho da Eletrobras será um bom indicativo do rumo que a companhia pode tomar, estou animado com as perspectivas”, avalia.

Além de estratégias de valorização, empresas que pagam bons dividendos podem entregar o melhor de dois mundos, aponta Oliveira, da DVInvest, já que são maduras e resilientes. “Não à toa, o IDIV (Índice de Dividendos) acumula valorização de quase 7% no ano, contra um Ibovespa negativo em quase 2%”, destaca.

Entre os setores que ainda devem sofrer pela alta dos juros, mas podem se recuperar no longo prazo, Komura cita o imobiliário de alta renda, com nomes como Cyrela (CYRE3), Eztec (EZTC3) e Iguatemi (IGTI11).

Já Cozzolino, da Levante, enxerga que no varejo e construção civil ainda há bons players com marcas de valor, estoques e solução de problemas, com preços de negociação desequilibrados no momento.

O que provavelmente não se recupera com tanta facilidade, segundo os analistas, são os ativos atrelados à baixa renda. Komura cita, por exemplo, varejistas como C&A, Guararapes, Magazine Luiza e Via Varejo. Construtoras focadas em segmentos de baixa renda, como Tenda e Direcional, também devem sentir impactos maiores. Para a Levante, ativos de tecnologia são ainda pontos de atenção.

Embora bastante descontada, a bolsa americana e de outros países ainda é observada com cautela pelos especialistas. A recomendação é manter para quem está alocado e acredita nos fundamentos. O ideal é esperar ou investir apenas uma pequena fração do patrimônio, com destaque para Estados Unidos, Japão e China.

Poupança: retornos abaixo da inflação

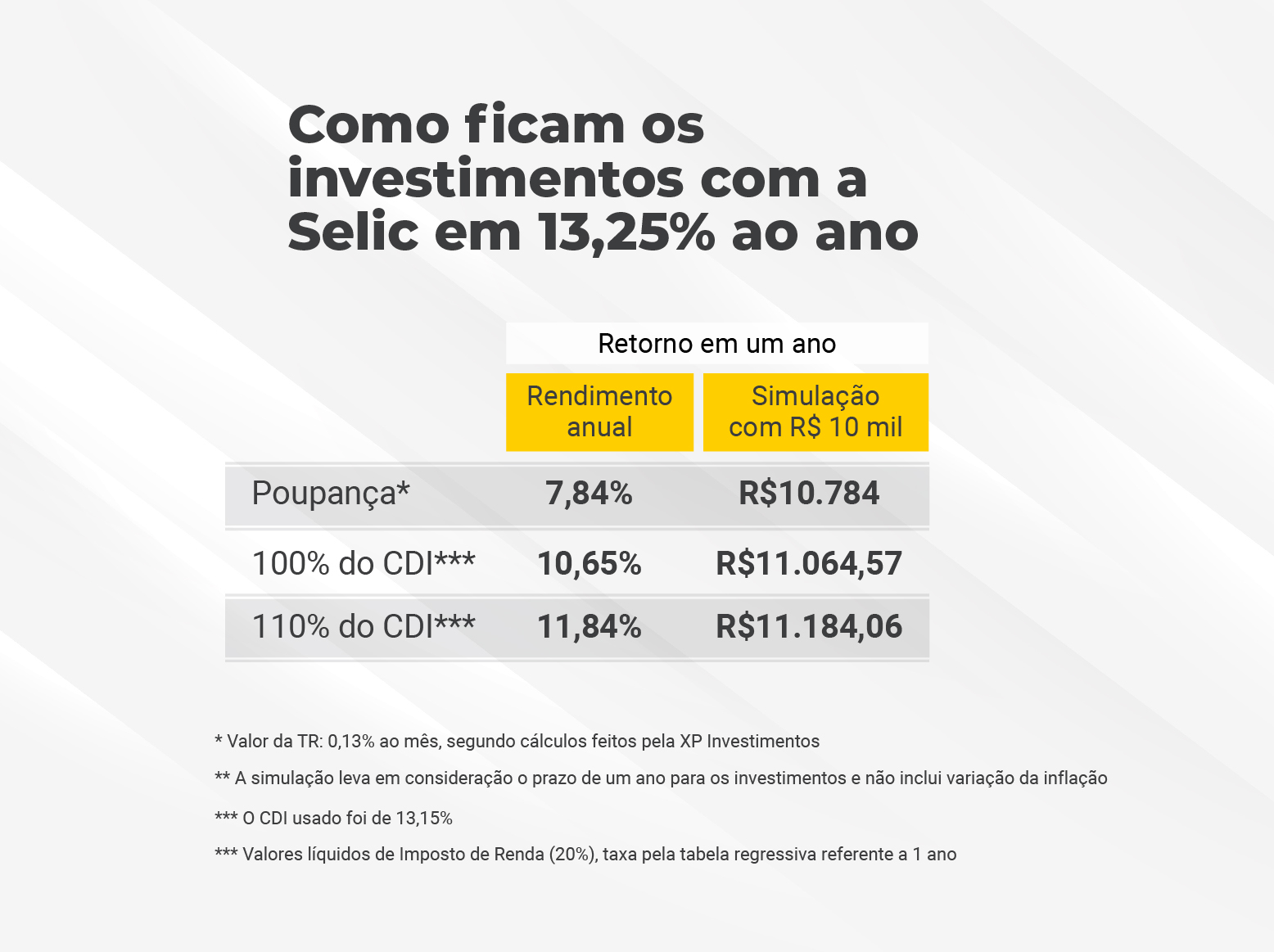

Já quem foi sepultada no rol de investimentos é a poupança. Com a Selic no patamar de 13,25% ao ano, ela entrega apenas 7,84%.

A forma de calcular o retorno oferecido pela tradicional caderneta de poupança foi alterada, com a Selic em dois dígitos. Desde 2012, quando a taxa básica de juros supera 8,5% ao ano, a rentabilidade deixa de ser de 70% da Selic mais TR (Taxa Referencial) e passa a ser fixa de 0,5% ao mês – ou 6,17% ao ano – mais a TR.

Num primeiro momento, a sensação é de que a poupança vai render mais – e, de fato, o retorno pode aumentar, porque a Selic influencia o desempenho da TR. Porém, simulações feitas por Camilla Dolle, head de renda fixa da XP, indicam que a caderneta segue abaixo da inflação corrente. Na prática, o investidor continua a perder dinheiro ao deixar seus recursos aplicados nela.

Veja também:

No melhor dos cenários, com a Selic a 13,25% ao ano, um investimento de R$ 10 mil na poupança renderia 7,84% – ou R$ 784 – em um ano. Isso levando em conta que a TR média no período fosse de 0,13%, segundo cálculos da XP.

Outro detalhe é que enquanto a Selic estiver acima de 8,5% ao ano, a remuneração de 0,5% ao mês da poupança fica estacionada, enquanto o retorno de outras aplicações pós-fixadas continua subindo.

Se o investidor destinasse o mesmo valor a um produto de renda fixa com retorno de 100% do CDI, como um CDB, teria um retorno de 10,65% em um ano, já considerando o desconto de 20% do Imposto de Renda. Se a rentabilidade prometida fosse maior, como 110% do CDI, o rendimento chegaria a 11,84% ao ano.

Confira simulações de retorno da taxa Selic na tabela a seguir:

You must be logged in to post a comment.