Publicidade

Os grandes bancos brasileiros sempre foram considerados alternativas para montar carteiras de dividendos – costuma-se dizer no mercado que, faça chuva ou faça sol, eles conseguem ganhar dinheiro. Apesar da chegada das fintechs, que elevou a concorrência no setor nos últimos anos, o retorno dos “bancões”, no geral, se manteve. Em 2021, Santander, Itaú, Banco do Brasil e Bradesco estavam entre os dez mais rentáveis do mundo, considerando a rentabilidade sobre o patrimônio (ROE), segundo levantamento da Economatica.

Um investidor que tivesse aplicado R$ 100 nas ações do Bradesco (BBDC4), Santander (SANB11), Itaú (ITUB4) ou Banco do Brasil (BBAS3) dez anos atrás teria obtido um retorno acima dos principais índices de referência (IPCA, taxa do CDI ou Ibovespa). Os dados são da Comdinheiro e consideram o retorno total (incluindo a valorização das ações e o pagamento de proventos) dos bancos na última década.

Nas carteiras de renda passiva, no entanto, os bancos perderam algum espaço nos últimos meses, frente ao desempenho das empresas de commodities, que se tornaram a bola da vez para esse tipo de estratégia. Mas após divulgar os balanços do primeiro trimestre de 2022, as instituições financeiras voltaram a atrair o olhar do mercado.

Aula Gratuita

Os Princípios da Riqueza

Thiago Godoy, o Papai Financeiro, desvenda os segredos dos maiores investidores do mundo nesta aula gratuita

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Os resultados viram fortes. Itaú teve lucro recorrente de R$ 7,36 bilhões, enquanto o do Bradesco foi de R$ 6,821 bilhões. O Banco do Brasil também foi destaque, com lucro líquido ajustado de R$ 6,6 bilhões no trimestre. O Santander, por sua vez, lucrou R$ 4,005 bilhões.

De maneira geral, os números foram bem recebidos – ainda que, em alguns casos, o aumento da inadimplência e a elevação das provisões para devedores duvidosos tenham preocupado. Em um ano de inflação alta e juros ainda avançando, os bancos podem garantir segurança para o investidor focado em renda passiva?

O InfoMoney consultou analistas que acompanham os bancos para verificar as vantagens e desvantagens de investir em cada um dos quatro grandes bancos brasileiros, considerando o valor dos proventos distribuídos, a regularidade dos pagamentos e as perspectivas de crescimento. Confira:

Continua depois da publicidade

Itaú: dividendo mensal e diversificação geográfica

O Itaú é a escolha dos analistas para quem busca receber dividendos todo mês e ter renda passiva no médio prazo. De acordo com sua política de dividendos, o banco paga proventos líquidos – por meio de dividendos ou juros sobre capital próprio (JCP) – de R$ 0,015 ao mês por ação ordinária (ITUB3) e preferencial (ITUB4), equivalente a R$ 0,18 ao ano. Além disso, semestralmente, o Itaú paga um dividendo complementar para ambas as classes de ações.

Leia também:

Embora o valor não seja elevado, a regularidade é um dos diferenciais do Itaú. “A recorrência e previsibilidade fazem do Itaú uma boa opção para quem espera renda passiva no médio prazo, com alta liquidez, por conta do pagamento mensal”, aponta Enrico Cozzolino, analista da Levante Investimentos. Em contrapartida, a estratégia talvez seja mais interessante para um investidor que possui recursos para comprar um volume grande de ações, dado que o valor nominal é pequeno, diz o analista.

Para Guilherme Tiglia, sócio e analista da Nord Research, investir nas ações do Itaú pode ser uma boa alternativa para quem busca se aposentar com uma renda mensal vinda de dividendos. Contudo, ele destaca que o ativo não deve oferecer um potencial de crescimento muito elevado, se comparado a instituições financeiras menores. “Pela questão de perfil, alta fatia de mercado, o crescimento pode ficar limitado. Mas isso não significa que não é possível ganhar dinheiro no longo prazo”, destaca.

O payout (parcela do lucro líquido destinada ao pagamento de proventos) do Itaú não se encontra no seu melhor patamar. Cozzolino, da Levante, explica que o payout vinha em tendência de crescimento antes da pandemia. Em 2019, por exemplo, chegou a 98,3%. Mas foi reduzido a partir de 2020.

No seu estatuto, o Itaú assegura dividendo mínimo obrigatório de 25% do seu lucro líquido ajustado. Historicamente, segundo levantamento da Comdinheiro, ele pagou bem mais do que isso.

O payout é ajustado anualmente seguindo alguns critérios como capitalização, lucratividade e o Índice de Basileia, que mede a solvência do banco. O Itaú só distribui dividendos acima do mínimo se sua Basiléia estiver acima da marca de 13,5%. A expectativa dos analistas, portanto, é de que o Itaú volte a pagar proventos acima do mínimo quando conseguir recompor o seu capital – atualmente, seu Índice de Basiléia está em 12,5%. Os analistas acreditam que os níveis pré-pandemia serão recuperados a partir de 2023.

Para João Daronco, analista da Suno Research, esse movimento deve acontecer já no final do ano, com um payout próximo de 30%. “O Itaú deve pagar dividendos razoáveis neste ano, algo próximo de 4,15% de dividend yield (retorno em dividendos), com um aumento significativo a partir de 2023”, afirma.

Tiglia, da Nord Research, tem uma visão semelhante. “Estamos trabalhando com um dividend yield de 5% a 6% em 2022, mas para 2023 a nossa expectativa é mais positiva”, destaca. Para a Levante, por outro lado, a projeção é mais conservadora: retorno de 3,05% em 2022.

Além da previsibilidade, os analistas destacam outros diferenciais, como a qualidade da carteira de crédito do banco, reconhecida no mercado. Tiglia destaca que a carteira do Itaú está dividida em linhas para pessoas físicas, como cartão de crédito, consignado e crédito imobiliário, e para pessoa jurídica, focadas em capital de giro.

Outro destaque do banco seria a sua diversificação geográfica, com operações em 18 países. “Essa diversificação traz resiliência”, avalia Daronco, da Suno.

Cozzolino, da Levante, cita também a capacidade do Itaú de aumentar o seu lucro líquido ao longo dos anos, o que justifica a sua capacidade de pagar dividendos. “Em 2011, o lucro acumulado foi de R$ 14,62 bilhões, enquanto em 2021, dez anos depois, chegou a R$ 24,98 bilhões. O aumento foi de 70,90%”, aponta. No primeiro trimestre de 2022, o banco teve um lucro recorrente de R$ 7,36 bilhões.

Embora as provisões para devedores duvidosos tenham apresentado um salto de 57,79% para este ano, o que pode comprometer a geração de lucro do banco, os analistas não se mostraram preocupados com a inadimplência da instituição.

Leia também:

- Inadimplência de bancos sobe e se aproxima de nível pré-pandemia, mas com impacto diferente entre instituições

- BB (BBAS3) em alta, Santander (SANB11) em baixa: analistas revisam recomendações para “bancões” após balanços

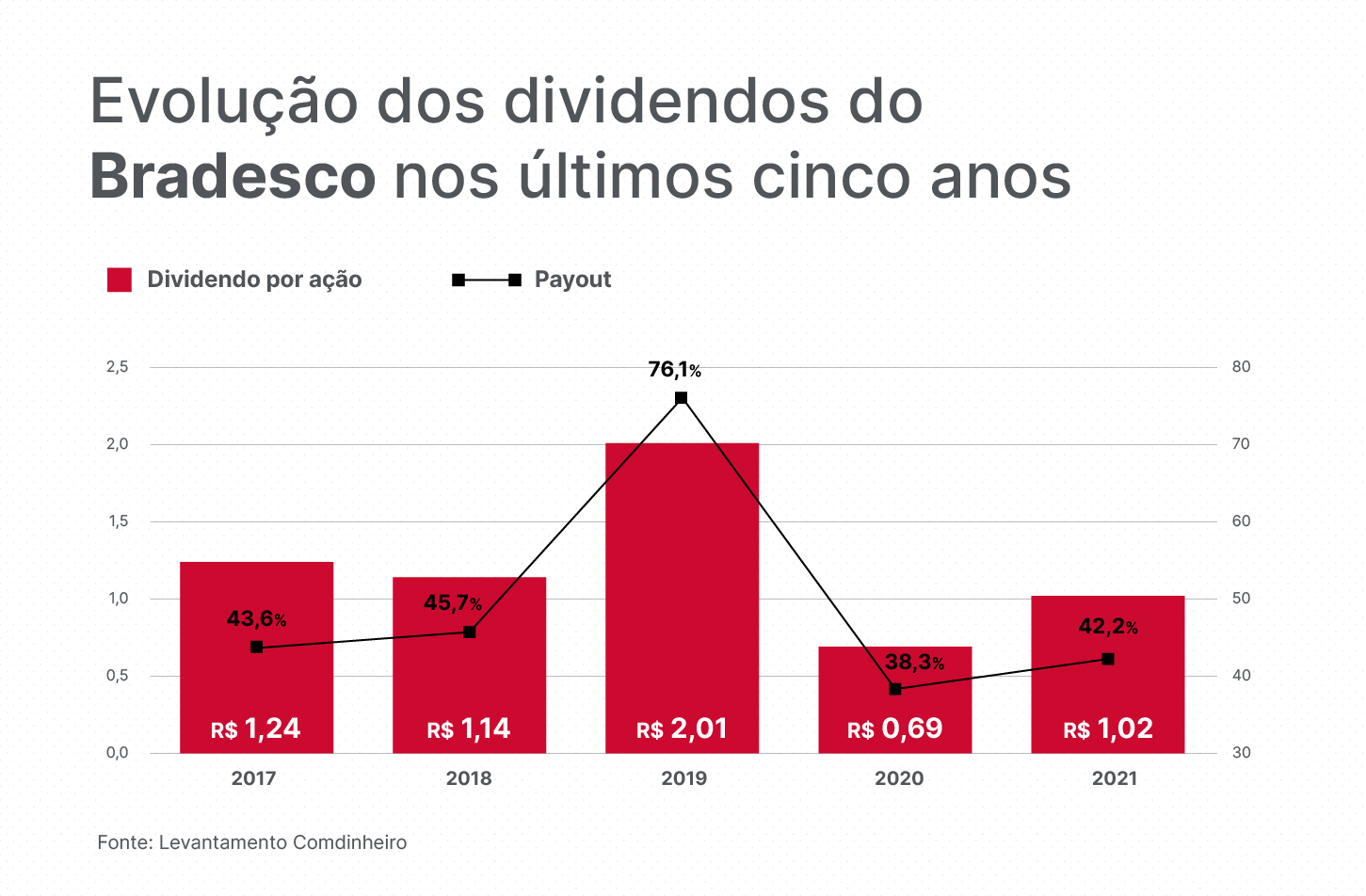

Bradesco: dividendo mensal e bons múltiplos

O Bradesco (BBDC4) é a escolha da Levante Investimentos para quem busca ter uma estratégia de renda passiva no médio prazo com dividendos mensais. Segundo Cozzolino, trata-se de um banco com uma política mais agressiva na transformação de lucros em proventos, sem comprometer os múltiplos da empresa.

Na sua política de dividendos, o Bradesco se compromete a pagar dividendos mínimos obrigatórios de 30% do lucro líquido do banco. Mensalmente, o Bradesco faz uma distribuição na forma de JCP. Para 2022, por exemplo, o valor mensal é de R$ 0,01725 por ação ordinária (BBDC3) e de R$ 0,01897 por ação preferencial (BBDC4).

“No ano, o total de dividendos previstos é de R$ 0,207 por ação para ações ordinárias e de R$ 0,228 para preferenciais”, calcula Cozzolino.

Além disso, nos meses de abril e julho, a remuneração ao acionista tende a ser maior. Em abril, o Bradesco costuma fazer uma bonificação de ações de, em média, 10%. Nesse processo, os acionistas recebem novas ações sem ter de pagar por elas. Em julho, o banco paga também JCP complementar.

Cozzolino destaca que nos últimos anos, o Bradesco também conseguiu aumentar a sua capacidade de gerar lucro líquido. Em 2011, o lucro era de R$ 11,03 bilhões, já em 2021 chegou a R$ 21,95 bilhões, um aumento de 99%. No primeiro trimestre de 2022, o Bradesco teve um lucro recorrente de R$ 6,821 bilhões.

O Bradesco também conseguiu manter o pagamento recorrente de dividendos mesmo durante a pandemia. O payout foi pressionado, embora antes de 2019 já estivesse em um patamar muito semelhante ao dos últimos dois anos. “O Bradesco apresentou uma recuperação mais rápida da conversão do lucro em proventos”, aponta o analista.

Embora as provisões para devedores duvidosos tenham aumentado em 2022, para R$ 19 bilhões, Cozzolino não enxerga impactos substanciais nos dividendos. O analista projeta um dividend yield de 4,29% para as ações BBDC4 em 2022, acima da sua média histórica. “Isso corrobora a tese de comprometimento do banco com a distribuição de proventos”, destaca.

Leia também:

- WIZS3 é ação de “crescidendos”? Separada da Caixa, Wiz busca parcerias e mira consistência em proventos

- Dividendos acima da Selic? Ainda há 13 ações nos setores de commodities e energia elétrica

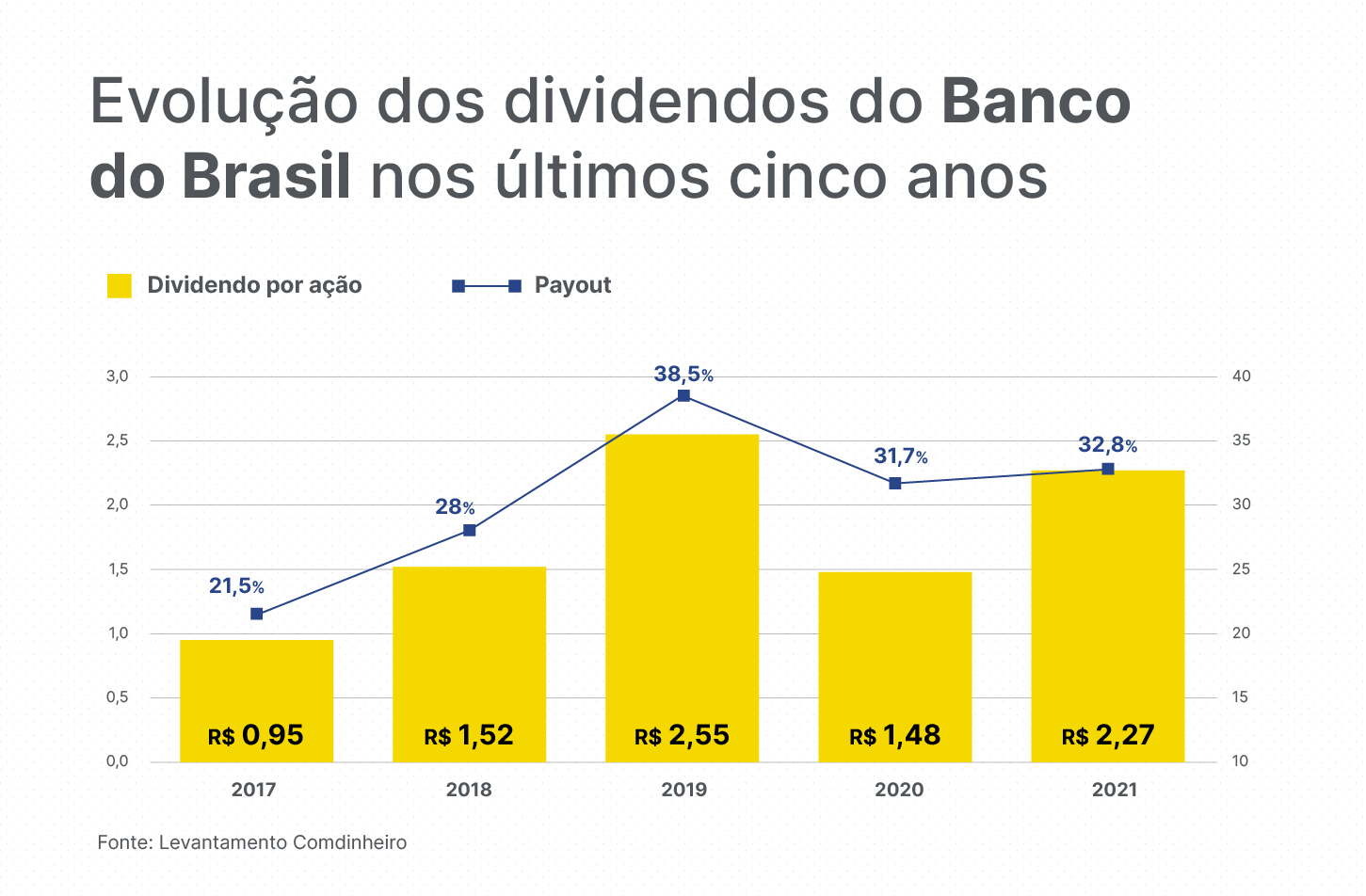

Banco do Brasil: dividendo alto e carteira resiliente

Diferentemente do Bradesco e Itaú, o Banco do Brasil (BBAS3) não paga dividendos mensalmente. A frequência é trimestral, contudo, para os analistas consultados pelo InfoMoney, a instituição pode apresentar o maior dividend yield entre os grandes bancos em 2022.

A principal justificativa é a resiliência da sua carteira de crédito. Louise Barsi, sócia-fundadora do Ações Garantem o Futuro, afirma que o Banco do Brasil se beneficiou nos últimos anos por uma postura muito forte no segmento de agronegócio, com 30% da sua carteira de crédito ampliada.

Ela explica que, além do segmento agro, a carteira de crédito do banco está bem dividida entre pessoas físicas, empresas, governo e pequenas e médias empresas.

“Outro ponto de destaque é a posição de liderança do banco no mercado de gestão de ativos (23%), consignado (21%) e crédito ao agronegócio (54%)”, reforça Daronco, da Suno Research.

As carteiras de crédito mais defensivas do mercado costumam ser as de crédito consignado e rural, o que, segundo Daronco, acaba tornando o Banco do Brasil um ativo resiliente e exposto a diferentes setores da economia brasileira.

Menos sensível ao crédito de varejo, o Banco do Brasil chegou a diminuir as provisões para devedores duvidosos, na contramão dos concorrentes. Fausto Ribeiro, CEO do BB, afirmou em teleconferência que a carteira do banco é composta majoritariamente por clientes correntistas, o que permite entender melhor seu comportamento e ajuda a controlar a inadimplência.

“A capacidade de gerar lucro líquido do Banco do Brasil deve ser ampliada em comparação aos seus pares, que aumentaram o total alocado para estas provisões”, observa Cozzolino, da Levante.

Enquanto seus pares tiveram oscilação no payout nos últimos anos, o Banco do Brasil manteve a distribuição do lucro líquido em proventos praticamente estável na última década, destaca Cozzolino.

O analista cita que em 2011 o payout do banco era de 37,76%. Já em 2021, foi de 32,8%. “Nem mesmo na pandemia o banco diminuiu o indicador, ou seja, mesmo em momentos instáveis, a empresa mantém a sua capacidade de transformar lucro em proventos sem influenciar no seu desempenho”, avalia Cozzolino.

Para 2022, o payout aprovado pelo Banco do Brasil é de 40%. Segundo Louise Barsi, fazendo uma projeção, se o banco entregar R$ 23 bilhões de lucro neste ano, o dividendo seria de aproximadamente R$ 3,28 por ação. No primeiro trimestre de 2022, o lucro líquido do banco foi de R$ 6,66 bilhões.

Louise aponta que o Banco do Brasil é um ativo para quem busca ter uma carteira previdenciária, de olho na aposentadoria. No entanto, dado o desconto da ação frente a seus pares, ela destaca que o banco oferece também uma oportunidade de valorização.

Segundo dados da plataforma AGF+, a preços atuais – no patamar de R$ 37 – o Banco do Brasil (BBAS3) oferece ao investidor um dividend yield de 8,86%. Para o investidor conseguir pelo menos 6% ao ano de retorno em dividendos, seria necessário comprar o papel até o teto de R$ 54,64.

O Banco do Brasil também integra a carteira recomendada de dividendos de outras instituições em maio. Na XP, o dividend yield esperado para 2022 é de 12,7%. Na corretora Ativa, a expectativa é de um retorno de 8,9%.

Já o Banco BTG, acredita que o “ativo está inquestionavelmente barato” e até maio projetava um dividend yield de 11,5%. Para a Levante, a projeção é mais conservadora, com um yield de 6,64%.

Embora obrigatoriamente distribua dividendos trimestrais, um levantamento feito pelo InfoMoney mostra que os pagamentos de proventos ocorrem no mínimo seis vezes ao ano, em março, maio, junho, agosto, setembro, novembro e dezembro. Podem ser dividendos ou JCP.

Por ser uma empresa estatal, Louise Barsi destaca que o Banco do Brasil sempre apresenta um risco político, um ponto de atenção para os investidores, embora ela defenda que o preço do ativo compensa.

Leia também:

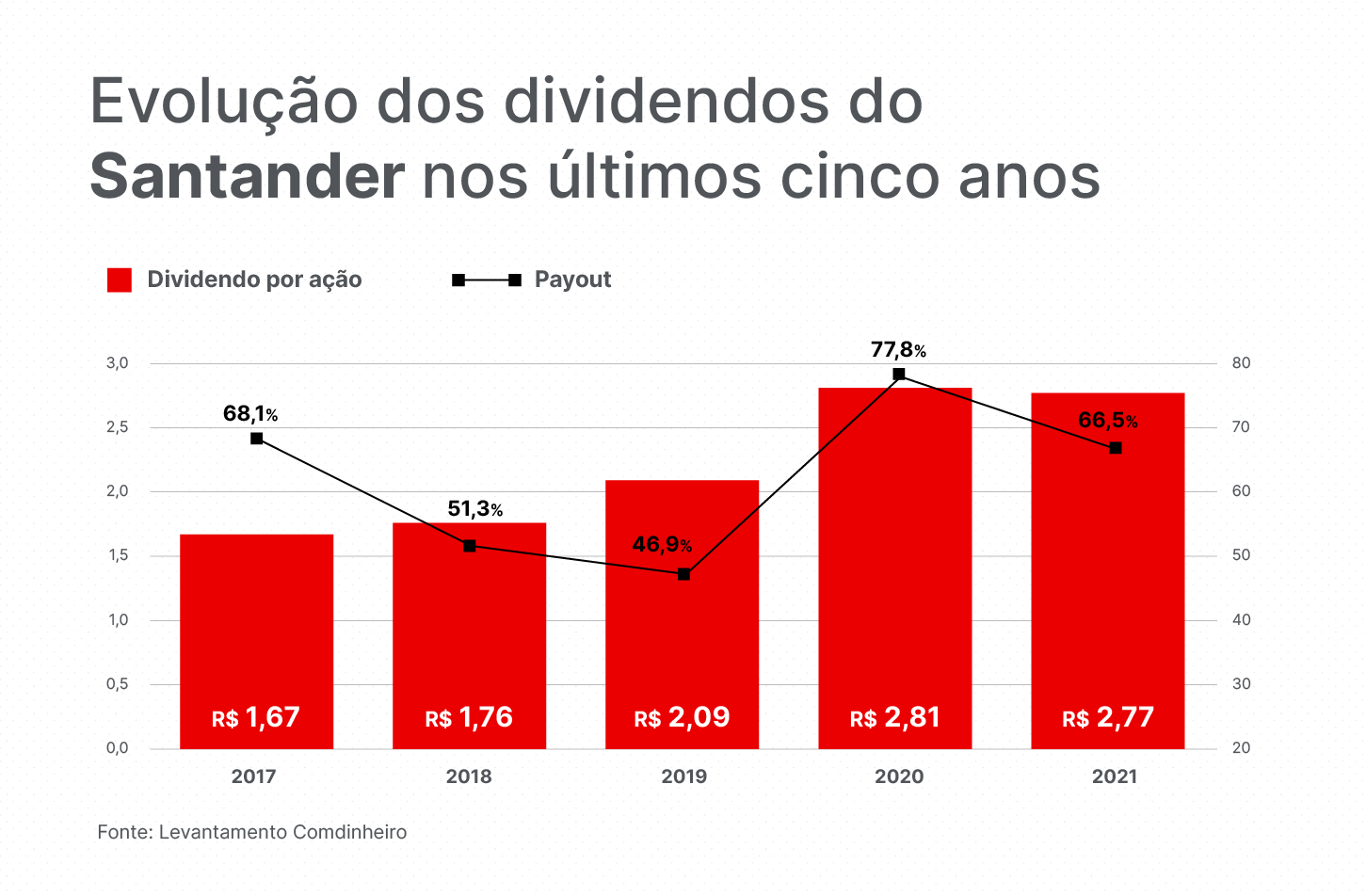

Santander: payout elevado, mas inadimplência no radar

Entre os quatro grandes bancos, o Santander é o que estabelece na sua política de dividendos um payout mínimo maior, de 50% do lucro líquido anual. Nos últimos anos, no entanto, o montante distribuído foi superior a isso.

“A média dos últimos anos tem sido 60% de payout”, destaca Louise, do Ações Garantem o Futuro, reforçando que acredita em manutenção de um patamar entre 60% e 65% em 2022. Isso geraria dividendos por ação de R$ 1,388 para as preferenciais SANB4, segundo seus cálculos.

Já nas units SANB11, que incluem uma ação ordinária e uma preferencial, a plataforma AGF+ projeta dividendos de R$ 2,524 por papel.

Louise explica que o Santander é um banco típico de varejo tradicional, com a carteira de crédito focada principalmente em pessoas físicas, seguido de empresas e crédito ao consumo, como financiamento de veículos e habitacional. Por este motivo, a carteira é mais sensível à inadimplência, o que levou o banco a ter um aumento expressivo de provisões para devedores duvidosos, de R$ 20,6 milhões em 2022.

A possibilidade de elevação da inadimplência preocupou alguns analistas. “A empresa está em um momento instável, com crescente aumento do PDD e diminuição da capacidade de gerar dividendos, dada a queda do yield baseado na expectativa de diminuição do lucro”, destaca Cozzolino, da Levante. A casa projeta que o retorno em dividendos caia para 4,02% em 2022.

Louise destaca que desde 2016 o Santander tem uma cultura de controle de custos muito forte, caraterizada pela austeridade, o que auxiliou o banco a equalizar o seu balanço. A consequência disso é a rentabilidade sobre o patrimônio (ROE) elevada. Em 2021, o Santander era o terceiro banco mais rentável do mundo.

O banco paga dividendos trimestralmente e, segundo Louise, também é adequado para quem busca investir com foco na aposentadoria.

Retorno em dividendos (dividend yield) dos bancos nos últimos cinco anos:

| Ano | BBAS3 | ITUB4 | BBDC4 | SANB11 | SANB4 |

| 2021 | 7,41% | 3,53% | 4,35% | 7,36% | 7,31% |

| 2020 | 3,93% | 4,08% | 2,67% | 6,66% | 6,85% |

| 2019 | 5,15% | 7,61% | 5,63% | 4,44% | 4,79% |

| 2018 | 4,21% | 6,44% | 3,34% | 5,21% | 5,97% |

| 2017 | 3,09% | 3,70% | 3,83% | 5,58% | 7,88% |

Fonte: Comdinheiro.

You must be logged in to post a comment.