Publicidade

O Ifix – índice dos fundos imobiliários mais negociados na Bolsa – emendou, em abril, o segundo mês consecutivo de alta, o que não ocorria desde fevereiro de 2021. O destaque do mês, porém, ficou para o Hectare (HCTR11), que negou suposto conflito de interesses nas operações do fundo, mas não conseguiu evitar a queda de 8,12%, a maior do mês. O destaque de alta ficou para o Santander Renda com Aluguéis (SARE11), com valorização de 10,26%.

O Maxi Renda (MXRF11) subiu 8,74% e recuperou parte das perdas acumuladas desde que a Comissão de Valores Mobiliários (CVM) questionou a distribuição de dividendos do fundo. Embora ainda aguarde posicionamento final da autarquia, a carteira foi o destaque de alta em abril.

Após subir 1,42% em março, o Ifix fechou abril com ganhos de 1,19%. Dos 104 FIIs que compõem o índice, 76 terminaram o mês no campo positivo. Os fundos híbridos – que investem tanto em imóveis como em títulos – lideraram a lista de maiores ganhos no período, com elevação média de 2,05%. O segmento de shoppings, que encabeçou a relação em março, teve leve alta, de 0,13% neste mês.

Série exclusiva

Renda Extra Imobiliária

Descubra o passo a passo para viver de renda e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel

Ao informar os dados, você concorda com a nossa Política de Privacidade.

| Segmento | Variação em abril (%) |

| Híbrido | 2,05 |

| TVM | 0,88 |

| Lajes Corporativas | 0,75 |

| Logística | 0,50 |

| Agências | 0,13 |

| Shoppings | 0,13 |

| Outros | -0,03 |

Fonte: InfoMoney – (28/04/2022)

A repercussão do caso Hectare também influenciou no desempenho de fundos considerados High Yield – de maior risco –, tirando dos FIIs de “papel” o posto de segmento mais rentável do mês, como tem ocorrido nos últimos anos.

Entenda o caso Hectare

Com mais de 170 mil cotistas e um patrimônio líquido de quase R$ 2,5 bilhões, o Hectare é um fundo do tipo “papel”, que investe em títulos de renda fixa do mercado imobiliário indexados a índices de inflação ou ao CDI (certificado de depósito interbancário). Mais de 70% do portfólio é composto por certificados de recebíveis imobiliários (CRI), instrumento usado por empresas do setor para captar recursos.

Continua depois da publicidade

Na prática, as companhias do setor imobiliário “empacotam” receitas futuras que têm para receber — como aluguéis ou parcelas pela venda de apartamentos, por exemplo — em um título (o CRI) que é vendido aos investidores. Em geral, o CRI embute um rendimento prefixado e também a correção por um indicador, que normalmente é a taxa do CDI ou o IPCA.

Nas últimas semanas, o Hectare foi questionado por supostamente investir em CRIs de empreendimentos que teria participação. Para analistas, a dupla exposição representaria uma operação onde o fundo captaria recursos para emprestar para ele mesmo.

A possibilidade de um eventual conflito de interesse levou as cotas do fundo a uma queda de mais de 16% em quatro sessões. Após divulgação do relatório gerencial da carteira — que negou irregularidades nas operações da carteira — os papéis do Hectare recuperaram parte das perdas do mês.

Maiores altas de abril

Individualmente, o Santander Renda com Aluguéis foi o destaque do mês entre os fundos imobiliários que compõem o Ifix. Com ganhos de 10,26, o fundo liderou a lista das maiores altas. O Maxi Renda, com valorização de 8,74%, também se destacou.

Confira as maiores altas dos fundos imobiliários em abril de 2022:

| Ticker | Fundo | Segmento | Variação em abril (%) |

| SARE11 | Santander Renda | Híbrido | 10,26 |

| MXRF11 | Maxi Renda | Híbrido | 8,74 |

| BLMG11 | Bluemacaw Logística | Logística | 7,16 |

| JSRE11 | JS Real Estate | Híbrido | 6,7 |

| HGFF11 | CSHG FoF | Títulos e Val. Mob. | 6,47 |

OBS.: A rentabilidade não leva em consideração o reinvestimento dos dividendos.

Fonte: Economatica (29/04/2022)

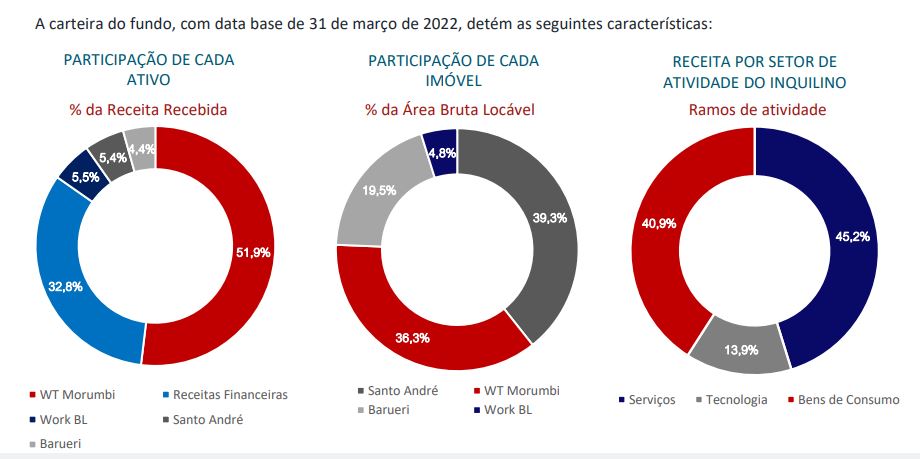

Com patrimônio líquido de R$ 914 milhões, o Santander Renda com Aluguéis tem como principal objetivo investir em imóveis comerciais, preferencialmente nos estados de São Paulo e no Rio de Janeiro.

“De modo geral, temos observado uma melhora nas locações de escritórios em São Paulo e no próximo relatório traremos os números consolidados dos principais indicadores do primeiro trimestre de 2022”, destacou o último relatório gerencial do fundo.

No dia 14 de abril, a carteira pagou R$ 0,62 por conta, equivalente a um retorno mensal de 0,88%. Em 12 meses, a taxa de retorno com dividendos do Santander Renda com Aluguéis está em 9,87%. Entre os inquilinos do fundo, destaque para os locatários do setor de serviços.

Maxi Renda

Maior fundo imobiliário do País em número de cotistas – 515 mil – o Maxi Renda é pivô de uma discussão que movimentou a indústria dos fundos imobiliários no início de 2022. Em janeiro, um novo entendimento da CVM questionou a distribuição de dividendos do fundo, que ainda aguarda uma decisão final da autarquia sobre o tema.

Em dezembro de 2021, por maioria de votos, o colegiado da CVM entendeu que um fundo imobiliário não poderia distribuir mais dividendos do que o lucro contábil acumulado pela carteira. Em caso de prejuízo contábil, o rendimento deveria ser suspenso ou repassado em forma de amortização, ou seja, devolução de patrimônio.

O novo entendimento, divulgado apenas no dia 25 de janeiro, teve como base as demonstrações financeiras do Maxi Renda entre 2014 e 2020, período em que o fundo chegou a apresentar prejuízo contábil e, mesmo assim, seguiu com a distribuição de dividendos.

Dois dias depois do fato relevante com o entendimento da CVM, a autarquia reforçou o posicionamento anterior e avisou que o parecer poderia se estender a outros fundos em situação semelhante à do Maxi Renda, que encerraria aquela semana com baixa acumulada de 9,5%.

Em novo comunicado, no início de fevereiro, porém, a CVM informou que atendeu a um pedido de efeito suspensivo para a decisão, congelando temporariamente todas as implicações do questionamento.

Mais tarde, a administração do Maxi Renda entrou com pedido de reconsideração da decisão da CVM, que tinha prazo de até 60 dias para se manifestar sobre o caso. Nos cálculos de fontes do mercado, a decisão pode sair em maio.

Leia mais:

Maiores baixas de abril

Na outra ponta da lista encabeçada pelo Santander Renda com Aluguéis está o Hectare (HCTR11), que fechou abril com o pior desempenho entre os fundos imobiliários do Ifix. No mês, a carteira acumulou perdas de 8,12%.

Confira as maiores baixas dos fundos imobiliários em abril de 2022:

| Ticker | Fundo | Setor | Variação em abril (%) |

| HCTR11 | Hectare | Outros | -8,12 |

| URPR11 | Urca Prime Renda | Outros | -7,9 |

| GTWR11 | Green Towers | Lajes Corporativas | -6,21 |

| FIGS11 | General Shopping | Shoppings | -4,73 |

| BBPO11 | BB Progressivo II | Lajes Corporativas | -3,05 |

OBS.: A rentabilidade não leva em consideração o reinvestimento dos dividendos.

Fonte: Economatica (29/04/2022)

Em relatório gerencial divulgado no dia 18, o Hectare informou que nenhum CRI da carteira registrou inadimplência e negou possível conflito de interesses em operações do fundo.

O questionamento teve início em março, quando o fundo aumentou a posição no CRI Circuito de Compras, que financiou a construção do Shopping Popular Circuito de Compras, em São Paulo (SP). Também conhecido como Nova Feira da Madrugada, o espaço é considerado o maior centro popular de compras da América Latina.

Interessado no projeto — que tinha retorno estimado de 20% ao ano — o Hectare decidiu investir também no empreendimento por meio de cotas do fundo imobiliário R Cap 1810 (XBXO11), que respondem por cerca de 6% do portfólio do Hectare.

Em relatório gerencial divulgado, a equipe de gestão lembra que o Hectare não é o único investidor do CRI Circuito de Compras e tem participação minoritária no empreendimento. Desta forma, na avaliação dos gestores, o investimento na dívida do Circuito de Compras — através do CRI — e no próprio projeto não representa operações conflitantes.

“Não achamos, portanto, que faz sentido a afirmação de que o fundo emprestou dinheiro para si mesmo e nem que ele poderia protelar ação ou decisão por conta disso”, aponta o relatório gerencial. “O fundo apenas se expõe de maneira diferente em termos de risco e retorno ao mesmo ativo, junto com outros investidores em cada uma das classes”, detalha o documento.

FIIs que mais pagaram dividendos em abril

Fundo imobiliário com melhor desempenho no primeiro trimestre de 2022, o Autonomy Edifícios Corporativos (AIEC11) fechou abril como o maior pagador de dividendos do período, de acordo com dados da Economatica, plataforma de informações financeiras. Os fundos de recebíveis também mantiveram o protagonismo da relação. O estudo leva em conta os 104 fundos imobiliários que compõem o Ifix.

De acordo com o levantamento, 37 fundos tiveram um retorno mensal com dividendos acima de 1% em abril. Os FIIs de “papel” – que investem em títulos de renda fixa que acompanham a variação dos juros e da inflação – dominam as primeiras posições da lista. Em média, o segmento apresentou uma taxa de retorno de 1,09%. Os fundos de shopping tiveram o menor percentual, 0,69%.

| Segmento | Retorno com dividendos – Abril (%) |

| Títulos e Valores Mobiliários | 1,09 |

| Agências | 0,92 |

| Outros | 0,91 |

| Híbrido | 0,81 |

| Lajes Corporativas | 0,81 |

| Logística | 0,75 |

| Shoppings | 0,69 |

Fonte: Economatica

Individualmente, o Autonomy Edifícios – do segmento de escritórios – superou os fundos de “papel” e encabeçou a lista dos FIIs que mais pagaram dividendos em abril, com um retorno mensal de 1,62%. Riza Arctium ( ARCT11) e NCH Recebíveis ([ativo=NCHB11]) aparecem na sequência, com 1,54% e 1,49%, respectivamente. Confira a lista dos dez maiores pagadores do mês:

| Ticker | Fundo | Setor | Retorno com dividendos – Abril (%) |

| AIEC11 | Autonomy Edifícios Corporativo | Lajes Corporativas | 1,62 |

| ARCT11 | Riza Arctium Real Estate | Outros | 1,54 |

| NCHB11 | NCH High Yield Recebíveis | Títulos e Valores Mobiliários | 1,49 |

| VGIP11 | Valora CRI | Títulos e Valores Mobiliários | 1,40 |

| URPR11 | Urca Prime Renda | Títulos e Valores Mobiliários | 1,40 |

| OUJP11 | Ourinvest JPP | Híbrido | 1,38 |

| AFHI11 | AF Invest Cri | Títulos e Valores Mobiliários | 1,35 |

| RECR11 | REC Recebíveis | Títulos e Valores Mobiliários | 1,35 |

| VGHF11 | Valora Hedge Fund | Títulos e Valores Mobiliários | 1,34 |

| KNIP11 | Kinea Índices de Preços | Títulos e Valores Mobiliários | 1,33 |

Fonte: Economatica

Em janeiro, a Dow Brasil, empresa da indústria de produtos químicos, teve negado pedido de mudança do indexador do contrato de locação assinado pela companhia com o Autonomy Edifícios.

Em 2021, o contrato de locação havia sido reajustado em aproximadamente 23%, percentual correspondente ao então Índice Geral de Preços – Mercado (IGP-M) acumulado em 12 meses.

Insatisfeita com o aumento, a Dow Brasil solicitou a uma corte arbitral a troca do indexador do contrato, do IGP-M para o Índice de Preços ao Consumidor Amplo (IPCA). O fundo alegou que, pelas características do contrato, a mudança não seria permitida.

A justiça teve o mesmo entendimento e deu parecer favorável ao fundo, além de desbloquear parte dos R$ 3,5 milhões, montante retido durante a tramitação do processo.

Após liderar a lista dos maiores pagadores em março e fevereiro, o Valora Hedge Fund (VGHF11) ficou na nona posição da relação de abril, com retorno de 1,34% no período.

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

You must be logged in to post a comment.