18h29 – Encerramos nossa cobertura, confira os destaques da Bolsa de hoje

Acessa o tempo real do InfoMoney todos os dias? Adicione este link aos favoritos do seu navegador!

18h20 – Fleury (FLRY3) e Hermes Pardini (PARD3) disparam com fusão; Vale (VALE3) e Petrobras (PETR4) caem com commodities

Entre as maiores altas do Ibovespa, figuraram as ações ordinárias da Fleury, após a companhia anunciar uma fusão com a Hermes Pardini, criando o maior negócio de laboratórios de exames do país. Hapvida (HAPV3) e Vivo (VIVT3) vêm na sequência, ganhando, respectivamente, 3,79% e 3,06%.

Por outro lado, ajudou na queda do índice o desempenho negativo das blue chips, por conta da desvalorização das commodities. O minério de ferro na China recuou 2,5% no mercado à vista, para US$ 120,10 a tonelada. Enquanto isso, o petróleo do tipo Brent recuou 1,43%, a US$ 114,60 o barril.

Dessa forma, as ações ordinárias da Vale (VALE3) e da CSN (CSNA3) caíram, respectivamente 2,75% e 6,42%. Os papéis ON e PN da Petrobras (PETR3;PETR4) recuaram, por sua vez, 1,04% e 0,57%.

Fora do índice, destaque negativo para as ações de TC (TRAD3), que recuaram 27,09%, após notícia sobre manipulação de ações; a empresa negou (Veja nota das 11h).

Outra ação com forte queda foi a Light (LIGT3), com queda de 15,62%, em meio à saída do seu CEO, Raimundo Nonato Alencar de Castro. De acordo com o JPMorgan, a saída do executivo pode ser uma indicação de falta de confiança na recuperação da empresa.

Veja os destaques do dia:

18h04 – Emenda para taxistas pode destravar acordo para votação da PEC ainda nesta quinta-feira

O acordo que se desenha é incluir na PEC dos Auxílios (PEC 1/2022 com a PEC 16/2022 apensada) um auxílio-taxista, com limite de R$ 2,5 bilhões. Com isso, o impacto fiscal total da proposta saltaria de R$ 38,75 bilhões para R$ 41,25 bilhões, valores que ficarão fora do teto de gastos.

A emenda é do senador Eduardo Braga, líder do MDB – que é a maior bancada do Senado Federal, com 12 representantes. Por se tratar de PEC, a proposta precisa do apoio de 3/5 dos senadores, em dois turno. Depois, o texto ainda precisa tramitar na Câmara dos Deputados.

“Diante de uma negociação com o governo, estamos diante de uma possibilidade de entendimento: o governo propondo o acatamento parcial da emenda no valor teto de R$ 2,5 bilhões, para atendermos os taxistas, tendo em vista que o motorista de Uber tem dificuldade de se executar e controlar”, disse Braga.

“Vamos fazer uma PEC paralela para tratar dos motoristas de Uber e de mototaxistas”, acrescentou Braga. A resolução do impasse também passa por restringir o alcance do estado de emergência – principal motivo para o adiamento da votação de ontem para hoje. (Marcos Mortari)

18h02 – Ibovespa futuro fecha com queda de 1,78%, aos 99.320 pontos; e dólar futuro, com alta de 0,79%, cotado a R$ 5,237

17h55 – Relatório de inflação na zona do euro é destaque nesta sexta (1º)

Esta sexta-feira começa com o IPC-S, às 8h. E tem balança comercial, às 15h00, com previsão de US$ 9,994 bilhões, segundo a Revinitiv. Às 10h, tem PMI industrial brasileiro.

Nos EUA, tem gastos com construção de maio – a projeção é de alta de 0,4%. O dado será divulgado às 11h. Pouco antes, às 10h45, tem PMI da Indústria dos EUA.

Na zona do euro, logo cedo (de Brasília) saem PMI da Indústria (5h, com previsão de 52,0 pontos) e dados da inflação de junho (6h, com previsão de alta 8,4% nos 12 meses).

Na França (4h50, previsão de 51,0), Alemanha (4h55, previsão de 52,0), Reino Unido (5h30, previsão de 53,4), Japão (21h30) e China (22h45) têm dados do PMI da indústria de junho.

17h40 – Estados pedem cassação de liminar que considera combustível como bem essencial

17h31 – Telefonica (VIVT3) atualiza valor de JCP

O valor líquido passa de R$ 0,28712558126 para R$ 0,28731296499, na mesma base acionária de 30 de junho de 2022.

O pagamento desse provento será realizado até 31 de julho de 2023, devendo a data ser ainda definida pela companhia.

17h21 – Ação da Light (LIGT3) fecha em derrocada de 15,62% após saída de CEO

17h19 – Antes de votar, Senado segue discutindo conteúdo da proposta apresentada pelo relator Fernando Bezerra (MDB-PE) da PEC dos Combustíveis

Uma das novidades foi apresentada pelo senador Flávio Bolsonaro (PL-RJ), para atender os taxistas, em benesse que aumentaria custo total em R$ 2,5 bilhões. Impacto passaria de R$ 41 bilhões.

Auxílio-taxista veio de emenda do senador Eduardo Braga (MDB-AM), negociado com Flavio Bolsonaro e Fernando Bezerra.

17h15 – Ibovespa fecha em queda de 1,08%, aos 99.541,95 pontos

- Máxima: 97.758,43

- Mínima: 99.619,06

- Volume: R$ 27,32 bilhões

Confira a evolução do IBOV durante a semana, mês e ano:

- Segunda-feira (27): +2,12%

- Terça-feira (28): -0,17%

- Quarta-feira (29): -0,96%

- Semana: -0,09%

- Junho: -11,46%

- 2022: -5,94%

17h05 – Fechamento Wall Street

O índice S&P 500 registrou seu pior primeiro semestre em mais de 50 anos, com alta da inflação e dos juros. Enquanto isso, o Nasdaq, caiu mais de 20% nos últimos três meses, seu pior desempenho desde 2008.

Segundo a CNBC, o Nasdaq está mais de 30% abaixo da máxima histórica de 22 de novembro, com algumas empresas com grandes perdas: Netflix, -70%; Meta, dona do Facebook, -51%; Apple, -23%; e Alphabet, -24%.

- Dow Jones = -0,82%, aos 30.775,43 pontos

- S&P 500 = -0,88%, aos 3.785,38 pontos

- Nasdaq = -1,33%, aos 11.028,74 pontos

Fechamento de junho:

- Dow Jones = -6,71%

- S&P 500 = -8,27%

- Nasdaq = -8,71%

17h03 – Fechamento dos títulos do Tesouro norte-americano

- 30 anos: -0,024 (a 3,188%)

- 2 anos: -0,085 (a 2,968%)

- 5 anos: -0,108 (a 3,045%)

- 10 anos: -0,071 (a 3,022%)

17h01 – Dólar fecha com alta de 0,81%

- Venda = R$ 5,234

- Compra = R$ 5,235

- Mínima = R$ 5,188

- Máxima = R$ 5,271

16h55 – Ibovespa fecha, preliminarmente, com queda de 1,03%, aos 98.591,43 pontos

Fechamento do mercado com Pam Semezzato, da Clear Corretora

16h51 – Estados pedem cassação de liminar que considera combustível como bem essencial

O Colégio Nacional de Procuradores Gerais dos Estados e do DF (Conpeg) pediu ao ministro do STF Gilmar Mendes que suspenda a liminar concedida pelo ministro André Mendonça que considerou os combustíveis bens essenciais e limitou a cobrança do ICMS sobre a gasolina, o diesel e o etanol. A petição dos Estados foi uma resposta direta ao pleito da Advocacia Geral da União (AGU) de prazo de 30 dias para se manifestar sobre a proposta apresentada pelos entes da federação sobre o ICMS dos combustíveis.

Os estados propuseram durante a audiência de conciliação com a União, presidida por Mendes, que a alíquota do ICMS sobre o diesel seja calculada com base na média dos últimos 60 meses e que os combustíveis não sejam considerados bens essenciais – e, portanto, sujeitos ao teto de 17% e 18% na cobrança da alíquota do imposto, conforme lei sancionada pelo presidente Jair Bolsonaro (PL). (Estadão Conteúdo)

16h47 – Senado ainda não abriu votação prevista para hoje da PEC dos Combustíveis

Há uma certa confusão, já que Fernando Bezerra (MDB-PE), relator da matéria, nem está em Brasília, para poder negociar demandas de demais senadores. Por isso, o presidente da Casa, Rodrigo Pacheco (PSD-MG), ainda nem deu início à votação, que estava marcada para começar às 16h.

16h42 – Fechamento Juros

- DI (2023): -0,04 pontos, a 13,79%

- DI (2025): -0,17 pontos, a 12,73%

- DI (2027): -0,13 pontos, a 12,64%

- DI (2029): -0,10 pontos, a 12,78%

- DI (2031): -0,07 pontos, a 12,87%

16h36 – BC da Colômbia decide elevar taxa básica de juros de 6,0% a 7,5%

Em comunicado, a instituição destaca que a inflação ao consumidor ficou em 9,23% em abril, na comparação anual, e em 9,07% em maio, enquanto as expectativas de inflação “seguiram aumentando e estão significativamente acima da meta de 3% no horizonte da política”. (Estadão Conteúdo)

16h30 – Fechamento Petróleo

- WTI (agosto): -3,78% (a US$ 105,63)

- Brent (agosto): -1,19% (a US$ 114,88)

Acumulado em junho:

- WTI: -7,72%

- Brent: -5,58%

16h23 – Marfrig (MRFG3) informa recompra de US$ 70 milhões de notas sênior com vencimento em 2031

A remuneração é de 3,950% e a Administração destaca que a recompra e posterior cancelamento dos US$ 70 milhões em bonds da companhia “reforçam seu compromisso com a disciplina financeira, e fazem parte da estratégia de melhor alocação de capital, de redução do endividamento e do custo financeiro da Marfrig”.

MRFG3 neste momento recua 2,65%, indo a R$ 12,13.

16h17 – Ouro com entrega em agosto fecha em queda de 0,62%, a US$ 1.806,20 a onça-troy

No acumulado de junho, as perdas são de 2,28%.

16h12 – Índice de Fundos Imobiliários (IFIX) sobe 0,04% neste último dia do mês; em junho, acumula perdas de 0,96%

- Maior alta até aqui no dia: Kilima (KISU11) = +1,60%

- Maior queda até aqui no dia: JS Real Estate (JSRE11) = -2,02%

Acumulado de junho:

HORA DO MERCADO

16h05 – Ibovespa recua 1,13%, aos 98.498 pontos

O principal índice da bolsa brasileira caminha para o pior desempenho mensal desde os primeiros momentos da pandemia no país, em meio a temores de recessão nos EUA e preocupações com o cenário fiscal no Brasil.

O Senado Federal votará hoje (30) o texto-base da PEC dos Auxílios, que cria benefícios sociais e amplia programas já existentes em resposta à crise provocada pela disparada da inflação e piora dos indicadores sociais no país.

Em Wall Street, as bolsas operam com baixa, mesmo com PCE abaixo do esperado. Dow Jones recua 0,87%; S&P 500, 0,19%; e Nasdaq, 1,20%.

Enquanto isso, o dólar comercial avança 0,63%, cotado a R$ 5,225 na compra e a R$ 5,226 na venda.

Já os juros futuros recuam: DIF23, -0,05 pp, a 13,75%; DIF25, -0,18 pp, a 12,72%; DIF27, -0,15 pp, a 12,62%; DIF29, -0,13 pp, a 12,75%; e DIF31, -0,11 pp, a 12,83%.

As ações do laboratório Hermes Pardini (PARD3) e da Fleury (FLRY3) são destaques positivos, subindo, respectivamente, 15,31% e 15,81%. As companhias anunciaram hoje combinação de negócios, criando uma empresa líder no segmento de diagnósticos no Brasil.

Entre as maiores quedas percentuais, destaque para as ações da Light (LIGT3), com menos 13,72%, e da CSN (CSNA3), com menos 6,22%.

As ações da mineradora são impactadas negativamente pela queda dos preços do minério de ferro na China.

16h02 – Dólar se firma em terreno positivo, com mais 0,66%, indo a R$ 5,227

ÀS 14h30, a moeda norte-americana caía 0,03% frente ao real.

15h54 – Actis compra 12% da Ômega (MEGA3) por R$ 12,75 por ação

Segundo o Brazil Journal, a Actis, que havia chamado um leilão na Bolsa para hoje para comprar 6% da Ômega Energia, acabou comprando o dobro, aceitando pagar R$ 1/ação a mais do que pretendia.

A Actis ainda se comprometeu a investir até R$ 850 milhões na Ômega, que neste momento cai 1,89%, a R$ 11,95.

15h50 – Índices de Nova York aceleram perdas

- Dow Jones: -0,99% (às 14h45, a queda era de 0,36%)

- S&P 500: -0,97% (às 14h45, a queda era de 0,47%)

- Nasdaq: -1,32% (às 14h45, a queda era de 0,75%)

15h44 – Bradesco BBI: PNAD mostram crescimento resiliente da atividade, pelo menos no 1S22

Os resultados “parecem reforçar a probabilidade de um PIB ainda positivo para o 3T22, dando ainda mais viés de alta para nossa expectativa atual de -0,2”, na base trimestral.

15h36 – Índice de BDRs (BDRX) cai 0,33% neste último dia do mês; em junho, índice acumula ganhos de 0,89%

- Maior alta até aqui no dia: BioNTech (B1NT34) = +7,45%

- Maior queda até aqui no dia: Unity Software (U2ST34) = -5,67%

Acumulado de junho:

15h34 – BTG sobre acerto entre Fleury (FLRY3) e Hermes Pardini (PARD3): “acordo positivo, mas temos sentimentos contraditórios”

“Escala e alcance são cruciais na área da saúde. Assim, uma fusão entre duas consolidadoras nacionais com marcas fortes parece naturalmente positiva”, explica a análise. “Além da exposição geográfica altamente complementar (FLRY tem operações consideráveis em São Paulo e no Rio, enquanto a PARD está focada principalmente nos estados de Minas Gerais e Goiás), este acordo melhora o posicionamento para negociar termos comerciais com operadoras nacionais de HC”.

O rating é neutro para FLRY3, com preço-alvo de R$ 17,00. No momento, o ativo dispara 15,46%, a R$ 16,22. Já PARD3 ganha 20,18%, a R$ 20,19.

15h30 – BTG sobre Banco ABC (ABCB4): “Uma das melhores oportunidades de investimento em nosso universo de cobertura”

A análise recomenda a compra dos papeis, com preço-alvo de 23,50. No momento, ABCB4 sobe 0,58%, a R$ 15,52.

15h26 – Congresso votará PEC que amplia Auxílio Brasil nesta semana, diz Bolsonaro (PL)

O presidente da República reforçou hoje que o Congresso votará nesta semana a PEC que prevê a ampliação do Auxílio Brasil de R$ 400 para R$ 600. “É uma ajuda para os mais humildes, mas também para os senhores prefeitos, porque a economia roda em cima desse recurso”, disse. (Estadão Conteúdo)

15h24 – Fitch afirma rating Senior Unsecured e IDRs da CSN (CSNA3) em ‘BB’, com perspectiva Positiva

A Fitch afirmou os ratings de Inadimplência de Emissor (IDRs) de Longo Prazo em Moeda Estrangeira e Local da CSN em ‘BB’ e os ratings em Escala Nacional em ‘AAA (bra)’. Além disso, a Fitch afirmou as notas seniores sem garantia da CSN Inova Ventures e da CSN Resources S.A., que são garantidas pela CSN, em ‘BB’/RR4’. As Perspectivas dos Ratings para os IDRs são Positivas, e a Perspectiva para o rating em Escala Nacional é Estável.

Nesse momento, CSNA3 cai 6,18%, a R$ 15,47.

15h18 – Índice de Small Caps (SMLL) cai 0,77% neste instante; em junho, índice acumula perdas de 15,87%

- Maior alta até aqui no dia: Hermes Pardini (PARD3) = +21,85%

- Maior queda até aqui no dia: Traders Club (TRAD3) = -24,05%

Acumulado de junho (apenas 9 Small Caps estão positivas no mês):

15h15 – Juros Futuros seguem ampliando quedas: DIF23, -0,05pp, a 13,75%; DIF25, -0,18pp, a 12,72%; DIF27, -0,16pp, a 12,61%; DIF29, -0,13pp, a 12,75%; e DIF31, -0,12pp, a 12,82%

14h49 – Lote 12 do leilão de transmissão de energia foi arrematado pela Energisa (ENGI11), com oferta de R$ 17,684 milhões

O deságio no lote foi de 45,26% em relação à Receita Anual Permitida inicial estabelecida pela Agência de R$ 32,3 milhões. O lote servirá para o atendimento elétrico à região metropolitana de Manaus (AM), e prevê construção e operação da Linha de Transmissão 230 kV Mauá 3 – Manaus, com 12,9 km de extensão, com trechos aéreos e subterrâneos.

14h45- Retrato do mercado no momento

- Ibovespa: -0,84%

- Dow Jones: -0,36%

- S&P 500: -0,47%

- Nasdaq: -0,75%

- Dólar: -0,01%

- Euro: +0,39%

- Brent: -0,46%

- Bond 10Y EUA: -0,115 pontos

14h43 – Lote 8 do leilão de transmissão de energia foi arrematado pela Eletronorte, no valor de receita máxima anual de R$ 12,252 milhões

O lote tem linhas no estado do Rondônia, com extensão de 11 quilômetros e potência de 80 MVA, pelo prazo de 48 meses. O deságio acabou sendo de 38,57%, já na primeira rodada. A Eletronorte bateu outras duas propostas.

14h36 – Lote 7 do leilão de transmissão de energia foi levado pela Engie (EGIE3), no valor de receita máxima anual de R$ 6,484 milhões

O lote tem linhas no estado do Pará, com extensão de 450 quilômetros, pelo prazo de 42 meses. O deságio acabou sendo de 57,54%, já na primeira rodada. A Engie bateu outras três propostas.

14h30 – Dólar vira para a queda: menos 0,03%, a R$ 5,192

14h28 – Lote 6 do leilão de transmissão de energia foi vencido pela CTEEP (TRPL4), no valor de receita máxima anual de R$ 13,433 milhões

O lote tem linhas no estado de São Paulo, com potência de 600 MVA e prazo de 42 meses. O deságio foi de de 59,21%, logo na primeira rodada. A CTEEP bateu outras três propostas.

14h22 – Lote 5 do leilão de transmissão de energia foi arrematado pela Sterlite, no valor de receita máxima anual de R$ 22 milhões

O lote tem linhas nos estados da Bahia e Sergipe, com extensão de 113 quilômetros, potência de 300 MVA e prazo de 51 meses. O deságio acabou sendo de 26,52%, logo na primeira rodada. A Sterlite, que já venceu o lote 9 (veja nota das 12h10), bateu outras duas propostas.

14h17 – Ações do TC (TRAD3) recuam 25,88%, a R$ 4,87, na maior queda desde IPO

14h13 – Vale (VALE3) acelera perdas para -2,54%, a R$ 76,79

Às 10h30, o ativo perdia 1,19%.

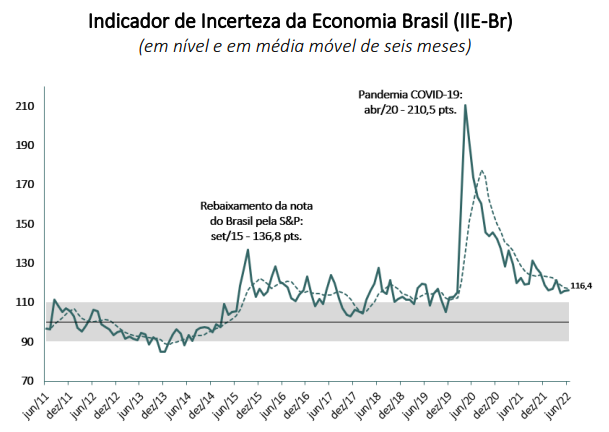

14h08 – Indicador de incerteza da economia sobe 0,5 ponto em junho ante maio, mostra FGV

O Indicador de Incerteza da Economia Brasileira (IIE-Br) foi para 116,4 pontos, informou a Fundação Getulio Vargas (FGV).

“O indicador de Incerteza sobe em junho, mantendo-se em patamar moderadamente elevado, 1,4 ponto acima da elevada média de 115 pontos observada entre julho de 2015 e fevereiro de 2020, último mês antes do impacto da pandemia de covid-19. ”, avaliou Anna Carolina Gouveia, economista do Instituto Brasileiro de Economia da FGV (Ibre/FGV), em nota oficial. (Estadão Conteúdo)

HORA DO MERCADO

14h05 – Ibovespa recua com temor externo e preocupação com cenário fiscal doméstico

O principal índice da bolsa brasileira reduz queda para 0,36%, aos 99.263 pontos, caminhando para o pior desempenho mensal desde os primeiros momentos da pandemia no país, em meio a temores de recessão nos EUA e preocupações com o cenário fiscal no Brasil.

O Senado Federal votará hoje (30) o texto-base da PEC dos Auxílios, que cria benefícios sociais e amplia programas já existentes em resposta à crise provocada pela disparada da inflação e piora dos indicadores sociais no país.

Em Wall Street, as bolsas operam com baixa, mesmo com PCE abaixo do esperado. Dow Jones recua -0,36%; S&P500, -0,19%; e Nasdaq, -0,44%.

Enquanto isso, o dólar comercial reduz alta para 0,01%, cotado a R$ 5,193 na compra e a R$ 5,194 na venda.

Já os juros futuros recuam: DIF23, -0,03 pp, a 13,76%; DIF25, -0,03 pp, a 12,74%; DIF27, -0,12 pp, a 12,64%; DIF29, -0,10 pp, a 12,78%; e DIF31, -0,09 pp, a 12,85%.

As ações do laboratório Hermes Pardini (PARD3) e da Fleury (FLRY3) são destaques positivos, subindo, respectivamente, 22,38% e 16,10%. As companhias anunciaram hoje combinação de negócios, criando uma empresa líder no segmento de diagnósticos no Brasil.

Entre as maiores quedas percentuais, destaque para as ações da CSN Mineração (CMIN3), com menos 5,10%, e da CSN (CSNA3), que recua 4,85%.

As ações da mineradora são impactadas negativamente pela queda dos preços do minério de ferro na China.

14h03 – Preços internacionais do petróleo recuam neste momento

- WTI (agosto): -2,22%, a US$ 107,34 (às 10h, a queda era de 0,49%)

- Brent (agosto): -0,87%, a US$ 115,25 (às 10h, a queda era de 0,53%)

13h55 – Principais índices europeus encerram junho acumulando perdas

Esta quinta-feira (30) contribuiu com fechamentos negativos em bloco e profundos, mas o temor de recessão ainda em 2022 vem fazendo os investidores recuarem do risco desde o começo do mês.

- Stoxx 600: -1,50%;

- DAX (Frankfurt): -1,69%;

- FTSE 100 (Londres): -1,96%;

- CAC 40 (Paris): -1,80%;

- IBEX 35 (Madri): -1,09%;

- FTSE MIB (Milão): -2,47%;

- MOEX (Moscou): -7,30%.

Confira o fechamento de junho dos índices:

- Stoxx 600: -8,15%;

- DAX (Frankfurt): -11,15%;

- FTSE 100 (Londres): -5,76%;

- CAC 40 (Paris): -8,44%;

- IBEX 35 (Madri): -8,50%;

- FTSE MIB (Milão): -13,10%;

- MOEX (Moscou): -6,41%.

13h54 – Bolsas em NY arrefecem perdas nesta quinta

- Dow Jones, -0,41%, aos 30.901 pontos;

- S&P 500, -0,28%, aos 3.808 pontos;

- Nasdaq, -0,54%, aos 11.118 pontos.

13h50 – Dólar comercial reduz alta para 0,04%, a R$ 5,195 na compra e R$ 5,195 na venda

13h47 – Bancos devem ter posições limitadas em Bitcoin, propõe Comitê de Basileia

13h45 – Cielo (CIEL3): Genial espera um bom resultado para a Cielo no 2T22 com as receitas sendo beneficiadas pelo avanço do volume e reprecificação

Analistas esperam que a dinâmica favorável de receitas e continuidade do controle de custos beneficiem o lucro. Do lado negativo, a menor posição de caixa sinalizada no resultado do 4T deve prejudicar a receita financeira.

Genial mantém recomendação de manter para Cielo e preço-alvo de R$ 4,22.

13h39 – Para Anac, MP do Voo Simples facilita entrada de estrangeiras e competitividade

O diretor-geral da Anac, Juliano Noman, afirmou que a MP do Voo Simples, já convertida em lei, facilita a entrada de empresas estrangeiras para operar no País e dá mais competitividade ao mercado brasileiro.

“A MP ataca os custos, burocracia de todos setores da indústria aérea”, afirmou Noman, durante evento do Ministério da Infraestrutura, em Brasília. “A MP facilita a entrada de empresas estrangeiras para operar no Brasil. Isso é mais conectividade, competição e viabiliza a criação de novas rotas.” (Estadão Conteúdo)

13h35 – Papéis ordinários da Via (VIIA3) sobem 0,48%, a R$ 2,10

Conselho de Administração da empresa aprovou 8ª emissão de debêntures no valor de até R$ 600 milhões.

Os recursos serão direcionados para pagamento de gastos, custos e despesas imobiliárias futuras de expansão, reforma, pagamento de aluguéis, aquisição e construção.

13h32 – Ações ON da Cogna (COGN3) avançam 2,80%, a R$ 2,20; empresa anunciou emissão de debêntures no valor de R$ 500 mi

13h30 – Bradesco BBI: nova fábrica da Suzano (SUZB3) é avanço positivo

A Suzano vem registrando sólida expansão de market share no mercado de tissue brasileiro (de 0% de participação em 2017, para 6,7% em 2019 e 11,2% em 2021) e atualmente está operando a plena capacidade, explica a análise.

“A expansão da capacidade no Espírito Santo deve aumentar ainda mais a capilaridade e a exposição da Suzano à região Sudeste. O investimento também permitirá à empresa monetizar créditos tributários, resultando em impacto insignificante nos índices de alavancagem da Suzano”, ressalta ao BBI.

A classificação é outperform (desempenho acima da média de mercado), com preço-alvo de R$ 80,00 e upside de 64%. No momento, a ação sobe 2,58%, a R$ 50,09.

13h28 – Quais ações são vistas como oportunidades pelos analistas em meio à volatilidade das commodities?

13h26 – Ações de TC (TRAD3) seguem em forte queda, e recuam 22,53%, cotadas a R$ 5,09

13h25 – Ibovespa reduz queda para 0,46%, aos 99.162 pontos

13h19 – Pedágios nas rodovias de SP não sofrerão reajuste em 2022; veja preços dos serviços

13h15 – Morgan Stanley: construção da nova fábrica em Aracruz incrementa estratégia da Suzano (SUZB3)

“Vemos a construção da nova fábrica em Aracruz como uma peça incremental da estratégia da Suzano para expandir sua presença na cadeia de valor e, por sua vez, se beneficiar do crescente mercado de produtos de papel higiênico do país”, explica.

Embora o investimento de R$ 600 milhões não seja especialmente grande, o Morgan Stanley acha que esse é um movimento interessante da Suzano, pois poderá monetizar os créditos acumulados de ICMS.

A classificação é equal-weight, com preço-alvo de R$ 59,00. No momento, SUZB3 sobe 2,66%, a R$ 50,15.

13h09 – Biden diz que tem pedido a países do Golfo que aumentem produção de petróleo

O presidente dos Estados Unidos, Joe Biden, afirmou que tem pedido a países do Golfo Pérsico que aumentem a produção de petróleo, com objetivo de conter a recente escalada dos preços. No entanto, o democrata negou que o apelo represente o objetivo primário da viagem que fará ao Oriente Médio em julho.

Durante coletiva de imprensa em Madri, após cúpula de líderes da Otan, Biden explicou que não pretende fazer um pedido sobre oferta específico à Arábia Saudita. (Estadão Conteúdo)

13h04 – Ações da Neoenergia (NEOE3) caem 5,72%, a R$ 14,83, após arrematar lote 11

13h01 – Itaú BBA: RTI sinaliza taxa terminal da Selic em 13,75% ao ano

O Relatório Trimestral de Inflação de junho de 2022 (veja nota das 8h32) “mostra sinalização consistente, a nosso ver, com nova alta da taxa Selic na reunião de agosto. Esperamos alta de 50 bps na próxima reunião, levando a taxa de juros em 13,75% a.a. e assim encerrando o ciclo de aperto monetário”.

12h59 – Ibovespa desacelera perdas, com menos 0,79%, aos 98.835 pontos

12h56 – Lote 11 do leilão de transmissão de energia foi arrematado pela Neoenergia (NEOE3), no valor de receita máxima anual de R$ 38,2 milhões

O lote tem linhas no estado de Mato Grosso do Sul, com extensão de 291 quilômetros, potência de 300 MVA e prazo de 48 meses. O deságio acabou sendo de 45,74%, na segunda rodada, após várias propostas e contrapropostas. A Neoenergia venceu outras seis propostas.

12h54 – Todos os índices setoriais operam em queda neste momento

Materiais Básicos (IMAT) lidera, caindo 1,64%; seguido por Industrial (INDX), que cai 1,18%; Energia Elétrica (IEE), com queda de 1,17%; Financeiro (IFNC), com menos 0,89%; Imobiliário (IMOB), baixa de 0,84%; Consumo (ICON, com menos 0,50%; e Utilidade Pública (UTIL), com baixa de apenas 0,02%.

12h52 – Fleury (FLRY3) e Hermes Pardini (PARD3): fusão cria líder no negócio de diagnósticos no Brasil, aponta Morgan Stanley

A equipe de análise do MS destaca que ambas são empresas de qualidade que podem acelerar ganhos de participação de mercado após a fusão, em um mercado endereçável ainda em crescimento e negociando em múltiplos pouco exigentes.

Mas analistas continuam a ver pressões de margem no médio prazo, pois são muito altas para um serviço que deve se tornar mais uma commodity à medida que o mercado amadurece e se consolida.

O banco permanece underweight em Fleury e equal-weight no laboratório Hermes Pardini.

12h44 – Decreto altera prazo para início do processo de liquidação da EMGEA

O presidente Bolsonaro editou decreto que estabelece um novo marco temporal para que seja iniciado o processo de liquidação da Empresa Gestora de Ativos S.A (EMGEA).

Em nota, a Secretaria-Geral da Presidência explica que, em um procedimento padrão, a liquidação é instaurada oito dias depois da publicação de resolução do CPPI que define a modalidade de desestatização. Mas, no caso da EMGEA, foi estabelecido inicialmente um marco temporal que considerava a conclusão da cessão de 5 carteiras de crédito ou 30 de junho de 2022, o que ocorresse primeiro. (Estadão Conteúdo)

12h40 – SUZB3 (SUZB3): aquisição da Caravelas visa redução dos custos de produção

A Suzano comunicou o mercado que celebrou um contrato de compra para aquisição da totalidade das ações Caravelas Florestal por R$ 336 milhões. A companhia já utiliza os ativos florestais existente da Caravelas desde 2012, pela Fibria Celulose.

A Eleven mantém recomendação de compra para Suzano e preço-alvo de R$ 68.

12h36 – Ações ON da Hapvida (HAPV3) amplia alta para 3,04%, a R$ 5,43

12h33 – Diesel sobe 10% nos postos do Brasil em junho e supera gasolina, aponta Ticket Log

FLRY3 e PARD3 anunciam acordo p/ combinação de negócios e ações disparam; Caixa tem nova presidente

12h28 – Oi (OIBR3);OIBR4): BTG tem recomendação de compra e preço-alvo de R$ 2,30

12h23 – Lote 10 do leilão de transmissão de energia foi arrematado pela Taesa (TAEE11), com receita anual máxima de R$ 18,787 milhões

O lote tem linhas no estado de Santa Caterina, com extensão de 159 quilômetros e prazo de 54 meses. O deságio acabou sendo de 47,96%, já na primeira rodada. A Taesa venceu outras quatro propostas.

12h18 – Ibovespa desacelera perdas, com menos 0,93%, aos 98.692 pontos

12h17 – Lula (PT) e Bolsonaro (PL) estão tecnicamente empatados no 1º turno, segundo pesquisa Modalmais

Pesquisa Modalmais e Futura Inteligência foi divulgada hoje, com Lula chegando a 38,9% e Bolsonaro, a 37,6%. A margem de erro é de 2,2 pontos percentuais, o que sugere um empate técnico.

Ciro Gomes (PDT) chega a 7,3%, enquanto André Janones (Avante) tem 2,2% e Simone Tebet (MDB), 2%.

No 2º turno, Lula venceria Bolsonaro por 49% a 41,7%.

Foram 2 mil entrevistados por telefone, entre 20 e 24 de junho.

12h12 – Units da Taesa (TAEE11) sobem 0,67%, a R$ 38,84

12h10 – Lote 9 do leilão de transmissão de energia foi arrematado pela Sterlite, no valor de R$ 87,600 milhões de receita anual permitida

O lote tem linhas nos estados de Mato Grosso e Pará, com extensão de 505 quilômetros e potência de 850 MVA pelo prazo de 60 meses. O deságio acabou sendo de 32,96%, após muitos lances alternados. A Sterlite venceu outras sete propostas em duas etapas.

A Sterlite Brazil Participações é da indiana Sterlite Power.

12h04 – Vibra inaugura 1º eletroposto e prevê 70 instalações em rodovias e cidades até fim de 2023

Os investimentos estão estimados em cerca de R$ 50 milhões, disse à Reuters o presidente da companhia, Wilson Ferreira Júnior.

O projeto prevê a criação de infraestrutura voltada a veículos elétricos principalmente em rodovias, onde a carência de pontos de recarga é maior, um fator que hoje limita viagens de longa distância. O primeiro eletroposto da Vibra foi instalado no km 82 da rodovia Presidente Dutra, em Roseira (SP), no sentido Rio de Janeiro. (Reuters)

12h – EDP Brasil (ENBR3) recua 0,73%, a R$ 20,43, após decidir deixar a disputa pelo bloco 3

11h59 – Ibovespa desacelera perdas, com menos 1,24%, aos 98.383 pontos

11h58 – Juros Futuros ampliam queda: DIF23, -0,04pp, a 13,76%; DIF25, -0,17pp, a 12,73%; DIF27, -0,14pp, a 12,63%; DIF29, -0,11pp, a 12,77%; e DIF31, -0,09pp, a 12,85%

11h57 – Maior gestora de ativos digitais do mundo processa SEC por rejeição de ETF de Bitcoin

11h53 – Papéis ON da Neoenergia (NEOE3) recuam 5,59%, a R$ 14,85, depois de vencer lote 2 de leilão de transmissão, com deságio de 50%

11h50 – Ações da CTEEP (TRPL4) recuam 0,39%, a R$ 22,87, após arrematar Lote 3 do leilão de transmissão de energia

11h41 – Ibovespa amplia perdas, com menos 1,73%, aos 97.903 pontos

11h39 – Ações de TC (TRAD3) recuam 18,57%, cotadas a 5,35, após notícia sobre manipulação de ações; empresa nega [Veja nota das 11h]

11h37 – Ibovespa amplia perdas, com menos 1,54%, aos 98.089 pontos

11h31 – Lote 3 do leilão de transmissão de energia foi arrematado pelo CTEEP (TRPL4), no valor de R$ 285,736 milhões

O lote compreende linhas nos estados do Espírito Santo e Minas Gerais, com extensão de 1.139 quilômetros e potência de 2.250 MVA pelo prazo de 60 meses. O deságio foi de 46,75%. A CTEEP venceu outras sete propostas, incluindo da Taesa e da EDP.

11h16 – NeoEnergia (NEOE3) leva lote 2 de leilão de transmissão, com deságio de 50%

O valor ofertado pela empresa foi de R$ 360 milhões representando um deságio médio de 50,33% em relação à RAP estabelecida de R$ 724,7 milhões. O investimento estimado do lote é o maior deste leilão: R$ 4,94 bilhões.

O Lote 2 demanda a construção da Subestação 500 kV Nova Ponte 3 e de linhas de transmissão com de extensão de 1.707 quilômetros (km) nos estados de Minas Gerais e São Paulo.

11h12 – Cymi e fundo da Brookfield vencem lote 1 de leilão de transmissão

A oferta vencedora foi de uma receita anual permitida (RAP) de R$ 283,3 milhões, representando deságio de 47,34%, ante valor máximo de R$ 538 milhões. Na disputa estavam Cemig, EDP, Neoenergia, Equatorial e Alupar. O investimento estimado do lote é de R$ 3,68 bilhões.

O lote recebeu oito lances válidos e posteriormente teve disputa viva-voz entre o Consórcio Verde, da Brookfield Cymi, e a Cteep (TRPL4).

O Lote 1 é composto por linhas de transmissão com de extensão de 1.269 quilômetros (km) e de subestações com potência de 1.350 mega-volt-ampères (MVA), localizadas nos estados de Minas Gerais e São Paulo.

11h11 – Leonardo Sultani é nomeado secretário especial de Desburocratização da Economia

Ele vai ocupar o posto em substituição a Caio Mario Paes de Andrade, que passou a presidir a Petrobras nesta semana, após aprovação do seu nome pelo Conselho de Administração da estatal. Sultani já integrava a equipe do ministério, como secretário de Gestão e Desempenho de Pessoal, cargo do qual foi exonerado nesta quinta-feira. (Estadão Conteúdo)

11h08 – Suzano (SUZB3) e Klabin (KLBN11) sobem, respectivamente, 1,43%, a R$ 49,55, e +1,29%, a R$ 20,42, com alta do dólar

11h06 – BofA eleva preço-alvo de Eletrobras (ELET3;ELET6) para R$ 62, com recomendação de compra

Preço-alvo anterior era R$ 50,00. A elevação se deu à medida que o BofA considera o upside potencial esperado de privatização de 40%. Neste instante, ELET3 cai 0,57% a R$ 45,72 e ELET6 recua 0,50% a R$ 45,53.

11h03 – Ibovespa recua com temor externo e preocupação com cenário fiscal doméstico

A bolsa brasileira opera com baixa de 1,28%, aos 98.348 pontos, caminhando para o pior desempenho mensal desde os primeiros momentos da pandemia no país, em meio a temores de recessão nos EUA e preocupações com o cenário fiscal no Brasil.

O Senado Federal votará hoje (30) o texto-base da PEC dos Auxílios, que cria benefícios sociais e amplia programas já existentes em resposta à crise provocada pela disparada da inflação e piora dos indicadores sociais no país.

Em Wall Street, as bolsas operam com baixa, mesmo com PCE abaixo do esperado. Dow Jones recua -1,84%; S&P500, -1,95%; e Nasdaq, -2,58%.

Enquanto isso, o dólar comercial opera com ganho de 1,18%, cotado a R$ 5,253 na compra e a R$ 5,254 na venda.

Já os juros futuros recuam: DIF23, -0,01 pp, a 13,78%; DIF25, -0,10 pp, a 12,80%; DIF27, -0,08 pp, a 12,68%; DIF29, -0,06 pp, a 12,82%; e DIF31, -0,06 pp, a 12,88%.

As ações do laboratório Hermes Pardini (PARD3) e da Fleury (FLRY3) são destaques positivos, subindo, respectivamente, 20,00% e 14,17%. Mais cedo, as companhias anunciaram combinação de negócios, com incremento de Ebitda estimado entre R$ 160 milhões e R$ 190 milhões.

Entre as maiores quedas percentuais, destaque para as ações da Azul (AZUL4), com menos 4,96%, e da CSN Mineração (CMIN3), que recua 4,85%.

As ações da mineradora são impactadas negativamente pela queda dos preços do minério de ferro na China.

11h00 – Antes de leilão, ações de TC recuavam 14,16%, após notícia sobre investigação da CVM

Conforme Lauro Jardim, de O Globo, a empresa estaria sendo investigada por suposta manipulação de cotação de ações. Em comunicado, a empresa negou.

10h58 – Ações de TC (TRAD3) entram em leilão após oscilação máxima permitida de 10% ser atingida, diz B3

10h51 – Opep+ mantém plano de aumentar produção de petróleo em 648 mil barris por dia em agosto

10h49 – Empresas ligadas ao setor de turismo registram maiores perdas do Ibovespa

Azul (AZUL4), -4,33%, a R$ 12,14; Gol (GOLL4), -3,61%, a R$ 9,08; Embraer (EMBR3), -4,06%, a R$ 11,33; e CVC (CVCB3), -2,64%, a R$ 7,02.

10h45 – Itaú (ITUB4) cai 1,60%, a R$ 22,71; Banco do Brasil (BBAS3) -2,03%, a R$ 32,41; Santander (SANB11), -1,67%, a R$ 28,82; e Bradesco (BBDC4), -2,27%, a R$ 17,20.

10h43 – Ações da rede de laboratório Hermes Pardini (PARD3) ampliam alta para 20,12%, a R$ 20,18

10h41 – Cenário contempla arrefecimento gradual da inflação ao consumidor, diz BC no RTI

10h37 – Ibovespa recua com temor externo e preocupação com cenário fiscal doméstico

A bolsa brasileira opera com baixa de 1,50%, aos 98.124 pontos, caminhando para o pior desempenho mensal desde os primeiros momentos da pandemia no país, em meio a temores de recessão nos EUA e preocupações com o cenário fiscal no Brasil.

Entre as blue chips, as ações da Vale (VALE3) recuam 1,19%; e as da Petrobras (PETR3;PETR4) caem, respectivamente, 1,49% e 1,35%. Tanto os preços do petróleo (Brent, -0,93%) quanto do minério (em Qingdao, -2%) recuam nessa sessão.

10h35 – Presidente dos EUA, Joe Biden, anuncia mais US$ 800 milhões em armamentos para a Ucrânia nos “próximos dias”

10h32 – Só três papéis do Ibovespa operam com alta: Fleury ([ativo=FLRY]), +12,82%; Vivo (VIVT3), +0,68%; e Suzano (SUZB3), +0,78%

10h31 – Abertura Wall Street: bolsas em NY abrem no vermelho nesta quinta

- Dow Jones = -1,31%, aos 30.622,42 pontos;

- S&P 500 = -1,32%, aos 3.767,78 pontos;

- Nasdaq = -1,49%, aos 11.030,74 pontos.

10h30 – Goldman Sachs: melhoria do mercado de trabalho brasileiro no 1S22 foi “mais ampla e profunda do que o inicialmente previsto”

A taxa de desemprego ficou abaixo do esperado 9,8% em maio, abaixo do consenso da Bloomberg, de 10,2%, e foi a primeira impressão de um dígito desde janeiro de 2016, destaca.

“Esperamos que a tendência de fortalecimento do mercado de trabalho diminua visivelmente nos próximos trimestres, dada a expectativa de crescimento abaixo da tendência no 2S22 e 2023”, pondera.

10h29 – Papéis da rede de laboratório Hermes Pardini (PARD3) disparam 17,20%, a R$ 19,69, com fusão com Fleury

10h28 – Ações da Light (LIGT3) derretem 11,39%, a R$ 6,07, após saída de CEO

10h25 – Ações ordinárias da Suzano (SUZB3) avançam 0,49%, a R$ 49,09, com anúncio de expansão de fábrica

10h24 – Ações da Hermes Pardini (PARD3) seguem em leilão, até as 10h26

10h22 – Ação ON da Fleury (FLRY3) salta 11,11%, a R$ 15,60, com anúncio de combinação de negócios com Hermes Pardini (PARD3)

10h18 – Com desvalorização do minério na China, siderúrgicas caem

CSN (CSNA3) recua 3,76%, R$ 15,88; Usiminas (USIM5), -2,44%, R$ 8,79; Gerdau (GGBR4) -2,64%, R$ 22,53; Met. Gerdau (GOAU4) -2,64%, R$ 9,58; e CSN Mineração (CMIN3) -4,37%, R$ 3,94.

10h16 – Ibovespa abre com forte queda de 1,51%, aos 98.113 pontos

10h15 – ANP vai exigir que distribuidoras elevem estoque mínimo de diesel

Segundo O Globo, a diretoria da ANP se reúne hoje para deliberar sobre a elevação do estoque regulador. Hoje, a exigência é de um estoque mínimo entre 3 e 5 dias, o que passaria a 8 e 10 dias.

10h14 – Fleury e Hermes Pardini acertam fusão, considerada positiva pelo Credit Suisse

Em rápida análise, o Credit aponta potenciais sinergias de despesas gerais e administrativas de cerca de R$ 0,6 bilhão ao ano, além de complementariedade geográfica. Para cada ação, os detentores de Pardini receberão cerca de R$ 2,14 em dinheiro e cerca de 1,2135 de ações de FLRY3 (prêmio aproximado de 14%).

10h12 – Vale (VALE3) abre em baixa de 2,58%, a R$ 76,76

10h11 – Ações ordinárias e preferenciais da Petrobras (PETR3;PETR4) recuam, respectivamente, -0,97%, R$ 30,58, e -1,03%, R$ 27,79

10h08 – OPEP+ concorda em aumentar a produção de petróleo antes da visita de Joe Biden à Arábia Saudita

Países produtores concordam em aumentar a produção coletiva em 648 mil barris por dia, antes da visita do presidente norte-americano, em julho. Nas últimas duas reuniões, a OPEP+ havia anunciado um pequeno aumento de 43 mil barris por dia na produção de petróleo.

10h07 – Juros Futuros ampliam queda: DIF23, -0,04pp, a 13,76%; DIF25, -0,11pp, a 12,79%; DIF27, -0,10pp, a 12,67%; DIF29, -0,09pp, a 12,79%; e DIF31, -0,10pp, a 12,84%

10h06 – MRV (MRVE3) aprova recompra de até 6,1 milhões de ações de sua emissão

O programa tem como objetivo cancelamento, permanência em tesouraria ou posterior alienação.

10h05 – Dólar comercial opera na máxima do dia, com alta de 1,14%, cotado a R$ 5,252 na compra e na venda

10h04 – Ibovespa abre em queda preliminar de 0,45%, aos 99.169 pontos

10h01 – Futuros em NY seguem em queda, após PCE: Dow Jones Futuro, -1,09%; S&P500, -1,25%; e Nasdaq Futuro, -1,38%

9h58 – Dólar futuro avança 1,19%, a 5,249, e Ibovespa Futuro recua 1,92%

9h54 – ADRs da Petrobras PBRA e PBR caem, respectivamente, -2,05%, a US$ 10,53 e -1,61%, a US$ 11,64

Os ativos acompanham a desvalorização dos preços do petróleo: WTI, -0,49%, a US$ 109,24; Brent, -0,53%, a US$ 115,64

9h53 – Leilão de transmissão na data de hoje deve sensibilizar ações de energia, diz Ativa

Para analistas, dado o forte nível de deságio visto nos últimos pleitos, a repetição deste padrão poderá causar, num primeiro momento, efeitos negativos às ações das companhias vencedoras, sobretudo dos lotes 1,2 e 3, os maiores do certame de hoje.

9h51 – ADR da Vale recua 1,91%, a US$ 14,90, acompanhando recuo do minério na China

9h49 – BRF (BRFS3), Ambev (ABEV3) e M. Dias Branco (MDIA3) podem se beneficiar da retirada de tropas russas da Ilha da Cobra

Atualmente, os estoques de grãos na Ucrânia estão se acumulando, e a Rússia removendo suas tropas da região pode permitir que embarques de grãos do país, reduzindo pressão sobre os preços dos grãos. Analistas lembram que a Ucrânia responde por 10% do comércio global de trigo e 20% do milho.

BRF tem avaliação outperform e preço-alvo de R$ 27. BBI também mantêm avaliação outperform para Ambev e M. Dias, com preço-alvo de, respectivamente, R$ 21 e R$ 40.

9h45 – Light (LIGT3): saída de CEO é notícia negativa para ações, avalia Ativa

“A figura de Raimundo Nonato, reconhecido executivo com experiência em cases de turnaround, era importante e transmitia confiabilidade ao processo que a companhia necessita desempenhar ao longo dos próximos trimestres”, escreveram analistas.

9h43 – Suzano (SUZB3) anuncia intenção de construção de fábrica de papel Tissue e conversão em Aracruz

Segundo a empresa, a capacidade da fábrica será de 60.000 toneladas por ano e a efetiva implementação está sujeita à aprovação dos órgãos internos da companhia, assim de efetivos contratos com fornecedores.

A companhia estima um investimento na ordem de R$ 600 milhões e um período de implantação de aproximadamente 2 anos da data de aprovação do empreendimento.

A Suzano pretende realizar o investimento utilizando o saldo de créditos de ICMS que possui no estado, o que dependerá de apresentação de projeto específico e autorização das autoridades competentes.

9h41 – Juros Futuros recuam, após dados de inflação e desemprego: DIF23, -0,04pp, a 13,76%; DIF25, -0,09pp, a 12,81%; DIF27, -0,07pp, a 12,70%; DIF29, -0,06pp, a 12,82%; e DIF31, -0,05pp, a 12,89%

9h38 – Inflação nos EUA: núcleo do PCE avança 0,3% em maio, abaixo do esperado

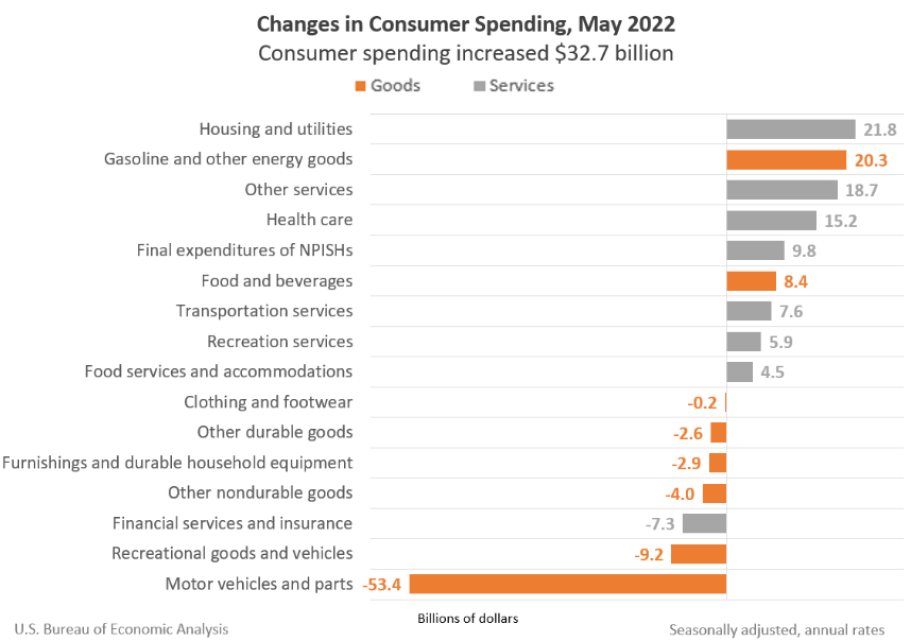

9h37 – Mudanças nos gastos de consumo nos EUA em maio

9h34 – EUA: Renda pessoal aumentou 0,5% em maio; renda pessoal disponível subiu 0,5% e as despesas de consumo pessoal aumentaram 0,2%

9h32 – EUA: pedidos de auxílio-desemprego somam 231 mil, acima da previsão de 228 mil pedidos

9h31 – Inflação nos EUA medida pelo núcleo PCE avança 0,3% em maio na base mensal; projeção era de avanço de 0,4%

9h25 – Ambipar (AMBP3) adquire empresa de análises ambientais por valor não revelado

Fundada em 2008, a BIOENV é especialista em análises ambientais e desenvolve diversos projetos de monitoramento no Brasil, inclusive para empresas multinacionais.

A aquisição permite a entrada no mercado de análises laboratoriais; (ii) aumenta o portfólio de serviços e soluções ambientais; (iii) gera sinergias operacionais, administrativas e oportunidades de cross selling.

9h22 – Fleury (FLRY3) e Hermes Pardini (PARD3) anunciam acordo para combinação de negócios

9h21 – Ibovespa futuro acompanha exterior e opera em baixa de 1,48; dólar avança

9h20 – Petrobras (PETR3;PETR4) e Braskem (BRKM5): parceria é mais um passo para reduzir as emissões das empresas

Petrobras e Braskem farão uma análise técnico-econômica para o desenvolvimento de longo prazo de um hub de armazenamento de carbono que, segundo a petroleira, capturará CO2 das operações da Braskem.

Segundo analistas, ao reinjetar CO2 nos reservatórios, a Petrobras poderia, ao mesmo tempo, garantir maior recuperação de petróleo em seus campos.

9h18 – Dólar comercial sobe 0,73%, cotado a R$ 5,230 na compra e a R$ 5,231 na venda

9h16 – Fleury (FLRY3) e Hermes Pardini (PARD3): empresa combinada deve gerar R$ 6,1 bi em receitas e R$ 1,6 bi em Ebitda

9h14 – Fleury (FLRY3) e Hermes Pardini (PARD3) estimam que combinação gere incremento de Ebitda entre R$ 160 milhões e R$190 milhões

9h12 – Ibovespa Futuro amplia queda, para menos 1,29%, aos 99.815 pontos

9h10 – Veja a análise Técnica do dia com Pam Semezzato, da Clear Corretora

IBOV: Ainda em consolidação, sem força para compra e se segurando na região de resistência de 100.000 pontos, se der continuidade na venda o primeiro alvo fica na região de 94.000. Como ainda esta em formação de alargamento, rompimento de fundos e topos podem falhar e precisamos de um sinal de força compradora para a reversão.

DÓLAR: Se segurou na resistência de 5.300 e o candle de ontem mostrou bom deslocamento na venda, rompendo a linha da cunha e fechando abaixo da média móvel exponencial de 9; se der continuidade na queda hoje, pode testar suporte em 5.100 pontos.

9h08 – Taxa de desemprego cai para 9,8% em maio, menor taxa para o período desde 2015

9h07 – Fleury (FLRY3) e Hermes Pardini (PARD3) assinam acordo para combinação de negócios

9h05 – PNAD: Rendimento real habitual, de R$ 2.613, ficou estável ante trimestre anterior e caiu 7,2% no ano.

9h05 – PNAD: Massa de rendimento real habitual (R$ 249,8 bilhões) cresceu 3,2% frente ao trimestre anterior e 3,0% na comparação anual.

9h04 – PNAD: População desocupada (10,6 milhões de pessoas) recuou 11,5% frente ao trimestre anterior e 30,2% na comparação anual.

9h03 – PNAD: Taxa de desocupação, de 9,8%, de março a maio, recuou 1,4 pp ante trimestre de dezembro/2021 a fevereiro/22; 4,9 p.p. ante mesmo período de 2021 (14,7%)

9h02 – Dólar Futuro abre em alta de 0,54%, cotado a R$ 5,218

9h01 – Ibovespa Futuro abre com queda de 0,78%, aos 100.175 pontos

9h00 – PNAD: Taxa de desemprego vai para 9,8% no trimestre encerrado em maio, menor para o período desde 2015; consenso Refinitiv era de 10,2%

8h59 – BB Seguridade (BBSE3): aumento no valor do Plano Safra 2022/2023 é positivo

O valor total de R$ 341 bilhões do Plano Safra 2022/2023 é 36% superior ao da safra anterior.

Para analistas, o valor considerável do plano deve continuar sustentando o forte crescimento dos prêmios de seguro rural da BB Seguridade.

8h56 – BBA espera competição acirrada entre players listados para leilão de transmissão

Os lotes 1, 2 e 3 são os maiores projetos, representando cerca de 80% do capex total projetado e do teto de receita. Eles estão localizados no extremo norte do estado de Minas Gerais para apoiar a expansão da energia renovável (principalmente geração solar) nesta região.

Dentre os players listados, destacam-se potenciais licitações da CTEEP, Taesa, Alupar, Copel, Engie, Neoenergia, Energias do Brasil, Energisa, Cemig, Equatorial e CPFL. A Copel e a Engie já anunciaram parceria para concorrer ao leilão.

8h50 – Mercados futuros recuam em NY, em dia de fechamento do semestre

Segundo a CNBC, o S&P deve registrar os seus piores seis primeiros meses desde o ano de 1970. Neste momento, o Dow Jones Futuro recua 1,3%; S&P Futuro, -1,5%; e Nasdaq, -1,75%.

8h45 – Unifique (FIQE3) aprova pagamento de dividendos

A Unifique (FIQE3) vai pagar R$ 30 milhões em dividendos adicionais até dezembro. As ações negociam ex desde 25 de março de 2022. A primeira parcela, de R$ 15 milhões, o equivalente a R$ 0,0421 por ação ON, será paga em 12 de julho. Já a segunda parcela, do mesmo valor, será distribuída até o fim do ano.

8h41 – Cogna (COGN3) e Viveo (VVEO3) aprovam emissão de debêntures

O Conselho de administração da Cogna aprovou a emissão de debêntures simples, no valor de R$ 500 milhões. Já o Conselho de Administração da Viveo (VVEO3) aprovou 5ª emissão de debêntures simples, no valor de R$ 1 bilhão.

8h38 – Multiplan (MULT3) continua a ser a principal escolha do BBI no segmento de shoppings

O time de análise do BBI enxerga a Multiplan sendo negociado a 11,5x P/FFO 2023 (prêmio de 18% para IGTI11, dentro da faixa histórica de 15-20%), o que proporciona uma assimetria atraente.

Analistas destacam que o papel está em um ponto de entrada atraente para obter exposição a uma potencial reversão do ciclo de aperto monetário (que parece estar próximo de seu topo e pode começar a cair em meados de 2023 – BBI espera que o mercado o negocie com antecedência).

O banco mantém classificação outperform para Multiplan, e preço-alvo de R$ 36 frente a cotação de quarta-feira (29) de R$ 22,45.

8h35 – Risco de inflação estourar limite da meta vai a 100% em 2022 e sobe para 2023, diz BC

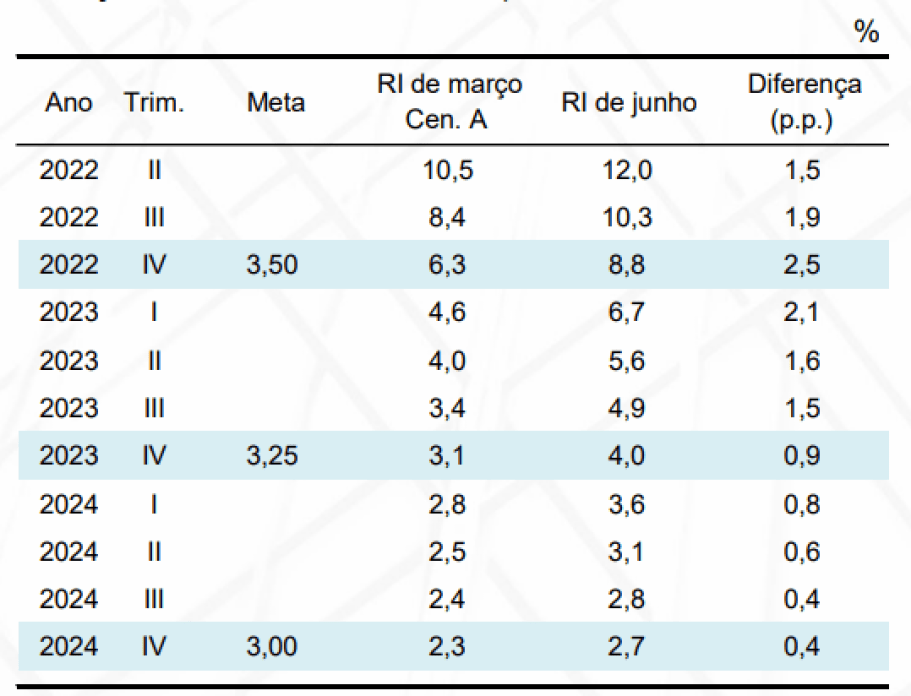

8h32 – Veja as variações no cenário de projeções de inflação do RTI

Cenário considera Selic, Focus e câmbio PPC; variação do IPCA acumulada em quatro trimestres (em %)

8h29 – Kepler (KEPL3) aprova recompra de até 8,9 milhões de ações

A recompra tem por principal objetivo a manutenção em tesouraria das ações para eventual cancelamento ou alienação pela companhia. O prazo máximo para aquisição das referidas ações é de 18 meses.

8h25 – Omega (MEGA3) inicia implantação do projeto Goodnight

O complexo eólico está localizado no estado Texas, EUA, que poderá atingir capacidade instalada total de 531 MW até o fim de 2023.

O investimento em Goodnight 1 deverá totalizar entre US$ 410 e US$ 430 milhões, que serão cobertos por estrutura que inclui entre 40% e 45% do capital próprio e de sócios, além de instrumentos para financiamento de projetos nos EUA.

8h22 – Vendas no varejo da Alemanha cresceram 0,6% em maio ante abril

Segundo dados com ajustes sazonais publicados hoje pela Destatis, agência de estatísticas do país, em relação a igual mês do ano passado, por outro lado, as vendas no setor varejista alemão tiveram queda de 3,6% em maio. (Estadão Conteúdo)

8h17 – brMalls (BRML3): BBI eleva avaliação de neutra para outperform e preço-alvo de R$ 12

A equipe de research do banco vê brMalls com desconto de 6,6% em relação à troca aprovada com ALSO3 (conversão prevista para o 1T23). A companhia resultante da fusão está sendo negociada a um atrativo P/FFO de 9,0x para 2023 e 6,4x para 24, após custos de integração (média de pares em 10x e 9x, respectivamente).

Analistas acreditam que o setor de shoppings deve permanece dependente das variáveis macroeconômicas, como taxas de juros, mas ressaltam a força micro que torna os shoppings um setor interessante para antecipar uma potencial inversão nas tendências das taxas de juros (provavelmente em meados de 2023).

8h15 – RTI: Cenário supõe trajetória de juros que termine 2022 em 13,25% a.a.; 2023, em 10,0%; e 2024, em 7,50%

8h13 – RTI: Projeções de inflação do Copom situam-se em 8,8% para 2022; 4,0%, para 2023; e 2,7%, para 2024

8h11 – RTI: Inflação ao consumidor segue elevada, com alta disseminada entre vários componentes, se mostrando mais persistente que o antecipado

8h10 – RTI: Ambiente externo seguiu se deteriorando; fortes e persistentes pressões inflacionárias foram exacerbadas pelo avanço nos preços de commodities

8h09 – RTI: Aperto monetário faz parte da estratégia de convergência da inflação para o redor da meta no horizonte relevante

8h08 – RTI: Mantém-se a expectativa de desaceleração relevante da atividade no 2º semestre, por efeitos cumulativos do aperto monetário em curso

8h05 – RTI: Indicadores relativos ao mercado de trabalho seguem em recuperação

8h04 – RTI: Dados divulgados desde o último relatório evidenciaram crescimento no 1º trimestre mais expressivo do que se projetava à época

8h04 – Carregamento estatístico do 1º trimestre e indicadores mensais de abril e maio sugerem 2º trimestre mais positivo do que o antecipado

8h03 – RTI: Mantém-se a expectativa de desaceleração relevante da atividade no segundo semestre

8h03 – RTI: Projeção de crescimento para o PIB em 2022 foi revisada de 1,0% para 1,7%

8h02 – Banco Central divulga relatório Trimestral de Inflação (RTI)

7h59 – Valid (VLID3) adquire participação minoritária da Vsoft e da Viasoft

A operação prevê a possibilidade de aumento da participação da Valid ao longo dos próximos anos. O valor não foi revelado. Com o novo investimento, a companhia passa a operar os processos de emissão de documentos em novos estados brasileiros.

7h58 – XP inicia cobertura em Camil (CAML3) e M. Dias Branco (MDIA3)

Segundo analistas, o início da cobertura acontece em um momento importante devido ao esperado alívio nos preços das commodities. Ambas as empresas devem desfrutar de uma melhora nos resultados, mas devido às diferentes estratégias de preços e poder da marca, vemos mais vantagens para a Camil.

Se os preços das commodities caírem mais do que o esperado, especialmente trigo e óleos vegetais, a M.DIA pode surpreender, mas a empresa precisa pressionar por melhores margens e ainda diminuir sua capacidade ociosa.

Dessa forma, a XP inicia a cobertura da Camil (CAML3) com recomendação de compra e preço-alvo para o fim de 2023 de R$ 14,00, enquanto para M. Dias Branco (MDIA3) tem recomendação de neutra e preço-alvo para o fim de 2023 de R$ 30,30.

7h57 – Taxa de desemprego da zona do euro cai de 6,7% em abril para 6,6% em maio

Os dados com ajustes sazonais foram divulgados hoje pela Eurostat. O resultado de maio veio abaixo da expectativa de analistas consultados pelo The Wall Street Journal, que previam taxa de 6,8%. O dado de abril foi revisado para baixo, de 6,8% originalmente.

A Eurostat estima que havia 11,004 milhões de desempregados na zona do euro em maio. Em relação a igual mês do ano passado, o número de pessoas sem emprego na região teve queda de 2,165 milhões. (Estadão Conteúdo)

7h54 – PIB do Reino Unido cresceu 0,8% no 1º trimestre de 2022 ante 4º trimestre de 2021

Os dados finais divulgados hoje pelo Escritório Nacional de Estatísticas (ONS, na sigla em inglês) do país e repetiram a leitura prévia, divulgada em maio. Na comparação anual, o PIB britânico teve expansão de 8,7% entre janeiro e março, o que também repetiu o que foi divulgado anteriormente. (Estadão Conteúdo com Dow Jones Newswires)

7h52 – Na China, PMIs oficiais de indústria e serviços retomam expansão em junho

7h49 – Localiza (RENT3) e Unidas (LCAM3) atualizam sobre fusão

A Localiza (RENT3) e a Unidas (LCAM3) informaram a relação de troca final de ações e o valor da combinação de negócios. Segundo comunicado, os acionistas da Unidas receberão para cada ação ordinária de emissão da companhia 0,43884446 ações ON da Localiza.

7h47 – Suzano (SUZB3) faz aquisição da Caravelas Florestal por R$ 336 milhões.

A Operação está alinhada à estratégia da Suzano de ser “best-in-class” no custo total de celulose, através da redução do dispêndio na compra de madeira, bem como de garantir base florestal em áreas estratégicas às suas operações no longo prazo.

7h45 – Cemig (CMIG4) aprova a aquisição de 100% usinas fotovoltaicas

Segundo a empresa, foram adquiridas participação em sociedades de propósito específico (SPEs) detentoras de três usinas fotovoltaicas, com 16,2 MWp de potência instalada. O valor total a ser desembolsado pela subsidiária integral Cemig SIM será de aproximadamente R$100 milhões.

As usinas fotovoltaicas, localizadas em Minas Gerais, são detidas pela Genesys Participação Societária e por Antônio Carlos Torres.

7h43 – Veja os destaques da agenda

Nesta quinta-feira, está previsto o relatório trimestral de inflação (RTI) do Banco Central, às 8h.

Também será divulgada a Pnad contínua de maio, às 9h. “Além da taxa de desemprego, será importante ver a evolução dos salários, que registraram recuperação recentemente, ajudando a aumentar a renda disponível para consumo no primeiro trimestre de 2022”, escreveu a equipe de análise do Itaú, que espera que a taxa vá a 10,1%.

Nos EUA, destaque para o PCE de maio, às 9h30, inflação usada pelo Fomc para nortear sua política monetária.

7h42 – Commodities registram baixa

Os preços do petróleo operam perto da estabilidade, com investidores avaliando as perspectivas com o aperto da oferta global e o aumento nos estoques de gasolina e destilados dos EUA.

- Petróleo WTI, -0,08%, a US$ 109,69 o barril

- Petróleo Brent, -0,22%, a US$ 116,01 o barril

- Minério de ferro negociado na bolsa de Dalian teve baixa de 2,22%, a 791,00 iuanes, o equivalente a US$ 118,22

7h40 – Veja o desempenho dos mercados nos Estados Unidos

Os índices futuros dos EUA operam em baixa nesta quinta-feira (30), com o S&P 500 se preparando para encerrar seu pior primeiro semestre desde 1970, uma vez que diversos fatores pressionam os mercados.

O Dow e o S&P 500 estão a caminho do pior período de três meses desde o primeiro trimestre de 2020, quando os bloqueios do Covid derrubaram as ações. O Nasdaq Composite, pesado em tecnologia, caiu mais de 20% nos últimos três meses, seu pior trecho desde 2008.

O Fed tomou medidas agressivas para tentar reduzir a inflação galopante, que atingiu a máxima de 40 anos, o que leva alguns observadores de Wall Street a se preocuparem com uma possível recessão.

- Dow Jones Futuro (EUA), -0,84%

- S&P 500 Futuro (EUA), -1,09%

- Nasdaq Futuro (EUA), -1,39%

7h37 – Mercados na Europa operam em baixa

Os principais mercados europeus operam em baixa nesta quinta-feira (30), à medida que as preocupações com a recessão persistem.

O pior desempenho foi a empresa alemã de energia Uniper. Suas ações caíram 14,3% depois que retirou suas perspectivas financeiras para 2022 sobre as restrições de fornecimento de gás da Gazprom. A empresa disse que recebeu apenas 40% dos volumes de gás contratualmente acordados da Gazprom desde 16 de junho, tendo como pano de fundo a guerra na Ucrânia.

Os dados divulgados na Europa nesta quinta-feira incluíram dados preliminares da inflação francesa para junho, que mostraram que o índice de preços ao consumidor do país subiu 5,8% em relação ao ano anterior, ante 5,2% em maio.

- FTSE 100 (Reino Unido), -1,60%

- DAX (Alemanha), -2,02%

- CAC 40 (França), -2,09%

- FTSE MIB (Itália), -1,84%

7h35 -Veja como fecharam os mercados na Ásia

A maioria dos mercados asiáticos fecharam com perdas. Contudo, o índice de Shangai, na China, teve alta, impulsionado por dados do governo mostrando que a atividade fabril cresceu em junho.

O PMI industrial da China para junho ficou em 50,2, ligeiramente abaixo dos 50,5 esperados, de acordo com uma pesquisa da Reuters.

Já a produção industrial da Coreia do Sul cresceu levemente em maio, mostraram dados do governo. A produção industrial aumentou 0,1% em relação ao valor de abril. A produção do setor de serviços cresceu 1,1% em maio.

A produção industrial do Japão caiu 7,2% em maio, segundo dados do governo. O número foi muito menor do que o consenso do mercado e pode ter sido afetado por bloqueios na China, escreveu Rob Carnell, chefe regional de pesquisa do ING na Ásia-Pacífico, em nota na quinta-feira.

- Shanghai SE (China), +1,10%

- Nikkei (Japão), -1,54%

- Hang Seng Index (Hong Kong), -0,62%

- Kospi (Coreia do Sul), -1,91%

Acessa o tempo real do InfoMoney todos os dias? Adicione este link aos favoritos do seu navegador!

Oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje. Assista aqui.

You must be logged in to post a comment.