18h28 – Encerramos nossas transmissões. Confira o que movimentou o Ibovespa hoje.

18h24 – Amazon (AMZO34) reporta lucro quase 100% maior no 4T21, a US$ 14,3 bilhões

Ações disparam 16,2% no pós-mercado. Durante o pregão regular, as ações recuaram 7,8%, em linha com tombo do Nasdaq.

O lucro líquido do mesmo período de 2020 foi de US$ 7,2 bilhões. O volume do último trimestre de 2021 representa um lucro de US$ 27,75 por ação, contra US$ 14,09 por ação de um ano atrás.

Esse valor inclui um ganho antes de impostos de US$ 11,8 bilhões, na receita não operacional do investimento da Amazon em ações ordinárias na Rivian Automotive, que concluiu uma oferta pública inicial em novembro.

As vendas líquidas aumentaram 9%, indo a US$ 137,4 bilhões, em comparação com US$ 125,6 bilhões do mesmo período de 2020.

A Amazon informou ainda que elevará o preço de sua assinatura anual do Prime para US$ 139, de US$ 119. Última vez que havia elevado os preços foi em 2018, para US$ 119 de US$ 99.

18h14 – Ibovespa fecha em queda de 0,18%, aos 111.695 pontos; volume negociado no dia ficou em R$ 24,2 bilhões

Dólar comercial fechou em alta de 0,36%, a R$ 5,295 na compra e na venda.

18h13 – Juros Futuros curtos fecharam em baixa e longos em alta: DIF23, -0,22 pp, a 11,90%; DIF25, -0,11 pp, a 10,86%; DIF27, estável, a 10,95%; DIF29, +0,06 pp, a 11,14%; e DIF31, +0,12 pp, a 11,22%

18h12 – Estatais Petrobras (PETR4) e Eletrobras (ELET6) movimentam a bolsa hoje; Cielo (CIEL3) cai forte após balanço

Mesmo com a nova alta do barril do petróleo, que superou os US$ 90, seja o WTI (+2,12%, US$ 90,13) ou o Brent (+1,73%, a US$ 91,02), as ações da Petrobras fecharam em queda no pregão de quinta-feira, com os papéis (PETR4), -1,38%, e os (PETR3), -1,07%.

As ações da Petrobras reagiram negativamente a mais falas do ex-presidente Lula sobre o fim da paridade internacional de preços, mesmo após o CFO da empresa afirmar, em evento, que a petroleira tem potencial para pagar dividendos muito maiores.

Outro destaque de queda ficou por conta da Cielo (CIEL3), com queda de 6,01%, mesmo após a divulgação de um balanço considerado, em certa medida, positivo pelo mercado. Analistas mantêm, porém, a cautela com os papéis da Cielo, em meio à estratégia focada na obtenção de lucro.

Já a Locaweb (LWSA3) liderou as perdas, com retração de 7,51%, em linha com a queda dos pares internacionais de tecnologia, com o índice Nasdaq recuando 2,8% nesta quinta-feira, após os resultados decepcionantes do Facebook, o que levou a empresa americana a perder mais de US$ 200 bilhões em valor de mercado.

Refletindo a mensagem mais “dovish” do BC, quanto à condução da política monetária, varejistas, construtoras e seguradoras registraram resultados mistos.

Por outro lado, se recuperando das perdas da véspera, após notícia de que sua privatização poderá ser comprometida por um erro de avaliação da empresa, as ações da Eletrobras se avançaram no pregão, com altas de 1,36% aos papéis (ELET3) e de 1,98% do (ELET6).

Na avaliação do mercado, o possível erro poderia atrasar, por exemplo, a deliberação por parte do TCU quanto à segregação de Itaipu e Eletronuclear em tempo hábil, o que fundamentalmente, motivaria a revisão do cenário-base para o papel. Mas a análise definitiva pode sair apenas entre o final deste mês e o início de março.

Confira as ações em destaque no fechamento desta quinta-feira:

Maiores altas

| Ativo | Variação % | Valor (R$) |

|---|---|---|

| LWSA3 | 11.32723 | 9.73 |

| PRIO3 | 7.34389 | 24.41 |

| CIEL3 | 6.39269 | 2.33 |

| BRKM5 | 4.78786 | 53.84 |

| BEEF3 | 2.72727 | 9.04 |

Maiores baixas

| Ativo | Variação % | Valor (R$) |

|---|---|---|

| EZTC3 | -6.40587 | 19.14 |

| ECOR3 | -6.11979 | 7.21 |

| VIIA3 | -5.80357 | 4.22 |

| QUAL3 | -5.54945 | 17.19 |

| BRFS3 | -5.54156 | 18.75 |

18h03 – Fechamentos em Wall Street: Dow Jones, -1,46%, aos 35.110 pontos; S&P 500, -2,44%, aos 4.477 pontos; e Nasdaq, -3,74%, aos 13.878 pontos.

17h55 – Ibovespa fecha, preliminarmente, com queda de 0,27%, aos 111.598 pontos

17h41 – Ultrapar (UGPA3) mantém liderança entre as altas na reta final do pregão de hoje, com mais 2,85%

Yduqs (YDUQ3) sobe 2,68%, enquanto Equatorial (EQTL3) surge entre as cinco com maior valorização hoje, com mais 2,31%.

Na outra ponta, Locaweb (LWSA3) continua liderando as baixas, com menos 7,41%; seguido por Marfrig (MRFG3), com queda de 6,81%.

17h35 – Quatro assessores de Boris Johnson pedem demissão; pressão pela renúncia do primeiro-ministro britânico aumenta

De acordo com a BBC, em um intervalo de poucas horas, um diretor de comunicações, a coordenadora política, o chefe de gabinete e um assessor sênior do Johnson pediram desligamento. As renúncias dos principais assessores ocorrem no momento em que o primeiro-ministro enfrenta crescentes questionamentos no Reino Unido sobre a liderança dentro de seu partido, por conta do partygate.

17h23 – Deputado coleta assinaturas para PEC que reduz preços dos combustíveis e surpreende equipe econômica do governo

Proposta de Christino Áureo (PP-RJ), da base do governo, diz que União, estados e municípios poderão zerar ou reduzir parcialmente alíquotas de tributos que incidem sobre combustíveis e gás (não só ICMS), “em decorrência das consequências sociais e econômicas da pandemia da Covid-19”, em 2022 e 2023, sem precisar atender às exigências da Lei de Responsabilidade Fiscal.

Segundo a Folha de S. Paulo, porém, integrantes da equipe econômica ficaram surpresos com a proposta e a classificaram como “surreal” e péssima para as contas públicas, com impacto de até R$ 54 bilhões.

17h06 – Simone Tebet escolhe Elena Landau como coordenadora econômica de campanha presidencial

Pré-candidata à Presidência da República pelo MDB anunciou hoje o nome da ex-diretora de Desestatização do BNDES no governo Fernando Henrique Cardoso (PSDB), e ex-integrante dos Conselhos da Vale (VALE3) e da Eletrobras (ELET3; ELET6). Landau coordenará a área econômica de Tebet, cuja candidatura tem marcado 1% em pesquisas de intenção de voto.

17h – Hora do Mercado

O Ibovespa entra na última hora de negociações sem encontrar fôlego para subir. O índice opera em ligeira queda de 0,10%, aos 111.780 pontos e volume financeiro de R$ 19 bilhões.

As ações da Petrobras (PETR3;PETR4), que reagiram negativamente à fala do ex-presidente Lula sobre o fim da paridade internacional de preços, reduzem perdas na reta final da sessão. No exterior, o barril do petróleo fechou a quinta-feira cotado em US$ 90 pela primeira vez em oito anos.

Equatorial (EQTL3), Yduqs (YDUQ3) e Grupo Ultra (UGPA3) são as maiores altas do índice no momento. Locaweb (LWSA3), Marfrig (MRFG3) e Banco Inter (BIDI11) são as principais baixas.

O dólar fechou em alta pelo segundo dia consecutivo, avançando 0,39%, a R$ 5,296 na compra e R$ 5,296 na venda.

Já os juros futuro registram desaceleração nas curvas de curto e médio prazo: DIF23, -0,22 pp, a 11,90%; DIF25, -0,09 pp, a 10,88%; DIF27, estável, a 10,95%; DIF29, +0,05 pp, a 11,14%; e DIF31, +0,10 pp, a 11,20%.

Os investidores digerem ainda a sinalização por parte do Banco Central de uma redução do ritmo de aperto monetário, após decisão da véspera do Copom de elevar os juros em 1,5 ponto porcentual, a 10,75% ao ano.

Nos EUA, as bolsas operam no negativo: S&P 500, -1,21%; Dow Jones, -2,12%; e Nasdaq, -3,18%. A bolsa de tecnologia reflete as fortes perdas com as ações do Facebook, após resultados decepcionantes divulgados na véspera.

16h50 – Preços do petróleo fecham em US$ 90 pela primeira vez em oito anos

Descompasso entre demanda forte e oferta restrita deram impulso à matéria-prima na sessão de hoje. Tensões geopolíticas entre Rússia, Ucrânia e a comunidade internacional adicionam incertezas às perspectivas de abastecimento. Veja como fecharam as cotações de hoje:

- WTI (março): +2,12% (US$ 90,13)

- Brent (abril): +1,73% (US$ 91,02)

16h22 – Ações da Eletrobras (ELET3; ELET6) aceleram alta, mesmo com impasse sobre privatização

A estatal aguarda parecer do Tribunal de Contas da União (TCU) sobre o processo de privatização, após ser revelado um problema de metodologia para estipular os valores da outorga. ELET3 tem 1,56% de alta, indo a R$ 34,42; e ELET6 sobe 2,90%, a R$ 33,76.

15h57 – Americanas (AMER3), Lojas Renner (LREN3) e outras varejistas sobem com tom mais dovish do Copom

Para as varejistas, nem parece que a taxa de juros da economia chegou a dois dígitos. Às 15:50h, as principais ações do setor operavam em alta, com destaque para Americanas (AMER3), que subia 2,28%, a R$ 31,92, e Via (VIIA3), com alta de 0,46%, a R$ 4,42. Magazine Luiza (MGLU3) tinha ganhos mais moderados, 0,15%, chegando a R$ 6,52. Lojas Renner (LREN3), por sua vez, subia 0,68%, a R$ 26,77.

Matheus Lima, analista da Top Gain, explica que, mesmo com a sinalização do Banco Central, o horizonte continua sendo de alta de juros pelos próximos meses.

“Vamos desacelerar, mas um aumento de 1,25 ponto ou 1 ponto percentual ainda é um movimento bem agressivo para taxa de juros. Eu acho que seria muito euforia falar em reviravolta para essas ações por conta de um pronunciamento pontual do Banco Central”, afirma Lima.

15h52 – Para BofA, ciclo de aperto do BC está chegando ao fim; março deve vir com mais 0,5 ponto

Após elevar a Selic em 1,50 ponto para 10,75% ao ano, o Copom sinalizou uma redução no ritmo de ajuste da taxa de juros na próxima reunião de março e enfatizou que os próximos passos serão decididos para garantir que a inflação convirja para sua meta. A previsão é de uma última alta em março, de 0,5 ponto.

A declaração foi mais dovish do que o esperado pelos mercados, de acordo com o BofA: “o BCB não apenas mudou a linguagem sobre o ritmo da próxima reunião, como acrescentou que essa sinalização reflete o atual estágio de aperto que terá efeitos defasados no horizonte relevante”.

15h31 – Cielo (CIEL3): estratégia focada em lucro está dando certo, mas analistas mantêm cautela

Após divulgação dos resultados da empresa no quarto trimestre de 2021, os papéis CIEL3 chegaram a subir 5% na sessão desta quinta-feira. Porém, inverteram sinal, e agora recuam 3,43%, nos menores preços do dia, a R$ 2,24.

15h15 – Traders Club (TRAD3) sobe 5,54% e lidera altas entre as Small Caps; Locaweb (LWSA3) tem maior queda, de 5,40%

Outras baixas são: Multilaser (MLAS3), com queda de 4,59%; Vulcabras ([ativo=VULCI3]), com recuo de 4,40%; Mosaico (MOSI3) cai 3,66%; e Cruzeiro do Sul (CSED3), opera em baixa de 3,81%.

Além de TRAD3, os destaques positivos são Valid (VLID3), subindo 5,23%; Yduqs (YDUQ3), com mais 4,41%; Bemobi (BMOB3), em alta de 3,81%; e Even (EVEN3), subindo 3,73%.

O índice de Small Caps (SMLL) cai 0,18%. Dos 137 componentes, 62 sobem em relação ao dia anterior.

15h – Hora do Mercado

O Ibovespa segue operando no negativo, com queda de 0,19%, aos 111.677 pontos, mas oscilando bastante entre os 111,3 mil pontos e leves perdas, acompanhando as perdas em Wall Street.

Nos EUA, as bolsas operam no negativo: S&P 500, -1,75%; Dow Jones, -0,94%; e Nasdaq, -3,01%. Especialmente a bolsa de tecnologia reflete as fortes perdas com as ações do Facebook, após resultados decepcionantes divulgados.

Adicionalmente, os investidores digerem ainda a sinalização por parte do Banco Central de uma redução do ritmo de aperto monetário, após decisão da véspera do Copom de elevar os juros em 1,5 ponto porcentual, a 10,75% ao ano.

Por aqui, o destaque entre as ações fica por conta da Petrobras, com quedas, respectivamente, de 1,72% (PETR4) e 1,80% (PETR3), diante de notícias sobre a política de combustíveis da companhia.

O dólar comercial opera com alta de 0,39%, cotado a R$ 5,296 na compra e a R$ 2,297 na venda. O dólar futuro opera perto da estabilidade, a R$ 5,357.

Já os juros futuro registram desaceleração nas curvas de curto e médio prazo: DIF23, -0,23 pp, a 11,90%; DIF25, -0,12 pp, a 10,86%; DIF27, -0,02 pp, a 10,93%; DIF29, +0,03 pp, a 11,12%; e DIF31, +0,07 pp, a 11,17%.

14h41 – Após balanço do 4TRI21, BofA mantém recomendação neutra para Cielo (CIEL3), com preço-alvo a R$ 2,50

Segundo o banco, os números apontam na direção certa, com foco na rentabilidade em detrimento do crescimento. “No entanto, os resultados devem continuar pressionados pelos altos custos de financiamento”, ressalta.

Nesse instante, CIEL3 recua 3,43%, a R$ 2,25.

14h39 – BofA retoma cobertura de BRF (BRFS3), com recomendação neutra e preço-alvo de R$ 24,00

A empresa acabou de concluir seu follow-on e arrecadou R$ 5,4 bilhões. Embora o BofA considere a injeção de capital positiva, ficou aquém do potencial de R$ 8,0 bilhões.

“Essa diferença é relevante, pois ajudaria a BRF a reduzir a alavancagem adicional em 0,4x e economizar cerca de R$ 300-400 milhões a mais de despesas financeiras por ano”, ressalta o banco. Além disso, a Marfrig (MRFG3), maior acionista da BRF, subscreveu proporcionalmente sua participação de 32,98%; porém, esperava-se mais, a ponto de se tornar acionista controlador efetivo.

Cenário é mais desafiador do que o esperado, destaca o BofA. No momento, BRFS3 gira em torno da estabilidade, com leve alta de 0,05%, a R$ 19,96.

14h35 – Bolsonaro desconversa sobre reajuste a servidor e diz que ‘problema é Orçamento’

O presidente evitou se comprometer com uma data para decidir sobre o reajuste a servidores públicos.Por se tratar de ano eleitoral, a medida teria de ser anunciada até o fim de março.

Para atender a uma ordem direta de Bolsonaro, o Orçamento de 2022 reservou R$ 1,7 bilhão para o reajuste de servidores públicos. Embora não haja “carimbo” na verba, há acordo para que o valor seja usado para majorar salários de policiais federais, importante base de apoio do presidente.

14hh20 – Ibovespa recua 0,21%, aos 111.651 pontos; ações da Petrobras recuam: (PETR3), -2,43%; e (PETR4), -2,44%

14h03 – Petrobras (PETR3; PETR4) precisa praticar preços de mercado, diz Silva e Luna

Quase em reposta às últimas declarações do ex-presidente Lula e atual líder das pesquisas de intenção de voto ao Planalto, de que, em um eventual novo governo, não manterá o preços dos combustíveis vinculado ao dólar, o CEO da Petrobras afirmou hoje que a estatal precisa se comportar como uma empresa privada.

Segundo Luna e Silva, até porque atualmente a estatal não consegue atender todo o mercado de combustíveis brasileiro com suas refinarias, que operam com ociosidade de cerca de 20%.

“Não conseguimos atender ao mercado todo, temos que ter paridade com a importação. O abastecimento do mercado tem que ser uma oportunidade para todos”, disse Luna.

Leia também: Petrobras tem potencial para pagar dividendos muito maiores do que no passado, diz CFO

14h01 – Bolsas europeias fecham em queda nesta quinta, com aperto dos bancos centrais

Banco da Inglaterra elevou as taxas de juros novamente, dessa vez em 0,5% – o primeiro aumento consecutivo de taxas desde 2004. Já o Banco Central Europeu optou por manter as taxas de juros estáveis, desafiando a crescente pressão para conter os planos de estímulo. A inflação na zona do euro chegou a um recorde de 5,1% em janeiro.

- Euro Stoxx 600: -1,76%

- DAX (Frankfurt): -1,63%

- FTSE 100 (Londres): -0,61%

- CAC 40 (Paris): -1,54%

- IBEX 35 (Madri): -0,22%

- FTSE MIB (Milão): -1,13%

13h51 – Bolsonaro prevê saída de 11 ministros para a disputada das eleições 2022

O presidente da República, entretanto não revelou os nomes dos candidatos ao pleito, nem mesmos seus substitutos.

“Óbvio que vamos ter ministérios-tampão. Eu tenho um profundo apreço pelo [Marcos] Rogério, a gente pode conversar, mas nada decidido com ninguém. Afinal de contas, para evitar ciumeira. Da minha parte, vocês só vão saber pelo Diário Oficial da União”. Os ministros que quiserem se candidatar precisam deixar o cargo até 1º de abril.

13h44 – Cielo (CIEL3) seguirá evitando subsídios para disputar clientes, diz CEO

Durante teleconferência, o CEO, Gustavo Sousa, afirmou que os subsídios que parte do mercado de adquirência vêm praticando são insustentáveis. Segundo ele, a empresa seguirá cautelosa com produtos de crédito.

A empresa busca estancar uma queda das margens, que voltou a aparecer no quarto trimestre, o que pressiona as ações da companhia. Adicionalmente, a empresa busca implementar uma política de controle de custos e saída de negócios deficitários para reverter queda na lucratividade.

13h33 – Cielo (CIEL3) amplia queda para 2,58%, indo a R$ 2,27

Mais cedo, com os investidores ainda digerindo os resultados do 4TRI21, o ativo chegou a subir 4,29% (a R$ 2,43), mas por volta das 10h30, passou a cair. A empresa divulgou balanços na noite passada com alta de 13% no ganhos.

13h29 – Bancos conseguem se segurar no azul nesta quinta

Exceção é Itaúsa (ITSA4), que tem ligeira queda, de 0,10%. Bradesco ON (BBDC3) tem alta de 0,60%; Itaú Unibanco (ITUB4), mais 0,44%; Banco do Brasil (BBAS3), alta de 0,41%; e Santander (SANB11), mais 0,28%.

13h21 – Ibovespa zera perdas, com bancos diminuindo as baixas; varejistas sobem

Já as ações da Petrobras (PETR4) seguem em queda de mais de 1%, apesar do petróleo ter passado a registrar leves ganhos, com o brent em alta de 0,30%, a US$ 89,74 o barril (ver nota das 13h).

13h09 – TCU vai investigar gastos de Bolsonaro (PL) com cartão corporativo

O pedido foi feito pelo senador Fábio Contarato (PT-ES), afirmando que “a atual gestão vem utilizando os cartões corporativos de modo indiscriminado e com pouca responsabilidade fiscal”.

Segundo o UOL, entre 2019 e 2021 foram gastos R$ 30 milhões, o que é 18,8% mais do que gastaram em 4 anos os ex-presidentes Dilma Rousseff (PT) e Michel Temer (MDB). Só em 2021 foram gastos R$ 11,8 milhões.

13h – Hora do mercado

O Ibovespa registra leve queda na sessão, com baixa de 0,18%, a 111.694 pontos, em meio à pressão negativa de Wall Street, que se soma à queda das ações da Petrobras (PETR3;PETR4). Enquanto isso, os investidores repercutem a decisão do Comitê de Política Monetária (Copom) e do Banco Central Europeu (BCE).

O BC elevou na véspera a Selic a 10,75% ao ano, em 1,5 ponto percentual, mas surpreendeu parte do mercado ao indicar ritmo menor de ajuste nas próximas reuniões, além de revisar significativamente para cima sua projeção de inflação para 2022 e apontar que o horizonte relevante para a política monetária é, “em maior grau”, 2023.

Em meio a isso, alguns setores mais sensíveis à taxa de juros reagiam positivamente à sinalização, como os de construção, educação e varejistas. As educacionais Yduqs (YDUQ3) e Cogna (COGN3) avançavam entre 2% e 3%.

Contudo, o movimento é limitado por uma liquidação forte das ações de tecnologia nos EUA, o que impacta papéis como Locaweb (LWSA3) e Banco Inter (BIDI11) na B3, em quedas de cerca de 4%. O índice Nasdaq registra queda de cerca de 1,9% principalmente por conta das ações da Meta (Facebook), que caem mais de 20% após dados fracos do quarto trimestre.

Os investidores também repercutem o BCE, que manteve os juros. Contudo, Christine Lagarde, presidente da autoridade monetária, mostrou tom mais duro quanto à inflação. E o BC da Inglaterra elevou o juro para 0,5%, em decisão dividida, com algumas autoridades querendo uma alta ainda maior, a 0,75%.

Entre as quedas na sessão na B3, estão os ativos da Petrobras, com baixas superiores a 1%. O dia é de leve queda para o petróleo, com o barril do brent para março caindo 0,47%, a US$ 89,05, com um “respiro” do mercado após uma forte sequência de alta. Ainda assim, os apertados fornecimentos globais e as tensões geopolíticas na Europa Oriental e no Médio Oriente seguem limitando maiores quedas.

Também no radar da companhia, o ex-presidente Luiz Inácio Lula da Silva (PT), que lidera as pesquisas de intenção de voto à presidência, voltou a falar sobre a Petrobras durante entrevista à Rede RDR de rádio do Paraná. Ele indicou que, se eleito, vai acabar com a paridade internacional de preços da estatal.

Já a Cielo (CIEL3) tinha baixa de 2,58% após chegar a saltar 5,2%, na sequência de divulgação de resultados.

Confira as maiores altas e baixas do Ibovespa:

Maiores altas

| Ativo | Variação % | Valor (R$) |

|---|---|---|

| LWSA3 | 11.32723 | 9.73 |

| PRIO3 | 7.34389 | 24.41 |

| CIEL3 | 6.39269 | 2.33 |

| BRKM5 | 4.78786 | 53.84 |

| BEEF3 | 2.72727 | 9.04 |

Maiores baixas

| Ativo | Variação % | Valor (R$) |

|---|---|---|

| EZTC3 | -6.40587 | 19.14 |

| ECOR3 | -6.11979 | 7.21 |

| VIIA3 | -5.80357 | 4.22 |

| QUAL3 | -5.54945 | 17.19 |

| BRFS3 | -5.54156 | 18.75 |

12h49 – Governo dos EUA obriga Tesla (TSLA34) a resolver problema de segurança em 817 mil veículos

Agência reguladora de segurança automotiva impeliu o fabricante a resolver problema de aviso sonoro que serve como lembrete para as pessoas colocarem o cinto de segurança. A Tesla disse que realizará uma atualização de software over-the-air (OTA) para resolver o problema.

No momento, o BDR da companhia sobe 2,16%.

12h45 – Ativa mantém recomendação de compra para papéis da Eletrobras (ELET3; ELET6), apesar do TCU

A corretora comentou a notícia do Valor de que o gabinete do ministro Vital do Rêgo, do Tribunal de Contas da União (TCU), identificou um erro metodológico nos estudos técnicos sobre a desestatização da elétrica, o que resultou em uma subavaliação “gigantesca” do valor da outorga que deverá ser paga ao governo pelos novos donos da empresa (ver nota das 10h23).

O surgimento de novas assimetrias no processo é “negativo” para Eletrobras, ressalta a Ativa.

“Embora acreditemos que a maioria do tribunal tenha dado a entender ser favorável ao andamento do processo, consideramos o prazo para o término do processo enxuto. Desta forma, um entrave quanto no TCU envolvendo a revisão dos valores de outorga a serem pagos tornariam difíceis que os próximos passos do processo sejam executadas em tempo hábil, o que fundamentalmente, motivaria a revisão do nosso cenário-base para o papel”, pondera.

Os papéis começaram em baixa nesta quinta, mas ELET6 mostrou recuperação e agora sobe 0,46%, enquanto ELET3 segue caindo, com 0,38%.

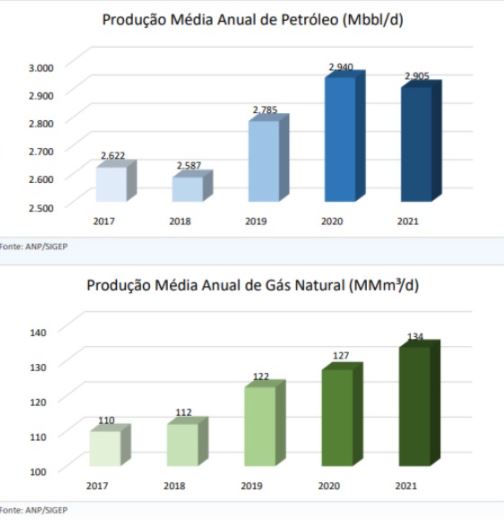

12h31 – Produção de gás natural em 2021 foi recorde, segundo ANP; produção de petróleo recua

Produção média chegou a 134 MMm3/d (milhões de metros cúbicos por dia), um crescimento de 5% em relação ao ano anterior, quando a média foi de 127 MMm3/d. A agência também informou a produção média de petróleo em todo o ano passado: 2,905 MMbbl/d (milhões de barris por dia), um recuo de 1,18% na comparação com o volume de 2,940 MMbbl/d registrado em 2020.

12h18 – Índices setoriais operam em baixa nesta quinta-feira

Apenas Imobiliário (IMOB), com alta de 0,33%; e Materiais Básicos (IMAT), com mais 0,25%, vão contra a maré.

Industrial (INDX) lidera as baixas, com menos 0,44%; Financeiro (IFNC) vem em seguida, com menos 0,29%; seguido por Utilidade Pública (UTIL), menos 0,28%; Consumo (ICON), com menos 0,19%; e Energia Elétrica (IEE), baixa de 0,10%

12h09 – Itaú BBA projeta que aéreas e locadoras de veículos devem se destacar positivamente na temporada de balanços

Analistas colocam na frente Azul (AZUL4), Gol (GOLL4), Armac (ARML3) e Movida (MOVI3), entre Bens de Capital e de Transportes. Vamos (VAMO3) e GPS (GGPS3) são as preferidas. Por outro lado, ressaltam as restrições a Localiza (RENT3) e Unidas (LCAM3).

“Pontuamos que praticamente todas as companhias desse universo sofrerão com aumentos relevantes em suas despesas financeiras oriundos dos consecutivos aumentos na taxa Selic no final de 2021, o que possivelmente pressionará seus lucros líquidos”, afirmam.

12h01 – EUA: PMI ISM não manufatura tem leitura de 59,9 em janeiro, ante consenso de 59,5

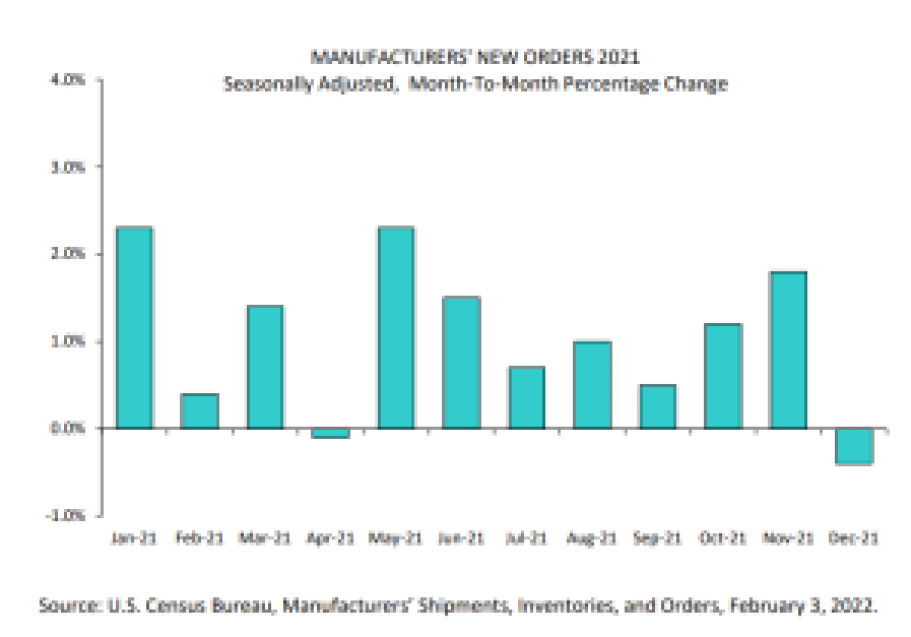

12h00 – EUA: Encomendas à indústria recuam 0,4% na base mensal em dezembro, ante consenso de baixa de 0,20%

11h52 – Tempestades de inverno nos EUA elevam preços de energia e podem afetar infraestrutura de produção, afirma Bradesco BBI

Os preços do Henry Hub se valorizaram acentuadamente com medo da repetição dos problemas com as baixas temperaturas do ano passado. Os preços do gás em algumas regiões dos EUA subiram mais de US$ 1/MMBTU nos últimos dias.

Se as nevascas ocorrerem novamente, poderá complicar ainda mais a situação global para o gás natural, afirma o BBI. Além disso, um aumento contínuo nos preços do gás traria uma demanda incremental por derivados de petróleo (como substituto), o que também apertaria ainda mais os mercados globais de petróleo.

No momento o barril WTI para março cai 0,71%, para US$ 87,63, enquanto o Brent para abril recua 0,61%, para US$ 88,92.

11h45 – Em dia de oscilação, Ibovespa passa a cair 0,21%, aos 111.654 pontos

11h45 – EUA: PMI composto tem leitura de 51,1 em janeiro, diz IHS Markit, ante consenso de 50,8

Já o PMI do setor de serviços ficou em 51,2, ante 50,9 esperada pelo mercado.

11h41 – Ibovespa vira novamente, passa a subir 0,05%, aos 111.950 pontos

11h39 – Vibra Energia (VBBR3) pretende inaugurar o primeiro carregador elétrico em um dos postos de gasolina da empresa até o final de junho

O Bradesco BBI diz que a introdução de estações de recarga é outra iniciativa da empresa focada na transição para uma economia de baixo carbono. O negócio de estações de recarga pode ter sinergia com o negócio de comercialização de energia da recém-adquirida Comerc.

11h35 – Ações do Facebook abrem em queda de 25,85% na Nasdaq, a US$ 239,52

No Brasi, BDR (FBOK34) cai 10,08%, a R$ 45,45.

11h33 – Bolsas americanas abrem em queda, com pressão de balanços

- Dow Jones: -0,57% (35.425 pontos)

- S&P 500: -1,62% (4.515 pontos)

- Nasdaq: -2,43% (14.067 pontos)

11h28 – Goldman Sachs afirma que condições gerais de negócios se deterioraram significativamente no início do ano no Brasil

A análise toma como base os números dos PMIs da Indústria e Serviços. Inflação alta de dois dígitos, taxas de juros crescentes, custos crescentes de insumos e logística, enfraquecimento dos indicadores de confiança e a ômicron tiveram impacto na atividade geral este mês.

O PMI da Indústria caiu 2 pontos, para 47,8. Já o de Serviços caiu 0,8 ponto, para 52,8. O PMI composto recuou 1,1 ponto, para 50,9.

11h15 – Volumes de produção de álcool no quarto trimestre devem ser sequencialmente mais fracos

O Credit Suisse espera que os volumes de cerveja no Brasil sejam moderados em relação aos níveis do terceiro trimestre, em linha com a indústria, impulsionados por tendências climáticas menos favoráveis e comparações de participação de mercado mais difíceis.

No ano anterior, a Ambev se beneficiou do lançamento bem-sucedido da Brahma Duplo Malte, enquanto seu principal concorrente, a Heineken estava com capacidade limitada. No entanto, estas restrições diminuíram no quarto trimestre após um aumento de capacidade de 3mhl.

O banco também espera que as tendências de preço/mix no Brasil moderem para 5% ao ano no quarto trimestre, já que um aumento de preço de meio dígito em outubro é compensado pelo aumento das promoções, que foram significativamente reduzidas no quarto trimestre de 2021.

11h10 – Confira o discurso da presidente do BCE, Christine Lagarde, na íntegra

11h08 – “Tomamos nossas decisões apenas baseados em dados e vamos agir”, lembrou Lagarde

“Precisamos continuar monitorando os dados que temos sobre a economia, com muito cuidado”, alertou a presidente do Banco Central Europeu, ao dizer que os rumos da política monetária podem mudar e “vão mudar” se assim for necessário.

“Sabemos os limites do que podemos fazer e o que não podemos fazer”, com relação à demanda e à oferta e “vamos agir”, afirmou Lagarde.

11h00 – Hora do mercado

Após abrir em alta, o Ibovespa virou e agora cai 0,48%, aos 111.362 pontos. Pesou mais sobre o índice o desempenho das ações ON e PN da Petrobras (PETR3;PETR4), que viram suas quedas acelerar para, respectivamente, 1,88% e 1,60%.

Além disso, o índice sentiu a pressão do aumento do rendimento dos treasuries americanos, após a divulgação de dados da produtividade e do desemprego [ver nota das 10h30]. O título com vencimento em dez anos sobe, agora, 66 pontos-base no pré-mercado, para 1,832%, o que pressionou as quedas dos futuros no país – o da Nasdaq recua 2,70%, o S&P 500, 1,37% e o Dow Jones, 0,38%.

Aqui, a curva de juros continua apresentar tendência de queda na ponta curta, repercutindo o Copom, e na média, mas no fim da ponta longa o rendimento dos contratos DIs volta a subir – o com vencimento em 2029 tem alta de um ponto-base, a 11,10%. O DI para janeiro de 2023 recua 22 pontos, para 11,91%, o para o mesmo mês de 2025 cai 15 pontos ,para 10,83%.

Mesmo assim, as varejistas e as techs, que registravam altas no início do pregão, por normalmente serem beneficiadas por juros menores, viram suas altas arrefecerem. A maior alta, agora, é da Ultrapar (UGPA3), que sobe 2,92%.

10h55 – Custos de energia são a principal causa da alta inflação na zona do euro, diz Lagarde

A presidente do Banco Central Europeu admitiu que o índice está alto por mais tempo que o esperado e que a inflação se tornou generalizada. Em janeiro, o índice bateu em 5,1%.

Por outro lado, Christine Lagarde percebe a economia da Europa cada vez menos afetada pela pandemia, a despeito da avassaladora recente onda de ômicron – isso porque os países tomaram medidas diversas, evitando restrições de circulação.

10h51 – Tenda (TEND3) deve ser a mais beneficiada da revisão de subsídios do programa Casa Verde e Amarela, diz BBA

O Itaú BBA explica que a Tenda deve ser a maior beneficiada dada sua concentração nos limites inferiores do programa, enquanto outros players também sentirão ventos positivos se a faixa de renda elegível para descontos for ampliada.

Com base no número esperado de descontos anuais, o banco acredita que o novo orçamento de subsídios deve cair em algum lugar entre as curvas anteriores, mas mais focado nos limites de renda mais baixos.

10h45 – Ibovespa vira e passa a cair 0,31%, aos 111.486 pontos

10h41 – Queda do Bitcoin para US$ 33 mil não abala investidores de longo prazo

10h38 – Valorização do real e a alta das commodities faz a Ativa projetar margens ainda pressionadas para a Ambev (ABEV3) em 2022

Com a piora no poder de compra da população e o no-trade ainda se recuperando, o volume de vendas da Ambev, que vinha apresentando melhora significativa em 2021, fica ameaçado.

10h34 – Todos setores da bolsa operam em alta, com exceção de materiais básicos

Destaque para o IMOB, índice que mede desempenho das ações do segmento imobiliário, subindo 2,16%, aos 792,50 pontos.

10h32 – Erro de cálculo ameaça privatização da Eletrobras (ELET3;ELET6)

O gabinete do ministro Vital do Rêgo, do Tribunal de Contas da União (TCU), identificou um erro metodológico nos estudos técnicos sobre a desestatização da elétrica, o que resultou em uma subavaliação “gigantesca” do valor da outorga que deverá ser paga ao governo pelos novos donos da empresa. A notícia é do Valor.

O montante dessa diferença deve ser conhecido entre o fim deste mês e o início de março. O governo pretendia dar andamento ao processo ainda neste ano, mas o calendário eleitoral e os entraves no TCU deixam dúvidas sobre a concretização desse plano.

Após queda de ontem, porém, ações tem leve alta – a ON subindo 0,27% e a PN B, 0,82%.

10h31 – EUA: Produtividade do setor não agrícola cresce 6,6% no quarto trimestre, ante consenso de 3,2%

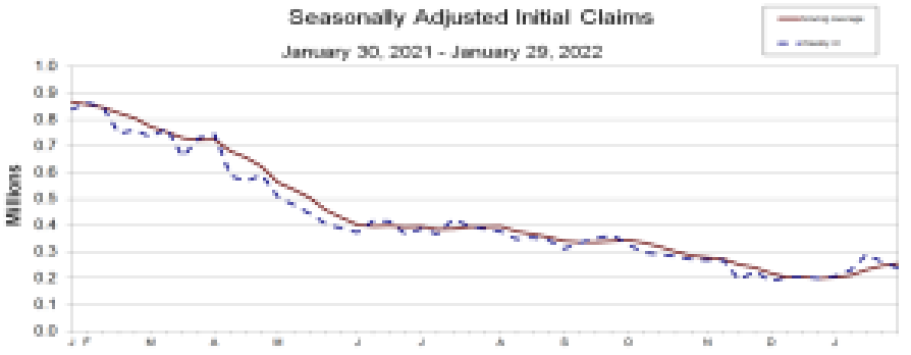

10h31 – EUA: Pedidos iniciais por seguro desemprego ficam em 238 mil, número menor do que o consenso de 245 mil

Pedidos contínuos pelo benefício ficaram em 1.628 milhões, ante projeção de 1.620 milhões.

10h30 – Ação da Cielo (CIEL3) devolve ganhos e passa opera em baixa de 1,29%, cotada a R$ 2,30

Após o Copom, foco do mercado nesta quinta-feira está nos próximos passos anunciados pela autoridade monetária.

Na primeira atualização do dia, o recuo mais intenso é visto com o juro oferecido pelo Tesouro Prefixado 2024, que caía 11 pontos-base (0,11 ponto percentual) e se firmava no patamar de 11,10% ao ano. Com isso, o retorno desse título voltava a níveis vistos no começo deste ano.

10h20 – Ibovespa avança 0,30%, na esteira queda da curva de juros

Após Copom, rendimentos dos DIs caem em bloco – na ponta curta, o DI para janeiro de 2023 recua 23 pontos-base, para 11,90%. No meio da curva, com o DI para o primeiro mês de 2025, a queda e é de 0,18 pontos, para 10,78%. Os DIs para janeiro de 2027 e 2029, na ponta longa, por sua vez, caem nove e três pontos-base.

Companhias de varejo e de tecnologia, com isso, são destaques. A principal alta do Ibovespa agora é a Cielo (CIEL3), que sobe 3,86%, após publicar seu balanço trimestral. Além disso, chamam a atenção também a performance da Via (VIIA3), da Petz (PETZ3) e da Magalu (MGLU3).

Do outro lado, entre as maiores quedas, estão as petroleiras, acompanhando a baixa do preço do petróleo.

10h17 – Ação da Vale (VALE3) recua de 0,34%, cotada a R$ 85,50

10h15 – Ação da Cielo (CIEL3) salta 4,29% (R$ 2,43), com resultados do 4T21 acima do esperado

10h12 – Ações ON e PN da Petrobras (PETR3;PETR4) operam em baixa de 1,12% (R$ 35,26) e 0,49% (R$ 32,36), respectivamente

Papéis repercutem a baixa do petróleo no mercado internacional – Brent para março cai 1%, para US$ 88,59.

10h09 – Aquisição da canadense First Response pela Ambipar (AMBP3) é positiva e deve impactar positivamente seus papéis no pregão de hoje, diz Ativa

A casa de análise destaca que a Ambipar volta a avançar em sua estratégia de crescimento inorgânico. Desta vez, a aquisição da canadense First Response tanto aumentará sua capilaridade na América do Norte como permitirá que a companhia faça a venda cruzada do serviço de combate à incêndio às demais bases da região.

10h05 – Ibovespa abre em alta preliminar de 0,22%, aos 112.138 pontos

10h00 – PMI composto tem leitura de 50,9 em janeiro, diz IHS Markit, ante 52 em dezembro

Já o PMI de serviços ficou em 52,8, ante 53,6 no último mês de 2021.

9h58 – JBS (JBSS3) concorda em pagar US$ 52,5 milhões para resolver litígios que acusam a empresa de conspirar para limitar oferta de carne bovina dos EUA

O Bradesco BBI ressalta que a multa acordada representa menos de 1% de seu valor de mercado e menos de 1% do Ebitda que projeta para a JBS em 2022. O mantém recomendação neutra para JBS e preço-alvo de R$ 36,00.

9h48 – XP eleva recomendação de Santos Brasil (STBP3) para compra

A visão otimista da corretora é baseada principalmente em um balanço positivo de oferta e demanda nos próximos anos (utilização do Porto de Santos em 90% em 2024) e nas perspectivas de um desempenho operacional continuamente beneficiado por aumentos de preços (33% EBITDA CAGR ’21-23) e de um valuation que deixou de estar esticado (EV/Ebitda 9,1-6,6x ’22-23).

Além disso, a XP vê sinais de crescimento dos preços de frete marítimo desaceleração e melhora dos volumes de movimentação de contêineres.

9h45 – Banco Central Europeu mantém taxa básica de juros em 0,00%, dentro do esperado pelo mercado

Taxas de facilidade permanente de depósito e de cedência também ficaram inalteradas em, respectivamente, 0,25% e – 0,50%.

O banco manteve ainda a visão de que a inflação é um fenômeno transitório, apesar de afirmar que está “ligeiramente acima da meta”. A instituição ainda defendeu que manterá os juros até que a inflação atinja a meta de 2%.

9h45 – Índice futuro vira e passa a subir 0,30%, aos 112.290 pontos

Curva de juros continua em queda e dólar futuro acelera alta para 0,66%, aos R$ 5,332.

9h36 – Potencial isenção de IPI não deve afetar os estoques de aluguel de carros, aponta BBI

O Bradesco BBI não espera que as locadoras de veículos registrem uma redução na frota por causa da redução do IPI. Em primeiro lugar, as locadoras de veículos relataram margem Ebitda em seminovos de 19%-23%, acima do nível histórico. A redução do IPI poderia reduzir os preços dos carros usados e acelerar a convergência das margens Ebitda dos Seminovos para a média histórica de 3%-5%.

Em segundo lugar, as montadoras estão lutando para aumentar a produção de veículos devido à escassez de semicondutores e outros componentes. As montadoras podem continuar a aumentar os preços dos carros novos para recuperar margens e aproveitar essa redução do IPI, não a repassando aos clientes finais.

9h29 – EUA confirmam conversa de Yellen e Guedes sobre entrada do Brasil na OCDE

9h25 – XP mantém recomendação de compra para CBA (CBAV3)

A XP diz que as macrotendências ainda são favoráveis à CBA, pois os custos aumentaram para as fundições europeias e a produção chinesa é reduzida para evitar mais emissões de CO2.

No front operacional, o Ebitda de 2022 deve ser impulsionado por uma melhor geração hidrelétrica e pelo fim do hedge de alumínio. A empresa ainda pode ser uma potencial beneficiária de uma tendência de longo prazo de descarbonização e explorar oportunidades de crescimento de seu pipeline de projetos.

No entanto, os investidores ainda estão aprendendo a navegar nesse setor e na CBA em particular, e a administração da empresa tende a melhorar os detalhes dos seus releases para ajudar os investidores a fazer suas estimativas.

9h05 – Ibovespa futuro abre em queda de 0,20%, aos 111.720 pontos

Após o Copom, a curva de juros abre em forte queda na ponta curta – os rendimentos do DI com vencimento em janeiro de 2023 caem 25 pontos-base, para 11,89%. No meio da curva, o DI para 2025 recua 10 pontos, para 10,88%. Na ponta longa, o DIs com vencimento em 2027 cai dois pontos, para 10,93%, e o para o 2029 sobe dois pontos, para 11,11%.

O dólar futuro sobe 0,25%, a R$ 5,310. O dólar comercial sobe 0,12%, a R$ 5,282 na compra e a R$ 5,283 na venda.

9h01 – Bradesco BBI mantém avaliação outperform para 3tentos ([ativo=TENT3]), com preço-alvo de R$ 18,00

O Bradesco BBI permanece otimista com as ações da 3tentos, vendo-as serem negociadas em um atraente EV/Ebitda 2022, de 5,4x, contra a mediana de 9x para seus pares globais, oferecendo um Ebitda CAGR 2022 mais robusto de 8%, contra -2% para seus pares globais.

O banco espera que o desempenho das ações seja superior à medida que a empresa entregue seu plano de expansão e adicione novas lojas de varejo de insumos nos estados do Rio Grande do Sul e Mato Grosso, além de abrir um novo plano industrial em 2023, fatores que devem impulsionar a expansão do material no Ebitda nos próximos anos.

8h50 – Perspectivas para aumento de receita ainda parecem desafiadoras para Cielo (CIEL3), diz BBI

O Bradesco BBI acredita que os resultados do 4T21 devem ser bem recebidos pelo mercado, tendo em vista a melhora sequencial nas operações principais (Cielo Brasil + Cateno).

O banco vê ainda a Cielo negociando a baixo custo 7,6x P/L 2022, embora destaque que as tendências de receita – especialmente na Cielo Brasil – podem continuar desafiadoras ao longo de 2022 com declínio em sua base de clientes e pressão no rendimento, que pode impedir uma reclassificação mais forte das ações no curto prazo.

O banco mantém avaliação neutra para Cielo, e preço-alvo de R$ 3,00, frente a cotação de quarta-feira (2) de R$ 2,33.

8h46 – Lula critica novamente a política de preços da Petrobras (PETR4;PETR3)

O ex-presidente, e atual candidato à frente das pesquisas presidências, voltou a criticar a política de paridade de preços da Petrobras (PETR4;PETR3) e afirmou que não manterá o preço da estatal dolarizado.

Em entrevista a rádios no Paraná, Lula ainda defendeu a realização de investimentos do governo em refinarias. Privatizações representam ‘destruição de patrimônio’.

8h19 – Itaú BBA mantém recomendação de compra para Vale (VALE3) e eleva preço-alvo de R$ 90,00 para R$ 100,00

O banco vê este aumento devido aos estímulos na China e oferta restrita, que deverão gerar uma dinâmica favorável aos preços do minério de ferro. Além disso, o nível de endividamento baixo abre espaço para dividendos extraordinários e a perspectiva de resultado operacional (Ebitda) maior cresce devido ao avanço no preço da commodity.

O aumento implica do preço em um potencial de alta de 17% em relação ao fechamento de ontem e a perspectiva de um yield de 9%.

8h09 – Cielo (CIEL3) divulga resultados negativos no 4º trimestre, avalia Credit Suisse

O banco suíço enxerga os resultados da Cielo como negativos porque a superação do lucro foi totalmente relacionada a uma reversão do imposto de renda, com o lucro antes dos impostos realmente ausente das estimativas. Na frente operacional, as melhorias não eram claras. Os resultados operacionais foram um mix de “negativos” da Cielo e “positivos” da Cateno.

O Credit Suisse mantém avaliação neutra para Cielo, e preço-alvo de R$ 2,50, frente a cotação de quarta-feira (2) de R$ 2,33.

8h00 – Copom diminui previsibilidade e pode ter se precipitado ao indicar menor ritmo de altas

7h54 – Cielo (CIEL3) reporta números em linha com as expectativas do mercado para TPV, receita líquida e custos e despesas, aponta BBA

O Itaú BBA diz que a evolução do resultado foi impulsionada por dois fatores: ganho não recorrente de R$ 37 milhões e uma alíquota efetiva de imposto menor que a esperada como resultado do pagamento de juros sobre capital próprio.

O banco mantém avaliação market perform para Cielo e preço-alvo de R$ 5,20, frente a cotação de quarta-feira (2) de R$ 2,33.

7h42 – Agenda do dia: decisões do BCE e do BoE na Europa, PMIs no Brasil, desemprego nos EUA

Nesta quinta-feira, é destaque, no âmbito político, as decisões sobre política monetária no Reino Unido, pelo Bank of England (BoE), e na Europa, pelo Banco Central Europeu.

Nos dados macroeconômicos, há a publicação dos PMIs composto e de serviços de janeiro do Brasil, às 10h. Nos EUA, às 10h30, há a publicação semana do número de novos pedidos de seguro-desemprego e da variação da produtividade do setor não-agrícola. Às 11h45, ainda por lá, também há os PMIs compostos e de serviço, e às 12h, dados da indústria do ISM.

No âmbito corporativo, uma série de CEOs brasileiros participam do evento do Credit Suisse – Petrobras (PETR3;PETR4), Localweb (LWSA3) e Marfrig (MRFG3) estão na lista. A Cielo (CIEL3) realiza sua teleconferência de resultado às 11h.

7h34 – Europa recua com mercado aguardando decisões de autoridades monetárias

Hoje, o Banco Central Europeu (BCE) e o Banco da Inglaterra (BoE, na sigla em inglês) fixam suas taxas de juros, com a inflação pressionando por um aumento. O esperado pelo mercado é que o BCE mantenha sua política, por conta das sinalizações que já ocorreram pela presidente Christine Lagarde, e que o BoE aumente sua taxa em 25 pontos-base, para 0,50%.

Veja a performance das bolsas europeias neste momento:

- DAX (Alemanha), – 0,51%

- CAC 40 (França), – 0,24%

- FTSE (Reino Unido), – 0,09%

- FTSE MIB (Itália), – 0,36%

- STOXXX 600 (Zona do Euro), – 0,62%

7h32 – Na Ásia, bolsas da China e de Hong Kong ainda fechadas por conta do feriado de ano novo lunar

A da Coreia do Sul, porém, voltou a abrir, subindo 1,67% – acompanhando, em grande parte, os resultados anteriores da semana. O índice Nikkei, do Japão, recuou 1,06%.

7h26 – Futuros americanos recuam; investidores repercutem balanços

Em destaque nos EUA, mais uma vez, a temporada de balanços das companhias do país. Após a Google (GOGL34) brilhar nesta quarta, porém, agora a tendência é para o outro lado: nomes como o Facebook (FBOK34) e Spotify têm fortes quedas, de, respectivamente, mais de 20% e mais de 10%, após publicarem seus resultados do quarto trimestre.

Confira o desempenho dos futuros:

- Dow Jones Futuro (EUA),- 0,24%

- S&P 500 Futuro (EUA), – 1,01%

- Nasdaq Futuro (EUA), – 2,09%

Oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje. Assista aqui.

You must be logged in to post a comment.