Publicidade

As taxas dos títulos públicos operam em queda nesta quinta-feira (3), repercutindo a reunião do Comitê de Política Monetária (Copom) no dia anterior. Os juros de todos os títulos negociados estão bem perto dos patamares vistos nos primeiros pregões de 2022, mas ainda não atingiram a mínima registrada neste ano.

Segundo Nicolas Borsoi, economista-chefe da Nova Futura, embora houve uma alta de 1,50 ponto percentual elevando a Selic para 10,75% – patamar que não era alcançado desde julho de 2017- a sinalização de desaceleração no ritmo da próxima reunião levou os investidores a reduzirem expectativas de novas altas de juros.

Alguns agentes de mercado já estimam que o Banco Central não deve subir juros acima de 11,75%, por exemplo. “Isso acaba comprimindo as taxas de juros da curva inteira”, aponta Borsoi.

Oferta Exclusiva para Novos Clientes

CDB 230% do CDI

Destrave o seu acesso ao investimento que rende mais que o dobro da poupança e ganhe um presente exclusivo do InfoMoney

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Ele reforça que, na contramão, as taxas de juros no exterior operam em alta puxadas pelas decisões do Banco da Inglaterra (BoE), que elevou a taxa de juros do Reino Unido a 0,50%. Enquanto o Banco Central Europeu (BCE) adotou um discurso mais duro, descartando a pressa e apontando novas definições em março ou junho.

“Isso me leva a acreditar que o mercado de juros local está reagindo mais ao Copom”, explica o economista.

Neste cenário, Borsoi afirma que as taxas de títulos prefixados devem sentir impactos principalmente no curto prazo.

Continua depois da publicidade

Dentro do Tesouro Direto, os títulos prefixados de curto e médio prazo recuavam na última atualização desta quinta-feira (3).

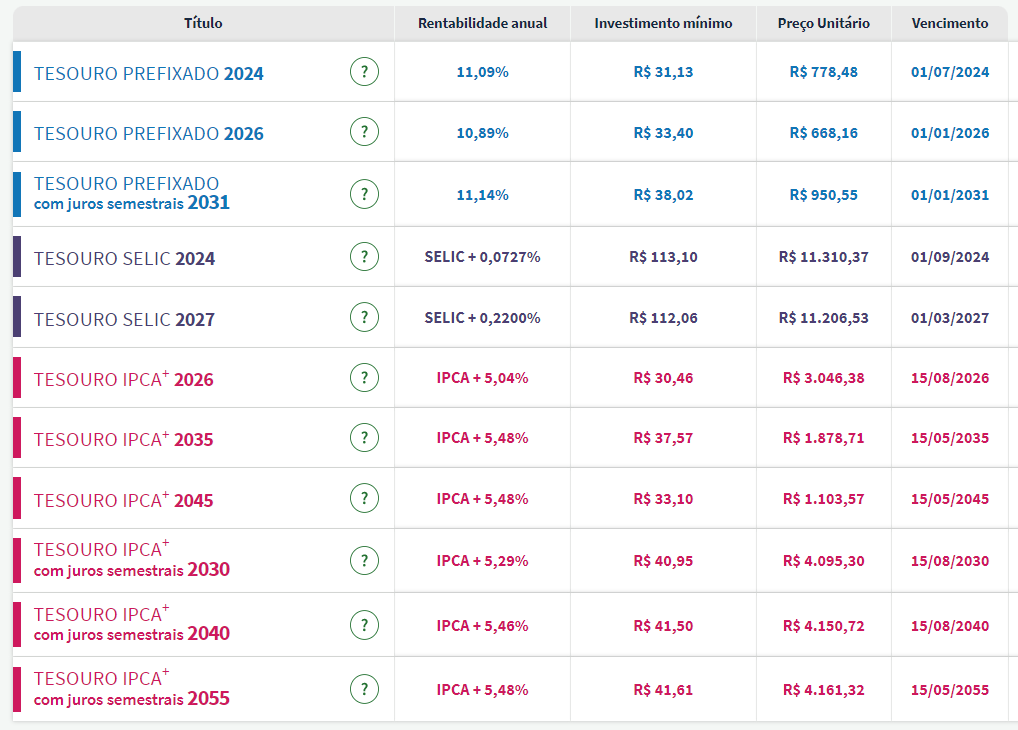

O Tesouro Prefixado 2024 entregava uma rentabilidade anual de 11,09%, inferior aos 11,21% de retorno na sessão anterior. Enquanto o título público de médio prazo, com vencimento em 2026, também recuava com uma rentabilidade de 10,89%, frente aos 10,95% da quarta-feira.

Na contramão, o prefixado de longo prazo operava em alta. O Tesouro Prefixado 2031, com juros semestrais, apresentava um retorno de 11,14% por volta das 15h20, superior aos 11,08% pagos pelo título no dia anterior.

Nos títulos atrelados ao IPCA, o movimento era de queda para todos os papéis, contudo as maiores baixas foram perceptíveis nos títulos públicos de curto prazo.

O Tesouro IPCA+ 2026 registrava o maior tombo, com uma rentabilidade real de 5,04% nesta quinta-feira (3), muito inferior aos 5,24% entregues ontem.

Entre os papéis que remuneram juros semestrais, o de vencimento mais próximo, o Tesouro IPCA+ 2030 também era impactado, entregando uma rentabilidade real de 5,29%, frente aos 5,41% da sessão anterior.

Confira os preços e as taxas de todos os títulos públicos disponíveis para compra no Tesouro Direto que eram oferecidos na tarde desta quinta-feira (3):

Repercussão do Copom

Com a sinalização dada pelo Banco de que pode reduzir o ritmo de altas na próxima reunião, analistas destacaram que o aumento no encontro de março deve ser menor do que 1,5 ponto percentual.

A desaceleração, no entanto, foi vista por alguns economistas como “precipitada”. “Entendo que pode ser um pouco traiçoeiro deixar essa definição. Você tem uma evolução da inflação ainda em ritmo bem alto, sem sinais de que está cedendo nesse primeiro trimestre do ano e o mercado precifica pontas da curva de juros em patamares mais altos por conta da inflação persistente”, afirmou Gustavo Cruz, estrategista da RB Investimentos, em entrevista ao InfoMoney.

Já Mauro Morelli, estrategista-chefe da Davos Investimentos, avaliou que o Banco Central deixou uma margem, caso a situação econômica e a inflação mudem até a próxima reunião.

Além da desaceleração, outro trecho do comunicado chamou a atenção de economistas. No documento, a autoridade monetária citou que a taxa atual é “compatível com a convergência da inflação para as metas ao longo do horizonte relevante, que inclui o anos-calendário de 2022 e, em grau maior, o de 2023”.

Luana Miranda, da GAP Asset, disse ontem em live do InfoMoney, que a autoridade monetária “rolou” o horizonte relevante da política monetária mais para 2023 do que 2022. “Quanto mais o BC aumenta o peso de 2023 nas ações dele, menor é a necessidade de juros esperada, pois a desancoragem de expectativas para 2023 está bem menor que em 2022”, explicou.

Na mão do investidor

Olhando para o tombo dos títulos de curto prazo, Nicolas Borsoi, economista-chefe da Nova Futura, avalia que a preferência por um título ou outro nos próximos dias dependerá da expectativa de inflação que o investidor tem frente a visão do mercado.

Ele aponta que em um cenário em que o Copom está interrompendo um ciclo de alta dos juros, mas as commodities continuam em um comportamento altista contribuindo com a inflação elevada, os investidores podem optar por aplicar em títulos atrelados ao IPCA, até o momento em que a inflação apresente uma trajetória descendente.

Lula e os combustíveis

O ex-presidente Luiz Inácio Lula da Silva afirmou nesta quinta-feira que, em um eventual novo governo, não manterá o preço dos combustíveis vinculado ao dólar, como ocorre atualmente com a política de preços praticada pela Petrobras (PETR3 ; PETR4).

“Nós não vamos manter o preço dolarizado. Eu acho que os acionistas de Nova York, os acionistas do Brasil, têm direito de receber dividendos quando a Petrobras der lucro, mas é importante que a gente saiba que a Petrobras tem que cuidar do povo brasileiro”, disse o ex-presidente em uma entrevista a Rede de Rádios do Paraná (RDR).

“Eu não posso enriquecer um acionista americano e empobrecer a dona de casa que vai comprar um quilo de feijão e paga mais caro por causa do preço da gasolina.”

Radar externo

O Banco Central Europeu manteve a sua taxa básica de juros em 0,00%, dentro do esperado pelo mercado. Taxas de facilidade permanente de depósito e de cedência também ficaram inalteradas em, respectivamente, 0,25% e – 0,50%.

O banco manteve ainda a visão de que a inflação é um fenômeno transitório, apesar de afirmar que está “ligeiramente acima da meta”. A instituição ainda defendeu que manterá os juros até que a inflação atinja a meta de 2%.

You must be logged in to post a comment.