Publicidade

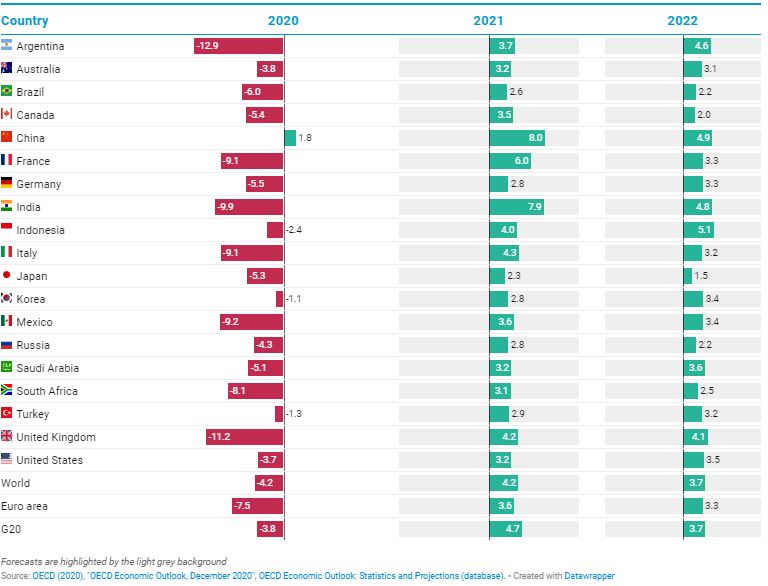

SÃO PAULO – Após uma queda projetada de 3,8% do Produto Interno Bruto (PIB) combinado das 20 maiores economias globais neste ano, a Organização para a Cooperação e Desenvolvimento Econômico (OCDE) prevê um crescimento de 4,7% da economia global em 2021, impulsionado principalmente pelos emergentes asiáticos.

E com o início da distribuição das vacinas contra o coronavírus, antes até do que muitos esperavam, em um ambiente no qual os juros devem seguir baixos, e a liquidez, abundante, as condições parecem estar formadas para confirmar os melhores prognósticos de forte retomada nos próximos meses.

Nesse cenário de recuperação, e com a inflação como um risco ainda relativamente distante, a avaliação dos especialistas de mercado consultados pelo InfoMoney é de que, apesar da forte alta desde março, ainda há espaço para ganhos adicionais nas bolsas.

Aula Gratuita

Os Princípios da Riqueza

Thiago Godoy, o Papai Financeiro, desvenda os segredos dos maiores investidores do mundo nesta aula gratuita

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Com o protagonismo das gigantes de tecnologia longe de terminar, porém mais dividido a partir de agora com os negócios da “velha economia”, como bancos e commodities, que ficaram para trás na crise e devem tirar parte da diferença.

Não por acaso, a Bolsa brasileira, em que o peso desses setores mais cíclicos é majoritário, aparece como um dos alvos preferenciais no leque de recomendação dos alocadores, nas conversas com aquele investidor que não aceita mais ficar na renda fixa tradicional, que hoje não paga nem a inflação.

“O pano de fundo para 2021 de maneira geral é muito positivo, com diversos países com crescimento robusto, com destaque para a China como a locomotiva do mundo”, afirma Ricardo Valente, sócio da área de gestão de patrimônio da One Partners.

Continua depois da publicidade

Saiba mais:

• Investir em 2021: 3 carteiras de ações com as maiores promessas de pagamento de dividendos para o ano

A elevada demanda por commodities oriunda do gigante chinês, um dos principais parceiros comerciais do Brasil, acrescenta o especialista, será importante para a retomada da atividade doméstica, bem como para as ações da Bolsa que se beneficiam dessa dinâmica.

Segundo as previsões da OCDE, a economia chinesa não só deve ser a única a crescer em 2020, como também deve liderar a recuperação em 2021, seguida pela Índia.

Continua depois da publicidade

Para que o cenário-base positivo traçado pelos profissionais seja confirmado, é consenso também, no entanto, que o governo precisa endereçar a frágil situação fiscal de alguma maneira.

Sendo a dívida pública controlada, a tendência é que a Bolsa continue em alta, impulsionada tanto pelo fluxo provocado pelos juros que seguirão baixos, como pela retomada da atividade, que vai se refletir em aumento na lucratividade das empresas, prevê Valente.

“Estamos bem construtivos com a Bolsa”, afirma o sócio da One Partners, que não está sozinho na visão favorável para o desempenho do Ibovespa nos próximos 12 meses.

Publicidade

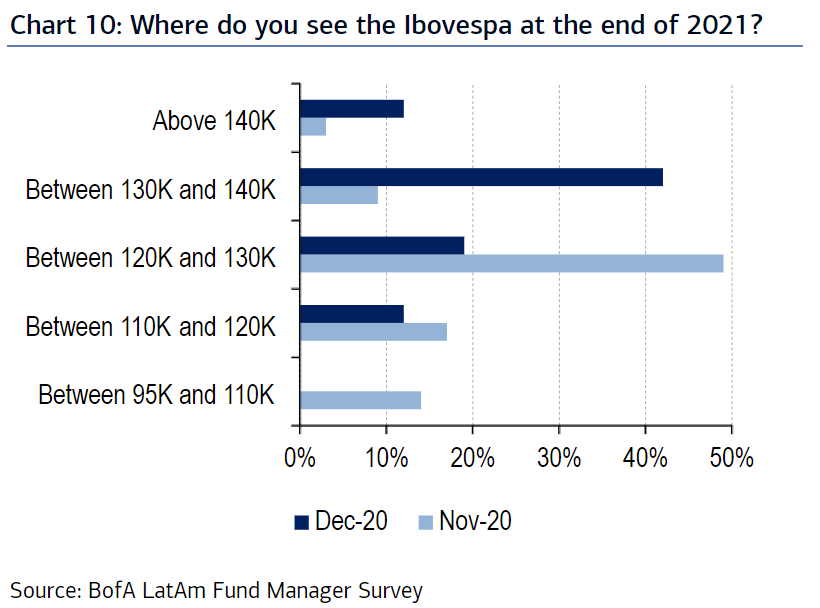

Segundo pesquisa do Bank of America com gestores de recursos da América Latina, mais da metade (54%) espera que o principal benchmark da Bolsa brasileira encerre 2021 acima dos 130 mil pontos, o que implicaria alta de aproximadamente 10% sobre os níveis atuais.

Os dados da pesquisa indicam também que 43% dos investidores pretendem aumentar a alocação em ações, contra uma média histórica de 37%.

E entre os setores de preferência no momento, destaque para os que têm mais dependência dos dados correntes de atividade, como consumo discricionário, materiais de construção e financeiro.

Continua depois da publicidade

Com ou sem rotação, exterior segue forte

Segundo Ronaldo Patah, estrategista de investimentos da gestora de patrimônio UBS Consenso, desde que as eleições americanas se definiram, em um equilíbrio de forças entre democratas e republicanos que agradou o mercado, a recomendação aos clientes tem sido pela adoção de uma postura mais pró-risco, com foco especial em ações de mercados emergentes.

A China, nesse caso, novamente ocupa lugar de destaque na alocação recomendada, diz o estrategista, pelo crescimento econômico robusto, e por uma relação mais diplomática com o governo americano, que deve trazer mais previsibilidade aos investidores.

Cada vez mais difícil de ser ignorada, a força da economia asiática emergente tem despertado interesse crescente entre os investidores, com um consequente aumento na oferta de produtos que oferecem exposição à região.

Publicidade

“E o que é bom para a China, costuma ser bom para o Brasil”, afirma Patah, que acredita que o movimento de rotação dos portfólios que ganhou força nos últimos tempos, em direção aos setores de caráter mais cíclico, como commodities e financeiro, em detrimento aos papéis de tecnologia e e-commerce, tende a prosseguir em 2021.

“Achamos que vale a pena fazer a rotação agora, principalmente para emergentes”, diz o profissional da gestora de patrimônio. Ele ressalta que o investidor não deve esperar, no entanto, um potencial de valorização desses papéis mais relacionado à “velha economia” em intensidade igual, ou parecido com o das ações de tecnologia em 2020, que foram extremamente beneficiadas pelo aumento fora do comum dos hábitos digitais durante a pandemia.

Além disso, a UBS Consenso tem recomendado aos clientes estratégias globais com um grau um pouco maior de sofisticação, voltadas para ações de menor capitalização nas bolsas americanas ou europeias, que devem superar o desempenho dos grandes índices de mercado com ações que já subiram demais, diz o estrategista.

Leia também:

• BDRs: Rotação setorial leva a mudanças nas carteiras, mas tecnologia segue como principal aposta para 2021

Valente, da One Partners, afirma que, embora no curto prazo o setor de tecnologia possa não repetir a mesma performance destacada dos últimos meses, as gigantes do Vale do Silício e de outras geografias com potências tecnológicas, como a Ásia emergente, seguem com perspectivas de longo prazo muito favoráveis. “Temos convicção de que o mundo vai se movimentar cada vez mais na direção do uso da tecnologia”, diz o especialista.

Juros para todos os gostos

No caso do mercado local de juros, embora reconheça que os prêmios na curva estão polpudos, Valente pondera que o risco fiscal também não tem como ser menosprezado. Por conta disso, a preferência recai sobre os títulos indexados à inflação de cinco a dez anos, sem alongar tanto o prazo para evitar muita volatilidade, e com uma proteção caso a falta de responsabilidade fiscal se reflita em alta descontrolada dos preços.

O sócio da gestora de patrimônio Galapagos WM, Luis Barone, por sua vez, enxerga nos títulos prefixados com vencimento de até dois anos uma boa oportunidade para o investidor que almeja uma rentabilidade diferenciada na renda fixa.

Os prêmios desses ativos oscilam atualmente ao redor de 4,5%, mais que o dobro da taxa Selic, observa Barone.

E ainda que a taxa básica de juros venha a subir nos próximos meses, conforme apontam os prognósticos do mercado, o sócio da Galapagos WM acredita que o movimento não será tão forte a ponto de fazer o prêmio dos títulos que acompanham a taxa Selic ultrapassar o spread oferecido pelos prefixados.

Embora a inflação provavelmente ainda siga mais alta no primeiro bimestre de 2021, a tendência é de um arrefecimento ao longo do ano, como indicado pelas projeções no boletim Focus – com alta do IPCA de 4,39%, neste ano, e de 3,37%, no seguinte – o que deve contribuir para que a taxa Selic não tenha de subir tanto como está embutido hoje na curva de juros, afirma Barone.

“A inflação não tende a explodir. E não vendo grande temor na alta da inflação, o prefixado de dois anos tem um prêmio a ser capturado”, diz o sócio da Galapagos WM, acrescentando que esses são títulos públicos de alta liquidez. Por isso, caso o cenário-base comece a mudar, o investidor consegue zerar a posição com rapidez.

Proteção

Em um ambiente marcado pela menor aversão ao risco no auge da pandemia do coronavírus, os ativos que representaram os maiores porto-seguros dos investidores durante a crise da covid-19, como o dólar e o ouro, não devem repetir a mesma performance destacada.

No caso do câmbio, Valente, da One Partners, assinala que a desvalorização do dólar não deve ser apenas contra a moeda brasileira, mas também contra outras divisas emergentes, e desenvolvidas.

Em relação ao ouro, os prognósticos não são muito melhores. “Se a expectativa é termos em 2021 um quadro econômico diametralmente oposto ao que tivemos em 2020, é difícil que o ouro continue a ter uma boa performance”, diz Valente.

Segundo Patah, da UBS Consenso, o metal precioso segue como uma recomendação aos clientes na parcela destinada à proteção do portfólio, ainda que a perspectiva não seja de valorização para os próximos 12 meses.

“No nosso cenário-base, o investidor vai perder dinheiro com o ouro, mas funciona como se você tivesse que comprar um seguro”, afirma o especialista. A gestora prevê que a cotação do metal escorregue dos atuais US$ 1,8 mil para cerca de US$ 1,6 mil, em 2021.

Sobre o dólar, Patah prevê seu enfraquecimento contra outras moedas fortes, como o euro. Já ante a divisa brasileira, a expectativa da gestora é que não ocorra nenhuma grande alteração em relação aos patamares atuais.

“Não vemos o dólar como um retorno positivo para a carteira em 2021, seria mais como forma de proteção também”, diz o estrategista.

Na pesquisa do BofA com gestores, cerca de 70% dos entrevistados disseram esperar que o real encerre 2021 abaixo de R$ 5,10.

Valente, da One Partenrs, afirma ainda que os derivativos podem servir como opção para mitigar o risco de apostas na alta da Bolsa, por exemplo. De todo modo, são posições que ajudam em momentos de estresse, mas até certo ponto. “Se tivermos notícias catastróficas do lado fiscal, provavelmente o real se desvalorizará ainda mais, a Bolsa não deverá subir, e os prêmios na curva de juros ficarão ainda maiores”, assinala.

Quer receber aluguel sem ter imóvel? Thomaz Merluzzi, estrategista de Fundos Imobiliários da XP, oferece treinamento gratuito para quem busca uma fonte de renda passiva – inscreva-se já!