Publicidade

Um movimento de consolidação no segmento de fundos imobiliários tem colocado uma pulga atrás da orelha dos investidores. Com as cotas desvalorizadas na Bolsa e diante da oportunidade de ganho de capital no curto prazo, alguns FIIs estão avaliando vender seus imóveis, liquidando as carteiras na sequência.

De acordo com monitoramento do Central de FIIs – boletim diário do InfoMoney sobre fundos imobiliários – pelo menos cinco fundos imobiliários tiveram de lidar, nos últimos meses, com a possibilidade de alienação do portfólio, o que levaria ao fim da operação da carteira.

O fenômeno, segundo especialistas, é estimulado por três fatores principais: a desvalorização das cotas negociadas na Bolsa; o cenário econômico, especialmente com a elevação dos juros; e o engessamento no regulamento de fundos mais antigos, que ainda adotam a gestão passiva. Leia mais sobre o assunto nesta reportagem.

Série exclusiva

Renda Extra Imobiliária

Descubra o passo a passo para viver de renda e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Além da liquidação de fundos imobiliários, o mercado observa ainda o crescimento das aquisições e incorporações de gestoras, que pode ter impacto neutro para os investidores, mas também demanda atenção dos cotistas sobre mudanças no time de gestão do fundo e, no caso de venda de imóveis, análise nos preços de negociação.

Desvalorização das cotas, principal razão da consolidação de FIIs

Caio Araújo, analista da Empiricus, lembra que, nos últimos dois anos, o segmento de fundos imobiliários teve uma correção grande e boa parte dos FIIs ainda é negociada abaixo do valor patrimonial.

Nos últimos 24 meses, o IFIX – índice formado pelos 106 fundos imobiliários mais líquidos da B3 – tem leve valorização de 1,13%. O desempenho positivo foi influenciado pela participação de cerca de 40% dos fundos de “papel”, que se beneficiaram da elevação dos juros e da inflação no período. Considerando só os FIIs de “tijolo”, que investem diretamente em imóveis, o resultado é negativo: uma queda de 7%, como aponta o Índice Teva de Fundos Imobiliários de Tijolo.

Continua depois da publicidade

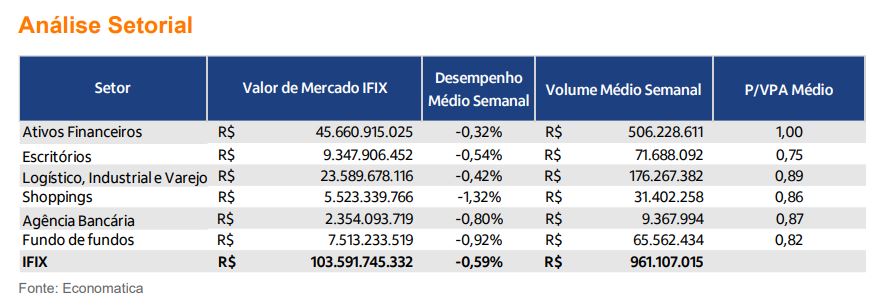

Entre os fundos de “tijolo”, os de lajes corporativas são os mais afetados pela queda, sendo negociados, em média, 25% abaixo do valor patrimonial, como sinaliza o P/VPA (preço sobre valor patrimonial) dos FIIs.

Quanto mais próximo de 1 estiver o indicador P/VPA de um fundo, mais perto a cota está do seu valor considerado justo. Um indicador acima de 1 sinaliza que o papel está sendo negociado com ágio e, abaixo deste nível, com desconto. Relatório semanal do Itaú BBA, referente ao período entre 6 e 10 de junho, aponta o segmento de escritório como o mais descontado atualmente.

Ao mesmo tempo, imóveis semelhantes aos presentes no portfólio dos fundos imobiliários têm sido negociados próximo ou até acima do valor justo. Em maio, uma transação envolvendo a torre Infinity, na região da Avenida Faria Lima, na capital paulista, foi apontada como a maior venda de um ativo imobiliário individual na história do País.

O descolamento entre as cotações dos FIIs – descontadas – e os valores das transações diretas com os imóveis reforça o apetite de gestores e investidores, que enxergam na venda dos portfólios dos fundos imobiliários um negócio mais rentável do que a manutenção dos fundos no mercado.

“Os atuais níveis de desconto abrem a oportunidade de aquisição de alguns portfólios”, afirma Araújo. “Historicamente, os de lajes corporativas têm sido mais visados exatamente pelos descontos”.

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

FIIs de escritórios, os mais descontados: por quê?

Entre os fundos imobiliários que negociam atualmente a venda da carteira está CSHG Prime Offices (HGPO11), que recebeu este mês pelo menos 25 ofertas de interessados na aquisição dos imóveis do fundo.

Em assembleia geral extraordinária (AGE), o fundo de escritório havia aprovado a venda dos edifícios Metropolitan e Platinum, ambos em São Paulo, que somam uma área bruta locável (ABL) de 12 mil metros quadrados.

Pela decisão, os espaços devem ser negociados pelo preço mínimo de R$ 490 milhões, valor equivalente a R$ 39 mil por metro quadrado, que deverá ser corrigido pelo Índice de Preços ao Consumidor Amplo (IPCA) até a data da alienação.

Diante da pressão sobre as cotas dos fundos de escritório, a venda de imóveis não surpreende Caio Ventura, analista da Guide Investimentos. “Hoje temos imóveis [na carteira dos FIIs] de alta qualidade sendo negociados a valores muito abaixo dos justos”, reforça. “Os ativos se encontram muito descontados”.

Segundo Ventura, o segmento de lajes corporativas tem sido bastante penalizado desde o início da pandemia por não oferecer um nível de segurança razoável para o investidor.

“Há duas grandes dúvidas sobre o setor: quando e como o segmento vai voltar a uma normalidade”, questiona. “Estas duas perguntas entram no radar do investidor e causam uma incerteza”, aponta.

Para o analista, o modelo híbrido – parte home office e parte o trabalho presencial – ganha força no setor, mas ainda não deixa claro se demandaria mais ou menos espaço dos escritórios.

Além de atuar no segmento de lajes corporativas – o mais descontado – o CSHG Prime Offices ainda tem gestão passiva, outra característica que tem contribuído com a alienação de portfólios e consolidação do mercado de FIIs.

Fundos de gestão passiva caminham para o fim?

Tradicionais no início do mercado de fundos imobiliários, os FIIs com gestão passiva – focados apenas na administração dos imóveis – têm perdido espaço no mercado. Atualmente, dos 106 fundos imobiliários que compõem o IFIX, 101 contam com gestão ativa, que dá liberdade ao gestor de vender e comprar ativos em busca de aumentar o patrimônio da carteira e, consequentemente, maximizar os dividendos para os cotistas.

Para Marcos Baroni, head de pesquisa em FIIs da Suno Research, os fundos imobiliários de gestão passiva são produtos que fizeram parte da evolução do mercado, mas que atualmente tendem a cair no ostracismo.

“Houve uma época em que era necessário investir em até 40 fundos imobiliários para mitigar o risco da carteira”, diz Baroni – atualmente, com um único fundo o investidor já pode conseguir uma boa diversificação e proteção do patrimônio.

Com a perda de espaço e sem perspectivas de expansão, carteiras com gestão passiva também estão no radar do mercado. Em abril, por exemplo, o FII Edifício Ourinvest (EDFO11B), um dos mais antigos do País, recebeu proposta para vender os nove andares que possui no prédio homônimo, na Avenida Paulista, em São Paulo.

De acordo com o regulamento da carteira, em caso de alienação total dos ativos, ocorreria na sequência a liquidação e extinção do fundo, iniciado em 2004.

“São os fundos com gestão passiva que tendem a ser alvos de aquisição, caso uma gestora mais capitalizada entenda que os ativos possam gerar valor”, afirma Araújo, da Empiricus. “FIIs com gestão ativa não estão livres do movimento, mas são casos pontuais”, complementa.

Quem está vendendo o quê? Confira lista de FIIs

Além do CSHG Prime Offices e do FII Edifício Ourinvest, o fundo imobiliário BM Brascan Lajes Corporativas (BMLC11) recebeu, no início de junho, proposta para a venda dos dois imóveis que compõem sua carteira.

Com uma área bruta locável (ABL) de pouco mais de 7 mil metros quadrados, o fundo é proprietário de dois andares do Brascan Century Corporate, no Itaim, em São Paulo, e quatro andares do Torre Rio Sul, em Botafogo, no Rio de Janeiro.

O interessado ofereceu R$ 98 milhões a serem pagos integralmente até dezembro de 2022. A administradora, o comitê de investimentos e a gestora do BM Brascan estão analisando a oferta e deverão convocar uma AGE para discutir o assunto com os cotistas.

De menor porte, o Europa 105 (ERPA11) também tem recebido nos últimos meses ofertas para a venda do imóvel que possui na avenida Europa, em São Paulo (SP). O fundo tem 50% de participação edifício, único ativo da carteira.

Transações semelhantes às que estão em andamento atualmente aconteceram também em anos recentes, decretando a liquidação de alguns FIIs.

Em 2020, o JS Real Estate Multigestão (JSRE11) adquiriu o único imóvel do fundo TB Office (TBOF11) por cerca de R$ 1 bilhão. No segmento logístico, o CSHG Logística (HGLG11) comprou o GR Louveira (GRLV11) por R$ 156 milhões.

Em um negócio de R$ 88 milhões, o hoje Hedge Brasil Shopping (HGBS11) absorveu o portfólio do fundo Hedge Shopping Praça da Moça (HMOC11), que também deixou de operar.

Mais recentemente, o fundo – agora extinto – Mogno Real Estate (MGIM11) foi liquidado após solicitar o cancelamento da listagem na B3. As cotas do fundo foram negociadas até o dia 16 de fevereiro. No dia 11 de abril, os cotistas receberam os valores referentes à amortização (devolução do patrimônio) em parcela única.

O que acontece com os cotistas de FIIs liquidados?

De acordo com Araújo, da Empiricus, o impacto da eventual liquidação de um FII para o cotista deve ser analisado caso a caso, dadas as diferentes características e circunstâncias de cada processo.

Aos cotistas de fundos que discutem a venda do portfólio, Araújo sugere observar se a oferta pelos imóveis supera o valor patrimonial dos imóveis. Segundo ele, é preciso estar atento se as condições de pagamento realmente são interessantes e se o negócio gera valor para o investidor.

No caso do FII Edifício Ourinvest, a proposta para a venda do portfólio do fundo também não passou pela Assembleia Geral Extraordinária (AGE) do fundo, que rejeitou a oferta do potencial comprador.

Em relação ao CSHG Prime Offices, Araújo lembra que os próprios cotistas – com posição relevante – aprovaram a venda dos imóveis da carteira. “As condições de venda observam o valor patrimonial do portfólio e a carteira já está melhor precificada do que a média dos FIIs”, afirma o analista, que vê um cenário mais seguro para o cotista neste caso.

Nas situações de incorporação do fundo por outra gestora – como a que envolve o Pátria e o VBI – a permanência do atual time de gestão é o principal ponto a ser observado pelos investidores, afirmam os especialistas. Segundo eles, o cotista também investe em um fundo pela confiança nos gestores. A saída da equipe geraria uma preocupação adicional ao investimento.

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

You must be logged in to post a comment.