Publicidade

O Ifix – índice dos fundos imobiliários mais negociados da Bolsa – fechou a sessão desta quinta-feira (15) com queda de 0,56%, aos 2.786 pontos. Foi a quarta sessão seguida de perdas do indicador. O FII Suno FoF (SNFF11) liderou a lista das maiores altas do dia, subindo 4,68%. Confira os demais destaques de hoje ao longo do Central de FIIs.

Durante a tarde, o Suno FoF anunciou que dobrou o dividendo que será pago aos investidores no mês de dezembro.

De acordo com comunicado ao mercado, a carteira depositará R$ 1,30 por cota no próximo dia 23, montante equivalente a um retorno mensal com dividendos de 1,47%.

Continua depois da publicidade

O rendimento anunciado hoje também é o dobro dos proventos de R$ 0,65 repassados aos cotistas nos últimos meses, refletindo o lucro acumulado e ainda não distribuído pelo fundo ao longo do semestre.

Maiores altas desta quinta-feira (15):

| Ticker | Nome | Setor | Variação (%) |

| SNFF11 | Suno FoF | FoF | 4,68 |

| PATL11 | Pátria Logística | Logística | 1,93 |

| PORD11 | Polo Recebíveis | Títulos e Val. Mob. | 1,84 |

| GTWR11 | Green Towers | Lajes Corporativas | 1,52 |

| MXRF11 | Maxi Renda | Híbrido | 1,44 |

Maiores baixas desta quinta-feira (15):

Continua depois da publicidade

| Ticker | Nome | Setor | Variação (%) |

| MGFF11 | Mogno | Títulos e Val. Mob. | -2,76 |

| MALL11 | Malls Brasil Plural | Shoppings | -2,64 |

| BTAL11 | BTG Pactual Agro | Agro | -2,56 |

| RBRF11 | RBR Alpha | Títulos e Val. Mob. | -2,56 |

| RZTR11 | Riza Terrax | Híbrido | -2,55 |

Fonte: B3

Nova oferta de cotas do EVBI11; reavaliação dos imóveis do HGRS11 e mais

Confira as últimas informações divulgadas por fundos imobiliários em fatos relevantes:

FII de shopping que valorizou 20% nos últimos 12 meses pode estar com os dias contados

O fundo imobiliário Hedge Brasil Shopping (HGBS11) apresentou proposta para a compra do portfólio do FII Shopping Jardim Sul (JRDM11), dono de 40% do complexo comercial homônimo da carteira, localizado em São Paulo (SP).

Continua depois da publicidade

Pela fração, o HGBS11 está disposto a pagar R$ 217 milhões.

Detentor de 44% do FII JRDM11, o HGBS11 já solicitou à administradora do fundo investido a convocação de uma assembleia geral extraordinária (AGE) para discutir a alienação do imóvel e, consequentemente, a liquidação da carteira.

O BTG Pactual Serviços Financeiras, que administra o FII Shopping Jardim Sul, já sinalizou que atenderá ao pedido do Hedge Brasil Shopping e realizará a AGE no prazo máximo de 30 dias.

Continua depois da publicidade

Valor justo dos imóveis do HGRS11 é elevado em 0,17%

A CBRE Consultoria do Brasil finalizou a reavaliação anual do portfólio do CSHG Residencial (HGRS11) e apontou elevação de 0,17% no valor justo dos imóveis.

O portfólio do fundo é composto por dois edifícios em São Paulo (SP): o JML 747, nos Jardins, e o Faria Lima, ainda em obras no bairro de Pinheiros.

Com a reavaliação dos ativos, o fundo calcula um aumento de aproximadamente 0,23% no valor patrimonial da cota da carteira, com base no fechamento da sessão do dia 30 de novembro.

Continua depois da publicidade

No início do mês, a Colliers Technical Services, empresa de consultoria imobiliária, finalizou a reavaliação anual do portfólio de outros cinco fundos imobiliários da Credit Suisse Hedging-Griffo (CSHG). O destaque ficou para o CSHG Prime Offices (HGPO11), cujo valor justo dos imóveis do FII de escritório foi elevado em 11,96%.

Leia também:

EVBI11 quer captar R$ 22,7 milhões em nova oferta

O FII VBI Consumo Essencial aprovou a realização da sétima emissão de cotas do fundo, que pretende captar R$ 22,7 milhões, sinaliza fato relevante divulgado pela carteira.

O valor unitário dos novos papéis foi fixado em R$ 98,00 e a taxa de distribuição será de R$ 0,21, totalizando um preço de subscrição de R$ 98,21.

Na abertura do mercado nesta quinta-feira (15), as cotas do EVBI11 eram negociadas a R$ 97,68, ou seja, abaixo do preço de subscrição da oferta. O valor patrimonial do fundo – espécie de valor justo – está em R$ 100,93 por cota.

Cotistas com posição no final da sessão da próxima segunda-feira (19) terão direito de preferência na oferta, que poderá ser exercido entre os dias 22 de dezembro de 2022 e 4 de janeiro de 2023.

Com patrimônio de R$ 141 milhões, o VBI Consumo Essencial é um fundo de renda urbana, que investe em imóveis comerciais, especialmente voltados para o setor de varejo. Quatro dos cinco ativos da carteira estão locados atualmente para o Grupo Pão de Açúcar.

Leia também:

Dividendos hoje

Confira quais fundos distribuem rendimentos nesta quinta-feira (15):

| Ticker | Rendimento |

| BBFI11B | R$ 26,69 |

| RBOP11 | R$ 22,00 |

| CXTL11 | R$ 15,04 |

| LPLP11 | R$ 9,01 |

| LPLP11 | R$ 3,26 |

| SHPH11 | R$ 2,70 |

| CXTL11 | R$ 1,40 |

| RBVA11 | R$ 1,07 |

| BCRI11 | R$ 1,00 |

| ONEF11 | R$ 0,92 |

| VRTA11 | R$ 0,90 |

| HUSC11 | R$ 0,87 |

| CCME11 | R$ 0,85 |

| RCRB11 | R$ 0,76 |

| CVBI11 | R$ 0,75 |

| RVBI11 | R$ 0,75 |

| DRIT11B | R$ 0,67 |

| BLCA11 | R$ 0,56 |

| RBFF11 | R$ 0,51 |

| RBRS11 | R$ 0,48 |

| CXCE11B | R$ 0,45 |

| [DLMT11 | R$ 0,01 |

Fonte: StatusInvest

Giro Imobiliário: GPA X BRCO11, quem tem razão e qual o risco para os FIIs; o que explica queda no dividendo do CPTS11

Briga entre BRCO11 e Pão de Açúcar por multa vai parar na Justiça; quem tem razão e qual o risco para os FIIs?

O mercado de fundos imobiliários acompanha com atenção a disputa judicial entre o FII mais recomendado pelos analistas há mais de um ano – o Bresco Logístico (BRCO11) – e o Grupo Pão de Açúcar (GPA), que divergem sobre possível indenização devida pela empresa ao fundo. Quem tem razão afinal?

O tema foi destaque da edição desta terça-feira (13) do Liga de FIIs, apresentado por Maria Fernanda Violatti, analista da XP, Thiago Otuki, economista do Clube FII, e Wellington Carvalho, repórter do InfoMoney. O programa contou com a participação de Carlos Ferrari, sócio do NFA Advogados, escritório especializado em negócios imobiliários, securitização e direito financeiro.

Em fevereiro, após reajuste no valor do aluguel, o Pão de Açúcar sinalizou que não renovaria o contrato com o BRCO11 para a locação do galpão logístico CD06, em São Paulo (SP) – que acabaria em maio. O espaço representa 19% da receita do FII.

Na oportunidade, porém, o fundo comunicou ao mercado que a cláusula de renovação automática foi acionada e o vínculo com a empresa foi prorrogado até 2027.

Ignorando o entendimento da carteira, a companhia notificou o Bresco Logístico, no final de novembro, sobre a devolução do imóvel e entregou as chaves do espaço. A empresa também recorreu à Justiça para evitar eventuais cobranças por parte do fundo.

Provisoriamente, a iniciativa do Pão de Açúcar teve êxito, já que a 35ª Vara Cível de São Paulo concedeu liminar em favor da empresa na semana passada e suspendeu o pagamento de indenização prevista no contrato.

Apesar da liminar – que pode sugerir uma insegurança jurídica para o mercado de fundos imobiliários– Ferrari avalia que a decisão apresenta sinalizações de que, no final do processo, o contrato será cumprido.

O advogado, especialista em mercado de capitais, afirma que casos como este têm sido cada vez mais comuns no mercado imobiliário e vê boas chances de o fundo sair vitorioso na disputa com a varejista.

“A concessão da liminar foi uma posição mais cautelosa para dimensionar o tamanho da penalidade pela rescisão do contrato”, explica o advogado. “[De acordo com a interpretação contratual], pode ocorrer um ajuste que, eventualmente, reduza o tamanho da multa a ser discutida, mas de certa maneira a rescisão deverá prevalecer”, prevê.

Segundo o Bresco Logística, o contrato que foi renovado automaticamente – e quebrado pelo Pão de Açúcar, conforme alega – prevê pagamento correspondente a 12 meses de locação referente ao aviso prévio não cumprido, além de indenização pela rescisão equivalente a outros seis meses de aluguel.

FII que está entre os mais recomendados do mercado corta dividendos de dezembro pela metade; o que aconteceu?

A combinação desvalorização do mercado de fundos imobiliários e aumento dos juros futuros em novembro foi fatal para os dividendos de dezembro do Capitânia Securities II (CPTS11), um dos FIIs mais recomendados para o mês.

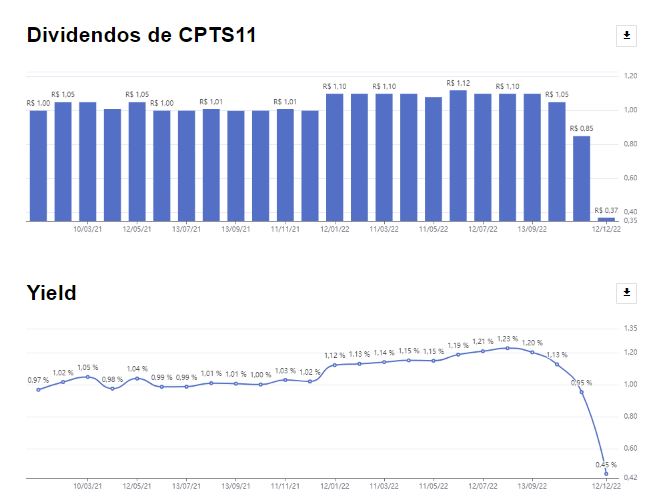

Na última segunda-feira (14), a carteira anunciou que distribuirá, na próxima semana, R$ 0,37 por cota – montante 56% menor do que os dividendos de R$ 0,85 por cota pagos no mês anterior e bem abaixo do histórico recente do fundo, como mostra página no FII no InfoMoney:

Em relatório gerencial divulgado nesta terça-feira (13), o fundo explicou a redução dos rendimentos e assegurou, inicialmente, que não há nenhum problema de crédito – inadimplência – no portfólio.

O fundo explica ainda que, visando retorno no futuro, chegou a realizar vendas de CRIs com prejuízo (abaixo dos valores de aquisição), o que justificaria a redução dos dividendos em dezembro.

“Acreditamos que o papel do gestor é sempre olhar um horizonte de investimento maior e se adequar a realidade do momento”, detalha relatório do Capitânia Securities II. “Deixar de fazer o que é certo em função do dividendo de um mês não nos parece uma escolha correta”, defendem os gestores.

Leia também:

You must be logged in to post a comment.