Publicidade

O segmento de fundos imobiliários de renda urbana ainda busca a consolidação, mas já dá sinais robustos de que veio para ficar. Grosso modo, trata-se de FIIs que investem em imóveis comerciais ocupados por empresas como supermercados, atacarejos, agências bancárias, faculdades, hospitais, entre outros. Em 2022, essa classe supera com sobra o retorno médio do mercado. A possibilidade de forte ganho de capital é uma das apostas para atrair cada vez mais investidores.

Focados em imóveis comerciais localizados em grandes cidades, os FIIs de renda urbana investem principalmente em espaços voltados para segmentos como educação, varejo, saúde e agências bancárias. O termo que dá nome a esse tipo de fundo surgiu durante reunião interna do Credit Suisse, em 2019.

“A gente sempre gostou de ter os fundos imobiliários separados por tipo de portfólio, e na época identificamos oportunidades em imóveis comerciais”, recorda Bruno Margato, do FII CSHG Renda Urbana (HGRU11). “Fizemos uma votação interna com várias sugestões e o termo renda urbana acabou vencendo a enquete”.

Série exclusiva

Renda Extra Imobiliária

Descubra o passo a passo para viver de renda e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel

Ao informar os dados, você concorda com a nossa Política de Privacidade.

De lá para cá, outros fundos deixaram de lado o perfil híbrido – que investe em mais de uma classe de ativos – e focaram nas oportunidades oferecidas pela renda urbana. Considerando os números de 2022, quem optou pela transformação não se arrependeu.

De acordo com dados da Economatica, plataforma de informações financeiras, os FIIs de renda urbana acumulam, em média, ganhos de 13,64% nesse ano, mais do que o dobro do retorno do Ifix (índice que reúne os fundos mais negociados na B3), que está na casa dos 6%.

Individualmente, o TRX Real Estate (TRXF11) se destaca com valorização de 21% entre janeiro e setembro de 2022, seguido do Vinci Imóveis Urbanos (VIUR11) e CSHG Renda Urbana (HGRU11), com ganhos de 15%. Confira a lista, que traz ainda a taxa de retorno com dividendos (dividend yield) das carteiras:

Continua depois da publicidade

| Fundo | Ticker | Retorno em 2022 (%) * | Dividend Yield em 12 meses (%) ** |

| Trx Real Estate | TRXF11 | 21,11 | 9,76 |

| Vinci Imóveis Urbanos | VIUR11 | 15,98 | 10,50 |

| CSHG Renda Urbana | HGRU11 | 15,59 | 8,75 |

| VBI Consumo Essencial | EVBI11 | 12,00 | 9,05 |

| Rio Bravo Renda Varejo | RBVA11 | 3,51 | 10,76 |

Fonte: Economatica

(*) O retorno leva em consideração a valorização da cota entre janeiro e setembro e o dividendo distribuído no período.

(**) O cálculo toma como base a cotação do dia 30/09/2021

Continua depois da publicidade

Se a valorização dos FIIs de renda urbana em 2022 está bem acima da média do mercado, medida pelo ganho do Ifix, o dividend yield dessa classe de ativos ainda está abaixo da do índice de fundos imobiliários: 9,77%, contra 11%.

A diferença não chega a ser uma preocupação para os gestores dos fundos de renda urbana, que reconhecem que os FIIs deste segmento tendem a oferecer um dividend yield menor diante das vantagens que oferece.

“De fato, a estratégia de renda urbana é a que deve ter o menor dividend yield do mercado”, confirma Margato. “É a estratégia que tem o menor risco, previsibilidade muito grande de distribuição de dividendos e ótimos locatários”, explica o gestor, que se refere a relação entre risco e retorno – quanto menos risco um investimento oferece, menor a rentabilidade.

Publicidade

No entanto, Margato chama a atenção para a capacidade de geração de valor dos imóveis que compõem os portfólios dos fundos, outra característica e ponto positivo do segmento.

Compra, vende, lucra

Para Marcos Baroni, head de fundos imobiliários da Suno Research, o segmento de renda urbana é o que mais executa o conceito de gestão ativa e, consequentemente, consegue extrair muito valor para os investidores.

“A gestão ativa dos fundos imobiliários nos últimos anos foi emitir novas cotas [captar recursos] e comprar novos ativos”, explicou Baroni durante a segunda edição do FII Experience, evento da Suno realizado no fim de setembro – e que reuniu os gestores do segmento. “Os de renda urbana têm aderido ao conceito clássico de gestão ativa”, afirma, referindo-se ao processo de comprar e vender os imóveis, gerando lucro e ampliando o patrimônio do fundo.

Continua depois da publicidade

Um exemplo que reforça o entendimento de Baroni é a venda de 13 lojas locadas para as Lojas Pernambucanas realizadas pelo CSHG Renda Urbana ao longo dos últimos meses. “O time de gestão pretende vender R$ 150 milhões e realizar aproximadamente R$ 45 milhões de lucro, ou 30 % de ganho”, diz o relatório gerencial do fundo. “Desde o início da implementação dessa diretriz, o fundo vendeu R$ 120,2 milhões, perfazendo um lucro total estimado de R$ 36,9 milhões, ou 31% de ganho”.

“Temos mostrado o quão rápido a tese [de renda urbana] pode gerar valor no tempo”, afirma Margato, da CSHG. “Normalmente, esse ganho está previsto para o longo prazo, mas eventualmente você pode trazer esse lucro para o curto prazo, como é o caso da negociação das Lojas Pernambucanas”.

Geração de receita previsível

O segmento de varejo tem sido uma das principais apostas para os fundos imobiliários de renda urbana, garantindo uma boa previsibilidade de receita e flexibilidade na utilização dos imóveis, explica Luiz Amaral, sócio fundador da TRX Investimentos, responsável pelo TRX Real Estate (TRXF11).

Publicidade

Em alguns segmentos – como o de escritório e logística – os fundos imobiliários precisam batalhar por contratos mais longos. No caso da renda urbana, a necessidade de um vínculo maior é do próprio locatário, que fortalece o ponto e fideliza seus clientes.

“Os imóveis são muito importantes para os inquilinos e demandam tempo para se consolidar”, explica Amaral. “Este fator gera uma boa previsibilidade de que o inquilino vai querer continuar naquele imóvel por um bom tempo [mantendo o fluxo de receita do fundo]”, detalha, afirmando que, no caso de um galpão logístico, por exemplo, é muito mais fácil o locatário mudar de local.

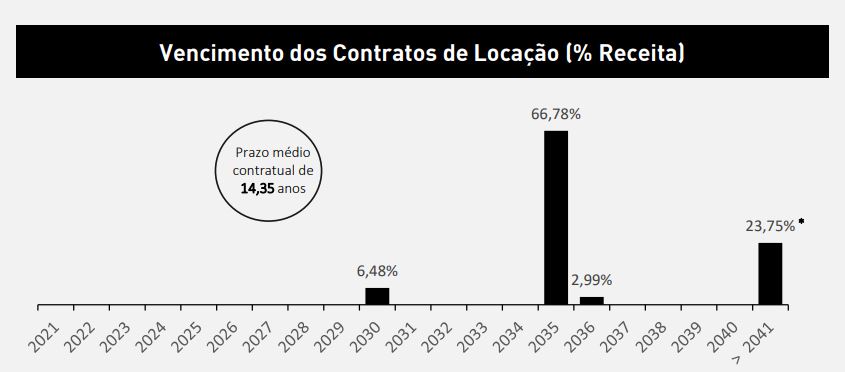

No caso do TRX Real Estate, o prazo médio contratual do fundo está em 14,35 anos, sendo que 66% dos vínculos vencem só em 2035, de acordo com relatório gerencial do fundo. Confira:

Além da segurança de um contrato de longo prazo, a permanência do empreendimento no local estimula ao longo do tempo o desenvolvimento da região e, consequentemente, valoriza o imóvel do fundo. O movimento, de acordo com os gestores de FIIs deste segmento, explica o potencial de ganho de capital das carteiras.

Amaral destaca também a flexibilidade de muitos imóveis que compõem o portfólio dos FIIs de renda urbana – que se assemelham a pequenos galpões. Os espaços, segundo ele, podem ser utilizados para complementar a capacidade logística das empresas – e representam mais um trunfo para os fundos do segmento.

“Hoje o imóvel abriga uma loja de uma varejista e amanhã pode ser utilizado como um centro de distribuição avançado dentro da cidade”, prevê. “Não basta você ter um grande galpão no Rodoanel [rodovia próxima à capital paulista] quando seu cliente quer comprar o produto e receber o item na casa dele em duas horas”. Para entregar com rapidez, é preciso ter estes centros de distribuição menores, sinaliza.

Na avaliação de Amaral, a previsibilidade de receita e a dinâmica dos imóveis comerciais justificam a consolidação dos fundos de renda urbana e a expansão das carteiras nos últimos anos.

No início de setembro, o TRX Real Estate assinou contrato para a aquisição de imóvel que abrigará a primeira loja da Leroy Merlin em Salvador, na Bahia. O valor total do investimento será de R$ 106,7 milhões. Esta semana, o fundo firmou compromisso para a compra de três imóveis do grupo Mateus Supermercados, em uma operação avaliada em R$ 182 milhões.

Com patrimônio de R$ 751 milhões, o fundo conta com 54 imóveis localizados em 14 estados e 37 municípios. Juntos, os espaços somam uma área bruta locável (ABL) de 543 mil metros quadrados.

Leia mais:

Saúde e educação: segmentos estão no radar?

Amaral, da TRX, vê na estratégia bem-sucedida do CSHG Renda Urbana – de compra e venda de imóveis menores, como os das Lojas Pernambucanas – uma tendência entre os fundos imobiliárias do segmento.

“Vender um imóvel de R$ 50 milhões é mais difícil do que vender espaços que valem R$ 6 milhões”, exemplifica. “Diante disso, já estamos reavaliando este tipo de posicionamento e olhando também redes de lojas menores para poder ter um giro maior no portfólio”.

No segmento de saúde, os gestores são mais cautelosos e, inicialmente, não projetam grandes investimentos. Margato, do CSHG Renda Urbana, admite que até já estudou o setor, mas vê algumas dificuldades nesta área.

“Hospital é uma coisa que não olhamos, diante dos riscos do empreendimento, mas a possibilidade de investimento em clínicas não está descartada”, sinaliza.

A compra de uma rede de farmácias – nos moldes do que ocorreu com as Lojas Pernambucanas – também já foi estudada pelo fundo, mas a ideia não avançou por causa do próprio desenvolvimento da carteira nos últimos anos, que reduziria o impacto de uma futura revenda.

“Vender uma farmácia de 200 metros quadrados pelo triplo do preço do valor investido não fará diferença nenhuma para o patrimônio atual do fundo” calcula. “Teríamos um baita trabalho para gerar pouco valor”.

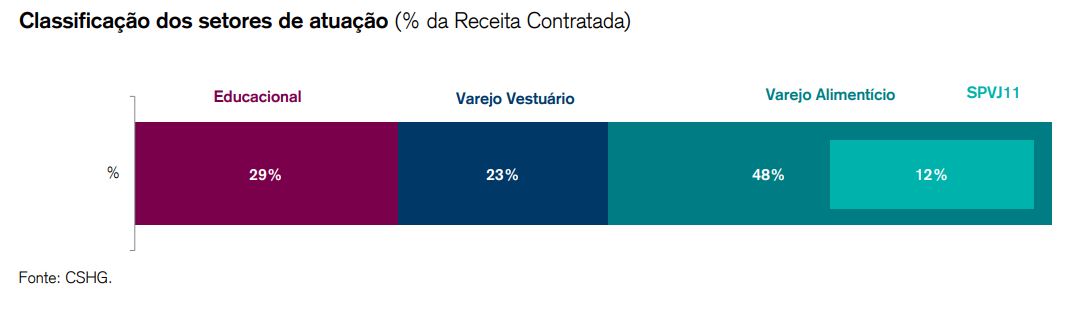

Embora reconheça uma preocupação com o avanço do EAD (ensino a distância) sobre os imóveis voltados para o segmento educacional, Margato se diz tranquilo com os ativos do fundo ligados ao setor – que representam hoje 29% do patrimônio líquido do HGRU11, abaixo apenas do varejo alimentício, com participação de 48% na carteira.

Margato afirma que, atualmente, os imóveis educacionais do fundo estão locados para empresas focadas principalmente em públicos de renda mais elevada, que preferem as aulas presenciais. Além disso, o gestor aponta que os ativos estão bem localizados e com boa performance.

Com patrimônio líquido de 2,1 bilhões, o CSHG Renda Urbana tem uma ABL de 426 mil metros quadrados. A vacância do fundo está zerada.

Leia também:

You must be logged in to post a comment.