Publicidade

O FII VBI Prime Properties (PVBI11) recebeu a terceira parcela referente à venda da Torre B JK, integrante do condomínio edifício designado “Complexo JK”, localizado em São Paulo. Nesta quarta-feira (6), o fundo embolsou R$ 35,5 milhões, de acordo com comunicado divulgado pela carteira.

“O recebimento gerará impacto positivo na distribuição de rendimentos do fundo de R$ 1,08”, destaca o documento, sinalizando o repasse de dividendos extras. “Tais valores poderão ser distribuídos aos cotistas do fundo em linha com o previsto na Lei Nº 8.668 [que trata dos FIIs]”, completa o texto.

Pela lei, os fundos imobiliários devem distribuir a cada seis meses o lucro acumulado no período. Apesar da legislação, a maioria das carteiras repassa os resultados mensalmente, de forma fracionada.

Continua depois da publicidade

Pela venda da Torre B JK, o PVBI11 recebeu R$ 237 milhões. O montante é equivalente a R$ 38.700 por metro quadrado, acima do valor desembolsado pelo fundo em 2022, de R$ 30.150 por metro quadrado.

O fundo havia recebido 70% do valor combinado na conclusão do negócio e o saldo remanescente foi quitado em outras três parcelas.

Ifix hoje:

Na sessão desta quinta-feira (6), o Ifix – índice dos FIIs mais negociados na Bolsa – fechou com alta de 0,20%, aos 3.177 pontos. Confira os demais destaques do dia.

Continua depois da publicidade

Maiores altas desta quinta-feira (6):

| Ticker | Nome | Setor | Variação (%) |

| TEPP11 | Tellus Properties | Lajes Corporativas | 3,42 |

| VTLT11 | Votorantim Logística | Logística | 2,12 |

| BTCI11 | BTG Pactual Crédito Imobiliário | Títulos e Val. Mob. | 1,81 |

| HSAF11 | HSI Ativos Financeiros | Títulos e Val. Mob. | 1,7 |

| MCCI11 | Mauá Capital | Títulos e Val. Mob. | 1,55 |

Maiores baixas desta quinta-feira (6):

| Ticker | Nome | Setor | Variação (%) |

| BLMR11 | Bluemacaw Renda+ FOF | FoF | -2,6 |

| LGCP11 | LOGCP Inter | Logística | -1,56 |

| CARE11 | Brazilian Graveyard and Death Care | Cemitérios | -1,48 |

| MGFF11 | Mogno | Títulos e Val. Mob. | -1,22 |

| RBRP11 | RBR Properties | Híbrido | -1,2 |

Fonte: B3

Continua depois da publicidade

ONEF11 frustra planos do PVBI11 e rejeita mais uma proposta para venda de imóveis

O FII The One (ONEF11), dono de quatro andares de imóvel homônimo da carteira, rejeitou nova proposta do também fundo imobiliário VBI Prime Properties (PVBI11), interessado na compra dos espaços.

No início de maio, o PVBI11 já havia oferecido R$ 31.500 por cada metro quadrado dos pavimentos 1, 2, 7 e 10 do edifício, localizado no eixo entre as avenidas Juscelino Kubitschek e Brigadeiro Faria Lima, em São Paulo, região nobre para o segmento de lajes corporativas.

Como a oferta foi recusada, o PVBI11 elevou um pouco mais a proposta no final do mês passado, para R$ 32.000 o metro quadrado. A elevação, no entanto, não foi suficiente e a gestão do ONEF11 declinou mais uma vez a transação.

Continua depois da publicidade

“Cabe ressaltar que o preço oferecido é significativamente inferior à avaliação imobiliária, realizada em maio de 2023, que precificou o imóvel em cerca de R$ 34.000 por metro quadrado”, reforça fato relevante divulgado pela equipe do ONEF11.

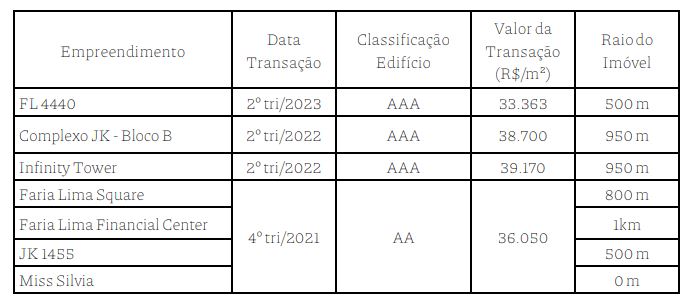

Os gestores lembram também que as transações realizadas nos últimos 20 meses de ativos semelhantes ao The One e em um raio de até um quilômetro do imóvel tiveram preço médio de R$ 37.000 o metro quadrado, como mostra a tabela abaixo.

“A Rio Bravo (administradora do ONEF11 entende que o valor de venda do The One deve ser realizado ao menos nos mesmos patamares praticados atualmente para ativos similares”, enfatiza comunicado do fundo ao mercado. “[Defendemos também que o pagamento da venda ocorra majoritariamente em moeda corrente, ao invés do pagamento com cotas de outro fundo de investimento imobiliário”, complementa o texto, que se refere à proposta feita pelo PVBI11.

Continua depois da publicidade

Giro Imobiliário: FIIs mais recomendados para comprar em julho; retorno dos FIIs de shopping é mais do que o dobro da média do mercado

FIIs de logística e CRI são os preferidos para iniciar novo semestre; confira os mais recomendados

O índice de fundos imobiliários da Bolsa (Ifix) fechou junho em alta de 4,7%, aos 3.155 pontos, engatando o terceiro mês consecutivo de ganhos. Com isso, o indicador acumula valorização de 10% no primeiro semestre, ante 7,6% do Ibovespa.

Diante de um cenário mais favorável, sobretudo com o mercado apostando em corte dos juros a partir de agosto, as corretoras promoveram um número maior de mudanças nas carteiras recomendadas de fundos imobiliários (FIIs) para julho.

As trocas de produtos aumentaram 60% em relação ao mês passado – mas as escolhas ainda seguem bastante concentradas. Por isso, não houve alteração na lista dos FIIs mais citados pelos analistas.

O Bresco Logística (BRCO11) permanece na liderança, desta vez de forma isolada, com sete apontamentos.

O CSHG Renda Urbana (HGRU11), que esteve ao lado do BRCO11 no topo do ranking nos últimos dois meses, perdeu uma indicação e agora compõe o bloco dos FIIs com seis recomendações.

Tal grupo conta ainda com o CSHG Recebíveis Imobiliários (HGCR11), Kinea Rendimentos Imobiliários (KNCR11) e BTG Pactual Logística (BTLG11). Confira todos os detalhes.

Retorno dos FIIs de shopping é mais do que o dobro da média do mercado; há espaço para subir mais?

O segmento de shopping foi o grande destaque do mercado de fundos imobiliários no primeiro semestre do ano. Além da forte valorização no período, as carteiras focadas neste setor também têm sido protagonistas de uma série de negociações envolvendo participações em empreendimentos.

O bom momento desta classe de ativo não surpreende especialistas, que enxergam um potencial ainda maior de valorização destes fundos.

O assunto foi destaque da edição desta terça-feira (4) do Liga de FIIs. Produzido pelo InfoMoney, o programa tem apresentação de Maria Fernanda Violatti, head de fundos listados da XP, Thiago Otuki, economista do Clube FII, e Wellington Carvalho, jornalista do InfoMoney.

O programa contou ainda com a participação de Marcos Correa, especialista em FIIs na Suno Research, e Felipe Gaiad, sócio e gestor da HSI, responsável pelo fundo HSI Malls (HSML11).

Em média, os fundos de shopping encerraram o primeiro semestre de 2023 com alta de 18% – considerando apenas as carteiras do segmento que fazem parte do Ifix, índice dos fundos imobiliários mais negociados na Bolsa. O desempenho foi o melhor entre as classes de FIIs mais representativas do mercado.

No acumulado dos últimos 12 meses, os fundos de shopping ostentam ganhos de quase 30%, mais do que o dobro do retorno do Ifix no período, conforme aponta o índice Trix, da TRX Investimentos.

Otuki lembra que o segmento de shoppings foi um dos mais prejudicados pelas restrições impostas pela pandemia da Covid-19, que chegaram a fechar completamente os complexos comerciais. No entanto, acrescenta, os fundamentos do setor já sinalizavam para o poder de recuperação dos empreendimentos.

“Os shoppings sempre tiveram um desempenho muito acima do PIB e um crescimento médio no faturamento na casa dos 11% ao ano, mesmo em períodos mais adversos”, detalha. “Os números atuais comprovam a resiliência do setor”, reforça o economista do Clube FII, que destaca também o expressivo crescimento no número de shoppings no Brasil, de aproximadamente 300 para mais de 600 nos últimos dez anos.

You must be logged in to post a comment.