Publicidade

O radar corporativo desta segunda-feira (18) traz a emissão de letras financeiras lastreadas em CRI do Itaú (ITUB4) emite R$ 1,5 bilhão.

A Boa Safra (SOJA3) aprovou o pagamento de juros sobre capital próprio, referentes a 2023, 2022 e 2021, no montante total de R$ 95,4 milhões.

Já a Unidas emitirá total de R$ 500 milhões em debêntures.

A Hapvida, por sua vez, aprovou 5ª emissão de debêntures no valor de R$ 1 bilhão.

Continua depois da publicidade

Confira mais destaques:

Itaú Unibanco (ITUB4)

O Itaú (ITUB4) realizou emissões de Letras Financeiras Subordinadas Nível 2 no montante total de R$ 1,5 bilhão. Os ativos possuem vencimento em janeiro de 2034 e contribuirão para Capital Nível 2 do Patrimônio de Referência da Companhia, com impacto estimado de 0,12 p.p no seu índice de capitalização Nível 2.

Segundo o banco, as emissões em questão têm como objetivo otimizar a estrutura de capital da companhia frente ao crescimento de seus ativos. Os recursos captados na emissão das Letras Financeiras serão destinados diretamente ou indiretamente através de suas subsidiárias para pagamento de aluguéis.

Continua depois da publicidade

As Letras Financeiras foram subscritas pela Opea Securitizadora, que por sua vez emitiu Certificados de Recebíveis Imobiliários (CRIs) lastreados em Cédulas de Crédito Imobiliário (CCIs), que representam as Letras Financeiras. Os CRIs foram distribuídos através de oferta pública registrada automaticamente perante a CVM e destinada a investidores qualificados e profissionais.

Unidas

A Unidas emitirá total de R$ 500 milhões em debêntures que serão lastreadas parte em Certificados de Recebíveis Imobiliários (CRI) e em Certificados de Recebíveis do Agronegócio (CRA). A emissão será feita pela Opea Securitizadora, que subscreverá as debêntures da companhia.

Continua depois da publicidade

Segundo a Unidas, serão R$ 250 milhões em papéis lastreados em CRA e metade igual em ativos lastreados em CRI.

Enauta (ENAT3)

A Enauta (ENAT3) informou que a agência de classificação de riscos S&P Global Ratings atribuiu rating “brBBB+” às debêntures da 1ª emissão e da 2ª emissão da Companhia. A avalição da S&P sinaliza cenário de possível elevação de rating como resultado de investimentos para diversificação, aumento de produção com a plataforma FPSO Atlanta em 2024, ganhos de eficiências operacionais e na alavancagem financeira.

Continua depois da publicidade

Boa Safra (SOJA3)

O conselho de administração da Boa Safra (SOJA3) aprovou o pagamento de juros sobre capital próprio, referentes a 2023, 2022 e 2021, no montante total de R$ 95.400.000,00, equivalente a R$ 0,8144078411 por ação ordinária de emissão da companhia. O valor líquido é de R$ 81.090.000,00, correspondendo ao valor líquido de R$ 0,6922466649 por ação ordinária.

Terão direito aos juros sobre capital próprio declarados as pessoas inscritas como acionistas da companhia na data-base de 20 de dezembro de 2023, respeitadas as negociações realizadas até essa data, inclusive, sendo que as ações de emissão da companhia passarão a ser negociadas ex-juros sobre capital próprio a partir de 21 de dezembro de 2023, inclusive.

Continua depois da publicidade

O pagamento dos juros sobre capital próprio será realizado em moeda corrente nacional em até 4 de janeiro de 2024.

Hapvida (HAPV3)

O Conselho de Administração da Hapvida aprovou a 5ª emissão de debêntures simples, não conversíveis em ações, da espécie quirografária, com garantia adicional fidejussória, no valor total de R$ 1 bilhão, direcionada exclusivamente a investidores profissionais.

A emissão será realizada em série única, sendo que a remuneração será correspondente a 100% da variação acumulada das taxas médias diárias dos DI (Taxa DI), acrescida exponencialmente de uma sobretaxa equivalente a 1,75% ao ano.

Os recursos líquidos a serem captados serão utilizados para reperfilamento do passivo financeiro, informou a companhia em comunicado ao mercado.

Braskem (BRKM5)

A Braskem confirmou por meio de comunicado à CVM que tomou conhecimento de pedido de bloqueio cautelar no valor aproximado de R$ 1 bilhão em suas contas bancárias no contexto da ação civil pública ajuizada pelo Ministério Público Federal, Ministério Público do Estado de Alagoas e Defensoria Pública da União contra a companhia e o município de Maceió. Mas até o momento, segundo a empresa, não houve determinação a respeito.

O pedido de bloqueio foi pelo descumprimento da decisão liminar relacionada ao desastre ambiental em curso no Estado. A solicitação sucedeu audiência de conciliação da Justiça Federal em Alagoas na última terça-feira, na qual não foi possível chegar a um acordo entre as partes. Segundo o MPAL, a Braskem não apresentou proposta de avanço nas tratativas nem cronograma para implementação das medidas determinadas liminarmente.

A empresa argumentou, na ocasião, que tem discordâncias técnicas sobre a indenização dos imóveis nas novas áreas abrangidas pelo mapa de risco, após a prefeitura de Maceió decretar, no final de novembro, estado de emergência em função do risco de colapso da mina 18.

Petrobras (PETR4)

A Petrobras (PETR4) informou que celebrou novo aditivo ao contrato de compra de gás natural com a Yacimientos Petrolíferos Fiscales Bolivianos (YPFB), estatal boliviana que atua na área de exploração, produção de venda de petróleo e derivados.

Segundo a companhia brasileira, o contrato foi assinado após o cumprimento de trâmites internos de governança. O aditivo altera o perfil de entregas do volume total de gás contratado pela Petrobras, em função da disponibilidade de gás para exportação pela YPFB.

A Alphaville (AVLL3), empresa de condomínios de grande porte e alto padrão, anunciou nesta sexta-feira que seu conselho aprovou um aumento de capital social mediante emissão de ações ordinárias, no valor mínimo de R$ 677 milhões e máximo de R$ 1,23 bilhão, a um preço de R$ 5 por ação.

O aumento de capital compreenderá a capitalização de cerca de R$ 537 milhões em endividamento financeiro e um aporte em dinheiro de pelo menos R$ 140 milhões, disse a empresa em fato relevante.

Isso resultará em “redução substancial” do endividamento bancário e no reforço de caixa para a condução de seus negócios, acrescentou.

A operação também resultará na entrada de novo investidor na companhia, o Fundo Ulbrex. A Alphaville já tem como investidores fundos geridos pelo Pátria Investimentos, incluindo o Fundo Falcon.

A empresa ressaltou em seu comunicado que o aumento de capital está em linha com seu compromisso de otimizar a estrutura de capital e reduzir a dívida bancária, a fim de aumentar sua capacidade de investimento, desenvolvimento e aprovação de novos lançamentos.

Raízen (RAIZ4)

O Conselho de Administração da Raízen deliberou a declaração de JCP no montante bruto de cerca de R$ 1,332 bilhão, equivalente ao valor bruto de R$ 0,12903243584 por ação.

O provento terá como base de cálculo a posição acionária de 20 de dezembro de 2023, considerando um total de 10.326.114.838 de ações de emissão da empresa, já descontadas as ações em tesouraria.

As ações serão negociadas “ex JCP” a partir do dia 21 de dezembro de 2023.

O pagamento ocorrerá em, no mínimo, duas parcelas. A primeira será paga no dia 28 de dezembro de 2023, no valor bruto de R$ 0,072073934 por ação. O valor remanescente será pago até o dia 31 de março de 2024 em datas e formas a serem definidas e divulgadas pela diretoria da companhia.

Lojas Renner (LREN3)

O Conselho de Administração da Lojas Renner aprovou o pagamento de juros sobre o capital próprio relativo ao exercício de 2023, no valor bruto de cerca de R$ 163,93 milhões, correspondentes a R$ 0,171544 por ação.

O pagamento será efetuado a partir do dia 5 de janeiro de 2024, sem atualização monetária, e sujeita-se ao Imposto de Renda Retido na Fonte (IRRF) de acordo com a legislação vigente. A importância correspondente ao pagamento dos JSCP 4T23 será imputada no cálculo do dividendo obrigatório do exercício de 2023, conforme previsto no Estatuto Social da Companhia.

Farão jus aos JCPs os acionistas detentores de ações em 20 de dezembro. Dessa forma, a partir de 21 de dezembro (inclusive), as ações serão negociadas “Ex – JSCP 4T23”.

Hypera (HYPE3)

O Conselho da Hypera aprovou a distribuição de juros sobre capital próprio de R$ 0,30774 por ação ordinária, com retenção de imposto de renda na fonte, equivalente ao montante total bruto de cerca de R$ 194,77 milhões.

O pagamento está sujeito à retenção de imposto de renda retido na fonte; o montante líquido a ser distribuído na forma de juros sobre capital próprio será imputado ao montante total de dividendos que vier a ser declarado pelos acionistas para o exercício social de 2023, na forma da legislação e da regulamentação aplicáveis.

O pagamento dos juros sobre capital próprio será realizado até o final do exercício social de 2024, em data a ser oportunamente definida, com base na posição acionária ao final de 26 de dezembro de 2023, sendo que as ações de emissão da companhia serão negociadas “ex-juros sobre capital próprio” a partir de 27 de dezembro de 2023, inclusive.

Entre a data do aviso aos acionistas e a data do pagamento não incidirá qualquer atualização monetária sobre o montante declarado.

Copasa (CSMG3)

A Copasa informou a aprovação de R$ 91,6 milhões em JCP pelo Conselho de Administração.

O valor bruto por ação é de R$ 0,2415894406. Será deduzido o Imposto de Renda Retido na Fonte (IRRF), conforme legislação em vigor, devendo ser pagos aos acionistas os valores líquidos de impostos, exceto para os acionistas comprovadamente imunes, isentos ou dispensados de retenção.

Terão direito ao provento os acionistas com posição no papel no dia 21 de dezembro de 2023, com os ativos ficando “ex-JCP” no dia 22.

A data de pagamento será definida na Assembleia Geral Ordinária (AGO) que aprovar as Demonstrações Financeiras do exercício de 2023.

RD – ex-Raia Drogasil – (RADL3)

O Conselho de Administração da RD aprovou dividendos intermediários no montante total bruto de R$ 83 milhões, para pagamento até o dia 28 de dezembro, em data a ser oportunamente fixada pela Administração da Companhia. O valor bruto a ser pago por ação é de R$ 0,048413937 e não sofrerá atualização monetária.

Tal benefício aplica-se à posição acionária do dia 20 de dezembro, sendo que, a partir do próximo dia 21, as ações serão negociadas “ex dividendos”.

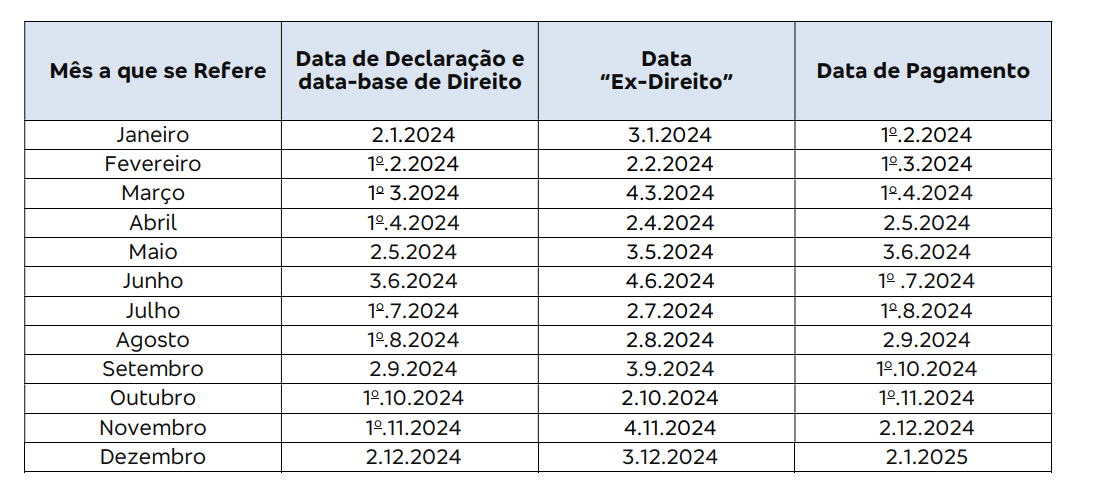

O Bradesco (BBDC3;BBDC4) comunicou nesta sexta-feira (15) o cronograma de pagamento de juros sobre o capital próprio (JCP) mensais relativos ao ano de 2024.

Os valores previstos a serem pagos aos acionistas serão de R$ 0,017249826 por ação ordinária e R$ 0,018974809 por ação preferencial.

Confira abaixo o cronograma de pagamento e quais acionistas terão direito aos proventos:

You must be logged in to post a comment.