Williams Sonoma: excelente alocação de capital negociada a desconto

Importante: os comentários e opiniões contidos neste texto são responsabilidade do autor e não necessariamente refletem a opinião do InfoMoney ou de seus controladores

A Williams Sonoma é um conglomerado americano de varejo focado em móveis e artigos de casa. Suas marcas são a Pottery Barn, a Pottery Barn Kids and Teens, a Williams Sonoma, a West Elm, a Rejuvenation, a Mark & Graham e a recém-inaugurada GreenRow, contemplando diferentes estéticas, categorias e price points. Fundada em 1956 e com IPO feito em 1983, a companhia tem uma capitalização de mercado de US$ 8 bilhões e receitas anuais de US$ 8,67 bilhões.

A empresa atua em um mercado extremamente fragmentado, com pares que vão desde o Walmart e a Target, a Home Depot e a Lowe’s e cadeias nacionais menores, como a Crate and Barrel. A Williams Sonoma estima ter 3% de market share do grande mercado de home goods americano. Embora presente em outras regiões, a companhia se concentra majoritariamente nos EUA, derivando 95% de suas vendas deste país¹. O grupo conta pelo mundo com um total de 530 lojas, canal este que responde por 34% das vendas.

Ao longo dos últimos dez anos, a empresa vem reduzindo drasticamente o número de lojas e, simultaneamente, trabalhando para aumentar a produtividade da base remanescente. Essa redução faz parte da estratégia omnichannel da companhia, que privilegia o crescimento do e-commerce e encara as lojas como importantes showrooms e pontos de distribuição de mercadorias, mas não como o principal canal de vendas.

Nesse período, o número de lojas foi reduzido em 9%, mas a área total ocupada por elas cresceu em 7,5% e, ainda assim, a produtividade individual aumentou em 99%. O e-commerce passou a representar mais de 65% das vendas da companhia, impulsionando sua margem de lucro. Ou seja, a companhia passou a operar menos lojas, mas com dimensões maiores, e viu a produtividade do seu espaço dobrar (medida por receita por store selling square feet), passando a agir como showroom para alavancagem do canal online.

A pandemia teve um impacto positivo bastante relevante sobre o negócio da Williams Sonoma. Presos em suas residências e auxiliados por cheques do governo, os americanos investiram mais em suas casas, fazendo reformas e montando home offices. Esse impacto pode ser visto em todas as linhas do balanço, dinâmica que ocorreu graças à alavancagem operacional do modelo e ao aumento do e-commerce como porcentagem das vendas: esse número saiu de 55% antes da pandemia para um pico de 71% da receita da empresa em 2021.

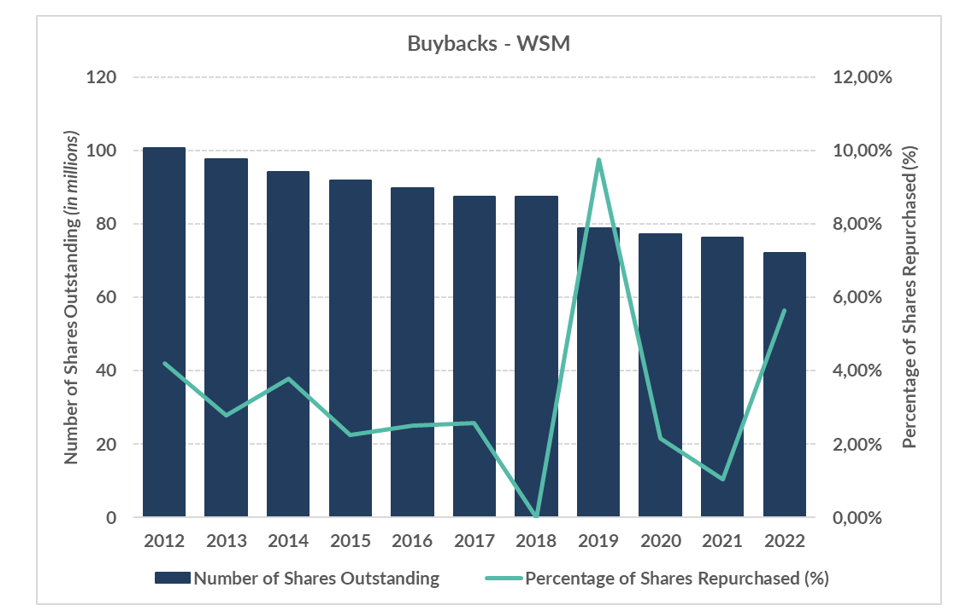

As principais formas de uso de seu caixa no período em destaque foram: distribuição para os acionistas via dividendos e buybacks, que representam cerca de 68%, e Capex, que representa cerca de 30%. A empresa é pouco aquisitiva: menos de 2% do caixa gerado foi destinado à compra de outras companhias. Em sua história, há somente duas aquisições relevantes: a Rejuvenation, em 2011, e a Pottery Barn, em 1984.

Vale ressaltar a eficiência e diligência do processo de recompras, que preza pelo interesse do acionista minoritário ao ser dosada de acordo com o desconto da ação. É nítido que, com a expansão de múltiplo que ocorreu durante a pandemia, as recompras, que haviam sido aceleradas em 2019, foram interrompidas e, com a subsequente compressão de múltiplo no pós pandemia, estas são retomadas.

Entre 2012 e 2023, a companhia recomprou 32% do seu free float (ações em livre circulação). Apenas no primeiro trimestre deste ano, a empresa reduziu quase 4% do float:

Hoje, a visão predominante do mercado é de que a empresa, tendo superado o período pandêmico, retornará aos níveis de margem operacional históricos – em torno de 8% – não sustentando, portanto, o patamar de 17% que atingiu em 2021. A CEO e seu time, por outro lado, afirmam que essa margem será mantida em pelo menos 15% no longo prazo.

Acreditamos nesse guidance. Na nossa visão, durante a pandemia, o modelo passou por mudanças e melhorias que enxergamos como estruturais – e que já estavam em curso nos anos anteriores, mas que, com o crescimento agressivo de receita, impulsionou a companhia para um nível acima. Essas mudanças modificaram o perfil de lucratividade da empresa e têm capacidade de sustentar a margem operacional por volta dos 15% nos próximos muitos anos.

São elas: maior representatividade do e-commerce no total de receitas (hoje 65%); redução de atividade promocional que está em curso; melhorias na cadeia de suprimentos; otimização da store footprint (menos lojas com maior rentabilidade por loja); melhoria em curso da situação de estoque após disrupções de supply chain; e controle de custos bem executado, que se beneficia de uma cadeia mais verticalizada.

A visão pessimista do mercado é fundamentada por um ambiente fraco de housing e por um cenário macro de alta inflação nos EUA, sendo manejado com aumento gradual da taxa de juros que, combinada com o fim dos estímulos governamentais da pandemia, contribuem para um quadro de compressão de demanda por itens discricionários.

Mas nos parece que esse quadro não tem capacidade substancial de reduzir permanentemente a lucratividade da Williams Sonoma, seu retorno sobre capital investido ou sua habilidade de recomprar ações. Portanto, encaramos o momento como oportuno para comprar uma parte de um negócio rentável, durável, com balanço limpo, alocação de capital voltada para geração de valor para o acionista minoritário e tocado por pessoas competentes e motivadas.

Um dos maiores riscos associados a Williams Sonoma é sua correlação com o mercado imobiliário dos EUA que, combinado ao momento macroeconômico do país, contribui para o pessimismo que cerca a ação. Não somos market timers e não temos interesse em gerir nosso portfólio de acordo com movimentos macro. A conjuntura atual pode levar a uma demora maior do que desejamos para concretização de nosso case, mas consideramos que existe uma margem de segurança suficiente para correr esse risco.

Nossa experiência ainda mostra que, em momentos de downturn, empresas com boa posição competitiva e sólida posição de caixa são capazes de ampliar sua fatia de mercado mesmo sofrendo algum impacto no curtíssimo prazo.

A atual CEO, Laura Alber, entrou na companhia em 1995 e assumiu o posto de chefe executiva em 2010. Ela ocupou cargos executivos à frente da Pottery Barn, sendo VP executiva e presidente da marca entre 2000 e 2010. Foi seu projeto, inclusive, a criação da marca Pottery Barn Kids, quando estava grávida em 1998. Hoje, a marca representa quase 40% das receitas da empresa em conjunto com a Pottery Barn.

Apesar da longa trajetória, Alber tem apenas 54 anos e acumula aproximadamente US$ 90 milhões em ações da companhia, o que acreditamos ser parte relevante do seu patrimônio pessoal. Durante seu comando, a executiva adotou uma estratégia de posicionar as marcas da Williams Sonoma como “digital first but not digital only” – primeiramente digital, mas não somente digital.

De lá para cá (de 2011 até o final do ano fiscal de 2023, que se encerrou em 29/01/2023) o avanço foi significativo:

– Receita saiu de US$ 3,7 bilhões para US$ 8,6 bilhões, um CAGR de 8,0%;

– EBIT saiu de US$ 385 milhões para US$ 1,5 bilhão, um CAGR de 14,0%;

– Retorno sobre capital investido (ROIC) saiu de 15,5% para 36%;

– Número de ações em circulação saiu de 100,5 milhões para 66,2 milhões, uma redução de 34%;

– Número de lojas saiu de 576 para 530;

– E-commerce como porcentagem da receita saiu de 40% para 65%.

Fica evidente que, sob seu comando, a empresa se transformou em termos de tamanho e perfil de lucratividade e ampliou suas avenidas de crescimento. Se, por um lado, seu track record nos assegura que a empresa está em boas mãos, também nos deixa mais atentos à questão de sucessão.

O caso de Williams Sonoma é um no qual identificamos uma clara diferença de percepção entre o que entendemos como valor intrínseco da empresa e o que o mercado está precificando. Trata-se de uma companhia bem gerida, com um modelo rentável e sustentável e que está sendo punida por expectativas de um cenário adverso no curto prazo – cuja materialização pouco influencia nossa visão de longo prazo – e pessimismo excessivo em relação a sua capacidade de sustentar um patamar de lucratividade operacional que excede seu histórico pré-pandêmico, sobre o qual discordamos pelas razões citadas anteriormente.

É evidente que a empresa está passando por um momento de arrefecimento na demanda e uma leve compressão de margem, tudo isso quando comparamos ao pico de lucratividade alcançado na pandemia. Nosso argumento é que, mesmo considerando um cenário prolongado de baixo crescimento, mas assumindo a manutenção de uma margem ebit de 15% no médio prazo, a companhia parece extremamente descontada.

Por um ponto de vista de múltiplo, a ação hoje negocia a 7,5x lucro, tem um free cash flow yield de 10%, balanço limpo, e roda com caixa líquido de US$ 367 milhões², conjunto que consideramos bastante atraente. Excluindo o período pandêmico, a média histórica de P/E girava em torno de 14x – período no qual, vale lembrar, a empresa tinha uma margem de ebit na casa dos 8%. Essa é apenas uma visão superficial do valuation da empresa, que mais nos serve para situar as expectativas do mercado para com ela do que para determinar se compraremos ou não a ação.

Uma análise a partir de um fluxo de caixa utilizando premissas bastante conservadoras ainda aponta para uma margem de segurança robusta nos níveis atuais de preço. Mesmo se assumirmos que a companhia vai, nos próximos cinco anos, perder EBIT a um ritmo mais acelerado do que na janela de 2014 a 2019 e que vai entregar um crescimento de receita que é menos de um quarto do que entregou nesse mesmo período, a ação hoje oferece um upside bastante significativo.

Em suma, achamos que o mercado, sempre “curto prazista”, está precificando um cenário muito pessimista para a companhia e que, em nossa visão, não só tem pouca probabilidade de se concretizar como não captura o potencial da companhia no longo prazo e tampouco aprecia sua excelente alocação de capital. Entendemos que uma empresa que cresceu lucro por ação a um CAGR de 36% ao longo dos últimos cinco anos, que tem boa posição competitiva, é caixa líquida e opera com ROIC acima dos 35% e ROE acima dos 65% merece ser negociada a um múltiplo maior do que 7,5x lucro. Enquanto esse rerating não ocorrer, a empresa seguirá agressivamente recomprando suas ações e gerando valor para o acionista minoritário.

Uma versão mais completa dessa tese de investimento está disponível em nosso site.

¹ – Os 5% restantes vêm de lojas próprias presentes no Canadá, Porto Rico, Reino Unido, Índia e Austrália, assim como lojas franqueadas no Oriente Médio, Filipinas e México

² – Ao final do ano fiscal de 2023

You must be logged in to post a comment.