Publicidade

As taxas dos títulos públicos operam mistas na tarde desta quarta-feira (28). Nos prefixados, as taxas apresentam alta de até 9 pontos-base, enquanto nos papéis de inflação as taxas recuam até 2 pontos-base.

Segundo Igor Cavaca, gestor da Warren Asset Management, o movimento nas taxas está associado à incerteza com o cenário eleitoral. Ele explica que o mercado acompanha conversas em torno a políticas fiscais que podem ser implementadas nos próximos anos, o que está provocando volatilidade nas taxas de juros e títulos públicos.

“Políticas fiscais expansionistas podem acabar impactando negativamente a política monetária e levar à um prolongamento dos juros em patamares elevados por mais tempo”, avalia Cavaca.

Aula Gratuita

Os Princípios da Riqueza

Thiago Godoy, o Papai Financeiro, desvenda os segredos dos maiores investidores do mundo nesta aula gratuita

Ao informar os dados, você concorda com a nossa Política de Privacidade.

O mercado também monitora discursos de autoridades do Federal Reserve (Fed, banco central americano). O destaque fica por conta da fala de Jerome Powell, presidente da autoridade monetária americana. Em suas últimas declarações, Powell adotou uma postura mais dura ao destacar que o Fed precisa estar confiante de que a inflação desacelerou para reduzir os juros no País.

No Brasil, investidores também recalibram as expectativas para a inflação no fim do ano após a divulgação IPCA-15 ontem.

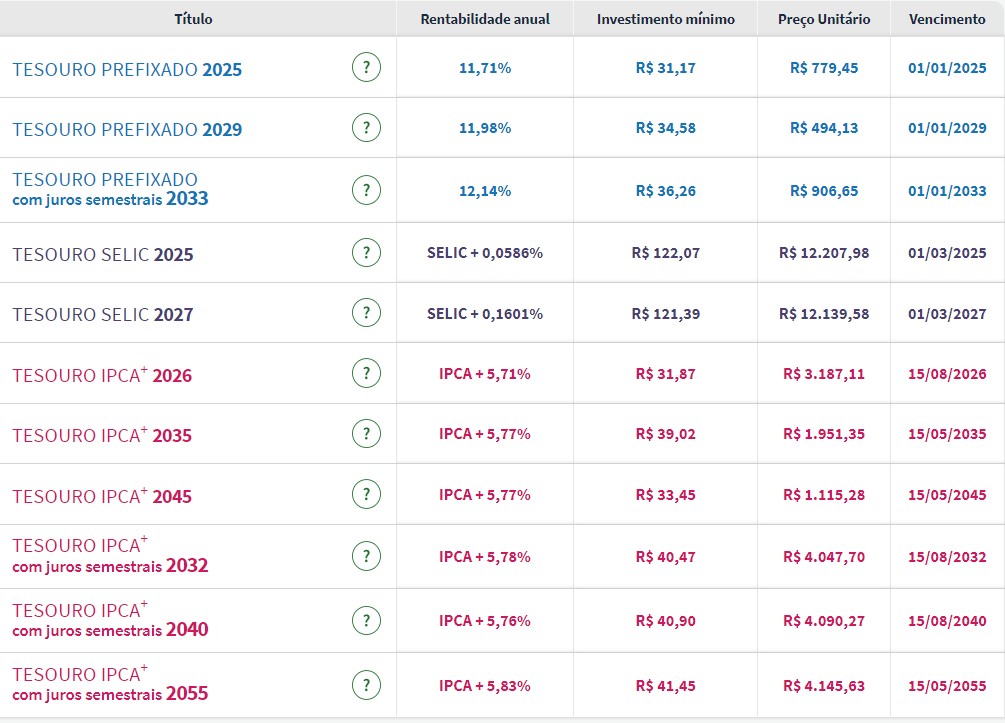

Dentro do Tesouro Direto, as taxas dos prefixados subiam entre 3 e 9 pontos-base. A maior alta era do Tesouro Prefixado 2033, com juros semestrais. O título público oferecia às 15h22 um retorno anual de 12,14%, acima dos 12,05% registrados ontem.

Continua depois da publicidade

Já o Tesouro Prefixado 2025 e o Tesouro Prefixado 2029 apresentavam uma rentabilidade anual de 11,71% e 11,98% respectivamente, superior aos 11,68% e 11,90% da véspera.

Nos títulos atrelados à inflação, as taxas permaneciam estáveis ou apresentavam queda de até 3 pontos-base. O maior ganho real registrado nesta sessão era do Tesouro IPCA+ 2055, de 5,83%.

Confira os preços e as taxas de todos os títulos públicos disponíveis para compra no Tesouro Direto na tarde desta quarta-feira (28):

Continua depois da publicidade

O teto de gastos com Lula

A recuperação da credibilidade, da previsibilidade e da transparência do arcabouço fiscal brasileiro, após sucessivas alterações na regra do teto de gastos e do avanço do chamado “orçamento secreto”, será tarefa inescapável de quem quer que seja o Presidente da República consagrado pelas urnas em outubro.

Esta é a avaliação do economista Guilherme Mello, membro da comissão de redação do programa de governo de Luiz Inácio Lula da Silva (PT). Ele participou da série de sabatinas organizada pelo InfoMoney com os assessores econômicos dos presidenciáveis.

Durante a entrevista, Mello criticou o teto de gastos, regra fiscal criada em 2016, que, para frear uma trajetória crescente de gastos públicos, limitou a evolução de despesas em um exercício à inflação acumulada no ano anterior. Para ele, o controle se deu às custas de pesados cortes em investimentos públicos e em despesas na área da Educação.

Publicidade

O economista, no entanto, culpou o presidente Jair Bolsonaro (PL) e o ministro Paulo Guedes (Economia) por violar a regra fiscal. “Foi ele (Guedes) que sistematicamente violou e alterou a regra que supostamente defendia. E o fez de maneira oportunista e eleitoral. Ele acabou com a credibilidade do nosso arcabouço fiscal. Hoje ninguém mais acredita não só no teto, mas no conjunto das regras fiscais brasileiras, e isso cria um cenário de imprevisibilidade”, disse.

Saiba mais:

Continua depois da publicidade

Cortes na Selic a partir de maio de 2023

Na ata da última reunião do Comitê de Política Monetária (Copom), apresentada na última terça-feira (27), o Banco Central evitou dar qualquer tipo de previsão antecipada sobre o início do corte da taxa básica de juros. Em vez disso, a autoridade procurou reforçar uma postura cautelosa após ter mantido a Selic em 13,75% ao ano na quarta-feira passada (21), indicando que os juros permanecerão elevados por um período mais longo.

O mercado, no entanto, parece ter uma leitura na direção contrária. Ontem, a curva de juros – que representa as expectativas dos agentes financeiros para os juros nos próximos anos – demonstrava que o mercado já precificava o início dos cortes de juros a partir da reunião do Copom marcada para maio do ano que vem – o que não foi defendido em nenhum momento pelos dirigentes do Banco Central.

Não só isso. Chama atenção o fato de a curva de juros ter passado a precificar que a Selic no fim de 2023 ficará em torno de 11% ao ano. Esse patamar é menor do que o esperado na curva na semana anterior à reunião do Copom, realizada na quarta-feira passada (21) e também está abaixo dos 11,25% ao ano esperados por economistas consultados para o Relatório Focus, do Banco Central, divulgado na segunda-feira (26).

Publicidade

“No pós-Copom, o mercado antecipou o ciclo. O corte agora parece que será mais rápido e maior [no ano que vem] e consequentemente, a taxa terminal também será menor no fim de 2023”, afirma Marcelo Freller, estrategista de macro da XP. “Antes do Copom de semana passada, o mercado esperava que as quedas iam começar de maneira mais intensa em junho e a taxa terminal prevista para o ano que vem também era mais alta”.

Saiba mais:

Crédito imobiliário

O crédito imobiliário com o uso de recursos da poupança chegou a R$ 16,9 bilhões em agosto, queda de 19,7% em relação ao mesmo mês de 2021. O dado é da Associação Brasileira das Entidades de Crédito Imobiliário e Poupança (Abecip), que aponta que em relação a julho, houve queda de 5,7% no volume financiado.

“Apesar da redução no volume financiado, ele foi o segundo maior para um mês de agosto na série histórica”, afirma a Abecip em seu balanço estatístico. Nos oito primeiros meses do ano, houve um recuo de 12,1% em relação ao mesmo intervalo de 2021, para R$ 120,3 bilhões.

You must be logged in to post a comment.