Publicidade

Como era amplamente esperado pelo mercado, o Comitê de Política Monetária (Copom) do Banco Central optou por elevar a Selic em 1 ponto percentual, para 12,75%, na reunião desta quarta-feira (4).

No comunicado, os dirigentes enfatizaram que a decisão reflete a incerteza ao redor de seus cenários e um balanço de riscos com variância ainda maior do que a usual para a inflação prospectiva. Além do que, diz o documento, é compatível com a convergência da inflação para as metas ao longo do horizonte relevante, que inclui o ano-calendário de 2023.

Para a próxima reunião, o colegiado antevê como provável uma “extensão do ciclo com um ajuste de menor magnitude”. “O Comitê nota que a elevada incerteza da atual conjuntura, além do estágio avançado do ciclo de ajuste e seus impactos ainda por serem observados, demandam cautela adicional em sua atuação”, destacaram os dirigentes no documento.

Continua depois da publicidade

Diante da manutenção da dinâmica inflacionária no País, a expectativa dos economistas consultados pelo Banco Central para o Relatório Focus é de que a autoridade monetária precise realizar ainda mais um ajuste na Selic, de 0,50 ponto percentual, para levá-la a 13,25% ao ano. Mas há quem espere posturas ainda mais agressivas do Banco Central no próximo mês.

Com o olhar voltado para a proteção de portfólios e para um ambiente de forte volatilidade, alocações em títulos públicos ou papéis de crédito privado atrelados ao Índice Nacional de Preços ao Consumidor Amplo (IPCA) ganham força nas carteiras.

Ao mesmo tempo, posições em títulos com maior liquidez para aproveitar as oportunidades que eventualmente possam surgir são bastante recomendadas. Prefixados também chamam a atenção de especialistas como trunfos, com a aproximação do fim do ciclo de alta de juros e a oportunidades de ganho de capital para quem estiver disposto a correr mais risco.

Continua depois da publicidade

Fundos multimercados e fundos imobiliários também se mostram como duas grandes apostas para os próximos meses. Especialistas ouvidos pelo InfoMoney apontam ainda que há boas oportunidades na Bolsa, com ações que estão bastante descontadas devido à correção de preços recente, se o investidor tiver o horizonte de investimento voltado para o longo prazo.

Títulos públicos

Quando o assunto é renda fixa, Camilla Dolle, head de renda fixa da XP, acredita que o cenário atual favorece a alocação em títulos prefixados e indexados ao IPCA de curto prazo, com vencimento até 2024 (prefixados) e 2026 (Tesouro IPCA+).

A justificativa, diz, em relatório, está na aproximação do fim do ciclo de alta da Selic e no sinal de que o Banco Central deve realizar mais um ajuste na próxima reunião. Na avaliação da XP, a taxa básica de juros deve encerrar 2022 em 13,75% ao ano.

Continua depois da publicidade

Como nem todos os vencimentos estão disponíveis no Tesouro Direto, a sugestão de Camilla é acessá-los via mercado secundário. A explicação: segundo ela, as taxas desses títulos tenderiam a subir nos próximos dias, se o BC sinalizasse mais apertos à frente, e os papéis poderiam desvalorizar, o que criaria oportunidades de entrada.

O fenômeno em que a elevação das taxas tem como consequência a queda nos preços – e, portanto, a desvalorização dos papéis – está relacionado à chamada marcação a mercado. Os juros oferecidos por um título de renda fixa têm uma relação inversa com o seu valor de negociação pelos investidores. Quando as taxas sobem, seu preço tende a cair. O contrário também é verdadeiro.

Por outro lado, títulos prefixados e indexados à inflação de prazo mais longo, com vencimento a partir de 2027, poderiam ser interessantes para quem já detém os ativos e assim, poderia realizar ganhos de capital com a venda antecipada. Essa estratégia, no entanto, é mais arriscada, pondera Camilla.

Continua depois da publicidade

Rodrigo Ferreira, trader responsável pela mesa de renda fixa do ABC Brasil, também vê boas oportunidades de ganho de capital para quem tiver maior apetite ao risco, com prefixados e títulos atrelados à inflação, com vencimento em cinco anos.

Ele observa que os títulos indexados à inflação estão oferecendo juros de quase 6% ao ano, o que é bastante “alto”, considerando que eles ainda oferecem uma proteção contra a alta de preços.

Posições com foco em caixa, de liquidez diária, também ganham maior importância em um cenário de forte volatilidade em que boas oportunidades podem surgir a qualquer momento. Ferreira destaca, por exemplo, a alocação no Tesouro Selic ou em CDBs de liquidez diária que pagam pelo menos 100% do CDI.

Continua depois da publicidade

Títulos privados

Boas oportunidades também entre títulos bancários, como Certificados de Depósito Bancário (CDBs), Letras de Crédito do Agronegócio (LCAs) e do Imobiliário (LCIs), assim como Certificados de Recebíveis do Agronegócio (CRAs) e Imobiliário (CRIs), além de debêntures incentivadas.

Levantamento feito na plataforma Yubb, que compila informações de várias corretoras, aponta que o percentual máximo oferecido por um CDB com vencimento em 12 meses era de 115% do CDI nesta quarta-feira (4). Já para prazos maiores, era possível encontrar opções que ofereciam 121% do CDI.

Destaque também para LCIs ou LCAs de curto prazo, com vencimento a partir de três meses, que ofereciam pelo menos 91% do CDI, equivalente ao retorno oferecido por um CDB que entregasse 117,4% do CDI. A comparação é válida porque os CDBs não possuem isenção tributária, ao contrário de LCIs e LCAs.

Leia também:

Já para quem está disposto a arriscar um pouco mais em títulos que não possuem a garantia do Fundo Garantidor de Crédito (FGC), há ainda debêntures incentivadas, CRIs e CRAs. A vantagem desses três produtos está na isenção de Imposto de Renda.

Leonardo Siqueira, superintendente de investimentos do Santander, diz que vê atratividade nos títulos, mas faz uma ressalva: segundo ele, a quantidade de novos emissores aumentou e os spreads (taxa adicional que é paga em relação ao título público) estão muito diferentes entre si. Por isso, diz, é preciso atenção na hora de escolher.

Na lista de debêntures incentivadas da Ativa Investimentos, por exemplo, a maioria dos ativos está ligada ao setor de energia elétrica, como a São Manoel (ESAM14), ou em empresas com dívidas de vencimento mais curto, como é o caso da Brisanet (BRST11) e da Agrovale (AGVF12).

Em sua justificativa, os analistas da casa destacam que as indicações estão focadas em nomes de setores muito regulados, o que traz maior previsibilidade de receitas e margens. Já no caso dos setores de telecomunicações e agrícola, o foco está na demanda e na geração de caixa, que são mais previsíveis, afirmam os especialistas. Também integram a lista da Ativa os papéis da Holding do Araguaia (HARG11) e Via Brasil MT 320 (VIMT13), ambas ligadas a rodovias.

Bolsa

Embora a política de “Covid-19 zero” na China e o aperto monetário nos Estados Unidos possam pesar sobre o Ibovespa nos próximos meses, Isabel Lemos, gestora de renda variável na Fator, diz que vê boas oportunidades na Bolsa.

Uma das principais apostas da gestora está em empresas ligadas à economia doméstica, como vestuário e e-commerce. Sem poder citar nomes, a executiva explica que o mercado penalizou bastante essas empresas e que os analistas já incorporaram parte desses aumentos de custos que algumas terão, juntamente com um ambiente mais desafiador de juros mais elevados no Brasil.

“O valuation [preço] está atrativo e elas ainda têm potencial para justificar essa posição”, avalia, ao fazer referência a ações de empresas líderes no setor, que podem se aproveitar de processos de fusões e aquisições.

Ela, no entanto, não nega que o mercado siga receoso com a questão na China e com os impactos sobre os custos, mas afirma que uma boa parte desse ajuste já está no preço porque a Bolsa não está “andando”.

Papéis mais ligados à economia doméstica, com exposição ao setor imobiliário e varejo também estão entre as recomendações da carteira da Rico deste mês. Em relatório de Júlia Aquino e Paula Zogbi, da equipe de análise da casa, as ações de Cury (CURY3), SYN (SYNE3) e Track & Field (TFCO4) foram citadas como opções que pagam bons dividendos, ou que podem ser vistas como estrelas “ascendentes” na B3.

Ações de commodities também permanecem nas indicações da casa. Nomes como Vale (VALE3) e Petrobras (PETR4) foram selecionados como as “estrelas da Bolsa”, na avaliação da Rico.

Fundos imobiliários

Depois de acompanhar o recuo no preço das cotas de vários fundos imobiliários (FIIs) nos últimos meses, a gestora de patrimônio G5 Partners vem aumentando a participação desses tipos de fundos na carteira. Quem explica é Carlos Belchior, estrategista-chefe da G5.

Segundo ele, há muitos FIIs que estão extremamente descontados com a cota abaixo do valor patrimonial e taxas de carrego “interessantes”. “Achamos que existe uma oportunidade”, diz Belchior.

Siqueira, do Santander, afirma que também vê boas opções para fundos de papel para quem está de olho no curto prazo. Segundo cálculos da casa, fundos de recebíveis são o segmento que mais avança no ano, com alta de 3,36%. O yield anualizado entregue pelo segmento também está próximo de quase 14%, nas contas da corretora.

Já para horizontes mais distantes, o ideal é olhar ativos que estão descontados, diz Siqueira. De acordo com a carteira mais recente do Santander, as principais sugestões de alocação estão nos fundos Kinea Rendimentos Imobiliários (KNCR11), CSHG Recebíveis Imobiliários (HGCR11) e VBI CRI ([ativo=CVBI11)].

Entre os nomes da carteira em que há maior deságio estão o fundo Santander Renda de Aluguéis FII (SARE11) e o Brasil Plural Absoluto Fundo de Fundos (BPFF11).

Fundos multimercados e fundos de infraestrutura

Fundos multimercados também podem ser peça-chave em um cenário de forte turbulência nos mercados. A preferência nesse caso está em produtos com estratégia mais macro, como explica Siqueira, do Santander.

A vantagem é que eles podem aplicar em diferentes classes de ativos, como renda fixa, ações, câmbio, entre outros. O especialista do Santander, no entanto, afirma que é preciso ter atenção na hora de investir.

“Num mercado de forte incerteza, escolher um fundo com volatilidade alta pode ser ruim. O ideal é buscar uma gestão mais diversificada, com consistência de entrega de retorno”, afirma. Como exemplo, ele cita o caso do Fundo Alocação Macro, que é fundo de fundos com estratégia macro da casa, e volatilidade mais baixa.

Outro tipo de produto que vem chamando bastante a atenção de investidores são os fundos de infraestrutura (FI-Infra), com retorno atrelado ao IPCA ou ao CDI, observa Siqueira.

Algumas das vantagens desse tipo de investimento é a possibilidade de aplicar em títulos de diferentes emissores e de resgatar o investimento em até 30 dias, como é o caso de algumas opções que estão disponíveis no Santander.

A isenção de Imposto de Renda para a pessoa física sobre rendimentos, ganhos de capital e amortização também pode ser vista como grande chamariz, conforme explica Siqueira.

Poupança: retornos abaixo da inflação

A forma de calcular o retorno oferecido pela tradicional caderneta de poupança foi alterada, com a Selic em dois dígitos. Desde 2012, quando a taxa básica de juros supera 8,5% ao ano, a rentabilidade deixa de ser de 70% da Selic mais TR (Taxa Referencial) e passa a ser fixa de 0,5% ao mês – ou 6,17% ao ano – mais a TR.

Num primeiro momento, a sensação é de que a poupança vai render mais – e, de fato, o retorno pode aumentar, porque a Selic influencia o desempenho da TR. Porém, simulações feitas pelo InfoMoney indicam que eles seguem abaixo da inflação corrente. Na prática, o investidor continua a perder dinheiro ao deixar seus recursos aplicados na caderneta.

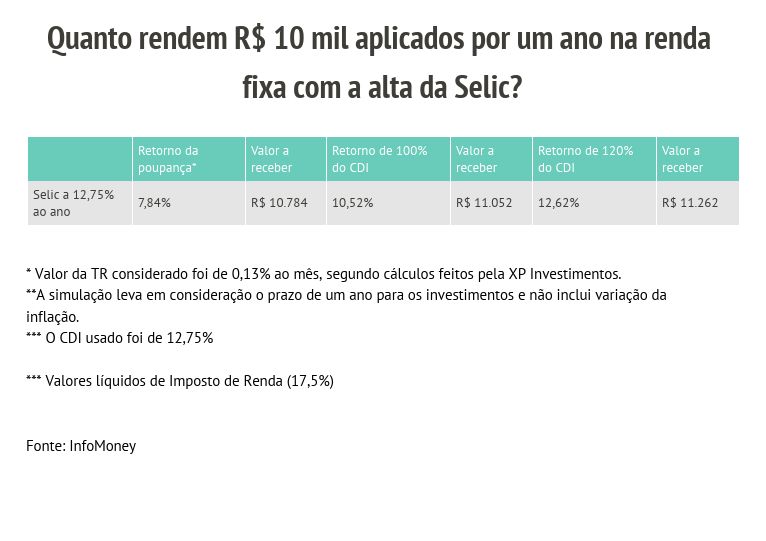

No melhor dos cenários, com a Selic a 12,75% ao ano, um investimento de R$ 10 mil na poupança renderia 7,84% – ou R$ 784 – em um ano. Isso levando em conta que a TR média ao longo deste ano estaria em 0,13%, segundo cálculos feitos pela XP Investimentos.

Outro detalhe é que enquanto a Selic estiver acima de 8,5% ao ano, a remuneração de 0,5% ao mês da poupança fica estacionada, enquanto o retorno de outras aplicações pós-fixadas continua subindo.

Se o investidor destinasse o mesmo valor a um produto de renda fixa com retorno de 100% do CDI, como um CDB, teria um retorno de 10,52% no mesmo período, já considerando o desconto de 17,5% do Imposto de Renda. Se a rentabilidade prometida fosse maior, como 120% do CDI, o rendimento chegaria a 12,62% ao ano.

Confira simulações de retorno da taxa Selic na tabela a seguir:

You must be logged in to post a comment.