Publicidade

SÃO PAULO – No cenário de aumento da taxa Selic, que tem levado muito investidor de volta para a renda fixa, fundos de debêntures incentivadas têm tido lugar de destaque nas prateleiras.

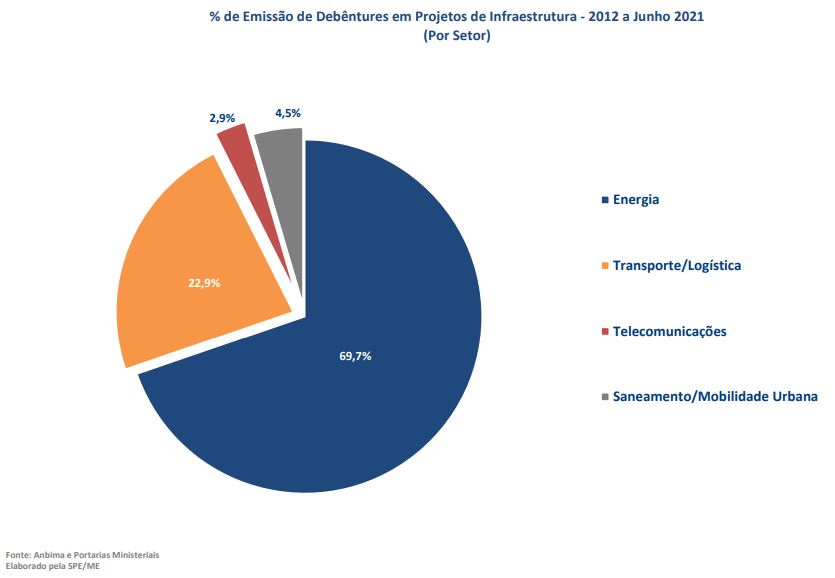

Esses são fundos conhecidos por comprarem títulos privados de renda fixa indexados ao IPCA e emitidos por grandes empresas de infraestrutura e suas subsidiárias, que atuam em setores como energia, transporte e logística, saneamento e telecomunicações.

Se valendo da janela de oportunidade gerada pelo processo de aperto monetário em curso pelo Banco Central para atrair cada vez mais interessados, as debêntures oferecem um prêmio em relação à remuneração dos títulos públicos indexados à inflação (conhecidos como Tesouro IPCA) de médio e longo prazo.

Oferta Exclusiva para Novos Clientes

CDB 230% do CDI

Destrave o seu acesso ao investimento que rende mais que o dobro da poupança e ganhe um presente exclusivo do InfoMoney

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Segundo gestores que atuam no nicho, em grandes linhas, a diferença de retorno da debênture na comparação com o prêmio pago por um título público tem variado recentemente dentro de uma faixa de 0,50 a 1 ponto percentual na maioria das operações, mas com alguns pontos fora da curva, a depender do risco e da estruturação.

Nesta quinta-feira (22), por exemplo, o Tesouro IPCA+ com vencimento em 2035 oferecia um juro real, ou seja, acima da inflação, de 4,1%. Em média, portanto, o rendimento das debêntures que têm sido emitidas gira hoje em torno de 4,6% a 5,1% ao ano, acrescido da variação do IPCA.

Além do maior prêmio, há um diferencial significativo das debêntures de infraestrutura em relação aos títulos públicos: a isenção tributária.

Continua depois da publicidade

Para atrair recursos ao financiamento dos projetos de infraestrutura, desde 2012, o governo oferece a isenção tributária para a pessoa física que compra as debêntures incentivadas, emitidas sob a Lei nº 12.431, ou que investe nos fundos de investimento que mantenham ao menos 85% de sua carteira nesses ativos.

Após a redução de demanda dos investidores por conta da pandemia e diante dos juros nas mínimas históricas, a procura por esses fundos tem crescido de maneira ininterrupta desde o fim do ano passado por parte da pessoa física, atraída por um benefício fiscal que não parece ser alvo da reforma tributária.

Nem o risco hídrico de racionamento de energia por conta do nível baixo de água nos reservatórios parece ser suficiente para tirar o otimismo dos investidores.

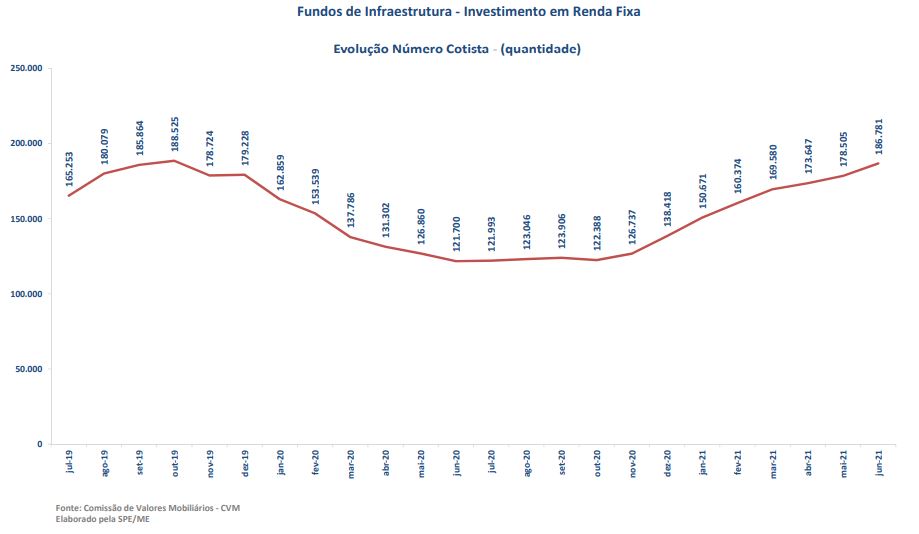

Segundo dados da Comissão de Valores Mobiliários (CVM) compilados pelo Ministério da Economia, em junho de 2021, eram cerca de 186,7 mil os cotistas em fundos de renda fixa dedicados ao investimento em debêntures isentas de infraestrutura. Esse grupo é formado essencialmente pelo investidor pessoa física, a quem o benefício tributário se aplica hoje.

O número já se encontra próximo aos 190 mil alcançados no fim de 2019, e bem acima da faixa dos 120 mil na qual chegou a oscilar durante boa parte do ano passado.

Além do investimento via fundo, o investidor pode alocar diretamente nas debêntures, com valores que começam a partir de R$ 1 mil nas corretoras, a depender da oferta.

Há duas formas que as empresas emissoras têm para acessar o bolso dos investidores por meio das debêntures incentivadas: via oferta pública voltada para todos os investidores (Instrução CVM nº 400) ou pelas chamadas ofertas restritas (Instrução CVM nº 476), em que a empresa só pode vender o título para 50 investidores, que geralmente aportam valores elevados.

Ao optar pelo investimento por meio de um fundo, com tíquetes de entrada que começam em R$ 100, é possível se valer de benefícios como o conhecimento de gestores para montar um portfólio diversificado que visa maximizar o retorno com o menor risco possível, bem como o acesso a ofertas que nem sempre chegam ao grande público.

“A distribuição da alocação do portfólio via carteira de títulos, em vez de uma alocação em um único ativo em específico, minimiza as possíveis perdas por eventos de crédito, enquanto a grande quantidade de investidores do fundo mitiga os riscos de liquidez – o impacto dos pedidos de resgate do fundo na cota é muito menor do que você teria vendendo um título diretamente no mercado secundário”, aponta Guilherme Oliveira, analista de fundos da XP, em relatório.

Retorno acima do Tesouro IPCA

A forte demanda do investidor, atraído pela expectativa de um rendimento crescente da renda fixa, já tem gerado, contudo, certa preocupação do mercado, diante da oferta limitada dos títulos privados.

Como o aumento no interesse pela classe tem sido em um ritmo mais acelerado do que o de empresas em busca de novos financiamentos, gestores acompanham com atenção a redução da rentabilidade oferecida pelas debêntures. Enquanto o spread almejado pelos profissionais fica em geral mais perto de 1 ponto percentual em relação às taxas das NTN-Bs de longo prazo, há operações em que o prêmio está saindo bem abaixo.

Uma saída encontrada pelos gestores tem sido priorizar as emissões nas ofertas restritas, em que a concorrência é sensivelmente menor.

“Geralmente, as ofertas CVM 476 têm um prêmio mais elevado. Já nas ofertas CVM 400, não dá para competir com o apetite da pessoa física, que é muito maior que o nosso”, diz o gestor da ARX Investimentos, Pierre Jadoul.

Saiba mais:

• Impulsionada pela renda fixa, indústria de fundos capta R$ 206 bi no 1º semestre

Os prêmios nas ofertas para o público geral têm saído por volta de 0,60 ponto percentual acima das taxas das NTN-Bs (antiga nomenclatura do Tesouro IPCA) de prazo equivalente, com vencimento entre 15 e 20 anos, afirma Jadoul.

Apesar de as empresas emissoras apresentarem risco de crédito baixo, o especialista avalia que a remuneração, frente à duration do ativo, não compensa nesses níveis. No fim de junho, o gestor da XP, Fausto Silva, também já havia chamado atenção para a compressão dos spreads na classe.

Já nas ofertas restritas, Jadoul afirma que os prêmios começam a ficar mais interessantes, próximos de 1 p.p. em relação aos títulos públicos indexados à inflação.

Nos 12 meses encerrados em junho, o ARX Elbrus Fundo Incentivado de Investimento em Infraestrutura acumula valorização de 11%, contra a alta de 6,1% do referencial IMA-B 5, que acompanha a variação dos títulos Tesouro IPCA de até cinco anos. No primeiro semestre, a estratégia acumula rentabilidade positiva de 3,2%, também acima da alta de 1,3% do índice de referência.

Com a demanda crescente dos investidores, o patrimônio líquido do Elbrus chegou a R$ 507 milhões no fim de junho, bem acima da média de R$ 304 milhões dos últimos 12 meses.

Novos setores nas carteiras

Victor Tofolo, gestor da Bradesco Asset Management (Bram), assinala que, no contexto de alta da taxa Selic, que atraiu a demanda de volta para a renda fixa, o fundo Bradesco FIC Debêntures Incentivadas RF também passou por um aumento expressivo do patrimônio, de aproximadamente R$ 330 milhões, em dezembro, para cerca de R$ 750 milhões, em junho.

O crescimento acelerado levou a gestora a fechar o fundo para novos aportes em maio. Em julho, no entanto, o veículo foi reaberto, frente às oportunidades que os gestores enxergam, especialmente nas ofertas restritas de menor concorrência e maior prêmio.

Leia também:

• Alta da Selic atrai R$ 50 bi para fundos de crédito em 2021 e liga alerta nos gestores

Segundo Tofolo, a estratégia tem sido priorizar setores que devem ser menos impactados pelo eventual encarecimento da energia, frente aos níveis baixos de água nos reservatórios, que podem levar a um aumento das operações das usinas térmicas, mais dispendiosas do que as hidrelétricas.

Entre os setores, o gestor da Bram aponta o de agronegócio e o de telecomunicações. Em março, o fundo comprou debêntures incentivadas da America Net, com prazo de oito anos e taxa de juro real de 5,6% ao ano.

Nos 12 meses encerrados em junho, o fundo do Bradesco teve valorização de 6,5%, contra a variação de 2,2% do CDI. Em 2021, até junho, a alta é de 3,4%, ante variação de 1,2% do benchmark.

Aposta no saneamento

No caso do Kinea Infra, o saneamento é um setor que começou a ganhar espaço dentro do portfólio desde o fim do ano passado e que ainda deve aumentar sua fatia nas carteiras com o passar do tempo.

Segundo Aymar Almeida, gestor do fundo, a aprovação do marco legal, em julho de 2020, foi um importante avanço institucional, mas ele ressalva que esse era um tema sobre o qual a asset já se debruçava há cerca de dois anos, em um trabalho que culminou nos primeiros investimentos em dezembro.

Em maio, a Kinea voltou a alocar capital no setor, desta vez na Ouro Preto Serviços de Saneamento, cuja remuneração saiu a IPCA mais 6,7% ao ano, com prazo de 20 anos.

“Consideramos o saneamento bastante atrativo do ponto de vista de crédito”, afirma Almeida, acrescentando que as empresas de energia ainda são as mais representativas na carteira, pela própria distribuição setorial do mercado.

Do total de aproximadamente R$ 140,6 bilhões emitidos em debêntures entre 2012 e junho de 2021, cerca de 70% partiu de empresas de energia, seguidas pelas de transporte e logística, com 23%.

Mesmo com o nível baixo dos reservatórios e o país crescendo a um ritmo acelerado, o que tende a gerar mais demanda por energia, o gestor da Kinea diz que não considera relevante a possibilidade de risco de racionamento, frente ao desenvolvimento estrutural do setor de energia nas últimas duas décadas.

De toda forma, ainda que o evento venha a se materializar, Almeida diz que a carteira é composta por ativos blindados ao risco de aumento dos preços, em projetos de transmissão e energia eólica, principalmente. “Não antecipamos nenhum problema no portfólio pela crise hídrica.”

Em 12 meses, a rentabilidade do fundo da Kinea é de 7,6%, e, no primeiro semestre, de 1,7%. Estruturado sob o formato de um Fundo de Investimento em Direitos Creditórios (FIDC), o veículo, o maior da categoria, com R$ 2,7 bilhões de patrimônio, é destinado ao investidor qualificado e abre para captação de tempos em tempos, quando os gestores enxergam oportunidades no mercado.

Almeida afirma que não há previsão de fazer qualquer abertura por enquanto. A última aconteceu no início de 2020, mas foi suspensa com o início da pandemia.

Nova debênture

Em relação à nova modalidade de debênture aprovada pela Câmara no início do mês, a avaliação dos gestores é que o instrumento tende a atrair outros bolsos para o mercado de infraestrutura, com uma possível redução das ofertas destinadas à pessoa física.

Pela estrutura proposta, que ainda precisa de aprovação no Senado e da sanção presidencial, em vez de a isenção tributária ir para a pessoa física, o benefício passa para a empresa emissora, que pode deduzir o valor do lucro tributável.

A ideia é que, dessa forma, a empresa ofereça um retorno maior atrelado ao papel, atraindo para a operação investidores institucionais, como fundos de pensão.

O gestor da Bram estima que, em um horizonte de 12 a 24 meses, as primeiras empresas comecem a vir a mercado para experimentar a alternativa. “As novas debêntures podem ser uma concorrência para as debêntures incentivadas à pessoa física, em que já tenho notado uma demanda maior do que a oferta”, afirma Tofolo.

Jadoul, da ARX, vai em linha parecida. Em tese, se houver um volume menor de emissão das debêntures isentas à pessoa física e a demanda continuar igual, o spread deveria comprimir ainda mais, aponta. “Espero que isso não aconteça, porque já não estou gostando dos spreads atuais, mas pode ocorrer”, diz Jadoul.

Já Almeida, da Kinea, lembra que a pauta de fomento à infraestrutura tem sido uma das prioridades dos governos, frente aos benefícios de geração de emprego e ganho de produtividade para a economia.

E tomando como base experiências em países mais desenvolvidos, atrair para o financiamento à infraestrutura a poupança bilionária dos fundos de pensão é fundamental, defende o gestor da Kinea, que não vê um impacto negativo da nova modalidade para a participação da pessoa física na classe.

“Em determinada emissão, a empresa pode acessar os fundos de pensão, e, em outra, a pessoa física, e acho até que os dois podem ser acessados ao mesmo tempo, em uma operação com séries diferentes. A nova debênture não vai tirar a pessoa física do mercado, mas, sim, incluir o fundo de pensão”, afirma Almeida.

Quer entender o que é o mercado financeiro e como ele funciona? Assista à série gratuita “Carreira no Mercado Financeiro” e conheça o setor da economia que paga os melhores salários de 2021.