Publicidade

O Comitê de Política Monetária (Copom) do Banco Central manteve, pela quinta-vez consecutiva, a taxa básica de juros da economia nacional, a Selic, em 13,75% ao ano. O patamar consolida o rendimento turbinado da renda fixa, que utiliza o indicador como referência, mas pelo menos parte dos fundos imobiliários não está ficando para trás.

Levantamento do InfoMoney com dados da Economatica, plataforma de informações financeiras, lista 16 FIIs que apresentaram, nos últimos 12 meses, taxa de retorno com dividendos (dividend yield) acima de 13,75%, atual patamar da Selic.

O estudo leva em consideração apenas os fundos que compõem o Ifix – índice dos FIIs mais negociados na Bolsa – e que, no período, tenham tido retorno total (valorização da cota mais distribuição de dividendos) no campo positivo.

Continua depois da publicidade

Com um dividend yield de 19%, o Riza Akin (RZAK11) lidera a lista. Ourinvest JPP (OUJP11), NCH High Yield (NCHB11), Cartesia Recebíveis (CACR11) e Rio Bravo Crédito Imobiliário (RBHG11) aparecem na sequência, todos com retorno acima de 16%. Confira a lista:

| Ticker | Fundo | Segmento | Dividend Yield – 12 meses (%) | Retorno total – 12 meses (%) |

| RZAK11 | Riza Akin | Títulos e Val. Mob. | 19,00 | 21,19 |

| OUJP11 | Ourinvest JPP | Títulos e Val. Mob. | 16,85 | 17,71 |

| NCHB11 | NCH High Yield | Títulos e Val. Mob. | 16,29 | 2,94 |

| CACR11 | Cartesia Recebíveis Imobiliários | Títulos e Val. Mob. | 16,20 | 15,32 |

| RBHG11 | Rio Bravo Crédito Imobiliário | Títulos e Val. Mob. | 16,08 | 11,13 |

| TGAR11 | TG Ativo Real | Desenvolvimento | 15,88 | 21,51 |

| PORD11 | Polo Recebíveis | Títulos e Val. Mob. | 15,58 | 5,07 |

| MORC11 | More Recebíveis Imobiliários | Títulos e Val. Mob. | 15,42 | 9,71 |

| ARRI11 | Átrio Reit Recebíveis | Títulos e Val. Mob. | 15,08 | 4,64 |

| PLCR11 | Plural Recebíveis Imobiliários | Títulos e Val. Mob. | 15,06 | 12,69 |

| URPR11 | Urca Prime Renda | Títulos e Val. Mob. | 15,05 | 0,17 |

| VGIR11 | Valora RE | Títulos e Val. Mob. | 14,98 | 10,14 |

| SADI11 | Santander Papéis Imobiliários | Títulos e Val. Mob. | 14,05 | 15,77 |

| BTCI11 | BTG Pactual Crédito Imobiliário | Títulos e Val. Mob. | 13,96 | 7,85 |

| MXRF11 | Maxi Renda | Híbrido | 13,89 | 28,26 |

| AFHI11 | AF Invest Cri | Títulos e Val. Mob. | 13,88 | 9,35 |

Fonte: Economatica (21/03/2023)

Leia também:

Continua depois da publicidade

- Os 5 FIIs mais indicados para comprar em março; fundo que lidera ranking tem imóvel alugado para Americanas

- Os 5 melhores FIIs para 2023: analistas sugerem apostar em fundo de “papel”, de shopping e de mais 3 setores

Cenário favorável para os FIIs de “papel”

Da lista dos 16 fundos com dividend yield acima de 13,75% nos últimos 12 meses, 14 carteiras são do tipo “papel” – que investem em títulos de renda fixa atrelados a índices de preços e à taxa do CDI (certificado de depósito interbancário), que acompanha a Selic. Considerado híbrido, o Maxi Renda (MXRF11), que também faz parte da relação, tem 80% do portfólio composto por certificados de recebíveis imobiliários (CRI) e o restante dividido entre cotas de outros FIIs e permutas financeiras.

Blindados da inflação e da alta de juros, os fundos de “papel” – ou de recebíveis, como também são conhecidos – se beneficiaram nos últimos anos com a elevação dos preços e da própria Selic, que saltou de 2% no início de 2021 para 13,75% ao ano em agosto de 2022.

Quanto mais alto os indexadores, mais elevada a receita deste tipo de fundo, que consegue aumentar a distribuição de rendimentos entre os cotistas. A dinâmica explica o protagonismo dos FIIs de papel na lista dos maiores pagadores de dividendos.

Continua depois da publicidade

Dado o atual cenário macroeconômico – de manutenção de juros elevados e pressão inflacionária –, o mercado não esconde a preferência pelos fundos de “papel”, como sinaliza relatório assinado por Fernando Siqueira, analista da Guide Investimentos.

“Ressaltamos nossa preferência por fundos de recebíveis imobiliários para 2023, uma vez que o setor historicamente apresenta perfil defensivo e fluxo de caixa estável”, confirma. “Neste segmento, gostamos de fundos com menor concentração em indexadores de inflação e maior diversificação de portfólio”, detalha Siqueira.

Leia também:

Continua depois da publicidade

- Selic em 13,75%: veja os 10 fundos imobiliários que mais podem se beneficiar dos juros mantidos elevados

- IPCA subiu novamente? confira 10 fundos imobiliários para se blindar do aumento da inflação

Expectativa para a queda da Selic

O mercado de fundos imobiliários está atento ao cenário macroeconômico e manifesta preocupação com a pressão inflacionária – principal motivo para a manutenção da Selic no atual patamar.

No mês passado, por exemplo, o Índice de Preços ao Consumidor Amplo (IPCA), ficou em 0,84%, acima do nível esperado. Em 12 meses, a inflação medida pelo indicador acumula 5,60%.

“O processo de desinflação encontra-se em uma fase mais difícil, com os núcleos de inflação em patamares ainda elevados em relação à meta”, destaca relatório gerencial do FII Bradesco Carteira Imobiliária Ativa (BCIA11), divulgado na última sexta-feira (17). Acreditamos que a queda mais forte ocorrerá no segundo semestre”, projeta o documento.

Continua depois da publicidade

Diante da expectativa de uma queda da inflação em ritmo mais lento, o segmento de FIIs trabalha com a manutenção de uma política monetária mais restritiva – como vem sinalizando o Copom nas suas últimas atas.

“O mercado vem precificando uma queda discreta da Selic em 2023, mas se a autoridade monetária continuar perseguindo os planos informados, o mais provável é que tenhamos a manutenção da taxa até o final desse ano, com afrouxamento apenas a partir de 2024”, destaca a equipe de gestão do Cyrela Crédito (CYCR11), em relatório gerencial divulgado antes da reunião desta quarta-feira (22) do Copom.

Dividendos dos FIIs x juros de longo prazo

Embora seja recorrente, a comparação entre a taxa Selic e os dividendos pagos pelos fundos imobiliários não é a mais indicada, de acordo com especialistas. Para quem tem como objetivo a geração de renda passiva e recorrentes, eles recomendam a comparação com a curva de juros de longo prazo, que pode ser representada pelos rendimentos de título público do Tesouro Direto.

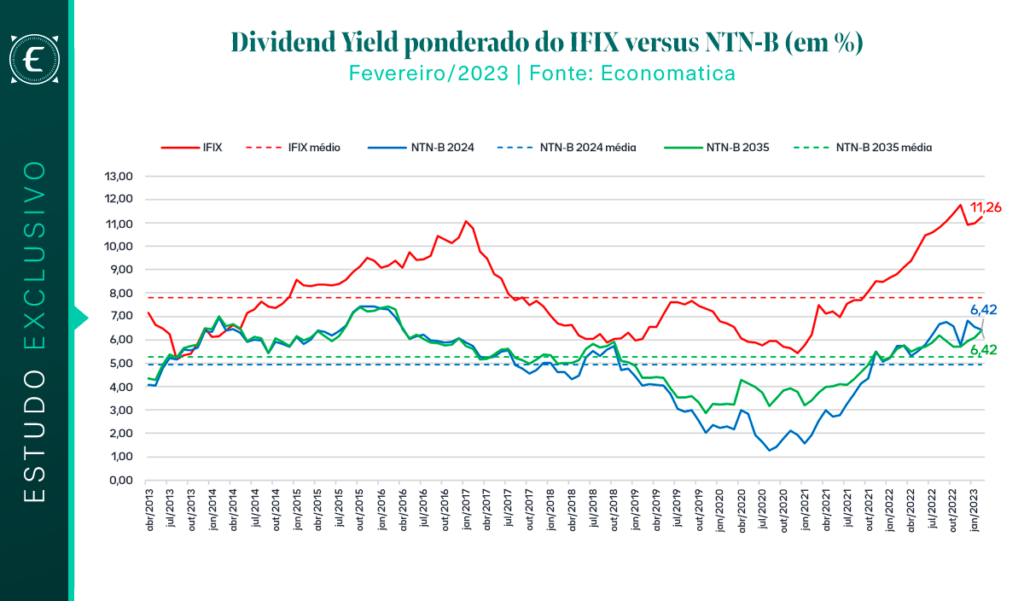

Em recente estudo, a Economatica apontou que o dividend yield do Ifix, índice dos FIIs mais negociados na Bolsa – acumulou 11,26% nos 12 meses encerrados em fevereiro.

O percentual, que representa um rendimento isento de Imposto de Renda, é superior ao rendimento de papéis como o Tesouro IPCA+ (ou NTN-B) com vencimento em 2024 e 2035, conforme mostra o gráfico abaixo.

Os fundos imobiliários captam recursos entre os investidores para a compra de imóveis que, posteriormente, podem ser alugados ou vendidos. As receitas obtidas nas transações – locação ou ganho de capital – são distribuídas entre os cotistas, na proporção em que cada um aplicou.

Os rendimentos repassados aos investidores, na forma de dividendos, são isentos de imposto de renda – um dos principais atrativos do produto.

Ao longo dos anos, o mercado de fundos imobiliários se desenvolveu e hoje há fundos focados desde a administração de escritórios até imóveis rurais, passando por shoppings, galpões logísticos, hospitais e agências bancárias, além dos FIIs de “papel”.

No final de fevereiro, o mercado de fundos imobiliários ganhou mais 26 mil investidores, chegando ao total de 2,088 milhões. Em dezembro de 2018, o número estava em 208 mil.

Leia também:

You must be logged in to post a comment.