Publicidade

O Ifix – índice dos fundos imobiliários mais negociados da Bolsa – fechou a sessão desta segunda-feira (12) com queda de 0,68%, aos 2.846 pontos. O FII Capitânia Reit (CPFF11) liderou a lista das maiores altas do dia, subindo 2,54%. Confira os demais destaques de hoje ao longo do Central de FIIs.

O FII CSHG Renda Urbana (HGRU11) concluiu a aquisição do Dutra 107, complexo comercial localizado na cidade de Taubaté, no estado de São Paulo. A negociação havia sido iniciada em agosto.

Segundo comunicado do fundo ao mercado, o valor da transação foi ajustado de R$ 68,25 milhões para R$ 73,10 milhões, equivalente a aproximadamente R$ 3.402,90 por metro quadrado.

Série exclusiva

Renda Extra Imobiliária

Descubra o passo a passo para viver de renda e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Pelo acordo, o CSHG Renda Urbana pagará R$ 33,5 milhões com recursos próprios e captará o saldo remanescente – cerca de R$ 39,5 milhões – junto a investidores, com a emissão de um certificado de recebíveis imobiliários (CRI).

O Dutra 107 conta com 21 mil metros quadrados de área bruta locável (ABL) e abriga atualmente dez locatários. Entre os inquilinos estão nomes como Mobly, Leroy Merlin, Cobasi e OpenBox2. A taxa de vacância do espaço é de 21,4%.

O valor total dos aluguéis vigentes é de R$ 522 mil, equivalente a R$ 30,95 por metro quadrado. O fundo ainda receberá dos vendedores do imóvel uma indenização de R$ 7,6 milhões referente a descontos concedidos a locatários e à área desocupada do complexo comercial. O valor será reduzido na medida em que a taxa de vacância do complexo seja diminuída.

Continua depois da publicidade

Com a conclusão do negócio, o CSHG Renda Urbana estima um acréscimo na receita mensal do fundo nos próximos dois anos de R$ 640 mil, o equivalente a R$ 0,04 por cota.

Maiores altas desta segunda-feira (12):

| Ticker | Nome | Setor | Variação (%) |

| CPFF11 | Capitânia Reit | Híbrido | 2,54 |

| RZTR11 | Riza Terrax | Híbrido | 0,98 |

| GTWR11 | Green Towers | Lajes Corporativas | 0,91 |

| BTAL11 | BTG Pactual Agro | Agro | 0,62 |

| VCJR11 | Vectis Juros Real | Títulos e Val. Mob. | 0,39 |

Maiores baixas desta segunda-feira (12):

Continua depois da publicidade

| Ticker | Nome | Setor | Variação (%) |

| KISU11 | KILIMA | Títulos e Val. Mob. | -2,7 |

| CPTS11 | Capitânia Securities | Títulos e Val. Mob. | -2,64 |

| RVBI11 | VBI Reits | Títulos e Val. Mob. | -2,57 |

| PATL11 | Pátria Logística | Logística | -2,47 |

| SARE11 | Santander Renda | Híbrido | -2,4 |

Fonte: B3

Dividendos hoje

Confira quais fundos distribuem rendimentos nesta segunda-feira (12):

| Ticker | Fundo | Rendimento |

| HABT11) | Habitat II | R$ 0,92 |

| CRFF11) | Caixa Rio Bravo FoF | R$ 0,63 |

| CXRI11) | Caixa Rio Bravo | R$ 0,55 |

Fonte: InfoMoney

Publicidade

Giro Imobiliário: expectativa de inflação para 2022 cai para 5,79%; FIIs mais baratos em dezembro; patrimônio líquido dos fundos imobiliários alcança bate recorde

Boletim Focus: expectativa de inflação para 2022 cai para 5,79%, e a do PIB é mantida em 3,05%

A projeção de inflação no Brasil para 2022 caiu, segundo estimativas do mercado financeiro divulgadas nesta segunda-feira (12) no Boletim Focus, do Banco Central. Segundo as instituições financeiras consultadas semanalmente pelo BC, a expectativa para o IPCA deste ano passou de 5,92%, há uma semana, para 5,79%. Para 2023, foi mantida em 5,08% e, para 2024, continuou em 3,50% pela sétima semana seguida.

A projeção de alta do PIB de 2022 também foi mantida em 3,05% para este ano e em 0,75% para 2023. A de 2024 caiu de 1,71% para 1,70%.

A estimativa para o dólar foi mantida em R$ 5,25 por US$ 1 em 2022. A de 2023 também continuou em R$ 5,25 Para 2024, subiu de R$ 5,23 para R$ 5,24.

Continua depois da publicidade

As estimativas para a taxa Selic estão mantidas em 11,75% para 2023, 8,50%, em 2024, e 8%, em 2025.

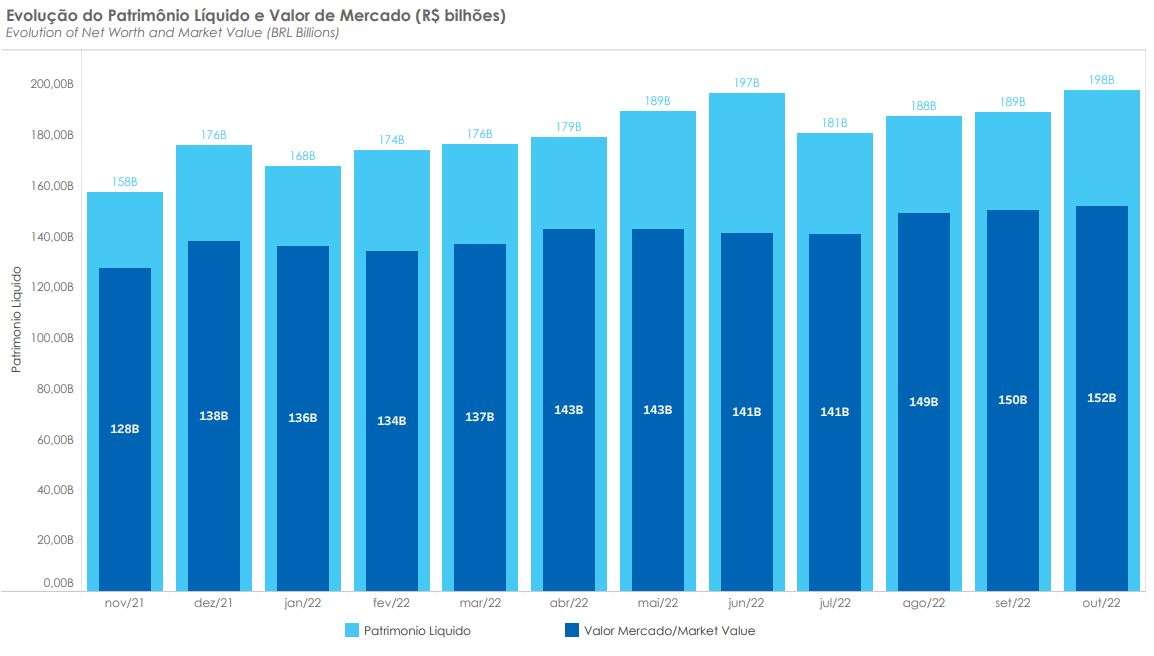

Patrimônio líquido dos FIIs alcança R$ 198 bilhões e bate recorde

O patrimônio líquido dos fundos imobiliários bateu recorde em outubro, de acordo com dados mais recentes da B3. Segundo o boletim mensal da Bolsa brasileira, o montante bateu R$ 198 bilhões, acima do então pico histórico de R$ 197 bilhões que havia sido registrado em junho de 2022.

Conforme aponta o documento, o valor de mercado dos FII subiu pelo quarto mês consecutivo e alcançou em outubro R$ 152 bilhões – que também representa um recorde para a série.

Publicidade

Os dados reforçam o descolamento apontado pelos analisas do mercado entre o preço das cotações (valor de mercado) abaixo do valor justo (valor patrimonial) dos fundos imobiliários atualmente.

Em 2022, o volume médio das negociações dos FIIs está em R$ 240 milhões, abaixo dos R$ 269 milhões registrados no ano anterior – recorde histórico na comparação anual.

No recorte mensal, o volume médio mensal negociado recuou para R$ 239 milhões em novembro, abaixo do patamar de R$ 251 milhões verificado em outubro.

Após pior mês para fundos imobiliários desde o início da pandemia, confira os 3 FIIs mais baratos da Bolsa

XP Properties (XPPR11), Tordesilhas EI (TORD11) e Hectare CE (HCTR11) são hoje os FIIs mais baratos do mercado, aponta relatório da Órama Investimentos, divulgado nesta sexta-feira (9).

Em novembro, o Ifix – índice dos fundos imobiliários mais negociados da B3 – registrou queda de 4,15%, o pior desempenho do indicador desde o início da pandemia da Covid-19, em março de 2020. O comportamento reflete a perda de valor dos FIIs no período.

Para ajudar o investidor a selecionar oportunidades no mercado, a Órama publica mensalmente o levantamento “Quem Tá barato”, que dá notas aos fundos de acordo com a taxa de retorno com dividendos (dividend yield) e o P/VPA (preço sobre o valor patrimonial) de cada carteira.

Quanto mais alta a nota, melhor é a relação entre os dividendos pagos pela carteira e o preço da cota negociada na Bolsa, explica o relatório.

Nesta edição, o fundo de escritório XP Properties (XPPR11) somou 2,65, a maior pontuação entre todos os FIIs analisados. Tordesilhas EI (TORD11) e Hectare CE (HCTR11) aparecem na sequência com as notas 2,44 e 2,01, respectivamente. Confira a lista completa, dividida pelos seis principais tipos de fundos imobiliários.

Proteção ou especulação? Investidores de FIIs poderão negociar contrato futuro de Ifix a partir desta 2ª

Bolsa de valores brasileira, a B3 inicia nesta segunda-feira (12) a negociação de contratos futuros de Ifix, índice que reúne os 107 fundos imobiliários mais negociados no País.

Trata-se de um derivativo, instrumento financeiro que tem o preço “derivado” das cotações de outro ativo. Na prática, o contrato futuro representa o compromisso de comprar ou vender algo em uma data previamente estabelecida e por um preço já pré-definido.

Segundo a Bolsa, a novidade proporciona ao investidor mais um instrumento de proteção contra a variação dos preços dos fundos imobiliários. Este tipo de ativo acaba sendo também bastante negociado pelos day traders – que compram e vendem papéis no mesmo dia.

Se já estivesse disponível, o investidor poderia, por exemplo, ter vendido o ativo em agosto – quando o Ifix subiu 5,76% – e recomprado mais barato depois. A diferença seria embolsada por aqueles que acreditavam na queda do mercado.

Na B3, existe uma variedade de contratos futuros negociados. Os mais tradicionais são os de commodities agrícolas, como boi gordo, milho, café, soja, açúcar e etanol. Mas há também futuros de ativos financeiros. Um exemplo são os contratos de moedas, como dólar, euro, libra esterlina, iene (moeda do Japão) ou iuan (moeda da China).

Há ainda contratos futuros de índices de ações, como Ibovespa e S&P 500, dos futuros de taxas de juros, como os de DI, Selic, cupom cambial de DI ou cupom de IPCA.

“Este tipo de instrumento serve majoritariamente para hedge (proteção), ou seja, para o investidor fazer uma espécie de seguro contra as intempéries do mercado e diminuir a volatilidade de uma carteira”, explica Vitor Matias, assessor de investimentos da SVN.

O contrato futuro do Ifix – que terá o código de negociação XFI – também pretende ajudar na ampliação da liquidez do mercado de FIIs, que atualmente conta com 446 fundos listados e movimenta diariamente uma média de R$ 240 milhões.

“Invisto no mercado de fundos imobiliários desde 2016 e diversas vezes tive dificuldade de desmontar posição (vender as cotas) por conta da falta de liquidez”, afirma Nicolas Mérola, analista da INV, casa de análise. Para ele, o lançamento do XFI tem potencial para superar a carência.

You must be logged in to post a comment.