Publicidade

O mercado de FIIs vive uma espécie de contagem regressiva para o início da redução da taxa básica de juros da economia. Mas enquanto o movimento que beneficiaria o produto não ocorre, alguns fundos ostentam dividend yield (taxa de retorno com dividendos) acima da Selic.

Levantamento do InfoMoney com dados da Economatica, plataforma de informações financeiras, lista 16 FIIs que apresentaram, nos últimos 12 meses, dividend yield acima de 13,75% ao ano, atual patamar da Selic. O número é maior do que os 12 observados no estudo realizado em maio.

O levantamento toma como base apenas os fundos que compõem o Ifix – índice dos FIIs mais negociados na Bolsa – e que, no período, tenham tido retorno total (valorização da cota mais distribuição de dividendos) positivo.

Série exclusiva

Renda Extra Imobiliária

Descubra o passo a passo para viver de renda e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Com um dividend yield de 17%, o JPP Allocation encabeça a lista. Na sequência, aparecem o Riza Akin (RZAK11), Cartesia Recebíveis (CACR11) e Ourinvest JPP (OUJP11). Confira a lista completa:

| Ativo | Fundo | Segmento | Dividend yield nos últimos 12 meses (%) | Retorno total nos últimos 12 meses (%) |

| JPPA11 | JPP Capital Recebíveis | Títulos e Val. Mob. | 17,36 | 12,84 |

| CACR11 | Cartesia Recebíveis Imobiliários | Títulos e Val. Mob. | 17,16 | 22,95 |

| RZAK11 | Riza Akin | Títulos e Val. Mob. | 17,13 | 16,03 |

| OUJP11 | Ourinvest JPP | Títulos e Val. Mob. | 15,67 | 21,01 |

| VCRI11 | Vinci Credit Securities | Títulos e Val. Mob. | 15,42 | 8,02 |

| VGIR11 | Valora RE | Títulos e Val. Mob. | 15,18 | 11,90 |

| TGAR11 | TG Ativo Real | Desenvolvimento | 15,05 | 21,84 |

| PLCR11 | Plural Recebíveis Imobiliários | Híbrido | 14,90 | 16,29 |

| NCHB11 | NCH High Yield | Títulos e Val. Mob. | 14,88 | 6,55 |

| ARRI11 | Átrio Reit Recebíveis | Títulos e Val. Mob. | 14,66 | 7,62 |

| MORC11 | More Recebíveis Imobiliários | Títulos e Val. Mob. | 14,13 | 6,86 |

| JSAF11 | JS Ativos Financeiros | FoF | 14,10 | 28,05 |

| RBRY11 | RBR CRI | Títulos e Val. Mob. | 13,90 | 10,55 |

| PORD11 | Polo Recebíveis | Títulos e Val. Mob. | 13,81 | 8,31 |

| HGCR11 | CSHG Recebíveis Imobiliários | Títulos e Val. Mob. | 13,79 | 14,30 |

| SADI11 | Santander Papéis Imobiliários | Títulos e Val. Mob. | 13,77 | 6,61 |

Fonte: Economatica – 22/06/23

Leia também:

Continua depois da publicidade

Como o cálculo do dividend yield leva em consideração a cotação dos fundos imobiliários, o aumento no número de FIIs que pagam rendimentos acima da Selic está relacionado ao valor do papel no início do período de 12 meses – menor do que o observado no estudo de maio, elevando a taxa de retorno atual, apontam analistas.

Independentemente da lista, Thiago Otuki, economista do Clube FII, lembra que há métricas ainda mais eficientes para medir a atratividade do produto, como a comparação com os títulos públicos de longo prazo.

Leia também:

Continua depois da publicidade

FIIs X Tesouro IPCA + 2035

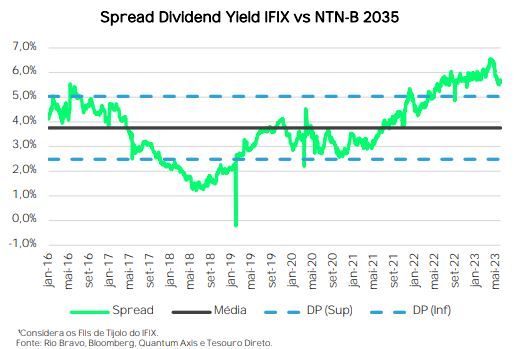

A diferença (spread) entre o dividend yield médio do Ifix e o rendimento do Tesouro IPCA + 2035 (título do Tesouro Direito) encerrou maio em 5,62%, aponta relatório do Rio Bravo Fundo de Fundos (RBFF11), que mensalmente monitora os indicadores.

Apesar dos dois últimos meses de valorização dos fundos imobiliários – que reduziram a taxa de retorno com dividendos desta classe de ativo –, o spread observado ainda é 1,86 ponto percentual maior do que a média histórica iniciada em 2016 – ano da consolidação do mercado de FIIs.

Mesmo considerando apenas o dividend yield dos FIIs de “tijolo” – que investem diretamente em imóveis – o spread em relação ao o rendimento do tesouro IPCA + 2035 está atualmente em 3,7%, também acima da média histórica de 2,8%, reforça Otuki.

Publicidade

“Ou seja, tem um bom prêmio de risco historicamente falando que deveria fazer o investidor optar pelos FIIs frente ao título público”, reflete o economista do Clube FII, que já considera o impacto de uma queda da Selic nos próximos meses – inclusive nos chamados fundos de “papel”.

Como ficam os FIIs de “papel” com a possível queda da inflação e dos juros?

Blindados da inflação e dos juros elevados nos últimos anos, os FIIs de “papel” – que investem em títulos de renda fixa atrelados a índices de preços e à taxa do CDI (certificado de depósito interbancário) – se tornaram queridinhos do mercado ao distribuir dividendos turbinados.

Para se ter uma ideia, esta classe de ativo domina a lista acima com os fundos que pagaram dividendos acima da taxa Selic nos últimos 12 meses.

Continua depois da publicidade

Mesmo com a provável queda da Selic no próximo trimestre e com o esperado arrefecimento da inflação, o mercado ainda enxerga os FIIs de “papel” como oportunidades, especialmente para quem busca bons dividendos no médio prazo.

“Mantemos a visão positiva para uma maior alocação em papéis com indexação em CDI seguido de papeis em IPCA, conforme o posicionamento atual do fundo”, sinaliza relatório gerencial do Riza Akin (RZAK11), divulgado nesta quarta-feira (21). O fundo é o terceiro maior pagador de dividendos nos últimos 12 meses.

Além disso, há uma expectativa também em relação ao aumento do valor patrimonial desses fundos, como sinalizou Diogo Arantes, especialista em fundos imobiliários, em entrevista para o Liga de FIIs, programa produzido pelo InfoMoney.

Publicidade

“Esses fundos possuem títulos de baixo risco de crédito, que pagam IPCA mais 6%, 7% e até 9% e que se tornarão ainda mais atrativo com a queda do índice de inflação”, aponta Arantes, que compara o movimento à marcação de mercado dos títulos públicos. “Como o mercado olha muito para o dividendo, acaba não percebendo que o valor patrimonial desses fundos já está subindo”, completa.

Leia também:

- Fim dos ganhos de 1% ao mês com FIIs? Cotas em alta minam dividendos, mas alguns setores devem se safar

- FIIs acumulam ganhos de até 25% no ano, aponta estudo; confira a lista dos que mais subiram em 2023

O que esperar da Selic e do IPCA nos próximos meses?

Nesta quarta-feira (21), o Comitê de Política Monetária (Copom) do Banco Central manteve, pela sétima vez seguida, a taxa Selic em 13,75%.

No comunicado ao mercado, o colegiado retirou a referência que fazia a uma possível retomada de ciclo de aperto monetário, caso o processo desinflacionário não ocorra dentro do esperado. Mas falou em cautela.

“Que o Copom já observa encaminhamento para baixar a taxa Selic não há dúvida”, avalia Ricardo Martins, economista-chefe da Planner Corretora. “[Este movimento] é bom, mas o IPCA de maio ainda não é suficiente para sinalizar “quando ocorrerá a redução”, reflete.

No mês passado, a inflação oficial do País registrou variação de 0,23% ante abril. Em 2023, a alta acumulada do IPCA é de 2,95% e, nos últimos 12 meses, de 3,94%. Os números, porém, ainda não são suficientes para o Banco Central, aponta Martins.

“O Copom está implacável em ver uma desinflação contundente e a ancoragem das expectativas para prazos mais longos”, detalha. “É muito provável que o ciclo de redução da Selic seja iniciado em setembro, com corte de 0,5% ponto percentual”, arrisca o economista.

Leia também:

Confira mais análises sobre o mercado na sessão assistindo ao Radar InfoMoney:

You must be logged in to post a comment.