Publicidade

O IFIX – índice que reúne os fundos imobiliários mais negociados na B3 – fechou a sessão desta quinta-feira (22) com queda de 0,21%, aos 2.802 pontos. Ontem, o indicador fechou com baixa de 0,17%. Com queda de 3,1%, o FII BTG Pactual Terras Agrícolas (BTRA11) mais uma vez foi o destaque do pregão.

Em comunicado divulgado na tarde desta quinta-feira (23), o fundo considerou exagerada a reação do mercado ao pedido de recuperação judicial da fazenda Vianmancel, em Nova Maringá (MT) e, entre as soluções para o caso, não descarta a venda do terreno. As cotas do fundo chegaram a cair mais 6% hoje. Na sessão anterior, os papéis despencaram 16%.

A queda da cotação do fundo teve início depois da divulgação de fato relevante, na tarde desta quarta-feira (22), que confirmava a situação dos responsáveis pela fazenda, adquirida em agosto de 2021 pela carteira, em uma operação sale-leaseaback – que aluga o imóvel comprado para o ex-proprietário. O terreno representa atualmente 23% da receita contratada do fundo.

Continua depois da publicidade

Diante da dificuldade apresentada pelo locatário, que terá de arcar com dívidas junto a credores, o fundo estima uma redução temporária na distribuição de dividendos em torno de R$ 0,22 por cota, caso o produtor não honre os pagamentos relacionados à locação do espaço.

“É difícil precisar em quanto tempo essa situação temporária será resolvida, mas enxergamos que a gestão deve trabalhar mais na frente de uma solução comercial do que em um embate jurídico”, explica o comunicado.

Caso a inadimplência seja confirmada, o fundo trabalha com duas opções: a substituição do atual inquilino ou mesmo a venda do terreno. Confira os demais destaques do dia.

Continua depois da publicidade

Maiores altas desta quinta-feira (23)

| Ticker | Nome | Setor | Variação (%) |

| CARE11 | Brazilian Graveyard and Death Care | Outros | 2,75 |

| HSAF11 | HSI Ativos Financeiros | Títulos e Val. Mob. | 1,13 |

| RCRB11 | Rio Bravo Renda Corporativa | Lajes Corporativas | 0,92 |

| SARE11 | Santander Renda | Híbrido | 0,78 |

| HGRE11 | CSHG Real Estate | Lajes Corporativas | 0,75 |

Maiores baixas desta quinta-feira (23):

| Ticker | Nome | Setor | Variação (%) |

| BTRA11 | BTG Pactual Terras Agrícolas | Agro | -3,1 |

| BTAL11 | BTG Pactual Agro | Outros | -2,29 |

| SNFF11 | Suno FoF | Outros | -1,74 |

| OUJP11 | Ourinvest JPP | Títulos e Val. Mob. | -1,39 |

| RBRY11 | FII RBR PCRI | Títulos e Val. Mob. | -1,29 |

Fonte: B3

Continua depois da publicidade

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

HSI Malls compra shopping Uberaba; Urca Prime Renda alcança R$ 1 bilhão em gestão

Confira as últimas informações divulgadas por fundos imobiliários em fatos relevantes:

FII HSI Malls (HSML11) confirma compra do shopping Uberaba por R$ 330 milhões

O FII HSI Malls confirmou, nesta quarta-feira (22), a compra das ações das sociedades Jaguara Empreendimentos Imobiliários e JPL Estacionamentos, detentoras de 100% do Shopping Uberaba, localizado na cidade de Uberaba, em Minas Gerais.

Continua depois da publicidade

Sem revelar o nome do complexo, o fundo havia assinado, em maio, compromisso para aquisição total do espaço de 25 mil metros quadrados de área bruta locável (ABL). A carteira pagará R$ 333 milhões pelo centro de compras, inaugurado em 1999.

Com 188 lojas, o shopping possui 1.190 vagas de estacionamento e está localizado na avenida Santa Beatriz da Silva, no bairro de São Benedito, local que apresenta grande fluxo de veículos e pedestres, segundo comunicado do FII ao mercado.

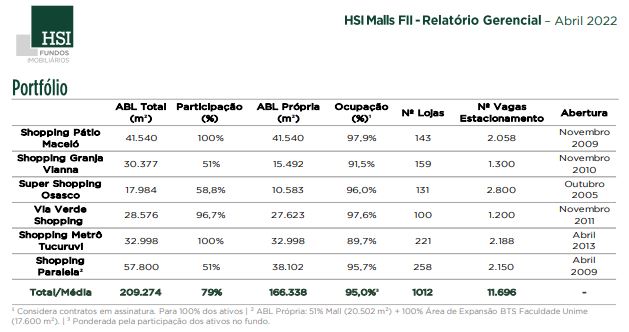

Com a operação, a ABL própria do HSI Malls subirá de 166 mil para 191 mil metros quadrados e o fundo passará a ter posição controladora em sete shoppings. Confira o portfólio da carteira antes da aquisição do Uberaba.

Continua depois da publicidade

Em 12 meses, a taxa de retorno com dividendos do HSI Malls está em 8,2%. Em junho, o fundo depositou R$ 0,62 por cota, equivalente a um ganho de 0,77% no mês.

Os especialistas têm visto o movimento de aquisição e fusões no segmento de shoppings como uma sinalização da retomada do segmento, bastante prejudicado com as restrições impostas pela pandemia da Covid-19 nos últimos dois anos.

Maior pagador de dividendos em 2021, FII URPR11 alcança R$ 1 bilhão em gestão

O fundo Urca Prime Renda (URPR11) encerrou este mês a captação da sexta emissão de cotas do fundo e ultrapassou a marca de R$ 1 bilhão em gestão.

Segundo a Urca Capital Partners, gestora do fundo, a oferta concluída este mês levantou um total de R$ 444 milhões, em uma operação restrita apenas aos cotistas do fundo.

Com quase dois anos de operação, o Urca Prime Renda já distribuiu R$ 42,98 dividendos por cota e obteve liquidez diária média de R$ 4,4 milhões na B3.

Ainda de acordo com o fundo, a rentabilidade total da carteira – considerando a valorização da cota e a distribuição de dividendos – alcança 55,32%.

O fundo foi o maior pagador de dividendos em 2021 e, atualmente, está entre os primeiros cinco que mais distribuem rendimentos, considerando os FIIs mais líquidos do mercado.

Dividendos de hoje

Confira quais são os cinco fundos imobiliários que distribuem rendimentos nesta quinta-feira (23):

| Ticker | Fundo | Rendimento |

| ELDO11B | Eldorado | R$ 6,29 |

| RBRX11 | RBR Plus Multi | R$ 2,10 |

| SIGR18 | SIG Capital Recebíveis | R$ 1,56 |

| SIGR17 | SIG Capital Recebíveis | R$ 1,56 |

| SIGR16 | SIG Capital Recebíveis | R$ 1,56 |

| SIGR15 | SIG Capital Recebíveis | R$ 1,56 |

| SIGR13 | SIG Capital Recebíveis | R$ 1,56 |

| SIGR14 | SIG Capital Recebíveis | R$ 1,56 |

| MATV11 | More Gestão Ativa | R$ 1,40 |

| MCHY11 | Mauá High Yield | R$ 1,40 |

| MCHY13 | Mauá High Yield | R$ 1,40 |

| MCHY14 | Mauá High Yield | R$ 1,40 |

Fonte: InfoMoney

Obs.: Tickers com final diferente de 11 se referem aos recibos e direitos de subscrição dos fundos.

Giro Imobiliário: vendas nos shoppings crescem 81% em abril; 5 dicas para reduzir os riscos dos FIIs de CRI

Vendas nos shopping centers cresceram 81,5% em abril, aponta Abrasce

O setor de shopping centers registrou a 13ª alta mensal consecutiva ao atingir uma elevação de 81,5% nas vendas em abril, na comparação com o mesmo mês do ano passado, segundo balanço da Associação Brasileira de Shopping Centers (Abrasce), com base em levantamento do Índice Cielo de Varejo em Shopping Centers (ICVS-Abrasce). Em termos reais, quando descontada a inflação, o crescimento foi de 61,8%. Apenas nos quatro primeiros meses de 2022, o comércio dos shoppings acumula uma recuperação de 45,1% em relação ao primeiro quadrimestre de 2021.

Do ponto de vista regional, o Sudeste se destacou no mês ao crescer acima da média nacional com uma ampliação de 114,1% nas vendas. No período, todas as demais regiões também tiveram crescimentos: Centro-Oeste (71,2%), Nordeste (68,3%), Sul (49,6%) e Norte (43,5%).

mpactado pelo cenário macroeconômico, em especial pela inflação, o tíquete médio de abril em lojas de shoppings fechou em R$ 124,46, o que representa uma redução de 12,24% quando comparado aos R$ 140,22 do mesmo mês de 2021.

O presidente da Abrasce, Glauco Humai, diz que deve haver a continuidade do crescimento nos próximos meses, mas em um ritmo um pouco menor, uma vez que as taxas agora serão comparadas com um período de base mais alta, registrada em 2021, quando os empreendimentos voltaram a operar.

FII de “papel” é seguro? Especialista dá cinco dicas para entender e reduzir os riscos do investimento

Famosos pelos elevados dividendos que distribuem, os FIIs de CRI (certificados de recebíveis imobiliários) embutem um risco muitas vezes ignorado pelos investidores. Uma rápida leitura dos relatórios gerenciais dos fundos, porém, pode elevar a segurança do cotista e oferecer um fácil entendimento sobre as operações da carteira.

O tema foi destaque da edição desta terça-feira (21) do Liga de FIIs, que tem apresentação de Maria Fernanda Violatti, analista da XP, Thiago Otuki, economista do Clube FII, e Wellington Carvalho, repórter do InfoMoney. O programa contou ainda com a participação de Evandro Buccini, sócio e diretor de Crédito, Renda Fixa e Multimercado da Rio Bravo Investimentos, que falou sobre recente problema em um CRI da carteira de dois fundos da gestora.

O CRI é um título de dívida usado por empresas do setor imobiliário para captar recursos no mercado. Na prática, as companhias “empacotam” receitas futuras que têm para receber – como aluguéis ou parcelas pela venda de apartamentos, por exemplo – em um título (o CRI) vendido aos investidores. Em geral, o papel embute um rendimento prefixado e a correção por um indicador, que normalmente é a taxa do CDI ou o IPCA.

No caso dos fundos da Rio Bravo – Rio Bravo Crédito Imobiliário High Yield (RBHY11) e Rio Bravo Crédito Imobiliário High Grade (RBHG11) – as parcelas da dívida referentes aos meses de janeiro e fevereiro do CRI New Village não foram quitadas, o que motivou a antecipação do vencimento e, consequentemente, a execução das garantias do título.

Diante da repercussão, Felipe Ribeiro, diretor de investimentos alternativos do Clube FII, que também participou do Liga de FIIs, destacou cinco informações que o cotista dos fundos de recebíveis podem buscar nos relatórios gerenciais para entender e até reduzir os riscos da carteira de investimentos.

“O pequeno investidor, que busca mais informações sobre o fundo, não tem acesso fácil aos gestores da carteira e o relatório gerencial é a única ferramenta que oferece detalhes da operação”, diz Ribeiro. “Se o gestor não participa de lives e o fundo não tem relatório gerencial, não invista na carteira”, defende o especialista, que também é autor do livro Guia Definitivo para entender FII de CRI.

Descubra o passo a passo para viver de renda com FIIs e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel, em uma aula gratuita.

You must be logged in to post a comment.