Publicidade

A virada de um ano marcado por fortes turbulências provocadas pela adoção de uma política monetária mais agressiva na maior economia do mundo pode trazer certo respiro para as ações brasileiras em 2024.

É isso o que pensa a XP. Em relatório onde detalha as melhores classes de ativos para investir no ano que vem, a companhia destacou que está “otimista” com a Bolsa Brasil.

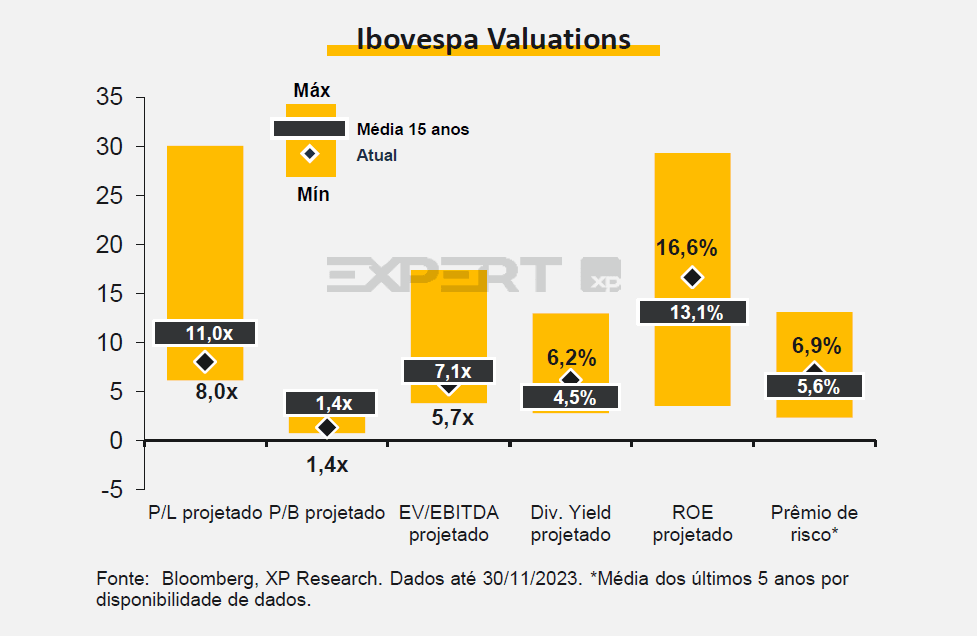

O time de analistas da casa defende que o Ibovespa está “barato” nos principais múltiplos, com os indicadores abaixo de suas médias históricas de longo prazo. Entretanto, o prêmio de risco e o pagamento de dividendos estão altos, com o ROE (retorno sobre patrimônio) acima da média dos últimos 15 anos.

Continua depois da publicidade

Mas este não é o único motivo para o otimismo do time da XP com a Bolsa brasileira. O estrategista-chefe Fernando Ferreira também destaca outros pontos relevantes que devem impulsionar o mercado financeiro nacional em 2024. São eles:

- Revisões de lucros para cima pelas empresas;

- Expectativa de queda da Selic para a faixa dos 9%;

- Volta do fluxo de investidores estrangeiros e domésticos.

“É hora de tomar um pouco mais de risco no cenário doméstico, mas ainda com cautela, devido ao cenário internacional mais pressionado”, diz Ferreira. Nos cálculos da casa, o Ibovespa poderia chegar até 142 mil pontos no fim de 2024.

A XP também pondera que o recuo da Selic deve ajudar a trazer fluxo para fundos de investimento, como multimercados e fundos de ações. No acumulado do ano até a última terça-feira (28), fundos de ações e multimercados tiveram saídas líquidas de R$ 24,7 bilhões e de R$ 95,5 bilhões, respectivamente.

Continua depois da publicidade

Entre os setores que a XP está otimista para o ano que vem está o agronegócio. Apesar dos preços mais baixos da soja e do milho, os analistas destacaram que os produtores conseguiram obter margens mais “saudáveis”, na média, o que é positivo. A casa também espera safras abundantes para 2024, o que poderia impulsionar o lucro das empresas.

Leia também:

Por outro lado, a XP afirmou que está menos otimista com as ações de mineração e siderurgia. “Esperamos outro ano desafiador, com visibilidade limitada dos aumentos de preços apoiando espaço limitado para recuperação da lucratividade”, observaram.

Continua depois da publicidade

A visão, porém, é diferente para a Vale (VALE3). Para os profissionais, as ações da companhia poderiam ter uma alta no curto prazo, se os preços de minério de ferro permanecerem em níveis elevados, o que é considerado “razoável” devido às expectativas de reposição de estoques de minério e mais estímulos chineses.

Mas não são apenas as ações do Ibovespa que merecem atenção. Os analistas também destacam que as small caps (valor de mercado mais baixo) estão com preços ainda mais atrativos que as large caps (valor de mercado mais alto). Segundo Ferreira, enquanto o Ibovespa está descontado em cerca de 36%, as small caps estão em 45%.

“São ações mais domésticas e sofrem mais com os juros restritivos. Historicamente, o impulso de alta dessas ações com a queda dos juros é maior do que o do Ibovespa. Há excelentes opções para investir atualmente”, diz Ferreira.

Continua depois da publicidade

Mix de alocação

Na avaliação da XP, o ciclo de cortes de juros do BC deve impulsionar o investidor a realizar um mix de alocação entre ações e fundos imobiliários (FIIs), além de fundos multimercados locais.

“Em ciclos de queda de juros, esses ativos tendem a ter uma performance interessante no curto prazo, porém na seleção individual desses ativos, sugerimos escolher aqueles que sejam sustentáveis e representem bons negócios também no longo prazo”, ponderaram.

O setor de fundos imobiliários que o time vê como mais atrativo no momento é o de tijolos, com destaque para os fundos de shopping e galpões logísticos.

Continua depois da publicidade

Preferência por inflação

Diante de um maior otimismo com a renda variável local, a casa preferiu manter uma alocação neutra para boa parte da renda fixa brasileira. Além disso, a head de renda fixa da XP, Camilla Dolle, sugere a escolha por títulos mais curtos, sem alongar muito a carteira. O duration que a especialista indica é de, no máximo, 5 anos.

A preferência tem sido pela renda fixa atrelada à inflação. Segundo a XP, os cortes de juros à frente sugerem uma maior propensão a reduzir um pouco mais a parcela em renda fixa pós-fixada atrelada ao CDI ou à Selic, ao mesmo tempo em que a casa recomenda manter a alocação em renda fixa atrelada à inflação em patamares elevados e exposições mais limitadas em prefixado, para atuar de forma mais tática.

Apesar de estar reduzida, a XP afirma que a alocação em títulos pós-fixados deverá ser a mais expressiva das carteiras, desde a mais conservadora até a mais moderada.

Leia mais:

Cautela com exterior

Enquanto no Brasil, o cenário parece de maior otimismo, a cautela domina a visão da XP para o ambiente externo. No relatório, apenas Brasil e China foram colocados com perspectiva atrativa pela casa.

Apesar do ano mais difícil, os analistas ponderaram que os múltiplos estão baixos na China e que a região deve apresentar crescimento econômico e de lucros maior do que está precificado no ano que vem.

Por outro lado, a XP destacou que está com uma visão neutra para Europa, Reino Unido, Japão e mercados emergentes.

Já sobre o Estados Unidos, a perspectiva é um pouco pior, com uma visão negativa. Segundo a casa, as estimativas de crescimento de lucro das empresas estão “muito altas” em meio a um ambiente macroeconômico mais desafiador, além do que os valuations estariam elevados.

No documento, a casa disse ver dois cenários prováveis para a economia global em 2024. O primeiro prevê que a atividade econômica consiga manter a resiliência vista em 2023 e que a inflação não ceda, o que obrigaria os bancos centrais a apertar mais as condições monetárias, aumentando o prêmio de risco das outras classes de ativos e pressionando os preços para baixo.

Já o segundo cenário projeta que as economias entrariam num período de crescimento fraco, ou até mesmo recessão, ou seja, não seriam capazes de manter a resiliência do ano anterior. Nesse caso, lembra a XP, os lucros das empresas seriam impactados negativamente e forçariam analistas a revisar para baixo as suas projeções.

Renda fixa global atrativa

Embora esteja com uma visão entre neutra e negativa para o cenário internacional no ano que vem, a casa informou que elevou a perspectiva para a renda fixa global, de neutra para positiva.

No documento, os analistas destacaram que a renda fixa global, especialmente a dos EUA, se mostra em patamares bastante atrativos em termos de retornos esperados, como não se via há anos.

Apesar disso, a casa reforçou que há riscos no radar, como a cautela com o aumento da duration dos títulos e uma possível abertura nos spreads de crédito dos títulos corporativos high yield (maior risco e retorno).

Leia mais:

You must be logged in to post a comment.