Publicidade

O Ifix – índice dos fundos imobiliários mais negociados na B3 – subiu 0,66% em julho e recuperou parte das perdas acumuladas em junho, quando o indicador caiu 0,88%. O destaque do mês ficou, mais uma vez, para o Brazilian Graveyard And Death Care (CARE11), que subiu 8,77%. Na outra ponta da lista está o RBR Properties (RBRP11), que caiu 10,81% no período.

Os dados são da Economatica, plataforma de informações financeiras, e tomam como base a valorização das cotas e a distribuição de dividendos dos FIIs que fazem parte da carteira teórica do Ifix.

Dos 106 FIIs que compõem o índice, 67 terminaram o mês no campo positivo. Os fundos de shopping lideraram a lista de maiores ganhos no período, com elevação média de 2,62%. O segmento de lajes corporativas apresentou o pior desempenho de julho, com queda de 0,56%. Confira a lista completa:

Série exclusiva

Renda Extra Imobiliária

Descubra o passo a passo para viver de renda e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel

Ao informar os dados, você concorda com a nossa Política de Privacidade.

| Segmento | Variação em julho (%) |

| Shoppings | 2,62 |

| Logística | 1,49 |

| Híbrido | 1,17 |

| Títulos e Val. Mob. | 0,89 |

| Outros | -0,26 |

| Lajes Corporativas | -0,56 |

Fonte: InfoMoney – (29/07/2022)

Maiores altas de julho

Individualmente, o FII Brazilian Graveyard And Death Care (CARE11) foi o destaque do mês entre os fundos imobiliários que compõem o Ifix. Com ganhos de 8,77%, a carteira liderou a lista das maiores altas.

Confira as maiores altas dos fundos imobiliários em julho de 2022:

Continua depois da publicidade

| Ticker | Fundo | Segmento | Variação em julho (%) |

| CARE11 | Brazilian Graveyard and Death Care | Outros | 8,77 |

| FIIB11 | Industrial do Brasil | Híbrido | 7,90 |

| HGBS11 | Hedge Brasil Shopping | Shoppings | 7,48 |

| RBFF11 | Rio Bravo Ifix | Títulos e Val. Mob. | 7,47 |

| KISU11 | KILIMA | Títulos e Val. Mob. | 6,72 |

OBS.: A rentabilidade leva em consideração o reinvestimento dos dividendos.

Fonte: Economatica (29/07/2022)

Em julho, o Brazilian Graveyard And Death Care acelerou o ritmo de alta após o consórcio liderado pela Cortel – principal empresa do setor de cuidados com a morte do País – arrematar um dos blocos da concessão de cemitérios e serviços funerários de São Paulo (SP). O FII tem 20,24% de participação na Cortel.

Continua depois da publicidade

De acordo com a concorrência, realizada na última terça-feira (26) pela Prefeitura de São Paulo, as empresas vencedoras serão responsáveis pela gestão, operação, manutenção, exploração, revitalização e expansão de 22 cemitérios e crematórios públicos da capital paulista. Para a concessão pública, os espaços foram divididos em quatro blocos.

A Cortel – que liderou consórcio que conta ainda com o fundo imobiliário Zion Capital (ZIFF11) – arrematou o bloco dois, formado pelos cemitérios do Araça, Dom Bosco, Santo Amaro, São Paulo e Vila Nova Cachoeirinha.

Para explorar os espaços, o grupo desembolsará R$ 200 milhões, cerca de R$ 30 milhões acima do valor mínimo pedido. De acordo com as regras da concorrência, o prazo de vigência do contrato de concessão é de 25 anos.

Publicidade

Primeiro fundo imobiliário focado no segmento de cuidados com a morte, o Brazilian Graveyard atua na comercialização de cessões de direito de uso de jazigos temporários e perpétuos, cremações, serviços e planos funerários, além da cremação de animais. De janeiro para cá, o fundo acumula valorização de 66,78%, melhor desempenho entre os fundos do Ifix.

Maiores baixas de julho

Na outra ponta da lista encabeçada pelo Brazilian Graveyard está o RBR Properties (RBRP11), que fechou julho com o pior desempenho entre os fundos imobiliários do Ifix. No mês, a carteira acumulou perdas de 10,81%.

Confira as maiores baixas dos fundos imobiliários em julho de 2022:

Continua depois da publicidade

| Ticker | Fundo | Setor | Variação em julho (%) |

| RBRP11 | RBR Properties | Outros | -10,81 |

| BRCR11 | BC FUND | Híbrido | -7,58 |

| BTRA11 | BTG Pactual Terras Agrícolas | Agro | -6,57 |

| XPPR11 | XP Properties | Outros | -6,41 |

| VCJR11 | Vectis Juros Real | Títulos e Val. Mob. | -5,97 |

OBS.: A rentabilidade leva em consideração o reinvestimento dos dividendos.

Fonte: Economatica (29/07/2022)

Com uma queda acumulada de 31,57% em 2022, o RBR Properties vê falta de fundamento para a forte desvalorização das cotas do FII e aponta que o valor do portfólio do fundo está sendo negligenciado pelo mercado. O posicionamento faz parte do relatório gerencial da carteira divulgado nesta sexta-feira (29).

Publicidade

No documento, os gestores apontam para um descolamento entre a precificação dos imóveis presentes nas carteiras dos FIIs e a dos negociados fora da Bolsa.

“Observamos fundos imobiliários sendo negociados com desconto relevante em relação ao valor patrimonial, enquanto ativos como o edifício Infinity foram transacionados em máximas históricas fora da Bolsa”, pontua o documento, que cita o exemplo do imóvel que fica na região da Faria Lima, em São Paulo (SP).

O fundo não descarta um possível impacto na distribuição de dividendos com o fim da renda mínima garantida referente ao River One – edifício localizado na Marginal do Pinheiros, na capital paulista, que representa 41% do portfólio do fundo e tem uma taxa de vacância de 93%.

“Entretanto, o mercado parece esquecer os outros 60%”, observa o relatório gerencial. “O valor desses ativos está sendo negligenciado”, completa o texto.

Além do River One, o portfólio do RBR Properties conta com outros nove imóveis no Rio de Janeiro e São Paulo. De acordo com o fundo, a carteira é composta por galpões logísticos de qualidade e lajes corporativas bem localizadas com bons locatários.

Desconsiderando a desocupação do River One, a taxa de vacância atual do portfólio – cuja área bruta locável (ABL) é de 51 mil metros quadrados – está em 9%.

FIIs que mais pagaram dividendos em julho

Focado no investimento em empreendimentos para operações logísticas e industriais, o CSHG Logística ( HGLG11) fechou julho como o FII que mais distribuiu dividendos, de acordo com dados da Economatica. Os fundos de recebíveis dominam a lista dos maiores pagadores do período, mas o possível arrefecimento da inflação acende a luz amarela dos investidores.

O levantamento também toma como base os fundos imobiliários que compõem o IFIX.

Dos 106 fundos monitorados, 59 tiveram uma taxa de retorno com dividendos (dividend yield) acima de 1% no mês. O número é superior aos 50 registrados em junho.

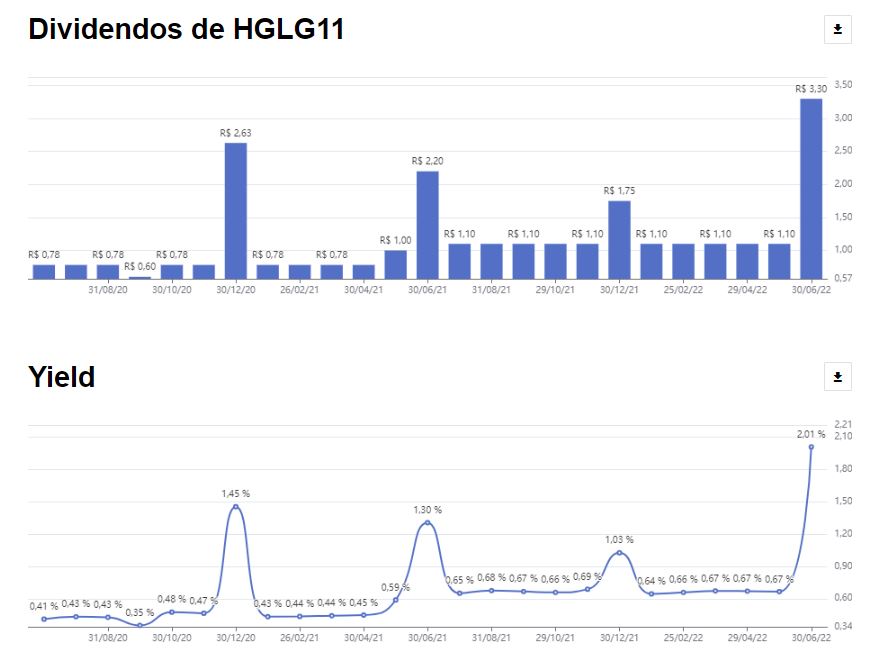

No último dia 14, o CSHG Logística depositou R$ 3,30 por cota, o equivalente a um retorno mensal de 2,01%, considerando a cotação na casa dos R$ 164 do dia 30 de junho. O percentual é o maior para o mês, de acordo com os dados da Economatica. Confira a lista dos dez maiores pagadores de julho:

| Ticker | Fundo | Setor | Retorno com dividendos – Julho (%) |

| HGLG11 | CSHG LOG | Logística | 2,01 |

| TORD11 | Tordesilhas EI | Outros | 1,94 |

| PORD11 | Polo Recebíveis | Títulos e Val. Mob. | 1,76 |

| RZAK11 | Riza Akin | Títulos e Val. Mob. | 1,71 |

| URPR11 | Urca Prime Renda | Títulos e Val. Mob. | 1,65 |

| NCHB11 | NCH High Yield | Títulos e Val. Mob. | 1,54 |

| VSLH11 | Versalhes Recebíveis Imobiliários | Títulos e Val. Mob. | 1,53 |

| OUJP11 | Ourinvest JPP | Títulos e Val. Mob. | 1,52 |

| BARI11 | BARIGUI | Títulos e Val. Mob. | 1,49 |

| KNIP11 | KINEA Índice de Preços | Títulos e Val. Mob. | 1,48 |

Fonte: Economatica

Segundo maior FII em número de cotistas – 314,4 mil –, o CSHG Logística (HGLG11) tem um portfólio de 19 imóveis que, juntos, somam uma área bruta locável (ABL) de 823 mil metros quadrados.

Os galpões estão localizados nos estados de Santa Catarina, São Paulo, Minas Gerais e Rio de Janeiro. Atualmente a taxa de vacância dos espaços está em 7,8%, de acordo com o último relatório gerencial do fundo.

No documento, divulgado no último dia 11, os gestores lembram que o aumento no dividendo pago este mês – referente às receitas obtidas em junho – é extraordinário e está em linha com a política de distribuição da carteira.

“Para os meses de junho e dezembro, quando eventualmente existe algum resultado não recorrente, há um rendimento maior com o objetivo de atingir algo acima da distribuição mínima obrigatória, de 95% do lucro em regime de caixa”, explica o relatório.

Na página do CSHG Logística no InfoMoney, é possível perceber o comportamento da taxa de retorno com dividendos do fundo. Os gráficos mostram o impacto dos rendimentos extraordinários no final de cada semestre, especialmente no último, que registrou um dividend yield de 2,01%

Em julho, o CSHG Logística também assinou contrato para a compra de dois imóveis na cidade de Betim, em Minas Gerais. Os espaços pertencem à Log Comercial Properties e Participações (LOGG3) e vão custar ao fundo um total de R$ 453 milhões.

You must be logged in to post a comment.