Publicidade

SÃO PAULO – Com mais de R$ 1,4 bilhão em caixa, após sua abertura de capital (IPO, na sigla em inglês) em julho, a cearense Brisanet (BRIT3) ganhou musculatura para competir com pesos pesados da bolsa, como Oi (OIBR3), Vivo (VIVT3) e TIM (TIMS3). Até então considerada regional e focada no mercado de banda larga fixa, a Brisanet ganhou o status, agora, após o leilão de 5G, de operadora de telefonia móvel.

Mas ela não está sozinha: a catarinense Unifique (FIQE3) foi à bolsa também em julho, captando R$ 818,073 milhões e, numa disputa acirrada, levou lote da região Sul de 5G, em um consórcio com a Copel Telecom, tornando-se uma operadora de serviço móvel.

Dessa forma, em resumo, o controle das “estradas de abrangência nacional” por onde o 5G vai percorrer no país ficou com as grandes teles. Já as de “âmbito regional” terão uma participação importante dos provedores regionais de internet.

Continua depois da publicidade

Expansão regional das empresas de telecom

Quem ouviu falar pela primeira vez destas empresas recentemente não conhece o movimento que elas vêm trilhando. Não é de agora que as empresas regionais de banda larga fixa estão em franca expansão pelo Brasil.

Chamadas de PPPs (prestadoras de pequeno porte) pela Agência Nacional de Telecomunicações (Anatel), companhias do gênero atraem recursos de fundos de investimentos, lançam ações em bolsa e, capitalizadas, expandem suas redes e são agressivas em fusões e aquisições. No jargão do setor, elas são chamadas também de ISPs, sigla em inglês para “provedoras de serviços de internet”.

“Elas competem e com vantagem em relação às três grandes: Claro, Vivo e Oi”, pontuou Eduardo Tude, diretor da consultoria em telecomunicações Teleco.

As PPPs ocuparam espaço deixado pelas operadoras nacionais, que por anos não tiveram interesse ou capacidade para investir em cidades pequenas. “Tirando os municípios com mais de 500 mil habitantes, onde a Claro é líder, nos pequenos, as regionais são líderes”, acrescentou Tude.

Continua depois da publicidade

Leia Também: Winity vence 1º lote de leilão do 5G e vira a mais nova operadora de telefonia móvel do país

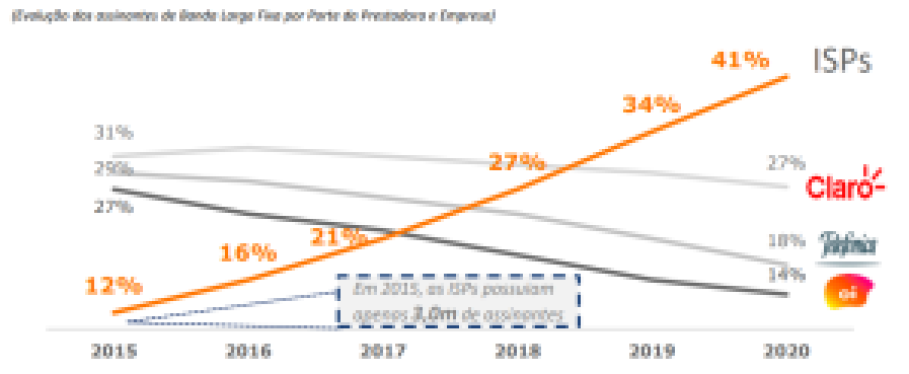

Líderes regionais

As PPPs respondem por quase 43% do mercado de banda larga fixa no Brasil, sendo que em alguns estados a participação supera 70%, como Rio Grande do Norte, Ceará, Paraíba e Amapá. “Eu imagino que estas empresas passem a ter mais da metade do mercado nos próximos meses, até o primeiro semestre de 2022”, afirmou Renato Pasquini, diretor executivo da consultoria Frost & Sullivan no Brasil.

Leia também: Meu celular funciona no 5G? Lista de aparelhos compatíveis com a tecnologia beira 50 modelos a partir de R$ 1.799

Publicidade

Norte e Nordeste são as regiões com menor densidade de acesso por banda larga fixa, mas são também as que mais crescem em conexões, graças em boa parte a estas empresas.

Regionais lideraram o crescimento do setor de banda larga

“As pequenas já estavam crescendo rapidamente nos últimos quatro anos, pois as grandes – Tim, Telefônica (Vivo), Oi e Claro – não estavam investindo o suficiente para atender a demanda”, observou João Moura, consultor da área e ex-presidente executivo da Associação Brasileira das Prestadoras de Serviços de Telecomunicações Competitivas (Telcomp).

Continua depois da publicidade

As maiores optaram por se concentrar nos grandes centros, cidades com mais usuários e retornos, deixando municípios menores e lugares mais afastados com pouco ou nenhum atendimento. Além disso, estas operadoras têm um “legado” pesado de redes construídas com tecnologias antigas, como cabo e DSL, que é a transmissão por fios de cobre de linhas telefônicas.

Expansão com fibra

Com o barateamento da fibra óptica, as companhias menores passaram rapidamente a instalar redes em suas áreas de atuação e a oferecer serviços melhores do que as grandes. Muitas delas nasceram trabalhando com fibra. “Elas se beneficiam de estruturas modernas, sem o legado [das grandes] e com penetração onde as outras não atuam, ou atuam pouco”, comentou Bernardo Guttmann, analista de tecnologia, mídia e telecomunicações da XP.

Leia Também: XP inicia cobertura de ações de Unifique e Brisanet com recomendação de compra; upside é de até 92%

Publicidade

A fibra óptica tem mais capacidade de transmissão de dados do que as tecnologias anteriores, com maior velocidade e qualidade.

Além disso, as regionais têm estruturas mais enxutas, menor raio de atuação, conseguem trabalhar com margens menores, chegam mais rápido, têm condições de oferecer preços mais competitivos e atendimento mais próximo do consumidor.

“Hoje a fibra é mais barata do que as outras [conexões]. As PPPs anteciparam esta tecnologia enquanto as grandes estavam brecando o crescimento”, declarou Basílio Perez, conselheiro da Associação Brasileira de Provedores de Internet e Telecomunicações (Abrint).

Outra vantagem delas encontra-se no atendimento, ressaltou Juarez Quadros, ex-presidente da Anatel e ex-ministro das Comunicações. “O empreendedor local leva a melhor no atendimento. O cliente conhece o diretor, o dono da empresa e recebe um tratamento VIP. Isso também é uma vantagem competitiva”, acrescentou

Pequenas puxam expansão da banda larga

Dados da Anatel mostram que o avanço da fibra óptica no Brasil está intimamente ligado às empresas pequenas. A fibra responde por 57,5% do acessos de banda larga fixa no País e mais de 80% das conexões feitas pelas PPPs usam esta tecnologia.

Vale ressaltar que enquanto o número total de usuários de banda larga fixa cresceu 8,2% nos 12 meses encerrados em junho de 2021, o volume de clientes das regionais aumentou 24,1%. Os acessos por fibra óptica subiram 53,3% no mesmo período.

“É uma nova realidade. Houve uma explosão da demanda por banda larga de alta conectividade. A pandemia acelerou esse movimento, pois puxou uma demanda que estava adormecida”, comentou Moura.

O trabalho remoto e a difusão de todos os tipos de transações eletrônicas, imposições da Covid-19, ampliaram a procura por internet rápida e confiável. “Para quem podia pagar”, observou Quadros, lembrando que há uma parcela significativa da população brasileira sem acesso à banda larga fixa.

Líder, Oi perdeu capacidade brigar

Antes de estrear na bolsa, a Brisanet (BRIT3), do Ceará, cresceu no espaço deixado pelas grandes. O Nordeste, onde ela atua, é das regiões de mais baixa densidade de penetração de banda larga, com 32,4 acessos por 100 domicílios. A média nacional é de 55,7 acessos por 100 domicílios. É também uma das regiões onde o acesso mais cresce, 18,5% nos 12 meses encerrados em julho de 2021.

A Oi é a maior operadora do Nordeste, mas com as dificuldades financeiras da gigante, a Brisanet passou a ocupar a segunda posição na região, com 754,5 mil acessos de banda larga fixa, à frente das outras grandes. Com este número, ela figura na quarta colocação no ranking nacional da Anatel, depois de Claro, Vivo e Oi, e à frente da Tim.

Faltou à Oi capacidade investimento para chegar a um número maior de usuários. A operadora, que está em processo de recuperação judicial desde 2016, tem a maior rede individual de fibra óptica do Brasil, mas ocupa apenas a terceira posição nacional em acessos de banda larga fixa, atrás de Claro e Vivo.

“A Oi ficou atrasada em termos de investimentos. Teve problemas financeiros, falta de capacidade para investir, de caixa, e a recuperação judicial”, comentou Pasquini, da Frost & Sullivan.

Em meio ao processo, ela decidiu centrar fogo em fibra óptica. Assim, em julho, a Oi vendeu 57,9% de sua divisão de fibra – a InfraCo, rebatizada V.tal – para o BTG Pactual e a Globenet Cabos Submarinos. A operadora manteve 42,1% da V.tal, que já nasceu com uma rede de 400 mil quilômetros de fibra.

A ideia é que a nova empresa seja provedora de rede “neutra”, ou seja, detém as infraestruturas pesadas de fibra, chamadas “backbone” e “backhaul”, e “aluga” para outro operadores, que fazem as ligações até os domicílios e são responsáveis pelo atendimento ao consumidor.

É uma venda de banda larga no atacado. “Backbone”, ou “espinha dorsal”, em tradução livre, é uma via principal, que cobra grandes distâncias. O “backhaul” é uma via secundária, que conecta o “backbone” às cidades.

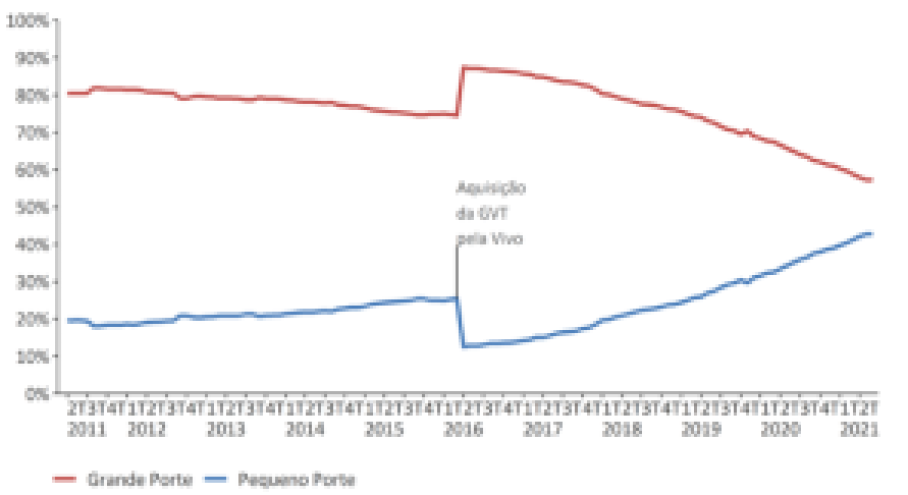

Participação de mercado de banda larga por porte de empresa

Grandes teles criam empresas de banda larga

Além da Oi – que agora tem sócios na V.tal com capacidade de investimentos que ela não teria sozinha – , outras grandes apostam no negócio ou em versões dele. “A TIM e a Telefônica optaram por admitir sócios para desenvolverem redes”, afirmou Moura.

A TIM vendeu 51% de sua divisão de infraestrutura de fibra óptica, a FiberCo, ao grupo IHS. Ao contrário da V.tal, a ideia é fornecer serviços de “última milha,” ou seja, conectar a infraestrutura de “backbone” e “backhaul” aos consumidores. A própria TIM pode usar a “última milha”, ou pode “alugá-la” para terceiros, como provedoras locais.

Segundo Pasquini, o sucesso do modelo de rede neutra depende muito da viabilização destas conexões finais. “A última milha é o desafio”, declarou.

Já a Telefônica Brasil (Vivo) criou a FiBrasil, junto com a Telefónica Infra – que pertence à Telefónica espanhola – e o grupo canadense CDPQ. O objetivo é operar redes de fibra óptica fora de São Paulo. No estado, a Vivo é a segunda em banda larga, atrás da Claro.

Outra opção da Oi é explorar sua própria clientela, substituindo conexões antigas por fibra. “É uma ação defensiva. Antecipar-se à passagem de uma nova infraestrutura, senão o cliente busca outra provedora”, disse Pasquini. “A Oi está correndo atrás do prejuízo”, observou.

Capitalização

O fato é que a implementação e expansão de redes demanda muito capital. Nesse sentido, as empresas regionais buscam formas de se financiar, atraindo investimentos de fundos e, mais recentemente, por meio de ofertas públicas inicias de ações na bolsa (IPOs).

“As empresas pequenas têm dificuldade em obter financiamento, pois é difícil para elas oferecer garantias reais”, explicou o presidente da Associação Brasileira de Internet (Abranet), Eduardo Neger. “Elas precisam crescer com recursos próprios”, acrescentou.

Exemplo de investimentos de fundos é o da EB Fibra, que passou a se chamar Alloha, holding do setor da gestora EB Capital. Sob gestão do ex-ministro e ex-presidente da Petrobras Pedro Parente, a empresa comprou sete operadoras regionais no Rio de Janeiro, Ceará, Minas Gerais e Paraná. Juntas, elas têm mais clientes do que a Brisanet.

Consolidação em telecom

Outro exemplo é o da Vero, resultado da fusão de oito empresas adquiridas pela Vinci Partners, com atuação em Minas Gerais, Paraná, Rio Grande do Sul e Santa Catarina.

Dessa forma, há um forte e nítido movimento de fusões e aquisições no setor – afinal existem 15,6 mil PPPs no Brasil, segundo a Anatel. “O processo de consolidação ainda não chegou na metade”, observou Moura. Nos próximos anos, pelo menos quatro ou cinco operadoras regionais devem passar de 1 milhão de acessos”, acrescentou.

Pasquini ressalta que banda larga “é um negócio de escala” e, nesse sentido, a consolidação é um processo natural que viabiliza a integração das diferentes redes. “Não faz sentido econômico ficar duplicando infraestrutura”, disse. Assim, uma empresa passa a operar numa área nova ao comprar outra menor.

IPOs puxam movimento

Este é um dos motivos dos IPOs realizados em julho por três empresas regionais.

Deste então, a catarinense Unifique (FIQE3), por exemplo, anunciou a compra do Grupo TKnet, do Rio Grande do Sul, e da Neofibra Informática, MKS Net, TVC e de ativos da Fibramaxx, em Santa Catarina. Em 2020, a Unifique já havia realizado uma fusão com a Nipox, também de SC.

Leia Também: Unifique (FIQE3) é o filé mignon da Oi, com muito menos dívida

Na mesma linha, desde o lançamento de ações, a paulista Desktop (DESK3) comprou a LPNet, a Starnet e a Net Barretos, todas do interior de São Paulo. Mesmo antes do IPO, a companhia realizou uma série de aquisições, e havia recebido um aporte do fundo norte-americano HIG, que comprou 60% de seu capital. A empresa é a terceira do estado em banda larga, atrás de Claro e Vivo.

Por sua vez, a Brisanet tem uma estratégia diferente. Seu foco é em crescimento orgânico, não em aquisições. A empresa tem um sistema de franquias, por meio de sua subsidiária Agility Telecom. É uma espécie de sistema de rede neutra. O franqueado usa a infraestrutura da companhia e fica responsável por todo o relacionamento com o cliente.

“O mercado de capitais está mostrando que estas empresas têm valor”, observou Moura. “Nossa previsão é que este movimento de consolidação continue mais forte por dois ou três anos”, acrescentou Perez.

Os especialistas esperam um acirramento da competição na área, com regionais concorrendo entre si e também contra as grandes. “Estamos percebendo movimentos nos dois sentidos: operadoras maiores indo para cidades menores, com preços agressivos, e provedoras pequenas indo para cidades grandes”, declarou Neger.

Outras PPPs figuram no ranking das dez maiores fornecedoras de banda larga do País, além da Brisanet, Unifique e Desktop: Algar, Sumicity e America Net.

Curso inédito “Os 7 Segredos da Prosperidade” reúne ensinamentos de qualidade de vida e saúde financeira. Faça sua pré-inscrição gratuita.

You must be logged in to post a comment.