Publicidade

A poupança e o FGTS perderam participação no financiamento imobiliário em 2022, enquanto as LIGs e LCIs crescem mais de 70%, apontam dados divulgados na quinta-feira (2) pela Associação Brasileira das Entidades de Crédito Imobiliário e Poupança (Abecip).

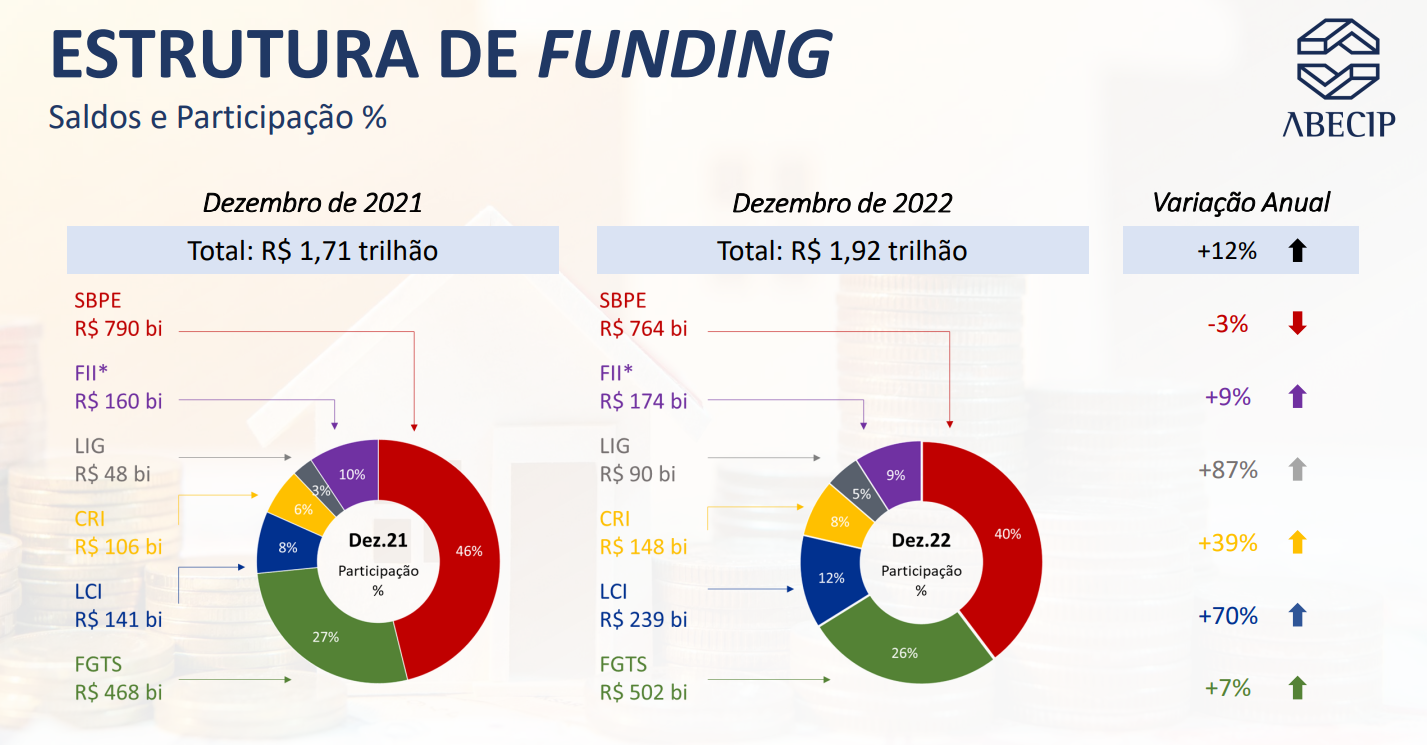

O Sistema Brasileiro de Poupança e Empréstimo (SBPE) continua sendo a maior fonte de “funding” do setor imobiliário (fonte de recursos), mas sua participação caiu de 46% em 2021 para 40% em 2022. Em valores absolutos, o saldo da poupança recuou de R$ 790 bilhões para R$ 764 bilhões, uma queda de 3% (veja na imagem abaixo).

Já o saldo do FGTS até subiu em termos absolutos (de R$ 468 bilhões para R$ 502 bilhões, uma alta de 7%), mas seu marketshare retraiu de 27% para 26%. Somando as duas maiores fontes de recursos do setor (SBPE e FGTS), a participação caiu de 73% para 66% em um ano (uma queda de 7 pontos percentuais).

Continua depois da publicidade

“O crescimento de outras fontes de ‘funding‘ vem criando menos dependência da poupança”, afirma José Ramos Rocha Neto, presidente da Abecip. “Mas a queda do FGTS é uma queda relativa, pois em termos absolutos teve um crescimento. Essa queda relativa está muito ligada ao aumento das outras [fontes]”.

Os recursos das Letras Imobiliárias Garantidas (LIGs), por exemplo, dispararam 87% em apenas um ano, de R$ 48 bilhões para R$ 90 bilhões, fazendo a participação dessa modalidade de financiamento crescer de 3% para 5% do total em apenas um ano.

As Letras de Crédito Imobiliário (LCIs) cresceram 70%, de R$ 141 bilhões para R$ 239 bilhões (e a participação subiu de 8% para 12% do “funding“). Já os Certificados de Recebíveis Imobiliários (CRIs) aumentaram 39%, de R$ 106 bilhões para R$ 148 bilhões (o que fez a fatia do bolo crescer de 6% para 8%).

Continua depois da publicidade

Já os Fundos de Investimento Imobiliário (FIIs) até cresceram em termos nominais (de R$ 160 bilhões para R$ 174 bilhões), mas perderam participação, assim como o FGTS (de 10% para 9%). A alta foi de 9%, abaixo dos 12% de crescimento do setor como um todo (o crescimento do fundo de garantia foi de 7%).

Troca da poupança por ‘bonds’

“LCI e LIG tiveram crescimentos muito fortes — de 87% e 70%. Naturalmente, quando os outros crescem com muita força, o FGTS perde participação na ‘pizza’. Mas, para o FGTS, o cenário ainda é muito positivo”, afirma o presidente da Abecip.

Rocha Neto também destaca a “resiliência” da poupança, apesar da queda na participação. “A poupança tem mostrado muita resiliência mesmo com a Selic a 13,75%. Não desceu aos patamares pré-pandemia e se mantém em níveis bastante elevados. Isso mostra que a poupança vai manter uma resiliência nos próximos anos”.

Publicidade

“Mas, provavelmente, cada vez mais ela vai perder o seu peso de participação e investimento, como funding, para o setor imobiliário. O que é positivo”, destaca o executivo. “Em um mercado maduro, os financiamentos imobiliários vêm dos ‘bonds‘ [títulos de renda fixa]”.

Ele diz que o modelo de crédito direcionado no Brasil é diferente do resto do mundo. Existem três tipos de crédito direcionado no país — imobiliário, rural e microcrédito — e 65% dos recursos da poupança precisam ser aplicados no financiamento imobiliário (por isso o SBPE é tão importante para o setor).

Retração do financiamento

O presidente da Abecip diz que não é possível precisar em quanto tempo a poupança vai perder sua relevância para o setor imobiliário, mas diz que a tendência é de ganho de participação dos outros tipos de fontes de recurso — apesar da forte alta nos juros e a perspectiva de que a Selic ficará em patamares elevados para controlar a inflação.

Continua depois da publicidade

“Por mais que você tenha fontes alternativas de funding, o setor imobiliário tem, por ser um financiamento de longo prazo, uma sensibilidade muito grande ao custo do dinheiro. Nas atuais taxas de juros não há um ambiente propicio para a expansão do crédito imobiliário”, afirma Rocha Neto.

“Não adianta você querer ter a melhor fonte de funding, porque a mais atrativa sempre vai ser a poupança, com as taxas de juros no patamar atual”, diz o executivo. Isso porque a taxa básica de juros está atualmente em 13,75% ao ano, enquanto a poupança tem um custo de captação muito mais barato — ela rende 6% ao ano + a Taxa Referencial (TR).

Para 2023, a expectativa da Abecip é que o financiamento imobiliário recue 8% (de R$ 241 bilhões para R$ 221 bilhões), puxado por uma retração de 13% nos recursos do SBPE (de R$ 179 bilhões para R$ 156 bilhões). Já o FGTS deve crescer 5% (de R$ 62 bilhões para R$ 65 bilhões).

Publicidade

You must be logged in to post a comment.