Publicidade

O número de imóveis financiados pela poupança caiu 24% em dezembro, na comparação com 2021, e acumulou queda de 18% no ano passado, apontam dados divulgados nesta quinta-feira (2) pela Associação Brasileira das Entidades de Crédito Imobiliário e Poupança (Abecip).

Foram financiados 49,4 mil imóveis (nas modalidades de aquisição e construção) em dezembro e 713,25 mil no acumulado do ano (contra 866 mil em 2021). Os dados são do Sistema Brasileiro de Poupança e Empréstimo (SBPE), que representou 40% do “funding” (fonte de recursos) do setor em 2022.

Em valores absolutos, os financiamentos imobiliários com recursos do SBPE somaram R$ 14 bilhões em dezembro (queda de 16,4% na comparação com o mesmo mês de 2021) e R$ 179,2 bilhões no acumulado do ano (redução de 12,8%).

Continua depois da publicidade

Apesar da queda, os R$ 179 bilhões foram de longe o segundo melhor ano da série histórica (em 2021 foram liberados R$ 205 bilhões pelo SBPE). Para 2023, a expectativa da Abecip é que o volume financiado caia mais 13%, para R$ 156 bilhões.

Novos x usados

José Ramos Rocha Neto, presidente da Abecip, diz que a queda foi puxada pelos financiamentos para a compra de imóveis usados, que são mais suscetíveis à atividade econômica (eles caem mais quando a taxa de juros sobe e sobem mais quando há mais crédito).

“Quando você tem uma economia em desaceleração, o mercado secundário [de imóveis usados] tem um impacto maior, enquanto o imóvel novo mantém uma resiliência”, afirma o executivo.

Continua depois da publicidade

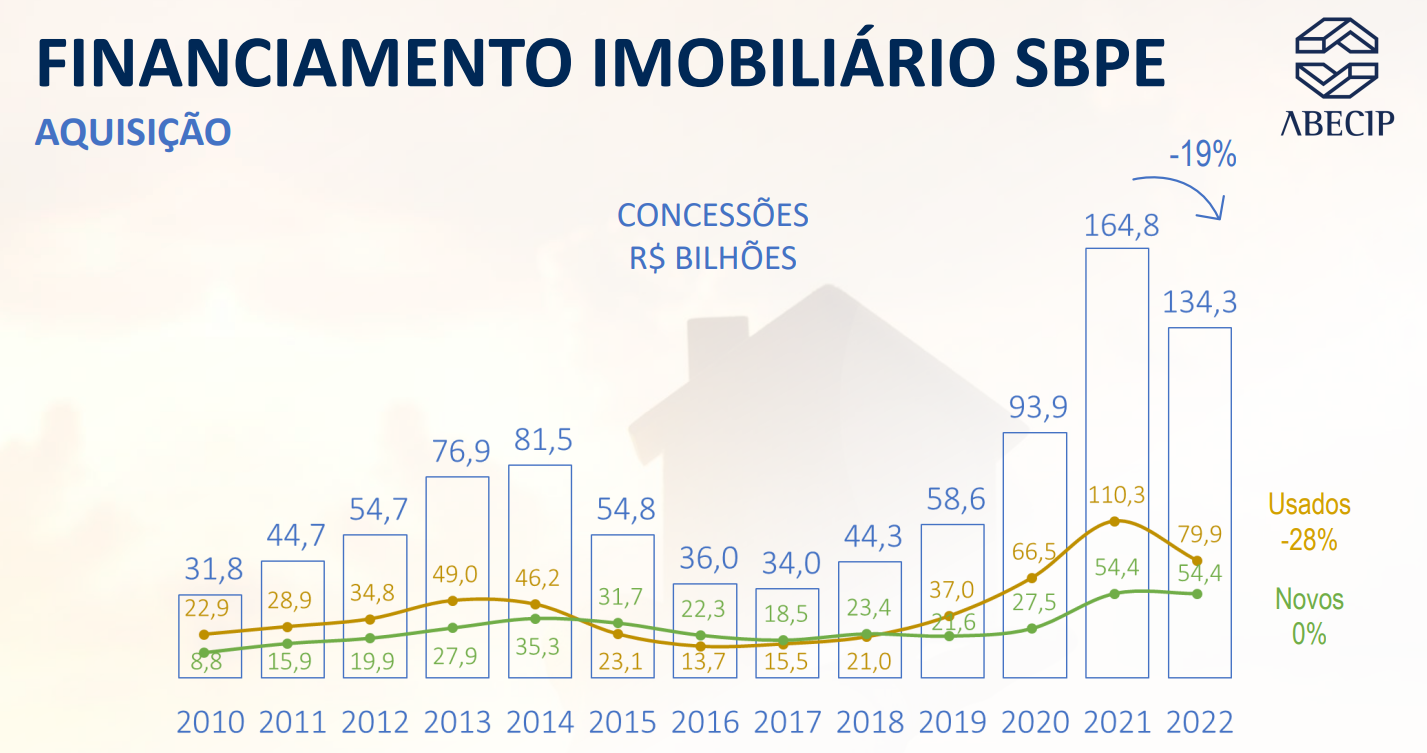

Somando as modalidades de aquisição e construção, as concessões de crédito caíram 12,8% (de R$ 205,4 bilhões para R$ 179,2 bilhões), puxada pela queda de 19% no financiamento para aquisição (de R$ 164,8 bilhões para R$ 134,3 bilhões).

O crédito para aquisição de imóveis, por sua vez, foi afetado pelo financiamento de usados, que despencou 28% (de R$ 110,3 bilhões para R$ 79,9 bilhões). Já as concessões para os imóveis novos ficou estável (R$ 54,4 bilhões, o mesmo valor de 2021).

No crédito para construção, por outro lado, os financiamentos cresceram 10% (de R$ 40,6 bilhões para R$ 44,9 bilhões). Foi a quinta alta anual consecutiva e o quíntuplo do valor liberado em 2017 (quando foram emprestados apenas R$ 9,2 bilhões).

Continua depois da publicidade

Usados continuarão ‘sofrendo’

Para 2023, o presidente Abecip prevê que o financiamento para a aquisição de usados vai continuar sofrendo. “O impacto da queda vai ser muito maior nos usados do que nos novos. Vamos ter muitas entregas neste ano”.

Rocha Neto cita também os distratos, que estão “muitos baixos” (o percentual em relação às vendas atingiu 5,1% na cidade de São Paulo em novembro, contra uma média histórica de 8,6% e um pico de 21% em 2015, segundo dados do Secovi-SP).

“Em 2023 os imóveis usados terão uma variação negativa maior do que a da novo — que pode até se manter estável, como já ocorreu em 2022”, afirma o executivo. “Em uma retomada da economia, quando as taxas de juros começarem a baixar, deve acontecer o que aconteceu em 2019 e 2020 — quando as taxas de crescimento dos usados foram maiores do que o dos novos”.

Continua depois da publicidade

Captação da poupança

Outro fator que pode afetar os financiamentos é a captação da poupança (que registrou uma entrada de recursos de R$ 5,67 bilhões em dezembro, mas no acumulado do ano o saldo foi negativo em R$ 80,9 bilhões).

“O ano de 2022 foi especialmente desafiador para a poupança. A inflação, embora inferior à de 2021, continuou elevada, comprometendo o orçamento doméstico e reduzindo a capacidade de poupança de parte das famílias”, afirma a associação.

A Abecip citam também as taxas de juros altas como problema. “A Selic em patamar historicamente elevado tem beneficiado as aplicações atreladas ao CDI, em detrimento do rendimento das contas de poupança, o que pode ter provocado algum remanejamento de portfólio”.

Continua depois da publicidade

“A combinação desses fatores pode, em parte, explicar as perdas de recursos das cadernetas, que resultaram em captação líquida negativa de R$ 80,9 bilhões em 2022”, diz a instituição.

Para 2023, a expectativa da Abecip é que haja novamente uma fuga de recursos da poupança, mas que o saldo continue acima dos patamares pré-pandemia (a poupança terminou 2022 com um saldo de R$ 764 bilhões, contra R$ 658 bilhões em 2019).

“A poupança tem resiliência. Mesmo com uma queda em 2023, o saldo da poupança vai ser maior do que em 2019”, afirma Rocha Neto. “Ela tem resiliência, vai continuar sendo o ‘funding’ mais importante para o setor e é o porto seguro dos brasileiros. Mas é obvio que, com os níveis de juros atuais, a poupança tende a ser mais consumida”.

You must be logged in to post a comment.