Publicidade

Na tarde da última quinta-feira (14), a Comissão mista do Congresso Nacional aprovou a medida provisória que regulamenta subvenções, com analistas de olho em seus possíveis impactos nas empresas de capital aberto. O texto segui, já nesta sexta (15), para análise no plenário da Câmara dos Deputados, sendo aprovado.

O texto faz parte da agenda prioritária do governo federal para aumentar a arrecadação e fechar o déficit fiscal previsto para o ano que vem. O Executivo afirma que a nova sistemática criada pela MP 1185/23 tem potencial para gerar uma arrecadação de R$ 137 bilhões em quatro anos, sendo R$ 35 bilhões em 2024.

Atualmente, as subvenções recebidas pelas empresas para construir ou ampliar uma fábrica (investimento) ou pagar despesas do dia a dia (custeio) não entram na base de cálculos dos impostos federais, ficando, portanto, livres de tributação. Com a MP, essa sistemática muda.

Continua depois da publicidade

Cabe destacar que a MP das subvenções também incluiu matéria sobre a mudança na tributação dos Juros sobre Capital Próprio (JCP). O texto aprovado não extingue o mecanismo, mas traz ajustes a sua aplicação; assim, o benefício fiscal concedido por meio das deduções do lucro tributável das companhias deve diminuir, assim como o valor pago de proventos para os acionistas.

Enquanto a visão é de um impacto positivo considerável nas contas públicas nacionais, algumas empresas da Bolsa podem ser afetadas negativamente ao sofrerem com uma maior tributação.

Em relação especificamente às subvenções, o texto i) estabelece regras mais rígidas para o que é classificado como subsídio ao investimento, ii) permite sua dedutibilidade apenas da base do imposto de renda pessoa jurídica (IRPJ) e iii) inclui subsídios fiscais na base do imposto sobre vendas do PIS/Cofins. O novo texto menciona explicitamente que os investimentos aplicados no setor varejista são elegíveis para a criação de um benefício fiscal (sujeito ao conjunto de regras mais rigorosas).

Continua depois da publicidade

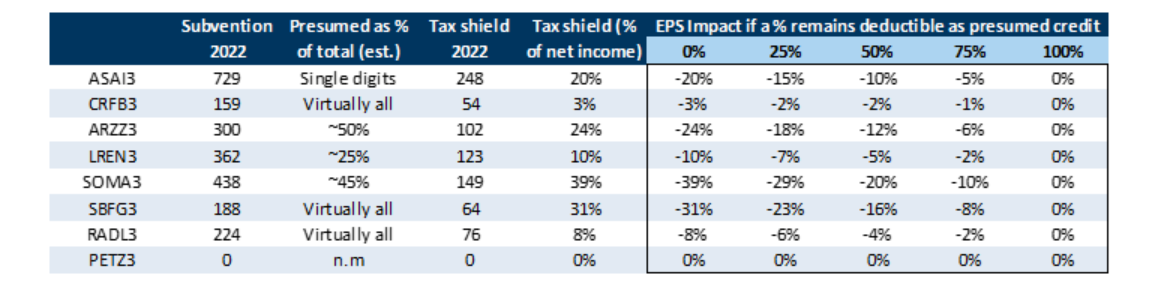

Na visão do Goldman Sachs, a exposição dos lucros a um impostos potencialmente mais elevado é relativamente maior para Soma (SOMA3), Grupo SBF ( SBFG3), Arezzo (ARZZ3) e Assaí (ASAI3), e relativamente menor para Carrefour Brasil (CRFB3) e Petz (PETZ3). Lojas Renner (LREN3) e RD (RADL3) são considerados como tendo uma exposição moderada.

“Observamos que é virtualmente impossível avaliar até que ponto certos benefícios fiscais podem ser perdidos, bem como até que ponto as empresas poderiam compensar isso com aumentos de preços, medidas de eficiência ou novas oportunidades de planeamento fiscal. Além disso, observamos que as alterações nas regras de Juros sobre Capital Próprio provavelmente terão impacto limitado em nossa cobertura, permitindo que as empresas continuem a se beneficiar desta regra (sendo mais relevante para RADL3, LREN3, ARZZ3 e CRFB3)”, avalia o Goldman.

Abaixo, segue quadro em que o Goldman Sachs destaca quais as empresas que possuem maior benefício fiscal em proporção ao lucro líquido (sendo a Soma a maior, com 39%, e Petz a menor). Confira:

Continua depois da publicidade

O BTG Pactual aponta que há chance de que a MP nº 1.185 seja aprovada “como está”, reduzindo as isenções de impostos corporativos para benefícios de ICMS, mas prevê mais debate nas próximas semanas (e possíveis ações judiciais movidas por varejistas impactados pela MP nº 1.185), gerando mais desafios para uma exposição ao setor. Se for aprovado, os varejistas poderão aumentar os preços para compensar parcialmente os impostos mais elevados.

“Mas com o setor já com dificuldades devido ao elevado endividamento das famílias e pressões sobre a renda disponível, o poder de precificação das empresas pode diminuir, afetando potencialmente as margens”, destacam os analistas do banco.

Já na visão da XP, o relatório aprovado em comissão é marginalmente positivo para as varejistas ante o desenho anterior, pois flexibiliza o conceito de subvenção aos investimentos, embora a CSLL e os créditos presumidos continuem sendo deixados de fora das discussões.

Continua depois da publicidade

Impacto para a Ambev

A XP ainda fez uma análise específica sobre o impacto para as ações da Ambev (ABEV3) com a aprovação da MP 1.185, tanto com a visão sobre subvenções quanto pela mudança na tributação dos JCPs.

Os analistas da XP avaliam que a Ambev não deve escapar de um aumento na carga tributária se forem aprovadas as mudanças no cálculo de JCP.

Continua depois da publicidade

Em relatório enviado a clientes na quinta-feira, eles estimam que o efeito negativo sobre o lucro líquido estimado para a fabricante de bebidas poderia ser de 9% a 15%, dependendo das definições das subvenções.

A equipe da XP, usando dados de 2022, estimou que o atual benefício de dedutibilidade do JCP da Ambev diminuiria em cerca de 80%, aumentando sua alíquota efetiva de impostos para 18%, afetando negativamente o lucro líquido previsto pela XP para a Ambev em 2024 em 9%.

Quando considerado o fim das subvenções de ICMS, isso representaria um acréscimo de até 520 pontos-base na alíquota efetiva de imposto, elevando-a para 23,2% e afetando negativamente o lucro previsto para o próximo ano em 15%.

“Estimamos que as ações poderiam reagir negativamente se a proposta atual for aprovada”, afirmaram.

Ainda assim, Alencar e Fonseca avaliam que a Ambev poderia compensar parcialmente os efeitos negativos das mudanças propostas pela MP.

Além de créditos fiscais da ordem de cerca de R$ 10 bilhões, eles destacam que a Ambev poderia aumentar a alavancagem e fazer mudanças em sua estrutura corporativa, acrescentando que o arranjo atual foi organizado para maximizar a estrutura tributária e o uso de JCP no Brasil.

O governo tem um calendário apertado porque o Congresso terá atividades apenas até a próxima semana, antes do recesso de fim de ano, e só deve voltar aos trabalhos em fevereiro. Para não perder a validade, a MP precisa ser aprovada até o dia 7 de fevereiro pela comissão mista e pelos plenários da Câmara e do Senado.

(com Estadão Conteúdo)

You must be logged in to post a comment.