17h57 – Encerramos nossa cobertura. Confira os destaques da Bolsa hoje.

Acessa o tempo real do InfoMoney todos os dias? Adicione este link aos favoritos do seu navegador!

17h34 – Vale, CSN e BRF (BRFS3) são destaques entre as altas da Bolsa; Petrobras (PETR4) é uma das maiores quedas

A Vale (VALE3) ajudou a manter o Ibovespa no campo positivo, subindo 1,52%, acompanhando a alta do minério de ferro, de mais de 3%, no porto chinês de Dalian. A CSN (CSNA3), por sua vez, fechou em alta de 4,32%.

A BRF, por sua vez, ficou entre as maiores altas após o anúncio de uma reestruturação da sua diretoria, com a eliminação de 25% dos cargos, buscando enxugar custos.

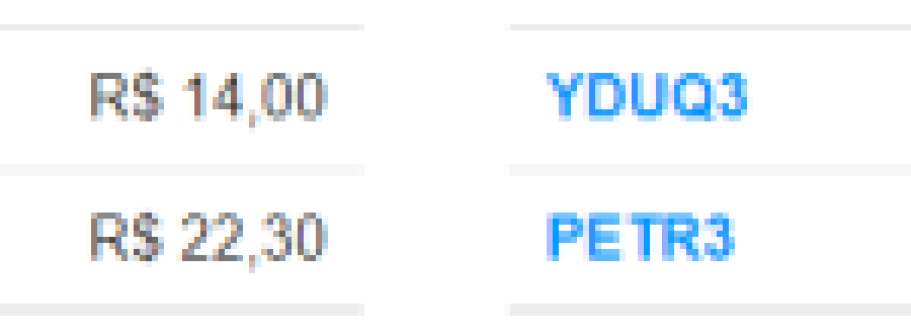

Do lado negativo, a Petrobras (PETR3;PETR4) viu suas as ações ON e PN da petroleira recuando 4,18% e 4,76%, respectivamente. As ações da petroleira caíram mesmo com o preço do Brent avançando 1,72%, a US$ 119,42 o barril.

Houve impacto da repercussão de uma reunião dos executivos da estatal com o Ministério de Minas e Energia sobre um possível desabastecimento de diesel, para além de todos as polêmicas recentes.

Além da Petrobras, a Yduqs (YDUQ3) foi destaque entre as quedas, caindo 3,99%, seguida da MRV (MRVE3), com menos 2,89%.

17h19 – Ibovespa fecha em alta de 0,05%, aos 111.941 pontos

17h04 – Senador Randolfe Rodrigues (REDE-AP) apresenta PL pedindo suspensão do reajuste dos planos de saúde

Em uma rede social, o senador confirmou a intenção: “apresentamos um Projeto de Lei e um Projeto de Decreto Legislativo, pedindo a suspensão IMEDIATA tanto do ajuste dos planos de saúde quanto do ajuste de medicamentos (10,89%).

“Estamos pedindo a convocação no Senado, do Sr. Paulo Rebello, Diretor Presidente da ANS, para justificar ao povo brasileiro a autorização de reajuste absurdo de 15,5% nos planos de saúde”, escreveu.

Ontem, a agência reguladora de saúde complementar autorizou o maior reajuste da história para os planos de saúde, em 15,5%.

2. Além disso, apresentamos um Projeto de Lei e um Projeto de Decreto Legislativo, pedindo a suspensão IMEDIATA tanto do ajuste dos planos de saúde quanto do ajuste de medicamentos (10,89%).

— Randolfe Rodrigues (@randolfeap) May 27, 2022

17h01 – Fechamento Wall Street

- Dow Jones avança 1,77%, aos 33.213 pontos

- S&P 500 sobe 2,48%, aos 4.158 pontos

- Nasdaq avança 3,33%, aos 12.131 pontos

16h56 – Ibovespa fecha em alta preliminar de 0,03%, aos 111.928 pontos

16h42 – Fechamento Petróleo

WTI (julho): +0,85% (a US$ 115,06)

Brent (julho): +1,75% (a US$ 119,47)

16h21 – SEC questiona Elon Musk sobre divulgação de participação no Twitter (TWTR34)

A Comissão de Valores Mobiliários dos EUA inquiriu Elon Musk sobre como e quando ele divulgou o avanço de sua participação no Twitter mês passado, antes de concordar em comprar a empresa de mídia social.

Em 4 de abril, no mesmo dia em que Musk revelou inicialmente que havia comprado uma participação de mais de 9% no Twitter e se tornou o maior acionista da empresa, a SEC lhe enviou uma carta perguntando por que ele parecia ter atrasado a divulgação de sua participação na empresa, o que viola a lei de valores mobiliários.

A participação de Musk no Twitter atingiu 5% em 14 de março, de acordo com um documento, e a divulgação pública dessa participação deveria ter sido feita até 24 de março. Em sua carta a Musk, a SEC pediu que ele “informe por que a [divulgação inicial] não parece ter sido feita dentro dos 10 dias exigidos”.

HORA DO MERCADO

16h10 – Ibovespa sobe 0,32%, aos 112.249 pontos

O principal índice da bolsa brasileira ganhou um pouco mais de força no meio da tarde desta sexta-feira, dia marcado pelo bom humor nos mercados internacionais – nos EUA, o Dow Jones sobe 1,19%, o S&P 500, 1,92% e o Nasdaq, 2,80%.

Ajuda a impulsionar os índices lá fora a publicação do PCE, principal índice de inflação americano, que trouxe uma desaceleração da alta dos preços, que avançaram 0,2% em abril, ante alta de 0,9% em março.

Com a possibilidade do problema da inflação se dissipar minimamente, diminui a pressão sob a curva de juros – o rendimento dos treasuries com vencimento em dez anos cai 1,5 ponto-base, a 2,743%.

Por aqui, a curva de juros opera sem direção exata. O DI para 2023 vê seu rendimento cair três pontos-base, para 13,33%. No meio da curva, o DI para 2025 tem sua taxa subindo três pontos, para 12,13%. O DI para 2029 tem seu yield caindo dois pontos, para 12,04%.

O menor temor com a inflação na maior economia do mundo impulsiona o apetite por risco. O dólar comercial, com isso, cai 0,51% frente ao real, com o DXY caindo 0,13%.

O melhor humor no mercado internacional faz o Ibovespa avançar a despeito da queda da Petrobras (PETR3;PETR4), com as ações ON e PN recuando 3,24 e 3,42%, respectivamente.

A petroleira cai, mesmo com o petróleo avançando, após a repercussão de uma reunião com o Ministério de Minas e Energia sobre um possível desabastecimento de diesel, para além de todos as polêmicas recentes.

Além da Petrobras, a Yduqs (YDUQ3) é destaque entre as quedas, caindo 3,99%, seguida da MRV (MRVE3), com menos 2,89%.

Do outro lado, a BRF (BRFS3) é a maior alta, com mais 4,82%, após ter divulgado uma reestruturação da sua diretoria. A Vale (VALE3) também ajuda a manter o índice no campo positivo, subindo 1,52%.

15h54 – Agenda da próxima semana

A semana é recheada de dados no Brasil, com Caged, Pnad Contínua, PIB trimestral e inflação ao produtor. Além disso, tem taxa de desemprego na Alemanha, e Livro Bege e taxa de desemprego nos EUA. Confira a agenda:

• Segunda-feira (30)

Segunda-feira é feriado nos EUA, o Memorial Day, mas na Alemanha tem divulgação da confiança do consumidor (6:00h) e dados da inflação ao consumidor (9:00h). No Brasil, tem IGP-M (8:00h) e o Caged que seria divulgado na sexta (27), mas teve que ser adiado (9:30h). À noite, no Japão, tem dados do emprego (20:30h) e da produção industrial e varejo (21:00h).

• Terça-feira (31)

O último dia de maio começa com a taxa de desemprego na Alemanha (5:00h). Depois, tem a inflação na zona do euro (6:00h). Ainda de manhã, mas no Brasil, tem a Pnad Contínua (9:00h) e resultado do setor público, com relação da dívida pelo PIB (9:30h). Nos EUA, tem PMI Chicago (10:45h) e confiança do consumidor (11:00h). À noite, tem PMI na China (22:45h).

• Quarta-feira (1º)

Junho começa com dados do varejo na Alemanha (3:00h) e PMI industrial alemão e da zona do euro (5:00h). No Reino Unido, também tem PMI industrial (5:30h). A zona do euro também divulga a taxa de desemprego (6:00h). No Brasil, tem índice de confiança empresarial da FGV e o IPCS-S (ambos 8:00h). Ainda de manhã, tem PMI industrial no Brasil (10:00h) e nos EUA (10:30h), que também divulga os dados de empregos manufatureiros e ofertas de empregos JOLTs (ambos 11:00h). No Brasil, chega também a balança comercial (15:00h) e nos EUA, a divulgação do Livro Bege (15:00h). Por fim, tem a variação de estoques de petróleo API nos EUA (17:30h).

• Quinta-feira (2)

No Reino Unido, é feriado bancário de primavera. O dia começa com o IPC Fipe no Brasil (5:00h), além da inflação ao produtor na zona do euro (6:00h). Ainda no Brasil, chegam os dados do PIB trimestral e inflação ao produtor (ambos 9:00h). Nos EUA, tem pedidos de seguro-desemprego e a variação do de empregos privados (ambos 9:30h). Também tem a variação de estoques de petróleo EIA (12:00h). À noite, saem os PMIs do Japão (21:30h).

• Sexta-feira (3)

A semana se encerra com dados da balança comercial (3:00h) e PMIs da Alemanha (5:00h). A zona do euro também recebe dados do PMI (5:00h) e divulga dados do varejo (6:00h). No Brasil, tem dados da produção industrial (9:00h). Nos EUA, são divulgados o relatório de emprego payroll não-agrícola e taxa de desemprego (ambos 9:30h), junto com variação salarial no país norte-americano. Ainda de manhã, no Brasil tem PMI de serviços e composto (10:00h), pouco antes dos mesmos PMIs nos EUA (10:45h).

15h26 – Ações ON e PN da Petrobras (PETR3;PETR4) aceleram queda para, respectivamente, 3,10% e 3,05%

Ministério de Minas e Energia se reunião com Agência Nacional do Petróleo, Gás Natural e Biocombustíveis e com a companhia para discutir possível desabastecimento de diesel, segundo o jornal Valor Econômico.

15h19 – Índia deve enfrentar falta de energia generalizada, diz agência

Segundo a Reuters, espera-se que a Índia enfrente uma escassez mais ampla de carvão durante o trimestre que se encerra em setembro, devido às expectativas de maior demanda de energia.

A reportagem teve acesso a uma apresentação interna do ministério de energia, que alerta para riscos de falta de energia generalizada.

15h09 – Para Bradesco BBI, aquisição do Truckpad ajuda a fechar lacuna digital da JSL (JSLG3)

A Truckpad foi fundada em 2013 e atualmente é uma plataforma online para conectar mais de 800 mil caminhoneiros a cerca de 30 mil caminhões da Mercedes-Benz, Petrobras, ZF, Pirelli, Bosch e Michelin. A plataforma intermediou mais de R$ 3 bilhões em frete em abril de 2022.

Para o BBI, “até agora, em 2022, a JSL acelerou sua transformação digital, nomeando Paulo Palaia (ex-GOL) como novo diretor de TI e, agora, adquirindo a Truckpad, que pode acelerar a transformação digital da divisão de carga geral da JSL e, consequentemente, deve acelerar o ritmo de crescimento e ampliar as margens”.

A plataforma de frete online da Truckpad está em desenvolvimento há 10 anos e já recebeu R$ 100 milhões em investimentos.

A classificação é outperform (desempenho acima da média de mercado), com preço-alvo de R$ 16,00. No momento, é negociado a R$ 6,41, alta de 2,23%.

14h58 – Custos diretos à infraestrutura ucraniana passa de US$ 100 bilhões, de acordo com estudo

A Escola de Economia de Kiev (KSE) calculou até aqui US$ 105,5 bilhões os custos diretos à infraestrutura do país, incluindo US$ 39,4 bilhões em estruturas residenciais, US$ 29,9 bilhões em estradas e ruas, US$ 11,3 bilhões em estruturas empresariais, US$ 6,8 bilhões em aeroportos civis e US$ 3,7 bilhões em ferrovias e rodovias.

O custo semanal médio, desde 24 de fevereiro, quando começou a invasão russa, está US$ 8,1 bilhões.

14h46 – Simpar (SIMH3) lidera altas entre as Small Caps com 6,24%; Yduqs (YDUQ3) cai 4,43%

Entre as maiores altas também estão Dexxos Par (DEXP3), com alta de 3,78%; Vulcabras (VULC3), que sobe 3,66%; Mahle-Metal Leve (LEVE3), com mais 3,11%; e Blau (BLAU3), com mais 3,10%.

Entre as maiores quedas estão também a Valid (VLID3), com baixa de 4,29%; Ferbasa (FESA4), com menos 3,82%; Via (VIIA3), baixa de 3,58%; e Trisul (TRIS3), caindo 3,15%.

Índice de Small Caps (SMLL) ganha 0,30% neste instante. Na semana, o acumulado até aqui é de mais 2,82%. Dos 137 componentes, 57 caem em relação ao dia anterior.

14h37 – Produção e vendas internas de itens químicos de uso industrial caem em abril, segundo Abiquim

Os recuos da produção e das vendas internas dos químicos de uso industrial foram de 3,45% e 9,16%, respectivamente, em relação a março, de acordo com dados da Associação Brasileira da Indústria Química e da Fundação Instituto de Pesquisas Econômicas (Fipe).

Em relação ao índice de preços Abiquim-Fipe, após três meses de deflações consecutivas, houve alta nominal de 3,41% em abril.

“Além do cenário interno conturbado e do ambiente internacional de apreensão por conta da instabilidade geral de preços dos energéticos e das matérias-primas básicas da química, as empresas também apontaram a ocorrência de paradas programadas para manutenção, alguns problemas operacionais, necessidade de equalização de estoques e demanda” afirma a associação em nota. (Estadão Conteúdo)

14h27 – Petrobras (PETR3;PETR4) envia ofício a Minas e Energia alertando para risco de falta de diesel

14h22 – Abril tem a menor proporção de reajustes de salários com ganhos reais, diz Dieese

Segundo o Departamento Intersindical de Estatística e Estudos Socioeconômicos, apenas 8% dos reajustes foram acima do Índice Nacional de Preços ao Consumidor (INPC). Essa foi a segunda menor proporção nas últimas 15 datas-bases, acima apenas de novembro de 2021. O porcentual de reajustes abaixo da inflação é de 46% do total.

No acumulado do ano, houve ligeira piora em relação ao boletim anterior. Os reajustes salariais abaixo do INPC-IBGE representam 40,8% do total no ano. Aqueles em porcentuais iguais à inflação são 31,6%, e os resultados acima do índice inflacionário representam 27,6%.

Os reajustes abaixo do INPC-IBGE de abril foram, em média, equivalentes a apenas 83% do valor necessário para a recomposição plena dos salários. Devido ao aumento de 1,04% dos preços em abril, o valor do reajuste necessário para maio será de 12,47%, segundo o INPC-IBGE. Esse é o maior valor do período considerado no boletim do Dieese, entre fevereiro de 2021 a maio de 2022. (Estadão Conteúdo)

14h08 – Maioria dos Índices setoriais opera em alta neste momento

Apenas dois caem e na mesma medida: o de Utilidade Pública (UTIL) e o de Energia Elétrica (IEE), ambos com menos 0,73%.

Os demais sobem, liderados por Imobiliário (IMOB), com mais 0,60%; seguido por Materiais Básicos (IMAT), com ganhos de 0,96%; Financeiro (IFNC), mais 0,77%; Industrial (INDX), alta de 0,75%; e Consumo (ICON), que avança 0,49%.

14h01 – Principais bolsas europeias encerram semana com fortes ganhos, na maior alta acumulada em dois meses

Foi o melhor ganho semanal desde meados de março, com os investidores retornando aos ativos de risco, atraídos por pechinchas. O Stoxx 600 Index subiu para o nível mais alto desde 3 de maio.

A recente ata do Fed mais otimista do que esperado contribuiu para uma nova visão a curto prazo do cenário, a despeito da guerra na Ucrânia que segue empurrando a inflação para níveis históricos.

- Stoxx 600: +1,42% (semana = +2,97%);

- DAX (Frankfurt): +1,62% (semana = +3,44%);

- FTSE 100 (Londres): +0,27% (semana = +2,65%);

- CAC 40 (Paris): +1,64% (semana = +3,67%);

- IBEX 35 (Madri): +0,50% (semana = +5,29%);

- FTSE MIB (Milão): +0,37% (semana = +2,25%);

- MOEX (Moscou): -0,23% (semana = +1,45%).

13h59 – Confiança do comércio sobe 5,7% em maio na comparação com abril, diz CNC

Os comerciantes brasileiros ficaram mais otimistas em maio, segundo levantamento da Confederação Nacional do Comércio de Bens, Serviços e Turismo. O Índice de Confiança do Empresário do Comércio (Icec) subiu 5,7% em relação a abril, para 120,2 pontos, marcando o segundo mês consecutivo de avanços. Na comparação com maio de 2021, houve crescimento de 31,6%.

Segundo a CNC, o aumento no volume de vendas acima do esperado nos últimos meses injetou otimismo no comércio, “apesar de os preços no atacado ainda estarem comprimindo as margens e alterando a dinâmica de reabastecimento do comércio”. (Estadão Conteúdo)

13h52 – Itaú BBA destaca melhor monetização da produção de gás da 3R Petroleum (RRRP3)

A notícia do acerto com a BahiaGas é positiva, segundo BBA. “Saudamos o contrato da 3R com a Bahiagás e destacamos que permitirá uma melhor monetização da produção de gás natural da empresa e trará mais previsibilidade às receitas de gás da 3R, refletindo o desenvolvimento da abertura do mercado brasileiro de gás natural”.

13h50 – 3R Petroleum (RRRP3) vem cumprindo plano de investimentos, afirma Bradesco BBI

A empresa anunciou contrato de gás com a distribuidora de gás BahiaGas atrelado aos preços do Brent até o final de 2023. O volume começa em 95 mil m3/dia, subindo para 205 mil m3/dia até o final de 2022.

Para o BBI, são “boas notícias para a 3R, pois, apesar dos atrasos na transferência de ativos da Petrobras (PETR3; PETR4) para a empresa, ela vem cumprindo seu plano de investimentos”.

O BBI mantém classificação outperform para RRRP3, projetando nos próximos 12 meses um intenso crescimento de produção e Ebitda para a empresa.

No momento, a ação sobe 1,16%, a R$ 48,74.

13h46 – Falarei a Biden das posições do Brasil e do que tratei com Trump, diz Bolsonaro

O presidente Jair Bolsonaro afirmou hoje tratará com o presidente americano, Joe Biden, em encontro bilateral durante a Cúpula das Américas em Los Angeles no mês que vem, das posições do Brasil e do que vinha discutindo com Donald Trump, antecessor e rival político de Biden.

Em discurso, Bolsonaro voltou a dizer que não irá aos EUA se encontrar com Biden para ser “moldura de uma fotografia”. “Iremos falar a posição do Brasil, do que havia tratado com o presidente Donald Trump, enquanto ele era presidente, para continuarmos essa política. É para o bem dos nossos povos”, disse Bolsonaro.

Bolsonaro não deu detalhes de que pontos pretende abordar na conversa com Biden. (Reuters)

13h38 – Sentimento do consumidor cai a 58,4 em maio nos EUA, mostra leitura final

O índice de sentimento do consumidor nos Estados Unidos elaborado pela Universidade de Michigan recuou de 65,2 em abril para 58,4 em maio, de acordo com a leitura final do indicador. Analistas ouvidos pelo The Wall Street Journal previam queda a 59,1.

As expectativas para a inflação em 12 meses nos EUA caiu levemente de 5,4% a 5,3% no período.

Já para o horizonte de 5 anos, as expectativas para o avanço dos preços se mantiveram em 3,0%.

13h20 – Morgan Stanley atualiza PIB do 2T22 dos EUA para alta de 2,8%

O núcleo da inflação PCE subiu 0,34%, como esperado (contra expectativa de 0,25%), e a taxa anual caiu de 5,2% para 4,91%. A inflação nominal do PCE subiu 0,24%, também como esperado (contra 0,16% da expectativa), baixando a taxa anual de 6,6% para 6,3%.

“Vemos um crescimento mais forte no 2T22 e atualizamos nosso rastreamento do PIB para 2,8%, impulsionado por um trimestre mais forte para o consumo (+3,8% de crescimento anualizado), bem como pelo grande estreitamento da balança comercial relatado no relatório comercial antecipado”, diz o MS.

13h14 – BofA destaca que há oportunidades de crescimento dentro do próprio portfólio da Cosan (CSAN3)

A análise sublinha que “a Cosan é um dos maiores conglomerados do Brasil, com ativos irreplicáveis, gestão sólida e histórico de criação de valor. O plano é seguir esse caminho. Há oportunidades de crescimento dentro do portfólio existente e novos investimentos devem acontecer”.

Além disso, aumentar a exposição à moeda forte faz parte dos planos, segundo a própria empresa afirmou no Dia do Investidor: “a Cosan tem uma grande exposição ao Brasil e ao real, com algumas exceções. Dada a volatilidade econômica e política, a empresa busca estar mais exposta a moeda forte, não necessariamente por meio de investimentos fora do Brasil (como a Moove vem fazendo), mas pode ser por meio de exposição a diferentes produtos e negócios”.

A recomendação é de compra, com preço-alvo de R$ 43,00. A ação é negociada neste instante a R$ 21,70, com alta de 2,12%.

HORA DO MERCADO

13h11 – Ibovespa opera perto da estabilidade com Petrobras em queda, em dia de alta em Wall Street

O índice de referência da Bolsa brasileira não encontra forças para uma alta mais consolidada na sessão desta sexta-feira e alterna entre leves perdas e ganhos. O índice subia 0,11%, a 112.021 pontos.

O maior impacto negativo é o da Petrobras (PETR3;PETR4), empresa de peso na carteira do índice. Os papéis ON caíam 3,21%, enquanto os PN tinham queda de 3,61%.

A troca de comando da estatal, o desejo do governo em intervir nos preços dos combustíveis e até uma possível privatização jogam a petrolífera em um mar de incertezas.

O presidente da Câmara dos Deputados, Arthur Lira (PP-AL), disse nesta sexta-feira que o governo federal pode, por meio de um projeto de lei enviado ao Congresso e em uma discussão rápida, vender as ações que têm da Petrobras e deixar de ser o sócio majoritário da estatal petrolífera.

A Vale (VALE3), por sua vez, impede o Ibovespa de registrar perdas, avançando cerca de 1%, junto com outras mineradoras e siderúrgicas, que mais cedo lideravam as altas do índice.

Agora, o ranking é encabeçado por BRF (BRFS3), que sobe cerca de 5% em meio a notícias de cortes de cargos de diretoria para controlar os custos. Na ponta oposta, Yduqs (YDUQ3) lidera as baixas do Ibovespa, em queda de cerca de 4%.

Já nos EUA, o dia é de ganhos, na esteira dos dados de inflação e de consumo. O índice PCE de preços nos EUA subiu 0,2% em abril, em desaceleração ante alta de 0,9% em março. O núcleo do PCE, que exclui os componentes voláteis de alimentos e energia, subiu 0,3%, , também em desaceleração.

Os números, que para parte do mercado trouxeram sinais de pico da inflação norte-americana, ajudavam a impulsionar os principais índices em Wall Street. O Nasdaq .IXIC avançava 2,61% e o S&P 500 subia 1,81%, enquanto o Dow Jones tinha alta de 1,08%.

Dados de gastos dos consumidores acima do esperado também davam suporte aos índices, à medida que reduziam temores de uma desaceleração mais forte da economia dos EUA.

Por aqui, o dólar comercial operava com uma queda de 0,72%, a R$ 4,727 na compra e na venda. (Estadão Conteúdo)

13h – RADAR INFOMONEY: Cielo, a maior alta do ano no Ibovespa; assista ao programa

12h54 – Vale a pena investir na Bolsa e em ações de estatais em ano de eleição?

12h40 – Joe Biden diz que desaceleração do PCE é um “sinal de progresso” na redução da inflação, “ainda que haja mais trabalho” pela frente

O presidente dos Estados Unidos voltou a atribuir a alta de preços ao presidente da Rússia, Vladimir Putin, e disse que arrefecê-la é sua “prioridade econômica”, em comunicado divulgado nesta sexta-feira pela Casa Branca.

“Meu plano é dar ao Federal Reserve (Fed) a independência necessária para fazer seu trabalho, reduzir os custos das famílias e diminuir o déficit federal”, destacou Biden.

12h19 – Ação da BRF (BRFS3) avança cerca de 5% com notícia de cortes de cargos de diretoria

12h08 – BofA reduz preço-alvo do Banco Inter (BIDI11), refletindo estimativas de lucro mais baixas

O BofA reduziu o preço-alvo para R$ 17,00, de R$ 36,00, “para refletir nossas estimativas de lucro líquido mais baixas”. Para a análise, o ambiente operacional desafiador está pressionando o crescimento, embora o banco esteja focado em entregar uma operação lucrativa. A recomendação é de compra do ativo.

“Ainda acreditamos que, como plataforma digital líder no Brasil, o Inter está bem posicionada para proporcionar um crescimento desproporcional nos lucros nos próximos anos”, afirma a análise. “Além disso, vemos a próxima listagem da Nasdaq como positiva, pois deve fortalecer a posição como empresa global de tecnologia e aumentar os padrões de governança corporativa”.

Neste instante, as units são negociadas a R$ 13,02, queda de 0,84%.

12h02 – Governo Federal estuda vales para caminhoneiros e motoristas profissionais; Bradesco BBI entende como positivo para o setor de transportes

O aumento dos preços dos combustíveis no Brasil está obrigando o Governo Federal a estudar a possibilidade de dar vales de R$ 400 para caminhoneiros, motoristas de aplicativos e taxistas. Paralelamente, o Governo Federal continua a pressionar os governos estaduais a reduzir o ICMS sobre os combustíveis como alternativa para reduzir os preços.

Para o BBI, são notícias positivas para a CCR (CCRO3), Ecorodovias (ECOR3), JSL (JSLG3), “pois essa decisão pode mitigar o risco de uma nova greve de caminhoneiros, enquanto motoristas de aplicativo poderiam manter carros alugados”.

11h51 – Lira afirma que é possível dar subsídios para o diesel e que ICMS é um “mal gigantesco” para os combustíveis

“O Congresso tem cobrado direto ao ministro Paulo Guedes subsídios para o óleo diesel, para os caminhoneiros, para os taxistas, para os usuários do Uber. Pode ser direto para as categorias. Com toda essa questão de Teto de Gastos e responsabilidade fiscal, talvez a gente não tenha espaço para subsídios para todos os combustíveis, mas direto para o que causa inflação, que é o transporte de cargas no Brasil e os transportes coletivos, é possível”, afirmou Arthur Lira (PP-AL), em entrevista à Rádio Bandeirantes.

11h43 – BB Seguridade (BBSE3): Brasilprev faz parceria com Banco Modal (MODL11) para venda de previdência

11h40 – Ibovespa passa a oscilar entre leves ganhos e perdas; alta é de 0,07%, a 111.969 pontos

11h29 – Arthur Lira (PP-AL) atribui a “falta de sensibilidade” da Petrobras (PETR3; PETR4) o motivo para privatizar a companhia

“Eu sempre tive uma postura muito crítica nos últimos meses, falando quase que sozinho contra a insensibilidade, a falta de objetivo, a falta de investimento. A Petrobras hoje não tem nenhum viés estruturante para o país, a não ser pagamento de dividendos para seus investidores”, começou o presidente da Câmara dos Deputados, em entrevista à Rádio Bandeirantes.

“E aqui ela se escuda no fato do governo ser majoritário para não pagar o desgaste de sua inação, da sua falta de sensibilidade. Nós temos uma regra hoje, que qualquer presidente da Petrobras é obrigado a obedecer, o presidente da República é obrigado a obedecer, então qualquer mexida brusca você pode causar impacto no mercado, aumento no dólar, aumento de juros, e você tem que estar nesse balanceamento. Temos informações que todas as petrolíferas mundiais, privadas ou públicas, têm tido a sensibilidade de abrir mão de parte de seus lucros abusivos para ou bancar subsídios, ou congelar seus preços, ou fazer algum ato direto para a população”, argumenta.

Mas ele afirma que a Petrobras “é um ser vivo e independente, que não tem função social, que não tem função estruturante”. Mas ele entende que o tempo para privatizar a Petrobras nesta legislatura “talvez seja inadequado, muito pouco”. Para ele, a saída seria o governo, “por um PL, uma discussão mais rápida, vender as ações que tem no BNDES, em torno de 14%, e deixaria de ser majoritário. Ele tiraria das suas costas essa responsabilidade da falta de sensibilidade da Petrobras”.

HORA DO MERCADO

11h11 – Ibovespa cai 0,15%, aos 111.727 pontos, descolado do exterior; dólar também recua

O índice de referência da Bolsa brasileira não encontra fôlego para acompanhar a manhã positiva em Wall Street. Os papéis da Petrobras (PETR3;PETR4), empresa de peso na carteira do índice, registram forte queda hoje. A troca de comando da estatal, o desejo do governo em intervir nos preços dos combustíveis e até uma possível privatização jogam a petrolífera em um mar de incertezas.

O presidente da Câmara dos Deputados, Arthur Lira (PP-AL), disse nesta sexta-feira que o governo federal pode, por meio de um projeto de lei enviado ao Congresso e em uma discussão rápida, vender as ações que têm da Petrobras e deixar de ser o sócio majoritário da estatal petrolífera.

A Vale (VALE3), por sua vez, impede o Ibovespa de aprofundar perdas, avançando mais de 1%, junto com outras mineradoras e siderúrgicas, que mais cedo lideravam as altas do índice. Agora, o ranking é encabeçado por BRF (BRFS3), que sobe mais de 3% após anunciar um plano de controle de gastos. Na ponta oposta, Yduqs (YDUQ3) lidera as baixas do Ibovespa, em queda de 3,54%.

O dólar comercial operava com uma ligeira queda de 0,15%, a R$ 4,754 na compra e na venda

Juros futuros: DIF23, – 0,02 pp, a 13,34%; DIF25, estável, a 12,10 %; DIF27, estável, a 11,92%; e DIF29, estável, a 12,06%.

Em Nova York, o Dow Jones sobe 0,7%, enquanto o S&P 500 e a Nasdaq avançam, respectivamente, 1,36% e 1,89%.

11h – Lira diz que governo pode vender ações para deixar de ser majoritário na Petrobras (PETR3;PETR4)

10h56 – Ibovespa vira e passa a subir 0,28%, aos 112.206 pontos

10h50 – OMS afirma que “não há razão para preocupação” com varíola dos macacos

Hoje, a Organização Mundial de Saúde confirmou que há quase 200 casos em todo o mundo, fora dos nove países africanos onde é endêmico, salientando que não há razão para preocupação.

“Esta não é uma doença com a qual a população em geral deva estar preocupada, não é como a Covid-19 ou outras doenças que se espalham rapidamente”, afirmou a diretora do departamento de Preparação para Emergências da OMS, Sylvie Briand.

Ela admitiu que se trata de “uma situação incomum” e que “o número pode aumentar nos próximos dias, porque estamos no princípio deste evento”. Para a diretora, o surto será “autocontido”, embora seja necessário um trabalho de vigilância e combate.

10h43 – Itaú BBA: Cosan (CSAN3) está otimista com as perspectivas para o Brasil, apesar dos desafios de curto prazo

Em seu Dia do Investidor, realizado hoje, a empresa afirmou que o país está bem posicionado em termos de oferta, tecnologia, mão de obra e infraestrutura, e que o apertado mercado internacional de energia oferece mais oportunidades do que riscos para a empresa e suas subsidiárias neste momento.

No evento, a Cosan e suas subsidiárias percorreram seus pipelines de projetos e aquisições, e reforçaram seus planos de crescimento e direcionamento para os próximos anos.

10h40 – Triunfo (TPIS3) fecha contrato para novo terminal no Porto de Santos

A empresa assinou contrato de concessão de 25 anos para um terminal no Porto de Santos, denominado TPL. O contrato pode ser prorrogado por mais 25 anos.

De acordo com o Bradesco BBI, o TPL será usado para lidar com grãos, fertilizantes, celulose e granéis líquidos, o que é positivo também para outra companhia: “esperamos que a Santos Brasil ([ativo=STPB3]) continue sendo o principal fornecedor de capacidade no Porto de Santos”.

10h34 – Maioria dos setores da bolsa opera no vermelho, com destaque para energia elétrica

O índice IIEE tem baixa de 0,73%, aos 83.502 pontos.

10h33 – Eletrobras (ELET3;ELET6) reduz perdas e vira: ELET3 sobe 0,43% e ELET6 tem ligeira alta de 0,09%

10h30 – Bolsas em Nova York abrem em alta após indicador de inflação PCE

- Dow Jones avança 0,17%

- S&P 500 sobe 0,82%

- Nasdaq opera em alta de 1,4%

10h30 – Ações da Eletrobras (ELET3;ELET6) saem do leilão; ELET3 cai 1,11% e ELET6 recua 0,56%

10h28 – CSN Mineração (CMIN3) e CSN (CSNA3) lideram os ganhos do Ibovespa, repercutindo alta do minério de ferro

- CSN (CSNA3) +2,64%, R$ 22,20;

- CSN Mineração (CMIN3) +2,78%, R$ 4,80;

- Usiminas (USIM5) +0,96%, R$ 11,54;

- Gerdau (GGBR4) +1,79%, R$ 29,56; e

- Metalúrgica Gerdau (GOAU4) +1,16%, R$ 12,25.

As ações da estatal ficarão em leilão até as 10h27.

10h13 – Ação ON da Vale (VALE3) abre em alta de 1,66%, a R$ 85,65, acompanhando alta do minério de ferro na China

10h13 – Ibovespa tem leve queda de 0,02%, aos 111.862 pontos, após encerramento dos leilões

10h09 – As ações ordinárias e preferenciais da Petrobras (PETR3;PETR4) caem, respectivamente, 1,08%, a R$ 34,83, e 1,21%, R$ 31,74

10h05 – Ibovespa sobe 0,11%, aos 112.015 pontos, com papéis ainda em leilão

10h03 – Eletrobras (ELET6;ELET3) irá protocolar oferta pública de ações hoje

A Eletrobras (ELET3;ELET6) confirmou que será protocolado nesta sexta-feira (27) perante a CVM e a SEC o pedido de registro da oferta pública de distribuição primária e secundária de ações ordinárias de emissão da companhia.

A tranche primária será de, inicialmente, 627.675.340 novas ações, e a secundária de 69.801.516 ações de titularidade do acionista vendedor.

9h48 – Morgan Stanley ainda está positivo no segmento de açúcar

Mesmo depois de um rali, a equipe de research do banco acredita que o açúcar é uma das poucas commodities que ainda está em alta, com um S&D equilibrado e sustentado pelos altos preços do petróleo.

Além disso, a maior oferta da Índia e da Tailândia deve ser compensada pela menor oferta do Brasil, já que as usinas se concentram no etanol, que é vendido hoje a um equivalente a US$ 22c/lb.

Morgan Stanley permanece overweight na São Martinho e eleva preço-alvo de R$ 42 para R$ 48.

9h35 – Ibovespa futuro zera perdas e tem leve alta de 0,01%, aos 112.625 pontos

9h30 – EUA: Índice de preços PCE sobe 0,2% em abril na comparação com março

O núcleo do PCE, por sua vez, teve variação positiva de 0,3% entre os períodos. Na comparação anual, a alta foi de 4,9%. O número veio conforme o previsto pelo mercado.

9h25 – BRF (BRFS3): anúncio de demissões pode sugerir que novas medidas estão sendo implementadas para recuperação da lucratividade, diz BBI

Diante disso, o banco mantém classificação outperform para a BRF, seguindo recente conversa com a administração e os preços spot da carne no Brasil que sugerem que os resultados devem melhorar nos próximos trimestres após um 1T22 fraco.

Analistas destacam que a BRF está negociando em um EV/Ebitda de meio ciclo (2023) de 5,1x, o que parece atraente em relação à média histórica de 8x.

9h22 – Juros futuros abrem sem sinal definido: DIF23, -0,02pp, a 13,34%; DIF25, +0,01pp, a 12,10%; DIF27, +0,01pp, a 11,94%; DIF29, +0,02pp, a 12,08%; e DIF31, -0,01pp, a 12,18%

9h20 – Índices Futuros de NY operam em alta, à espera do PCE, daqui a 10 minutos

O dado é o preferido do Fed para olha para a inflação. A previsão para o indicador, que será divulgado às 9h30 (horário de Brasília), é de alta de 4,9% em relação ao mesmo mês de 2021, segundo consenso Refinitiv.

9h14 – Ipespe: Intenções de voto para Bolsonaro vêm crescendo desde janeiro deste ano

O atual presidente conquistou 10 pontos percentuais nesses cinco meses, saindo de 24% para 34%. Enquanto, Lula se manteve estável, entre 43% e 45%.

9h13 – Bolsonaro reduz diferença para Lula, aponta pesquisa Ipespe

O levantamento de maio mostrou retomada da tendência de crescimento das intenções de voto no presidente Jair Bolsonaro, que oscilaram dois pontos para mais e chegaram a 34%.

Com isso, a diferença para Lula — que oscilou 1 ponto para mais, indo a 45% — passa a ser de 11 pontos percentuais, a menor de toda a série, iniciada em janeiro de 2020. Os dois pré-candidatos estão em seus níveis mais altos de apoio desde o início da medição.

9h11 – Aumento da inadimplência está impactando grandes varejistas, avalia BBI

O time de análise do banco continua vendo um ambiente desafiador para a inadimplência, especialmente para cartões de crédito e empréstimos sem garantia, que provavelmente continuarão a pesar nas despesas de provisionamento dos bancos digitais nos próximos trimestres.

9h09 – Dólar comercial abre em queda de 1,23%, a R$ 4,761 na compra e na venda; futuro recua 0,38%, a R$ 4,751

9h07 – Eletrobras (ELET6;ELET3) aprova possível integralização da Santo Antônio Energia após aumento de capital

O Conselho de Administração da Eletrobras (ELET3;ELET6) aprovou a integralização, por sua subsidiária Furnas, da totalidade das ações da Madeira Energia – controladora da Santo Antônio Energia – que eventualmente sobrarem após um aumento de capital, que pode não ser acompanhado pelos demais sócios no empreendimento.

A Santo Antônio Energia, que controla uma usina hidrelétrica de mesmo nome no Rio Madeira (TO), deve realizar um aumento de capital de cerca de R$ 1,5 bilhão até o fim deste mês para fazer frente a uma decisão arbitral desfavorável.

9h – Ibovespa futuro abre em queda e recua 0,48%, aos 112.020 pontos

8h53 – Eneva (ENEV3) está próxima de adquirir termelétrica Celse, diz jornal

Citando pessoas próximas ao acordo, o jornal O Globo informa que a compra da Celse pela Eneva está sendo tratada como “certa”, embora as ofertas vinculantes para a empresa só sejam apresentadas na próxima semana.

8h51 – Credit Suisse acredita que mensagem do “Cosan Day” foi bem recebida pelos investidores, refletida no desempenho positivo da ação no pregão

Ações da Cosan (CSAN3) subiram mais de 6% na sessão desta quinta-feira (26), impulsionadas pela perspectiva de crescimento de cada negócio da empresa. O Ebitda sob gestão da Cosan multiplicou por aproximadamente cinco vezes nos últimos dez anos, de R$ 4,5 bilhões em 2012 para R$ 21,9 bilhões em 2022.

Segundo analistas, o crescimento vem de forma orgânica e inorgânica de todos os segmentos: Ebitda da Raízen triplicou nos últimos dez anos, o Ebitda da Rumo também cresceu três vezes em oito anos, o Ebitda da Compass dobrou em sete anos e o Ebitda Moove foi multiplicado por quatro nos últimos cinco anos. Destaca-se que a maior parte desse crescimento se traduziu em bons retornos, medidos no valor implícito das companhias.

O banco mantém classificação outperform para o papel, e preço-alvo de R$ 29 frente a cotação de quarta-feira (25) de R$ 21,25.

8h42 – Banco do Brasil (BBAS3) antecipa pagamento de JCP no valor de R$ 714,2 milhões

O montante equivale a R$ 0,25028502411 por ação. Os proventos serão pagos em 30 de junho e terão como base a posição acionária de 13 de junho de 2022.

8h35 – Unifique (FIQE3): XP mantém recomendação de compra e preço-alvo de R$ 13,00, após encontro com administração da companhia

Durante as reuniões, os executivos comentaram que, apesar da região Sul continuar com baixa taxa de desemprego, o atual contexto inflacionário tem afetado o poder de compra das famílias e tem trazido maior pressão na provisão para devedores duvidosos (PDD) e consequentemente no aumento do churn (cancelamentos). Por conta do aumento da inadimplência, a companhia tomou a decisão em março de encurtar o período para desligamento de clientes inadimplentes.

Além da pressão inflacionária, o management acredita que parte dessa desaceleração acontece como reflexo da reabertura da economia e gastos com outros itens ganhando espaço no share of wallet dos clientes pós pandemia.

8h25 – Raízen (RAIZ4): Dia do Investidor transmite mensagem positiva, diz Credit Suisse

Para os analistas do banco, a apresentação demonstrou que a Raízen está comprometida em fechar a lacuna de produtividade do lado do agronegócio; as novas iniciativas (E2G, biogás, etc.) também estão em andamento; a área de marketing e serviços também está em boa forma, tanto no Brasil quanto na América Latina.

O banco mantém classificação outperform para Raízen, e preço-alvo de R$ 8,50 frente a cotação de quarta-feira (25) de R$ 6,18.

8h10 – BBI mantém avaliação outperform para Raízen (RAIZ4) e preço-alvo de R$ 8, após Dia do Investidor

Para analistas, o principal destaque do Dia do Investidor da Raízen foi o etanol de segunda geração (E2G), com a administração sendo mais expressiva sobre a expansão do produto e comentando mais abertamente sobre os desenvolvimentos positivos nessa frente, como preços mais altos e a resolução de gargalos importantes para a construção de novas plantas.

Analistas destacam que a produtividade da cana-de-açúcar continua sendo uma prioridade. A melhora na produtividade dependerá principalmente das plantações, que é um processo gradual, pois normalmente apenas 1/6 das safras são renovadas a cada ano. Além disso, o primeiro corte da safra 21/22 já deu sinais promissores, com o TCH crescendo 2% A/A contra a média Centro-Sul de -10% A/A.

7h58 – Aumento de preços nos planos individuais de saúde é positivo para operadores, diz BBI

Embora amplamente esperado, o BBI enxerga a confirmação do reajuste de 15,5% nos planos individuais como positiva para os operadores, devido ao risco de intervenção. O mais impactado é o Hapvida, pois cerca de 21% das receitas vêm de planos individuais (10% para SulAmérica).

7h54 – BRF (BRFS3): BBA mantém classificação market perform e reduz preço-alvo de R$ 24 para R$ 17

A redução veio após a incorporação de resultados difíceis do 1T22 na lucratividade das operações brasileiras e um repasse de custos desafiador para os preços, em um momento de “dinâmica incerta” do consumidor.

Atualmente, o banco vê a BRF negociando a um EV/EBITDA de 5,8x 2023 (comparado com uma média histórica de 8,0x). Porém, seus números de geração de fluxo de caixa para acionistas, para os próximos três anos, continuam aquém dos pares do segmento de proteína.

7h45 – Cosan (CSAN3): Morgan Stanley vê expectativa de recompras e dividendos após encontro com administradores

O banco avalia que a empresa tem uma administração sólida e experiência em alocação de capital, qualidades que ficaram evidentes durante os encontros com os investidores. “Enquanto a recente volatilidade do mercado fez com que a Cosan desse uma pausa em novos investimentos de grande porte, projetos já existentes são atraentes com potencial para gerar bons retornos pela frente”, escreveram os analistas.

“A administração acredita que seus ativos estão subvalorizados e recompras são uma boa alternativa para alocar capital, sempre respeitando cada uma de sua subsidiária listada”, complementam. O Morgan Stanley afirma, na análise, que gosta da combinação de crescimento e geração de caixa pelo portfólio da empresa, “o que poderia levar a um robusto programa de remuneração aos acionistas ou novas oportunidades de investimentos”. O banco, porém, vê uma melhor relação de risco-retorno nas subsidiárias Raízen (RAIZ4) e Rumo (RAIL3) e se mantém “à margem” em relação à holding em si.

7h29 – Rumo (RAIL3): Bradesco BBI mantém classificação outperform e preço-alvo de R$ 24, após Dia do Investidor

Para os analistas do BBI, a empresa parece a ser mais competitiva em soluções logísticas para exportações de grãos do Mato Grosso para a China. Durante o evento com os investidores, executivos da Ruma explicaram os planos para implementação de trens com 135 vagões até de 2025. Até lá, a expectativa também é alcançar 18 milhões de toneladas por ano transportadas pela Malha Central. Outro destaque é a construção do terminal de Lucas do Rio Verde, agora em 2022.

A empresa manteve o guidance para 2022 de Ebitda entre R$ 4,1 e R$ 4,5 bilhões e acredita que os preços dos fretes deve amentar no segundo semestre deste ano. A empresa está investindo em eficiência operacional, o que tende a aumentar sua rentabilidade, destacaram os analistas do BBI.

7h19 – Futuros em Nova York avançam com expectativa de aperto monetário menos rigoroso

As expectativas de que o Federal Reserve dê uma pausa no ciclo de aperto monetário no segundo semestre dá algum fôlego ao pré-mercado em Wall Street e, caso essa tendência se mantenha, as Bolsas podem ter sua primeira alta semanal depois de oito semanas.

A ata da reunião de política monetária do BC americano, divulgada na quarta-feira, confirmou mais dois aumentos de 50 pontos base (em junho e julho), mas também sugeriu uma pausa nos ajustes até o final.

Um dado crucial para que o humor do investidor se mantenha como está é o índice de preços PCE, preferido pelo Fed para a inflação. A previsão para o indicador, que será divulgado às 9h30 (horário de Brasília), é de alta de 4,9% em relação ao mesmo mês de 2021, segundo consenso Refinitiv.

Veja o desempenho dos índices futuros em Nova York agora:

- Dow Jones Futuro (EUA), +0,09%

- S&P 500 Futuro (EUA), +0,27%

- Nasdaq Futuro (EUA), +0,39%

7h15 – Bolsas europeias sobem pelo terceiro dia seguido e podem ter maior alta semanal em dois meses

Os investidores começam a ver chance de ajustes menos agressivos nos juros por parte dos Bancos Centrais, o que diminui o sentimento de aversão ao risco. Isso vem acontecendo desde a divulgação da ata da última reunião de política monetária do Federal Reserve e os sinais de que os juros nos Estados Unidos podem parar de subir, depois de duas altas de 50 pontos base nas próximas reuniões.

Já o Banco Central Europeu deve dar início a sua política de aperto monetário a partir de julho. Analistas, no entanto, acreditam que os BC’s vão agir com cautela para evitar recessão.

Confira o desempenho dos principais índices do mercado acionário na Europa:

- FTSE 100 (Reino Unido), +0,11%

- DAX (Alemanha), +0,74%

- CAC 40 (França), +0,90%

- FTSE MIB (Itália), +0,03%

- Stoxx 600, +0,75%

7h10 – Bolsas asiáticas fecham em alta, acompanhando menor sentimento de aversão ao risco

Os temores sobre um aperto monetário diminuem e dão impulso ao mercado de ações ao redor do mundo nesta sexta-feira (27). A Bolsa de Tóquio interrompeu uma sequência de três dias consecutivos de queda, com destaque para ações do setor de turismo. O primeiro ministro japonês anunciou que deve abrir as fronteiras para viajantes, depois de dois anos, a partir de 10 de junho.

Em Hong Kong, as altas foram puxadas por ações de tecnologia após a divulgação dos resultados trimestrais de Alibaba e Baidu, que superaram expectativas. As Bolsas chinesas também reagiram à expectativa de que mais medidas de estímulo à economia do país sejam anunciadas, para compensar efeitos de lockdowns e restrições da política de Covid Zero.

Os índices também repercutiram as falas de Antony Blinken, secretário de Estado americano – ele disse que os Estados Unidos não vão impedir que a China cresça, mas quer que o país entre em conformidade com regras internacionais.

Confira o fechamento das principais Bolsas asiáticas:

- Shanghai SE (China), +0,23%

- Nikkei (Japão), +0,66%

- Hang Seng Index (Hong Kong), +2,89%

- Kospi (Coreia do Sul), +0,98%

Procurando uma boa oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje.

You must be logged in to post a comment.