Publicidade

As aéreas Gol (GOLL4) e Azul (AZUL4) já reportam dados operacionais neste final de ano indicando que o pior da pandemia ficou para trás, com números que foram bem-recebidos pelos investidores, levando as ações das companhias a ganharem valor de mercado.

Enquanto a Gol reportou alta de 17,1% na demanda por voos (RPK, na sigla em inglês) em novembro na comparação anual, a Azul informou um RPKs doméstico 44,6% superior na mesma base de comparação.

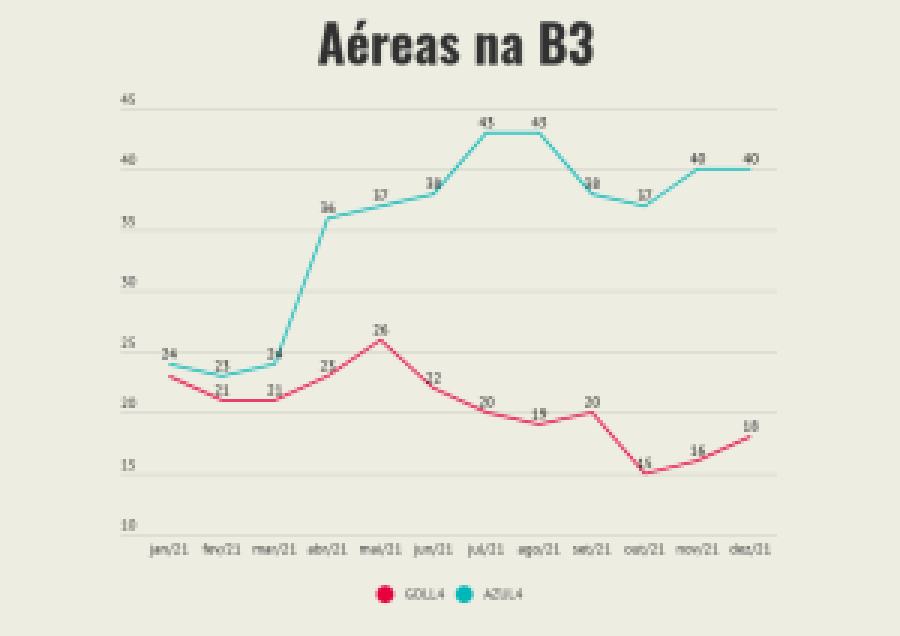

Quem acompanha de perto esses papéis, porém, sabe que eles já decolaram e desabaram algumas vezes ao longo de 2021, especialmente no segundo semestre deste ano.

Continua depois da publicidade

Dessa forma, para analistas, ainda que as perspectivas sejam melhores, o cenário ainda é turbulento para as ações das companhias na bolsa.

Ações de Azul e Gol voando baixo

Se antes da pandemia as ações da Gol oscilavam com folga no patamar dos R$ 30 – hoje, tem dificuldades para se firmar nos R$ 20. Por sua vez, os papéis da Azul eram negociados próximos dos R$ 60 em fevereiro do ano passado e, atualmente, não chegam à metade disso.

Uma turbulência recente aconteceu no último dia 1º de dezembro, quando as ações das empresas fecharam no menor valor do ano: Gol, a R$ 14,80; Azul, a R$ 21,86. Na ocasião, os papéis cederam por conta dos riscos de que a nova cepa da Covid-19, a ômicron, pudesse colocar abaixo a recuperação esperada.

Continua depois da publicidade

Entretanto, ainda que não se saiba o bastante sobre a resistência da nova cepa aos imunizantes, Renato Hallgren, analista do BB Investimentos, acredita que a pandemia não tem mais força para ser empecilho à recuperação das empresas na Bolsa, por causa do avanço da vacinação no Brasil.

Os dados mais recentes do governo apontam que 74,94% da população tomou pelo menos uma dose da vacina e 64,78% está totalmente imunizada.

“A ômicron pode ser um empecilho para retomada de voos internacionais, porém de 80% a 85% da receita das aéreas vêm do mercado doméstico. E esses voos estão voltando muito forte”, aponta Hallgren.

Continua depois da publicidade

A Azul reportou um aumento de 44,6% no tráfego doméstico de passageiros (RPKs) em novembro, na comparação com novembro de 2020 e de 22,9% em relação ao mesmo mês em 2019, antes da pandemia.

“Em novembro, continuamos observando a melhora nas tendências de reservas no Brasil, impulsionada por uma das maiores taxas de vacinação do mundo”, disse o comunicado da empresa. A demanda doméstica superou os números de 2019 pelo quinto mês consecutivo.

Passagem mais caras

Uma fator que tem ajudado na receita das companhias é o aumento dos preços das passagens aéreas. Levantamento da Agência Nacional de Aviação Civil (Anac) mostrou que os valores dos bilhetes, corrigidos pela inflação, aumentaram 45,3% no terceiro trimestre deste ano em relação a um ano antes.

Continua depois da publicidade

Comparando com o mesmo período em 2019, antes da pandemia, o aumento foi de 12%. A tarifa média, de R$ 529,93, é a mais alta desde 2013.

“Por enquanto as aéreas estão conseguindo capturar a demanda reprimida de um passageiro que tem poupança e pode pagar uma tarifa maior”, afirma Hallgren, do BB Investimentos.

A poupança é o que o comprador, que manteve a renda ao longo da pandemia, deixou de gastar com alguns bens e serviços durante o período de restrições mais severas. “Mas até onde essa demanda consegue pagar uma tarifa nesses níveis e manter as aéreas funcionando em bons níveis operacionais?”, questiona o analista.

Continua depois da publicidade

Para Rodrigo Crespi, da Guide Investimentos, as aéreas terão dificuldades de repassar custos mais altos ao consumidor final por conta de um quadro de inflação generalizada. “No curto e no médio prazos, apesar da reabertura da economia, a inflação vai continuar pesando contra as empresas aéreas”, afirma o analista.

Dany Chvaicer, head de renda variável da Ébano Investimentos, observa que as companhias aéreas também têm pela frente o desafio de reconquistar sua principal fonte de demanda: as viagens corporativas.

“Quando as pessoas se viram fazendo home office, perdeu o sentido fazer viagens corporativas, pois as empresas perceberam que era possível fazer a mesma coisa com custos bem menores”, afirma.

Em seu Investor Day, realizado na semana passada, a Azul informou que reduziu os descontos para clientes corporativos à metade dos níveis pré-pandêmicos e diz que a demanda está respondendo bem à iniciativa. De acordo com a administração, a demanda corporativa está em próxima de 70% dos níveis de 2019 e deve superá-los dentro dos próximos 2 anos.

A Gol, por sua vez, estima receita líquida de R$ 14 bilhões em 2022, retornando aos níveis de antes da pandemia. O Bradesco BBI chegou a aumentar o preço-alvo da ação da empresa, de R$ 20 para R$ 24, após as novas projeções da companhia.

Recuperação só em 2023?

Já com relação às ações do setor, Renato Hallgren acredita que uma recuperação de preços aos níveis de 2019 não deve acontecer em 2022.

Ainda que os papéis tenham se recuperado parcialmente do tombo de 2020, continuam descontados na opinião do analista. “Porém não acredito que as ações vão recuperar as máximas históricas em 2022. Em 2023, é uma possibilidade real”, afirma o analista.

Hallgren diz que os números das companhias aéreas continuam frágeis, o que gera incerteza aos investidores e deixam os papéis voláteis. O ponto mais sensível dos balanços ainda é a parte de custos. As aéreas têm o desafio de pagar dívidas com “lessores”, as empresas que arrendam aeronaves para as companhias. “Ao longo da pandemia, não teve voo, mas mesmo com os aviões parados, o leasing estava sendo cobrado”, explica Hallgren.

Para agravar a situação, essa é dívida é em dólar. A moeda americana, que já oscila próximo de R$ 5,70, também encarece o custo operacional dos combustíveis.

Dólar, combustíveis e pressão sobre salários

De acordo com o levantamento da Anac, o litro do querosene de aviação ficou 56,6% mais caro no terceiro trimestre deste ano em relação ao mesmo período do ano passado e alta só não foi maior porque o câmbio se manteve relativamente estável no período.

“A taxa de câmbio tem forte influência nos custos de combustível, arrendamento, manutenção e seguro de aeronaves”, explica o estudo.

Por ser derivado do petróleo, o querosene da aviação é pressionado duplamente em um momento no qual o preço de sua matéria-prima e o câmbio jogam contra o arrefecimento do preço do combustível.

“Geralmente essas duas variáveis têm correlação negativa, ou seja, quando uma sobe, a outra cai. Porém, elas estão operando de forma não usual e vemos e o dólar e a cotação do petróleo subindo, em função de um desequilíbrio pós-pandemia”, afirma o analista do BB Investimentos.

Hallgren também vê maior pressão por parte dos aeroviários por aumento de salários. A medida que a inflação acelera, cresce a pressão sobre a folha de pagamentos das aéreas, em um momento no qual as companhias retomam suas operações e seus funcionários voltam a trabalhar em período integral.

Os aeroviários chegaram a marcar uma greve nacional no final de novembro, pedindo a recomposição de perdas salariais com a inflação dos últimos 24 meses, mas a paralisação não foi adiante após um acordo com o Tribunal Superior do Trabalho (TST).

Analista da Rico Corretora ensina ferramentas práticas a extrair lucro do mercado financeiro de forma consistente. Inscreva-se Grátis.

You must be logged in to post a comment.