SÃO PAULO – O Ibovespa subiu 8,57% neste maio de 2020, contrariando o velho ditado “sell in may and go away”, que significa “venda em maio e vá embora”.

Masterclass

As Ações mais Promissoras da Bolsa

Baixe uma lista de 10 ações de Small Caps que, na opinião dos especialistas, possuem potencial de valorização para os próximos meses e anos, e assista a uma aula gratuita

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Muitos investidores defendem que, longe de ser só uma rima, o “sell in may” ocorre no hemisfério norte por conta da proximidade com o período de férias, quando há menor volume de negociações nas Bolsas. Lá, muitos investidores e gestores de fundos vendem suas ações em maio para evitar o período de menor liquidez nas férias de verão, visto que essa liquidez mais baixa causa maior volatilidade nos preços.

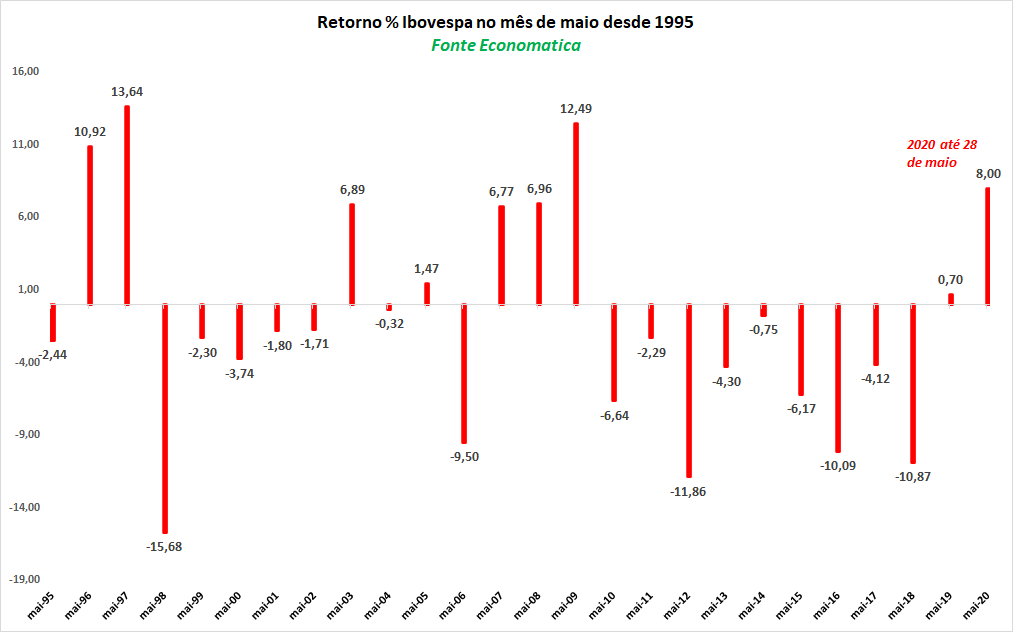

O resultado são baixas nas cotações de diversas ações sem motivos que possam ser encontrados nos fundamentos. O gráfico abaixo, com dados apurados pela empresa de informações financeiras Economatica, mostra como o benchmark do mercado brasileiro caiu na maioria dos meses de maio desde 1995.

No entanto, este maio foi o segundo consecutivo em que a Bolsa subiu e bastante no período. Na opinião de analistas, isso tem tudo a ver com uma correção depois do crash ocorrido em março, quando o Ibovespa desabou 30%, maior tombo mensal desde 1998.

Bruce Barbosa, analista da Nord Research, lembra que o principal índice da B3 estava cotado em 116.674 pontos no dia 12 de fevereiro deste ano e desabou até 63.569 pontos no dia 23 de março, uma queda de 45,5%.

“A Bolsa subiu demais em maio porque tinha caído demais nos meses anteriores. Depois do pânico, os investidores viram que a pandemia um dia irá ceder e que os cientistas eventualmente encontrarão uma cura e um tratamento”, afirma.

Dá suporte a este argumento o fato de que mesmo com a disparada de maio o Ibovespa ainda está abaixo dos patamares de fevereiro. No nível atual, o benchmark segue 26% abaixo das máximas de fevereiro.

Já Pablo Spyer, diretor da corretora Mirae Asset, ressalta que há também um componente importante muitas vezes ignorado, que é a injeção de dinheiro por bancos centrais do mundo. “Há um pouco de artificialidade nessa alta, uma vez que os BCs despejaram US$ 14 trilhões nos sistemas financeiros globais para estimular a economia. Boa parte desse capital acabou investido no mercado financeiro.”

Evandro Buccini, economista-chefe da Rio Bravo Investimentos, concorda com essa visão, ressaltando que o Ibovespa espelhou parte dos ganhos do Dow Jones e do S&P 500 no mês. Os índices americanos, segundo ele, responderam muito bem aos estímulos promovidos pelos bancos centrais.

Outro fator de alívio para o mercado foi a redução momentânea nas tensões políticas após o vídeo da reunião ministerial de 22 de abril se mostrar menos prejudicial ao presidente Jair Bolsonaro do que se antecipava.

A divulgação da gravação se deu ao mesmo tempo em que o governo acenava com uma pacificação das relações com o Congresso, que já se estremeceram novamente por conta das ameaças de Bolsonaro e seus aliados ao Supremo Tribunal Federal (STF) depois de operação da Polícia Federal que teve como alvos apoiadores do presidente da República.

De acordo com o analista da Nord, o vídeo reduziu drasticamente a chance de um impeachment de Bolsonaro no curto prazo, o que permite um respiro na Bolsa. Barbosa ressalta ainda que o “sell in may” é um fenômeno estatisticamente relevante, mas não uma lei.

E agora?

Para o futuro, Fernando Ferreira, estrategista-chefe da XP Investimentos, espera mais ganhos para a Bolsa por um motivo curioso: o investidor estrangeiro estaria bastante pessimista com o país.

Eles se preocupam com a crise política, com as dificuldades das autoridades brasileiras em conter o avanço do coronavírus e com o câmbio, visto que o real é a pior moeda do mundo em performance em 2020 (queda de 30% em relação ao dólar).

Para Ferreira, todo esse cenário traçado até agora não é positivo, mas também não é mais uma novidade. “Os investidores estrangeiros já sacaram mais de R$ 77 bilhões da Bolsa brasileira em 2020”, lembra.

Ou seja, diante de expectativas tão baixas, qualquer sinal de melhora já seria o bastante para atrair compras das nossas ações.

Já a equipe de análise do Credit Suisse aponta que uma soma de dólar em trajetória de queda no mundo todo com valorização nos preços das commodities por causa da retomada econômica da China será muito beneficial aos ativos brasileiros.

Na mesma linha, os analistas do Morgan Stanley destacam, em relatório, que os juros brasileiros estão nas mínimas históricas, o que, de um lado diminui as opções do investidor que busca maior rentabilidade, atraindo a busca por maiores retornos para Bolsa e outros ativos de risco, e de outro diminui o custo de capital das empresas, algo bastante benéfico ao balanço delas.

Por outro lado, Evandro Buccini e João Dibo, que é analista da Rio Bravo, acreditam que esse rali do Ibovespa tem limites e não esperam uma retomada dos 120 mil pontos este ano.

“Bolsa é composta por ações e ações refletem os resultados das empresas. O lucro das companhias brasileiras dificilmente voltará a níveis do fim de 2019 até mesmo em 2021”, avalia Dibo.

Na opinião do analista da Rio Bravo, ainda há muita incerteza pairando sobre o endividamento das famílias, então empresas expostas à economia doméstica devem sofrer com a recessão e têm poucas chances de entregarem resultados fortes nos próximos trimestres.

“Para subir vai ter esticar múltiplos P/L [preço por ação dividido pelo lucro da empresa por ação]. Se estivéssemos nos 120 mil pontos hoje em dia teríamos múltiplos que não fazem sentido com os últimos 15 anos da Bolsa”, conclui.

Como ler o mercado financeiro e aproveitar as oportunidades: conheça o curso A Grande Tacada, do Fernando Góes – de graça nos próximos dias!

You must be logged in to post a comment.