Como ficam os grandes bancos em meio à maior competição

“O desafio é gigante”, diz Jayme Chataque, superintendente executivo de tecnologia e operações do Santander Brasil

*Atualização: No dia 14 de julho, pela manhã, o Banco Central anunciou, por meio da Resolução BCB n° 114, o adiamento do início da fase 2 do Open Banking no Brasil de 15 de julho para 13 de agosto.

Nas comunicações oficiais do Banco Central sobre o Open Banking, são recorrentes expressões como “mais competição”, “benefício para o consumidor”, “tarifas mais baixas” e “melhor experiência”.

Mas não é preciso ser um profundo conhecedor do mercado brasileiro para ler as entrelinhas: o objetivo do sistema financeiro aberto é reduzir o enorme poder dos grandes bancos.

Em um evento realizado em novembro de 2019, Roberto Campos Neto, presidente do Banco Central, comparou os bancos a fortalezas, cuja muralha mais resistente é o controle da informação dos clientes.

A importância dessa proteção ficou evidente cinco anos atrás, quando o Bradesco entrou na Justiça contra o Guiabolso.

Fundada em 2012, a startup desenvolveu uma tecnologia própria que era um “precursor do Open Banking”, na descrição do fundador da companhia, Thiago Alvarez.

Com a autorização dos usuários, o Guiabolso acessava informações mantidas nos grandes bancos para coletar e organizar as informações. A ideia do app era oferecer um retrato fiel da vida financeira.

O Bradesco alegou que a prática violava o sigilo bancário de seus clientes e representava risco para seus sistemas de segurança.

O Ministério da Fazenda (nome da pasta na época) entendeu o assunto de outra maneira. Ao tentar garantir exclusividade no uso da informação, o Bradesco estaria sufocando o então nascente mercado das fintechs.

O caso foi encaminhado ao Conselho Administrativo de Defesa Econômica (Cade). A solução veio somente em novembro do ano passado, com a desistência do processo judicial por parte do Bradesco e o pagamento de uma multa de R$ 23,8 milhões (sem admissão de irregularidades).

Na prática, a questão central da disputa já tinha perdido a razão de ser. A Lei Geral de Proteção dos Dados (LGPD), aprovada em 2018 e promulgada em setembro do ano passado, estabelece que os donos dos dados são os clientes, não as instituições onde eles estão armazenados.

O Open Banking cristaliza esse princípio. As regras do BC estabelecem que as maiores instituições do país são obrigadas a participar. É o caso de 13 bancos: Bradesco, Caixa Econômica Federal, Itaú, Santander, Banco do Brasil, BTG Pactual, Banrisul, Banco do Nordeste, BNDES, Citibank, Credit Suisse, Safra e Votorantim.

A adesão das fintechs é voluntária, e elas podem entrar no sistema a qualquer momento, desde que cumpram certos requerimentos técnicos e regulatórios do BC.

Neobancos como XP, Nubank e C6 terão de aderir na fase 3, prevista para começar em agosto deste ano (seguindo a regra da reciprocidade).

De acordo com um executivo de um banco digital que vai se beneficiar com o fluxo livre de informações, a questão é saber como os incumbentes vão encarar a nova realidade.

“Publicamente, eles vão falar em oportunidade de negócios e benefícios para os clientes. Mas minha sensação é que os responsáveis pelas decisões consideram esse assunto um requerimento regulatório. Nada mais que isso”, diz o executivo.

Muita calma

“Adoro essa pergunta”, diz Leandro Vilain, diretor de inovação, produtos e serviços da Federação Brasileira dos Bancos, quando questionado sobre a eventual ameaça que o Open Banking representa à posição dominante dos bancos. “Dúvida zero de que os grandes bancos serão vencedores.”

Ele relata conversas que teve com executivos de grandes bancos britânicos. O Open Banking está em vigor no país há três anos.

“Perguntei: ‘Ficou melhor ou pior?’ Surpreendentemente, eles estavam felizes da vida.” A mesma infraestrutura desenvolvida para mandar informações para fora do banco, diz Vilain, também pode trazer mais agilidade para o desenvolvimento interno de produtos.

Os bancos tradicionais são um amontoado de tecnologias, que vão da última geração a sistemas tão antigos que já foram abandonados na maioria dos outros setores.

Além da extensa lista de processos internos, a criação de novos produtos sempre exigiu lidar com esse emaranhado. Só do ponto de vista técnico, o Open Banking já é uma notícia positiva, diz Vilain.

“Agora, eu puxo a API da conta corrente, essa outra da previdência, tudo do meu próprio banco, e crio um produto em dois meses. Antes demorava dois anos”, ouviu Vilain dos colegas em Londres.

Um relatório do ano passado da Economist Intelligence Unit indica que os players já estabelecidos podem ser os grandes beneficiários desse novo desenho competitivo.

Eles já detêm os relacionamentos, contam com a confiança dos clientes e têm um poder de investimento incomparável. O essencial, segundo o estudo, é que “eles tenham a estratégia tecnológica correta para competir com novos entrantes mais ágeis.”

Em teoria, dinheiro não deve ser problema. No ano passado, segundo o levantamento mais recente da Febraban, os bancos tradicionais gastaram R$ 25,7 bilhões com TI, dos quais R$ 8,9 bilhões foram investimentos.

Não há números detalhados sobre os investimentos especificamente relacionados ao Open Banking, mas o consenso é que o número deve estar à altura da complexidade do problema.

Arrumando a casa

“O desafio é gigante”, diz Jayme Chataque, superintendente executivo de tecnologia e operações do Santander Brasil. “A governança do Open Banking é democrática, mas conciliar os interesses de todos os envolvidos leva tempo.”

Além da participação obrigatória, as adaptações exigidas em cada uma das quatro fases envolvem uma infinidade de sistemas. “Os bancos foram acumulando tecnologias diferentes ao longo de décadas”, diz Flavio Gaspar, diretor de produtos da Topaz, que oferece serviços de TI para o setor financeiro.

“O cadastro do cliente fica em um lugar, as transações de cartão em outro, as transferências em um terceiro e assim por diante.”

O plano prevê a inclusão de novas categorias de dados ao longo das quatro fases, mas o espaço entre elas é curto. Enquanto as adaptações estão sendo feitas para a estreia da fase 2, estão sendo discutidos os parâmetros das etapas seguintes.

“O escopo do nosso projeto é maior, e os prazos são mais curtos em comparação com países que já passaram por esse processo, como Reino Unido e Austrália”, afirma Thiago Charnet, diretor de tecnologia do Itaú.

Uma comparação recorrente é com a construção de uma casa: as obras já começaram, mas os arquitetos ainda estão finalizando o projeto.

Briga de gente grande

Vilain, da Febraban, concorda que o mercado bancário é concentrado, mas aponta que é assim no mundo inteiro. Assim como siderurgia ou produção de celulose, o setor bancário exige muito capital, diz o diretor da Febraban. “Mas isso não quer dizer que não exista competição.”

Esse é um argumento importante. É possível que os desafiantes de hoje possam se tornar os incumbentes de amanhã, como a Amazon no comércio eletrônico ou o Facebook nas redes sociais.

Mas mesmo o mais otimista dos empreendedores admite que esse é um cenário longínquo. Um dos primeiros reflexos do sistema aberto será o acirramento da competição entre os grandes bancos.

“Aqui, e imagino que em todos os bancos, estamos pensando tanto na defesa como no ataque”, diz Marcos Cavagnoli, responsável pelo projeto de open banking do Itaú.

“Temos muitas informações dos nossos clientes, mas a soma dos concorrentes, dos outros grandes bancos às fintechs, é muito maior. Vai haver um grande fluxo de informações para fora, mas também na mão inversa.”

Já começam a surgir os primeiros sinais dessa nova dimensão da concorrência. Como algumas fintechs devem adotar uma postura de “esperar para ver”, espera-se que os primeiros compartilhamentos ocorram entre os incumbentes.

Um comercial de TV do Bradesco veiculado em junho mostra algumas possibilidades do Open Banking. A assistente virtual Bia faz pesquisas sobre o assunto e responde a algumas dúvidas dos clientes.

O Santander contratou o ex-BBB Gil Nogueira como garoto-propaganda de uma iniciativa para fazer um pré-cadastro para o Open Banking. (É apenas uma maneira de medir o interesse dos clientes, pois as autorizações para compartilhamento dos dados só começam a partir do dia 13 de agosto*)

Esse período inicial servirá para medir o interesse dos clientes em autorizar o livre fluxo dos seus dados e também para educá-los sobre as vantagens do compartilhamento de dados.

Não será simples. Uma pesquisa realizada no fim de maio pelo C6 Bank e pelo Ipec indicou que 56% dos entrevistados não sabiam ou nunca tinham ouvido falar de Open Banking. Quatro entre dez achavam que se tratava de um banco digital. Somente 23% deram a resposta correta.

Mas os entrevistados para esta série de reportagens foram unânimes ao afirmar que o sucesso da iniciativa depende das aplicações práticas da tecnologia.

“Ninguém pensa na infraestrutura da internet quando assiste a um vídeo no YouTube. O mesmo vai acontecer com o Open Banking. Em alguns anos, ninguém mais vai pensar em compartilhamento de dados”, diz Jayme Chataque, superintendente-executivo de tecnologia e operações do Santander.

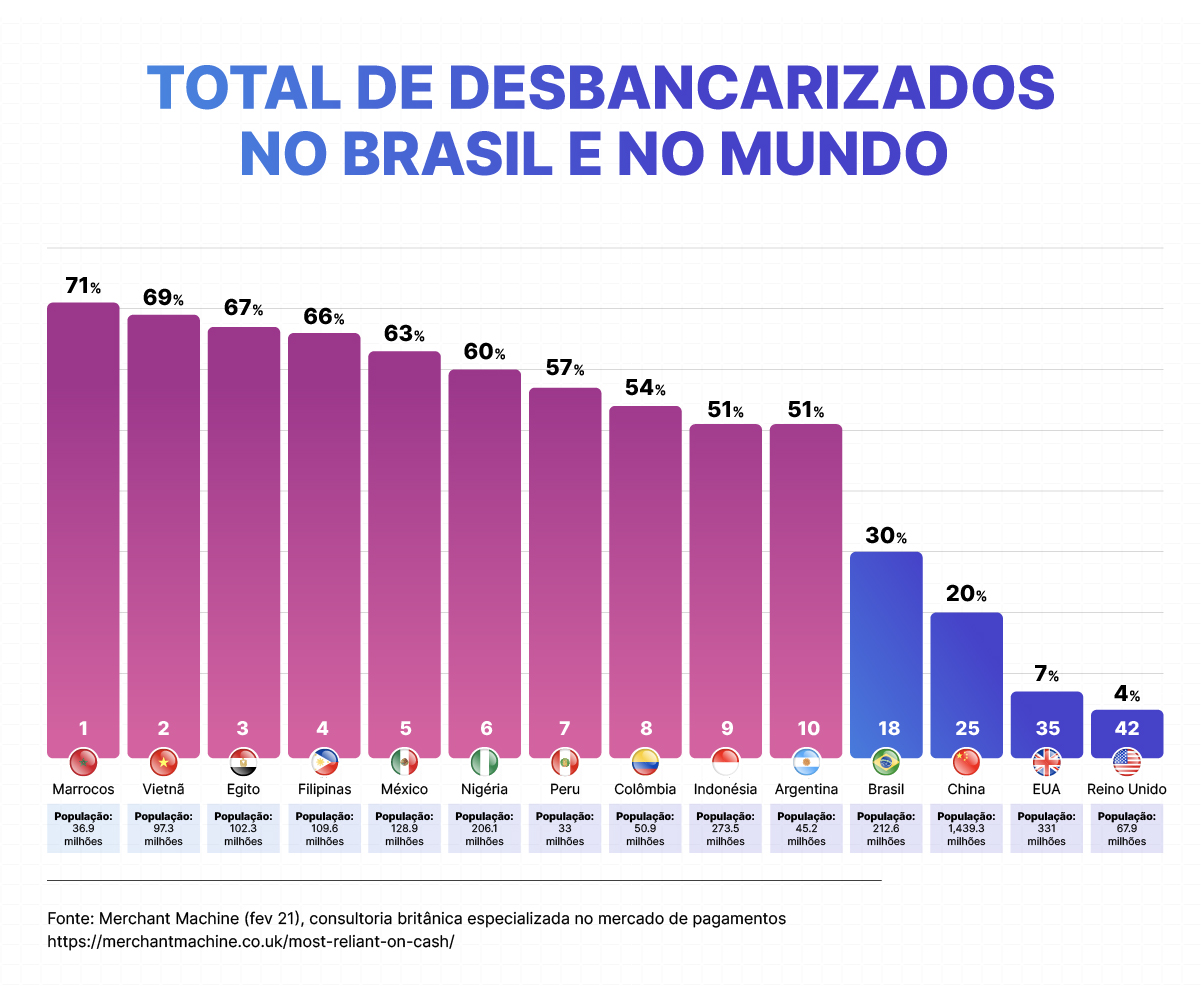

Vilain, da Febraban, rejeita a ideia de um jogo de soma zero, em que as fintechs queiram suplantar os bancos ou vice-versa. Um dos objetivos das novas regras é aumentar o tamanho do bolo, incluindo uma parte da população que não tem conta em bancos ou que é mal servida pelo sistema atual. Veja o quadro:

Ele também faz uma observação sobre o que ele classifica de “visão romântica” a respeito das startups.

“As fintechs não são mais cinco garotos num escritório de co-working. Estamos falando também de conglomerados que têm milhões de clientes, atuam em vários países e estão abrindo o capital em Nova York.”

Poucas têm esse porte. A maioria está em fase de crescimento – às vezes com dinheiro dos próprios bancos. A Quanto, startup que oferece serviços de infraestrutura tecnológica, anunciou uma rodada de investimentos de US$ 15 milhões em outubro passado, liderada pelo fundo Inovabra, do Bradesco e que teve participação do Itaú.

Um ano antes, o Itaú havia anunciado a aquisição da mineira Zup IT, empresa especializada em desenvolvimento de software de código aberto. O valor do negócio pode chegar a R$ 575 milhões, dependendo de métricas de performance da companhia.

Choque cultural

A compra de startups de destaque já faz parte do receituário das grandes empresas de tecnologia, e tudo indica que cada vez mais também será a prática do setor financeiro.

Aquisições trazem talentos, poupam tempo e em alguns casos eliminam competidores. Mas Cavagnoli diz que a cultura interna do Itaú também está se transformando.

“Há quase dois anos o banco está se reorganizando em tribes, ou comunidades”, afirma Cavagnoli, em referência a um modelo de gestão desenvolvimento de software. “A organização de trabalho da minha equipe pode ser comparada com qualquer ótima prática digital, no Brasil ou lá fora.”

O Bradesco fez o mesmo. “Estamos construindo o Open Banking conforme o conceito de vilas ágeis com o objetivo de fazer entregas eficientes. Temos times que olham para experiência do cliente, pensam em produtos, avaliam novos negócios, e desenvolvem soluções de tecnologia, entre outros”, diz Cristina Pinna, diretora do departamento de desenvolvimento de sistemas do Bradesco.

Isso significa que as equipes são multidisciplinares – ou seja, incluem diversas áreas do negócio – e têm autonomia para tomar decisões. “É como se tivéssemos dezenas de miniempresas”, diz Cavagnoli. “Antes do Itaú trabalhei muitos anos em fintechs. Conheço bem os dois lados da moeda.”

You must be logged in to post a comment.