O drible ao teto de gastos, considerado a principal âncora fiscal do País, a reviravolta na taxa de juros e a queda das cotações das ações na Bolsa provocaram uma “tempestade perfeita” em 2021 que abalou os retornos de alguns dos fundos multimercados mais renomados do mercado.

Aula Gratuita

Os Princípios da Riqueza

Thiago Godoy, o Papai Financeiro, desvenda os segredos dos maiores investidores do mundo nesta aula gratuita

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Ao longo do ano passado, casas como Verde, Adam, JGP, Bahia e Legacy viram a rentabilidade de algumas carteiras ficarem abaixo tanto da taxa do CDI, principal referência de retorno para o segmento, quanto da média dos multimercados de gestão ativa no Brasil, medida pelo Índice de Hedge Funds Anbima (IHFA).

O CDI finalizou o ano acumulando 4,42%, enquanto o IHFA avançou 2,04% em 2021.

Entre as principais razões para o desempenho sofrível dos fundos no ano passado estão posições em Bolsa brasileira, juros e câmbio, sendo que o principal detrator foi a aplicação no mercado de renda variável local.

É o que mostram as cartas das gestoras em que explicam o desempenho de 2021 e também a avaliação de Samuel Ponsoni, gestor dos fundos de fundos da família Selection da XP e um analista dos resultados dos principais fundos do mercado brasileiro.

O que os especialistas da XP recomendam para você? Clique aqui e faça uma simulação de investimentos gratuita, sem robôs

Muitos gestores apostavam que a vacinação iria impulsionar a retomada econômica, proporcionando a recuperação nos preços de alguns ativos, o que não aconteceu. A razão é que as perspectivas fiscais sofreram forte deterioração com a quebra no teto de gastos, o que também ajudou a elevar a pressão por taxas de juros maiores.

Da mesma forma, boa parte das casas não acreditava em uma alta tão forte das taxas de juros – os títulos públicos prefixados com vencimento em 2024, por exemplo, eram negociados com taxas na casa dos 6% no início de 2021. Segundo Ponsoni, muitos gestores não esperavam que a Selic poderia chegar a patamares próximos de 10% ao ano, como aconteceu.

Além disso, uma fatia relevante de gestoras acreditava que o real poderia se valorizar frente ao dólar em 2021, o que também não ocorreu.

Chama atenção de Ponsoni que até mesmo fundos que costumavam operar bem os mercados de juros e dólar, utilizando essas posições para se proteger contra os solavancos da Bolsa, não conseguiram realizar tão bem esse movimento no ano passado.

Leia mais

• Fundos Multimercado: um guia completo para quem quer diversificar

Como exemplo, há o caso do fundo Verde, da gestora homônima comandada por Luis Stuhlberger, que costumava compensar todo o desempenho ruim da alocação em Bolsa (quando ocorria) com aplicações em dólar e juros. Em 2021, no entanto, os retornos positivos com essas alocações não foram capazes de reverter a perda no restante do portfólio. O fundo encerrou o ano com um retorno de -1,13% – a segunda queda anual da sua história.

Em carta publicada neste mês, a gestora destacou que o rendimento negativo ao longo de 2021 esteve bastante relacionado à alocação em Bolsa. Na ocasião, a Verde disse que estava com uma exposição média comprada (apostando na alta dos ativos) em torno de 27% no ano e que teve uma perda nessa carteira em torno de 21%.

Apesar de não detalhar nomes de papéis na carta, a posição em renda variável do fundo Verde é bastante semelhante à do fundo de ações long biased da casa, o Verde AM Long Bias FIC FIA. De acordo com as cartas desse fundo, algumas das maiores contribuições negativas da carteira de ações em 2021 vieram de Natura (NTCO3), Hapvida (HAPV3) e NotreDame Intermedica Participações (GNDI3).

No documento, a gestora ainda disse que obteve ganhos com posições tomadas (apostando na alta) na parte curta da curva de juros, além da compra de inflação implícita, com operações em que os gestores ganham quando a expectativa de inflação sobe ao longo do tempo.

Retorno ruim, menos cotistas

Na lista de gestoras que sofreram está também a Adam Capital, que amarga também redução do número de cotistas em seus fundos. Em 2021, a casa perdeu 9.755 mil investidores, segundo dados da Economatica, plataforma de informações financeiras. Um de seus multimercados de maior sucesso, o Adam Macro II FIC FI Mult encerrou o ano passado com um retorno positivo de 0,32%.

De acordo com o relatório Opinião da Gestão, em que a XP compila a visão de alguns dos principais gestores de fundos, a casa começou 2021 com uma posição comprada (apostando na valorização) em real e em peso mexicano contra o dólar, além de outra comprada em dólar contra outros emergentes. A Adam possuía, ainda, uma alocação prevendo a queda das taxas de juros reais e nominais no Brasil.

Após quatro meses seguidos de retorno positivo entre março e junho de 2021, com a aproximação do mês de julho, os portfólios de Bolsa brasileira e internacional pesaram nos resultados negativos. Nesse mês, o relatório Opinião da Gestão informava que a gestora detinha posição no mercado americano em ações de tecnologia, como Google e Facebook, entre outros, além de papéis de bancos e meios de pagamentos. Já no mercado local, o documento mostrou também que a Adam possuía alocação comprada em papéis como Petrobras e Vale.

Leia mais

• Os melhores (e os piores) fundos de ações e multimercados em dezembro e em 2021

Na sequência, posições em juros locais, moedas, Bolsa brasileira e internacional apareceram como alguns dos maiores detratores do desempenho do fundo. Documentos compilados pela XP destacam que a gestora apresentava posições em moedas tanto nos mercados desenvolvidos quanto em mercados emergentes. Já com relação ao portfólio de juros, a Adam possuía alocações em juros reais e nominais.

No segundo semestre, entre agosto e setembro, o Adam Macro II FIC FI Mult acumulou retornos negativos, conseguindo reverter a situação apenas nos meses de outubro e dezembro, quando encerrou com rentabilidade positiva de 3,89% e de 1,90%, respectivamente, acima do CDI (de 0,49% e de 0,77% nesses meses).

Comprar Brasil foi mau negócio

Outra gestora que também terminou o ano com desempenhos abaixo da média foi a Bahia Asset. Entre os fundos de destaque da casa, o Bahia AM Maraú FIC de FIM, por exemplo, fechou 2021 com retorno de 1,41% ao ano.

No relatório Opinião da Gestão, é possível perceber que boa parte das perdas veio do desempenho do fundo na Bolsa. Em alguns meses, por exemplo, os recuos estiveram bastante atrelados a posições direcionais compradas em Brasil.

Em nota ao InfoMoney, a gestora justificou que 2021 foi um ano marcado pela corrida entre a vacinação e o coronavírus, com suas diversas mutações, que geraram uma série de descompassos no sistema financeiro global. “No Brasil, além das pressões externas, o ano foi marcado por instabilidades políticas, uma situação inflacionária acima da média e indefinição do teto de gastos”, completou a casa.

Da mesma forma, a Legacy Capital viu parte dos seus fundos ficarem com desempenho abaixo da média dos multimercados. O Legacy Capital FIC FIM, por exemplo, terminou 2021 com uma rentabilidade de 1,32% ao ano. A performance foi afetada especialmente por alocações no mercado de ações locais e globais, além de moedas em geral.

O peso do dólar

A conhecida gestora JGP teve um dos piores anos de sua história em 2021. Um dos fundos de destaque da casa, o JGP Strategy FIC FIM, por exemplo, obteve um retorno de 0,98% no ano.

O topo da lista de maiores detratores do desempenho do fundo foi ocupado por operações em dólar. Isso porque a casa acreditava que a divisa americana iria desvalorizar frente ao real, e por isso tinha posições vendidas. O ponto é que a apreciação da moeda brasileira não ocorreu, o que prejudicou a performance do fundo.

Já a posição em Bolsa, por outro lado, não teve grande impacto ao longo do ano. A casa manteve menor a parcela de alocação líquida em renda variável local e montou posições de compra e venda de índices – como o americano S&P 500 – como forma de proteção, segundo relatório da XP.

O InfoMoney entrou em contato com todas as gestoras citadas na reportagem. À exceção da Bahia Asset, todas preferiram não se manifestar.

Muitas variáveis para precificar

A performance negativa de fundos multimercados de gestoras renomadas pode ser explicada pelo volume de variáveis que afetaram o mercado de uma só vez. Segundo Gabriela Mosmann, analista da Suno Research, foi difícil considerá-las todas em um modelo de projeção econômica.

“Existia um consenso de que a Selic ia subir, mas a subida foi abrupta e foi muito difícil ter esse timing. Isso tudo mexeu muito com a economia, a inflação pegou todo mundo de surpresa”, destaca a analista. “Os melhores gestores ficaram no zero a zero. Não foi fácil para ninguém. Todo mundo sofreu e o gestor de fundos multimercado não encontrou muitos outros ativos para os quais correr”.

O momento também foi especialmente complicado para gestores de fundos long short, estratégia que envolve posições compradas (a parte long, apostando na alta de uma ação) casadas com outras vendidas (a parte short, esperando a queda de outra ação), além dos long biased (que se mantêm majoritariamente comprados, mas podem ter posições vendidas também), explica Gabriela.

Segundo ela, em um cenário de maior incerteza, foi difícil apostar contra um setor ou uma ação. “Quem não caiu perdeu para a inflação e ofereceu apenas o CDI”, diz.

Multimercados: diferença no longo prazo

Após um ano de fortes abalos, vale lembrar que o resgate de um investimento quando ele está abaixo de indicadores de mercado, como ocorreu agora com os multimercados em questão, pode ter seus efeitos sobre o portfólio.

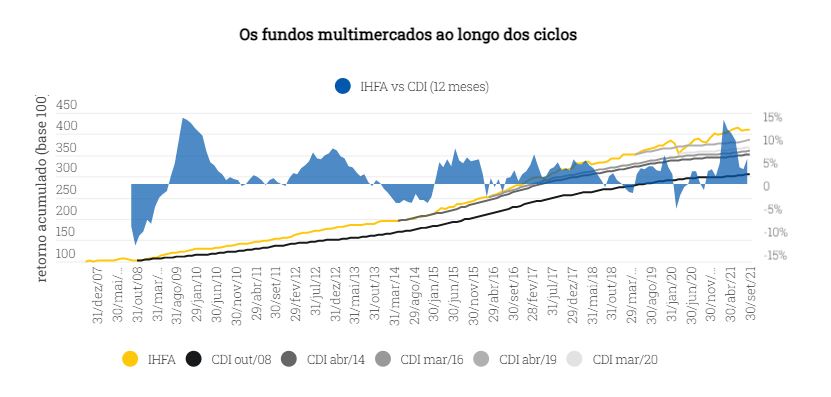

Um estudo feito pela XP no fim do ano passado mostrou que os períodos em que o IHFA apresentou retornos negativos foram curtos e seguidos por um ciclo mais positivo, muitas vezes até maior do que os momentos de perda.

Para mostrar a evolução dos fundos multimercados ao longo dos ciclos, Rodrigo Sgavioli, Clara Sodré e Felipe Dexheimer, além de Ponsoni, levantaram os cinco piores cenários em termos de rentabilidade para o IHFA entre 2007 e setembro de 2021 e compararam o retorno com o CDI.

Na visão dos analistas da XP, o gráfico mostrou que os investidores que decidiram sair de forma antecipada durante os cinco períodos de baixa – que ocorreram em 2008, 2014, 2016, 2019 e 2020 – não conseguiram captar as rentabilidades positivas em momentos posteriores, ao menos para compensar as possíveis perdas.

Leia mais

• Fundos multimercado: estudo mostra efeito nocivo de resgatar na baixa

Outro detalhe: segundo eles, o investidor que realizou o resgate e optou por alocar o valor em um investimento com rendimento similar ao CDI teve uma performance abaixo do que teria se não tivesse resgatado o valor do fundo.

“Como pode ser visto no gráfico, no longo prazo as consequências na rentabilidade são expressivas, perceba que em todos os casos, o investidor que realizou a migração para o CDI teve sua performance abaixo do que teria se não tivesse tomado nenhuma atitude e ficado investido no IHFA, que nada mais é que uma “cesta” de fundos multimercados”, concluíram os analistas da XP.

O que os especialistas da XP recomendam para você? Clique aqui e faça uma simulação de investimentos gratuita, sem robôs

You must be logged in to post a comment.