Publicidade

As taxas dos títulos públicos continuam em forte ritmo de alta na tarde desta terça-feira (28). Nos prefixados, as taxas sobem até 27 pontos-base, enquanto nos títulos atrelados à inflação as taxas avançam até 15 pontos-base.

Marcela Rocha, economista-chefe da Claritas, explica que o principal motivo que impacta a curva de juros é o risco fiscal, com a possibilidade de novos gastos serem inclusos na Proposta de Emenda à Constituição (PEC) dos Combustíveis que deve ser apresentada hoje pelo relator Fernando Bezerra Coelho (MDB-PE).

Inicialmente a leitura estava marcada para às 11h, mas foi adiada pela segunda vez e deve ocorrer às 18h. “Esse novo adiamento aumenta as preocupações com o teto de gastos, a possibilidade de novas medidas estar sendo estudadas, ou se existe uma pressão do governo para incluir mais gastos. O mercado fica cauteloso com potenciais surpresas”, afirma Marcela.

Oferta Exclusiva para Novos Clientes

CDB 230% do CDI

Destrave o seu acesso ao investimento que rende mais que o dobro da poupança e ganhe um presente exclusivo do InfoMoney

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Para os economistas consultados pelo InfoMoney, as novas medidas consideradas na PEC dos Combustíveis mostram um furo no teto de gastos e o risco de continuidade disso nos próximos anos, que acabaria aumentando o endividamento do Brasil.

Segundo Luciano Costa, economista-chefe e sócio da Monte Bravo Investimentos, o parecer da PEC está com uma estimativa de gastos de R$ 34,8 bilhões, contudo estão surgindo novas demandas de gastos, por exemplo, o voucher caminhoneiro “Isso já representaria mais R$ 5 bilhões de gastos e elevaria o custo da PEC para R$ 40 bilhões”, explica o economista.

Costa cita também um receio do mercado de que estes gastos possam ser subestimados. “O Ministério da Economia acha que o gasto com o auxílio emergencial expandido de R$ 400 para R$ 600 tenha um custo de R$ 30 bilhões, ao invés de R$ 22 bilhões como estimado no parecer”, aponta.

Continua depois da publicidade

Para Marcela Rocha, da Claritas, o problema desta nova proposta destinar recurso para transferência de renda à população vulnerável e gastos sociais é abrir um precedente para que novos gastos sejam inclusos no período em que a PEC tramitar no Congresso. “Existe o risco de os gastos não serem revertidos no próximo ano. A proposta é que sejam temporários até 31 de dezembro de 2022, mas ninguém garante que possam ter fim no próximo governo”, completa.

Marcela cita também os dados do mercado de trabalho (Caged), com criação de mais de 277 mil empregos formais em maio, que comprovam crescimento econômico e geram mais inflação. Além disso, a economista afirma que o preço das commodities em tendência de alta acaba contribuindo com a inflação.

A soma de todos este fatores provocaria um cenário mais complexo para o Banco Central conseguir ancorar a inflação para perto da meta, e em consequência eleva o prêmio nas taxas de juros.

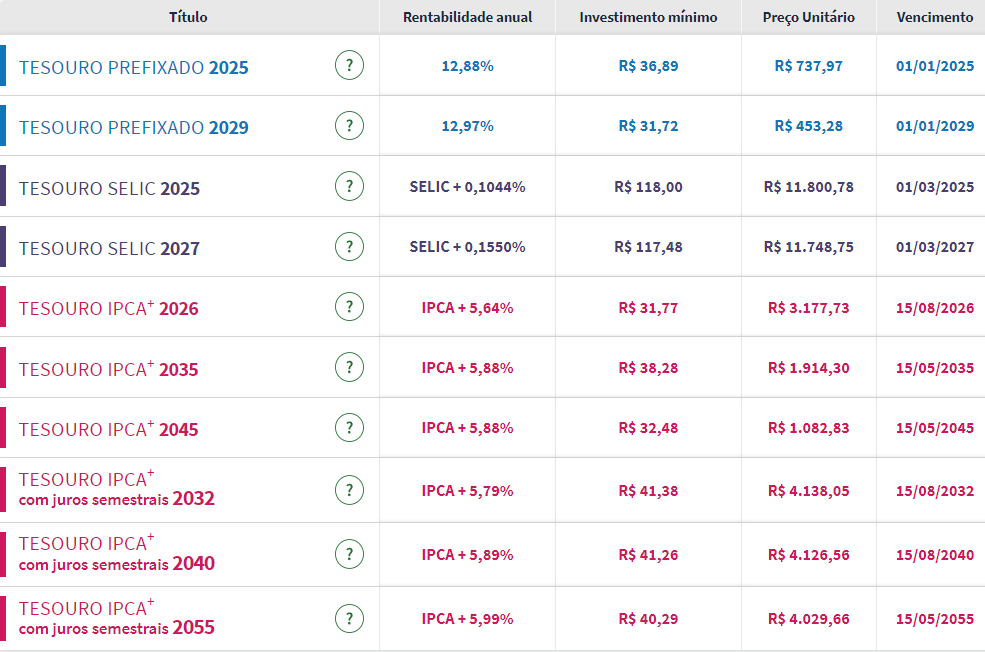

Dentro do Tesouro Direto, as taxas dos prefixados avançavam até 27 pontos-base na última atualização desta terça-feira (28).

O Tesouro Prefixado 2025 e o Tesouro Prefixado 2029 ofereciam um retorno anual de 12,88% e 12,97% respectivamente, superior aos 12,61% e 12,74%, vistos ontem.

O Tesouro Prefixado 2033 se encontra com negociações suspensas, devido ao pagamento do cupom semestral, previsto para o dia 1º de julho. A razão é que o Tesouro Direto costuma proibir a compra do título quatro dias úteis antes do pagamento de cupom de juros. Além disso, também ficará suspensa, a partir dos dois dias úteis anteriores ao pagamento do cupom, a recompra desses títulos.

Nos títulos atrelados à inflação, o movimento também era de alta com as taxas subindo entre 6 e 15 pontos-base.

O Tesouro IPCA+ 2055 oferecia o maior ganho real entre os títulos, de 5,99%.

Confira os preços e as taxas de todos os títulos públicos disponíveis para compra no Tesouro Direto na tarde desta terça-feira (28):

Resultado do Tesouro Nacional

O Resultado do Tesouro Nacional de maio será divulgado na quarta-feira (29).Os dados saem às 14h30 (de Brasília) e a entrevista coletiva será às 15 horas.

Segundo o Projeções Broadcast, a mediana das expectativas do mercado financeiro indica déficit primário de R$ 30,638 bilhões nas contas do Governo Central em maio, após superávit de R$ 28,553 bilhões em abril.

As projeções vão de saldo negativo de R$ 61,60 bilhões a superávit de R$ 10,0 bilhões.

Dívida Pública

A dívida pública federal do Brasil subiu 2,01% em maio sobre abril, a R$ 5,702 trilhões, informou o Tesouro Nacional nesta terça-feira (28), destacando um aumento nos riscos globais e elevação no custo dos títulos brasileiros.

No período, a dívida pública mobiliária interna subiu R$ 116,2 bilhões, a R$ 5,476 trilhões, impulsionada por uma emissão líquida de R$ 65,4 bilhões.

Com um mês de atraso por conta da greve de servidores que reivindicam aumentos salariais, o Tesouro também informou os dados relativos a abril. No período, a dívida pública federal subiu 0,45% em relação a março, a R$ 5,590 bilhões.

De acordo com o Tesouro, a curva de juros ganhou nível em maio, diante da sinalização do Banco Central de continuidade do ciclo de aperto monetário, além do aumento nos preços do petróleo e a desvalorização do câmbio.

“O mês de maio foi marcado pelo aumento da aversão ao risco, devido à expectativa de aperto monetário nos Estados Unidos e pressões inflacionárias em nível global”, disse o órgão em nota.

No mês, o CDS (credit default swap) do Brasil, que mede o risco relacionado ao país, subiu 9%, segundo o Tesouro, a 223 pontos base.

Em maio, houve um encurtamento do prazo médio de vencimento dos títulos brasileiros para 3,95 anos, ante 4,00 anos registrados em abril.

Caged

O Brasil criou 277.018 empregos formais em maio, uma forte alta na comparação com abril (196.966) e um resultado muita acima da expectativa do mercado (o consenso Refinitiv projetava 192.750 novas vagas CLT no mês passado).

Os dados do Cadastro Geral de Empregados e Desempregados (Caged) foram divulgados nesta terça-feira (28) pelo Ministério do Trabalho e Previdência.

Visão da Selic

Segundo pesquisa Focus XP, investidores institucionais apostam em Selic de 13,75% para o final de 2022.

A mediana das respostas dos 39 investidores institucionais também mostra Selic a 10,50% em 2023. Os dados divulgados no comunicado do Copom (Comitê de Política Monetária) mostram medianas em 13,25% para 2022 e 10,0%, no ano seguinte. 85% dos respondentes esperam novo aumento de 50 bps em agosto e 13%, desaceleração para 25 bps. Para setembro, 87% esperam manutenção da taxa Selic.

Nos demais indicadores, a expectativa mediana é de R$ 5,00 para o câmbio no final de 2022 e também de 2023. Para o PIB, os respondentes esperam crescimento de 1,60% em 2022 e de 0,50% em 2023, contra 1,42% e 0,55% divulgados na coletiva sobre política monetária na última quinta-feira (23/06).

Índice de Confiança da Indústria

O Índice de Confiança da Indústria (ICI) avançou 1,5 ponto em junho, de acordo com dados da Fundação Getulio Vargas.

Segundo a FGV, com a terceira alta consecutiva, o índice atingiu 101,2 pontos, o nível mais elevado desde novembro de 2021 (102,1 pontos). Entre julho do ano passado e março de 2022, o ICI acumulou uma queda de 13 pontos. O avanço em junho foi puxado tanto pela avaliação do presente quanto pelas perspectivas do setor.

O Índice de Situação Atual (ISA) subiu 1,9 ponto, para 102,3 pontos, enquanto o Índice de Expectativas (IE) teve alta de 1,2 ponto, para 100,2. O Nível de Utilização da Capacidade Instalada (NUCI), por sua vez, subiu 0,6 ponto porcentual, a 81,4%, o maior nível desde junho de 2014.

Títulos de inflação longos no radar

A percepção de uma parte do mercado de que o ciclo de alta da Selic, já em 13,25% ao ano, deverá encerrar em breve tem levado os especialistas a olhar com carinho para a porção mais distante da curva de juros. Na visão de alguns deles, as taxas títulos públicos de longo prazo atrelados à inflação estão atrativas.

Segundo Nicolas Giacometti, especialista em renda fixa da Blue3, os preços dos títulos de prazo mais longo são mais sensíveis ao risco e, por isso, variam com maior intensidade. Assim, é possível encontrar neles oportunidades de ganhos de capital em saídas antecipadas, antes do vencimento dos papéis.

Explique-se: os juros oferecidos por um título de renda fixa têm uma relação inversa com o seu preço de negociação pelos investidores. Quando as taxas recuam, seu valor tende a subir. O contrário também é verdadeiro.

A expectativa (ainda que não consensual) de que os juros parem de subir nas próximas reuniões do Comitê de Política Monetária (Copom) – e, bem mais à frente, comecem a arrefecer – poderia favorecer a alta dos preços dos títulos de inflação. Na prática, devido à chamada “marcação a mercado” dos papéis, alguns especialistas acreditam que eles podem valorizar.

Nesse caso, papéis com vencimentos mais longos, como 2060, podem ser boas opções para uma alocação com esse objetivo, afirma Giacometti. Como esse tipo de vencimento não está disponível no Tesouro Direto, uma alternativa é alocar no Tesouro IPCA + 2055, por exemplo.

Outra opção, diz o especialista, é aplicar no título com vencimento em 2035, em que a relação risco e retorno parece atrativa.

Saiba mais em:

You must be logged in to post a comment.