Publicidade

As taxas dos títulos públicos avançam na tarde desta terça-feira (11), véspera de feriado no Brasil. Nos prefixados, as taxas sobem até 10 pontos-base. Enquanto nos papéis de inflação, as taxas apresentam alta de até 2 pontos-base.

Segundo Luciano Costa, economista-chefe da Monte Bravo Investimentos, a alta é puxada principalmente pelo cenário externo, com incertezas sobre o crescimento da economia global.

Ele destaca o relatório Perspectiva Econômica Mundial (WEO, na sigla em inglês) do Fundo Monetário Internacional (FMI), publicado nesta terça-feira (11), que piorou as projeções para a economia mundial em 2023.

Continua depois da publicidade

O FMI espera que o Produto Interno Bruto (PIB) global cresça 2,7% no próximo ano, a estimativa anterior era de avanço de 2,9%. Para 2022, o Fundo manteve a expectativa de expansão de 3,2%. “O FMI reconhece os riscos em relação a guerra da Russia e Ucrânia, aperto monetário dos bancos centrais, relativa fraqueza da China. Tudo isso provocou uma postura mais defensiva entre os investidores”, destaca Costa.

Na segunda-feira (10), Vladimir Putin, presidente russo, reivindicou os ataques a uma série de cidades ucranianas, inclusive a capital, Kiev. Putin também fez novas ameaças de que daria uma resposta ainda mais agressiva. A escalada do conflito ocorre após a explosão de uma ponte que ligava a Rússia à Crimeia no fim de semana.

Costa também cita a valorização do dólar frente ao real, que também reflete essas incertezas. Por volta das 15h43, o dólar comercial apresentava alta de 0,56%, cotado a R$ 5,2185.

Continua depois da publicidade

No cenário local, Costa destaca os dados do Índice Nacional de Preços ao Consumidor Amplo (IPCA) que recuou 0,29% em setembro na comparação mensal. Foi o terceiro mês consecutivo em que a inflação ficou negativa no País, ou seja, em que houve deflação. O consenso Refinitiv apontava para uma queda de 0,34% no mês.

No acumulado dos últimos 12 meses, o IPCA registra alta de 7,17%, inferior aos 8,73% registrados no mês anterior. Alguns dados qualitativos também vieram melhores. Nos cálculos da equipe macroeconômica da XP, chama atenção que a média dos núcleos de inflação – que exclui itens voláteis do cálculo – desacelerou para 0,41% em setembro, ante 0,65% no mês anterior.

Outro fator que é positivo é o recuo do índice de difusão – medido pelo percentual de itens com aumento de preços – que passou de 65% em agosto para 62% em setembro.

Continua depois da publicidade

O feriado nesta quarta-feira (12), também traz um ar de cautela para os investidores brasileiros, dado que coincide com a divulgação da ata da última reunião do Comitê de Mercado Aberto (Fomc, na sigla em inglês), em que o Federal Reserve irá detalhar o que motivou a decisão de elevar os juros em 75 pontos-base (0,75 ponto) no encontro de setembro.

Na quinta-feira (13), tem ainda a divulgação dos dados de inflação ao consumidor (CPI, na sigla em inglês) nos Estados Unidos. “O mercado está bem defensivo, não querendo ficar posicionado frente a um dia sem negócios no Brasil, mas com dados importantes nos Estados Unidos”, aponta o economista.

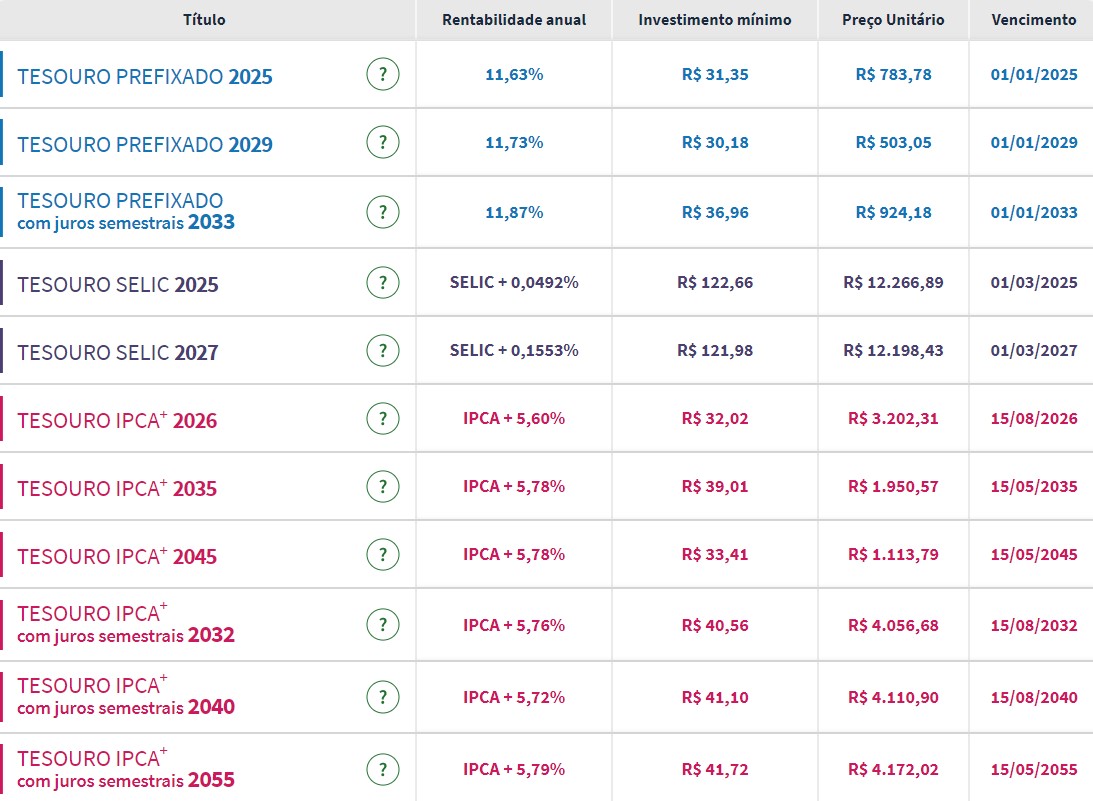

Dentro do Tesouro Direto, a maior alta era do título prefixado de médio prazo. O Tesouro Prefixado 2029 oferecia às 15h24 um retorno anual de 11,73%, superior aos 11,63% vistos ontem.

Continua depois da publicidade

Já o Tesouro Prefixado 2025 e o Tesouro Prefixado 2033, com juros semestrais, apresentavam uma rentabilidade anual de 11,63% e 11,87%, respectivamente, acima dos 11,54% e 11,78% da sessão anterior.

Nos títulos atrelados à inflação, as taxas subiam 2 pontos-base. Apenas a taxa do Tesouro IPCA+ 2026 permanecia estável. O maior ganho real registrado nesta sessão era de 5,79%, do Tesouro IPCA+ 2055.

Confira os preços e as taxas de todos os títulos públicos disponíveis para compra no Tesouro Direto na tarde desta terça-feira (11):

Continua depois da publicidade

Banco da Inglaterra

Na cena externa, as atenções seguem voltadas para o Reino Unido. O Banco da Inglaterra (BoE, na sigla em inglês) comunicou nesta terça-feira (11) que está ampliando o programa de recompra de títulos de longo prazo (gilts), incluindo agora títulos indexados à inflação – os chamados linkers. A nova fase do programa vai até sexta-feira (14) e será feita em conjunto com os leilões de compra diários dos títulos convencionais.

O BoE informou que está pronto para comprar até 10 bilhões de libras (US$ 11 bilhões) em gilts por dia, dos quais até 5 bilhões de libras (US$ 5,5 bilhões) serão alocados para títulos convencionais de longo prazo e outros 5 bilhões de libras para os indexados.

IPCA

O foco da agenda econômica desta terça-feira está nos números do IPCA. Dos nove grupos de produtos e serviços pesquisados pelo Instituto Brasileiro de Geografia e Estatística (IBGE), quatro tiveram queda em setembro.

Apesar de recuar menos do que no mês anterior (-3,37%), o grupo dos Transportes (-1,98%) contribuiu novamente com o impacto negativo mais intenso sobre o IPCA do mês: -0,41 ponto percentual (p.p.). Na sequência vieram Comunicação (-2,08%) e Alimentação e Bebidas (-0,51%), ambos com -0,11 p.p.

No lado das altas, os destaques foram os grupos Vestuário (1,77%), com a maior variação positiva do mês, e Despesas Pessoais (0,95%), com a maior contribuição positiva (0,10 p.p.). Os demais grupos ficaram entre o 0,12% de Educação e o 0,60% de Habitação.

Ao comentar sobre os números de setembro, Danilo Passos, economista da WHG destaca que o número cheio do IPCA mostrou uma deflação mais branda do que o mercado esperava. Em sua análise, o indicador trouxe uma notícia positiva ao mostrar que os componentes mais ligados à demanda já fizeram o pico. Por outro lado, diz, os dados mostraram que o patamar dessa inflação mais de demanda segue muito elevado.

Um exemplo disso pode ser visto ao olhar para a inflação de serviços subjacente – que mede os preços de serviços menos voláteis – e que está em torno de 10% em termos anualizados, nos cálculos da WHG.

“Esse é um grupo particularmente importante para o Banco Central. Nos comunicados mais recentes, o BC apontou a inflação de serviços como um dos principais riscos altistas para o cenário de inflação”, pontuou Passos.

Já na avaliação de Gustavo Sung, economista-chefe da Suno, o IPCA trouxe sinais positivos, como a queda do índice de difusão, que voltou a recuar após subir em agosto, e a contração na média dos núcleos.

“Ambos são bons sinais, o que pode dar uma maior segurança para o Banco Central do Brasil manter a Selic no atual patamar na próxima reunião no fim de outubro”, afirmou Sung.

Para o restante do ano, o economista-chefe da Suno acredita que o efeito da alta dos juros, juntamente com o arrefecimento dos preços de commodities, alimentos e combustíveis, devem contribuir para uma desaceleração da inflação.

STF e pesquisas eleitorais

Já na cena política, o ex-ministro do Supremo Tribunal Federal (STF) Carlos Ayres Britto vê a proposta do presidente Jair Bolsonaro (PL) de aumentar para 16 o número de membros da Corte como inconstitucional, pois fere o artigo 101, que fixa em 11 o número de magistrados.

A alteração, ainda segundo Britto, pode ser lida como quebra da independência entre os Poderes, uma cláusula pétrea, conforme destaca hoje a Folha de S.Paulo.

Também na seara política, a pouco menos de três semanas do segundo turno das eleições, o ex-presidente Luiz Inácio Lula da Silva (PT) manteve vantagem sobre o presidente Jair Bolsonaro (PL) na disputa pelo Palácio do Planalto. É o que mostrou nova rodada da pesquisa Ipec, divulgada na segunda-feira pela TV Globo.

Segundo o levantamento, realizado entre os dias 8 e 10 de outubro, Lula tem 51% das intenções de voto totais, contra 42% de Bolsonaro. De acordo com o Ipec, o cenário de segundo turno continua estável. Se a eleição fosse hoje, Lula teria 55% dos votos válidos, e Bolsonaro, 45%. A margem de erro é de dois pontos percentuais, para mais ou para menos, com índice de confiança de 95%.

You must be logged in to post a comment.