Publicidade

O mês de fevereiro trouxe o ingresso de novos Fiagros (fundos que investem nas cadeias produtivas agroindustriais) no topo dos maiores pagadores de dividendos. Segundo levantamento antecipado ao InfoMoney e realizado desde agosto de 2022, o Fiagro OIAG11, da gestora Fator ORE, conquistou a liderança, com um dividend yield de 1,64%.

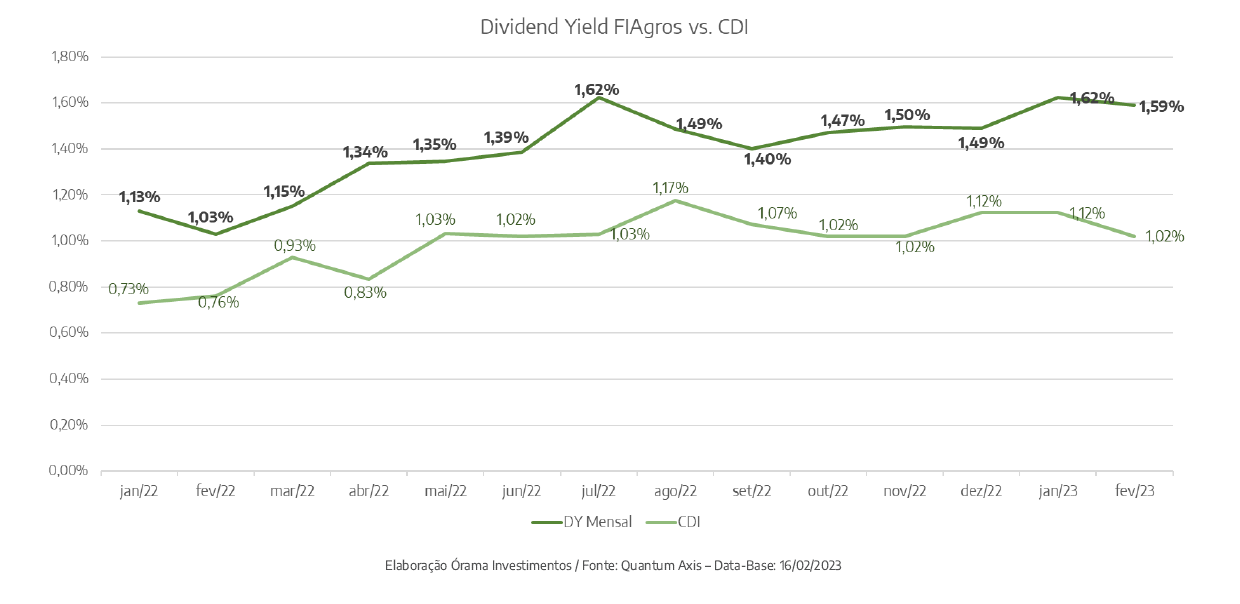

Conforme os dados levantados por Anna Clara Tenan, especialista em Fiagros da Órama, a taxa média de retorno com dividendos (dividend yield) dos Fiagros tipo FII (que reproduzem a estrutura dos fundos imobiliários) foi de 1,35% ao mês. O valor foi levemente abaixo do que registrado em janeiro, de 1,38% ao mês.

Dado que os dividendos dos Fiagros são isentos de Imposto de Renda, o dividend yield equivale a um retorno de 1,59% fazendo a conta com o gross-up da tributação. Gross-up é um cálculo que permite a comparação de investimentos isentos e não isentos de impostos. O resultado equivale a uma taxa de 155% do CDI (Certificado de Depósito Interbancário) no mês, considerando o número de dias úteis em fevereiro.

Viva do lucro de grandes empresas

Nos últimos 12 meses, o dividend yield médio dos Fiagros tipo FII sempre superou 1% ao mês, com destaque para julho e janeiro, quando houve um pico nos dividendos. Segundo Anna Clara, este seria o motivo pelo qual o dividend yield médio da indústria apresentou uma leve queda neste mês. Como em janeiro os pagamentos foram elevados por conta da sazonalidade da safra, em fevereiro a comparação é feita de uma base maior para a normalidade.

Contudo, a especialista no descarta que no dividend yield de 1,59% ainda possa existir um viés dos pagamentos da safra, com fundos que acumularam recursos no caixa para distribuições.

Em relação a renovação dos melhores pagadores de dividendos, a especialista aponta que é fruto do crescimento e amadurecimento da indústria. “Em 2022, sempre tínhamos os mesmos fundos no topo do ranking porque existia muito Fiagro novo que estava terminando a alocação de recursos”, destaca.

Continua depois da publicidade

Confira os Fiagros que pagaram os maiores dividendos em fevereiro de 2022:

| Fundo | Gestor | Segmento | Periodicidade dos Dividendos | Dividendos em fev/23 | Dividend yield em fev/2023 | Data de Pagamento | Regra de Distribuição |

| OIAG11 | Fator ORE | CRAs | Mensal | R$ 0,17 | 1,64% | 14/02/2023 | No 10º dia útil de cada mês. |

| HGAG11 | HGI Capital | CRAs | Mensal | R$ 0,45 | 1,64% | 07/02/2023 | Não informado |

| AGRX11 | Exes Gestora de Recursos | CRAs | Mensal | R$ 0,16 | 1,56% | 14/02/2023 | No 10º dia útil do mês subsequente. |

| AAZQ11 | AZ Quest Investimentos | CRAs | Mensal | R$ 0,15 | 1,53% | 14/02/2023 | Não informado |

| VGIA11 | Valora Investimentos | CRAs | Mensal | R$ 0,15 | 1,53% | 17/02/2023 | Até o 13º dia útil dos meses de fevereiro e agosto. |

| CPTR11 | Capitânia Investimentos | CRAs | Mensal | R$ 1,45 | 1,48% | 17/02/2023 | Não informado |

| EGAF11 | EcoAgro | CRAs | Mensal | R$ 1,47 | 1,45% | 14/02/2023 | Até o 10º dia útil do mês subsequente. |

| VCRA11 | Vectis Gestão | CRAs | Mensal | R$ 1,50 | 1,42% | 13/02/2023 | No 9º dia útil do mês subsequente. |

| NCRA11 | NCH Capital Brasil | CRAs | Mensal | R$ 1,30 | 1,42% | 27/02/2023 | No 17º dia útil do mês subsequente. |

| FGAA11 | FG/A Gestora | CRAs | Mensal | R$ 0,14 | 1,42% | 14/02/2023 | No 10º dia útil do mês subsequente. |

| JGPX11 | JGP | CRAs | Mensal | R$ 1,32 | 1,37% | 16/02/2023 | No 10º dia útil do mês subsequente. |

| DCRA11 | Devant Asset | CRAs | Mensal | R$ 0,12 | 1,32% | 14/02/2023 | No 10º dia útil após o encerramento do período de apuração. |

| XPCA11 | XP Asset Management | CRAs | Mensal | R$ 0,13 | 1,32% | 14/02/2023 | Até o 10º dia útil. |

| GCRA11 | Galapagos Capital | CRAs | Mensal | R$ 1,22 | 1,29% | 14/02/2023 | No 10º dia útil dos meses de fevereiro e agosto. |

| RZAG11 | Riza Asset Management | CRAs | Mensal | R$ 0,12 | 1,24% | 14/02/2023 | No 10º dia útil do mês subsequente. |

| KNCA11 | Kinea Investimentos | CRAs | Mensal | R$ 1,30 | 1,22% | 13/02/2023 | Não informado |

| SNAG11 | Suno Asset | Híbrido | Mensal | R$ 1,20 | 1,19% | 24/02/2023 | Não informado |

| PLCA11 | Genial Investimentos | CRAs | Mensal | R$ 1,10 | 1,13% | 14/02/2023 | No 10º dia útil do mês subsequente. |

| LSAG11 | Leste | CRAs | Mensal | R$ 1,19 | 1,13% | 14/02/2023 | No 10º dia útil do mês subsequente. |

| BBGO11 | BB Asset Management | CRAs | Mensal | R$ 0,87 | 1,11% | 14/02/2023 | Não informado |

| RURA11 | Itaú Asset Management | CRAs | Mensal | R$ 0,10 | 0,97% | 07/02/2023 | No 5º dia útil do mês subsequente. |

Fonte: Órama, com dados da Quantum Axis. Dados coletados no dia 16/02/2023. Obs: a partir de fevereiro, o EGAF11 passa a pagar dividendos de forma mensal. Antes as distribuições eram trimestrais.

Veja também:

Patrimônio dos Fiagros chega a R$ 10,4 bilhões em janeiro, mas captação tomba

Os 3 melhores Fiagros para proteger a carteira e ainda capturar ganhos com os juros elevados em 2023

Dividendos gordos até outubro

Em 2023, os dividendos dos Fiagros devem continuar superando o patamar de 1% ao mês, principalmente até outubro, com a Selic ainda no patamar de 13,75%. Segundo projeções da Órama, a taxa básica de juros deve recuar nos últimos dois meses do ano para 12,75%. Por se tratar de uma leve queda, Anna Clara acredita que os dividendos dos Fiagros ainda devem ser muito interessantes.

A redução mais consistente na taxa Selic deve começar apenas em 2024, segundo a Órama – a depender da nova regra fiscal que substituirá o teto de gastos e a relação dívida/produto interno bruto (PIB).

Continua depois da publicidade

Além de entregar retorno acima do CDI recorrentemente, os Fiagros embutem o benefício de serem isentos de Imposto de Renda – desde que os fundos tenham cotas negociadas na Bolsa ou no mercado de balcão organizado, com no mínimo 50 cotistas. “Eles devem pagar rendimentos acima dos FIIs em 2023”, destaca Anna Clara.

Confira a evolução dos dividendos dos Fiagros abaixo:

Os cinco Fiagros que mais pagaram dividendos em fevereiro

- OIAG11 (Fator ORE): 1,64% ao mês (R$ 0,17)

- HGAG11 (HGI Capital): 1,64% ao mês (R$ 0,45)

- AGRX11 (Exes Gestora): 1,56% ao mês (R$ 0,16)

- AAZQ11 (AZ Quest): 1,53% ao mês (R$ 0,15)

- VGIA11 (Valora): 1,53% ao mês (R$ 0,15)

OIAG11

O Fiagro que mais pagou dividendos em fevereiro foi o OIAG11, que remunerou os seus cotistas com R$ 0,17 por cota, equivalente a um dividend yield de 1,64%. Em janeiro, o fundo tinha apresentado um dividend yield de 1,56%.

Continua depois da publicidade

O Fiagro, gerido pela Fator ORE, tem uma carteira com rentabilidade média de CDI mais 4,9%. A gestão do fundo é bastante ativa, originando muitos dos CRAs (certificados de recebíveis de agronegócio) investidos e fazendo vendas de ativos no mercado secundário para conseguir ganhos com spreads (diferença entre preço de compra e venda).

Em janeiro, o fundo já conseguiu se beneficiar dessa venda de ativos, que rendeu ganhos de capital. Em 2022, o fundo vinha entregando R$ 0,14 por cota, mas em janeiro pagou R$ 0,16. E em fevereiro, o valor subiu para R$ 0,17.

Na visão de diversos agentes de mercado, a rentabilidade da carteira de CDI mais 4,9% não justificaria um dividendo de R$ 0,17, o que leva a crer que o valor foi consequência de uma venda de ativos. Se a gestão continuar ativa, com venda de papéis, esses dividendos ainda devem seguir nesse patamar por mais um tempo, acreditam analistas.

Continua depois da publicidade

HGAG11

O segundo melhor pagador do mês é o HGAG11, da gestora HGI Capital, que também entregou um dividend yield de 1,64%, com R$ 0,45 por cota. Mas o fundo é um pouco misterioso, porque desde seu lançamento, em agosto de 2022, não publica relatórios gerenciais para os cotistas e nem cartas do gestor, explica Anna Clara.

Até janeiro, aparentemente o Fiagro contava com 308 cotistas. O HGAG11 teve recentemente uma redução no valor da cota, por conta de uma amortização – processo no qual o gestor devolve dinheiro aos cotistas, com desconto do Imposto de Renda. Na época a cota custava em torno de R$ 100 e foram devolvidos R$ 76,53 aos cotistas. A nova cota passou a negociar a R$ 23,47 em 12 de janeiro e desde então valorizou até o patamar atual de R$ 31,98.

Por conta da falta de dados disponíveis ao investidor, não foi possível calcular a rentabilidade média da carteira do fundo.

Continua depois da publicidade

AGRX11

Na terceira posição, também tem um rosto novo da indústria: o Fiagro AGRX11, da gestora Exes. O fundo pagou R$ 0,16 por cota em fevereiro, com um dividend yield de 1,56%.

Anna Clara explica que o fundo não foi destaque em 2022 porque estava pagando dividendos mais baixos, em torno a R$ 0,10. Contudo, em 2023 está ganhando popularidade entre os investidores.

Como o Fiagro começou a negociar em agosto de 2022, Anna Clara explica que provavelmente a carteira não estava madura e ainda passava pelo período de carência de pagamentos. Impactou também o fato de a carteira acompanhar a safra semestral de pagamentos. “Provavelmente antes o Fiagro não estava recebendo 100% dos juros da carteira. Mas com 80% do portfólio ligado a cadeia de grãos, recebeu bons recursos em janeiro e conseguiu reter boa parte em caixa”, aponta.

Com o fim da carência de juros e o caixa gordo, a analista acredita que o Fiagro consiga pagar bons dividendos nos próximos meses. Ela destaca que a carteira do fundo é mista, com uma rentabilidade média de CDI mais 5,4% para 86% dos ativos e IPCA mais 7,9% para 14% do portfólio.

Segundo Anna Clara, 80% da carteira está relacionada a grãos. O fundo também origina muito dos CRAs investidos, o que permite vendas no secundário com ganho de capital.

AAZQ11

Na quarta posição tem o novato AAZQ11, da tradicional gestora AZ Quest, que estreou na Bolsa em dezembro. Mesmo com poucos meses de vida, o fundo já conseguiu entregar um dividend yield de 1,53% em fevereiro, com R$ 0,15 por cota.

Anna Clara explica que o fundo tem risco pulverizado, ou seja empresta dinheiro para vários devedores por meio de cooperativas ou distribuidoras, desta forma consegue taxas elevadas como a atual de CDI mais 6,78%.

O fundo é gerido por Idalício Silva, sócio que chegou à AZ Quest em meados de 2022, com passagens por Bradesco, BV, EcoAgro, Naia Capital, além do Ministério da Economia, onde trabalhou no programa de desestatização do governo federal entre 2019 e 2020.

A carteira é composta por papéis de empresas que atuam tanto “antes quanto depois da porteira”, uma referência comum no segmento. “Temos desde empresas do varejo quanto de infraestrutura, da cadeia de insumos. Biodiesel e crédito de carbono são outros mercados que acreditamos ter potencial no futuro”, explicou Silva ao InfoMoney.

As emissões são originadas pela própria AZ Quest e focam em empresas que só agora estão começando a acessar o mercado de capitais. Na oferta inicial, o fundo já contava com 4285 pessoas físicas e 143 investidores de outras categorias.

Saiba mais do fundo:

Com R$ 24 bi sob gestão, AZ Quest estreia em fundos listados com captação de R$ 240 mi em Fiagro

Como o rendimento dos Fiagros está superando o CDI?

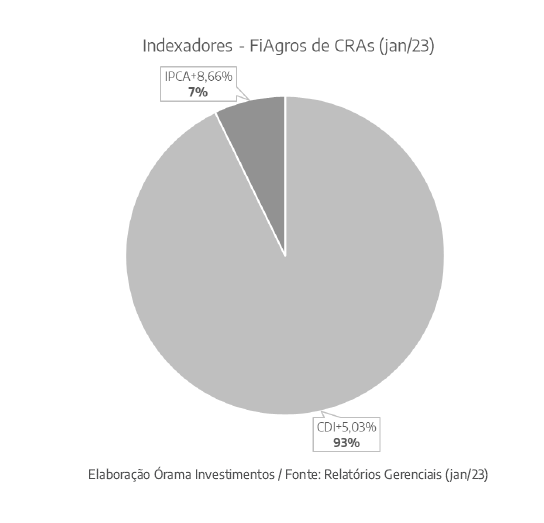

Os Fiagros entregam bons dividendos porque boa parte deles investem em CRAs (certificados de recebíveis de agronegócio), que historicamente apresentam mais operações atreladas ao CDI. Desta forma, segundo Anna Clara, os Fiagros de CRAs conseguem entregar dividendos recorrentes mais altos do que aqueles que investem diretamente em terras.

“No cenário de juros em patamares elevados ainda para os próximos meses, essas carteiras conseguem se destacar”, explica a especialista. Segundo ela, os gestores têm preferido este tipo de Fiagro, por conta da demanda dos investidores por dividendos regulares.

De acordo com o levantamento, em janeiro de 2023, 93% das carteiras dos Fiagros ofereciam CDI mais um spread médio (taxa adicional) de 5,03% ao ano. Em dezembro, a rentabilidade vista nas carteiras era CDI mais 4,97%.

Já a parcela de Fiagros com carteiras indexadas ao IPCA (índice de inflação) era menor em janeiro: apenas 7% dos fundos ofereciam IPCA mais 8,66% ao ano, em média. Em dezembro, a rentabilidade era IPCA mais 8,71% ao ano.

Os Fiagros, segundo a especialista, têm um cenário promissor pela frente, já que o agronegócio representava 27,5% do PIB (Produto Interno Bruto) do Brasil até 2021. Ela destaca que o crédito subsidiado não era suficiente diante da demanda e, por esse motivo, o mercado de capitais se tornou uma alternativa para empresas e produtores rurais, principalmente de menor porte.

A boa notícia é que em 2023 teremos uma safra recorde, segundo Levantamento Sistemático da Produção Agrícola (LSPA) feito pelo Instituto Brasileiro de Geografia e Estatística (IBGE) em janeiro. Segundo o estudo, a estimativa para a safra agrícola de grãos, no grupo de cereais, leguminosas e oleaginosas, é de um aumento de 14,7% em relação à produção em 2022.

Segundo a equipe de macroeconomia da Órama, esse crescimento representaria uma safra recorde de 302 milhões de toneladas de grãos, 38,8 milhões a mais do que a produção de 2022. “Arroz, milho e soja equivalem a 92,9% da estimativa de produção de grãos e respondem por 87,5% da área a ser colhida”, destacam em relatório.

Segundo Anna Clara, a notícia é muito positiva para os Fiagros, porque com safra recorde, as empresas e produtores do setor vão conseguir pagar as suas dívidas e vão precisar captar mais recursos para continuar investindo. “Isso é bom para a qualidade de crédito como um todo”, diz.

Segundo dados da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima), o patrimônio líquido total dos Fiagros alcançou R$ 10,4 bilhões em janeiro de 2023.

Este foi puxado principalmente pelos Fiagros tipo FII (que reproduzem a estrutura dos fundos imobiliários) que registraram um patrimônio líquido de R$ 8,6 bilhões. Já as outras categorias, Fiagro FDIC, que investem em direitos creditórios, e Fiagro-Fip fecharam janeiro com um patrimônio de R$ 1,66 bilhão e R$ 143 milhões, respectivamente.

Veja também:

You must be logged in to post a comment.