SÃO PAULO – Quem diria que chegaria o dia em que o brasileiro estaria apegado ao rendimento de seus recursos no FGTS? Com juros travados em 3% ao ano, o Fundo de Garantia virou motivo de “inveja” para tradicionais produtos de renda fixa, cujos retornos acompanham a variação do CDI.

Isso porque, depois da última reunião do Comitê de Política Monetária (Copom) do Banco Central, a taxa Selic caiu para 2% ao ano, o menor nível histórico. E mais importante que o patamar em si é a sinalização de que o juro deve ficar abaixo da inflação projetada pelo menos para os próximos 12 meses (confira mais neste relatório da XP).

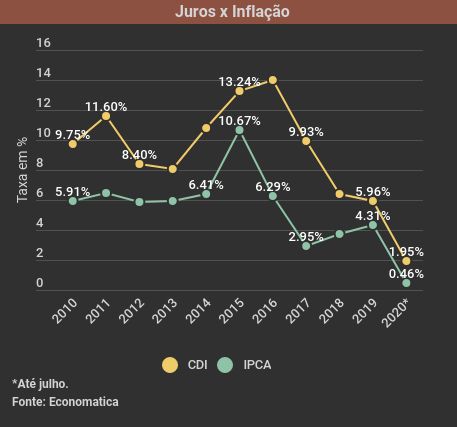

Nos últimos 12 meses até julho, o IPCA registrou alta de 2,31%, enquanto o CDI, que anda lado a lado com a taxa Selic, teve variação de 4,21%.

Para este ano, com a crise gerada pela epidemia de coronavírus, o mercado financeiro projeta inflação menor, de 1,63% e, para o próximo, de 3%.

A situação é inusitada. Nos últimos dez anos, a inflação sempre ficou abaixo do CDI, ainda que tenha superado o retorno da caderneta de poupança em alguns períodos, inclusive em 2019.

Na prática, quando a inflação supera o retorno da aplicação, o investidor é introduzido ao conceito de juro real negativo, o que significa dizer que a variação de preços consome todo o ganho proporcionado por um investimento. É como se o investidor perdesse poder de compra ao longo do tempo.

Esse novo contexto impõe ao investidor brasileiro questionar ainda mais a alocação de seu patrimônio.

Felipe Dexheimer, coordenador de alocação da XP, assinala que os juros reais devem ficar negativos por pelo menos 18 meses. A XP projeta uma alta da Selic apenas ao fim de 2021 e, ainda assim, terminando o próximo ano em um patamar controlado, em 3%.

Os recursos alocados na tradicional reserva de emergência, portanto voltados para o curto prazo, são naturalmente os mais afetados pela realidade de juros tão baixos. “O investidor brasileiro perdeu o privilégio de ganhar mais que a inflação na reserva de emergência”, diz Dexheimer.

Rafael Fritsch, CIO dos fundos de crédito da Canvas Capital, concorda. “Não existe mais alta liquidez com alto rendimento, o investidor vai ter que escolher”, afirma. “A Selic em 2% não paga a conta de ninguém.”

Sérgio Penchas, sócio fundador da empresa de assessoria financeira One Partners, endossa a avaliação, destacando que o CDI hoje só deve ser voltado para caixa, isto é, para a reserva de curto prazo.

Reserva de emergência inviolável

A nova realidade de juro vai penalizar os recursos aplicados em investimentos mais líquidos e não há como o investidor mudar esse quadro sem assumir mais riscos e alongando os prazos de resgate, o que contraria a lógica da reserva de emergência, voltada para a proteção do patrimônio de curto prazo.

Pior do que perder para a inflação é o investidor se expor ao risco e ver a redução do seu patrimônio de segurança ou, então, deixar o dinheiro parado em conta corrente, sem rendimentos. “Mesmo que você perca da inflação, é melhor perder de pouco do que de lavada”, brinca Dexheimer.

Leia também:

• Quais investimentos devem compor sua carteira com Selic a 2% e Ibovespa acima dos 100 mil pontos?

Mas para além da reserva, o investidor pode e deve analisar sua carteira de renda fixa. Ainda que os juros estejam no menor patamar histórico, a classe deverá ter sempre um espaço em sua carteira, como parte da estratégia de diversificação de riscos.

E alternativas de crédito privado se colocam como as mais promissoras nesse sentido.

Mais risco na renda fixa

Na avaliação do gestor da Canvas, a maior oportunidade no segmento está hoje nos ativos “grau de investimento”, de grandes empresas e com o menor risco de crédito na classe.

Mesmo não estando mais no mesmo patamar visto na fase mais aguda da crise, em março, os papéis seguem com prêmios atraentes e devem se beneficiar de um fechamento adicional das taxas (com consequente aumento dos preços), diz Fritsch, que cita, como exemplo, letras financeiras de grandes bancos com um spread ao redor de 2,5% em relação ao CDI.

No pré-crise, esse percentual beirava 1%, lembra o CIO dos fundos de crédito da Canvas. Talvez o prêmio não retorne ao patamar do início do ano, mas deve ser menor do que o atual, diz Fritsch.

Quando as taxas achatarem, afirma o gestor, será então hora de partir para ativos financeiros atrelados ao setor imobiliário, com garantias sólidas como precaução.

O coordenador de alocação da XP também recomenda fundos de crédito privado para fugir do juro real negativo, assim como ativos indexados à inflação, em especial debêntures de infraestrutura, que têm a seu favor a isenção de Imposto de Renda.

Leia mais:

• Tudo sobre debêntures: entenda por que e como investir nesses papéis

Penchas, da One Partners, recomenda que o investidor se certifique dos riscos a serem assumidos na modalidade, seja de mercado ou de crédito. “O investidor tem que entender o que está comprando, para depois não tomar susto na hora errada.”

Fuga do curto prazo

Nesse novo contexto de juros em baixa, Fritsch, da Canvas, assinala que fundos de renda fixa de alta liquidez, com prazos de resgate em D+1 ou D+5 e que se valem de uma alocação em crédito privado para ter um diferencial em relação ao CDI, não serão mais os mesmos.

Esses portfólios, que sofreram na crise pelos resgates e pela exposição a ativos com vencimento incompatível com a liquidez do fundo, serão mais conservadores, com menor risco de crédito, prevê o gestor.

E conforme as carteiras forem rendendo cada vez menos, a tendência é que a participação no portfólio do investidor seja cada vez menor. Ou pelo menos deveria ser, se ele quiser manter ao menos o poder de compra.

“O investidor terá de procurar ativos de crédito high grade e high yield com menor liquidez. Com a Selic tão baixa, não dá mais para ignorar esse mercado.”

Tesouro Direto

E título público indexado ao IPCA, vale a pena? Se for para o longo prazo, pensando no dinheiro da aposentadoria, sim, diz o coordenador de alocação da XP.

O importante em sua avaliação é evitar papéis com retornos prefixados, dado o risco fiscal enfrentado pelo governo brasileiro, que pode levar a inflação a um repique mais à frente.

Para investidores qualificados, principalmente, há ainda alternativas para diversificar uma pequena parcela da carteira de renda fixa em fundos globais, aponta Dexheimer. A sugestão recai sobre carteiras sem o risco cambial.

São produtos de maior risco, dados os retornos em geral prefixados, mas o alocador destaca que a diversificação das carteiras se coloca como um fator atenuante.

Aprenda a fazer trades com potencial de ganho de R$ 50 a R$ 500 operando apenas 10 minutos por dia: inscreva-se gratuitamente na Semana dos Vencedores

You must be logged in to post a comment.