Publicidade

O mercado de fundos imobiliários está longe de ter como foco o segmento de habitação popular, mas engana-se quem acha que não dá para investir no nicho por meio dos FIIs. Levantamento do InfoMoney lista pelo menos oito carteiras que têm no portfólio operações direta ou indiretamente ligadas a programas federais de moradia social.

Em fevereiro, o governo Luiz Inácio Lula da Silva (PT) relançou o Minha Casa, Minha Vida (MCMV), que havia sido substituído pelo Casa Verde Amarela (CVA) na gestão anterior. O programa atual oferece subsídio e taxa de juros abaixo do mercado para facilitar a aquisição de moradias por famílias de baixa renda.

Em 2023, o governo promete entregar 15 mil unidades do programa que – mesmo de forma tímida – é citado na carteira de ativos dos fundos imobiliários.

Viva do lucro de grandes empresas

Considerando os FIIs mais líquidos da Bolsa, pelo menos sete carteiras mantêm em seus portfólios operações que financiam empresas com forte ligação com o MCMV – ou ainda relacionadas ao CVA.

Esses FIIs, também chamados de fundos de “papel”, investem em certificados de recebíveis imobiliários (CRIs), instrumentos utilizados pelas empresas do setor imobiliário para a captação de recursos no mercado.

Os títulos representam uma espécie de pacote de receitas futuras das companhias – como aluguéis ou parcelas pela venda de apartamentos, por exemplo – vendido aos investidores. Em geral, o papel embute um rendimento mensal prefixado e a correção monetária por um indicador, que normalmente é a taxa do CDI (certificado de depósito interbancário) ou o IPCA.

Continua depois da publicidade

CRIs emitidos por empresas especializadas ou com grande atuação no MCMV – como Direcional, MRV, Prestes, Inter Construtora e HM Engenharia – estão presentes em pelo menos sete portfólios de FIIs de “papel”, segundo levantamento do InfoMoney. A participação dos títulos no patrimônio líquido das carteiras pode chegar a 14,59%, como no caso do Valora RE (VGIR11). Confira abaixo quais são eles:

| Ticker | Fundo | Segmento | % das operações de MCMV no patrimônio líquido |

| VGIR11 | Valora RE | Títulos e Val. Mob. | 14,59 |

| RZAK11 | Riza Akin | Títulos e Val. Mob. | 8,74 |

| PORD11 | Polo Recebíveis | Títulos e Val. Mob. | 6,12 |

| VRTA11 | Fator Veritá | Títulos e Val. Mob. | 5,69 |

| VGHF11 | Valora Hedge Fund | Títulos e Val. Mob. | 5,04 |

| RECR11 | REC Recebíveis | Títulos e Val. Mob. | 3,3 |

| IRDM11 | Iridium Recebíveis Imobiliários | Títulos e Val. Mob. | 0,39 |

Fonte: relatório gerenciais dos fundos

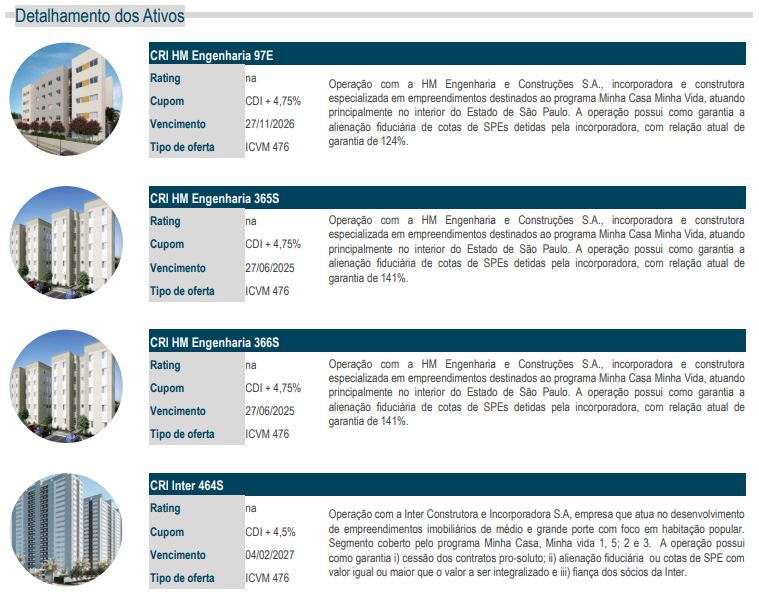

No portfólio do VGIR11, por exemplo, há quatro operações relacionadas com empresas focadas no Minha Casa, Minha Vida – uma da Inter Construtora e Incorporadora e três da HM Engenharia, como mostra o relatório gerencial divulgado pela carteira em fevereiro.

O CRI HM Engenharia 97E responde hoje por 6,07% do patrimônio do VGIR11 – a maior entre as operações relacionadas com empresas que atuam no Minha Casa, Minha Vida.

Fonte: relatório gerencial do FII VGIR11

Já o Fator Verità (VRTA11) comprou, em janeiro, R$ 20 milhões do CRI da MRV, maior construtora da América Latina e que atua principalmente no MCMV.

Continua depois da publicidade

De acordo com o relatório gerencial da carteira, divulgado na última quinta-feira (9), a operação é lastreada em receita futuras que a empresa receberá da venda de unidades residenciais de diversos empreendimentos espalhados por todo o País.

No portfólio do fundo, ainda há uma outra operação semelhante, a do CRI Direcional II. A construtora está presente em 13 estados brasileiros e tem sua atuação focada no desenvolvimento de empreendimentos populares de grande porte e do programa habitacional do governo federal.

Dado o déficit habitacional do País e a garantia de crédito oferecida pelo governo, a roda do segmento de moradias populares seguirá girando, avalia Matheus Cartocci, analista de FIIs da REC Gestão e Recursos, que vê no segmento mais uma opção de diversificação no portfólio dos fundos imobiliários.

Continua depois da publicidade

“Você pode fazer operações corporativas com empresas de grande porte [que atuam neste nicho], listadas em Bolsa e com boa classificação de risco”, reforça.

Leia também:

- Os 5 FIIs mais indicados para comprar em março; fundo que lidera ranking tem imóvel alugado para Americanas

- Os 5 melhores FIIs para 2023: analistas sugerem apostar em fundo de “papel”, de shopping e de mais 3 setores

FIIs de “tijolo” atuam em projetos do Minha Casa, Minha Vida?

O mercado de FIIs conta ainda com carteiras que geram receita com a compra ou construção de imóveis que, posteriormente, são vendidos – gerando um ganho de capital. Fundos de desenvolvimento, como são conhecidos, também podem ser opção para quem vê no Minha Casa, Minha Vida uma oportunidade.

Continua depois da publicidade

Na prática, essa classe de FIIs compra o terreno e solicita a autorização da prefeitura local para a construção do empreendimento. Finalizado o projeto, o fundo entra em contato com a Caixa Econômica Federal (CEF), que avalia se a obra tem o perfil do programa habitacional do governo.

Aprovado pela CEF, os interessados na compra das unidades desenvolvidas pelos FIIs podem acessar a linha de crédito especial e eventuais subsídios oferecidos pelo MCMV.

Dos três fundos de desenvolvimento presentes no Ifix – índice dos FIIs mais negociados na B3 – um deles, o Mérito Desenvolvimento (MFII11), aponta que tem entre 75% a 80% do portfólio focado em projetos para baixa renda. São loteamentos que poderão abrigar casas dentro de programas de habitação ou empreendimentos de forma geral.

Continua depois da publicidade

O relançamento do MCMV e eventuais melhorias para beneficiários do programa representam boa notícia para o fundo, de acordo com Alexandre Despotin, gestor do MFII11. Ele lembra, por exemplo, o impacto da liberação de recursos do FGTS para o financiamento de imóveis do então Casa Verde Amarela, no ano passado.

“Quando saiu a notícia, a gente percebeu rápido o impacto nos plantões de venda, com a movimentação de possíveis novos compradores”, relembra. “Se há uma notícia que o governo vai criar algum benefício, o cliente nem sabe bem o que é, mas vai em busca de empreendimentos ligados ao programa”.

Mesmo não conseguindo dimensionar o impacto no volume ou no ritmo de vendas, Despotin avalia que a publicidade do governo em relação ao MCMV acaba beneficiando o fundo, assim como os próprios benefícios.

“Se considerarmos a questão do FGTS, por exemplo, o comprador passou a ter 8% a mais de capacidade de pagamento”, pontua. “Na teoria, ele conseguiria comprar um apartamento 8% mais caro”, calcula o gestor, tentando dimensionar o que um ajuste no programa pode significar para a operação do fundo.

Por que poucos FIIs têm operações ligadas ao Minha Casa, Minha Vida?

O pouco interesse dos FIIs no segmento de moradias populares reflete a dinâmica do mercado, que vale não só para o Brasil, mas para o mundo inteiro, afirma Arthur Vieira de Moraes, um dos maiores especialistas em fundos imobiliários do País.

Para reforçar a tese, ele cita o exemplo da classe média – que não tem dinheiro para comprar, por exemplo, um apartamento à vista – e precisa buscar recursos nos bancos privados.

A classe baixa – principal público das moradias populares – também não tem dinheiro para comprar um imóvel à vista, mas, diferentemente da classe média, não tem acesso facilitado ao crédito, acrescenta.

“Então o governo precisa financiar este recurso de uma maneira assistencial”, explica Moraes. “E quando falamos em subsídios, queremos dizer taxas [de juros mais reduzidas] que o setor privado não consegue e nem tem interesse de praticar”, completa o especialista, reforçando que o retorno para este modelo seria muito baixo e o risco pode ser maior.

Desta forma, conclui, o setor privado nunca será o grande financiador de moradias populares – e a análise vale também os FIIs, encerra o especialista.

Leia também:

Cenário macroeconômico divide opiniões sobre capacidade de pagamento dos compradores

Embora reconheça que as margens de lucros de projetos como os desenvolvidos para o Minha Casa, Minha Vida sejam reduzidas, Despotin não esconde o otimismo que têm com o segmento de baixa renda nos próximos anos.

“É o segmento da vez para os próximos dois ou três anos”, aposta o gestor do MFII11, fundo que tem atualmente 11 empreendimentos enquadrados no MCMV.

Em tempos de juros altos, explica o gestor, segmentos de médio e alto padrão se tornam mais seletivos e tendem a adiar um eventual financiamento – esperando condições mais favoráveis. A necessidade imediata da moradia não dá a mesma alternativa para um público de menor renda, sinaliza Despotin.

“Para o segmento mais popular, a casa é uma necessidade básica e a parcela [do financiamento] cabendo no salário, a pessoa compra o imóvel”, pontua. “Não há a comparação com taxa de juros ou análise do ambiente econômico, ele pensa mais no curto prazo”.

A análise é bem mais otimista do que a de outros representantes do mercado de fundos imobiliários, mais cautelosos em relação aos impactos do cenário macroeconômico.

Leia também:

“Se o cenário macro piora, o público de baixa renda é o que mais sofre com pressão inflacionária, juros altos e desemprego”, detalha um gestor, que preferiu não se identificar. “Por mais que a compra do imóvel seja subsidiada, o público de baixa renda sempre acaba sendo afetado [por um cenário macroeconômico como o atual]”.

Em fevereiro, a inflação oficial do País, medida pelo IPCA, subiu 0,84% e ficou acima das estimativas. Já a taxa básica de juros da economia nacional, a Selic, subiu de 2% no início de 2021 para os atuais 13,75% ao ano.

“É um cenário [de juros altos e inflação] que afeta a todos de uma forma geral, mas se hoje eu cobro mais para emprestar para um bom devedor, alguém que pode ser mais afetado pelo atual cenário acaba ficando em uma situação pior”, completa o gestor que preferiu o anonimato.

You must be logged in to post a comment.