Publicidade

SÃO PAULO – O Fundo Garantidor de Créditos (FGC) efetuou o pagamento de R$ 844 milhões de garantias a depositantes e investidores em 2020, relacionado principalmente à liquidação da Dacasa Financeira, que ocorreu em fevereiro do ano passado.

O número ficou bem acima do de 2019, com R$ 1,3 milhão de pagamentos a credores, já que, naquele ano, não houve decretação de intervenções e liquidações extrajudiciais de instituições associadas ao FGC.

Os dados constam do relatório anual da instituição, divulgado nesta quarta-feira. O FGC é uma entidade privada sem fins lucrativos que atua para proteger depositantes e investidores por meio do pagamento de garantias, em casos de intervenção ou liquidação de instituição financeira associada, podendo também prestar suporte às mesmas, incluindo operações de liquidez.

Aula Gratuita

Os Princípios da Riqueza

Thiago Godoy, o Papai Financeiro, desvenda os segredos dos maiores investidores do mundo nesta aula gratuita

Ao informar os dados, você concorda com a nossa Política de Privacidade.

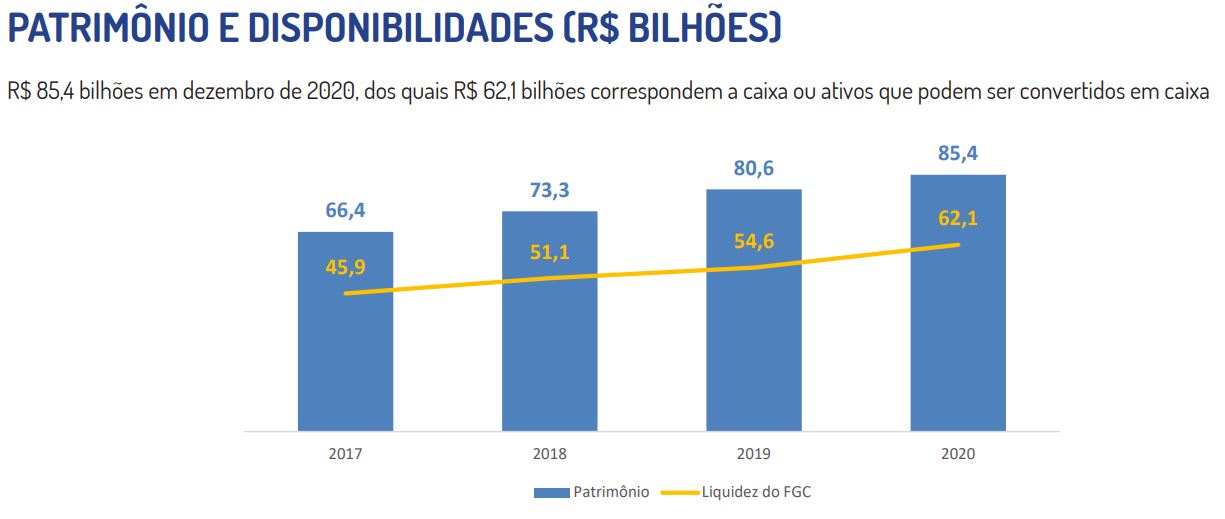

Em dezembro de 2020, o patrimônio do fundo somava R$ 85,4 bilhões, um crescimento de 5,9% na comparação com 2019. Já a liquidez do FGC, que considera os ativos que podem ser imediatamente convertidos em caixa, teve aumento de 13,7%, chegando a R$ 62,1 bilhões.

Fonte: FGC

“O FGC é projetado para eventos severos e o nível de recursos mantido no fundo é fruto de uma modelagem que é constantemente discutida e calibrada para suportar fortes crises”, afirmou o diretor-executivo do FGC, Daniel Lima, em nota.

Continua depois da publicidade

Criado em 1995, o fundo tem o seu custeio financiado pelas contribuições mensais das instituições a ele associadas, bem como pela rentabilidade proveniente da aplicação desses recursos.

Cobertura do FGC

Ainda segundo as informações disponíveis no relatório, em dezembro de 2020, o volume total de depósitos elegíveis à garantia do FGC era de quase R$ 3,2 trilhões, o que representa um crescimento de 34% em relação ao saldo observado no final de 2019.

São elegíveis à cobertura do FGC instrumentos como conta corrente, caderneta de poupança, depósitos a prazo como RDB (Recibo de Depósito Bancário) ou CDB (Certificado de Depósito Bancário), letras de câmbio, letras hipotecárias, letras de crédito imobiliário e letras de crédito de agronegócio, entre outros.

De acordo com os dados da entidade, 99,7% das pessoas que possuem depósitos ou investimentos cobertos pelo fundo estão 100% garantidos, pois a soma de seus depósitos e investimentos em cada uma das associadas (instituição ou conglomerado financeiro) é de até R$ 250 mil, valor do limite da garantia prestada pelo FGC para cada CPF ou CNPJ.

Apenas 0,3% dos clientes das instituições associadas, portanto, possuem depósitos e investimento cobertos pela garantia que totalizam, em cada instituição ou conglomerado financeiro, um valor acima do limite de R$ 250 mil.

Tempo de pagamento diminui

O fundo ainda reduziu desde outubro de 2020 de dez para dois dias úteis o tempo médio de início de pagamentos, após o envio de informações consolidadas pelo liquidante da instituição.

Um dos fatores que contribuiu para a maior agilidade foi o lançamento de um aplicativo de celular para a realização das transações no período.

Até então, era necessário que o cliente – pessoa física com valores cobertos pelo FGC em uma instituição que teve intervenção ou liquidação decretada pelo BC – se apresentasse em uma agência bancária indicada pelo fundo para assinar o termo físico de recebimento dos valores. Agora, essa assinatura pode ser realizada de forma eletrônica, por meio do aplicativo.

Tendo sido testado com o pagamento realizado a alguns credores da Dacasa Financeira, após o término do prazo para recebimento nas agências bancárias, o aplicativo está sendo utilizado atualmente no processo de pagamento aos credores da CHB (Companhia Hipotecária Brasileira), instituição liquidada em março deste ano pelo BC.