Publicidade

Faltando pouco mais de dez anos para a entrega das metas de saneamento básico no Brasil, governos e empresas privadas ainda estão aquém do necessário para garantir os objetivos listados no marco do saneamento, sancionado em 2020. Para o próximo ano, o temor de agentes de mercado ouvidos pelo InfoMoney é que mudanças regulatórias possam afastar novos investimentos para a atividade.

Com o aumento do custo de capital e o fechamento da janela de IPOs em 2022, o setor privado encontrou dificuldade para financiar os investimentos necessários para atingir a meta, embora eles ainda continuem, a exemplo da privatização da Corsan, que movimentou R$ 4,15 bilhões e marcou a primeira privatização de uma estatal de saneamento. Ao mesmo tempo, o setor público tem dificuldades em investir, diante do alto endividamento de estados e municípios.

Horizonte incerto

Sob este cenário, paira ainda a incerteza de como agirá o governo eleito em relação ao marco do saneamento básico. O documento do grupo de Cidades da equipe de transição apontou que a legislação traz “insegurança jurídica” ao setor e pede que a regulamentação da atividade seja repassada ao futuro Ministério das Cidades, que deverá ser recriado no terceiro mandato do presidente Luiz Inácio Lula da Silva (PT).

Continua depois da publicidade

A iniciativa foi vista com receio por especialistas do mercado de saneamento, uma vez que a mudança poderá desestimular a atuação das empresas privadas dentro de um contexto em que o poder público tem pouca capacidade de investimento.

“As mudanças [propostas pela transição] podem representar retrocessos ao mercado. Antes do marco do saneamento, as empresas privadas não tinham condições iguais de competir com as estatais”, afirma Karla Bertocco, sócia da gestora Jive e ex-presidente da Sabesp (2018).

Um dos principais pontos em discussão tem a ver com os chamados “contratos de programa”, que é um instrumento no qual um ente federativo – no caso do saneamento, o município é o responsável – transfere a outro ente – normalmente estadual, como a Sabesp, por exemplo – a responsabilidade pela execução dos serviços. O processo é feito sem licitação.

Continua depois da publicidade

Esses contratos deixaram de existir na lei sancionada em 2020. A partir de então, as empresas públicas passaram a se submeter ao processo de licitação da mesma forma que os entes privados. Porém, o grupo de estudos do governo de transição propõe a volta desses contratos de programa, uma vez que a legislação atual teria proibido “a cooperação federativa, causou insegurança jurídica e obstaculizou a prestação”.

Interferência política no radar

O fim dos contratos de programa, contudo, foi o que ajudou a tirar a interferência política nos processos de concessão das redes de água e esgoto, segundo Cláudio Frischtak, sócio da Inter.B Consultoria. “Antes, não tinha competição. Havia muita decisão política nas licitações de saneamento e o novo marco legal dificultou a ingerência”, lembra.

Outra mudança proposta pelo gabinete de transição que gerou apreensão no mercado é que um departamento do novo Ministério das Cidades passe a cuidar da regulamentação das normas de saneamento em vez da Agência Nacional de Águas (ANA), como ocorre atualmente.

Continua depois da publicidade

“O saneamento é extremamente pulverizado, cada um dos 5.568 municípios é responsável pelo próprio saneamento. São muitas cidades que não têm condições técnicas de elaborar uma concessão”, explica Bertocco. “A entrada da ANA no processo trouxe um agente neutro que passou a atuar como conciliador do processo para trazer previsibilidade ao mercado”, prossegue a sócia da Jive, que teme que a mudança possa também possa causar interferência política no setor.

Perspectivas para empresas privadas

Enquanto nenhuma mudança regulatória está confirmada, o setor privado segue se movimentando para assumir concessões importantes que devem entrar no pipeline do próximo ano. A privatização de empresas de saneamento estaduais também é monitorada pelo mercado, bem como a possibilidade de IPO de algumas companhias privadas.

Neste último item, a BRK Ambiental registrou em maio um prospecto de IPO na Comissão de Valores Mobiliários (CVM). Diante da seca de ofertas iniciais neste ano, a operação não saiu, mas a empresa é uma das candidatas a reabrir a janela de captação de 2023. Procurada pelo InfoMoney, a empresa disse que não iria se manifestar.

Continua depois da publicidade

Outra companhia que é acompanhada de perto pelo mercado é a Aegea, que, além de ter comprado a gaúcha Corsan, opera a rede de água e esgoto de 26 cidades do Rio de Janeiro após ganhar a concessão de dois blocos da Cedae no ano passado. Com investidores de peso, como a Itaúsa (ITSA4) e o Fundo Soberano de Cingapura (CIP, em inglês), há a expectativa de que a Aegea também estreie na Bolsa no próximo ano.

“O IPO é sempre uma possibilidade para reforçar nosso caixa, mas tudo vai depender do momento de mercado. Temos uma boa relação com o mercado de capitais para emissão de dívidas e não precisamos ter pressa. Temos que achar uma avaliação de mercado que faça sentido”, explica André Pires, CFO da Aegea.

Entre as concessões que chamam a atenção dos agentes de mercado a de Porto Alegre é apontada como uma das principais, uma vez que é uma grande capital com uma população com poder aquisitivo considerado bom – indicando baixa inadimplência.

Continua depois da publicidade

Além da capital do Rio Grande do Sul, as operações de água e esgoto de Paraíba, Bahia, Ceará e Pará podem atrair a atenção das empresas privadas. Todas elas têm em comum a atuação do BNDES como formatador dos projetos de concessão. Caso o banco de fomento abandone essa atuação na gestão Aloizio Mercadante, tende a ganhar força a volta das Parcerias Público Privadas (PPP).

“O BNDES tem sido fundamental em todo o processo, assim como o arcabouço criado pelo marco legal do saneamento, que nos trouxe mais segurança jurídica. É difícil comentar qualquer mudança no momento, temos que aguardar. Nós trabalhamos bem tanto no formato de concessão quanto de PPP, nosso histórico demonstra isso”, reforça Pires.

Privatizações

Do outro lado, as privatizações de empresas estaduais seguem como incógnita. O governador eleito de São Paulo, Tarcísio de Freitas (Republicanos) manifestou durante a campanha eleitoral o desejo de privatizar a Sabesp (SBSP3). Em Minas Gerais, a expectativa é de que Romeu Zema (Novo) tente negociar a Copasa (CSMG3). Já no Paraná, Ratinho Junior (PSD) também pode desestatizar a Sanepar (SAPR11), a exemplo do que ocorre com a Copel (CPLE6), a estatal de energia do estado.

A pressão política pode, contudo, desacelerar ou até mesmo barrar essas privatizações. O governo federal eleito, que já se mostrou contrário à venda de empresas públicas, bem como as prefeituras, que são os principais clientes das companhias estaduais, são entraves no caminho para as desestatizações.

“A privatização envolve também muito a percepção das pessoas sobre o serviço. No Rio de Janeiro, por exemplo, era muito mais fácil convencer a população da necessidade de leiloar a operação da Cedae do que em São Paulo, onde se tem uma avaliação positiva da Sabesp”, avalia Karla Bertocco.

No entanto, a meta imposta no marco do saneamento pode destravar algumas negociações, uma vez que alguns estados indicam não ter condições de investir o necessário. Foi o caso da Corsan, leiloada pelo governo do Rio Grande do Sul, no fim deste ano. A companhia afirmou que não teria como aportar os R$ 12 bilhões estimados para cumprir as condições do marco legal.

Investimentos ainda estão aquém

Entre 2018 e 2020, o investimento em saneamento no Brasil foi de R$ 50,5 bilhões, ou 32,5% do que era necessário para o período, segundo levantamento divulgado neste ano pela associação que representa as empresas privadas de saneamento (Abcon).

Em 2021, cerca de R$ 43 bilhões foram investidos, segundo o Ministério do Desenvolvimento Regional. Do total, a maior parte veio de concessões, sendo a da Cedae a principal, com R$ 31,5 bilhões arrecadados. Já o governo federal investiu pouco mais de R$ 3 bilhões no mesmo período.

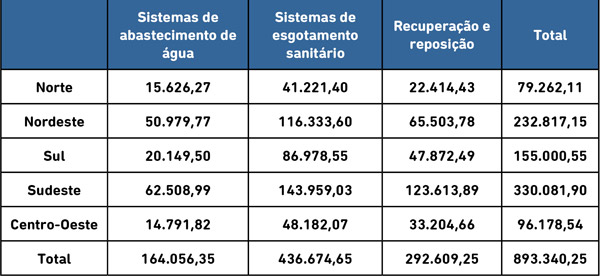

Com isso, a estimativa da Abcon é que sejam necessários R$ 893,3 bilhões de 2022 até 2033, ou pouco mais de R$ 74 bilhões por ano, para que que 99% da população brasileira tenha acesso à água potável e 90%, ao tratamento e à coleta de esgoto. Segundo levantamento divulgado no início de dezembro pelo Ministério do Desenvolvimento Regional, o abastecimento de água alcançou 84,2% da população total do país em 2021, enquanto o esgoto está presente para 55,8% dos brasileiros.

You must be logged in to post a comment.