Publicidade

A XP destacou em relatório pós-encontro do Comitê de Política Monetária (Copom), que decidiu manter a Selic em 13,75% pela terceira reunião seguida, estar mais cautelosa em relação à Bolsa brasileira, apesar de ver alguns motivos que devem sustentar o Ibovespa.

“Com riscos de o Brasil voltar aos hábitos antigos, as perspectivas daqui pra frente começaram a se tornar mais negativas, e indicam um posicionamento mais cauteloso em relação às ações”, avaliam os estrategistas Fernando Ferreira, Jennie Li e Rebecca Nossig, que assinam o relatório. Recentemente, os estrategistas revisaram a sua projeção para o Ibovespa ao fim de 2023 de 135 mil para 125 mil pontos, ou um potencial de 16% frente o fechamento da véspera.

“Com uma trajetória de política fiscal ainda bastante incerta, devemos continuar a ver volatilidade nos mercados, e, portanto, preferimos um posicionamento mais defensivo”, avaliam.

Masterclass

As Ações mais Promissoras da Bolsa

Baixe uma lista de 10 ações de Small Caps que, na opinião dos especialistas, possuem potencial de valorização para os próximos meses e anos, e assista a uma aula gratuita

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Assim, apesar de ver um bom valor e potencial de alta, continuam com uma visão mais cautelosa para as ações brasileiras em 2023. “Globalmente, os riscos de recessão continuam a crescer, com potencial para novas revisões nos lucros das empresas para baixo. No Brasil, há, cada vez mais, sinais negativos em relação à política fiscal vindos do governo eleito”, ressaltam.

Ferreira, Jennie e Rebecca apontam que, daqui pra frente, a projeção da XP é que a taxa Selic fique estável pelo menos nas próximas duas ou três reuniões do Copom. O risco de desequilíbrio fiscal daqui pra frente tem estressado a curva de juros, com taxas maiores sendo precificadas ao longo de toda a curva. “Como resultado, o mercado já removeu projeções que a taxa Selic será cortada no ano que vem, como projetado há um mês atrás”.

Eles apontam que, com o fim das eleições de outubro, as atenções do mercado se voltaram para a política fiscal do próximo governo eleito em 2023. As questões principais continuam sendo: 1) qual a composição do novo time econômico, e 2) discussões sobre despesas fora do teto de gastos no ano que vem e a nova âncora fiscal.

Continua depois da publicidade

Contudo, apesar da visão de cautela, os estrategistas veem três seguintes razões que devem seguir sustentando a Bolsa brasileira: 1) os múltiplos bastante descontados, 2) o prêmio de risco atrativo, e 3) para quem foca em dividendos, eles continuam valendo a pena no longo prazo.

Sobre o primeiro ponto, a equipe de estratégia aponta que, atualmente, o múltiplo de Preço/Lucro (P/L) do Ibovespa se encontra em 6,7 vezes, um desconto significativo de 40% em relação à média dos últimos 15 anos em 11,1 vezes.

Já sobre o segundo ponto, uma questão considerada importante é como o mercado acionário se compara com a renda fixa, especialmente nesse ambiente de subida de juros. É possível observar o Equity Risk Premium (ERP), ou prêmio de risco em português, que compara o rendimento de ações com as taxas de juros reais. “Atualmente, esse indicador está em 8,9%, significativamente acima da média histórica de 5,4%. Ou seja, as ações brasileiras continuam baratas mesmo considerando o alto nível das taxas juros locais”, avaliam.

Continua depois da publicidade

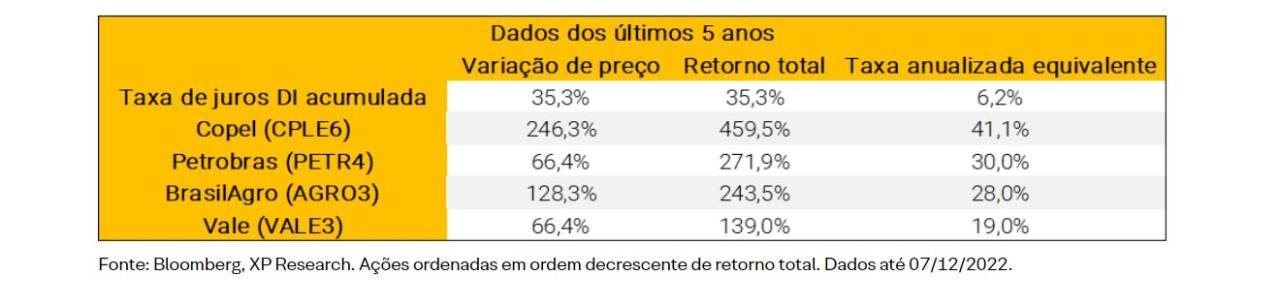

Sobre o último ponto, os estrategistas destacam ações da Bolsa que são boas pagadoras de dividendos, comparando a variação de preço com o seu retorno total, mostrando um quadro (que segue abaixo) das que acumularam um retorno total anualizado de 20% a 40% nos últimos cinco anos, significativamente maior do que o taxa DI acumulada durante o mesmo período em 6,2%.

“Portanto, acreditamos que investimentos em Bolsa continuam oferecendo boas oportunidades, apesar de ser um cenário de maior cautela em 2023. Em particular, ações pagadoras de dividendos seguem sendo atrativas olhando para seus ganhos acumulados ao longo do tempo”, concluem.

Na véspera, o Safra projetou o Ibovespa a 130 mil pontos ao final do ano que vem, ou um potencial de valorização de 19% frente o fechamento de quarta-feira.

Publicidade

Os analistas assumiram um cenário de crescimento moderado para a economia doméstica, que incorpora uma alta de 1,0% para o PIB, inflação desacelerando para 5,2% em 2023, o que abriria espaço para o início dos cortes na taxa de juros em meados do próximo ano. Contudo, ressaltaram como contrapeso a perspectiva de maiores gastos nos próximos anos, que segue como um desafio para o equilíbrio fiscal e poderia ser um risco para o início do corte de juros.

You must be logged in to post a comment.