Publicidade

A perspectiva de votação da reforma tributária ganha força, com o presidente da Câmara, Arthur Lira (PP-AL), apontando que a Casa irá votar a Proposta de Emenda à Constituição (PEC) da reforma tributária nesta quinta-feira (6). Pelo cronograma, a votação está marcada para as 18h (horário de Brasília). A partir das 11h, no entanto, a sessão está aberta para debates do projeto pelos deputados, com sete horas de discussão.

Governadores apontaram na vésperas serem favoráveis à reforma tributária, mas ainda defenderam ajustes antes da votação. Tarcísio de Freitas (Republicanos), de São Paulo, que vinha vocalizando uma das principais resistências à proposta da reforma tributária, baixou o tom na última quarta-feira, sinalizando disposição para um entendimento.

Cabe ressaltar que o substitutivo da Reforma Tributária (PEC 45/2019) foi apresentado pelo deputado federal Aguinaldo Ribeiro no fim do mês passado e algumas alterações foram anunciadas na noite de quarta-feira.

Masterclass

As Ações mais Promissoras da Bolsa

Baixe uma lista de 10 ações de Small Caps que, na opinião dos especialistas, possuem potencial de valorização para os próximos meses e anos, e assista a uma aula gratuita

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Ribeiro afirmou que a isenção da cesta básica foi incluída na proposta e estará prevista na Constituição. “Para acabar com a desinformação, estamos trazendo à Constituição a cesta básica nacional de alimentos e ela tem alíquota zero. Isso é para que ninguém diga que vamos pesar a mão sobre os mais pobres”, disse. Ele afirmou ainda que incluiu no texto benefícios às cooperativas.

O Conselho Federativo, segundo ele, será aprimorado a partir de sugestões dos governadores. O objetivo é garantir transparência e governança ao novo órgão. Também serão alterados os critérios de distribuição do Fundo de Desenvolvimento Regional; a distribuição automática aos municípios da parte do Imposto sobre Bens e Serviços (IBS); e as questões referentes à Zona Franca de Manaus.

O texto apresentado por Aguinaldo Ribeiro propõe a substituição de dois tributos federais (PIS e Cofins) por uma Contribuição sobre Bens e Serviços (CBS), gerida pela União; e de outros dois tributos (ICMS e ISS) pelo Imposto sobre Bens e Serviços (IBS), gerido por estados e municípios. Já o IPI vai virar um imposto seletivo. A arrecadação do IBS será centralizada e organizada pelo Conselho Federativo. Também serão criados fundos para compensar as perdas de entes federativos e para incentivar o desenvolvimento regional e o combate à pobreza.

Continua depois da publicidade

Abaixo, encontra-se a análise de impacto por setores da Bolsa, com base no parecer preliminar de Ribeiro, apresentado no fim do mês passado:

- Agronegócio, Alimentos e Bebidas

- Bens de Capital

- Educação

- Elétricas e saneamento

- Financeiro

- Imobiliários e Shopping

- Mineração e Siderurgia

- Papel e celulose

- Petróleo e Gás

- Saúde

- Telecomunicações

- Transportes

- Varejo

Conforme destaca a Genial Investimentos, a reforma tem como intuito a simplificação do sistema tributário brasileiro que se mostra demasiadamente complexo, gerando por inúmeras vezes incertezas jurídicas e distorções nos preços relativos do mercado, que em última instância são responsáveis por reduzir os investimentos e promover uma alocação ineficiente de recursos na economia.

Em linhas gerais, o relatório propõe a implementação gradual de um Imposto sobre Valor Agregado (IVA) a partir de 2026, visando acomodar os benefícios fiscais já concedidos por estados e municípios que têm vigência assegurada até 2032 pelo Congresso Nacional.

Continua depois da publicidade

O novo imposto visa substituir o IPI, PIS/Pasep, Cofins, ICMS e ISS a partir da fusão destes, dando lugar ao Imposto Sobre Bens e Serviços (IBS). O sistema proposto será dual, isto é, os cinco tributos eliminados serão substituídos por uma Contribuição sobre Bens e Serviços (CBS), gerida pela União, e um Imposto sobre Bens e Serviços (IBS), gerido pelos estados e municípios.

A espinha dorsal da criação do IBS ocorre nos moldes de um modelo IVA:

- base ampla, que inclui todos os bens e serviços da economia;

- não cumulatividade plena, de modo que o imposto pago anteriormente sobre os insumos utilizados nas etapas de produção são compensados;

- incidência “por fora”, ou seja, o IBS não comporá a sua própria base de cálculo;

- princípio do destino, portanto, os tributos serão recolhidos no destino de comercialização durante à venda para o consumidor;

- desoneração de exportações e investimentos, melhorando a competitividade internacional dos produtos brasileiros.

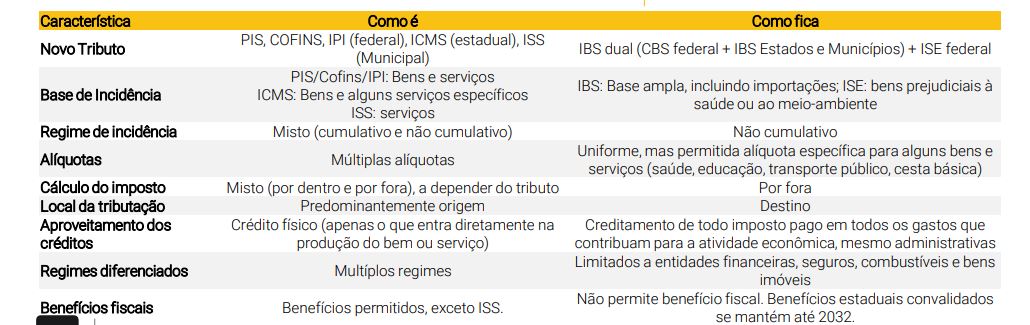

A XP destacou em quadro os principais pontos do sistema atual e como ele deve ficar com a proposta de reforma, que segue abaixo:

Publicidade

A XP também destacou que a maioria dos setores está incluída na regra geral do IVA dual, exceto Educação, Saúde (serviços e medicamentos), Transporte (transporte público urbano e semiurbano), além de produtos agrícolas e da cesta básica, que estariam sujeitos a uma taxa reduzida de 50% da padrão.

Abaixo, foram consolidadas as regras tributárias atuais para os principais setores da Bolsa, o que está sendo discutido e os pontos de atenção. Confira:

1. Agronegócio, Alimentos e Bebidas

Como funciona atualmente: A XP aponta que o setor alimentício está isento de parte dos impostos para produtos da cesta básica. A atividade rural conta com isenção de insumos, como fertilizantes ou sementes. Os demais itens do setor estão sujeitos a cobrança de tributos indiretos como IPI, PIS e COFINS, ICMS e ISS, com alíquotas que variam de item para item, de acordo com a definição de cada estado e município. Devido à complexidade do sistema atual, uma empresa não pode deduzir todos os impostos pagos durante toda a sua produção e não consegue receber de volta o imposto ao qual tem direito.

Continua depois da publicidade

O que propõe a reforma tributária: O IVA dual substituiria os cinco impostos indiretos atuais. Com a simplificação do sistema, toda a cadeia produtiva ficaria isenta, com a arrecadação efetiva do imposto ocorrendo apenas quando a cadeia chegasse ao consumidor final. A proposta também contempla a redução da tributação da cesta básica e a criação de um mecanismo de cashback para devolver o imposto pago pelos consumidores de baixa renda.

O novo parecer do relatório apresentado na quarta, por sua vez, propõe a criação de uma chamada “cesta básica nacional”, com desoneração completa de tributos sobre os produtos desta categoria. A definição da lista de produtos ficaria para lei complementar posterior, o que pode mudar a avaliação sobre o tema.

Pontos de atenção: Para bebidas alcoólicas, pode haver incidência adicional do Imposto Seletivo destinado à qualquer produto prejudicial à saúde, avalia a XP.

Publicidade

Para a Genial, o setor de Bebidas deve sofrer impacto negativo. Atualmente, a única companhia de capital aberto listada na B3 deste setor é a Ambev (ABEV3). Embora ela produza bebidas não alcoólicas, como refrigerantes, seu foco é na produção, distribuição e comercialização de bebidas alcoólicas, majoritariamente cervejas. O segmento de não alcoólicas representa menos de 10% do faturamento da companhia.

A reforma propõe a criação de um Imposto Seletivo, que deve incidir sobre a produção e comercialização de bens prejudiciais à saúde, como bebidas alcoólicas, justamente o maior foco da Ambev. “Ainda que a companhia tenha também atuação fora do Brasil, o segmento Cerveja Brasil representa quase metade de seu faturamento. Dessa forma, nossa avaliação preliminar é de que Ambev deve ser impactada negativamente de modo relevante”, avalia a casa de análise.

Já para os frigoríficos, atualmente, o setor se beneficia da isenção de tributos federais em produtos da cesta básica, que é bastante extensa e envolve até mesmo, filé mignon. No entanto, a reforma propõe que, sobre os itens da cesta básica, incida uma alíquota reduzida (50% da alíquota geral aplicada a bens e serviços).

“Ou seja, não haverá isenção de tributos, o que pode levar a um encarecimento dos produtos e consequente redução do consumo, prejudicial aos frigoríficos com maior exposição ao mercado doméstico, como BRF (BRFS3)”, avaliam os analistas da casa de research.

Porém, vale notar que demais frigoríficos negociados em Bolsa apresentam características que devem mitigar os impactos negativos, como maior foco em exportações, no caso de Minerva (BEEF3), ou menor dependência do Brasil, como Marfrig (MRFG3), que possui foco na América do Norte, e JBS (JBSS3), que possui boa diversificação geográfica.

O agronegócio, por sua vez, conta com um sistema tributário atualmente com muita complexidade, com uma alíquota estimada em torno de 5%. O setor agrícola recebe um tratamento diferenciado, com alíquotas reduzidas devido ao seu caráter social e estratégico. No entanto, com a extinção dos antigos tributos para a criação de uma alíquota unificada do IVA Dual, espera-se que a alíquota aumente significativamente, podendo chegar a 25%. Essa mudança tende a ter um impacto negativo no setor como um todo, especialmente na Boa Safra (SOJA3), que está na base da cadeia produtiva e possivelmente será uma das mais oneradas.

Contudo, a proposta de desoneração das exportações, que se mostra essencial para manter a competitividade do agronegócio brasileiro nos mercados globais, é motivo de um otimismo moderado. Dentro da cobertura da Genial, a SLC Agrícola (SLCE3) seria provavelmente a mais beneficiada, uma vez que ocupa uma posição de destaque como uma das maiores exportadoras de grãos.

2. Bens de Capital

Como funciona atualmente: O setor sofre incidência de tributos diretos (IRPJ/CSLL) e indiretos, como PIS/Cofins, IPI e ICMS. Também possui benefícios fiscais específicos, como a redução de 5 pp. do IRPJ para estímulo à inovação tecnológica. Adicionalmente, o setor conta com a exclusão do ICMS na base de cálculo do PIS/COFINS.

O que a reforma tributária propõe: a adoção do princípio do destino para IVA dual pode impactar positivamente os bens de capital, pois permite: i) a utilização de uma ampla base de créditos e ii) a isenção de investimentos. Os benefícios fiscais relacionados ao IRPJ não são afetados pela reforma.

A Genial apontou que, quando se olha para o setor industrial, acredita que a reforma tributária será positiva.

Os analistas ressaltam que a indústria brasileira é notoriamente conhecida por sua alta incidência tributária, principalmente devido à incidência cumulativa de alguns impostos devido às elevadas quantidades de insumos e matéria-prima utilizados pelas empresas do setor. Hoje, cerca de 46% do valor total da produção industrial do Brasil é destinada para o pagamento de tributos. A reforma promete reduzir o peso dos impostos que incidem sobre a cadeia industrial brasileira, algo que aumentaria sua competitividade e, em tese, geraria um efeito cascata em outros setores.

“Dentre as empresas sob nossa cobertura, destacamos que Aeris (AERI3) e WEG (WEGE3) podem obter algum ganho adicional devido às linhas de negócio voltadas para energias renováveis. No entanto, ressaltamos que existe a possibilidade da extinção dos incentivos fiscais da Superintendência de Desenvolvimento do Nordeste (SUDENE) à Aeris, que consistem em uma redução de 75% do imposto de renda sobre o lucro líquido da companhia”, avalia.

3. Educação

Como funciona atualmente: O setor educacional tem imunidade tributária constitucional para algumas finalidades. A Constituição Federal Brasileira estabelece que a União, os Estados e os Municípios não podem cobrar impostos (como IPI e ICMS) na venda de itens como livros e jornais. Vale ressaltar que a imunidade constitucional se aplica aos impostos, mas não às contribuições sociais (como PIS e COFINS).

Por conta disso, o Governo Federal reduziu a zero as alíquotas de PIS e COFINS incidentes sobre a receita decorrente da venda de livros. No ensino superior, essas contribuições incidem sobre serviços não relacionados à graduação (são isentos), com IRPJ e CSLL sobre o lucro da graduação e outros serviços.

O que propõe a reforma tributária: Prevê tratamento diferenciado para o setor de Educação com alíquota reduzida correspondente a 50% da padrão. A proposta também permite alíquota zero para a graduação incluída no Prouni. Toda a imunidade tributária constitucional será mantida.

Para a Genial, o impacto da reforma tributária no setor educacional possui um viés neutro. “Reconhecemos que o setor de educação é um dos principais pilares do desenvolvimento socioeconômico de um país, sendo essencial para o aumento da produtividade. Portanto, é válido assegurar que as mesmas têm aproveitado de benefícios fiscais”, avalia.

As empresas do setor e da sua cobertura se beneficiam do incentivo fiscal do Programa Universidade para Todos (ProUni), regulamentado pela Lei n° 11.096/2005. Suas alíquotas efetivas são calculadas com base na alíquota padrão de 34% (composta por 25% do Imposto de Renda Pessoa Jurídica – IRPJ e 9% da Contribuição Social sobre o Lucro Líquido – CSLL), subtraindo-se os incentivos fiscais do ProUni. Esse programa isenta as receitas da modalidade de graduação do pagamento de IRPJ, CSLL, PIS e COFINS. Vale mencionar que as companhias não são pagantes do ICMS nem do IPI.

De acordo com o substitutivo, a postura favorável ao benefício do ProUni foi mantida, assim como a redução de 50% da nova alíquota do Imposto sobre Valor Agregado (IVA), cujo valor exato ainda não é conhecido.

No geral, as empresas do setor possuem uma alíquota efetiva de aproximadamente 5%, considerando que a maior parte de suas receitas está vinculada à modalidade de graduação (mais de 80%). “Dessa forma, elas são amparadas pela redução da alíquota efetiva devido ao atual benefício do ProUni. Logo, até o momento, esperamos que as companhias não sejam afetadas pela reforma tributária, portanto, mantemos nosso viés neutro”, avalia.

4. Elétricas e saneamento

Como funciona atualmente: A alta carga tributária do setor elétrico não é novidade. Além do IRPJ, CSLL e contribuição para PIS e COFINS, ainda incide o ICMS na venda de energia elétrica, com alíquotas nominais que variam de 20 a 30%.

O que a reforma tributária propõe: A proposta de reforma não trata de forma clara e específica a tributação do setor, mas ao analisar o que já é proposto, a tendência é que a alíquota incidente seja a padrão do IBS a ser criado.

Pontos de atenção: Um ponto discutido, destaca a XP, é se o IBS seria o único imposto a onerar o setor ou não, já que também está previsto um Imposto Seletivo para qualquer produto ou serviço nocivo à saúde ou ao meio ambiente. A dúvida que ainda persiste é se a energia elétrica produzida com impactos ambientais (como de termelétricas) entraria ou não nessa tributação, porém, nada está ainda especificado.

Em linhas gerais, a Genial tem um viés neutro/positivo para os setores de Energia/Saneamento Básico. “Antes de mais nada, é importante mencionar que historicamente os setores de energia e saneamento são fontes de receita para os estados em seus diversos níveis e, devido à natureza essencial dos seus serviços, os impostos e taxas que incidem sobre os mesmos são muito difíceis de serem sonegados. Sendo assim, o eventual ganho para o setor viria muito mais de um método de cobrança simples e eficiente do que necessariamente da carga tributária de todo o setor”, apontam os analistas da casa.

5. Financeiro

Como funciona atualmente: De acordo com a legislação mais recente, as instituições financeiras estão sujeitas ao regime cumulativo de apuração das contribuições PIS e COFINS e recolhimento do ISS, além do pagamento de IRPJ e CSLL. Atualmente, algumas exclusões são permitidas para instituições financeiras, como as relacionadas à intermediação financeira.

O que a reforma tributária propõe: Devido às dificuldades relacionadas com o cálculo dos créditos no setor financeiro, a proposta prevê a possibilidade de um regime diferenciado, fora do IVA Dual. Ou seja, as alterações deverão ser menores, já que bancos e outras instituições financeiras já estão atualmente em um regime fora do IVA.

A Genial também ressalta que o atualmente o setor financeiro está sujeito ao imposto cumulativo para as contribuições de PIS, COFINS, ISS, IRPJ e CSLL, podendo ter algumas exclusões para as instituições financeiras. A proposta do IVA Dual não inclui o setor financeiro devido a sua complexidade, assim terá um regime tributário específico. “Acreditamos que o impacto no segmento é neutro, já que os documentos preliminares apresentados excluem o setor da aplicação não cumulativa”, avalia.

Por outro lado, os documentos abordam possíveis alterações nas alíquotas, regras de creditamento e na base de cálculo, sendo que a tributação deve ser com base na receita ou no faturamento. Atualmente, a alíquota cheia de IRPJ e CSLL para bancos é de 45%(versus 34% de outros setores), assim, caso ocorra uma revisão para baixo, o impacto seria positivo para as instituições financeiras, mas acreditamos que seja pouco provável ter uma melhora muito significativa. “Dessa forma, entendemos que o maior julgamento para o setor financeiro virá da decisão referente a possível extinção do pagamento de Juros sobre Capital Próprio (JCP)”, avalia.

6. Imobiliários e Shopping

Como funciona atualmente: Além de estar sujeito ao IRPJ e CSLL, o setor de construção está sujeito a um Regime Especial de Tributação (RET) com alíquotas específicas de PIS e COFINS para o setor. Em shopping centers, os impostos incidentes, além do IRPJ e CSLL, são PIS e COFINS.

O que a reforma tributária propõe: Construtoras, Incorporadoras e Shoppings estão entre as exceções previstas, aponta a XP. O regime diferenciado deve-se ao setor Imobiliário ser bastante heterogêneo e não poder ser tratado de forma a seguir regras únicas. Isso porque esse setor envolve modalidades como aluguel, compra e venda, incorporação, construção, loteamento, administração e outras.

A Genial separou o setor imobiliário em duas partes: incorporação e properties.

Sobre incorporadoras, o regime de tributação de incorporadoras já é diferenciado, com alíquotas mais baixas que a média dos outros setores. Considerando apenas os impostos indiretos, as incorporadoras estão sujeitas a pagar Cofins, com uma alíquota de 1,71% e PIS/Pasep, com uma alíquota de 0,37%. No total, os impostos indiretos representam 2,08%.

Em uma avaliação preliminar, os analistas avaliam que a atual tributação deve continuar mesmo após a reforma tributária. A lei que define o regime de tributação das incorporadoras (RET) não inclui apenas definições dos impostos indiretos, mas também IRPJ e CSLL, de forma que a alíquota total de impostos do setor soma 4,0%. “Na nossa visão, as alíquotas no RET são complementares e a mudança de uma delas exige compensação nas outras, o que só ocorreria após esta primeira reforma”, aponta.

Para properties, os analistas olham especificamente para empresas cuja atividade é relacionada à locação de imóveis, como shoppings. Hoje, os principais impostos indiretos que impactam o setor são: PIS, Cofins e ISS.

Em relação ao ISS, sua participação é muito baixa no segmento, uma vez que um percentual pequeno da receita das empresas se enquadra como “serviços”. A maior parte do ISS pago é referente à administração de imóveis de terceiros. A companhia listada com maior exposição ao fim do ISS é a Aliansce Sonae, cuja receita de serviços representa cerca de 10% da receita total. Neste caso, a reforma terá um impacto negativo, visto que a alíquota do ISS tende a ser mais baixa do que as expectativas das alíquotas para o CBS e IBS.

No caso do PIS/Cofins, as empresas de properties adotam dois possíveis regimes de tributação: lucro real e presumido. No lucro presumido, o PIS e Cofins somam alíquota de 3,65%. No lucro real, o PIS e Cofins somam alíquota de 9,25%, mas contam com alguns abatimentos. Na prática isso significa que a alíquota efetiva fica neste intervalo entre 3,65 e 9,25%, a depender do tamanho das propriedades da empresa (se a maior parte da receita se concentra em propriedades grandes, a alíquota é mais alta). Como o segmento se enquadra em regime especial, o impacto é totalmente dependente da força do lobby do segmento, que deve tentar buscar alíquota efetiva menor que 7%. Ou seja, sem conhecermos o número final, não temos como prever a direção do impacto.

7. Mineração e Siderurgia

Como funciona atualmente: Incidem tributos federais e estaduais/municipais como IRPJ, CSLL, ICMS, PIS e COFINS, sem nenhum tipo de benefício.

O que a reforma tributária propõe: O IVA dual deve substituir os impostos atuais.

Pontos de atenção: Pode haver incidência adicional do Imposto Seletivo destinado à produtos ou serviços prejudiciais ao meio ambiente, segundo a XP.

A Genial vê um possível impacto negativo. Atualmente, o setor de Mineração e Siderurgia está sujeito ao pagamento de IRPJ, CSLL, ICMS, PIS, COFINS, com a siderurgia submetida ao IPI, e a mineração a CFEM (“Compensação Financeira pela Exploração de Recursos Minerais”, representando royalties pagas pela permissão da atividade de extração mineral, com taxas de 3,5% sobre a receita de minério de ferro, e a TFRM (“Taxa de Fiscalização de Recursos Minerais”) com o pagamento de R$4,37 a R$5,03 por tonelada métrica produzida nos estados de Minas Gerais e Pará.

A alteração do regime tributário unificando para o pagamento do IVA, não deve mexer diretamente nas taxas de CFEM e TFRM, mas podem adicionar impostos seletivos na mineração, afirma a Genial, em caso do enquadramento da atividade como prejudicial ao meio ambiente, principalmente se relacionada com os acidentes já causados pelas barragens a montante, e a contaminação do solo e dos rios locais.

8. Papel e celulose

Como funciona atualmente: Além do IRPJ e da CSLL, grande parte do setor conta com benefícios fiscais, além da exclusão do ICMS da base de cálculo do PIS e da COFINS. O setor também é beneficiado com o programa de crédito de PIS e COFINS para aquisição de aparas (resíduos, aparas e outros) com possibilidade de redução da carga tributária das empresas que atuam no setor em aproximadamente 9 pontos percentuais.

O que a reforma tributária propõe: O texto atual não detalha benefícios fiscais para o setor de Papel e Celulose relativos à compra de sucata e exclusão do IVA estadual/municipal da base de cálculo.

Em uma análise preliminar da reforma tributária, enxergamos o possível impacto como NEUTRO no setor de Papel & Celulose.

A Genial ressaltou que, atualmente, as empresas de Papel & Celulose são sujeitas ao pagamento de IRPJ, CSLL, ICMS, PIS, COFINS, IPI e ISS. Apesar disso, o setor se beneficia em PIS/COFINS pela exclusão de ICMS na base de cálculo e pela compra de insumos recicláveis gerando créditos dedutíveis.

Além disso, a estrutura de imposto para o setor usufrui de algumas isenções para projetos no Norte e Nordeste via SUDENE/SUDAM, descontos por doações via Goodwill, e crédito pela exportação de produtos manufaturados pelo programa federal Reintegra. Alguns dos benefícios utilizados podem acabar mudando com a reforma tributária, impactando na dedutibilidade de impostos.

A substituição pela alíquota cheia do IVA pode acabar com os benefícios fiscais que a compra de fibras e aparas recicladas geram, servindo para compensar as contribuições já embutidas no preço dos resíduos comprado a fim de equiparar o pagamento de impostos com a utilização de um insumo reciclado a um não reciclado.

Ainda assim, a redução de 50% da alíquota para bens e serviços do setor florestal, e insumos agropecuários destinados ao consumo humano e de higiene pessoal, podem trazer um reflexo positivo para as empresas de Papel e Celulose, a depender da alíquota definida, aponta.

9. Petróleo e Gás

Como funciona atualmente: São incorridos impostos federais e estaduais/municipais como IRPJ, CSLL, ICMS, PIS e COFINS. É importante observar que, por decisão do Supremo Tribunal Federal em 2021, o ICMS está excluído da base de cálculo do PIS/COFINS.

O que a reforma tributária propõe: O IVA dual deverá substituir os atuais impostos. O Imposto sobre os combustíveis terá regime especial, com taxas uniformes em todo o território nacional, aplicadas por unidade de medida, e diferenciadas por produto.

Pontos de atenção: Pode haver incidência adicional do Imposto Seletivo destinado à produtos ou serviços prejudiciais ao meio ambiente.

Na análise preliminar da Genial, os analistas constataram que a indústria de Petróleo & Gás pode sofrer impactos negativos.

Com relação à forma como a proposta é estruturada em relação à cobrança de impostos (substituição de IPI, PIS, Cofins e ISS) pelo IVA, percebemos que isso pode ser neutro (dependendo da alíquota), uma vez que a indústria de petróleo não possui isenções específicas desses tributos. Portanto, é necessário compreender se a nova alíquota do IVA acabará sendo maior do que a carga tributária total atualmente aplicada pelos impostos regulares, conforme conhecemos hoje.

“Do lado negativo, identificamos a possibilidade de as empresas petrolíferas serem alvo de um eventual ‘imposto do pecado’, pois estamos lidando com a comercialização de uma fonte não-renovável e poluente. Embora o documento deixe claro que as exportações não serão tributadas, é importante mencionar que a maior parte do petróleo extraído no Brasil destina-se ao mercado interno. No caso dos combustíveis, deverá existir uma proposta tributária específica, com a aplicação de uma única alíquota uniforme ao longo de todo o Brasil e com possibilidade de crédito para os contribuintes do imposto”, aponta.

Caso essa interpretação esteja correta, Petrobras PETR4 passaria a ser a grande empresa negativamente afetada versus empresas privadas (PRIO, PRIO3; PetroReconcavo RECV3 e 3R (RRRP3).

“Tal afirmação é derivada do fato das empresas privadas terem como objetivo exportar a sua produção à medida que obtenham escala para isso”, avalia.

10. Saúde

Como funciona atualmente: O setor de saúde está atualmente sujeito à cobrança de PIS, COFINS e ISS, além de IRPJ e CSLL todos com alíquotas menores ou redução da base de cálculo.

O que a reforma tributária propõe: Prevê tratamento diferenciado para o setor de saúde com alíquota reduzida de 50% da padrão para serviços relacionados a assistência médica, medicamentos e aparelhos médicos. Há possibilidade de lei complementar reduzir as alíquotas sobre medicamentos a zero.

A Genial separou as companhias do setor de saúde em duas vertentes que estão sob nossa cobertura: (i) hospitais (prestadores de serviços hospitalares) e (ii) operadoras de planos de saúde.

Hospitais são geralmente sujeitos ao pagamento de IRPJ, CSLL, PIS, COFINS, ISS e a contribuições previdenciárias. No entanto, uma importante vantagem tributária para hospitais é a isenção do Imposto sobre Circulação de Mercadorias e Serviços (ICMS) sobre a prestação de serviços de assistência à saúde. Essa isenção do ICMS é um benefício fiscal que contribui para reduzir a carga tributária para hospitais, aliviando os custos relacionados à prestação de serviços médicos e hospitalares.

Assim como os hospitais, as operadoras estão sujeitas ao IRPJ, à CSLL, ao PIS, à COFINS, ao ISS e a contribuições previdenciárias. Além disso, algumas operadoras podem se beneficiar de incentivos fiscais, como a exclusão do ICMS sobre as mensalidades dos planos de saúde.

Olhando primeiro para os hospitais, a Genial espera que os serviços de saúde recebam alíquota reduzida de 50% do IVA. Como ainda não sabemos quanto será a alíquota, é difícil afirmar com certeza qual será o efeito. Isso pois, atualmente, os hospitais têm isenção sobre o ICMS, o que reduz a carga tributária dessa classe. Ainda assim, os analistas acreditam que a reforma não terá resultados extremamente negativos para as companhias do setor. Já em relação às operadoras de planos de saúde, o substitutivo da PEC 45 dita que planos de assistência à saúde terão regime tributário específico.

11. Telecomunicações

Como funciona atualmente: O custo dos serviços de telecomunicações atualmente inclui uma variedade de impostos, além do IRPJ e CSLL. O principal imposto é o ICMS, cobrado segundo regulamentação de estado, destaca a XP. Os serviços de telecomunicações são classificados como essenciais e, portanto, as alíquotas do ICMS não podem exceder as alíquotas gerais do ICMS previstas na regulamentação local de cada estado. Além disso, as empresas também recolhem os impostos PIS e COFINS e a tributação de fundos setoriais específicos.

O que a reforma tributária propõe: O IVA dual deve substituir os impostos atuais. Além disso, há a possibilidade de se utilizar o dinheiro para fundos de Telecom em projetos do setor.

A Genial ressalta que, atualmente, o setor de telecomunicações enfrenta inúmeras questões judiciais relacionadas ao ICMS.

A proposta de uma alíquota única, com a extinção do ICMS, é negativa para o setor pois pode aumentar a carga tributária de 11% para 25%.

Por causa da unificação dos impostos cobrados sobre call center e manutenção de redes, Vivo (VIVT3) e TIM (TIMS3), grandes players do segmento, devem ser prejudicados.

No entanto, há uma possibilidade remota do setor receber uma carga tributária diferenciada e ser desonerado de acordo com o deputado federal Reginaldo Lopes, coordenador do grupo de trabalho da Reforma Tributária.

12. Transportes

Como funciona atualmente: Além do IRPJ e da CSLL, o setor também está sujeito ao PIS, COFINS, ICMS e ISS, mas contam com algumas isenções fiscais. Companhias aéreas têm isenção de PIS e COFINS até 2026. Locadoras têm: (i) isenção de ICMS na venda de bens que estejam há mais de 12 meses no balanço e (ii) crédito de PIS e COFINS.

O que a reforma tributária propõe: O IVA dual deveria substituir os atuais impostos, mas a proposta prevê um desconto de 50% para os transportes públicos urbanos e semiurbanos, mas uma lei complementar poderá isentar totalmente estes serviços de tributação. Os benefícios fiscais para companhias aéreas e outros devem terminar em 2027.

Pontos de atenção: A XP destaca que pode haver incidência adicional do Imposto Seletivo destinado à produtos ou serviços prejudiciais ao meio ambiente.

No geral, a Genial acredita que o setor de transportes será negativamente afetado pela reforma.

“Dentro do setor de transportes temos figuras mistas para os diferentes segmentos. Se por um lado o setor aéreo já foi definido como estratégico em termos de redução de tributos, por outro o setor de locação pode acabar sendo penalizado”, avaliam os analistas. Na cadeia de geração de valor, o governo já definiu uma sinalização positiva para a indústria. Assim, o setor de locação pode ser utilizado como forma de compensação na arrecadação de tributos.

Para as aéreas especificamente, a incidência do imposto conjunto faria com que sua carga tributária possivelmente se elevasse, dado que as receitas de transporte de passageiros são isentas de ICMS, PIS e COFINS (os dois últimos sendo inicialmente até 2026).

Outro ponto que cabe ressaltar é a possível criação de um imposto sobre aeronaves e embarcações. Segundo o parecer da reforma, empresas que utilizam aeronaves para prestar serviços a terceiros seriam isentas, com isso, empresas como Azul (AZUL4) e Gol (GOLL4) não seriam afetadas.

Já no que diz respeito às empresas do setor de locação, essas seriam umas das mais afetadas pela reforma de maneira negativa. A unificação de impostos por si só não nos preocupa tanto, visto que as companhias do setor geram fortes quantidades de créditos tributários em seu processo de compra de veículos. No entanto, a maior preocupação das empresas de locação de veículos está relacionada à introdução de uma tributação na venda de ativos imobilizados, independentemente da obtenção de ganho de capital.

Essa medida teria um impacto significativo na divisão de seminovos, reduzindo substancialmente os níveis de rentabilidade dessas empresas. “É importante ressaltar que o ponto de equilíbrio só poderá ser avaliado quando as alíquotas forem definidas, especialmente levando em consideração a expectativa de queda no preço dos carros”, avalia.

13. Varejo

Como funciona atualmente: O setor varejista está exposto a cinco principais tributos além do IRPJ e CSLL: IPI, PIS, COFINS, ICMS e ISS. O setor se beneficia de diversos tipos de incentivos, sendo os principais concentrados no ICMS (dividido em crédito presumido, alíquota reduzida ou isenção de alíquota) e imposto de renda (principalmente vinculado a programas de fomento ao desenvolvimento de estados específicos).

O que a reforma tributária propõe: Aplica-se a regra geral do IVA dual ao setor. Os benefícios fiscais relativos ao ICMS deveriam permanecer até 2032 enquanto os relativos aos demais tributos indiretos terminariam em 2027.

Em visão geral, o varejo é um dos grandes impactados com a aprovação da reforma tributária, aponta a Genial, visto que o setor é bastante exposto a benefícios fiscais, principalmente atrelado ao ICMS, como também Lei do Bem, Lei da Moda e SUDENE. Tanto o varejo discricionário, quanto o não discricionário deve sofrer um aumento de carga tributária.

A Genial ainda aponta que esses efeitos só deverão ser plenamente percebidos em cerca de 10 anos, após o período de transição, e até lá a estratégia tributária das companhias serão ajustadas à nova legislação, o que deve ajudar a mitigar os efeitos nos resultados.

Nas atuais condições do texto, as empresas que comercializam bens essenciais, como alimentos e medicamentos, sofreriam um aumento de carga tributária – considerando a redução de 50% da alíquota para os setores. Atualmente, cerca de 70% dos medicamentos vendidos no Brasil são isentos do pagamento do PIS/Cofins (lista positiva), assim como itens da cesta básica de alimentos.

“Usando como exemplo uma alíquota de 25% (valor hipotético, ainda não definido), mesmo uma redução ao patamar de 12,5% sobretaxaria esses itens. Para compensar esse efeito, as empresas precisariam repassar parte dos custos através de uma elevação do preço de produtos”, aponta a Genial.

(com Agência Câmara)

You must be logged in to post a comment.